giá. Nếu lãi suất trong nước lớn hơn lãi suất thế giới sẽ dẫn tới hiện tượng nguồn vốn

trong nước chảy ra nước ngoài, làm cung ngoại tệ giảm và ngược lại.

1.1.2. Tác động của lãi suất, tỉ giá và thị trường đến cổ phiếu:

Rủi ro là những thiệt hại mà nhà đầu tư không muốn xảy ra trong tương lai đối với một danh mục đầu tư. Rủi ro không hệ thống là rủi ro chỉ tác động đến một loại tài sản và có thể bị triệt tiêu bằng cách đa dạng hóa danh mục đầu tư, còn rủi ro hệ thống bao gồm: lãi suất, tỉ giá, thị trường, lạm phát, sự sụt giảm GDP… thì nhà đầu tư không thể kiểm soát được. Vậy những nhân tố như lãi suất, tỉ giá và rủi ro thị trường ảnh hưởng như thế nào đến cổ phiếu?

a, Rủi ro thị trường:

Theo Saga.vn4, mặc dù doanh nghiệp hoạt động bình thường, thu nhập ổn định nhưng giá cổ phiếu của doanh nghiệp vẫn có thể dao động. Điều này xảy ra chủ yếu tùy thuộc vào kì vọng hay cách nhìn nhận của nhà đầu tư về các loại cổ phiếu nói chung và một nhóm cổ phiếu nói riêng. Những thay đổi mức sinh lời của cổ phiếu do kì vọng nhà đầu tư thay đổi gọi là rủi ro thị trường. Nhà đầu tư thường phản ứng dựa trên các cơ sở hiện thực, hữu hình như sự kiện kinh tế, chính trị, xã hội còn các sự kiện vô hình là sự kiện nảy sinh do yếu tố tâm lý thị trường. Rủi ro thị trường thường xuất phát từ những sự kiện hữu hình, nhưng do tâm lý không vững vàng của các nhà đầu tư nên họ hay có phản ứng vượt quá các sự kiện đó.

b, Rủi ro lãi suất:

Rủi ro lãi suất có thể đến từ nhiều nguyên nhân khác nhau như:

Rủi ro định giá lại: xuất phát từ chênh lệch thời điểm ấn định lãi suất mới. Rủi ro định giá lại thường xuất hiện khi có sự khác biệt về kỳ hạn hoặc thời gian điều chỉnh lãi suất của tài sản nợ và tài sản có. Lãi suất biến động sẽ ảnh hưởng đến lợi nhuận và giá trị tài sản ròng của ngân hàng. Ví dụ: trường hợp ngân hàng cho vay một khoản vay dài hạn (lãi suất cố định), hoặc mua trái phiếu dài hạn (lãi suất cố định) và nguồn tài trợ là từ các khoản tiền gửi hoặc phát hành trái phiếu với lãi suất thả nổi với kỳ hạn ngắn hơn. Khi lãi suất biến động tăng thì lợi nhuận và giá trị tài sản ròng của ngân hàng đều giảm xuống.

Có thể bạn quan tâm!

-

Ảnh hưởng của lãi suất, tỷ giá hối đoái và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngân hàng - 1

Ảnh hưởng của lãi suất, tỷ giá hối đoái và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngân hàng - 1 -

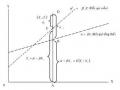

Mô Hình Nghiên Cứu Mối Quan Hệ Giữa Lợi Nhuận Cổ Phiếu Ngân Hàng Và Các Biến

Mô Hình Nghiên Cứu Mối Quan Hệ Giữa Lợi Nhuận Cổ Phiếu Ngân Hàng Và Các Biến -

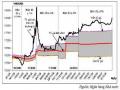

Tỷ Giá Chính Thức Và Tỷ Giá Thị Trường Tự Do Vnd/usd Năm 2009.

Tỷ Giá Chính Thức Và Tỷ Giá Thị Trường Tự Do Vnd/usd Năm 2009. -

Ảnh hưởng của lãi suất, tỷ giá hối đoái và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngân hàng - 5

Ảnh hưởng của lãi suất, tỷ giá hối đoái và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngân hàng - 5 -

Ảnh hưởng của lãi suất, tỷ giá hối đoái và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngân hàng - 6

Ảnh hưởng của lãi suất, tỷ giá hối đoái và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngân hàng - 6

Xem toàn bộ 56 trang tài liệu này.

4http://www.saga.vn/dictview.aspx?id=2605

Rủi ro đường cong lợi tức (yeild curve risk): Rủi ro đường cong lợi tức là rủi ro do thay đổi mối quan hệ lãi suất ở các kỳ hạn khác nhau. Rủi ro đường cong lợi tức xuất hiện khi có sự thay đổi về hình dạng hoặc độ dốc của đường cong lợi tức. Sự thay đổi này sẽ ảnh hưởng đến lợi nhuận và giá trị của tài sản ròng của ngân hàng. Ví dụ trường hợp ngân hàng mua trái phiếu (lãi suất thả nổi) có kỳ hạn 5 năm từ nguồn bán trái phiếu (lãi suất thả nổi) có kỳ hạn 10 năm. Nếu đường cong lợi tức tăng nhanh và trở nên dốc hơn thì lợi nhuận và giá trị tài sản ròng của ngân hàng đều giảm xuống.

Rủi ro ở các sản phẩm quyền chọn: Rủi ro này xuất hiện đối với các tài sản nợ, tài sản có gắn với quyền chọn.

Rủi ro cơ bản: Rủi ro cơ bản là rủi ro do thay đổi mối quan hệ giữa các mức lãi suất thị trường khác nhau. Rủi ro cơ bản thường xuất hiện khi sự biến động lãi suất giữa các loại tài sản khác nhau là khác nhau. Ví dụ trường hợp ngân hàng cho vay một khách hàng dựa trên lãi suất tham chiếu là lãi suất LIBOR (cộng hoặc trừ một mức lãi suất cố định) và nguồn tài trợ là từ tiền gửi với lãi suất tham chiếu là lãi suất cơ bản của NHNN (cộng hoặc trừ một mức lãi suất cố định). Khi lãi suất cơ bản của NHNN tăng nhanh hơn lãi suất LIBOR thì lợi nhuận và giá trị tài sản ròng của ngân hàng đều giảm xuống.

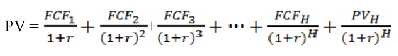

Mối quan hệ ngược chiều giữa lãi suất và giá cổ phiếu đã xuất hiện trong nhiều mô hình. Trong quá trình định giá cổ phiếu, công việc đầu tiên là phải xác định mức lãi suất chiết khấu phù hợp, sao cho phản ánh được giá trị thời gian của tiền và rủi ro của cổ phiếu. Thông thường, nhà đầu tư thường sử dụng tỷ suất lợi nhuận yêu cầu để làm lãi suất chiết khấu, và mô hình CAPM được sử dụng để tính tỉ suất lợi nhuận yêu cầu.

Nếu chính phủ thay đổi lãi suất điều hành thì lãi suất phi rủi ro cũng sẽ thay đổi. Một khi lãi suất thị trường tăng, nhà đầu tư sẽ yêu cầu mức tỉ suất sinh lợi ở TTCK cao hơn, để bù đắp rủi ro. Giả sử các yếu tố khác không đổi, thì giá cổ phiếu sẽ giảm nếu tỉ suất lợi nhuận yêu cầu tăng lên và ngược lại. Hơn nữa, tỉ suất lợi nhuận yêu cầu lại phụ thuộc vào lãi suất phi rủi ro. Bên cạnh đó, lãi suất còn ảnh hưởng đến hoạt động của doanh nghiệp, sự tăng lên của lãi suất sẽ làm tăng chi phí vốn. Do đó, doanh nghiệp phải tăng cường hoạt động sản xuất để tạo ra một tỉ suất lợi nhuận lớn hơn trong môi trường lãi suất cao. Nếu lợi nhuận công ty tạo ra thấp, dòng tiền tạo ra giảm cùng với

lãi suất chiết khấu tăng lên sẽ làm giảm giá trị của cổ phiếu. Đặc biệt, đối với những doanh nghiệp có tỷ trọng các khoản nợ vay ngân hàng lớn hơn VCSH, thì lãi suất tăng sẽ làm cho doanh nghiệp dễ lâm vào tình trạng khủng hoảng tài chính, và phải đối mặt với việc phá sản. Lúc này, nhà đầu tư lại yêu cầu mức bù rủi ro cao hơn, và giá cổ phiếu tiếp tục giảm xuống.

Công thức định giá doanh nghiệp là:

Elyasiani (1998) cho rằng: “Sự biến động lãi suất chuyển tải những thông tin quan trọng về toàn bộ biến động của thị trường tài chính và nó cũng ảnh hưởng đến lợi nhuận cổ phiếu ngân hàng ở mức độ vi mô”.

c, Rủi ro tỉ giá hối đoái:

Những dao động của tỷ giá có thể có những tác động đáng kể đến lợi ích và giá trị của cả những công ty nội địa tham gia trao đổi, mua bán hàng hóa với thị trường quốc tế và những công ty đa quốc gia. Nói cách khác, sự thay đổi của tỉ giá sẽ ảnh hưởng đến những DNNK và xuất khẩu nếu những người tham gia TTCK đánh giá thành quả công ty qua thu nhập được báo cáo trong báo cáo tài chính.

Nếu đồng nội tệ tăng giá, hoạt động xuất khẩu gặp khó khăn trong khi nhập khẩu lại gặp nhiều thuận lợi hơn. Lợi nhuận DNXK giảm đi do dòng tiền ngoại tệ thu vào khi chuyển sang nội tệ sẽ giảm đi rất nhiều, từ đó làm tỉ suất sinh lợi của cổ phiếu cũng giảm mạnh. Bên cạnh đó, hàng ngoại tràn vào thị trường trong nước, nhu cầu dùng đồ ngoại tăng lên. Điều này cũng làm cho lợi nhuận của các doanh nghiệp trong nước bị giảm đi, tỉ suất sinh lợi cổ phiếu giảm xuống và không thu hút được nhiều nhà đầu tư. Trong khi đó, những doanh nghiệp nhập khẩu máy móc, NVL với giá rẻ, chi phí sản xuất giảm đi làm cho lợi nhuận tăng lên đáng kể. Lúc này, tỉ suất sinh lợi của những cổ phiếu DNNK lại tăng lên.

Trong tình huống ngược lại, nếu đồng nội tệ giảm giá, thuận lợi cho tình hình xuất khẩu và kinh doanh trong nước, hàng nhập khẩu sẽ đắt hơn hàng nội địa và nhu cầu sử dụng hàng sản xuất trong nước sẽ tăng lên. Lợi nhuận của những doanh nghiệp sản xuất trong nước cũng vì thế tăng lên.

Ngoài ra, hiện nay, TTCK là thị trường tài chính thu hút mạnh nguồn vốn đầu tư từ các nhà đầu tư nước ngoài. Họ sẽ tiến hành mua cổ phiếu khi đồng nội tệ của quốc gia đó yếu vì chi phí để mua cổ phiếu sẽ ít hơn và bán ra khi đồng nội tệ của quốc gia đó mạnh lên. Chẳng hạn nếu đồng Việt Nam tăng giá, dòng tiền mà NĐT nước ngoài khi chuyển sang đồng Việt Nam sẽ giảm so với tỷ giá ban đầu, làm giảm tỉ suất sinh lợi dòng tiền đầu tư của họ. Lúc này, thay vì đầu tư vào TTCK Việt Nam, họ sẽ đầu tư cào các quốc gia khác với tỷ giá làm cho giá trị đồng tiền của họ cao hơn. Tuy nhiên, với nguồn lực tài chính mạnh, những nhà đầu tư nước ngoài có tổ chức sẽ dễ dàng thao túng TTCK mới phát triển chưa lâu của nước ta hay xuất hiện hiện tượng “làm giá” cổ phiếu, làm giá cổ phiếu sẽ không phản ánh đúng giá trị thật của nó.

1.1.3. Các mô hình kinh tế về mối quan hệ giữa lãi suất, tỷ giá và lợi nhuận cổ phiếu:

a, Mô hình định giá tài sản vốn CAPM:

Mô hình CAPM do William Sharpe phát triển từ những năm 1960, mô tả mối quan hệ giữa rủi ro và lợi nhuận kì vọng, được sử dụng để định giá chứng khoán. Với tính đơn giản và khả năng ứng dụng sát so với thực tiễn, nên mô hình này được các nhà đầu tư sử dụng khá phổ biến. Mô hình CAPM cho rằng: lợi nhuận kì vọng của một loại chứng khoán bằng lợi nhuận phi rủi ro cộng với một khoản bù đắp rủi ro dựa trên cơ sở rủi ro hệ thống của chứng khoán đó. Rủi ro không hệ thống có thể loại bỏ nếu nhà đầu tư đa dạng hóa danh mục đầu tư, do đó rủi ro này không xuất hiện trong mô hình này.

Rj = Rf +βj*(Rm – Rf)

Trong đó, Rj là suất sinh lợi kì vọng yêu cầu của chứng khoán.

Rf là lãi suất phi rủi ro.

Rm là suất sinh lợi kì vọng từ thị trường, β là hệ số beta đo lường rủi ro.

Tỉ suất sinh lợi thị trường (Rm) là tổng của lãi suất phi rủi ro cộng với phần bù rủi ro tiềm ẩn trong danh mục thị trường5.

5 Giáo trình Tài chính doanh nghiệp hiện đại

Rm = Rf + Phần bù rủi ro

- Giả định của mô hình CAPM:

- Các NĐT nắm giữ danh mục chứng khoán đa dạng hóa hoàn toàn. Do đó, những yêu cầu về TSSL của NĐT bị tác động chủ yếu bởi rủi ro hệ thống của từng chứng khoán, chứ không phải rủi ro tổng thể.

- Các chứng khoán được trao đổi tự do trên thị trường cạnh tranh là thị trường mà các thông tin về một công ty nào đó và triển vọng tương lai của công ty này là công khai với các nhà đầu tư.

- Các nhà đầu tư có thể vay nợ và cho vay với lãi suất phi rủi ro và lãi suất

này không đổi theo thời gian.

- Không có thuế và chi phí giao dịch.

- Nhà đầu tư e ngại rủi ro.

- Tất cả các nhà đầu tư đều có kì vọng giống nhau về TSSL kì vọng, phương

sai và hiệp phương sai.

b, Mô hình ICAPM (Intertemporal Capital Asset Model):

Mô hình ICAPM được nghiên cứu bởi Robert Merton (1973) kết luận sự thay đổi của lãi suất là nhân tố cung cấp cơ hội cho nhà đầu tư. Mô hình này tương tự như mô hình của Sharpe và Litner ở chỗ, lợi tức kì vọng của cổ phiếu tỉ lệ thuận với rủi ro hệ thống (market beta). Tuy nhiên, sự khác nhau giữa mô hình CAPM và ICAPM là ngoài phần bù rủi ro của thị trường, lợi tức kì vọng của cổ phiếu còn phụ thuộc vào sự thay đổi của các cơ hội đầu tư trong tương lai. Do đó, khi lựa chọn một DMĐT vào thời điểm (t-1), mô hình ICAPM sẽ xem xét lợi nhuận của họ tại thời điểm t thay đổi như thế nào với biến vĩ mô (CPI, thu nhập người lao động,…). NĐT nên có dự đoán tương lai liên quan đến sự thay đổi của lãi suất phi rủi ro qua thời gian.

c, Lý thuyết kinh doanh chênh lệch giá - Mô hình APT (Arbitrage Pricing Theory):

Mặc dù mô hình CAPM tuy được sử dụng phổ biến trong thực tế, nhưng không đem lại sự đo lường chính xác tỉ suất sinh lợi kì vọng của cổ phiếu. Bởi vì, lợi nhuận cổ phiếu còn phụ thuộc vào rất nhiều yếu tố khác nhau, do đó việc đưa thêm nhiều yếu tố khác vào yếu tố rủi ro thì sẽ đo lường chính xác hơn. Do đó, Stephen A.Ross (1970)

đã cho ra đời mô hình APT áp dụng trong việc mua bán cổ phiếu khối lượng lớn, ngoại tệ giữa các thị trường để hưởng chênh lệch giá. Nếu trong mô hình CAPM, beta là công cụ đo lường rủi ro chủ yếu thì trong mô hình APT, tỉ suất sinh lợi của cổ phiếu còn có mối liên hệ chặt chẽ với các nhân tố kinh tế vĩ mô. Mô hình APT không chỉ diễn tả mức độ ảnh hưởng của những thay đổi trong các nhân tố kinh tế vĩ mô đối với tỉ suất sinh lợi, mà có thể sử dụng để dự báo tỷ suất sinh lợi mong đợi cho nhà đầu tư.

*Giả định của mô hình:

- Tỷ suất sinh lời có thể mô tả bằng mô hình nhân tố.

- Không có các cơ hội kinh doanh chênh lệch giá.

- Tồn tại một số lượng lớn chứng khoán sao cho có thể thiết lập DMĐT có

khả năng đa dạng hóa rủi ro đặc thù của từng loại cổ phiếu riêng lẻ.

![]()

Trong đó, αi là tỉ suất sinh lợi phi rủi ro

Fk là nhân tố Fk (hay còn gọi là nhân tố phổ biến)

βi là mức độ nhạy cảm của chứng khoán i đối với nhân tố F

εi là nhân tố đặc trưng riêng có của chứng khoán i (có thể đa dạng hóa được)

Chen, Roll và Ross đã xác định các yếu tố kinh tế vĩ mô sau là rất quan trọng trong việc giải thích tỷ suất sinh lợi của chứng khoán:

- Sự thay đổi trong lạm phát.

- Sự thay đổi trong GNP được chỉ ra bởi chỉ số sản xuất công nghiệp.

- Sự thay đổi trong lòng tin nhà đầu tư.

- Sự thay đổi trong đường cong tỷ suất sinh lợi trái phiếu. Một số nhân tố khác có thể được sử dụng là:

- Lãi suất ngắn hạn.

- Khác biệt giữa lãi suất ngắn hạn và lãi suất dài hạn.

- Một chỉ số chứng khoán được đa dạng hóa ví dụ như S&P500…

- Sự thay đổi trong giá vàng hoặc giá các kim loại quý khác.

- Sự thay đổi trong tỷ giá hối đoái.

Theo nghiên cứu của Sweeney và Warga (1986), mô hình APT có thể cho thấy ảnh hưởng của tỷ giá và lãi suất đến giá cổ phiếu ngân hàng. Do đặc điểm của ngân hàng và các tổ chức tài chính, nên lãi suất và tỷ giá ảnh hưởng trực tiếp đến bảng cân đối kế toán, thông qua chi phí, thu nhập và doanh thu (Saunders và Yourougou (1990)). Bên cạnh đó, dòng tiền chiết khấu của ngân hàng sẽ bị ảnh hưởng bởi sự thay đổi lãi suất, dẫn đến ảnh hưởng lợi nhuận thu được cổ phiếu ngân hàng. Sự tăng lên hay giảm xuống của tỷ giá đều sẽ ảnh hưởng đến mục tài sản và nợ liên quan đến tỷ giá. Đôi khi sự biến động của lãi suất và tỷ giá không thể bị loại bỏ hoàn toàn bởi các công cụ phòng ngừa rủi ro.

Giải thích về sự thay đổi của lãi suất và tỷ giá có mối quan hệ với lợi nhuận cổ phiếu ngân hàng, còn có lý thuyết NCH (the nominal contracting hypothesis). Lý thuyết này cho thấy lãi suất và tỷ giá ảnh hưởng đến bảng cân đối một cách gián tiếp. Tài sản danh nghĩa, không phải tài sản thực ảnh hưởng giá cổ phiếu doanh nghiệp qua “hiệu quả lan rộng của lạm phát không kì vọng và những thay đổi không kì vọng ở lạm phát kì vọng” theo nghiên cứu của Flannery và James (1984). Nếu doanh nghiệp có nhiều tài sản danh nghĩa hơn tài sản thực thì giá trị cổ phiếu sẽ tăng lên nếu có làm phát không kì vọng. Nói cách khác, mức độ lãi suất sẽ ảnh hưởng đến giá cổ phiếu sẽ còn tùy thuộc vào vị thế 2 loại tài sản trên ở bảng cân đối.

1.2. Cơ sở thực tiễn

1.2.1. Thực tiễn nghiên cứu về ảnh hưởng của lãi suất, tỷ giá hối đoái, lợi nhuận thịtrường với lợi nhuận cổ phiếu ngân hàng ở nước ngoài

Đề tài về độ nhạy của lãi suất ngân hàng đã được nghiên cứu từ rất lâu, bao gồm các nghiên cứu của Stone (1974), Lloyd và Shick (1977), Chance và Lane (1980), Lynge và Zumwalt (1980), Flannery và James (1984), Booth và Officer (1985), Scott và Peterson (1986) và Bae (1990). Những tác giả này chủ yếu phát triển nghiên cứu dựa trên mô hình 2 nhân tố (two-index model) gồm nhân tố thị trường và lãi suất, với giả định phương sai sai số không đổi. Tuy nhiên, nghiên cứu của Kane và Unal (1988) đã cho thấy nhân tố độ nhạy lãi suất ảnh hưởng đến lợi nhuận cổ phiếu ngân hàng thay đổi qua thời gian. Saunders và Yourougou (1990) nghiên cứu sự khác nhau ảnh hưởng sự thay đổi lãi suất giữa ngân hàng và doanh nghiệp (non-bank firms) trong thời gian

lãi suất ổn định (trước 1979) và lãi suất biến động mạnh (sau năm 1979). Yourougou (1990) phát hiện trong thời gian trước năm 1979, độ nhạy lãi suất thấp và không ảnh hưởng đến 2 loại hình doanh nghiệp trên, trong khi thời gian sau năm 1979, độ nhạy lãi suất ảnh hưởng đến cổ phiếu của công ty tài chính mà không ảnh hưởng đến doanh nghiệp sản xuất. Choi et al (1992) tiếp tục mở rộng nghiên cứu bằng cách đưa rủi ro tỷ giá và sử dụng mô hình đa nhân tố để đo lường độ nhạy của lợi nhuận cổ phiếu ngân hàng đối với lãi suất và tỷ giá hối đoái. Mô hình đã sử dụng biến giả để phân biệt kết quả khác nhau giữa ngân hàng trung ương và các ngân ngân hàng khác.

James R.Booth, Dennis T.Officer và Glenn V.Henderson (1985) sử dụng mô hình ARIMA để nghiên cứu sự ảnh hưởng của lãi suất đối với giá trị vốn cổ phần của ngân hàng. Nghiên cứu cho thấy rủi ro hệ thống của ngân hàng thay đổi theo biến động của lãi suất. Bên cạnh đó, beta có tương quan dương với lãi suất.

Mark Flannery, A.S. Hameed và R.H. Harjes (1996) nghiên cứu sự ảnh hưởng của rủi ro lãi suất đối với sự thay đổi giá của cổ phiếu. Tác giả đã phát triển mô hình hồi quy tuyến tinh 2 nhân tố, bao gồm lợi nhuận yêu cầu, lãi suất dài hạn, phi rủi ro và lợi nhuận thị trường. Họ nhận thấy sự thay đổi theo thời gian của lãi suất và rủi ro thị trường ảnh hưởng đến lợi nhuận kì vong của cổ phiếu. Với mô hình GARCH, tác giả phát hiện độ biến động có điều kiện của lãi suất ảnh hưởng lợi nhuận cổ phiếu.

Bashir và Hassan (1997) đã phân tích độ nhạy lãi suất với cổ phiếu ở UAE. Với phương pháp hồi quy bình phương nhỏ nhất (OLS) đơn giản, nghiên cứu đã chứng minh sự biến động của lãi suất có tác động tiêu cực hay nghịch đối với cổ phiếu ngân hàng. Hơn nữa, mặc dù thiếu thị trường chứng khoán chính thức, nhà đầu tư ở UAE vẫn phải xem xét yếu tố lãi suất khi giao dịch cổ phiếu.

Elyas Elyasiani và Iqbal Mansur (1998) sử dụng mô hình GARCH-M để điều tra ảnh hưởng của lãi suất và biến động của nó lên lợi nhuận cổ phiếu ngân hàng. Tác giả đã phát hiện ra lãi suất dài hạn có tác động tiêu cực đến lợi nhuận cổ phiếu và độ biến động của lãi suất là nhân tố quan trọng ảnh hưởng đến độ biến động của lợi nhuận cổ phiếu. Vào năm 2006, cùng với Elijah Brewer III, tiếp tục phát triển nghiên cứu với công ty bảo hiểm, trong đó: thời gian nghiên cứu dài hơn và sử dụng vốn hóa (size- based) thị trường để chia đối tượng nghiên cứu thành 3 danh mục (nhỏ, lớn và vừa).

Chu-Sheng Tai (2000) đã nghiên cứu vai trò của thị trường, lãi suất và rủi ro tỷ giá hối đoái trong định giá cổ phiếu ngân hàng ở Mỹ bằng cách sử dụng 3 kĩ thuật kinh tế lượng: NLSUR (nonlinear seemingly unrelated regression) thông qua cách tiếp cận Hansen’s (1982) GMM; phương pháp “pricing kernel” của Dumas và Solnik’s (1995); mô hình MGARCH-M. Đặc biệt, nghiên cứu đã sử dụng thành công mô hình MGARCH-M khi ước lượng được đồng thời lợi nhuận danh mục ngân hàng và các nhân tố rủi ro (lãi suất và tỷ giá), từ đó cho thấy của rủi ro lãi suất và tỷ giá thay đổi theo thời gian (time- varying volatility) ảnh hưởng mạnh hơn rủi ro của thị trường (market risk) đối với cả 3 danh mục cổ phiếu ngân hàng (Money Center bank, Large bank và Regional bank).

Flannery (2000) sử dụng mô hình hồi quy đa nhân tố để đo lường độ nhạy tỷ giá và giá cổ phiếu của 152 công ty (86 công ty xuất khẩu và 66 công ty không xuất khẩu) ở thị trường chứng khoán giữa năm 2000 và 2002.

Zhang Yanliang và Ding Lintao nghiên cứu sự thay đổi độ biến động của thị trường chứng khoán trước sự hồi phục của tỷ giá bằng cách sử dụng mô hình GARCH, cụ thể là 2 mô hình TGARCH (1, 1) và EGARCH (1, 1). Nghiên cứu cho thấy tỷ giá thật sự ảnh hưởng đến sự ổn định của thị trường, và việc thay đổi cơ chế tỷ giá làm tăng mức độ biến động của thị trường và hiệu ứng này do sự tốc độ tích lũy thông tin của nhà đầu tư.

Nishat và Shaheen (2004) đã nghiên cứu về mối quan hệ dài hạn giữa các biến vĩ mô, như: lạm phát, IPI (Industrial Production Index), giá trị đầu tư… và chỉ số KSE. Bằng cách sử dụng mô hình VECM và kĩ thuật Granger Causality, nghiên cứu cho thấy có mối liên hệ dài hạn giữa các biến và tồn tại mối quan hệ nhân quả giữa cổ phiếu thị trường và lãi suất.

Ryan, Suzanne và Worthington, Andrew (2004) đã sử dụng mô hình mở rộng GARCH-M để nghiên cứu về độ nhạy chuỗi thời gian của lợi nhuận cổ phiếu ngân hàng đối với thị trường, lãi suất và rủi ro tỷ giá hối đoái. Dữ liệu hàng ngày của lợi nhuận danh mục ngân hàng, chỉ số thì thị trường cùng với lãi suất ngắn hạn, trung hạn, dài hạn và tỷ giá bình quân được sử dụng trong mô hình trong giai đoạn từ 1996 đến 2001. Kết quả nghiên cứu cho thấy rủi ro thị trường là nhân tố quan trọng ảnh hưởng đến lợi nhuận cổ phiếu ngân hàng, thêm vào đó là lãi suất ngắn và trung hạn và độ

biến động của nó. Tuy nhiên, lãi suất dài hạn và tỷ giá hối đoái không có ý nghĩa đối với lợi nhuận cổ phiếu ngân hàng ở Australia. Nghiên cứu phát triển hơn so với các nghiên cứu trước ở 2 điểm: Thứ nhất, tác giả đã cố gắng nghiên cứu đồng thời tác động của nhiều nhân tố như: rủi ro thị trường, lãi suất và tỷ giá đối với thị trường ngân hàng ở Australia. Thứ hai, nghiên cứu đã sử dụng mô hình GARCH-M, cho phép độ biến động của biến thay đổi theo thời gian. Tuy nhiên, đề tài vẫn còn nhiểu hạn chế như: không phân tích được sự khác nhau giữa các ngân hàng với nhau khi các nhân tố thay đổi và nghiên cứu chỉ phân tích trong một giai đoạn.

Hyde (2007) đã phát hiện ra độ nhạy lợi nhuận cổ phiếu của 33 ngành của 4 nền kinh tế Châu Âu đối với tỷ giá hối đoái, lãi suất và lợi nhuận thị trường. Kết quả nghiên cứu từ 1/1973 đến 12/2004 cho thấy cả tỷ giá hối đoái và lợi nhuận thị trường đều có tác động tích cực đối với cả 4 nền kinh tế. Trong khi đó, rủi ro lãi suất có tác động tích cực đến Pháp và Đức.

Vardaz et al (2008) phân tích ảnh hưởng của tỷ giá hối đoái và lãi suất lên độ biến động lợi nhuận của nhiều ngành khác nhau (tài chính, dịch vụ, công nghiệp và công nghệ). Nghiên cứu sử dụng dữ liệu hàng ngày từ 2001-2008 và áp dụng vào mô hình GARCH. Kết quả cho thấy: sự thay đổi của tỷ giá hối đoái có khả năng góp phần vào dự báo cho chỉ số công nghệ (technology index) và độ biến động của lãi suất có mối quan hệ tích cực với hầu hết chỉ số các ngành ngoại trừ ngành dịch vụ có ảnh hưởng tiêu cực. Điều đó cũng cho thấy nhà đầu tư nên theo dõi chính sách tiền tệ để có chiến lược quản trị rủi ro hiệu quả trong khi đưa ra quyết định đầu tư ở những ngành này.

Adjasi et al (2008) phân tích ảnh hưởng của độ biến động tỷ giá hối đoái và tác động của nó đối với thị trường chứng khoán Ghana. Dữ liệu tháng từ tháng 1/1951 đến 6/2005 được sử dụng trong mô hình EGARCH để đo lường và dự báo phương sai. Kết quả nghiên cứu kết luận là độ biến động của lợi nhuận cổ phiếu không chỉ bị ảnh hưởng duy nhất bởi độ biến động tỷ giá hối đoái mà còn ảnh hưởng bởi nhiều nhân tố kinh tế vĩ mô khác. Hơn nữa, nghiên cứu cũng cho thấy mối quan hệ trái ngược giữa lợi nhuận thị trường và độ biến động của tỷ giá hối đoái. Từ đó, tác giả đã đề nghị nhà đầu tư nên xem xét thêm các biến vĩ mô để có thể đưa ra quyết định đầu tư tốt hơn.

Hơn nữa, Raghavan và Dark (2008) sử dụng mô hình VAR-GARCH để nghiên cứu ảnh hưởng của lợi nhuận và độ biến động của tỷ giá USD/AUD với chỉ số AOI (Australian All Ordinaries Index).

Nousheen Zafar, Syeda Faiza Urooj và Tahir Khan Durrani (2008) đã điều tra ảnh hưởng độ biến động của lãi suất đối với lợi nhuận của cổ phiếu và độ biến động của thị trường chứng khoán Karachi từ tháng 1/2002 đến tháng 6/2006. Tác giả đã sử dụng hai mô hình GARCH (1, 1) trong đó, mô hình 1 không có biến đo lường thay đổi của lãi suất và mô hình 2 sử dụng lãi suất để ước lượng trung bình và phương sai có điều kiện. Nghiên cứu phát hiện lợi nhuận thị trường và phương sai có điều kiện của nó có mối quan hệ mật thiết với nhau. Không những thế, lợi nhuận thị trường có mối quan hệ ngược với lãi suất ở 2 thị trường USA và Hàn Quốc. Do đó, chúng ta nên phân tích lãi suất để góp phần trong công tác dự báo lợi nhuận cổ phiếu.

Aydemir và Demirhan (2009) đã khám phá mối quan hệ nhân quả giữa cổ phiếu và tỷ giá hối đoái ở thị trường Turkey. Dữ liệu thu thập trong gian đoạn 23/2/2001 đến 11/1/2008 được sử dụng trong mô hình VECM. Kết quả nghiên cứu cho thấy tồn tại mối quan hệ 2 chiều giữa tỷ giá hối đoái và thị trường chứng khoán.

Beirne et al (2009) đã phân tích mối quan hệ giữa các biến vĩ mô lợi nhuận cổ phiếu trong 3 ngành: ngân hàng, công ty tài chính và bảo hiểm ở 16 nước. Nghiên cứu sử dụng mô hình Four variate GARCH, các biến được sử dụng là lãi suất trái phiếu chính phủ, tỷ giá hối đoái, lãi suất ngắn và dài hạn và chứng minh được ảnh hưởng tiêu cực của lãi suất lên giá của cổ phiếu.

Jimmy D.Moss và Gisele J.Moss (2010) đã sử dụng mô hình đa nhân tố (multiple linear regression) hồi quy dữ liệu giá cổ phiếu ngân hàng theo tuần, lãi suất trái phiếu các kì hạn và một số biến khác… Nghiên cứu chứng minh được giá cổ phiếu ngân hàng nhạy cảm với lãi suất.

Fuat Sekmen (2011) đã nghiên cứu ảnh hưởng độ biến động của tỷ giá hối đoái với lợi nhuận của doanh nghiệp ở Mỹ, sử dụng phần dư bình phương từ phương trình ARMA để đo lường độ biến động. Nhìn chung, đề tài cho thấy độ biến động của tỷ giá có ảnh hưởng tiêu cực đến lợi nhuận của cổ phiếu, vì các công cụ phòng ngừa rủi ro vẫn không thể làm giảm ảnh hưởng đó đối với khối lượng giao dịch.

Sassdet Kasman, GulinVardar và GokceTunc (2011) sử dụng mô hình OLS và GARCH để nghiên cứu sự ảnh hưởng của lãi suất và tỷ giá lên lợi nhuận cổ phiếu ngân hàng ở Turkey. Kết quả nghiên cứu cho thấy cả lãi suất và tỷ giá đều có ảnh hưởng tiêu cực tới lợi nhuận cổ phiếu ngân hàng. Hơn nữa, lợi nhuận cổ phiếu nhạy cảm với lợi nhuận thị trường hơn lãi suất, tỷ giá và độ biến động của 2 nhân tố: lãi suất và tỷ giá là nhân tố quan trọng xác định độ biến động có điều kiện (conditional volatility) của lợi nhuận cổ phiếu ngân hàng.

Syed Tehseen Jawaid và Anwar UI HAQ (2012) đã nghiên cứu ảnh hưởng của lãi suất, tỷ giá hối đoái và độ biến động của nó đối với giá cổ phiếu của ngành ngân hàng ở Pakistan. Tác giả đã sử dụng đồng thời nhiều mô hình trong kinh tế lượng như: phân tích độ nhạy (sensitivity analysis), phân tích nhân quả (causality analysis), và GARCH. Kết quả nghiên cứu ủng hộ quan điểm xem lãi suất và tỷ giá hối đoái như công cụ giúp các nhà đầu tư đưa ra quyết định đối với các cổ phiếu ngành ngân hàng.

1.2.2. Thực tiễn nghiên cứu về ảnh hưởng của lãi suất, tỷ giá hối đoái, lợi nhuận thị trường với lợi nhuận cổ phiếu ngân hàng ở Việt Nam:

Các đề tài trong nước tập trung nghiên cứu, phân tích ảnh hưởng của các nhân tố vĩ mô (lãi suất, tỷ giá…) lên thị trường chứng khoán Việt Nam cũng như tác động đối với giá cổ phiếu.

Đề tài “Phân tích tác động của lãi suất và tỷ giá đến giá cổ phiếu” đã sử dụng mô hình APT và phương pháp thống kê, phân tích và so sánh hệ số tương quan để phân tích tác động của nhân tố thị trường, lãi suất và tỷ giá đến giá của cổ phiếu. Kết quả nghiên cứu cho thấy thị trường là nhân tố tác động mạnh nhất đến giá của cổ phiếu, còn mức độ ảnh hưởng của lãi suất và tỷ giá còn tùy thuộc vào loại cổ phiếu niêm yết.

Đề tài luận văn thạc sĩ kinh tế “Phân tích những nhân tố ảnh hưởng đến giá cổ phiếu niêm yết trên sở giao dịch chứng khoán thành phố Hồ Chí Minh” của tác giả Nguyễn Văn Mỹ đã sử dụng phương pháp tập hợp các thông tin thứ cấp và những nhận định của chuyên gia về chứng khoản để phân tích. Tác giả cho rằng có 3 nhân tố tác động đến giá cổ phiếu: nhân tố ngoại sinh (nhân tố vĩ mô: lạm phát, lãi suất…), nhân tố nội sinh (gắn với công ty cổ phần) và nhân tố can thiệp (tâm lý nhà đầu tư, đầu cơ…).

Đề tài “Mối liên hệ giữa các nhân tố vĩ mô và thị trường chứng khoán” của nhóm

sinh viên trường đại học Kinh tế Hồ Chí Minh đã sử dụng phương pháp OLS và GARCH.

Kết quả nghiên cứu cho thấy các biến vĩ mô (sản lượng công nghiệp, giá vàng, tỷ giá, lạm

phát…) chỉ giải thích được 28% biến động của lợi nhuận thị trường chứng khoán.

Đề tài “Phân tích tác động của các nhân tố kinh tế vĩ mô đến thị trường chứng khoán Việt Nam” của PGS.TS Phan Thị Bích Nguyệt và Thạc sĩ Phạm Dương Phương Thảo đã sử dụng phương pháp OLS, kết quả cho thấy khi các nhân tố khác không đổi tại Việt Nam thì: nhân tố cung tiền, lam phát, giá dầu thế giới và sản lượng công nghiệp có tương quan dương, còn lãi suất tỷ giá có tương quan âm với thị trường chứng khoán.

Tuy nhiên, vẫn chưa có đề tài nghiên cứu nào kiểm định ảnh hưởng của các nhân tố lãi suất, tỷ giá và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngành ngân hàng. Bên cạnh đó, các phương trình hồi quy chỉ dừng lại nghiên cứu mức độ ảnh hưởng, mà chưa sử dụng mô hình hồi quy phương sai sai số thay đổi qua thời gian (Time-varying Volatility). Do đó, các nghiên cứu trong nước chưa giải thích được ảnh hưởng độ biến động của các biến giải thích (Lãi suất, tỷ giá…) qua thời gian có ảnh hưởng đến lợi nhuận hay mức độ biến động của lợi nhuận cổ phiếu hay không?

1.3. Mô hình sử dụng nghiên cứu:

1.3.1. Hồi quy OLS:

Hầu hết các nghiên cứu về ảnh hưởng nhân tố đến chứng khoán, đều sử dụng mô hình hồi quy theo phương pháp bình phương bé nhất (OLS). Ví dụ các nghiên cứu sử dụng mô hình 2 nhân tố rủi ro lãi suất và thị trường tác động đến lợi nhuận cổ phiếu ngân hàng, như: Booth và Officer (1985), Flannery và James (1984), Kane và Unal (1988)…Các đề tài sử dụng mô hình hồi quy đồng thời 3 nhân tố: lãi suất, tỷ giá và thị trường là Choi et al (1992), Wetmore và Brick (1994)… Do đó, đề tài sẽ sử dụng phương pháp trên để nghiên cứu ảnh hưởng của các loại lãi suất, tỷ giá và lợi nhuận thị trường đến lợi nhuận nhóm cổ phiếu ngân hàng:

Rbt= β0+ βi*Xit + δ* Rmt +εi, t

Trong đó X là mức thay đổi (%) của các nhân tố như: tỷ giá hối đoái (EX- exchange rate), lãi suất qua đêm liên ngân hàng (OIR-overnight interest rate), lãi suất trái phiếu chính phủ 5 năm (GR5 – Government Security rate 5 years) và lãi suất cho vay (Lending rate-LR), lãi suất tiền gửi (DR-Deposit rate), lãi suất chiết khấu (Discount rate-DCR); Rm là lợi nhuận toàn thị trường.

Hồi quy OLS với biến là các chuỗi thời gian có tính dừng, các điều kiện hồi quy6 rất dễ bị vi phạm (ví dụ: phần dư bị tự tương quan, mô hình vẫn còn bị ảnh hưởng bởi tính ARCH…). Do đó, để có kết quả hồi quy tốt hơn với các hệ số tương quan có ý nghĩa thống kê, mô hình hồi quy với phương pháp Maximum Likelihood (MLE) sẽ được sử dụng để nghiên cứu ảnh hưởng của các nhân tố đến lợi nhuận cổ phiếu ngân hàng.

1.3.2. Mô hình hồi quy GARCH (p, q)-M:

Mô hình CAPM và APT là những lý thuyết cho thấy sự đánh đổi giữa rủi ro và lợi nhuận, trong đó rủi ro có thể được đo lường bằng phương sai có điều kiện của lợi nhuận với thị trường hoặc phương sai có điều kiện của lợi nhuận (Sharp (1964), Lintner (1965), Mossin (1966) và Ross (1976)). Mô hình ARCH hay GARCH7 là các

mô hình được sử dụng phổ biến để mô tả phương trình phương sai có điều kiện của biến phụ thuộc, cho phép độ biến động phụ thuộc vào các cú sốc trong quá khứ và thay đổi qua thời gian. Bollesrev et al (1998) đã chỉ ra rằng: “Mô hình GARCH không phát sinh một cách trực tiếp từ bất kì một lý thuyết kinh tế nào, nhưng cũng giống như mô hình tự hồi quy và trung bình trượt (ARMA), nó cung cấp một ước lượng khá chính xác phương sai sai số thay đổi, vấn đề thường gặp phải với các dữ liệu tài chính”.

Bên cạnh đó, việc sử dụng mô hình GARCH-M hay ARCH-M cho phép biến lợi nhuận cổ phiếu ngân hàng phụ thuộc vào chính phương sai có điều kiện của nó trong phương trình lợi nhuận (mean equation), từ đó sẽ giúp kiểm tra sự ảnh hưởng của độ biến động biến giải thích (lãi suất hay tỷ giá) đến lợi nhuận cổ phiếu ngân hàng hay độ biến động của nó qua thời gian. Không những thế, mô hình ARCH-M hay GARCH-M còn có thể mô tả mối quan hệ đánh đổi giữa lợi nhuận kì vọng và độ biến động (volatility) được đo bằng hi,tvới hệ số tương quan γ, sẽ cho thấy mức bù rủi ro thay đổi qua thời gian (risk premium). Nhà đầu tư không thờ ơ với biến động của cổ phiếu mà họ nắm giữ, cũng như không chắc chắn về sự thay đổi lợi nhuận trong tương lai, và mức bù rủi ro yêu cầu của nhà đầu tư từ đó cũng thay đổi theo. Hiệu quả của việc đưa biến mức độ biến động vào phương trình trung bình (mean equation) được kiểm chứng bởi nghiên cứu của Pindyck (1984) và French et al (1987). Đặc biệt, việc

6 Các điều kiện hồi quy OLS ở phần chương 2

7Sự khác biệt giữa 2 mô hình ARCH và GARCH là ARCH bị hạn chế về độ trễ (nếu độ trễ lớn sẽ làm giảm bậc tự do của mô hình và ảnh hưởng đến kết quả ước lượng), nhưng mô hình GARCH khắc phục được nhược điểm này

đưa biến động của lãi suất và tỷ giá – hai nhân tố ảnh hưởng đến lợi nhuận kinh doanh ngân hàng có ý nghĩa quan trọng, vì nhà đầu tư sẽ quan tâm tới sự biến động lợi nhuận cổ phiếu ngành ngân hàng khi 2 nhân tố trên thay đổi hơn so với các ngành khác. Hơn nữa, độ biến động của lãi suất và tỷ giá có thể chuyển tải những thông tin quan trọng về biến động của tổng thể thị trường tài chính, phản ánh tác động của chính sách tiền tệ cũng như tình hình kinh doanh của ngân hàng. Điều này cũng cho thấy sự ứng dụng của mô hình APT đa nhân tố, cụ thể: lợi nhuận cổ phiếu phụ thuộc vào độ biến động (volatility) cùng với 3 nhân tố lãi suất, tỷ giá và lợi nhuận thị trường. Nghiên cứu của Kane và Unal (1988) cho thấy cổ phiếu của các ngân hàng thương mại nhạy cảm với lãi suất dài hạn hơn ngắn hạn, và mức độ thay đổi lãi suất dài hạn ở một độ trễ đưa vào phương trình để tránh hiện tượng sai số trong biến, làm kết quả ước lượng của phương trình không phù hợp. Nghiên cứu của Elyasis (2006) cho rằng vấn đề trên xảy ra là do sự tương quan đồng thời của những cú sốc đối với thị trường tài chính (the error term).

Do đó, mô hình sử dụng để nghiên cứu là:

Rbt = β0 + βi*Xit + δ* Rmt + γ* hi, t + εi, t

hi, t = α0 + ht-i + ![]() + δCVXt + £*D + ut

+ δCVXt + £*D + ut

εi, t ~ N (0, σ 2)

Trong đó, hi,t là phương sai có điều kiện của lợi nhuận cổ phiếu ngân hàng.

Kể từ ngày 1/12/ 2011 đến nay, NHNN đã thành công đối với giữ tỷ giá USD/VND ở mức ổn định duy nhất là 1 USD = 20, 828 VND. Do đó, để đánh giá chính xác sự biến động của tỷ giá đến lợi nhuận cổ phiếu ngân hàng, tôi sẽ sử dụng D là biến giả ở phương trình phương sai có điều kiện của lợi nhuận cổ phiếu ngân hàng, với:

![]()

![]()

![]()

![]()

CVXt8là độ biến động của các nhân tố (lãi suất và tỷ giá) được đo lường bằng mô hình phương sai có điều kiện GARCH (p, q):

Xit = θ0 + ut

ht = α0 + ht-i + ![]() ui, t ~ N (0, σ 2)

ui, t ~ N (0, σ 2)

8 CVXt (conditional volatility of X factors)