B 1.2.

15% | (25 x 0,5) + ( 15 x 0,5) = 20% | |

-5% | (-5 x 0,5) + (-15 x 0,5) = -10% |

Có thể bạn quan tâm!

-

Kiểm định mô hình tài sản vốn - CAPM trên thị trường chứng khoán Việt Nam - 2

Kiểm định mô hình tài sản vốn - CAPM trên thị trường chứng khoán Việt Nam - 2 -

Khái Quát Biến Động Của Chỉ Số Vnindex Và Sự Phát Triển Của Thị Trường Chứng Khoán Việt Nam Trong Những Năm Qua

Khái Quát Biến Động Của Chỉ Số Vnindex Và Sự Phát Triển Của Thị Trường Chứng Khoán Việt Nam Trong Những Năm Qua -

Giới Thiệu Về Mô Hình Định Giá Tài Sản Vốn – Capm

Giới Thiệu Về Mô Hình Định Giá Tài Sản Vốn – Capm -

Kiểm Định Mô Hình Capm Trên Thị Trường Chứng Khoán Việt Nam

Kiểm Định Mô Hình Capm Trên Thị Trường Chứng Khoán Việt Nam -

Thống Kê Mô Tả Kết Quả Kiểm Định Hệ Số Β

Thống Kê Mô Tả Kết Quả Kiểm Định Hệ Số Β -

Kiểm Định Tính Ổn Định Của Mô Hình

Kiểm Định Tính Ổn Định Của Mô Hình

Xem toàn bộ 171 trang tài liệu này.

2 β.

2.

2.

ễn Minh Kiều, 2007, Mô hình định giá tài sản vốn CAPM –

Chương trình giảng dạy kinh tế Fulbright)

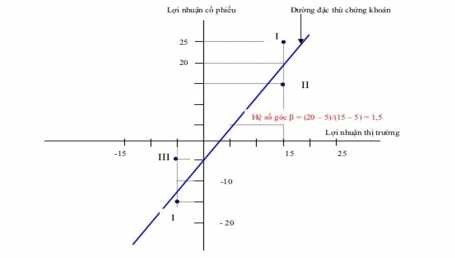

Hệ số β = 1,5 cho biết rằng lợi nhuận cổ phiếu cá biệt Remico biến động gấp 1,5 lần lợi nhuận thị trường, nghĩa là khi nền kinh tế tốt thì lợi nhuận cổ phiếu Remico tăng nhanh hơn lợi nhuận thị trường nhưng khi nền kinh tế xấu thì lợi nhuận cổ phiếu Remico giảm nhanh hơn lợi nhuận thị trường. Trong phần trước, rủi ro được định nghĩa như là sự biến động của lợi nhuận. Ở đây β được định nghĩa là hệ số đo lường sự biến động lợi nhuận của cổ phiếu cá biệt so với biến động lợi nhuận của danh mục đầu tư thị trường. Cho nên, β có thể được xem như là hệ số đo lường rủi ro của chứng khoán.

Hệ số β = 1 có nghĩa là hệ số đo lường sự biến động lợi nhuận của danh mục đầu tư thị trường so với chính nó. Do đó, β = 1 được định nghĩa như là hệ số β của danh mục thị trường.

(Nguồn: Nguyễn Minh Kiều, 2010, Tài chính doanh nghiệp căn bản, Nhà xuất bản Thống kế, trang 175-177)

1.3.4.2. Mối quan hệ giữa rủi ro và lợi nhuận – đường thị trường chứng khoán

(Security Market Line – SML)

Một trong những giả định của mô hình CAPM chính là nhà đầu tư là người ngại rủi ro. Nên, nếu không có gì bù đắp rủi ro họ sẽ đầu tư vào tài sản phi rủi ro để được hưởng lợi nhuận phi rủi ro là . Bây giờ, nếu chúng ta muốn nhà đầu tư bỏ tiền vào danh mục thị trường có mức độ rủi ro lớn hơn tài sản phi rủi ro, chúng ra phải bù đắp cho họ phần bù rủi ro bằng chênh lệch giữa lợi nhuận danh mục thị trường và lợi nhuận phi rủi ro. Khi đó họ kỳ vọng có được lợi nhuận là ![]()

![]()

![]() . Thực tế cho thấy rằng, nhà đầu tư không thể đầu tư vào danh mục thị trường mà họ đầu tư vào một tài sản cá biệt i nào đó. Khi ấy họ kỳ vọng thu được tỷ suất lợi nhuận là

. Thực tế cho thấy rằng, nhà đầu tư không thể đầu tư vào danh mục thị trường mà họ đầu tư vào một tài sản cá biệt i nào đó. Khi ấy họ kỳ vọng thu được tỷ suất lợi nhuận là ![]() . Tài sản cá biệt i này có thể rủi ro cao hơn, bằng hoặc thấp hơn

. Tài sản cá biệt i này có thể rủi ro cao hơn, bằng hoặc thấp hơn

rủi ro của danh mục thị trường, do đó, phần bù rủi ro ![]() cần được điều

cần được điều

chỉnh tăng lên hoặc giảm xuống tương ứng bằng cách nhân với hệ số β. Βeta là hệ số đo lường mức độ rủi ro giữa tài sản cá biệt với rủi ro thị trường. Beta bằng 0 nếu

tài sản đầu tư là tài sản phi rủi ro. Beta bằng 1 nếu tài sản đầu tư có cùng mức độ rủi ro với rủi ro thị trường.

Từ đó, chúng ta có phương trình (4) biểu diễn mối quan hệ giữa rủi ro và lợi nhuận như sau:

Trong đó:

![]()

![]()

![]()

![]() 4

4![]()

![]()

![]() : Lợi nhuận kỳ vọng của tài sản i;

: Lợi nhuận kỳ vọng của tài sản i;

: Lợi nhuận kỳ vọng của danh mục đầu tư;

: Lợi nhuận phi rủi ro;

![]() : Hệ số đo lường rủi ro của hệ thống trái phiếu;

: Hệ số đo lường rủi ro của hệ thống trái phiếu; ![]() : Phần bù rủi ro của thị trường;

: Phần bù rủi ro của thị trường;

![]()

: Phần bù rủi ro của tài sản i.

Theo phương trình (4), lợi nhuận kỳ vọng của tài sản i ( luôn đồng biến với

mức độ rủi ro ![]() . Do đó, cổ phiếu có β càng lớn thì rủi ro càng cao, từ đó đòi hỏi lợi nhuận cao để bù đắp rủi ro đó.

. Do đó, cổ phiếu có β càng lớn thì rủi ro càng cao, từ đó đòi hỏi lợi nhuận cao để bù đắp rủi ro đó.

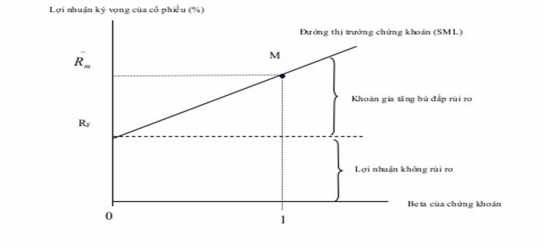

Về mặt hình học, mối quan hệ giữa lợi nhuận kỳ vọng của tài sản i và hệ số rủi ro β được biểu diễn bằng đường thẳng có tên gọi là đường thị trường chứng khoán SML. Tức là khi phương trình trên được biểu diễn trên hệ trục tọa độ ![]() , ,

, ,

đường biểu diễn sẽ được gọi là đường thị trường chứng khoán (SML). Phương trình

biểu diễn đường thị trường chứng khoán (SML) cũng chính là nội dung mô hình định giá tài sản vốn (CAPM). SML phản ánh những giá trị kỳ vọng lợi nhuận được yêu cầu trên thị trường tương ứng với mức độ rủi ro hệ thống. Trên đồ thị, trục hoành là mức độ rủi ro được đo bằng hệ số β, trục tung là mức lợi nhuận kỳ vọng của tài sản i, đường thị trường chứng khoán cắt trục tung tại tung độ bằng lợi

nhuận phi rủi ro và có hệ số góc ![]() . Sự lựa chọn giữa rủi ro và lãi suất được xác định dễ dàng trên đường SML.

. Sự lựa chọn giữa rủi ro và lãi suất được xác định dễ dàng trên đường SML.

Độ dốc của đường SML thể hiện mức độ e ngại rủi ro trong nền kinh tế: Mức độ e ngại rủi ro càng lớn thì đường SML có độ dốc càng lớn, mức bù rủi ro đối với

– 181)

sau:

: T

3 β

ễn Minh Kiều, 2007, Mô hình định giá tài sản vốn CAPM – Chương trình giảng dạy kinh tế Fulbright)

1.3.4.3.

của một tài sản bất kỳ với độ biến động lợi nhuận của danh mục đầu tư thị trường. Cho nên, β có thể được xem như hệ số đo lường rủi ro của bất kỳ tài sản nào.

Trên thực tế, đã có nhiều nhà đầu tư sử dụng mô hình hồi quy dựa trên số liệu lịch sử để ước lượng β. Nhất là ở các nước có thị trường tài chính phát triển có một số công ty chuyên xác định và cung cấp thông tin về hệ số β. Và có những tham số mà nhà đầu tư chứng khoán luôn xem xét trước khi quyết định đặt tài sản của mình vào một loại chứng khoán nào đó.

Theo đó, quan hệ giữa lợi nhuận kỳ vọng của một tài sản bất kỳ và hệ số rủi ro β của nó là quan hệ tuyến tính được diễn tả bằng đường SML có hệ số góc là

![]() .

.

Từ công thức (4), ta rút ra được:

- Beta bằng 0: Lợi nhuận kỳ vọng của tài sản có beta bằng 0 chính là lợi nhuận phi rủi ro ( .

- Beta bằng 1: Lợi nhuận kỳ vọng của tài sản có beta bằng 0 chính là lợi nhuận danh mục đầu tư thị trường ( .

1.4. Những bất thường khi áp dụng mô hình CAPM

Một số học giả khi áp dụng mô hình CAPM đã phát hiện ra một số điểm bất thường khiến CAPM không còn đúng như trường hợp bình thường. Những điểm bất thường bao gồm:

- Ảnh hưởng của quy mô công ty – Người ta phát hiện rằng cổ phiếu của công ty có giá trị thị trường thường nhỏ (market capitalization = price per share x number of share) đem lại lợi nhuận cao hơn cổ phiếu của công ty có giá trị thị trường lớn, nếu những yếu tố khác như nhau;

- Ảnh hưởng của tỷ số PE và MB – Người ta cũng thấy rằng cổ phiếu của những công ty có tỷ số PE (price/ earning ratio) và tỷ số MB (market – to – book value ratio) thấp đem lại lợi nhuận cao hơn cổ phiếu của những công ty có tỷ số PE và MB cao;

- Ảnh hưởng tháng Giêng – Những người nào nắm giữ cổ phiếu trong khoảng thời gian từ tháng 12 đến tháng 1 thường có lợi nhuận cao hơn so với những tháng khác. Tuy vậy, người ta cũng lưu ý mặc dù ảnh hưởng tháng Giêng được tìm thấy trong nhiều năm nhưng không phải năm nào cũng xảy ra.

(Nguồn: Nguyễn Minh Kiều (2010), Tài chính Doanh nghiệp căn bản, Nhà xuất bản Thống kê, trang 183)

1.5. Mô hình nghiên cứu

Mô hình CAPM:

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

→ 6

Mô hình hồi quy:

![]()

![]() ∗

∗ ![]()

![]() 7

7![]()

Trong đó:

![]()

![]() : Lợi nhuận kỳ vọng của tài sản i khi loại bỏ lợi nhuận phi rủi ro là biến phụ thuộc;

: Lợi nhuận kỳ vọng của tài sản i khi loại bỏ lợi nhuận phi rủi ro là biến phụ thuộc;

![]() : Hệ số chặn;

: Hệ số chặn;

![]()

![]() : Phần bù rủi ro thị trường là biến độc lập;

: Phần bù rủi ro thị trường là biến độc lập; ![]() : Hệ số ước lượng của biến độc lập.

: Hệ số ước lượng của biến độc lập.

Trong mô hình trên, ta cần tính toán các biến số ![]() và

và ![]() với

với ![]() là tỷ suất sinh lợi của cổ phiếu i, là lợi nhuận kỳ vọng của danh mục thị trường, là lợi

là tỷ suất sinh lợi của cổ phiếu i, là lợi nhuận kỳ vọng của danh mục thị trường, là lợi

nhuận phi rủi ro.

Thứ nhất, về tỷ suất sinh lợi của cổ phiếu. Tỷ suất sinh lợi của cổ phiếu được tính toán theo tháng dựa vào giá đóng cửa các ngày cuối tháng. Nếu ngày cuối cùng của tháng là ngày không giao dịch thì giá được lựa chọn là giá đóng cửa ngày cuối cùng có giao dịch trong tháng. Giá cổ phiếu được lấy trên trang web Vietstock.vn. Công thức tính toán tỷ suất sinh lợi theo tháng của từng cổ phiếu như sau:

Trong đó:

![]()

![]() 8

8![]()

: Tỷ suất sinh lợi trong tháng t của cổ phiếu i;

: Giá cổ phiếu i vào ngày cuối tháng t;

: Giá cổ phiếu i vào ngày cuối tháng t – 1.

Thứ hai, về tỷ suất sinh lợi của danh mục thị trường. Thông thường, tỷ suất sinh lợicủa danh mục thị trường sẽ là chỉ số giá thị trường tại đó cổ phiếu đang niêm yết. Chẳng hạn, ở Anh là FTSE, ở Nhật là Nikkei, ở Mỹ là S&P500... Tương tự, các chứng khoán lựa chọn niêm yết trên Sở Giao dịch chứng khoán TP.HCM nên lựa chọn chỉ số VnIndex làm đại diện tính toán tỷ suất sinh lời của danh mục thị trường. Chỉ số VnIndex cũng được lấy trên trang web Vietstock.vn. Cũng như tỷ suất sinh lợi của cổ phiếu, tỷ suất sinh lợi của danh mục thị trường được tính theo công thức sau:

Trong đó:

![]()

![]() 9

9![]()

: Tỷ suất sinh lợi thị trường trong tháng t;

: Số liệu VnIndex ngày cuối cùng của tháng;

![]()

: Số liệu VnIndex ngày cuối cùng của tháng t – 1.

Thứ ba, về lãi suất phi rủi ro. Đây là suất sinh lợi mà nhà đầu tư chắc chắn sẽ nhận được trong giai đoạn đầu tư nhất định của mình. Có nhiều cách thức để lựa chọn lãi suất phi rủi ro như là lãi suất tiền gửi, lãi suất trái phiếu Chính phủ,... Tuy nhiên, trong đề tài này chọn tỷ suất sinh lợi của trái phiếu làm lãi suất phi rủi ro, tái trực tiếp từ trang web Investing.com giai đoạn 2012 – 2018. Khi lấy lãi suất phi rủi

ro trên trang web này thì đơn vị của lãi suất là %/năm. Để có được lãi suất theo tháng ta lấy số liệu thu thập được chia cho 12.

1.6. Các nghiên cứu thực nghiệm trước đây

Trên thực tế, từ khi ra đời CAPM là mô hình được nhiều nhà nghiên cứu quan tâm và sử dụng nó để nghiên cứu ở nhiều quốc gia. Dưới đây là một vài minh chứng cụ thể:

Ở Ấn Độ, Mô hình CAPM và Fama & French được hai tác giả Gregory Connor và Sanjay Sehgal nghiên cứu với tựa đề “Kiểm định mô hình hình Fama và French ở Ấn Độ”. Bài nghiên cứu này lấy dữ liệu từ tỷ suất sinh lợi cuối tháng của 364 cổ phiếu từtháng 6/1989 đến tháng 3/1999. Kết quả là trong mô hình CAPM là 75%. Nghiên cứu này cho thấy, việc chạy mô hình hồi quy tuyến tính của mô hình này có thể giải thích và dự đoán được tỷ suất sinh lợi của các chứng khoán và danh mục của chứng khoán tại thị trường chứng khoán ở Ấn Độ. Với mức ý nghĩa này nhà đầu tư có thể cân nhắc và vận dụng hai mô hình này để việc kinh doanh chứng khoán đầu tư hiệu quả hơn.

Tại Mỹ, trong bài nghiên cứu “Kiểm định mô hình CAPM và mô hình ba nhân tố Fama French” năm 2004, tác giả Nima Billou. Với khoảng thời gian nghiên cứu từ 7/1963 đến 12/2003, = 0.3 = 0.13, ngoài ra với độ tin cậy 95% thì của CAPM là 72% còn của Fama French là 89%. Sau khi Nima Billou mở rộng mẫu nghiên cứu ra từ 7/1926 đến 12/2003 thì = 0.23, = 0.19, của CAPM là 77% và của Fama French là 88%. Kết quả cho thấy hai nhân tố quy mô và giá trị rất có ảnh hưởng trên thị trường chứng khoán Mỹ, do đó mô hình Fama French vẫn tỏ ra hiệu quả hơn CAPM trong việc giải thích tỷ suất sinh lợi của chứng khoán.

Năm 2010, Thạc sỹ quản trị kinh doanh Chun-Wei Huang với tựa đề “Áp dụng mô hình ba nhân tố CAPM và Fama French vào thị trường chứng khoán Đài Loan”. Tác giả cho thấy rằng, mô hình CAPM có thế áp dụng vào thị trường chứng khoán Đài Loan vì nhân tố rủi ro thị trường có ảnh hưởng mạnh mẽ đến tỷ suất sinh