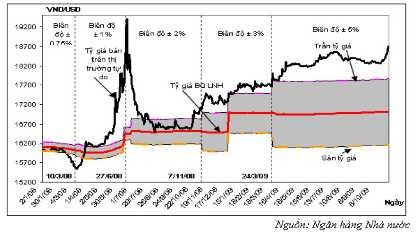

ngân hàng cam kết sẽ cung cấp đủ USD cho những nhu cầu chính đáng của doanh nghiệp

và người dân. Kể từ khi các quyết định trên có hiệu lực, tình hình tỷ giá bớt căng thẳng.

Hình 3.9: Diễn biến tỷ giá USD/VND năm 2008 và năm 2009.

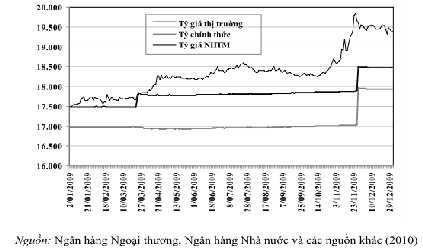

Hình 3.10: Tỷ giá chính thức và tỷ giá thị trường tự do VND/USD năm 2009.

Hình 3.11: Tỷ giá VND/USD và biên độ dao động, năm 2008-2009.

Năm 2010, từ tháng 11/2009 đến 8/2010, NHNN đã phải thực hiện 3 lần điều chỉnh tỉ giá liên ngân hàng, tăng tổng cộng 11.17% lên mức 18,932VND/USD. Bên cạnh đó, đồng tiền nước ta ngày càng mất giá so với các nước trong khu vực, nguyên nhân là do tài khoản vãng lai của nước ta luôn ở trong tình trạng thâm hụt (nền kinh tế nhập siêu với mức thâm hụt 10-12% GDP), lòng tin vào nội tệ suy giảm kèm theo tình trạng đô la hóa ngày càng gia tăng (tâm lí đầu cơ ngoại tệ, thanh toán và tín dụng ngoại tệ tăng mạnh do chênh lệch lãi suất giữa USD và VND).

Năm 2011 là năm điều chỉnh tỷ giá mạnh nhất của NHNN trên thị trường ngoại hối. Ngày 11/2, NHNN đã tăng tỷ giá từ 18,932 đồng/USD lên 20,693 đồng, đồng thời thu hẹp biên độ giao dịch tỷ giá từ 3% xuống 1%. Chỉ sau 1 đêm giá trị Việt Nam đồng đã hạ 9,3% so với đô la Mỹ. Sau điều chỉnh tỷ giá của NHNN, tỷ giá đã ổn định trong nhiều tháng tiếp theo, do cung cầu ngoại tệ khá cân bằng. Trong tháng 10, NHNN đã tăng tỷ giá bình quân liên ngân hàng tổng cộng 14 lần, đẩy tỷ giá khỏi mốc 21,000đ. Để đảm bảo ổn định tỷ giá, NHNN đã đưa ra các biện pháp như: cấm kinh doanh ngoại tệ trên thị trường tự do, quy định mức trần lãi suất huy động USD là 2%... Chính phủ ban hành nghị định 95, phạt hành chính tới 500 triệu đồng cho vi phạm trong lĩnh vực tiền tệ, ngân hàng.

E X

21,000

20,000

19,000

18,000

17,000

16,000

20029001290020229206042910606290030729200092900170029201122100713212051521201412200211210813220091422051621021822002192210191122001512320120

Nguồn: Dữ liệu Ngân hàng nhà nước vàkết quả xử lí số liệu bằng Eviews Hình 3.12: Tỷ giá USD/VND bình quân liên ngân hàng 2009-2013

Biểu đồ cho thầy tỷ giá bình quân liên ngân hàng USD/VND tăng mạnh vào năm 2009, cho đến 1/12/2011, với cam kết giữ tỷ giá ổn định được Thống đốc đưa ra từ đầu năm, tỷ giá VND/USD đã dần ổn định và neo đậu tại mốc 20,828đ/USD. Đây được xem là một thành công của NHNN trong khi bối cảnh kinh tế trong và ngoài nước vẫn còn rất khó khăn. Nguyên nhân là do chính sách định giá đồng Việt Nam cao cùng với áp lực giảm lạm phát và nguồn cung ngoài tệ từ nước ngoài đã làm tỷ giá đi xuống. Bên cạnh đó, NHNN còn thực hiện các biện pháp hành chính để trấn áp thị trường tự do và quản lí chặt chẽ thị trường vàng.

3.3. Hoạt động niêm yết của cổ phiếu ngân hàng trên TTCK Việt Nam:

Năng lực tài chính của các NHTMCP ở nước ta còn rất yếu, cách biệt khá xa với các NHTMCP mức trung bình của các nước trong khu vực. Sự phát triển của khối NHTMCP Việt Nam trong thời gian qua vẫn chưa đủ sức để cạnh tranh với các ngân hàng trên thế giới, trong khi đó ngân hàng Việt Nam vẫn còn thua xa về công nghệ. Chính áp lực cạnh tranh đó, nên các NHTM cần phải tăng nguồn lực tài chính để tăng năng lực cạnh tranh. Chẳng hạn như Navibank đã huy động vốn thành công để nâng vốn điều lệ lên trên 3,000 tỷ đồng trên sàn năm 2011. Tuy nhiên, công ty khi niêm yết phải công khai báo cáo tài chính, minh bạch hoạt đông. Điều này không chỉ có lợi cho ngân hàng, cho nhà đầu tư mà còn cho cả người gửi tiền cũng như người vay tiền. Một khi sổ sách minh bạch, được kiểm toán độc lập, được quản lý bởi nhiều cơ quan chức năng cũng như dư luận sẽ buộc ngân hàng đó phải hoạt động an toàn và hiệu quả hơn. Từ khi niêm yết, cổ phiếu ngành ngân hàng đã được ví như “cổ phiếu vua”, thu hút sự quan tâm rất lớn từ giới đầu tư. Năm 2006, có 2 ngân hàng đầu tiên niêm yết trên sàn là ACB và STB. Đến năm 2009, có thêm 4 ngân hàng niêm yết là: VCB, EIB, CTG và SHB, ngân hàng MBB niêm yết vào năm 2011.

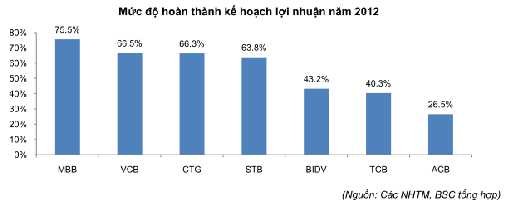

Trong năm 2012, cổ phiếu CTG giữ vị trí số 1 khi mang lại cho cổ đông tỷ lệ sinh lời 66%, vượt xa các cổ phiếu khác trong ngành, cũng là tỷ lệ sinh lời ở mức rất cao so với cổ phiếu của các ngành khác được giao dịch trên HSX và HNX. Nguyên nhân khiến CTG giữ vững vị trí số 1 về tỷ lệ sinh lời cho cổ đông là do VietinBank có kết quả kinh doanh tốt, tình hình tài chính vững mạnh. Đây là ngân hàng đứng đầu trong khối NHTMCP về vốn điều lệ; đứng thứ hai về vốn chủ sở hữu (sau VCB) và

tổng tài sản (sau BIDV) với hệ thống mạng lưới lớn nhất gồm 1 sở giao dịch, 151 chi nhánh, và trên 1000 phòng giao dịch, quỹ tiết kiệm trên 63 tỉnh/thành.

Hình 3.13: Mức độ hoàn thành kế hoạch lợi nhuận năm 2012

Ngày 13/9/2012, Thống đốc NHNN đã ban hành Thông tư số 26/2012/TT-NHNN hướng dẫn thủ tục chấp thuận của NHNN đối với việc niêm yết cổ phiếu trên TTCK trong nước và nước ngoài của TCTD cổ phần10.

Theo báo cáo triển vọng ngành ngân hàng 2013 của Công ty Chứng khoán BSC, kết thúc năm 2012, cổ phiếu ngành ngân hàng tăng 18%, trong khi VN-Index tăng trưởng 10% và HNX-Index âm 10%. Số lượng cổ phiếu EIB được giao dịch trong tháng 1 nhiều gần gấp đôi so với cùng kỳ năm 2012. Năm 2012 cũng là năm đột biến về lượng giao dịch của cổ phiếu ngân hàng, tổng khối lượng giao dịch của 8 ngân hàng đang niêm yết lên tới hơn 2.4 tỷ cổ phiếu, gấp hơn 2.1 lần so với lượng giao dịch năm 2011 và hơn 1.85 lần so với năm 2010. Mặc dù giá và khối lượng tăng nhưng kết quả hoạt động kinh doanh của các ngân hàng lại cho thấy chiều hướng ngược lại. Tăng trưởng tín dụng năm 2012 chỉ đạt 8.91%, theo báo cáo của NHNN, thấp hơn so với con số gần 11% của năm 2011, đồng nghĩa kỳ vọng về thu nhập từ các hoạt động tín dụng sẽ bị thu hẹp đáng kể, do phần lớn lợi nhuận của các ngân hàng vẫn đến từ thu nhập từ lãi thuần. Bên cạnh tăng trưởng tín dụng, nợ xấu và các tác động của nó đã trở thành tâm điểm xuyên suốt trong năm 2012.

Bên cạnh giá và thanh khoản, một nguồn lợi nhuận khác mà NĐT dài hạn thường quan tâm ở cổ phiếu ngân hàng là cổ tức. Chi trả cổ tức năm 2012 cao nhất là ngân hàng Quân đội (MBB) với mức tạm ứng cổ tức bằng tiền mặt 10%. Cổ tức kém

10 Nội dung xin mời xem phụ lục 2

là điều dễ hiểu khi lợi nhuận của toàn ngành, nguồn chi trả cho cổ tức, trong năm 2012 đã giảm gần 50% so với năm 2011, (theo nguồn tin từ NHNN), đó là chưa kể áp lực phải trích lập dự phòng các khoản nợ xấu rồi mới được phép chia lợi nhuận cho cổ đông. Có một điểm dễ nhận ra là các đợt tăng giá cổ phiếu ngân hàng đều gắn liền với các thương vụ mua bán sáp nhập (M&A), nổi bật nhất là cuộc thâu tóm Sacombank. Đến cuối năm 2011, đầu năm 2012, khi thông tin về quá trình thâu tóm bắt đầu được đưa ra, giá cổ phiếu STB lập tức tăng mạnh. Tính chung trong nửa đầu năm 2012 so với cuối năm 2011, trung bình mỗi ngân hàng niêm yết đã tăng giá 37.13%. Sau thương vụ SHB mua lại Habubank, sáp nhập toàn bộ tài sản và nợ của Habubank, cổ đông SHB được lợi khá nhiều, gồm phần tăng giá cổ phiếu, phần cổ phiếu phát hành thêm và cả giá trị tăng thêm của SHB.

Năm 2013, tình hình kinh tế trong nước vẫn phải tiếp tục đối mặt với nhiều khó khăn, bản thân TTCK còn nhiều thách thức. Tuy nhiên, sẽ có nhiều tín hiệu tích cực và lạc quan hơn khi Chính phủ đã thể hiện nỗ lực phục hồi nền kinh tế bằng việc công bố hàng loạt giải pháp. Bên cạnh đó, những giải pháp mà Bộ Tài chính, UBCK đã và đang triển khai để hỗ trợ thị trường chứng khoán sẽ từng bước tạo dựng lại niềm tin cho nhà đầu tư.

Nguồn: Cophieu68.com và kết quả xử lí số liệu bằng Excel

Hình 3.14: Biến động giá và khối lượng giao dịch của chỉ số nhóm cổ phiếu ngân hàng

CHƯƠNG 4: KẾT QUẢ NGHIÊN CỨU VÀ THẢO LUẬN

4.1. Ảnh hưởng của lãi suất cho vay, lãi suất tiền gửi và lãi suất chiết khấu

đến lợi nhuận cổ phiếu ngân hàng:

4.1.1. Dữ liệu hồi quy:

Dữ liệu chỉ số nhóm cổ phiếu ngân hàng được lấy từ trang web cophieu68.com. Và, dữ liệu lãi suất cho vay (Lending rate-LR), lãi suất tiền gửi (Deposit rate) và lãi suất chiết khấu (Discount rate) theo tháng được thu thập từ nguồn dữ liệu IMF.Các biến sử dụng trong mô hình hồi quy được tính theo tháng từ tháng 1/2009 đến 7/2012.

Bảng 4.3: Các hệ số thống kê của các biến Rb, DRC, DCRC và LRC.

RB | LRC | DRC | DCRC | |

Mean | 0.665685 | 0.649753 | 0.767931 | 0.710506 |

Median | -1.967907 | 0.000000 | 0.000000 | 0.000000 |

Maximum | 23.57163 | 15.50000 | 18.57143 | 22.22222 |

Minimum | -14.92913 | -11.88811 | -18.47826 | -12.50000 |

Std. Dev. | 9.734975 | 5.386022 | 5.807262 | 6.164835 |

Skewness | 0.605267 | 1.096496 | 0.120665 | 1.080664 |

Kurtosis | 2.449175 | 5.248028 | 6.903172 | 5.845890 |

Jarque-Bera | 3.095398 | 17.25998 | 26.76274 | 22.34825 |

Probability | 0.212737 | 0.000179 | 0.000002 | 0.000014 |

Sum | 27.95877 | 27.28962 | 32.25309 | 29.84127 |

Sum Sq. Dev. | 3885.559 | 1189.379 | 1382.696 | 1558.213 |

Observations (Month) | 42 | 42 | 42 | 42 |

Có thể bạn quan tâm!

-

Ảnh hưởng của lãi suất, tỷ giá hối đoái và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngân hàng - 1

Ảnh hưởng của lãi suất, tỷ giá hối đoái và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngân hàng - 1 -

Ảnh hưởng của lãi suất, tỷ giá hối đoái và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngân hàng - 2

Ảnh hưởng của lãi suất, tỷ giá hối đoái và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngân hàng - 2 -

Mô Hình Nghiên Cứu Mối Quan Hệ Giữa Lợi Nhuận Cổ Phiếu Ngân Hàng Và Các Biến

Mô Hình Nghiên Cứu Mối Quan Hệ Giữa Lợi Nhuận Cổ Phiếu Ngân Hàng Và Các Biến -

Ảnh hưởng của lãi suất, tỷ giá hối đoái và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngân hàng - 5

Ảnh hưởng của lãi suất, tỷ giá hối đoái và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngân hàng - 5 -

Ảnh hưởng của lãi suất, tỷ giá hối đoái và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngân hàng - 6

Ảnh hưởng của lãi suất, tỷ giá hối đoái và lợi nhuận thị trường đối với lợi nhuận cổ phiếu ngân hàng - 6

Xem toàn bộ 56 trang tài liệu này.

Nguồn: Kết quả xử lý bằng Eviews Ghi chú: Mean là số trung bình, Median là số trung vị, Maximum là giá trị lớn

nhất và Minimum là giá trị nhỏ nhất, Std. dev là độ lệch chuẩn, Skewness là độ nghiêng, Kurtosis là độ nhọn, Observtions (month) là số quan sát theo tháng, Sum Sq. Dev là tổng bình phương độ lệch chuẩn.

Kiểm định tính dừng – kiểm định ADF:

Bảng 4.4: Kiểm định tính dừng các biến Rb, LRC, DRC và DCRC.

Rb | LRC | DCRC | DRC | ||

P-value=0.0000 | t-Statistic | t-Statistic | t-Statistic | t-Statistic | |

Augmented Dickey-Fuller test statistic | -4.6647 | -6.0753 | -4.0268 | -4.4379 | |

Test critical values: | 1% level | -3.5966 | -3.6009 | -3.6009 | -3.6009 |

5% level | -2.9332 | -2.9350 | -2.9350 | -2.9350 | |

10% level | -2.6049 | -2.6058 | -2.6058 | -2.6058 | |

*MacKinnon (1996) one-sided p-values. | |||||

4.1.2. Mô hình hồi quy (OLS)11:

Nguồn: Kết quả xử lí bằng Eviews

Rbt = β0 + β01*LRC + β2*DCRC+ β3 *DRC + εi, t (1)

Rbt = 0.5941+ 0.7851*LRC - 0.623*DCRC + 0.0054*DRC

Bảng 4.5: Kết quả hồi quy ảnh hưởng của lãi suất cho vay, lãi suất tiền gửi và lãi suất chiết khấu đến lợi nhuận cổ phiếu ngân hàng.

β0 | β1 | β2 | β3 | R2 điều chỉnh | |

HSTQ12 | 0.594124 | 0.785078 | -0.623022 | 0.005360 | 0.141727 |

P-value13 | 0.6757 | 0.0208 | 0.0181 | 0.9853 |

Nguồn: Kết quả xử lí bằng Eviews

*Nhận xét:

Mô hình hồi quy theo phương pháp OLS thỏa mãn các điều kiện các giả thiết: phần dư không bị tự tương quan, phương sai sai số không thay đổi và không có hiện tượng đa cộng tuyến và để đám bảo tính hiệu quả và bền vững của mô hình, không loại bỏ biến số nào của mô hình.

11 Kết quả hồi quy OLS xin mời xem phụ lục 3

12 Hệ số tương quan

13 Hệ số P value, ở mức ý nghĩa 5%

4.2. Ảnh hưởng của lợi nhuận thị trường, lãi suất qua đêm liên ngân hàng, lãi suất TPCP 5 năm và tỷ giá USD/VND đến lợi nhuận cổ phiếu ngân hàng:

4.2.1. Dữ liệu hồi quy:

Bảng 4.6: Các hệ số thống kê của Rb, Rm, EXC, GR5C và OIRC

RB | RM | EXC | GR5C | OIRC | |

Mean | 0.041407 | 0.088381 | 0.033681 | 0.002031 | 0.807713 |

Median | -0.045226 | 0.091182 | 0.000000 | 0.000000 | 0.000000 |

Maximum | 41.21037 | 14.16026 | 9.301711 | 6.612781 | 173.1225 |

Minimum | -15.68575 | -13.30749 | -0.232693 | -6.677748 | -61.07692 |

Std. Dev. | 3.006158 | 2.086340 | 0.458528 | 0.984231 | 14.98051 |

Skewness | 3.713941 | -0.067002 | 16.60678 | -0.500516 | 4.034330 |

Kurtosis | 60.60268 | 10.93000 | 303.5993 | 16.82905 | 41.72563 |

Jarque-Bera | 87985.40 | 1640.715 | 2385662. | 5014.383 | 40814.62 |

Probability | 0.000000 | 0.000000 | 0.000000 | 0.000000 | 0.000000 |

Sum | 25.92106 | 55.32655 | 21.08445 | 1.271442 | 505.6286 |

Sum Sq. Dev. | 5648.116 | 2720.509 | 131.4049 | 605.4438 | 140259.9 |

Observations | 626 | 626 | 626 | 626 | 626 |

Nguồn: Kết quả xử lí bằng Eviews Dữ liệu nghiên cứu bao gồm chỉ số VN-index đại diện cho toàn thị trường và

chỉ số ngành ngân hàng Bank-index (bao gồm: ACB, CTG, VCB, CTS, EIB, HBB, NVB, SHB, STB)14 được thu thập từ trang web cophieu68.com đại diện cho nhóm cổ phiếu ngân hàng. Dữ liệu lãi suất qua đêm liên ngân hàng (OIR-overnight interest rate), tỷ giá bình quân liên ngân hàng USD/VND (EX-exchange rate) đước thu thập từ trang web NHNN (sbv.com.vn). Lãi suất TPCP 5 (GR5- Government Securities rate 5 years) năm được thu thập từ nguồn dữ liệu Bloomberg. Rm, Rb lần lượt là lợi nhuận tính theo ngày của thị trường và nhóm cổ phiếu ngành ngân hàng trong giai đoạn từ

2/1/2009 đến 12/3/2013 (gồm 626 quan sát).

14 Các cp ngành bảo hiểm chiếm 6.86% trong tỉ lệ ảnh hưởng của chỉ số Bank index

Dựa vào bảng thông kê trên, các chuỗi thời gian Rb, Rm, EXC, OIRC, GR5C

đều có phân phối không chuẩn (Skewness khác 0 và Kurtosis>3), hay giá trị P-value <

0.05 (bác bỏ H0 hay không có phân phối chuẩn). Nói cách khác, chúng đều mang đặc trưng của dữ liệu thời gian tài chính với đồ thị phân phối có đuôi phẳng thoải hơn và lệch về bên phải (leptokurtic)15.

Kiểm định tính dừng:

Bảng 4.7: Kiểm định tính dừng của các biến Rm, Rb, EXC, OIRC và GR5C

Rb | Rm | EXC | OIRC | GR5C | ||

t-Statistic | t-Statistic | t-Statistic | t-Statistic | t-Statistic | ||

Augmented Dickey-Fuller test statistic | -26.14934 | -23.34151 | -4.637835 | -25.48551 | -6.006237 | |

Test critical values: | 1% level | -3.440584 | -3.440584 | -3.440584 | -3.440584 | -3.440584 |

P-value=0.0000 | 5% level | -2.865946 | -2.865946 | -2.865946 | -2.865946 | -2.865946 |

10% level | -2.569175 | -2.569175 | -2.569175 | -2.569175 | -2.569175 | |

*MacKinnon (1996) one-sided p-values. | ||||||

Nguồn: Kết quả xử lí bằng Eviews Với kiểm định ADF, cho thấy các chuỗi thời gian Rb, Rm, EXC, OIRC và GR5C

đều có tính dừng với các mức ý nghĩa 1%, 5% và 10% (P-value <0.05).

4.2.2. Hồi quy OLS16:

Rbt = β0 + β1*Rb, t-1 + β2*Rm,t + β3*EXCt + β4*OIRCt + β5*GR5Ct-1+ ε i, t (2)

Nhiều mô hình ARMA (p,q) được sử dụng để ước lượng phương trình (1), và mô hình AR(1) là phù hợp nhất với các tiêu chuẩn AIC, SIC và phần dư không bị tự tương quan17.

Rbt1 =-0.121629+0.170619*Rb, t-1 + 1.102453*Rm,t + 1.739325*EXCt + 0.005243*OIRCt

-0.257510*GR5Ct-1

15 Xin mời xem các biểu đồ phân phối ở phụ lục 3

16 Kết quả hồi quy xin mời xem phụ lục 4

17Kết quả kiểm định xin xem Phụ lục 5: Lựa chọn mô hình hồi quy phù hợp

Bảng 4.8: Kết quả hồi quy OLS ảnh hưởng của lãi suất qua đêm liên ngân hàng, lãi suất TPCP 5 năm và tỷ giá hối đoái, lợi nhuận thị trường đến lợi nhuận cổ phiếu ngân hàng.

β0 | β1 | β2 | β3 | β4 | β5 | R2 điều chỉnh | |

HSTQ18 | -0.12163 | 0.17062 | 1.10245 | 1.73933 | 0.00524 | -0.25751 | 0.7467 |

P-value19 | 0.0992 | 0.0000 | 0.0000 | 0.0000 | 0.1954 | 0.0000 |

Nguồn: Kết quả xử lí bằng Eviews

Nhận xét từ phương trình:

Mô hình hồi quy theo phương pháp OLS thỏa mãn các điều kiện các giả thiết: phần dư không bị tự tương quan, hiện tượng đa cộng tuyến không đáng kể20.

Kết quả hồi quy ở trên cho thấy sự thay đổi của tỷ giá ảnh hưởng mạnh nhất đến lợi nhuận nhóm cổ phiếu ngân hàng trong các nhân tố, và đó là mối quan hệ cùng chiều. Theo sau đó là lợi nhuận thị trường cũng ảnh hưởng cùng chiều với lợi nhuận cổ phiếu ngân hàng. Tuy nhiên, lãi suất vay qua đêm liên ngân hàng không ảnh hưởng đến lợi nhuận cổ phiếu ngân hàng (hệ số tương quan không có ý nghĩa thống kê). Mặc khác, lãi suất trái phiếu chính phủ 5 năm có mối quan hệ ngược chiều với lợi nhuận cổ phiếu ngân hàng. Mặc dù phần dư của phương trình hồi quy không xảy ra hiện tượng tự tương quan, nhưng vẫn bị ảnh hưởng bởi tính ARCH

hay phương sai sai số của mô hình thay đổi21. Do đó, hồi quy phương trình

ARCH/GARCH-M theo phương pháp ước lượng Maximum Likelihood (MLE) sẽ tiếp tục được sử dụng.

4.2.3. Hồi quy mô hình theo phương pháp ARCH/GARCH:

a, Mô hình đo lường phương sai có điều kiện của tỷ giá, lãi suất liên ngân hàng và lãi suất TPCP 5 năm:

Xit = θ0 + ut

ht = α0 + ht-i + ![]() ui, t ~ N (0, σ 2)

ui, t ~ N (0, σ 2)

18 Hệ số tương quan

19 Hệ số P value, ở mức ý nghĩa 5%

20 Các hệ số VIF <10

21 Kết quả kiểm định xin mời xem phụ lục phần 4 (phần kiểm định tính ARCH)

Dựa vào các chỉ tiêu AIC, SIC cùng kiểm định Lagrange Multiplier test (ARCH LM test) để lựa chọn p, q phù hợp nhất cho phương trình hồi quy ARCH hoặc GARCH.

Bảng 4.9: Kết quả hồi quy phương trình phương sai của các nhân tố tác động

Mô hình phương sai thay đổi có điều kiện22 | |

Thay đổi tỷ giá BQ liên ngân hàng USD/VND (EXC) | ARCH (1) |

Thay đổi LS qua đêm liên ngân hàng (OIRC) | GARCH (1, 1) |

Thay đổi LS TPCP 5 năm (GR5C) | GARCH (1, 2) |

Nguồn: Kết quả xử lí bằng Eviews

b, Mô hình hồi quy AR (1)-GARCH(1,1)-M:

Sử dụng các tiêu chí kiểm định AIC, SIC để lựa chọn các hệ số p, q phù hợp cho mô hình. Bên cạnh đó, tiến hành kiểm tra phương trình có còn bị ảnh hưởng bởi tính ARCH hay không, hay là phương sai sai số vẫn thay đổi (ARCH LM test).

Bảng 4.10: Hồi quy các mô hình AR (1)-GARCH (p, q)-M

AIC | SIC | ARCH LM test | |

AR(1)-GARCH(1,1)-M | 3.3572 | 3.4567 | 23Chưa có cơ sở bác bỏ H0 |

AR(1)-GARCH(2,1)-M | 3.3618 | 3.4684 | Chưa có cơ sở bác bỏ H0 |

AR(1)-GARCH(2,2)-M | 3.3985 | 3.5122 | Chưa có cơ sở bác bỏ H0 |

AR(1)-GARCH(1,2)-M | 3.5529 | 3.6596 | Bác bỏ H0 |

AR(1)-ARCH (1)-M | 3.4045 | 3.4969 | Bác bỏ H0 |

Nguồn: Kết quả xử lí bằng Eviews

Mô hình AR(1)-GARCH (1, 1)-M24 được lựa chọn thõa mãn điều kiện các tiêu chí AIC và SIC nhỏ nhất trong các mô hình, đồng thời mô hình không còn bị ảnh

22 Kết quả lựa chọn mô hình xin mời xem phụ lục 6

23Giả thiết H0: Mô hình không còn bị ảnh hưởng bởi tính ARCH (ARCH LM test) và phần kiểm định này xin mời xem mục lục phần 6

24 Kết quả hồi quy xin mời xem phụ lục 7

hưởng bởi tính ARCH, hay phương sai sai số không thay đổi.Hơn nữa, tổng hệ số (α1

+ α2) < 1, đảm bảo sự phù hợp của mô hình hồi quy GACRH.

Rbt= β0+ β1*Rb, t-1 + β2*Rm,t + β3*EXCt + β4*OIRCt + β5*GR5Ct-1 + β6* hi, t + εi, t

hi, t = α0 + α1ε2i, t-1 + α2hi, t-1 + δ*CVEXCt + θ*CVOIRCt + γ *CVGR5Ct + £*D1 + ut

εi, t~ N (0, σ 2)

Với việc sử dụng kiểm định thừa biến25 (Redundant variables), nh ận thấy việc đưa biến thay đổi lãi suất qua đêm liên ngân hàng vào phương trình trung bình của lợi nhuận cổ phiếu ngân hàng là không phù hợp trong khi, các biến giải thích khác đều có ý nghĩa.

Bảng 4.11: Kết quả hồi quy mô hình AR (1) – GARCH (1, 1)-M.

β0 | β1 | β2 | β3 | β4 | β5 | β6 | R2 | |

Hệ số hồi quy | -0.0719 | 0.25768 | 1.04795 | 0.3002 | 0.00432 | -0.0699 | 0.0004 | 0.67 |

P value | 0.3349 | 0.0000 | 0.0000 | 0.0000 | 0.1489 | 0.0135 | 0.9917 | |

(3) | α0 | α1 | α2 | δ | θ | γ | £ | |

Hệ số hồi quy | 0.5402 | 0.26398 | 0.50845 | 0.0229 | -4.25E-05 | -0.0259 | -0.182 | |

P value | 0.0000 | 0.0000 | 0.0000 | 0.0172 | 0.0001 | 0.0395 | 0.0046 |

Nguồn: Kết quả xử lí bằng Eviews

Phương trình hồi quy có dạng như sau:

Rbt1 = -0.071917+ 0.257679*Rb, t-1 + 1.047954*Rm,t + 0.300207*EXCt + 0.004320*OIRCt-0.069846*GR5Ct-1 + 0.000417* hi, t

hi, t =0.540186 + 0.263979*ε2i, t-1 + 0.508449*hi, t-1 + 0.022879*CVEXCt-(4.25E-

05)*CVOIRCt-0.025934*CVGR5Ct-0.181887*D

εi, t~ N (0, σ 2)

Nhận xét từ phương trình hồi quy AR (1)-GARCH (1, 1)-M:

Kết quả hồi quy với mô hình GARCH-M cũng cho thấy lợi nhuận cổ phiếu ngân hàng bị ảnh hưởng bởi các nhân tố: lợi nhuận thị trường, tỷ giá, lãi suất TPCP 5 năm và chính lợi nhuận nhóm cổ phiếu này ở 1 độ trễ. Bên cạnh đó, cũng khẳng định

25 Kết quả kiểm định các biến xin mời xem phụ lục phần 8

lãi suất qua đêm liên ngân hàng không ảnh hưởng đến lợi nhuận cổ phiếu ngân hàng

trong phương trình trung bình.

Nhân tố lợi nhuận thị trường có mức độ ảnh hưởng lớn nhất hơn các nhân tố khác trong phương trình trung bình có điều kiện của lợi nhuận cổ phiếu nhóm ngân hàng. Cụ thể, δ = 1.047954 > 1, cho thấy nếu như nền kinh tế chuyển động theo chiều hướng tốt thì lợi nhuận cổ phiếu ngân hàng sẽ tăng nhanh hơn lợi nhuận thị trường, hay ngược lại nếu nền kinh tế chuyển động theo chiều hướng xấu thì lợi nhuận cổ phiếu ngân hàng sẽ giảm nhanh hơn lợi nhuận thị trường. Các đề tài nghiên cứu ở nước ngoài như của Ryan và Worthington (2004), Elyas (1998), Tai (2000), John Bernie (2009)… cũng đều cho thấy nhân tố thị trường có tác động mạnh nhất đến lợi nhuận cổ phiếu ngân hàng.

Trong khi đó, với hệ số hồi quy β3 =0.300207 <1, nếu NHNN tăng tỷ giá bình quân liên ngân hàng USD/VND, cơ sở đưa ra tỷ giá niêm yết mua và bán với biên độ dao động cho phép thì lợi nhuận cổ phiếu ngân hàng sẽ tăng nhẹ. Từ khi NHNN đưa ra các chính sách hạn chế hoạt động của thị trường tự do (thị trường chợ đen), các NHTM là nơi cung cấp ngoại tệ chính thức, đáp ứng nhu cầu cho người dân và doanh nghiệp. Do đó, sự biến động của tỷ giá ảnh hưởng đến lợi nhuận kinh doanh của ngân hàng, thông qua mục “Lãi thuần từ hoạt động kinh doanh ngoại hối” trong báo cáo tài chính của ngân hàng. Sự tương quan giữa tỷ giá và lợi nhuận cổ phiếu ngân hàng có thể là tương quan dương hoặc âm, tùy thuộc và thời điểm (ban hành hay thay đổi chính sách tiền tệ) hay thị trường nghiên cứu. Có thể kể đến như đề tài nghiên cứu của Choi et al (1992), trước thời điểm năm 1979 thì giữa tỷ giá và lợi nhuận cổ phiếu ngân hàng có tương quan âm và sau thời điểm 1979 thì ngược lại.

Hơn nữa, kết quả hồi quy còn cho thấy mối quan hệ ngược chiều giữa lãi suất trái phiếu chính phủ 5 năm với lợi nhuận cổ phiếu ngân hàng, giống với các nghiên cứu ở nước ngoài. Trái phiếu chính phủ có thể xem là công cụ đầu tư phi rủi ro đối với các nhà đầu tư26, trong khi nếu đầu tư vào cổ phiếu mặc dù có khả năng đem lại tỉ suất sinh lợi cao nhưng lại rất rủi ro. Vậy nên sự tăng lên của lãi suất này sẽ hấp dẫn các nhà đầu tư, dẫn đến việc nhà đầu tư thay đổi cấu trúc danh mục đầu tư của mình nhằm

26 Không có rủi ro thanh khoản và rủi ro phá sản

giảm được rủi ro nếu tăng tỷ trọng đầu tư vào trái phiếu chính phủ. Bên cạnh đó, lãi suất trái phiếu chính phủ27có ảnh hưởng đến mức lãi suất chiết khấu khi nhà đầu tư định giá cổ phiếu bằng cách chiết khấu dòng tiền tương lai. Nếu lãi suất trái phiếu chính phủ tăng lên thì giá trị cổ phiếu sẽ giảm xuống, dẫn đến giảm lợi nhuận cổ phiếu ngân hàng. Đề tài của Elyas (1998) cho rằng sự thay đổi của lãi suất dài hạn (lãi suất trái phiếu chính phủ) và biến động lãi suất ở Mỹ có tác động tiêu cực đến lợi nhuận cổ phiếu ngân hàng và biến động của nó qua thời gian. Alam (2009) cũng phát hiện mối

tương quan âm giữa lãi suất và giá cổ phiếu ở một số nước đang phát triển như: Malaysia, Colombia, Bangladesh, South Africa… hay các nước phát triển, như: Germany, Canada, Australia, Mexico, Spain…Thêm vào đó, đề tài của James Paul và Kenneth A.Kim (2003) cũng phát hiện mối tương quan âm của lợi nhuận cổ phiếu ngân hàng và 3 loại lãi suất (ngắn hạn, trung hạn và dài hạn).

Ở phương trình phương sai có điều kiện, các hệ số α28 đều dương và có ý nghĩa

thống kê, cho thấy độ biến động của lợi nhuận nhóm cp ngân hàng có thay đổi qua thời gian. Hệ số tương quan của yếu tố GARCH lớn hơn ARCH (0.508449 >0.263979), cho thấy độ biến động của lợi nhuận cổ phiếu ngân hàng nhạy cảm hơn với giá trị phương sai ở 1 độ trễ của chính nó hơn là với yếu tố thông tin ở quá khứ (cú sốc ở thời điểm trước).

Hơn nữa, độ biến động của các nhân tố: lãi suất qua đêm liên ngân hàng, lãi suất trái phiếu chính phủ 5 năm và tỷ giá hối đoái (USD/VND) đều ảnh hưởng đến độ biến động của lợi nhuận cổ phiếu ngân hàng. Trong đó, biến động lãi suất qua đêm liên ngân hàng và lãi suất trái phiếu chính phủ 5 năm có mối quan hệ ngược chiều với biến động lợi nhuận cổ phiếu ngân hàng. Mặc dù mức thay đổi của lãi suất qua đêm liên ngân hàng không ảnh hưởng đến lợi nhuận cổ phiếu ngân hàng, nhưng độ biến động của nhân tố này lại có mối quan hệ ngược chiều với độ biến động của lợi nhuận cổ phiếu ngân hàng. Lãi suất qua đêm liên ngân hàng tăng sẽ ảnh hưởng đến khả năng tiếp cận nguồn vốn vay ngân hàng khác của ngân hàng, hay khả năng vay để bù đắp thanh khoản trong ngày của ngân hàng sẽ rất khó khăn. Tuy nhiên, mức độ ảnh hưởng của lãi suất qua đêm liên ngân hàng vẫn còn thấp hơn so với ảnh hưởng của lãi suất

27Thường được sử dụng làm lãi suất phi rủi ro trong mô hình CAPM- mô hình tính TSSL yêu cầu của NĐT

28 Các hệ số tương quan α của cả ARCH và GARCH đều thõa mãn điều kiện dương

TPCP 5 năm (4.25E-05< 0.025934). Nguyên nhân là do lãi suất qua đêm liên ngân hàngphân phần lớn ảnh hưởng lợi nhuận kinh doanh của các NHTM nên tác động gián tiếp đến lợi nhuận cổ phiếu ngân hàng. Không những thế, lãi suất liên ngân hàng là lãi suất biến động phụ thuộc vào thời điểm trong ngày và khả năng của ngân hàng, do đó không ảnh hưởng đến lãi suất thông thường. Tuy nhiên, những biến động bất thường của lãi suất này sẽ dễ dàng ảnh hưởng đến tình trạng thanh khoản trong ngắn hạn của ngân hàng, do đó NHNN đã ban hành thông tư 21 để kiểm soát tình hình biến động của lãi suất này. Bên cạnh đó, kết quả hồi quy phương trình phương sai cũng cho thấy sự biến động của tỷ giá hối đoái sẽ dẫn đến làm tăng biến động của lợi nhuận cổ phiếu ngân hàng. Mặc dù hiện nay, các NHTM đã sử dụng công cụ phòng ngừa rủi ro tỷ giá (hoán đổi lãi suất, hoán đổi tiền tệ chéo…), nhưng vẫn không thể lường trước rủi ro biến động của tỷ giá trong tương lai. Tuy nhiên, các công cụ này vẫn chưa được các doanh nghiệpđặc biệt là DNNN chưa sử dụng phổ biến các công cụ này vì cho răng chi phí cao, cùng với sự ra đời của quyết định 1820/NHNN-QLNH bãi bỏ việc sử dụng hợp đồng quyền chọn. Kết quả này phù hợp với nghiên cứu của Choi et al (1992), Wetmore và Brick (1994). Bên cạnh đó, với hệ số tương quan của biến giả có ý nghĩa thống kê cũng cho thấy sự ảnh hưởng của việc thay đổi chính sách tỷ giá vào thời điểm 1/12/2011 của NHNN đến biến động lợi nhuận cổ phiếu ngân hàng. Quan trọng hơn, hệ số tương quan β6 không có ý nghĩa thống kê cho thấy độ biến động của lợi nhuận cổ phiếu ngân hàng không ảnh hưởng đến lợi nhuận kì vọng của nó.

Tóm lại, kết quả nghiên cứu của đề tài phù hợp với kết quả nghiên cứu của nước ngoài về mối quan hệ giữa lợi nhuận cổ phiếu ngân hàng và 3 nhân tố: lãi suất, tỷ giá, lợi nhuận thị trường. Trong đó, 2 nhân tố lãi suất và tỷ giá có mức độ ảnh hưởng thấp hơn so với lợi nhuận thị trường. Điều này có thể giải thích là thị trường chứng khoán của nước ta vẫn còn khá non trẻ, chịu ảnh hưởng nhiều từ tâm lý bầy đàn, do đó nhà đầu tư dễ bị tác động và thị trường chưa hiệu quả khi vẫn còn tồn tại vấn đề thông tin bất cân xứng.