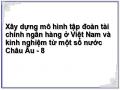

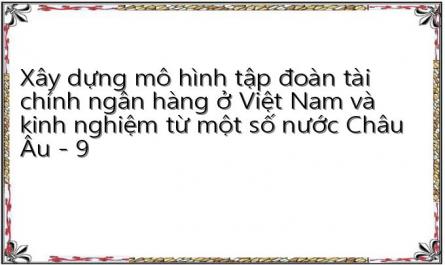

nhập cao nhất từ dịch vụ thu phí thuộc về ngân hàng Vietcombank với 548 tỷ đồng, tăng 22% so với năm 2005.

Biểu 4:Tốc độ tăng thu nhập từ phí dịch vụ của các ngân hàng qua 3 năm 2004-2006

60

50

52.5

tốc độ tăng 30

40

40

Có thể bạn quan tâm!

-

Sáp Nhập Và Mua Lại (M&a), Hợp Nhất - Phương Thức Chủ Yếu Để Hình Thành Tập Đoàn Tài Chính - Ngân Hàng

Sáp Nhập Và Mua Lại (M&a), Hợp Nhất - Phương Thức Chủ Yếu Để Hình Thành Tập Đoàn Tài Chính - Ngân Hàng -

Vai Trò Của Tập Đoàn Tài Chính - Ngân Hàng Đối Với Nền Kinh Tế Nói Chung Và Thị Trường Tài Chính Nói Riêng

Vai Trò Của Tập Đoàn Tài Chính - Ngân Hàng Đối Với Nền Kinh Tế Nói Chung Và Thị Trường Tài Chính Nói Riêng -

Xây dựng mô hình tập đoàn tài chính ngân hàng ở Việt Nam và kinh nghiệm từ một số nước Châu Âu - 8

Xây dựng mô hình tập đoàn tài chính ngân hàng ở Việt Nam và kinh nghiệm từ một số nước Châu Âu - 8 -

Quá Trình Hình Thành Tập Đoàn Tài Chính - Ngân Hàng Ở Châu Âu

Quá Trình Hình Thành Tập Đoàn Tài Chính - Ngân Hàng Ở Châu Âu -

Chính Sách Và Cơ Chế Phát Triển Tập Đoàn Tài Chính Ngân Hàng

Chính Sách Và Cơ Chế Phát Triển Tập Đoàn Tài Chính Ngân Hàng -

Nhtm Nn Đầu Tiên Được Cổ Phần Hóa

Nhtm Nn Đầu Tiên Được Cổ Phần Hóa

Xem toàn bộ 129 trang tài liệu này.

31.2

(%)

22.3

21.5

20

10

0

12.3 9.1

7

VCB ACB EAB SAB

2005 so với 2004 2006 so với 2005

(Nguồn: Báo cáo kết quả hoạt động kinh doanh 2004, 2005, 2006 của các ngân hàng VCB, ACB, EAB, SAB)

Như vậy, các NHTM CP đã có những bước tiến khá chắc chắn và đạt được nhiều thành tựu, đặc biệt về vốn điều lệ không ngừng tăng trưởng nhanh là điều kiện tiền đề cho việc mở rộng mạng lưới hoạt động, đa dạng hoá sản phẩm, tăng cường đầu tư và ứng dụng công nghệ hiện đại,…Hơn nữa, các NHTM CP còn cải thiện được năng lực quản trị điều hành do có sự hỗ trợ nhiệt thành từ phía các đối tác nước ngoài. Các NHTM CP đang từng bước tự hoàn thiện và phát triển nhằm nâng cao năng lực cạnh tranh, cũng như chuẩn bị những điều kiện tự thân ban đầu để xây dựng ngân hàng thành tập đoàn tài chính - ngân hàng cạnh tranh tốt không chỉ trên “sân nhà” mà còn ở phạm vi khu vực và thế giới trong tương lai.

1.3. Xu hướng hợp tác, liên doanh, liên kết đang được tăng cường

Một là, làn sóng các ngân hàng nội địa và các tổ chức tài chính nước ngoài mua cổ phần, trở thành cổ đông chiến lược của các NHTM Việt Nam.

Tính đến nay có 2 NHTM cổ phần của Việt Nam là Sacombank và ACB có các cổ đông là ngân hàng và tập đoàn tài chính nước ngoài nắm giữ 30% vốn cổ phần. ANZ của Australia chi ra 27 triệu USD để sở hữu 10% vốn cổ phần tại Sacombank, 20% của 2 đối tác nước ngoài khác là công ty tài chính quốc tế IFC thuộc WB và Dragon Financial Holdings của Anh. Standard Chartered Bank của Anh mua 8,56% cổ phần của ACB với số tiền chi ra 22 triệu USD, hơn 21% vốn cổ phần của đối tác nước ngoài còn lại thuộc về Connaught Investor (thuộc Jardine Mutheson Group) và IFC thuộc WB.

Bên cạnh đó OCBC của Singapore mua 10% vốn cổ phần của NHTM CP ngoài quốc doanh (VP Bank) với số tiền chi ra 15,7 triệu USD. BNP Paris của Pháp mua 10% vốn cổ phần của NHTM CP Phương Đông (OCB). Hongkong and Shanghai Banking Corporation (HSBC) chi ra 17,3 triệu USD để mua 10% vốn cổ phần của NHTM CP Kỹ thương (Techcombank). Các ngân hàng nước ngoài này cũng sẽ nâng tỷ lệ sở hữu vốn cổ phần tại 3 NHTM CP nói trên lên tới tỷ lệ 20% giới hạn tối đa cho một nhà đầu tư nước ngoài. Một số

NHTM cổ phần khác như Eximbank, Nam Á, Đông Á cũng đang trong giai đoạn cuối đàm phán bán cổ phần cho ngân hàng nước ngoài.2

Hiện nay, nhiều tập đoàn chứng khoán tài chính và ngân hàng nổi tiếng trên thế giới của Mỹ, Nhật Bản,... đang tìm kiếm cơ hội trở thành cổ đông lớn tại Ngân hàng Ngoại thương Việt Nam.

Hoạt động góp vốn mua cổ phần hoặc tham gia sáng lập các ngân hàng nội địa khác cũng là mục tiêu của NHTM Việt Nam. ACB cũng vừa mới tham gia góp vốn trở thành một trong những cổ đông lớn của Ngân hàng TMCP Việt Nam Thương Tín với vốn điều lệ 2.000 tỷ đồng.

Làn sóng này đã và đang tạo cơ hội tốt cho các NHTM Việt Nam nâng cao tiềm lực tài chính, hiện đại hoá công nghệ ngân hàng, nâng cao khả năng quản trị theo tiêu chuẩn quốc tế, phát triển các dịch vụ ngân hàng mới (nhất là

2 theo www.vapcf.org.vn/modules.php?name=News&op=newsdetail&catid=15&subcatid=104&id=986

các dịch vụ có hàm lượng công nghệ cao) thông qua các hỗ trợ kỹ thuật. Từ đó, các ngân hàng trở nên mạnh và vững hơn, có đủ năng lực hơn để giữ vai trò là ngân hàng mẹ. Thu hút đầu tư của các tổ chức tài chính hàng đầu thế giới là một bước đi chiến lược của các ngân hàng có tầm nhìn phát triển thành tập đoàn tài chính - ngân hàng.

Hai là, đẩy mạnh hợp tác thành lập ngân hàng liên doanh và công ty liên doanh

Hiện nay, ở Việt Nam có 6 Ngân hàng liên doanh giữa các NHTM của Việt Nam với nước ngoài, đó là Indovina Bank, Chohung Vina Bank, VID Public Bank, Vinasiam Bank, Ngân hàng liên doanh Lào - Việt và mới đây nhất là Ngân hàng Liên doanh Việt - Nga. Có 3 công ty liên doanh cho thuê tài chính, 2 công ty liên doanh bảo hiểm giữa các NHTM Việt Nam với nước ngoài.

Bên cạnh đó, Công ty quản lý quỹ và đầu tư chứng khoán (VFM) là liên doanh giữa Sacombank với Dargon Fund. Một quỹ đầu tư chứng khoán tương tự cũng đã được thành lập giữa một đối tác nước ngoài và Vietcombank. Một quỹ đầu tư liên doanh giữa Agribank với một đối tác của Mỹ cũng đã được thành lập.

Các công ty này góp phần tạo thành một hệ thống công ty con, liên doanh, liên kết xung quanh ngân hàng mẹ, hỗ trợ ngân hàng mẹ trong việc cung ứng trọn gói sản phẩm cho khách hàng. Như vậy, đã có những dấu hiệu tích cực đầu tiên chứng tỏ các NHTM Việt Nam nhận thức được tính tất yếu của tập đoàn tài chính - ngân hàng và cũng đã có những hành động củ thể để xây dựng ngân hàng mình theo mô hình tập đoàn.

Ba là, Các thỏa thuận hợp tác kinh doanh toàn diện

Có thể kể ra hợp tác giữa Agribank với ABBank, và SCB trên các lĩnh vực quan hệ thanh toán, vốn, tín dụng, kinh doanh ngoại tệ, tài trợ thương mại, thanh toán quốc tế, kinh doanh chứng khoán…; giữa Sacombank và một số ngân hàng với nhiều hạn mức giao dịch tương hỗ, hợp đồng tổng quát về tiền gửi, đẩy mạnh liên kết hợp tác với các ngân hàng để mở rộng các kênh phân phối dịch vụ, cung ứng nhiều tiện ích cho khách hàng. Và mới đây nhất là ký kết giữa Vietcombank với GiaDinhBank thực hiện chương trình tăng vốn, công nghệ, phát triển dịch vụ.

Hơn nữa, vào tháng 9 vừa qua, 3 NHTM CP hàng đầu Việt Nam, gồm Sacombank, MB và Habubank đã ký thỏa thuận hợp tác kinh doanh toàn diện. Qua thỏa thuận này, các ngân hàng trên sẽ hợp tác với nhau triển khai dịch vụ cho khách hàng vay vốn theo hình thức đồng tài trợ hoặc ủy thác cho vay phù hợp với mức độ chấp nhận rủi ro của mỗi bên; nâng cao hạn mức tiền gửi lẫn nhau mà không cần tài sản đảm bảo lên tới 1.000 tỷ đồng, các bên sẽ cùng khai thác mạng lưới giao dịch của nhau để thực hiện liên kết chuyển tiền nhanh và thanh toán song phương, cũng như nghiên cứu kết nối hệ thống thanh toán thẻ…….

Bên cạnh liên kết, hợp tác giữa các ngân hàng với nhau, thời gian gần đây thị trường tài chính còn chứng kiến sự liên kết, hợp tác chiến lược và toàn diện giữa các ngân hàng với các tập đoàn kinh tế, các công ty lớn. Điển hình BIDV hợp tác với Tập đoàn Bưu chính Viễn thông Việt Nam (VNPT), Tập đoàn Than và khoáng sản Việt Nam, Tập đoàn Đóng tàu Việt Nam (Vinashin), FPT,…; Incombank ký hợp tác chiến lược toàn diện với FPT, Tập đoàn Công nghiệp than Việt Nam,…; VIB Bank ký kết thỏa thuận hợp tác toàn diện với Tổng công ty Bảo hiểm dầu khí Việt Nam (PVI)…

Với thực tế hiện nay, có thể khẳng định rằng tính liên kết cùng phát triển giữa các ngân hàng nội, cũng như giữa ngân hàng với các tập đoàn kinh tế, công ty phi tài chính đang bắt đầu có quy mô lớn và sâu hơn, đó là những

bước đi ban đầu của các ngân hàng Việt Nam trong nỗ lực phát triển thành tập đoàn tài chính - ngân hàng : “coi việc tăng cường tối đa sự hợp tác với các ngân hàng và các tổng công ty để phát triển quy mô và uy tín là tiền đề vững chắc cho mục tiêu trở thành tập đoàn tài chính - ngân hàng”3 .

2. Những hạn chế và thách thức

Để xây dựng thành công mô hình tập đoàn tài chính - ngân hàng có sức cạnh tranh, rất cần thiết phải nhận thức được những điểm yếu, những tồn tại so với ngân hàng quốc tế bên cạnh các điểm mạnh của hệ thống ngân hàng nước ta.

2.1. Sự hạn chế về năng lực tài chính

Năng lực tài chính của các ngân hàng Việt Nam còn yếu kém thể hiện thông qua các chỉ số vốn tự có, hệ số an toàn vốn, khả năng sinh lời, …. đã hạn chế sức cạnh tranh của các ngân hàng trước các tổ chức tài chính hàng đầu thế giới. Sự yếu kém về năng lực tài chính trong khối NHTM NN là đáng báo động hơn so với khối NHTM CP, bởi lẽ xét về tương quan giữa vốn với tài sản có rủi ro thì các ngân hàng khối cổ phần hơn hẳn các ngân hàng khối quốc doanh, mặc dù số vốn tự có của các NHTM CP nhỏ hơn.

Vốn tự có của các NHTM đã được tăng lên đáng kể bởi những cuộc tăng vốn điều lệ nhưng vẫn còn rất nhỏ so với các ngân hàng và tập đoàn tài chính trong khu vực và trên thế giới. Trong khối NHTM NN, năm 2006, lớn nhất là Agribank với số vốn là 6.617 tỷ đồng (khoảng 413 triệu USD) và nhỏ nhất là Vietcombank với vốn điều lệ là 4.357 tỷ đồng (xấp xỉ 272 triệu USD), chỉ bằng một ngân hàng cỡ trung bình trong khu vực. Còn phía các NHTM CP, đến tháng 9/2007, ngân hàng có vốn điều lệ lớn nhất là ACB với 2.530 tỷ đồng (khoảng 158 triệu USD).

3 Phát biểu của Chủ tịch HĐQT Agribank Đỗ Tất Ngọc

Thứ nhất, quy mô vốn ảnh hưởng rất lớn đến mọi hoạt động của ngân hàng. Do đó, các NHTM trong nước với quy mô vốn nhỏ đã hạn chế rất nhiều khả năng mở rộng mạng lưới ra quốc tế, cũng như khả năng đầu tư phát triển công nghệ ngân hàng hiện đại, nhằm đa dạng hóa sản phẩm dịch vụ, mở rộng đối tượng khách hàng,…

Thứ hai, bởi quy mô vốn còn nhỏ, khả năng cung ứng vốn của ngân hàng cho nền kinh tế còn hạn chế. Tổng vốn tự có của 4 NHTM NN hàng đầu khoảng 21.000 tỷ đồng, như vậy với điều kiện cho vay với một khách hàng không vượt quá 15% vốn tự có theo quy định thì toàn bộ 4 NHTM NN cũng chỉ cho vay hợp vốn cho một khách hàng tối đa khoảng 3.100 tỷ đồng - một số lượng quá ít cho các công trình trọng điểm của nền kinh tế.

Thứ ba, quy mô vốn nhỏ bé còn tạo ra rủi ro cao hơn trong hoạt động kinh doanh của ngân hàng, nhất là khi tỷ lệ nợ xấu ở các ngân hàng quốc doanh vào năm 2006 còn ở mức khá cao là 4,8% tổng dư nợ. Do vậy, hệ số an toàn vốn của các ngân hàng quốc doanh nước ta thấp hơn hệ số an toàn vốn của nhiều ngân hàng trong khu vực Châu Á. Trong khi hầu hết các NHTM CP và chi nhánh ngân hàng nước ngoài đều đã đặt mức an toàn vốn trên 8% thì cho đến nay 2 trong 4 NHTM NN có tài sản lớn nhất hệ thống chưa đạt được mức chuẩn này.

Thứ tư, ngân hàng- một ngành được đánh giá là ngành kinh doanh niềm tin. Liệu khách hàng có tin tưởng, đặt niềm tin vào một ngân hàng mà có năng lực tài chính thấp hay không.

2.2. Dịch vụ ngân hàng còn nghèo nàn

So với trước đây, cả chất lượng và số lượng dịch vụ ngân hàng đã tăng lên nhưng còn rất thấp so với mặt bằng chung của khu vực và thế giới.

Hiện nay, Vietcombank là ngân hàng có số lượng sản phẩm lớn nhất, tiếp theo là ACB với hơn 200 sản phẩm. Tuy nhiên, với số lượng như vậy vẫn

chưa đủ khả năng để cạnh tranh với ngân hàng nước ngoài (với trên 6000 nghiệp vụ kinh doanh) khi họ vào Việt Nam, cũng như chưa thể đáp ứng được nhu cầu đặc thù của khách hàng.

Các NHTM Việt Nam vẫn còn tập trung quá lớn vào việc cung cấp các sản phẩm ngân hàng truyền thống: huy động vốn dưới dạng tiền gửi (chiếm 94% tổng nguồn vốn huy động) và cấp tín dụng (chiếm trên 80% tổng thu nhập). Điều này cũng chứng tỏ hoạt động ngân hàng Việt Nam chứa đựng nhiều rủi ro tiềm ẩn do tập trung quá nhiều vào hoạt động tín dụng, thay vì đa dạng hoá hoạt động để phân tán rủi ro.

Về chất lượng dịch vụ ngân hàng, những tiêu chuẩn chính để đánh giá là thời gian đáp ứng nhu cầu khách hàng nhanh chóng, an toàn, độ chính xác cao, thủ tục đơn giản và chi phí thấp, thì các ngân hàng Việt Nam đều thua kém ngân hàng nước ngoài. Tại các ngân hàng nước ngoài, khách hàng thường chỉ mất 3-5 phút là hoàn tất một giao dịch, nhưng tại các ngân hàng trong nước cũng với một dịch vụ như vậy, phải mất từ 8-10 phút, thậm chí là 15 phút. Đây cũng là một nguyên nhân khiến cho khách hàng bắt đầu tìm đến các ngân hàng nước ngoài ngày một nhiều hơn. Theo kết quả điều tra của Chương trình Phát triển Liên hợp quốc, có 45% khách hàng sẽ chuyển sang vay vốn ngân hàng nước ngoài, 50% chọn dịch vụ ngân hàng nước ngoài, 50% chọn ngân hàng nước ngoài để gửi tiền.

Các ngân hàng trong nước chưa có sự liên kết chặt chẽ trong việc cung ứng các sản phẩm, dịch vụ ngân hàng bán lẻ, đặc biệt là các sản phẩm thẻ. Thẻ của ngân hàng nào chỉ thanh toán được trên hệ thống ATM và POS của ngân hàng đó, dẫn đến tình trạng “mạnh ai nấy làm”, gây không ít phiền hà cho khách hàng.

2.3. Nhân lực và cơ cấu tổ chức còn nhiều bất cập

Đây có thể được xem là một điểm yếu lớn nhất của ngân hàng Việt Nam hiện nay. Khắc phục được hạn chế này, ngân hàng đã nắm được chìa khóa để mở cánh cửa thành công của quá trình xây dựng mô hình tập đoàn tài chính - ngân hàng. Vì vậy, rất cần thiết phải nhận dạng và gọi tên được những bất cập về nhân lực và cơ cấu tổ chức của hệ thống NHTM Việt Nam.

Hầu hết, các nhà quản trị của NHTM Việt Nam chưa được đào tạo nghề quản trị, mà chủ yếu thực hiện chức năng quản trị điều hành theo kinh nghiệm, nên tính chuyên nghiệp còn bất cập và cách quản trị chưa thực sự bài bản và khoa học. Trình độ quản lý kinh doanh và quản trị rủi ro còn non kém, cụ thể như: cho vay chủ yếu dựa vào tài sản đảm bảo, năng lực thẩm định tín dụng yếu, hiện tượng tiêu cực trong cho vay còn phổ biến, hệ thống phân loại nợ chưa phù hợp, nguyên tắc kiểm tra kiểm soát thiếu chặt chẽ,…

Hơn nữa, các ngân hàng chưa thực sự chú trọng vào các chính sách nhân sự nhằm thu hút và giữ người giỏi một cách hiệu quả. Bởi vì, hầu hết các ngân hàng chỉ nghĩ đến việc dùng tiền để giữ người và lấy người từ các ngân hàng khác. Đây là một sai lầm cơ bản. Vấn đề là ngân hàng phải có một chính sách nhân sự tốt để người lao động cảm thấy ngân hàng là ngôi nhà thứ hai. Như vậy, họ mới đặt trọn niềm tin, làm việc hằng say. Qua đó, niềm tin của nhân viên mới truyền đến khách hàng của ngân hàng.

Về cơ cấu tổ chức, đa số các NHTM Việt Nam có cơ cấu tổ chức theo mô hình truyền thống. Theo đó, việc phân định các phòng ban theo loại hình nghiệp vụ như: phòng tín dụng, phòng kinh doanh ngoại hối, phòng thanh toán quốc tế, phòng kế toán,…Trong khi đó, theo mô hình của các tập đoàn tài chính - ngân hàng trên thế giới, mô hình tổ chức được cấu trúc theo đối tượng khách hàng, nói cách khác là lấy khách hàng làm trung tâm phục vụ. Mô hình tổ chức phân loại phòng ban theo chức năng tỏ ra khá hiệu quả trong điều kiện quy mô hoạt động của các NHTM còn nhỏ bé. Song, trong tình hình hiện nay, các NHTM Việt Nam có quy mô hoạt động ngày càng rộng, khối