Từ bảng 2.27 cho thấy, nợ xấu KTNo tập trung chủ yếu ở lĩnh vực sản xuất nông nghiệp với tỷ trọng bình quân trong tổng nợ xấu KTNo giai đoạn 2011-2017 là 39%, kế đến là nợ xấu đối với công nghiệp, dịch vụ chế biến, tiêu thụ sản phẩm nông nghiệp với tỷ trọng bình quân là 33%, còn lại là các lĩnh vực khác trong KTNo. Xét theo khách hàng thì nợ xấu KTNo tập trung phần lớn ở đối tượng khách hàng là doanh nghiệp với tỷ trọng bình quân trong tổng nợ xấu KTNo giai đoạn 2011-2017 là 47%, kế đến là đối tượng khách hàng cá nhân với tỷ trọng 34%, nợ xấu của hộ gia đình chiếm 19%. Có thể nhận biết một phần lý do gây nợ xấu trong sản xuất nông nghiệp là chịu ảnh hưởng trực tiếp bởi thời tiết, khí hậu, và những rủi ro từ thiên tai, dịch bệnh, tác động của thị trường, một phần quan trọng là do công nghệ lạc hậu và do trình độ quản lý hạn chế, năng suất lao động thấp.

Như vậy cần tập trung tăng cường kiểm soát và xử lý nợ xấu đối với khách hàng là doanh nghiệp, khách hàng cá nhân, khách hàng hộ gia đình và lĩnh vực sản xuất nông nghiệp, công nghiệp, dịch vụ chế biến, tiêu thụ sản phẩm nông nghiệp là những ngành nghề và đối tượng khách hàng có rủi ro cao. Song song đó cần có kế hoạch để thực hiện tăng cường TDNH phát triển KTNo Vùng KTTĐ vùng ĐBSCL.

2.2.5.2. Hệ số thu nợ tín dụng nông nghiệp

Hệ số thu nợ tín dụng KTNo của các chi nhánh NHTM trên địa bàn Vùng KTTĐ từ 2011 đến 2017 như sau (Xem bảng 2.28)

Bảng 2.28. Hệ số thu nợ tín dụng KTNo của các chi nhánh NHTM trên địa bàn Vùng KTTĐ vùng ĐBSCL (2011 - 2017)

(Đơn vị tính: Tỷ đồng)

Năm | |||||||

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Doanh số cho vay | 66.153 | 77.695 | 80.481 | 83.777 | 105.850 | 109.025 | 116.319 |

Doanh số thu nợ | 63.375 | 73.484 | 72.677 | 78.386 | 90.132 | 94.794 | 104.009 |

Hệ số thu nợ (%) | 95,80 | 94,58 | 90,30 | 93,57 | 85,15 | 86,95 | 89,42 |

Có thể bạn quan tâm!

-

Thành Tựu Đạt Được Và Những Vấn Đề Đang Đặt Ra Trong Phát Triển Kinh Tế Nông Nghiệp Vùng Kinh Tế Trọng Điểm Vùng Đồng Bằng Sông Cửu Long

Thành Tựu Đạt Được Và Những Vấn Đề Đang Đặt Ra Trong Phát Triển Kinh Tế Nông Nghiệp Vùng Kinh Tế Trọng Điểm Vùng Đồng Bằng Sông Cửu Long -

Vốn Huy Động Phân Theo Thời Gian Của Các Chi Nhánh Nhtm Trên Địa Bàn Vùng Kttđ Vùng Đbscl (2011 - 2017)

Vốn Huy Động Phân Theo Thời Gian Của Các Chi Nhánh Nhtm Trên Địa Bàn Vùng Kttđ Vùng Đbscl (2011 - 2017) -

Dư Nợ Cho Vay Kinh Tế Nông Nghiệp Tại Các Chi Nhánh Nhtm Trên Địa Bàn Vùng Kttđ Vùng Đbscl (2011 - 2017)

Dư Nợ Cho Vay Kinh Tế Nông Nghiệp Tại Các Chi Nhánh Nhtm Trên Địa Bàn Vùng Kttđ Vùng Đbscl (2011 - 2017) -

Nguyên Nhân Hạn Chế Tăng Cường Tín Dụng Ngân Hàng Phát Triển Kinh Tế Nông Nghiệp Vùng Kinh Tế Trọng Điểm Vùng Đồng Bằng Sông Cửu Long

Nguyên Nhân Hạn Chế Tăng Cường Tín Dụng Ngân Hàng Phát Triển Kinh Tế Nông Nghiệp Vùng Kinh Tế Trọng Điểm Vùng Đồng Bằng Sông Cửu Long -

Quan Điểm, Định Hướng, Mục Tiêu Chủ Yếu Phát Triển Kinh Tế Nông Nghiệp Vùng Kinh Tế Trọng Điểm Vùng Đồng Bằng Sông Cửu Long Đến Năm 2025 Và Tầm

Quan Điểm, Định Hướng, Mục Tiêu Chủ Yếu Phát Triển Kinh Tế Nông Nghiệp Vùng Kinh Tế Trọng Điểm Vùng Đồng Bằng Sông Cửu Long Đến Năm 2025 Và Tầm -

Quan Điểm Tăng Cường Tín Dụng Ngân Hàng Phát Triển Nông Nghiệp Và Kinh Tế Nông Nghiệp Đồng Bằng Sông Cửu Long

Quan Điểm Tăng Cường Tín Dụng Ngân Hàng Phát Triển Nông Nghiệp Và Kinh Tế Nông Nghiệp Đồng Bằng Sông Cửu Long

Xem toàn bộ 270 trang tài liệu này.

Nguồn: Tổng hợp Báo cáo của các chi nhánh NHNN tỉnh [50,51,52,53] Vận dụng công thức [1.11] và số liệu từ bảng 2.28, có:

![]()

Như vậy, hệ số thu nợ trong năm 2011 của các chi nhánh NHTM trên địa bàn Vùng KTTĐ là 95,80%. Tương tự tính cho các năm từ 2012-2017 có hệ số thu nợ như sau: năm 2012 là 94,58%; năm 2013 là 90,30%; năm 2014 là 93,57%; năm

2015 là 85,15%; năm 2016 là 86,95%; năm 2017 là 89,42%; trong đó năm 2011 là năm có hệ số thu nợ cao nhất và năm 2015 có hệ số thu nợ thấp nhất, hệ số thu nợ bình quân từ 2011-2017 là 90%, có nghĩa là tổng doanh số thu nợ nhỏ hơn tổng doanh số cho vay, điều này cho thấy ngân hàng rất tập trung cho phát triển dư nợ tín dụng KTNo và đạt được kết quả là doanh số cho vay tăng qua các năm. Vấn đề đặt ra để đảm bảo an toàn trong tăng cường tín dụng, ngân hàng cần chú trọng đến việc kiểm soát sau cho vay, đôn đốc nhằm đảm bảo thu hồi nợ đúng hạn, hạn chế phát sinh nợ chậm trả, nợ quá hạn, nhằm nâng cao chất lượng tín dụng KTNo.

2.2.5.3. Vòng quay vốn tín dụng kinh tế nông nghiệp

Trong thời gian qua (từ 2011 đến 2017) các chi nhánh ngân hàng NHTM trên địa bàn Vùng KTTĐ vùng ĐBSCL đã có nhiều cố gắng trong đẩy nhanh vòng quay vốn tín dụng (Xem bảng 2.29)

Bảng 2.29. Vòng quay vốn tín dụng KTNo của các chi nhánh NHTM trên địa bàn Vùng KTTĐ vùng ĐBSCL (2011 - 2017)

(Đơn vị tính: Tỷ đồng)

Năm | |||||||

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Doanh số thu nợ | 63.375 | 73.484 | 72.677 | 78.386 | 90.132 | 94.794 | 104.009 |

Dư nợ tín dụng KTNo | 49.873 | 54.084 | 61.888 | 67.279 | 82.997 | 97.228 | 109.538 |

Vòng quay vốn tín dụng KTNo (vòng) | 1,31 | 1,41 | 1,25 | 1,21 | 1,20 | 1,05 | 1,01 |

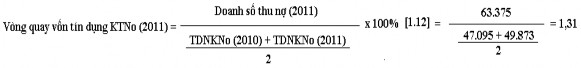

Nguồn: Tổng hợp Báo cáo của các chi nhánh NHNN tỉnh [50,51,52,53] Vận dụng công thức [1.12] và số liệu từ bảng 2.29 có:

Tương tự cách tính trên cho các năm từ 2012-2017 có được vòng quay vốn tín dụng KTNo năm 2012 là 1,41 vòng; năm 2013 là 1,25 vòng; năm 2014 là 1,21

vòng; năm 2015 là 1,20 vòng; năm 2016 là 1,05 vòng; và năm 2017 là 1,01 vòng, tính được vòng quay vốn tín dụng bình quân giai đoạn 2011-2017 là 1,21 vòng (khoảng 296 ngày/vòng). Điều đáng quan tâm là vòng quay vốn tín dụng KTNo ở Vùng không đều và xu hướng chậm lại, năm 2017 chỉ còn 1,01 vòng/năm. Nhưng như vậy thời hạn cho vay bình quân của tín dụng KTNo từ 9-10 tháng là tương đối phù hợp với chu kỳ sản xuất nông nghiệp, tính từ lúc bắt đầu chuẩn bị vào vụ mùa đến khi bán được hàng hóa nông sản thu hồi vốn để có nguồn trả nợ cho ngân hàng.

2.3. Đánh giá thực trạng tín dụng ngân hàng thương mại phát triển kinh tế nông nghiệp Vùng kinh tế trọng điểm (2011 - 2017)

2.3.1. Những thành tựu chủ yếu đạt được của tín dụng ngân hàng thương mại phát triển kinh tế nông nghiệp Vùng kinh tế trọng điểm

2.3.1.1. Góp phần làm tăng năng suất, giá trị, sản lượng hàng hóa nông sản cho thị trường trong nước và xuất khẩu

TDNH của các chi nhánh NHTM đã có những tác động tích cực nhất định đến KTNo Vùng KTTĐ trong thời gian qua (2011 - 2017). (Xem bảng 2.30)

Bảng 2.30. Mối quan hệ giữa dư nợ tín dụng kinh tế nông nghiệp và giá trị sản xuất nông nghiệp của Vùng KTTĐ vùng ĐBSCL (2011 - 2017)

(Đơn vị tính: Tỷ đồng)

Năm | |||||||

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Dư nợ tín dụng KTNo | 49.873 | 54.084 | 61.888 | 67.279 | 82.997 | 97.228 | 109.538 |

Tỷ lệ tăng trưởng dư nợ tín dụng KTNo (%) | 5,90 | 8,44 | 14,43 | 8,71 | 23,36 | 17,15 | 12,66 |

Giá trị sản xuất nông nghiệp | 120.563 | 123.155 | 126.665 | 129.743 | 134.180 | 138.125 | 142.117 |

Tỷ lệ tăng trưởng giá trị sản xuất nông nghiệp (%) | 1,83 | 2,15 | 2,85 | 2,43 | 3,42 | 2,94 | 2,89 |

(Nguồn: Tổng hợp số liệu từ Tổng cục thống kê của các địa phương và Báo cáo của các chi nhánh NHNN tỉnh) [22,23,24,25,50,51,52,53]

Từ bảng 2.30 cho thấy, dư nợ tín dụng KTNo của các chi nhánh NHTM ở Vùng và giá trị sản xuất nông nghiệp của Vùng giai đoạn 2011-2017 nhìn chung

đều tăng. Cụ thể, năm 2011 so với năm 2010 dư nợ tín dụng KTNo tăng 5,9%, giá trị sản xuất nông nghiệp tăng 1,83%; tương tự năm 2012 so với 2011 là 8,44% và 2,15; năm 2013 so với 2012 là 14,43% và 2,85%; năm 2014 so với năm 2013 là

8,71% và 2,43%; năm 2015 so với năm 2014 là 23,36% và 3,42%; năm 2016 so với

2015 là 17,15% và 2,94%; và năm 2017 so với 2016 là 12,66% và 2,89%.

So sánh số liệu tỷ lệ phần trăm của dư nợ tín dụng KTNo với giá trị sản xuất nông nghiệp các năm từ 2011-2017 cho thấy sự tăng giảm như sau: năm 2012 so với 2011: 2,54% và 0,32%; 2013 so với 2012: 5,99% và 0,7%; 2014 so với 2013: -

5,72% và -0,42%; 2015 so với 2014: 14,65% và 0,99%; 2016 so với 2015: -6,22%

và -0,48%; 2017 so với 2016: -4,49% và -0,05%. Năm 2014 so với 2013 tỷ lệ tín dụng giảm 5,72% và giá trị sản xuất nông sản giảm 0,42%; năm 2015 so với 2014 tỷ lệ tín dụng tăng 14,65% và giá trị sản xuất nông nghiệp tăng 0,99%; năm 2017 so với 2016 tỷ lệ tín dụng giảm 4,49% thì giá trị sản xuất nông nghiệp giảm 0,05%. Có thể nói mối quan hệ giữa sự tăng giảm của dư nợ tín dụng KTNo và sự tăng giảm của giá trị sản xuất nông nghiệp lý giải một điều rằng, KTNo của Vùng KTTĐ chủ yếu vẫn là nền kinh tế dựa vào sự gia tăng tài nguyên hữu hình và vốn đầu tư, đồng thời cho thấy tính thiếu bền vững của KTNo là những vấn đề cần hết sức quan tâm. Song nếu nhìn chung thì dư nợ tín dụng KTNo đã có những tác động tích cực nhất định đến giá trị sản xuất nông nghiệp của Vùng KTTĐ, tỷ lệ tăng trưởng bình quân của tín dụng KTNo trong giai đoạn 2011-2017 là 1% đã làm cho giá trị sản xuất nông nghiệp cùng kỳ tăng 0,2%. Tín dụng của các NHTM trên địa bàn đã góp phần phát triển KTNo Vùng KTTĐ giai đoạn 2011-2017, khi tín dụng KTNo tăng trưởng bình quân đạt 13%/năm đã tác động góp phần làm tăng giá trị sản xuất nông nghiệp 2,6%, ước tổng giá trị sản xuất nông nghiệp của Vùng KTTĐ giai đoạn 2011-2017 đạt 72 triệu tấn lúa và 11 triệu tấn hải sản [22,23,24,25,50,51,52,53]. Tuy nhiên sự tăng trưởng của sản xuất nông nghiệp Vùng KTTĐ cũng như của ĐBSCL chủ yếu vẫn là tăng trưởng theo chiều rộng và đã đến giới hạn của nó. Do đó tăng cường TDNH cần quan tâm đến đầu tư cho KTNo phát triển theo chiều sâu.

2.3.1.2. Những thành tựu khác

Từ 2011 đến 2017 TDNH không chỉ góp phần phát triển KTNo Vùng KTTĐ (sản xuất ước đạt 72 triệu tấn lúa, 11 triệu tấn hải sản, phát triển mạnh công nghiệp chế biến thủy hải sản [142]) mà còn góp phần trên những lĩnh vực sau: góp phần cung cấp dồi dào hơn nguyên liệu đầu vào cho lĩnh vực phi nông nghiệp; góp phần thúc đẩy thị trường tiêu thụ các sản phẩm hàng hóa của các khu vực phi nông nghiệp; góp phần chuyển đổi cơ cấu kinh tế, cơ cấu lao động và cơ cấu sản phẩm; góp phần làm tăng thu nhập cho người lao động; góp phần xóa đói giảm nghèo (tỷ lệ hộ nghèo bình quân của Vùng năm 2011 là 8,06%, cuối năm 2017 khoảng 6,2%. (Cần Thơ còn 1,84%, An Giang còn 2,5%, Kiên Giang còn 2,73%, Cà Mau còn 3,4% [22,23,24,25].

2.3.2. Những tồn tại hạn chế và những vấn đề đang đặt ra đối với tín dụng kinh tế nông nghiệp Vùng kinh tế trọng điểm

2.3.2.1. Những hạn chế từ phía ngân hàng

- Một, nguồn vốn cho vay còn hạn chế: Mặc dù có nhiều cố gắng nhưng huy động vốn của các NHTM trên địa bàn Vùng KTTĐ chưa đủ để cho vay còn thiếu hụt khoảng hơn 20% nhu cầu. Hạn chế này kéo dài trong nhiều năm qua đối với KTNo nói chung và KTNo Vùng KTTĐ. Thiếu vốn cho vay đã ảnh hưởng nhiều đến việc tăng cường TDNH phát triển KTNo Vùng KTTĐ vùng ĐBSCL.

- Hai, hạn chế về nguồn nhân lực: Nguồn nhân lực của các ngân hàng còn hạn chế về số lượng, một số hạn chế về năng lực chuyên môn kể cả trong lĩnh vực quản trị ngân hàng, chưa tương xứng với nhu cầu tăng cường TDNH phát triển KTNo công nghệ cao. Nếu đánh giá chung thực tế nguồn nhân lực ngân hàng chưa đủ sức hội nhập kinh tế trước những thay đổi của nền sản xuất xã hội, nhất là trước cuộc cách mạng công nghiệp 4.0. Hạn chế này có tính chất quyết định đối với hoạt động ngân hàng, với tăng cường TDNH phát triển KTNo Vùng KTTĐ.

- Ba, hạn chế trong cho vay và hạn chế trong sử dụng công cụ lãi suất: Nhiều năm qua các chi nhánh ngân hàng hầu như vẫn duy trì kiểu cho vay dàn trải chủ yếu cho vay dựa vào TSĐB và vẫn mang dáng dấp tính chất “chính trị - xã hội”. Nông

dân năm nào được mùa thì trả nợ vay, năm nào mất mùa thì không trả được nợ vay, món vay thành nợ xấu. TDNH đến với nông nghiệp theo kiểu “cò cưa” của sản xuất nhỏ lẻ, manh mún, cho vay theo kiểu có vốn để duy trì sản xuất sống qua ngày nên nông nghiệp không phát triển được.

Hạn chế trong thực hiện chiến lược lãi suất biểu hiện khá rõ khi lãi suất cho KTNo còn cao so với mặt bằng chung và thường sát với lãi suất thương mại. Chẳng hạn, Agribank là ngân hàng chủ lực cho vay nông nghiệp nông thôn nhưng lãi suất cho vay thường cao hơn do chi phí huy động và quản lý mạng lưới rộng lớn.

- Bốn, hạn chế trong việc thực hiện hạn chế rủi ro cho vay: Thực tế tồn tại một tâm lý kinh tế rằng hộ sản xuất nhỏ, món vay nhỏ, rủi ro nhỏ nên chủ quan trong hạn chế rủi ro. Bởi vì nông nghiệp ĐBSCL cứ được mùa ba, bốn năm, rồi lại mất mùa một, hai năm, rồi lại được mùa nông dân cũng dần trả được nợ. Tuy nhiên với vòng luẩn quẩn đó nông dân khó thoát khỏi nghèo, chỉ là kinh tế sinh nhai. Chưa kể thiên tai lớn xảy ra đành phải khoanh nợ, xóa nợ, trợ cấp, vốn ngân hàng và nguồn lực xã hội bị bào mòn, rủi ro quá lớn chứ không phải nhỏ. Do vậy tăng cường hạn chế rủi ro TDNH là điều cấp bách và cần thiết, nhất là khi tăng cường TDNH phát triển KTNo Vùng KTTĐ vùng ĐBSCL.

- Năm, hạn chế trong kế hoạch chiến lược khách hàng: Thực tế mỗi ngân hàng chỉ có một chiến lược khách hàng chung cho tất cả các chi nhánh thực hiện. Hồ sơ cơ sở dữ liệu khách hàng, quy trình đánh giá, phân loại khách hàng chưa được coi trọng đúng mức. Công tác chăm sóc khách hàng chưa thật phù hợp đối với khách hàng lĩnh vực KTNo, trong đó có Vùng KTTĐ vùng ĐBSCL. Do vậy hạn chế đối với hoàn thiện kế hoạch thực hiện chiến lược khách hàng phù hợp với diễn biến thực tế đã ảnh hưởng không nhỏ đối với tăng cường TDNH phát triển KTNo Vùng KTTĐ vùng ĐBSCL cần sớm được khắc phục.

- Sáu, hạn chế bởi quy trình, hồ sơ, thủ tục tín dụng và hạn chế trong hoạt động kiểm tra, kiểm soát hoạt động ngân hàng: Quy trình thủ tục dù đã được cải tiến nhiều lần, tuy nhiên vẫn còn vượt quá khả năng của nông dân, nhất là những thuật ngữ chuyên môn sâu. Thời gian từ làm hồ sơ vay vốn đến lúc nhận được tiền vay

theo quy trình phải qua sáu bước, theo quy định chung là 30 ngày, nên thường có nhanh cũng mất 15 ngày. Quy trình, thủ tục, hồ sơ vay vốn vẫn là một trong những rào cản đối với tăng cường TDNH phát triển KTNo Vùng KTTĐ. Hoạt động kiểm tra, kiểm soát còn khá hạn chế ảnh hưởng không ít đến việc đảm bảo hoạt động ngân hàng an toàn. Việc kiểm tra thực hiện quy trình tín dụng còn hạn chế, có biểu hiện xuề xoa, cả nể. Dư âm thầm lặng “nếu cứ làm theo đúng quy định” thì không hoạt động được cứ âm ỉ kéo dài.

- Bảy, hạn chế trong xử lý nợ xấu, xử lý TSĐB: Nói chung việc xử lý nợ xấu và TSĐB của các chi nhánh NHTM ở Vùng KTTĐ là khó khăn bởi TSĐB chủ yếu là đất đã được sử dụng vay tới vay lui ở ngân hàng. Xử lý nợ xấu còn khó khăn do vướng nhiều khâu, nhiều tầng nấc nên thường khó thu hồi hoặc bị kéo dài.

2.3.2.2. Hạn chế từ phía khách hàng

- Một. Hạn chế nguồn nhân lực, năng lực tài chính và mô hình sản xuất Nguồn nhân lực lao động và quản lý sản xuất kinh doanh của KTNo Vùng

KTTĐ còn nhiều hạn chế, thiếu nhân lực trình độ cao. Đội ngũ lao động chưa được đào tạo đến nơi đến chốn không đáp ứng được sản xuất nông nghiệp công nghệ cao. Năng lực quản lý sản xuất, kinh doanh còn không ít hạn chế, quản lý theo kinh nghiệm do thiếu kiến thức quản lý kinh tế, nhất là kinh tế thị trường hiện đại.

Phần lớn năng lực tài chính của khách hàng KTNo Vùng KTTĐ còn yếu, luôn thiếu vốn. Khả năng tích lũy thấp. Phần lớn tài sản chủ yếu chỉ là mảnh đất nhỏ, nhà tranh tạm bợ nên rất khó để cải thiện năng lực tài chính.

Mô hình tổ chức sản xuất KTNo Vùng KTTĐ vùng ĐBSCL về cơ bản đến nay phổ biến vẫn là kinh tế hộ, quy mô nhỏ lẻ, manh mún, ruộng vườn mô hình “tạp”, kiểu cây gì, con gì cũng có thể có một ít, phòng thất “này” còn có “kia” choàng qua. Mô hình sản xuất mới đã xuất hiện nhưng còn nhỏ và thiếu bền vững.

- Hai. Hạn chế trong ứng dụng khoa học, công nghệ, kỹ thuật

Mô hình canh tác và kỹ thuật cũ được coi là “nghiện” phân hóa học không còn hoàn toàn phù hợp KTNo Vùng KTTĐ nữa. Một số mô hình sản xuất nông

nghiệp công nghệ mới đã xuất hiện nhưng còn nhỏ, phân tán, chất lượng sản phẩm thiếu ổn định. Chế biến nông hải sản hầu như chưa có đột biến nào đáng kể, sơ chế vẫn là phổ biến. Khoa học công nghệ chưa thật sự gắn kết với thực tiễn đang đặt ra trong tăng cường TDNH phát triển KTNo Vùng KTTĐ vùng ĐBSCL.

- Ba. Hạn chế trong gắn kết sản xuất với công nghiệp chế biến và thị trường

Hạn chế quan trọng là sản xuất nông nghiệp không gắn kết chặt chẽ được với công nghiệp chế biến. Không ít lần gạo, tôm, cá, mía, chuối… phải bán lỗ vốn nặng nề. KTNo Vùng KTTĐ tuy đã có chuyển biến nhất định, nhưng phần lớn người nông dân sản xuất vẫn tự “dò dẫm”, tự bươn chải là chủ yếu, nặng tính phong trào, chưa thực sự gắn kết với thị trường. Sản xuất nông sản hàng hóa mà không gắn chặt chẽ được với thị trường thì đó chính là đương đầu với tai họa.

Tóm lại, KTNo Vùng KTTĐ và cả nước đến nay phổ biến là sản xuất nhỏ lẻ, manh mún, kỹ thuật thấp, thiếu vốn, thiếu nhân lực bậc cao. Năng lực cạnh tranh quốc gia, doanh nghiệp, sản phẩm trong KTNo còn yếu kém, dẫn đến thu nhập thấp, khả năng tích lũy thấp, lại thiếu vốn đó là vòng luẩn quẩn nếu không thoát ra được thì không thể phát triển KTNo. Đây chính là một trong những nguyên nhân quan trọng hạn chế tăng cường TDNH phát triển KTNo Vùng KTTĐ thời gian qua.

2.3.2.3. Hạn chế từ quản lý vĩ mô

[i] Đối với lãnh đạo các tỉnh Vùng KTTĐ vùng ĐBSCL

- Một. Việc nhận thức một cách đầy đủ và toàn diện về tác động của biến đổi khí hậu đối với ĐBSCL nói chung và Vùng KTTĐ nói riêng chưa thật kịp thời.

- Hai. Việc liên kết giữa các tỉnh trong Vùng với nhau, với các tỉnh thành vùng ĐBSCL còn mang tính hình thức, thiếu gắn bó chặt chẽ cần thiết.

- Ba. Chưa có được kế hoạch chung tập trung nguồn lực triển khai thực thực hiện công trình trọng điểm của Vùng KTTĐ vùng ĐBSCL.

[ii] Đối với quản lý vĩ mô nói chung

- Một. Hạn chế bởi chiến lược phát triển nguồn nhân lực KTNo