Bảng 2.16. Vốn huy động phân theo thời gian của các chi nhánh NHTM trên địa bàn Vùng KTTĐ vùng ĐBSCL (2011 - 2017)

(Đơn vị tính: Tỷ đồng)

Năm | |||||||

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Tổng cộng tiền gửi | 66.326 | 87.560 | 95.664 | 110.420 | 126.694 | 148.914 | 176.949 |

1. Tiền gửi không kỳ hạn (KKH) | 8.646 | 10.830 | 12.012 | 13.926 | 15.029 | 16.821 | 23.842 |

Tiền gửi KKH/Tổng tiền gửi (%) | 13,04 | 12,37 | 12,56 | 12,61 | 11,86 | 11,30 | 13,47 |

2.Tiền gửi có kỳ hạn (CKH) | 57.680 | 76.730 | 83.652 | 96.494 | 111.665 | 132.093 | 153.107 |

+ Dưới 12 tháng | 48.180 | 60.474 | 62.539 | 65.942 | 76.911 | 87.180 | 100.001 |

Tiền gửi CKH dưới 12 tháng/Tổng tiền gửi (%) | 72,64 | 69,07 | 65,37 | 59,72 | 60,71 | 58,04 | 56,51 |

+ Trên 12 tháng | 9.500 | 16.256 | 21.113 | 30.552 | 34.754 | 44.913 | 53.106 |

Tiền gửi CKH trên 12 tháng/Tổng tiền gửi (%) | 14,32 | 18,57 | 22,07 | 27,67 | 27,43 | 30,16 | 30,01 |

Có thể bạn quan tâm!

-

Thực Trạng Mức Độ Ảnh Hưởng Của Các Yếu Tố Kinh Tế - Xã Hội Đến Tín Dụng Ngân Hàng Phát Triển Nông Nghiệp Vùng Kinh Tế Trọng Điểm

Thực Trạng Mức Độ Ảnh Hưởng Của Các Yếu Tố Kinh Tế - Xã Hội Đến Tín Dụng Ngân Hàng Phát Triển Nông Nghiệp Vùng Kinh Tế Trọng Điểm -

Thống Kê Mô Tả Các Yếu Tố Thuộc Yếu Tố Hiểu Biết Về Tài Chính

Thống Kê Mô Tả Các Yếu Tố Thuộc Yếu Tố Hiểu Biết Về Tài Chính -

Thành Tựu Đạt Được Và Những Vấn Đề Đang Đặt Ra Trong Phát Triển Kinh Tế Nông Nghiệp Vùng Kinh Tế Trọng Điểm Vùng Đồng Bằng Sông Cửu Long

Thành Tựu Đạt Được Và Những Vấn Đề Đang Đặt Ra Trong Phát Triển Kinh Tế Nông Nghiệp Vùng Kinh Tế Trọng Điểm Vùng Đồng Bằng Sông Cửu Long -

Dư Nợ Cho Vay Kinh Tế Nông Nghiệp Tại Các Chi Nhánh Nhtm Trên Địa Bàn Vùng Kttđ Vùng Đbscl (2011 - 2017)

Dư Nợ Cho Vay Kinh Tế Nông Nghiệp Tại Các Chi Nhánh Nhtm Trên Địa Bàn Vùng Kttđ Vùng Đbscl (2011 - 2017) -

Hệ Số Thu Nợ Tín Dụng Ktno Của Các Chi Nhánh Nhtm Trên Địa Bàn Vùng Kttđ Vùng Đbscl (2011 - 2017)

Hệ Số Thu Nợ Tín Dụng Ktno Của Các Chi Nhánh Nhtm Trên Địa Bàn Vùng Kttđ Vùng Đbscl (2011 - 2017) -

Nguyên Nhân Hạn Chế Tăng Cường Tín Dụng Ngân Hàng Phát Triển Kinh Tế Nông Nghiệp Vùng Kinh Tế Trọng Điểm Vùng Đồng Bằng Sông Cửu Long

Nguyên Nhân Hạn Chế Tăng Cường Tín Dụng Ngân Hàng Phát Triển Kinh Tế Nông Nghiệp Vùng Kinh Tế Trọng Điểm Vùng Đồng Bằng Sông Cửu Long

Xem toàn bộ 270 trang tài liệu này.

Nguồn: Tổng hợp báo cáo của các chi nhánh NHNN tỉnh [50,51,52,53]

Ghi chú: Thống kê về tiền gửi có tính vàng, ngoại tệ đã quy đổi VND.

Những số liệu từ bảng 2.16 cho thấy, giai đoạn 2011 - 2017, nguồn tiền gửi ngắn hạn chiếm tỷ trọng lớn, theo các năm từ 2011 đến 2017 lần lượt tỷ trọng tương ứng là 72,64%; 69,07%; 65,37%; 59,72%; 60,71%; 58,04%; 56,51%; kế đến là tiền

gửi có kỳ hạn trên 12 tháng với tỷ trọng tương ứng là 14,32%; 18,57%; 22,07%; 27,67%; 27,43%; 30,16%; 30,01%; còn lại là tiền gửi không kỳ hạn. Các năm 2011

- 2012 tiền gửi tăng cao là do NHNN điều chỉnh lãi suất huy động cao. Các năm 2013-2015, NHNN đã có những lần điều chỉnh trần lãi suất huy động, theo đó lãi suất kỳ hạn dài cao hơn kỳ hạn ngắn, dẫn đến tỷ trọng tiền gửi có kỳ hạn dưới 12 tháng giảm, tỷ trọng tiền gửi có kỳ hạn trên 12 tháng tăng. Trạng thái này dẫn đến quy mô tiền gửi không kỳ hạn giảm từ 13,04% năm 2011 xuống còn 11,43% năm 2016 và tăng nhẹ lên 13,475 năm 2017, đem lại bất lợi không nhỏ cho ngân hàng, vì bị giảm nguồn vốn ổn định với chi phí rẻ của ngân hàng.

Diễn biến của kỳ hạn gửi tiền trong nền kinh tế cho thấy một khía cạnh quan trọng, đó là niềm tin vào sự ổn định của nền kinh tế, vào hệ thống ngân hàng trong

công chúng chưa cao nên họ không dám chọn gửi tiền trung dài hạn do sợ rủi ro. Thực tế vốn huy động ngắn hạn chiếm tỷ trọng cao nên các NHTM phải sử dụng một phần nguồn vốn ngắn hạn cho vay trung dài hạn theo NHNN cho phép (sử dụng vốn ngắn hạn cho vay trung và dài hạn từ 30% lên tới 60%, giảm từ 60% xuống 50% trong năm 2017, xuống 45% trong năm 2018 và xuống 40% trong năm 2019) [79,81]. Việc sử dụng lên tới 45% vốn ngắn hạn, có lúc cao hơn để cho vay trung dài hạn tạo nên nguy cơ đe dọa thanh khoản của ngân hàng. Do vậy, các NHTM trên địa bàn Vùng KTTĐ cần đẩy mạnh huy động vốn trung, dài hạn để có thể đảm bảo có được sự cân đối thời hạn huy động với thời hạn cho vay nhằm tăng cường TDNH phát triển KTNo Vùng KTTĐ trong thời gian tới.

- Vốn huy động phân theo tính chất tiền gửi

Các năm qua nguồn vốn huy động từ dân cư tăng dần (xem bảng 2.17).

Bảng 2.17. Vốn huy động phân theo tính chất tiền gửi của

các chi nhánh NHTM trên địa bàn Vùng KTTĐ vùng ĐBSCL (2011 - 2017)

(Đơn vị tính: Tỷ đồng)

Năm | |||||||

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Tiền gửi tiết kiệm dân cư | 45.712 | 62.569 | 69.482 | 81.855 | 96.597 | 114.708 | 140.216 |

Tiền gửi tiết kiệm tổ chức | 16.969 | 20.907 | 23.827 | 27.915 | 28.802 | 32.867 | 35.382 |

Tiền gửi khác | 3.645 | 4.084 | 2.355 | 650 | 1.296 | 1.339 | 1.351 |

Tổng cộng | 66.326 | 87.560 | 95.664 | 110.420 | 126.694 | 148.914 | 176.949 |

Tỷ lệ tiền gửi dân cư/Tổng tiền gửi (%) | 68,92 | 71,46 | 72,63 | 74,13 | 76,24 | 77,03 | 79,24 |

Nguồn: Tổng hợp Báo cáo của các chi nhánh NHNN tỉnh [50,51,52,53]

Ghi chú: Thống kê về tiền gửi có tính vàng, ngoại tệ đã quy đổi VNĐ

Từ bảng 2.17 cho thấy, tiền gửi từ tiết kiệm dân cư các năm từ 2011 đến 2017 chiếm phần lớn trong tổng tiền gửi với tỷ trọng lần lượt là 68,92%; 71,46%; 72,63%; 74,13%; 76,24%; 77,03%; và 79,24%; phần còn lại là tiền gửi tiết kiệm từ các tổ chức kinh tế và tiền gửi khác dưới dạng vàng, ngoại tệ đã quy đổi tương đương. Nguồn vốn từ công chúng có tính ổn định cao, giá rẻ là thuận lợi cho ngân hàng huy động vốn để cho vay phát triển KTNo Vùng KTTĐ vùng ĐBSCL. Dân cư là khu vực huy động đầy tiềm năng cho các ngân hàng bởi lẽ người dân luôn ít nhiều quan tâm đến dự phòng rủi ro trong cuộc sống, đây là những khoản tiền tiết

kiệm để dành dự phòng cho những nhu cầu chi dùng cho tương lai, xã hội càng phát triển, thu nhập cao hơn thì khoản tiền tiết kiệm dự phòng này càng lớn hơn. Nắm tình hình đó, các NHTM tìm mọi hình thức khuyến khích nhằm huy động tối đa các khoản tiền tiết kiệm này, từ đó tạo ra một nguồn vốn không nhỏ để đáp ứng nhu cầu vốn của nền kinh tế và thu được lợi nhuận cho ngân hàng. Nhận biết được các đối tượng có lượng tiền mặt nhàn rỗi có thể huy động được, từ đó, ngân hàng đề ra các chính sách và biện pháp thích hợp như lãi suất linh hoạt, phù hợp, các tiện ích dịch vụ kèm theo … để đẩy mạnh huy động vốn nhằm gia tăng nguồn tiền huy động phục vụ hoạt động kinh doanh của ngân hàng, phục vụ mục tiêu cho vay phát triển KTNo Vùng KTTĐ giai đoạn tới. Nguồn vốn huy động từ dân cư tăng cao là thuận lợi cho việc huy động vốn thực hiện tăng cường tín dụng phát triển KTNo Vùng KTTĐ, nhưng thực tế KTNo trong Vùng vẫn khát vốn, điều đó khẳng định sự cần thiết tăng cường huy động vốn nhiều hơn nữa, phù hợp hơn trong những năm tới.

- Vốn huy động phân theo hính thái giá trị

Quy mô tiền gửi VNĐ tăng trong giai đoạn 2011-2017 (Xem bảng 2.18)

Bảng 2.18. Vốn huy động phân theo hình thái giá trị của các

chi nhánh NHTM trên địa bàn Vùng KTTĐ vùng ĐBSCL (2011 - 2017)

(Đơn vị tính: Tỷ đồng)

Năm | |||||||

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Tổng cộng tiền gửi | 66.326 | 87.560 | 95.664 | 110.420 | 126.694 | 148.914 | 176.949 |

- Tiền gửi bằng VNĐ | 59.348 | 82.963 | 92.392 | 107.573 | 123.170 | 145.216 | 172.805 |

Tỷ trọng / Tổng tiền gửi (%) | 89,48 | 94,75 | 96,58 | 97,42 | 97,22 | 97,52 | 97,66 |

- Tiền gửi bằng ngoại tệ quy VNĐ | 6.978 | 4.597 | 3.272 | 2.847 | 3.524 | 3.698 | 4.144 |

Tỷ trọng / Tổng tiền gửi (%) | 10,52 | 5,25 | 3,42 | 2,58 | 2,78 | 2,48 | 2,34 |

Nguồn: Tổng hợp Báo cáo của các chi nhánh NHNN tỉnh [50,51,52,53]

Từ bảng 2.18 cho thấy, tiền gửi bằng VNĐ chiếm tỷ trọng lớn trong tổng nguồn vốn huy động và tăng dần qua các năm. Năm 2011 tỷ trọng 89,48%; năm 2012 là 94,75%; các năm 2013, 2014, 2015 xoay quanh mức 97%, riêng năm 2016 đạt 97,52% và năm 2017 đạt 97,66%. Tỷ trọng tiền gửi bằng ngoại tệ giảm dần qua các năm, từ 10,52% năm 2011; xuống 5,25% năm 2012; 3,42% năm 2013; 2,58%

năm 2014; 2,78% năm 2015; 2,48% năm 2016; và xuống còn 2,34% năm 2017. Quy mô tiền gửi bằng ngoại tệ thấp và giảm là do NHNN nhiều lần điều chỉnh giảm trần lãi suất huy động, từ cuối năm 2015 đến nay mức trần lãi suất huy động USD là 0%. Nguồn tiền gửi bằng nội tệ ngày càng tăng là điều quan trọng tạo điều kiện và chi phối mạnh đến hoạt động sử dụng vốn của ngân hàng, và điều này cho thấy chính sách tiền tệ của NHNN trong thời gian qua đã có những đúng đắn cần thiết. Điều này cho thấy khả năng kiểm soát ngoại tệ của NHNN tăng lên tạo điều kiện ổn định tiền tệ quốc gia. Vốn huy động từ nội tệ tăng kèm theo là sức cho vay tăng lên là thuận lợi đối với tăng cường TDNH phát triển KTNo Vùng KTTĐ.

2.2.3. Về dư nợ tín dụng dưới hình thức cho vay của các chi nhánh ngân hàng thương mại trên địa bàn Vùng kinh tế trọng điểm (2011 - 2017)

2.2.3.1. Dư nợ cho vay phân theo thời gian

Những năm qua dư nợ cho vay của các chi nhánh NHTM Vùng KTTĐ vùng ĐBSCL (2011 - 2017) chủ yếu vẫn là vốn ngắn hạn (Xem bảng 2.19)

Bảng 2.19. Dư nợ tín dụng phân theo thời gian của

các chi nhánh NHTM trên địa bàn Vùng KTTĐ vùng ĐBSCL (2011 - 2017)

(Đơn vị tính: Tỷ đồng)

Năm | |||||||

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Tổng dư nợ nền kinh tế | 119.001 | 129.231 | 142.584 | 157.313 | 171.513 | 193.066 | 217.078 |

- Nợ ngắn hạn | 88.042 | 90.362 | 97.039 | 105.254 | 111.277 | 124.493 | 130.210 |

Tỷ trọng/Tổng dư nợ (%) | 73,98 | 69,92 | 68,06 | 66,91 | 64,88 | 64,48 | 59,98 |

- Nợ trung dài hạn | 30.959 | 38.869 | 45.545 | 52.059 | 60.236 | 68.574 | 86.868 |

Tỷ trọng/Tổng dư nợ (%) | 26,02 | 30,08 | 31,94 | 33,09 | 35,12 | 35,52 | 40,02 |

Nguồn: Tổng hợp Báo cáo của các chi nhánh NHNN tỉnh [50,51,52,53]

Vận dụng công thức [1.6] và [1.7] với số liệu trong bảng 2.19 tính được tỷ trọng dư nợ tín dụng ngắn hạn và trung dài hạn so với tổng dư nợ tín dụng:

![]()

![]()

Tương tự cách tính trên, ta thấy cho vay ngắn hạn chiếm tỷ trọng từ 65% đến 74% trên tổng dư nợ cho vay, cụ thể năm 2011 là 73,98%; năm 2012 là 69,92%; năm 2013 là 68,06%; năm 2014 là 66,91%; năm 2015 là 64,88%; năm 2016 là

64,48%; năm 2017 là ![]() ừ năm 2011

ừ năm 2011

đến năm 2017 ![]() ổng dư nợ

ổng dư nợ

![]() ấy vốn huy động thời hạn dưới 12 tháng tỷ trọng trung bình các năm chiếm trên 70% thậm chí xấp xỉ 86% vào năm 2011. Số liệu đó cho thấy các chi nhánh NHTM trên địa bàn Vùng giai đoạn 2011-2017 đã

ấy vốn huy động thời hạn dưới 12 tháng tỷ trọng trung bình các năm chiếm trên 70% thậm chí xấp xỉ 86% vào năm 2011. Số liệu đó cho thấy các chi nhánh NHTM trên địa bàn Vùng giai đoạn 2011-2017 đã ![]() ế

ế![]() ể

ể ![]()

![]() ảm còn 39%, tỷ lệ này nằm trong giới hạn cho phép của NHNN.

ảm còn 39%, tỷ lệ này nằm trong giới hạn cho phép của NHNN.

Xét về mặt lý thuyết vốn TDNH thường chỉ cho vay ngắn hạn là chủ yếu, tuy nhiên trong điều kiện từ sản xuất nhỏ lên sản xuất lớn ở Việt Nam, trong khi thị trường chứng khoán chưa đủ sức là kênh thu hút điều hòa vốn trong nền kinh tế thì gánh nặng vốn vẫn phải đặt trên vai NHTM. Do đó việc NHTM cho vay trung dài hạn để người sản xuất đầu tư công nghệ phát triển là việc cần thiết, coi đó là giải pháp để nuôi dưỡng và làm lành mạnh thị trường vốn ngắn hạn. Bởi vì khi KTNo còn lạc hậu, ngân hàng vẫn cho vay vốn ngắn hạn, mà người vay vốn sản xuất ra những sản phẩm kém chất lượng thì làm sao có khả năng cạnh tranh, có cơ hội làm ăn hiệu quả để trả nợ ngân hàng. Đây chính là vòng luẩn quẩn không chỉ của sản xuất nông nghiệp nhỏ kỹ thuật lạc hậu mà cũng chính là vòng luẩn quẩn của TDNH. Như vậy hiện tại chỉ có tăng tài trợ vốn trung dài hạn để đầu tư, nhất là công nghệ kỹ thuật tiên tiến trong phát triển KTNo thì mới tạo được sự phát triển bền vững như mong muốn. Còn nếu KTNo vẫn lạc hậu thì việc cho vay vốn lưu động càng phải đối mặt với nguy cơ rủi ro cao. Tuy nhiên trong thực tế, việc huy động vốn trung và dài hạn hiện gặp nhiều khó khăn, nhất là trong điều kiện nền kinh tế có nhiều bất ổn, do vậy rất cần có sự hỗ trợ nhiều mặt cho hoạt động ngân hàng, nhất là cơ chế tăng nguồn vốn cho ngân hàng để có thể tăng cường cho vay KTNo. Những nội dung trên cho thấy nguồn cầu vốn trong KTNo là lớn và cần thiết, do vậy sự cần thiết tăng cường TDNH phát triển KTNo Vùng KTTĐ vùng ĐBSCL là một thực tế cần được quan tâm sâu sắc và thực tế hơn nữa.

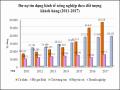

2.2.3.2. Dư nợ cho vay phân theo ngành và thành phần kinh tế

- Một. Dư nợ phân theo ngành kinh tế

Xem xét dư nợ tín dụng của các chi nhánh NHTM trên địa bàn Vùng để có thể đánh giá tổng quan rằng TDNH tập trung vào ngành nào (Xem bảng 2.20).

Bảng 2.20. Dư nợ tín dụng Vùng KTTĐ vùng ĐBSCL phân theo ngành kinh tế của các chi nhánh NHTM trên địa bàn (2011 - 2017)

(Đơn vị tính: Tỷ đồng)

Năm | |||||||

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Tổng dư nợ nền kinh tế | 119.001 | 129.231 | 142.584 | 157.313 | 171.513 | 193.066 | 217.078 |

- Công nghiệp – xây dựng | 45.872 | 48.783 | 47.823 | 45.000 | 45.558 | 55.434 | 45.843 |

Tỷ trọng/Tổng dư nợ (%) | 38,55 | 37,75 | 33,54 | 28,61 | 26,56 | 28,71 | 21,12 |

- Nông – lâm – ngư nghiệp | 25.908 | 29.395 | 35.100 | 38.143 | 38.244 | 46.696 | 49.544 |

Tỷ trọng/Tổng dư nợ (%) | 21,77 | 22,75 | 24,62 | 24,25 | 22,30 | 24,19 | 22,82 |

- Thương mại dịch vụ | 44.986 | 47.353 | 55.480 | 69.209 | 81.750 | 84.179 | 113.848 |

Tỷ trọng/Tổng dư nợ (%) | 37,80 | 36,64 | 38,91 | 43,99 | 47,66 | 43,60 | 52,45 |

- Khác | 2.235 | 3.700 | 4.181 | 4.961 | 5.961 | 6.756 | 7.843 |

Tỷ trọng/Tổng dư nợ (%) | 1,88 | 2,86 | 2,93 | 3,15 | 3,48 | 3,50 | 3,61 |

Nguồn: Tổng hợp Báo cáo của các chi nhánh NHNN tỉnh [50,51,52,53]

Từ số liệu của bảng 2.20, tính theo công thức [1.5] (phản ánh tỷ trọng tín dụng của ngành) cho thấy tỷ trọng dư nợ tín dụng đối với lĩnh vực công nghiệp – xây dựng trong tổng dư nợ nền kinh tế năm 2011 là 38,55%:

![]()

Năm 2011 dư nợ tín dụng đối với lĩnh công nghiệp – xây dựng là cao nhất với 45.872 tỷ đồng, chiếm tỷ trọng 38,55%; tính tương tự ngành thương mại – dịch vụ với 44.986 tỷ đồng, tỷ trọng 37,80% đứng thứ nhì; ngành nông lâm ngư nghiệp đứng thứ ba với 25.908 tỷ đồng, chiếm tỷ trọng 21,77%; phần còn lại là 2.235 tỷ đồng chiếm tỷ trọng 1,88%. Năm 2016, chiếm tỷ trọng lớn nhất trong tổng dư nợ tín dụng nền kinh tế vẫn là ngành thương mại – dịch vụ với 84.179 tỷ đồng (tỷ trọng 43,60%), đứng thứ hai là ngành công nghiệp – xây dựng với 55.434 tỷ đồng (tỷ trọng 28,71%), thứ ba là lĩnh vực nông lâm ngư nghiệp với 46.696 tỷ đồng (tỷ trọng

24,19%), phần còn lại là 6.756 tỷ đồng (tỷ trọng 3,50%). Năm 2017, chiếm tỷ trọng lớn nhất trong tổng dư nợ tín dụng nền kinh tế vẫn là ngành thương mại – dịch vụ với 113.848 tỷ đồng (tỷ trọng 52,45%), đứng thứ hai là lĩnh vực nông lâm ngư nghiệp với 49.544 tỷ đồng (tỷ trọng 22,82%). Xét về tốc độ tăng trưởng dư nợ tín dụng năm 2017 so với năm 2011 thì nông lâm ngư nghiệp có dư nợ tín dụng tăng cao thứ hai với tốc độ tăng trưởng đạt 91,23% (tăng cao nhất là thương mại – dịch vụ từ 44.986 tỷ đồng năm 2011 lên 113.848 tỷ đồng năm 2017 với tốc độ tăng trưởng là 153%). Năm 2016 và năm 2017 cho vay chăn nuôi, trồng trọt, thu mua, chế biến, xuất khẩu nông sản tăng cao chỉ sau thương mại – dịch vụ. Như vậy có thể thấy, với sự quan tâm sát sao của Chính phủ và NHNN, tín dụng đang đến gần hơn với người nông dân; các lĩnh vực kinh tế thu hút tăng trưởng tín dụng mạnh là cho vay chăn nuôi, trồng trọt, thu mua, chế biến, xuất khẩu nông sản. Đóng góp phần lớn cho tăng trưởng tín dụng nông lâm ngư nghiệp chính là nguồn vốn tín dụng từ Ngân hàng Nông nghiệp và Phát triển Nông thôn (Agribank) Việt Nam với nhiệm vụ chủ yếu là hỗ trợ phát triển KTNo, đã trực tiếp tạo lực đẩy đối với “Tam nông” và nền kinh tế. Nhìn chung qua dư nợ cho vay cũng như trên cơ sở chuyển dịch cơ cấu kinh tế của Vùng cho thấy, vốn đầu tư vẫn theo kiểu mở rộng sản xuất theo chiều rộng, vấn đề đặt ra là KTNo cần phát triển mở rộng theo chiều sâu.

- Hai. Dư nợ phân theo thành phần kinh tế

Xem xét dư nợ tín dụng phân theo thành phần kinh tế của các chi nhánh NHTM trên địa bàn Vùng KTTĐ trong giai đoạn 2011-2017 (Xem bảng 2.21).

Từ số liệu bảng 2.21, theo công thức [1.8] tính được tỷ trọng dư nợ tín dụng của thành phần kinh tế nhà nước trong tổng dư nợ tín dụng nền kinh tế năm 2011:

![]()

Tương tự sẽ tính được tỷ trọng dư nợ của các thành phần kinh tế khác qua các năm từ 2011-2017; cụ thể, tỷ trọng dư nợ thành phần kinh tế nhà nước trong tổng dư nợ nền kinh tế nằm trong khoảng 2%-7%; thành phần kinh tế hỗn hợp nằm trong khoảng 41%-45%; thành phần kinh tế hộ gia đình, cá nhân nằm trong khoảng

47%-55%; thành phần kinh tế tập thể và đầu tư nước ngoài không đáng kể. Như vậy dư nợ tín dụng tập trung chủ yếu ở thành phần kinh tế hộ gia đình - cá nhân khoảng 47%-55%, kinh tế hỗn hợp khoảng 41%-45%, diễn biến này cho thấy TDNH đã tập trung đúng hướng là đẩy mạnh phát triển kinh tế tư nhân trong nền KTXH.

Bảng 2.21. Dư nợ tín dụng Vùng KTTĐ vùng ĐBSCL phân theo thành phần kinh tế của các chi nhánh NHTM trên địa bàn (2011 - 2017)

(Đơn vị tính: Tỷ đồng)

Năm | |||||||

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Tổng dư nợ nền kinh tế | 119.001 | 129.231 | 142.584 | 157.313 | 171.513 | 193.066 | 217.078 |

Trong đó: | |||||||

1. Nhà nước | 8.733 | 8.097 | 7.318 | 6.478 | 3.867 | 6.489 | 7.187 |

Tỷ trọng/Tổng dư nợ (%) | 7,34 | 6,27 | 5,13 | 4,12 | 2,25 | 3,36 | 3,31 |

2. Hỗn hợp (cổ phần) | 52.869 | 58.620 | 63.019 | 71.013 | 73.964 | 84.978 | 88.992 |

Tỷ trọng/Tổng dư nợ (%) | 44,43 | 45,36 | 44,20 | 45,14 | 43,12 | 44,02 | 41,00 |

3. Tập thể | 460 | 366 | 448 | 167 | 59 | 305 | 225 |

Tỷ trọng/Tổng dư nợ (%) | 0,39 | 0,28 | 0,31 | 0,11 | 0,03 | 0,16 | 0,10 |

4. Hộ gia đình, cá nhân | 56.391 | 61.997 | 71.576 | 79.550 | 93.016 | 100.920 | 119.915 |

Tỷ trọng/Tổng dư nợ (%) | 47,39 | 47,97 | 50,20 | 50,57 | 54,23 | 52,27 | 55,24 |

5. Đầu tư nước ngoài | 548 | 151 | 223 | 105 | 607 | 374 | 759 |

Tỷ trọng/Tổng dư nợ (%) | 0,46 | 0,12 | 0,16 | 0,07 | 0,35 | 0,19 | 0,35 |

Nguồn: Tổng hợp Báo cáo của các chi nhánh NHNN tỉnh [50,51,52,53]

2.2.4.Về quy mô - cơ cấu - chất lượng dư nợ tín dụng kinh tế nông nghiệp Vùng kinh tế trọng điểm Vùng đồng bằng sông Cửu Long dưới hình thức cho vay

2.2.4.1. Về quy mô cho vay và quy mô khách hàng kinh tế nông nghiệp

- Một. Về quy mô cho vay kinh tế nông nghiệp

Những năm qua các NHTM trên địa bàn Vùng KTTĐ vẫn chú trọng và có nhiều cố gắng cho vay phát triển KTNo (Xem bảng 2.22)

Vận dụng công thức [1.2], [1.3], [1.4] trên cơ sở so sánh số liệu từ bảng 2.22 cho thấy mức tăng dư nợ tín dụng KTNo và tỷ trọng dư nợ tín dụng KTNo như sau:

![]()