CHƯƠNG 3

THỰC TRẠNG TÍN DỤNG NGÂN HÀNG ĐỐI VỚI HỘ SẢN XUẤT CÀ PHÊ TỈNH ĐẮK LẮK

3.1. Thực trạng tín dụng ngân hàng đối với hộ sản xuất cà phê tỉnh Đắk Lắk

3.1.1. Tiếp cận vốn tín dụng ngân hàng

3.1.1.1. Cung ứng vốn tín dụng ngân hàng đối với hộ sản xuất cà phê tỉnh Đắk Lắk

Các NHTM trên địa bàn tỉnh Đắk Lắk thực hiện cung ứng vốn tín dụng đối với hộ sản xuất cà phê theo Quy định cho vay đối với khách hàng là tổ chức, cá nhân theo Quyết định số 1627/2001/QĐ-NHNN ngày 31/12/2001 của Thống đốc Ngân hàng Nhà nước Việt Nam và các văn bản hướng dẫn, bổ sung, sửa đổi có liên quan [Phụ lục 20].

* Đặc điểm của các NHTM được khảo sát trên địa bàn tỉnh Đắk Lắk

Nghiên cứu tiến hành khảo sát tại năm ngân hàng thương mại trên địa bàn tỉnh Đắk Lắk với số lượng mẫu là 136. Dựa vào việc phân tích đặc điểm của các NHTM được khảo sát trên địa bàn tỉnh Đắk Lắk, đồng thời cùng với thông tin của các CBTD trong cho vay, quản lý tín dụng đối với hộ sản xuất cà phê, tình hình cung ứng vốn tín dụng của các NHTM đối với hộ sản xuất cà phê, từ đó tìm hiểu các nhân tố ảnh hưởng đến khả năng cung ứng vốn tín dụng của các NHTM, khả năng tiếp cận vốn và sử dụng vốn tín dụng của hộ sản xuất cà phê.

Bảng 3.1: Điểm giao dịch của các NHTM được khảo sát trên địa bàn tỉnh Đắk Lắk năm 2014

Huyện, thành phố

Ngân hàng

CưMgar Cưkuin KrôngPắk

Buôn Ma Thuột

Số lượng | Tỷ lệ (%) | Số lượng | Tỷ lệ (%) | Số lượng | Tỷ lệ (%) | Số lượng | Tỷ lệ (%) | |

Agribank Dak Lak | 3 | 42,86 | 2 | 40,00 | 5 | 55,56 | 34 | 72,34 |

Vietinbank Dak Lak | 1 | 14,29 | 1 | 20,00 | 1 | 11,11 | 4 | 8,51 |

BIDV Dak Lak | 1 | 14,29 | 1 | 20,00 | 1 | 11,11 | 4 | 8,51 |

Sacombank Dak Lak | 1 | 14,29 | 1 | 20,00 | 1 | 11,11 | 3 | 6,38 |

Đông Á Dak Lak | 1 | 14,29 | 0 | 0,00 | 1 | 11,11 | 2 | 4,26 |

Tổng | 7 | 100 | 5 | 100 | 9 | 100 | 47 | 100 |

Có thể bạn quan tâm!

-

Bài Học Kinh Nghiệm Rút Ra Cho Việt Nam Và Tỉnh Đắk Lắk

Bài Học Kinh Nghiệm Rút Ra Cho Việt Nam Và Tỉnh Đắk Lắk -

Tiếp Cận Nghiên Cứu Và Khung Phân Tích Tín Dụng Ngân Hàng Đối Với Hộ Sản Xuất Cà Phê

Tiếp Cận Nghiên Cứu Và Khung Phân Tích Tín Dụng Ngân Hàng Đối Với Hộ Sản Xuất Cà Phê -

Mô Tả Các Biến Tác Động Đến Năng Suất Cà Phê Nhân

Mô Tả Các Biến Tác Động Đến Năng Suất Cà Phê Nhân -

Tỷ Lệ Nợ Xấu Cho Vay Hộ Sản Xuất Cà Phê Tỉnh Đắk Lắk

Tỷ Lệ Nợ Xấu Cho Vay Hộ Sản Xuất Cà Phê Tỉnh Đắk Lắk -

Quy Trình Tín Dụng Đối Với Hộ Sản Xuất Cà Phê

Quy Trình Tín Dụng Đối Với Hộ Sản Xuất Cà Phê -

Hình Thức Tiếp Cận Vốn Tín Dụng Của Nhóm Hộ Khảo Sát

Hình Thức Tiếp Cận Vốn Tín Dụng Của Nhóm Hộ Khảo Sát

Xem toàn bộ 268 trang tài liệu này.

Nguồn: Báo cáo của Ngân hàng Nhà nước tỉnh Đắk Lắk năm 2014

Địa bàn nghiên cứu gồm 3 huyện và 1 thành phố, các ngân hàng thương mại đều có mặt trên các địa bàn nghiên cứu, đây là các huyện trọng điểm, có nhiều lợi thế về hoạt động tín dụng, do đó các ngân hàng thương mại khi có nhu cầu mở rộng địa bàn đều lựa chọn các huyện trên. Trong số các địa điểm nghiên cứu thì Agribank Dak Lak là ngân hàng có số lượng phòng giao dịch đông nhất, đặc biệt là trên địa bàn thành phố Buôn Ma Thuột, số lượng phòng giao dịch là 34 điểm. Đây là lợi thế cạnh tranh của Agribank Dak Lak so với các ngân hàng thương mại khác, tuy nhiên cũng là hạn chế không nhỏ trong việc các phòng giao dịch của Agribank Dak Lak tự cạnh tranh với nhau, do đó bản thân Agribank Dak Lak trong thời gian tới cũng cần tự thanh lọc và loại bỏ những phòng giao dịch hoạt động kém hiệu quả và tránh trên cùng 1 tuyến đường mà có tới 2 phòng giao dịch gần nhau. Các ngân hàng thương mại khác phân bổ khá đồng đều ở các huyện và thành phố, khoảng cách đặt phòng giao dịch cũng hợp lý. Riêng đối với Vietinbank Dak Lak, Sacombank Dak Lak Ban giám đốc có chủ trương không nên mở nhiều phòng giao dịch, mà chú trọng đến chất lượng tín dụng và tập trung tại Chi nhánh chính cũng đem lại hiệu quả cao cho các ngân hàng này.

Qua khảo sát tại 5 ngân hàng thương mại cho thấy, số lượng CBTD chủ yếu là nam, tỷ lệ đạt trên 50% ở các ngân hàng, cao nhất là BIDV Dak Lak với tỷ lệ 93,75% và thấp nhất là Vietinbank Dak Lak là 78,57%. Chỉ tiêu trên cho thấy đây là một con số phù hợp với vị trí công việc cho vay tại các NHTM. Hiện nay, các NHTM cũng muốn tuyển nam ở vị trí tín dụng, vì đây là một một công việc đòi hỏi phải có sức khoẻ, đi lại nhiều ở các địa bàn xa, do đó phù hợp với vị trí là nam giới.

Bên cạnh đó, độ tuổi trung bình của các cán bộ tín dụng rơi vào khoảng 25 – 35 tuổi, trung bình đạt trên 65% ở cả năm ngân hàng thương mại, hiện nay các NHTM đã trẻ hoá đội ngũ cán bộ nói chung và đội ngũ cán bộ tín dụng nói riêng để đáp ứng yêu cầu ngày càng nhiều áp lực và cạnh tranh, đó tuy là ưu điểm nhưng đồng thời cũng là hạn chế, vì nếu cán bộ trẻ càng nhiều thì kinh nghiệm sẽ bị hạn chế.

Bảng 3.2: Thông tin CBTD được khảo sát tại các Ngân hàng thương mại tỉnh Đắk Lắk

Ngân hàng

Chỉ tiêu

Agribank Dak Lak

Vietinbank Dak Lak

BIDV Dak

Lak

Sacombank Dak Lak

Đông Á Dak Lak

Số lượng

Tỷ lệ (%)

Số lượng

Tỷ lệ (%)

Số lượng

Tỷ lệ (%)

Số lượng

Tỷ lệ (%)

Số lượng

Tỷ lệ (%)

88 | 100 | 14 | 100 | 14 | 100 | 12 | 100 | 8 | 100 | |

Nam | 73 | 82,95 | 11 | 78,57 | 12 | 85,71 | 10 | 83,33 | 6 | 75 |

Nữ | 15 | 17,05 | 3 | 21,43 | 2 | 14,29 | 2 | 16,67 | 2 | 25 |

Tuổi | 88 | 100 | 14 | 100 | 14 | 100 | 12 | 100 | 8 | 100 |

18 – 25 | 7 | 7,95 | 1 | 7,14 | 5 | 35,71 | 4 | 33,33 | 3 | 37,5 |

25 – 35 | 71 | 80,68 | 11 | 78,57 | 7 | 50,00 | 5 | 41,67 | 3 | 37,5 |

Trên 35 | 10 | 11,36 | 2 | 14,28 | 2 | 14,29 | 3 | 25,00 | 2 | 25 |

Thâm niên ngân hàng | 88 | 100 | 14 | 100 | 14 | 100 | 12 | 100 | 8 | 100 |

Dưới 1 năm | 12 | 13,64 | 1 | 7,14 | 2 | 14,28 | 5 | 41,67 | 3 | 37,5 |

Từ 1 - 5 năm | 6 | 6,82 | 9 | 64,29 | 9 | 64,29 | 5 | 41,67 | 4 | 50 |

Trên 5 năm | 60 | 68,18 | 4 | 28,57 | 3 | 21,43 | 2 | 16,67 | 1 | 12,5 |

Thâm niên cho vay hộ | 88 | 100 | 14 | 100 | 14 | 100 | 12 | 100 | 8 | 100 |

Dưới 1 năm | 12 | 13,64 | 1 | 7,14 | 4 | 28,57 | 4 | 33,33 | 2 | 25 |

Từ 1 - 3 năm | 13 | 14,77 | 2 | 14,29 | 2 | 14,29 | 3 | 25,00 | 4 | 50 |

Trên 3 năm | 63 | 71,59 | 11 | 78,57 | 8 | 57,14 | 5 | 41,67 | 2 | 25 |

Nguồn: Kết quả khảo sát năm 2014

Về thâm niên trong ngành ngân hàng, chỉ có Agribank Dak Lak là có số lượng cán bộ tín dụng trên 5 năm nhiều nhất, lên tới 68,18% tiếp tới là Vietinbank Dak Lak thâm niên ngân hàng trên 5 năm là 28,57%, BIDV Dak Lak chỉ ở mức độ 28,57%. Sacombank Dak Lak và Đông Á Dak Lak tập trung số lượng CBTD từ 3- 5 năm là chính.

Đối với thâm niên cho vay hộ sản xuất, cả 5 ngân hàng đều có nhóm cán bộ tín dụng được hỏi có kinh nghiệm trên 3 năm, đây là một đặc trưng ở các NHTM Đắk Lắk vì các ngân hàng trên địa bàn tỉnh chủ yếu là ngân hàng bán lẻ và cho vay hộ sản xuất, do đó đa phần các cán bộ tín dụng có kinh nghiệm trong cho vay hộ sản xuất.

* Tình hình cho vay hộ sản xuất cà phê

Xuất phát từ lý luận về tín dụng ngân hàng đối với hộ sản xuất cà phê tỉnh Đắk Lắk đã được đề xuất ở phần lý luận, nghiên cứu tín dụng ngân hàng đối với hộ sản xuất cà phê tỉnh Đắk Lắk tập trung vào hai nội dung chủ yếu là tiếp cận vốn tín dụng ngân hàng và sử dụng vốn tín dụng ngân hàng của các hộ sản xuất cà phê.

Việc tiếp cận vốn tín dụng giữa 2 phía, người cho vay là các ngân hàng thương mại, người đi vay là các hộ sản xuất cà phê trên địa bàn tỉnh Đắk Lắk. Tham gia từ phía cung tín dụng hiện nay trên địa bàn tỉnh Đắk Lắk có 30 chi nhánh ngân hàng thương mại tham gia cho vay sản xuất cà phê, tác giả chọn 5 ngân hàng thương mại có dư nợ cho vay sản xuất cà phê lớn để tìm hiểu về những khó khăn trong việc quyết định cho vay và quản lý các khoản vay của các hộ sản xuất cà phê

Theo báo cáo của Ngân hàng Nhà nước tỉnh Đắk Lắk năm 2014, doanh số cho vay của toàn tỉnh đạt 52.459 tỷ đồng, tăng 11,8% so với năm 2013. Doanh số thu nợ đạt 47.620 tỷ đồng, tăng 6,2% so với năm 2013. Tổng dư nợ cho vay toàn tỉnh đạt

45.519 tỷ đồng, tăng 13% so với đầu năm với số lượng 30 chi nhánh ngân hàng thương mại trên địa bàn tỉnh Đắk Lắk thì đây là kết quả khá cao so với tổng dư nợ của các tỉnh Tây Nguyên, theo báo cáo của Ngân hàng Nhà nước tỉnh Đắk Nông, tổng dư nợ toàn tỉnh năm 2014 đạt 9.545 tỷ đồng, còn tỉnh Gia Lai đạt 43.306 tỷ đồng, vì vậy thị trường tín dụng nông thôn Đắk Lắk vẫn được đánh giá là thị trường tiềm năng trong tương lai.

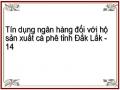

Trong số 30 chi nhánh ngân hàng thương mại trên địa bàn tỉnh Đắk Lắk, nhóm các ngân hàng thương mại lớn vẫn chiếm thị phần chủ yếu. Đầu tiên phải kể đến Ngân hàng nông nghiệp và phát triển nông thôn tỉnh Đắk Lắk (Agribank Dak Lak) là ngân hàng chiếm thị phần chủ yếu trong phát triển sản xuất cà phê, với 67 chi nhánh và 164 phòng giao dịch phủ kín trên địa bàn thành phố Buôn Ma Thuột và 13 thị xã, huyện của tỉnh Đắk Lắk. Trong cơ cấu cho vay sản xuất cà phê của tỉnh, Ngân hàng nông nghiệp và phát triển vẫn là ngân hàng có tỷ trọng cho vay sản xuất cà phê cao nhất trong số các ngân hàng thương mại trên địa bàn tỉnh Đắk Lắk chiếm hơn 62% tổng dư nợ cho vay cà phê các năm 2010, 2011 và 2012 và 2013. Riêng năm 2014, cơ cấu tỷ trọng cho vay cà phê giảm xuống còn 54,67%, vì đây là năm mà Agribank Dak Lak tái cơ cấu toàn bộ hoạt động của Ngân hàng nên dư nợ

cho vay sản xuất cà phê của Chi nhánh cũng giảm xuống. So sánh tốc độ phát triển qua 5 năm cho thấy dư nợ cho vay sản xuất cà phê của Ngân hàng nông nghiệp và phát triển nông thôn tỉnh Đắk Lắk luôn tăng, cụ thể năm 2014 so với 2010, dư nợ tăng 602.995 triệu đồng, tương ứng với tỷ lệ tăng 18,91%.

Thứ hai, là Ngân hàng TMCP Công thương chi nhánh Đắk Lắk (Vietinbank Dak Lak), đây là Ngân hàng cũng có tổng dư nợ cho vay sản xuất cà phê cao, năm 2014 so với 2010, tổng dư nợ cho vay sản xuất cà phê tăng 415.888 triệu đồng, tốc độ tăng tương ứng là 104,87% cho thấy Vietinbank Dak Lak cũng xem trọng việc cho vay sản xuất cà phê và xác định đây là thị trường quan trọng của Ngân hàng, điều đó càng thấy rõ khi Vietinbank Dak Lak liên tục mở thêm phòng giao dịch tại các huyện trên địa bàn tỉnh Đắk Lắk và phấn đấu trở thành Ngân hàng bán lẻ trong tương lai.

Tiếp theo, là Ngân hàng TMCP Đầu tư và Phát triển tỉnh Đắk Lắk (BIDV Dak Lak), trước đây Chi nhánh chuyên chú trọng cho vay doanh nghiệp và các dự án đầu tư trên địa bàn tỉnh Đắk Lắk, cụ thể năm 2010, dư nợ cho vay sản xuất cà phê chỉ đạt 6,83%. Nhưng từ năm 2011, có sự thay đổi đáng kể, từ 6,83% tăng lên 17,30% vào năm 2011 và 17,09% vào năm 2012. Nguyên nhân là do đặc thù trên địa bàn tỉnh Đắk Lắk là địa bàn mạnh về nông nghiệp nông thôn, đặc biệt là sản xuất cà phê nên trong những năm gần đây, BIDV Dak Lak cũng đã khai thác mạnh thị trường nông thôn trong đó có cho vay sản xuất cà phê. Tuy nhiên, năm 2013 và 2014 nợ xấu trong cho vay sản xuất cà phê của BIDV Dak Lak tăng lên vì trước đây chỉ Chi nhánh chỉ chú trọng cho vay bán buôn nên việc cho vay các món nhỏ lẻ ngân hàng không chú trọng nhiều, dẫn đến cán bộ tín dụng khá lơ là trong việc phát triển tín dụng nông nghiệp nông thôn nên tổng dư nợ cho vay giảm. Bên cạnh đó, Ngân hàng chỉ quan tâm đến cho vay thu mua và chế biến cà phê, và năm 2013, 2014 do trên địa bàn tỉnh Đắk Lắk có hiện tượng hàng loạt các đại lý thu mua cà phê bị phá sản, bể nợ nên dẫn đến nợ xấu của Ngân hàng cũng tăng lên, dư nợ cho vay cà phê sụt giảm liên tục.

Nhìn chung, tốc độ doanh số cho vay hộ sản xuất cà phê trong giai đoạn từ 2010 – 2014 tăng nhanh, đạt 225,95% qua 5 năm, cho thấy, Ban giám đốc của BIDV Dak Lak cũng đã định hướng phát triển mảng bản lẻ nhằm giảm thiểu rủi ro cho Chi nhánh.

Biểu đồ 3.1: Tình hình hộ sản xuất cà phê tỉnh Đắk Lắk vay tín dụng ngân hàng giai đoạn 2010 - 2014

Sacombank Dak Lak và Đông Á bank Dak Lak là hai Ngân hàng TMCP rất chú trọng đến cho vay hộ sản xuất cà phê. Dư nợ cho vay hộ sản xuất cà phê của hai ngân hàng luôn ở mức trên 50% và có năm đạt 98% tổng dư nợ cho vay sản xuất cà phê. Điều đó cho thấy các Ngân hàng thương mại cổ phần đã xác định thị phần chính là cho vay hộ sản xuất cà phê, qua 5 năm tốc độ tăng dư nợ của khối các NHTM cổ phần khá nhanh, đều đạt trên 300%.

Bảng 3.3: Tình hình vay tín dụng ngân hàng của hộ sản xuất cà phê tỉnh Đắk Lắk giai đoạn 2010 – 2014

ĐVT: Triệu đồng

Năm 2010 Năm 2011 Năm 2012 Năm 2013 Năm 2014 Năm 2014/2010

Ngân hàng Tiêu chí

Số tiền

Tỷ trọng

(%) Số tiền

Tỷ trọng

(%) Số tiền

Tỷ trọng

(%) Số tiền

Tỷ trọng

(%) Số tiền

Tỷ trọng

(%) Số tiền

Tốc độ tăng/giảm

Agribank Dak Lak

Vietinbank Dak Lak

BIDV

Dak Lak

Sacombank Dak Lak

Đông Á Dak Lak

Cho vay sản xuất cà phê 3.189.102 100 3.400.828 100 3.668.613 100 4.067.239 100 3.792.097 100 602.995 18,91

Cho vay hộ sản xuất cà phê 2.934.287 92,01 2.936.554 86,35 3.226.126 87,94 3.460.695 85 3.080.007 81,22 145.720 4,97

Dư nợ trung bình/hộ 51,32 52,97 53,04 52,90 49,76

Cho vay sản xuất cà phê 396.570 100 485.409 100 681.031 100 771.182 100 812.458 100 415.888 104,87

Cho vay hộ sản xuất cà phê 125.063 31,54 165.205 34,03 287.201 42,17 236.959 31 222.508 27,39 97.445 77,92

Dư nợ trung bình/hộ 309 354 398 467 468

Cho vay sản xuất cà phê 291.582 100 903.599 100 991.599 100 747.444 100 950.409 100 658.827 225,95

Cho vay hộ sản xuất cà phê 52.657 18,06 48.774 5,40 106.994 10,79 206.210 28 337.436 35,50 284.779 540,82

Dư nợ trung bình/hộ 298 318 462 676 1132

Cho vay sản xuất cà phê 225.895 100 245.873 100 320.436 100 641.429 100 948.061 100 722.166 319,69

Cho vay hộ sản xuất cà phê 198.567 87,90 229.373 93,29 302.886 94,52 625.129 97 919.861 97,03 721.294 363,25

Dư nợ trung bình/hộ 75,96 81,02 95,33 116 140

Cho vay sản xuất cà phê 167.546 100 187.906 100 140.979 100 253.733 100 433.702 100 266.156 158,86

Cho vay hộ sản xuất cà phê 89.356 53,33 105.250 56,01 136.809 97,04 248.703 98 433.692 99 344.336 385,35

Dư nợ trung bình/hộ 39,80 47,79 64,50 77,98 91,59

Nguồn: Tổng hợp của tác giả

76

Về dư nợ trung bình của các hộ sản xuất cà phê của các NHTM hiện nay cũng có những chênh lệch đáng kể. Đối với Vietinbank Dak Lak và BIDV Dak Lak là 2 trong 5 ngân hàng có dư nợ trung bình lớn. Nếu năm 2010, Vietinbank Dak Lak chỉ cho vay 309 triệu đồng/hộ, thì đến năm 2014 dư nợ tăng 468 triệu đồng/hộ, số liệu trên cho thấy số lượng khách hàng của Vietinbank Dak Lak không nhiều, địa bàn cho vay tập trung ở các khu đông dân cư, thị trấn và thị xã, do đó phần lớn đều là khách hàng lớn, hoạt động ở mảng thu gom, hoặc có diện tích đất nhiều. Đây cũng là một thuận lợi cho hoạt động của Vietinbank Dak Lak. Còn khách hàng của BIDV Dak Lak cũng có dư nợ bình quân cao, khoảng 300 triệu đồng đến 1,1 tỷ đồng /hộ, số lượng khách hàng chưa nhiều, dao động từ 200 – 1.000 khách hàng, do đó chất lượng tín dụng ở các ngân hàng này là khá tốt, do cán bộ tín dụng quản lý số lượng khách ít nên có thời gian đôn đốc và xử lý nợ quá hạn kịp thời.

Cuối cùng là Agribank Dak Lak, là Ngân hàng có dư nợ trung bình thấp nhất, dao động từ 49,76 đến 53,04 triệu đồng/hộ, tuy nhiên đây cũng là ngân hàng có số lượng khách đông nhất, khoảng 50.000 khách hàng, bên cạnh đó địa bàn cho vay của Agribank Dak Lak rất rộng, có tới 164 phòng giao dịch. Chi nhánh trải dài tất cả các huyện trên địa bàn tỉnh Đắk Lắk, do đó việc quản lý tín dụng của Agribank Dak Lak cũng gặp nhiều khó khăn, tỷ lệ nợ xấu cao, do đó năm 2014 là một năm với nhiều thay đổi của Agribank Dak Lak, toàn bộ hệ thống cải tổ lại từ nhân sự đến hoạt động kinh doanh, riêng trên địa bàn tỉnh Đắk Lắk, Agribank Dak Lak giảm đi 2 phòng giao dịch và mỗi phòng giao dịch tinh giản 10 nhân sự hợp đồng, do đó cũng có những ảnh hưởng nhất định đến kết quả kinh doanh của Agribank Dak Lak.

Về nợ xấu được xem là một chỉ tiêu phản ánh chất lượng tín dụng của các NHTM. Trong 5 ngân hàng thương mại khảo sát trên địa bàn tỉnh Đắk Lắk, chỉ có duy nhất Vietinbank Dak Lak là ngân hàng có không có nợ xấu trong lĩnh vực cho vay hộ sản xuất cà phê. Đây cũng là Ngân hàng tính đến thời điểm này hoạt động ổn định và hiệu quả trên địa bàn tỉnh Đắk Lắk. Các Ngân hàng khác có tỷ lệ nợ xấu cũng trong tầm kiểm soát dưới 3%. Đây là ngưỡng mà Ngân hàng Nhà nước quy định về tỷ lệ nợ xấu của các NHTM, tính đến năm 2014 chỉ còn Agribank Dak Lak