bao gồm một tham số hành vi biểu thị hành vi của các doanh nghiệp nhằm đo lường mức độ sức mạnh thị trường của họ và được nhiều tác giả áp dụng cho ngành ngân hàng (Coccorese, 2005, 2012; Canhoto, 2004; Uchida và Tsutsui, 2005; Rezitis, 2010; Coccorese và Pellecchia (2009, 2013). Trong nghiên cứu này tiếp cận cách đo lường TXĐTT theo Coccorese và Pellecchia (2009, 2013).

2.5.3 Phương pháp đo lường RRTD

Phương pháp đo lường RRTD có thể căn cứ vào các chỉ tiêu trực tiếp như: nợ quá hạn, nợ xấu, dự phòng RRTD. Bên cạnh đó, các chỉ tiêu gián tiếp cũng rất quan trọng cho biết dấu hiện nhận biết rủi ro đối với ngân hàng như: Quy mô tín dụng, mức độ tăng trưởng quy mô tín dụng, cơ cấu tín dụng. Trong nghiên cứu này sử dụng chỉ tiêu tỷ lệ các khoản cho vay không thực hiện được (gồm các khoản nợ xấu từ nhóm 3 đến nhóm 5)/ Tổng cho vay (NPL) được sử dụng nhằm đo lường RRTD. Tỷ lệ này càng ít thì càng tốt cho sự ổn định của ngân hàng (Berger và ctg, 2009, Dwumfour, R.A., 2017; Noman và ctg, 2018).

2.5.4 Phương pháp đo lường HQHĐ

Trong phân tích HĐKD và đánh giá HQHĐ của doanh nghiệp nói chung và NHTM nói riêng, các tỷ số tài chính chủ yếu là ROA, ROE, RAROA và RAROE thường được áp dụng vì phương pháp này tương đối đơn giản và dễ dàng trong khâu thu thập số liệu. Ngoài ra, để khắc phục các nhược điểm trong phương pháp phân tích các chỉ số tài chính, các nhà kinh tế đã sử dụng Chỉ số Lợi nhuận điều chỉnh rủi ro để đánh giá HQHĐ của các NHTM. Trong nghiên cứu này sử dụng chỉ số RAROA để đo lường HQHĐ.

2.6 Khoảng trống trong lĩnh vực nghiên cứu

(i) Chưa có nghiên cứu phân tích tác động của TXĐTT đến cạnh tranh của các NHTMVN.

(ii) Chưa có nghiên cứu phân tích tác động của TXĐTT đối với RRTD của các NHTMVN.

(iii) Chưa có nghiên cứu phân tích tác động của TXĐTT đến HQHĐ của các NHTMVN.

KẾT LUẬN CHƯƠNG 2

Trong chương này, tác giả đã trình bày các lý thuyết nền tảng quan trọng liên quan đến luận án, hệ thống lại các nghiên cứu trong và ngoài nước cũng như các khái niệm liên quan như đến TXĐTT, cạnh tranh, RRTD và HQHĐ cũng được đề cập trong chương này.

CHƯƠNG 3: PHƯƠNG PHÁP NGHIÊN CỨU

3.1 Mô hình đo lường TXĐTT, cạnh tranh, RRTD và HQHĐ của các NHTM

3.1.1 Mô hình nghiên cứu cạnh tranh: Mô hình nghiên cứu được xây dựng như sau:

LERNERit = β0 + β1MMC1i,t + β2SIZEi,t + β3CAPi,t + β4SOCBi,t

+ β5LLPi,t + β6GDPt + β7INFt + μit (MH1)

- Biến phụ thuộc: cạnh tranh (Lerner)

- Các biến độc lập đóng vai trò kiểm soát cũng xuất hiện trong mô hình để làm giảm việc gây nhiễu trong mô hình đồng thời làm rõ hơn tiếp xúc đa thị trường đến cạnh tranh, bao gồm: Tiếp xúc đa thị trường (MMC1); Quy mô ngân hàng (SIZE); Vốn chủ sở hữu/tổng tài sản (CAP); Tỷ lệ sở hữu nhà nước trong tổng sở hữu (SOCB); Tỷ lệ chi phí dự phòng rủi ro tín dụng (LLP); Tốc độ tăng trưởng của GDP hàng năm (GDP); Lạm phát (INF)

3.1.2 Mô hình nghiên cứu RRTD: Mô hình nghiên cứu được xây dựng như sau:

NPLit = β0 + β1MMC1i,t + β2SIZEi,t + β3DIVi,t + β4TLTAi,t + β5CAPi,t+ β6OETAi,t + μit

(MH2)

- Biến phụ thuộc (Risk): Rủi ro tín dụng được đo lường bằng NPL (Tổng các khoản cho vay không thực hiện được/Tổng cho vay).

- Các biến độc lập đóng vai trò kiểm soát cũng xuất hiện trong mô hình để làm giảm việc gây nhiễu trong mô hình đồng thời làm rõ hơn TXĐTT đến cạnh tranh, bao gồm: Tiếp xúc đa thị trường (MMC1); Quy mô ngân hàng (SIZE); Thu nhập ngoài lãi/tổng thu nhập (DIV); Tổng cho vay/Tổng tài sản (TLTA); Vốn CSH/Tổng Tài sản (CAP); Tổng chi phí hoạt động/Tổng tài sản (OETA).

3.1.3 Mô hình nghiên cứu HQHĐ: Mô hình nghiên cứu được xây dựng như sau

RAROAit = β0+ β1MMCi,t +β2DEPOTAi,t +β3DIVi,t +β4TLTAi,t + β4CAPi,t + β5OETAi,t + μit

(MH3)

- Biến phụ thuộc (RAROA): Hiệu quả hoạt động đã được hiệu chỉnh cho rủi ro.

- Các biến độc lập đóng vai trò kiểm soát cũng xuất hiện trong mô hình để làm giảm việc gây nhiễu trong mô hình đồng thời làm rõ hơn TXĐTT đến cạnh tranh, bao gồm: Tiếp xúc đa thị trường (MMC1 và MMC2); Tổng tiền gửi/tổng tài sản (DEPOTA); Thu nhập ngoài lãi/tổng thu nhập (DIV); Tổng cho vay/Tổng tài sản (TLTA); Vốn CSH/Tổng Tài sản (CAP); Tổng chi phí hoạt động/Tổng tài sản (OETA). Cách đo lường MMC1 và MMC2 được tính bằng 3 ma trận 3.1, 3.2, 3.3 theo Coccorese và Pellechia (2009, 2013).

Đầu tiên, tính ma trận các chi nhánh của ngân hàng thương mại theo các thị trường ở đây là tỉnh thành, trong đó k là số lượng thị trường và dij là số lượng chi nhánh của ngân hàng i tại thị trường j.

(3.1)

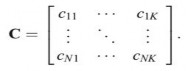

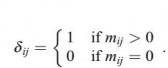

Tiếp theo, tính ma trận N x K, gọi là C với giá trị cij thể hiện ngân hàng i hoạt động tại thị trường j:

(3.2)

Với ma trận C thì cij = 1 nếu dij > 0 và cij = 0 nếu dij = 0. Do đó nếu cij=1 có nghĩa là NHi có mặt có hoạt động ở thị trường i, nghĩa là có ít nhất 1 chi nhánh/trụ sở ở thị trường i.

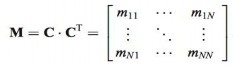

Sau đó, tính tiếp ma trận M có chiều N x N như sau:

(3.3)

Trong đó, CT là ma trận đảo của C. Các thành phần mij chính là số thị trường mà ngân hàng i và j cùng hoạt động, nghĩa là số thị trường mà ngân hàng i và j cùng có ít nhất là 1 chi nhánh/trụ sở. Từ các ma trận này, tác giả tính toán chỉ tiêu quan trọng đo lường mức độ hoạt động đa thị trường multimarket contact của các ngân hàng:

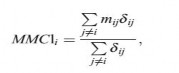

(3.4)

Giá trị thấp hơn và cao hơn của MMC1 phụ thuộc vào sự phân bố của các ngân hàng giữa các tỉnh. Về mặt lý thuyết, mức tối thiểu là bằng không, điều này xảy ra nếu một ngân hàng độc quyền tại các thị trường nơi nó hoạt động và tối đa bằng số tỉnh với điều kiện là tất cả các ngân hàng gặp nhau ở tất cả các thị trường các tỉnh. Do đó đối với các ngân hàng thị trường đơn MMC1 bằng 1 trừ khi họ là những nhà độc quyền.

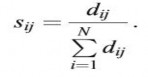

Cách tính MMC2: Được bắt đầu từ ma trận S chiều NxK với các phần tử là thị phần của ngân hàng i trong tỉnh j:

(3.5)

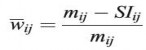

Chỉ số tương đồng similarity index giữa 2 ngân hàng được tính bằng tổng của các chênh lệch tuyệt đối của thị phần trong các tỉnh mà 2 ngân hàng gặp nhau:

(3.6)

Chỉ số SI theo lý thuyết chạy từ 0 cho đến số thị trường mà các ngân hàng tiếp xúc nhau, và sẽ nhỏ nếu 2 ngân hàng tương đồng nhau về mức thị phần. Để tính được một chỉ số tăng theo tính tương đồng của các ngân hàng về mặt thị phần và chạy từ 0 đến 1, ta sử dụng chuyển đổi sau:

(3.7)

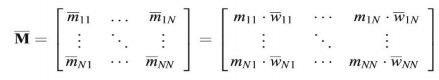

Ma trận tương ứng cho việc tính toán số lần tiếp xúc đa thị trường trở thành

(3.8)

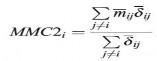

Cuối cùng, được chỉ số MMC2 như sau:

(3.9)

3.2.1. So sánh với các mô hình nghiên cứu trước

Giống nhau: Đối tượng đề tài nghiên cứu là cạnh tranh được đo bằng chỉ số Lerner (giống với nghiên cứu của Vinh và Tiên (2017) và Delis (2012)), RRTD được đo bằng NPL- giống với nghiên cứu của Bana Abuzayed và ctg (2018)) và HQHĐ (được đo bằng RAROA) của các ngân hàng đã được sử dụng để đo lường ở các nghiên cứu trước. TXĐTT được đo bằng MMC1 và MMC2 theo phương pháp đo lường của Coccorese và Pellecchia (2009, 2013). Luận án cũng sử dụng biến cơ bản thuộc nội tại của ngân hàng có liên quan đến hoạt động tín dụng và HQHĐ như: Quy mô ngân hàng (SIZE), Thu nhập ngoài lãi/tổng thu nhập (DIV), Tổng cho vay/Tổng tài sản (TLTA), Vốn CSH/Tổng Tài sản (CAP), Tổng chi phí hoạt động/Tổng tài sản (OETA), các biến Tỷ lệ sở hữu nhà nước trong tổng sở hữu (SOCB): Được đo lường bằng số vốn nhà nước trên tổng sở hữu nhà nước; Tỷ lệ chi phí dự phòng rủi ro tín dụng (LLP) và Tốc độ tăng trưởng của GDP hàng năm (GDP); Lạm phát (INF) là các biến kiểm soát đưa vào mô hình.

Khác nhau: Điểm khác biệt lớn nhất của nghiên cứu này với các nghiên cứu trước là vận dụng yếu tố TXĐTT theo nghiên cứu của Coccorese và Pellecchia (2009, 2013) để nghiên cứu vấn đề các NHTM cạnh tranh trên cùng một địa bàn (TXĐTT) có tác động như thế nào đến RRTD và HQHĐ được đo bằng RAROA- Hiệu quả hoạt động đã được hiệu chỉnh cho rủi ro của các NHTM VN. Vì thế, so với các nghiên cứu trước, luận án tập trung tìm hiểu tác động của của TXĐTT và các yếu tố liên quan đến cạnh tranh, RRTD và HQHĐ mà chưa có nghiên cứu nào trước đây về các NHTM VN đề cập đến.

3.2 Phương pháp nghiên cứu

Nghiên cứu sử dụng dữ liệu dạng bảng không cân bằng, ứng dụng phần mềm Stata 12.0 để xử lý số liệu và ước lượng GMM được sử dụng cho cả 3 mô hình

KẾT LUẬN CHƯƠNG 3: Chương 3 đã trình bày mô hình nghiên cứu TXĐTT và các yếu tố ảnh hưởng đến cạnh tranh, RRTD và HQHĐ của các NHTM VN.

CHƯƠNG 4 : KẾT QUẢ NGHIÊN CỨU VÀ THẢO LUẬN

4.1 Kết quả thống kê mô tả

Bảng 4.1: Bảng thống kê mô tả các biến trong nghiên cứu

Số quan sát | Trung bình | Sai số | Min | Max | |

RAROA | 319 | 1.9561 | 1.509 | 0.012 | 6.293 |

NPL | 311 | 0.0099 | 0.00993 | -0.0099 | 0.1097 |

LERNER | 311 | 0.424 | 0.091 | -0.173 | 0.634 |

MMC1 | 319 | 14.600 | 7.542 | 1.000 | 34.148 |

MMC2 | 319 | 13.931 | 6.958 | 0.910 | 31.275 |

DIV | 311 | 0.099 | 0.080 | -0.195 | 0.468 |

TLTA | 319 | 0.516 | 0.141 | 0.114 | 0.852 |

SIZE | 319 | 17.616 | 1.403 | 13.135 | 20.590 |

LLP | 310 | 1.409 | 2.547 | 0.013 | 43.969 |

OETA | 319 | 0.016 | 0.007 | 0.000 | 0.069 |

CAP | 319 | 0.126 | 0.094 | 0.011 | 0.661 |

SOCB | 319 | 0.154 | 0.361 | 0.000 | 1.000 |

GDPGR | 319 | 6.004 | 0.529 | 5.247 | 6.812 |

INF | 319 | 8.193 | 6.305 | 0.879 | 23.116 |

Có thể bạn quan tâm!

-

Tác động của tiếp xúc đa thị trường lên cạnh tranh, rủi ro tín dụng và hiệu quả hoạt động của các ngân hàng thương mại Việt Nam - 1

Tác động của tiếp xúc đa thị trường lên cạnh tranh, rủi ro tín dụng và hiệu quả hoạt động của các ngân hàng thương mại Việt Nam - 1 -

Tác động của tiếp xúc đa thị trường lên cạnh tranh, rủi ro tín dụng và hiệu quả hoạt động của các ngân hàng thương mại Việt Nam - 3

Tác động của tiếp xúc đa thị trường lên cạnh tranh, rủi ro tín dụng và hiệu quả hoạt động của các ngân hàng thương mại Việt Nam - 3

Xem toàn bộ 31 trang tài liệu này.

Nguồn: Tổng hợp các kết quả nghiên cứu từ Stata 12 Biến RAROA là biến đo lường HQHĐ có điều chỉnh rủi ro tại bảng 4.1 có giá trị trung bình trong mẫu nghiên cứu là 1.9561 có giá trị thấp nhất là 0.012 của ngân hàng Ngân hàng Thương mại Cổ phần Tiên Phong năm 2013 và giá trị cao nhất là 18.416 Ngân hàng TMCP Công Thương Việt Nam năm 2011, số liệu này cho thấy có sự chênh lệch đáng kể về HQHĐ điều chỉnh rủi ro giữa các NHTM trong mẫu nghiên cứu.

Biến RRTD (NPL) cũng cho thấy, giá trị trung bình là 0.0099 độ lệch chuẩn là 0.00993, giá trị lớn nhất là 0.1097 và giả trị nhỏ nhất là -0.0099. Điều này cho thấy dữ liệu có sự tương đồng, không chênh lệch nhiều về biến RRTD được thể hiện qua NPL.

Biến LERNER cho thấy giá trị trung bình là 0.424 độ lệch chuẩn là 0.091, giá trị lớn nhất là 0.634 và giá trị nhỏ nhất là -0,173. Điều này cho thấy dữ liệu có sự tương đồng kém, có chênh lệch nhiều về biến cạnh tranh giữa các ngân hàng.

Tiếp xúc đa thị trường: Biến MMC1 đo lường tác động của tiếp xúc đa thị trường đối với quyền lực thị trường của các ngân hàng, có giá trị nhỏ nhất là 1 và giá trị lớn nhất là 34.148 với giá trị trung bình là 14.600 và độ lệch chuẩn là 7.542. Khoảng cách giữa giá trị lớn nhất và giá trị nhỏ nhất tương đối lớn, chênh lệch 33.148 cùng với mức độ phân tán xung quanh giá trị trung bình cao, cho thấy các NHTM trong mẫu nghiên cứu có sự chênh lệch khá lớn.

Biến MMC2 có giá trị nhỏ nhất là 0.910 và giá trị lớn nhất là 31.275 với giá trị trung bình là 13.931 và độ lệch chuẩn là 6.958. MMC2 cho thấy các ngân hàng tiếp xúc với nhau là 13.931 thị trường (gần 14 tỉnh). Biến MMC1 cho thấy các ngân hàng tiếp xúc nhau trung bình là 14.600 (hơn 14 tỉnh), trong khi đó MMC2 cho thấy thị phần của các ngân hàng nhỏ hơn và gần 14 tỉnh. MMC2 giảm hơn MMC1 cho thấy vì sự hiện diện ngày càng tăng của các ngân hàng ở các khu vực khác nhau đã gây ra sự sụt giảm chung về thị phần trung bình.

4.2 Kết quả đo lường TXĐTT tác động đến cạnh tranh (MH1) Bảng 4.3: Kết quả hồi quy của mô hình MH1

Hệ số | Sai số | t | P>t | |

LERNER _L1. | -0.1326 | 0.011 | -11.52 | 0.000 |

MMC1 | 0.0037 | 0.001 | 1.96 | 0.049 |

SIZE | 0.0248 | 0.013 | 1.79 | 0.073 |

CAP | 0.3786 | 0.155 | 2.43 | 0.015 |

LLP | 0.0015 | 0.001 | 0.54 | 0.124 |

SOCB | 0.1468 | 0.039 | 0.37 | 0.712 |

GDP | -0.0051 | 0.013 | -0.38 | 0.706 |

INF | 0.0047 | 0.000 | 6.52 | 0.000 |

_cons | -0.1273 | 0.201 | -0.47 | 0.640 |

AR(2) | 0.96 | |||

Sargan-Hansan test | 0.456 | |||

4.3 Kết quả đo lường TXĐTT tác động đến RRTD (MH2)

Bảng 4.5: Kết quả hồi quy của mô hình MH2

Hệ số | Sai số | t | P>t | ||

NPL_ L1 | -.0975672 | .0108035 | -9.03 | 0.000 | |

MMC1 | .4788295 | .0809334 | 5.92 | 0.000 | |

DIV | -7.41919 | 3.607396 | -2.06 | 0.046 | |

TLTA | 13.89682 | 4.050023 | -3.43 | 0.001 | |

SIZE | -8.777854 | 1.252146 | -7.01 | 0.000 | |

CAP | -119.8612 | 22.2975 | -5.38 | 0.000 | |

OETA | 505.8847 | 118.9972 | 4.25 | 0.000 | |

CONS | 165.2938 | 23.94022 | 6.90 | 0.000 | |

F(7, 40) | 82.17 | ||||

Prob > F | 0.000 | ||||

AR(2) | 0.196 | ||||

Sargan-Hansan test | 0.690 | ||||

Nguồn: Kết quả xử lý số liệu từ phần mềm Stata 12

4.4 Kết quả đo lường TXĐTT tác động đến HQHĐ (MH3)

Bảng 4.10: Bảng tổng hợp kết quả nghiên cứu của MH3

RAROA | ||

RAROA_L1 | 0.47575*** | 0.46001*** |

MMC1 | -0.02303** | |

MMC2 | -0.03309** | |

DEPOTA | -3.54864*** | -3.35749*** |

DIV | 6.43864*** | 6.09835*** |

TLTA | 5.52131*** | 5.46544*** |

CAP | -2.11955*** | -2.00596*** |

OETA | -31.0173*** | -30.3273*** |

CONS | 0.71449* | 0.85139*** |

Ghi chú: *** biểu thị mức ý nghĩa 1%,** biểu thị mức ý nghĩa 5%, * biểu thị mức ý nghĩa 10%

Nguồn: Kết quả xử lý số liệu từ phần mềm Stata 12

Kết luận chung: Kết quả hồi quy cho thấy

Một là, TXĐTT làm gia tăng cạnh tranh của các ngân hàng, dẫn đến chất lượng các khoảng cho vay giảm, thể hiện ở việc các ngân hàng phải cho vay các doanh nghiệp có tình hình kinh doanh không tốt, dẫn đến làm giảm khả năng sinh lời của ngân hàng.

Hai là, theo Boyd và De Nicolo (2005) thì TXĐTT có thể làm giảm cạnh tranh giữa các ngân hàng, tạo điều kiện thuận lợi cho việc định lãi suất cho vay cao hơn, dẫn tới tăng RRTD do các vấn đề đạo đức (Stiglitz và Weizz, 1981) do đó làm giảm khả năng sinh lời của ngân hàng. Hướng diễn giải này cho thấy TXDTT làm tăng chỉ số Lerner, cho thấy khả năng tăng giá dịch vụ của ngân hàng tăng khi TXĐTT tăng.

Biến DIV có hệ số dương và có ý nghĩa thống kê, cho thấy các ngân hàng có tỷ trọng dịch vụ phi truyền thống cao khả năng sinh lời tốt hơn. Biến TLTA có hệ số dương và có ý nghĩa thống kê, cho thấy các doanh nghiệp có các khoản cho vay càng nhiều thì lợi nhuận cao hơn. Điều này phù hợp với quan điểm các ngân hàng có khả năng chuyển các tài sản thành các khoản vay tín dụng, từ đó tăng thu lãi từ các khoản vay này. Các ngân hàng có nguồn vốn chủ sở hữu lớn (CAP) thì có khả năng sinh lời tốt hơn, phù hợp với Vo và Batten (2019), trong đó cho thấy các ngân hàng có vốn lớn có thanh khoản cao hơn do đó phần bù rủi ro cho các khoản tài trợ bên ngoài thấp hơn. Cuối cùng, chi phí hoạt động (OETA) càng cao thì hiệu quả càng thấp. Điều này phù hợp với giả thuyết rằng chi phí hoạt động gia tăng thể hiện sự kém hiệu quả của ngân hàng trong việc quản lý các chi phí. Điều này thống nhất với nghiên cứu của Boyld và De Nicolo (2005), trong đó kết quả đề xuất cạnh tranh giảm dẫn đến ngân hàng

có thể đặt giá dịch vụ cao hơn (lãi suất cao hơn), từ đó chỉ có các doanh nghiệp có RRTD cao mới đi vay, hoặc lãi suất cao (phù hợp với kết quả mô hình 2) và dễ khiến doanh nghiệp bị vỡ nợ dẫn đến giảm RAROA.

KẾT LUẬN CHƯƠNG 4: Chương 4 đã trình bày kết quả hồi quy của các mô hình 1, mô hình 2 và mô hình 3.

CHƯƠNG 5: KẾT LUẬN VÀ CÁC KHUYẾN NGHỊ

5.1. Kết luận

+ Đối với mục tiêu nghiên cứu 1: Nghiên cứu đã định lượng mức độ và chiều hướng tác động của TXĐTT và các yếu tố kiểm soát đến cạnh tranh của các NHTM VN. Cụ thể kết quả nghiên cứu cho thấy các biến TXĐTT, quy mô ngân hàng, tỷ lệ vốn chủ sở hữu/tài sản, lạm phát có tác động cùng chiều và có ý nghĩa thống kê đến cạnh tranh của các NHTM VN.

Với bộ dữ liệu trong nghiên cứu trong nghiên cứu, kết quả không tìm thấy tác động có ý nghĩa thống kê của các biến Tỷ lệ chi phí dự phòng rủi ro tín dụng (LLP), tỷ lệ sở hữu nhà nước trong tổng sở hữu (SOCB), tốc độ tăng trưởng của GDP hàng năm (GDP) có tác động đến cạnh tranh của các NHTMVN.

+ Đối với mục tiêu nghiên cứu 2: Luận án đã xác định chiều hướng các yếu tố tác động và ước lượng mức độ tác động của TXĐTT đến RRTD của các NHTM Việt Nam. Cụ thể:

Luận án đã xác định các yếu tố có ảnh hưởng đến RRTD bao gồm Quy mô ngân hàng (SIZE), Thu nhập ngoài lãi/tổng thu nhập (DIV), Tổng cho vay/Tổng tài sản (TLTA), Vốn CSH/Tổng Tài sản (CAP), Tổng chi phí hoạt động/Tổng tài sản (OETA) có tác động đến RRTD của các NHTM VN.

Kết quả nghiên cứu cho thấy TXĐTT (được thể hiện bằng MMC1) có tác động cùng chiều và có ý nghĩa thống kê đến RRTD, nghĩa là càng gia tăng TXĐTT thì sẽ làm tăng RRTD. Điều này cho thấy nếu các NHTM gia tăng việc cạnh tranh trên cùng một thị trường với các NHTM khác sẽ có xu hướng giảm chất lượng các khoản cho vay nhằm gia tăng khách hàng và lợi nhuận, việc này đồng nghĩa với RRTD ngày càng gia tăng.

Đối với biến kiểm soát quy mô ngân hàng và RRTD có mối quan hệ ngược chiều, kết quả tương đồng với các nghiên cứu trước của De Haan và Poghosyan (2012), Williams (2014). Nghiên cứu cung cấp bằng chứng cho thấy tồn tại giả thuyết “quá lớn để sụp đổ” đối với các NHTTM VN. Các biến kiểm soát khác như Thu nhập ngoài lãi/tổng thu nhập (DIV), Tổng cho vay/Tổng tài sản (TLTA), Vốn CSH/Tổng Tài sản (CAP) có tác động ngược chiều

đến RRTD. Trong khi đó, tổng chi phí hoạt động/Tổng tài sản (OETA) có tác động cùng chiều đến RRTD của các NHTM VN.

+ Đối với mục tiêu nghiên cứu 3: Nghiên cứu đã định lượng mức độ và chiều hướng tác động TXĐTT đến HQHĐ của các NHTM Việt Nam. Cụ thể:

Nghiên cứu đã sử dụng chỉ số RAROA là biến số đo lường hiệu quả hoạt động đã được hiệu chỉnh cho rủi ro, bên cạnh đó sử dụng phương pháp GMM để kiểm soát tính không đồng nhất, không quan sát được và ngăn ngừa vấn đề nội sinh tiềm tàng do các yếu tố không quan sát được tác động đến HQHĐ nhưng cũng tác động đến các biến hồi quy khác.

Kết quả cho thấy các yếu tố có ảnh hưởng đến HQHĐ đã điều chỉnh rủi ro bao gồm Tổng tiền gửi/tổng tài sản (DEPOTA); Thu nhập ngoài lãi/tổng thu nhập (DIV), Tổng cho vay/Tổng tài sản (TLTA), Vốn CSH/Tổng Tài sản (CAP), Tổng chi phí hoạt động/Tổng tài sản (OETA) tác động có ý nghĩa thống kê đến HQHĐ của các NHTM VN có sự khác nhau theo từng mô hình nghiên cứu. TXĐTT (cả bằng thước đo MMC1 và MMC2) đều cho thấy có tác động tiêu cực đến HQHĐ của các NHTM VN, tác động tiêu cực này còn thể hiện đồng nhất và có ý nghĩa thống kê đối với RAROA gồm: biến Tổng tiền gửi trên tổng tài sản (DEPOTA), Vốn chủ sở hữu/Tổng tài sản (CAP) và Chi phí hoạt động/Tổng tài sản (OETA). Và các yếu tố có tác động tích cực làm tăng hiệu quả hoạt động tại các NHTM VN bao hồm: Thu nhập ngoài lãi/tổng tài sản (DIV), Tổng cho vay/Tổng tài sản (TLTA).

Tóm lại, các kết quẳ này cho thấy nếu các NHTM gia tăng việc cạnh tranh cùng một thị trường (TXĐTT) với các NHTM khác sẽ có xu hướng giảm chất lượng các khoản cho vay. Việc này đồng nghĩa với RRTD ngày càng gia tăng và cũng đồng thời làm giảm HQHD đã điều chỉnh rủi ro của các NHTM VN.

5.2. Một số hàm ý chính sách

5.2.1. Đối với nhà quản trị ngân hàng

Thứ nhất, về vấn đề TXĐTT đến cạnh tranh của các NHTM: Kết quả nghiên cứu cho thấy TXĐTT có tác động đến cạnh tranh của các NHTM, do đó, các ngân hàng càng tiếp xúc nhiều đối thủ cạnh tranh trên các thị trường thì vấn đề cạnh tranh ngày càng gia tăng. Các nhà quản lý của các NHTM cần chú trọng hơn đến việc tăng nội lực của ngân hàng, thông qua các chiến lược kinh doanh đa dạng hơn, chú trọng đến khâu chất lượng dịch vụ nhằm gia tăng khả năng cạnh tranh của các NHTM.

Thứ hai, về vấn đề TXĐTT đến RRTD. Các nhà quản trị nên xem xét đến vấn đề TXĐTT đối với RRTD của chính ngân hàng của mình, bởi từ kết quả nghiên cứu cho thấy nếu các NHTM tăng TXĐTT nghĩa là gia tăng tiếp xúc với các NHTM khác trên cùng một địa bàn thì càng làm tăng RRTD và làm giảm HQHĐ. Điều này một phần đến từ sức ép tăng doanh số hoạt động theo từng năm của các NHTM, vấn đề này tạo ra áp lực phải tăng doanh số cho vay tại các chi nhánh trong các NHTM. Việc bắt buộc mở rộng địa bàn hoạt động cho vay cùng với việc phải giữ vững thị phần hiện có vô tình đã làm chất lượng các khoản cho vay giảm, kéo theo RRTD ngày càng gia tăng. Do đó, đối với việc cạnh tranh ngày càng gay gắt như hiện nay, ngoài việc giữ vững thị phần thì các nhà quản trị các NHTM cần lưu ý đến số lượng các NHTM khác cùng hoạt động trên địa bàn mình, cần xác định thị phần và phân khúc thị trường, phân khúc đối tượng mà các sản phẩm của ngân hàng mình có thế mạnh.

Thứ ba là các nhà quản trị ngân hàng cần lưu tâm đến quy mô huy động, được thể hiện qua tỷ lệ tiền gửi/tổng tài sản, kết quả nghiên cứu cho thấy tỷ lệ này có tác động ngược chiều đến HQHĐ, nghĩa là việc tăng TXĐTT giữa các ngân hàng có thể gia tăng chi phí huy động vốn tiền gửi. Do đó, cần lưu ý đến việc sử dụng có hiệu quả nguồn vốn huy động được.

Thứ tư, kết quả nghiên cứu cho thấy việc gia tăng thu nhập ngoài lãi góp phần làm tăng HQHĐ. Do vậy, đối với các nhà quản trị ngân hàng, bên cạnh việc tập trung vào mảng kinh doanh truyền thống của ngân hàng là huy động và cho vay để tăng HQHĐ thì cần quan tâm đến chiến lược đa dạng hóa các dịch vụ đi kèm với các sản phẩm tín dụng truyền thống chứ không phải là đa dạng hóa lĩnh vực ngành nghề.

Thứ năm, từ kết quả nghiên cứu cho thấy việc các NHTM tăng chi phí hoạt động đồng nghĩa với RRTD tăng và làm giảm HQHĐ. Do đó, các nhà quản trị cần kiểm soát tốt chất lượng cho vay, thường xuyên đôn đốc các nhân viên phụ trách phải rà soát lại các khoản nợ xấu.

Thứ sáu, việc mở rộng qui mô vốn chủ sở hữu của ngân hàng không phải lúc nào cũng đem lại thế mạnh cho ngân hàng. Các nhà quản trị ngân hàng cần kiểm soát việc mở rộng quy mô ngân hàng. Mặc dù việc gia tăng quy mô hoạt động ngân hàng là chiến lược tốt nhằm nâng cao vị thế của ngân hàng so với các ngân hàng đối thủ, tạo niềm tin đối với khác hàng, tuy nhiên, việc gia tăng qui mô cùng với việc tận dụng và khai thác tốt các nguồn lực hiện hữu từ đó giúp ngân hàng hoạt động trở nên hiệu quả, ổn định lại là vấn đề cần phải cân nhắc.

5.2.2 Đối với các cơ quan quản lý nhà nước về ngân hàng: Kết quả nghiên cứu cho thấy TXĐTT càng gia tăng thì áp lực cạnh tranh càng lớn, HQHĐ mang lại không cao cùng với

RRTD càng gia tăng. Việc càng gia tăng TXĐTT của các ngân hàng sẽ góp phần làm giảm HQHD, điều này trái ngược với mục đích chính của chính sách cạnh tranh, là để thúc đẩy cạnh tranh công bằng giữa các ngân hàng. Do đó, thứ nhất, các cơ quan quản lý nhà nước về ngân hàng cần có những biện pháp giám sát việc tăng vốn của NHTM, đảm bảo tăng vốn dựa trên năng lực thực sự. Đồng thời, thông qua việc rà soát mức vốn thiếu của các NHTM có biện pháp cứng rắn để giải quyết triệt để các ngân hàng yếu kém, theo dõi và giám sát hoạt động của các ngân hàng lớn để đảm bảo hoạt động theo đúng quy định của NHNN. Thứ hai, cần củng cố lại quy định, quy trình pháp lý liên quan đến hoạt động của các NHTM để giảm thiểu các rủi ro, đặc biệt rà soát chặt chẽ các ngân hàng có tỷ lệ nợ cao nhằm góp phần làm giảm rủi ro hệ thống cũng như kiểm soát được rủi ro phá sản trong hệ thống NHTM VN. Thứ ba, lạm phát gia tăng cũng làm gia tăng cạnh tranh của các NHTM, cần phải xây dựng chính sách kiểm soát lạm phát phù hợp nhằm tạo lợi thế cạnh tranh giữa các ngân hàng.

5.3. Hạn chế và hướng nghiên cứu tiếp theo của luận án

Thứ nhất, nghiên cứu được thực hiện trong giai đoạn 2008-2017, đây là giai đoạn các NHTM Việt Nam đang cơ cấu lại, mặc dù nghiên cứu đã lấp khoảng trống của các nghiên cứu về NHTM trong giai đoạn này, tuy nhiên mẫu nghiên cứu chưa đề cập đến các NHTM liên doanh, các ngân hàng nước ngoài. Để khắc phục được hạn chế này, tác giả đề xuất hướng nghiên cứu tiếp theo là nghiên cứu trong giai đoạn dài hơn, phạm vi rộng hơn đến các NHTM liên doanh, các ngân hàng 100% vốn nước ngoài.

Thứ hai, mặc dù tác giả tìm thấy bằng chứng về tác động của TXĐTT và RRTD đến HQHĐ của các NHTM, tuy nhiên luận án chưa nghiên cứu sự thay đổi của tác động này giữa các nhóm ngân hàng có hình thức sở hữu khác nhau như các NHTM trong nước và ngoài nước. Do đó, để khắc phục hạn chế này, hướng nghiên cứu tiếp theo có thể mở rộng phạm vi đối với các nhóm ngân hàng tại các quốc gia khác nhau. Thông qua đó có thể xem xét tác động này dưới điều kiện thể chế khác nhau ở các cấp khu vực, các quốc gia khác trên thế giới.

KẾT LUẬN CHƯƠNG 5

Trong chương 5 tác giả đã trình bày tóm lược các kết quả đạt được và đề xuất ra những kiến nghị nhằm gia tăng cạnh tranh, kiểm soát RRTD và nâng cao HQHĐ của các NHTMCP trong bối cảnh TXĐTT ngày càng gia tại Việt Nam.