Bảng 3.1: Mô tả các biến sử dụng trong mô hình 1

Cách tính | Kỳ vọng | |

Biến phụ thuộc đo lường RRTD: Tỷ lệ nợ xấu (NPL) | Nợ xấu/Tổng dự nợ | |

Biến độc lập Nội tại ngân hàng | ||

Dự phòng RRTD (LLR) | Dự phòng RRTD/Tổng dư nợ | + |

Kém hiệu quả chi phí hoạt động (EFF) | Chi phí hoạt động/Thu nhập hoạt động | + |

Đòn bẩy (LEV) | Tổng huy động/Tổng tài sản | + |

Thu nhập ngoài lãi (NII) | Thu nhập ngoài lãi/Tổng thu nhập | - |

Quy mô (SIZE) | Logarit Tổng tài sản | + |

Lợi nhuận (ROE) | Lợi nhuận sau thuế/Vốn chủ sở hữu | - |

Biến kinh tế vĩ mô | ||

Lạm phát (INF) | Tỷ lệ lạm phát | + |

Tăng trưởng GDP (GGDP) | Tỷ lệ tăng trưởng GDP | - |

Lãi suất danh nghĩa (INR) | Lãi suất danh nghĩa | + |

Tỷ lệ thất nghiệp (UNR) | Tỷ lệ thất nghiệp | + |

Tỷ giá hối đoái (EXR) | Tỷ giá VND/USD | - |

Có thể bạn quan tâm!

-

Tổng Kết Các Nghiên Cứu Về Các Yếu Tố Ảnh Hưởng Đến Rrtd

Tổng Kết Các Nghiên Cứu Về Các Yếu Tố Ảnh Hưởng Đến Rrtd -

Tổng Kết Các Nghiên Cứu Về Tác Động Của Rrtd Đến Hqkd Của Nhtm

Tổng Kết Các Nghiên Cứu Về Tác Động Của Rrtd Đến Hqkd Của Nhtm -

Mô Hình Nghiên Cứu Các Yếu Tố Ảnh Hưởng Đến Rrtd

Mô Hình Nghiên Cứu Các Yếu Tố Ảnh Hưởng Đến Rrtd -

Thực Trạng Rủi Ro Tín Dụng Và Hiệu Quả Kinh Doanh Của Các Nhtm Việt Nam

Thực Trạng Rủi Ro Tín Dụng Và Hiệu Quả Kinh Doanh Của Các Nhtm Việt Nam -

Tác Động Của Rủi Ro Tín Dụng Đến Hiệu Quả Kinh Doanh Của Các Nhtm Việt Nam

Tác Động Của Rủi Ro Tín Dụng Đến Hiệu Quả Kinh Doanh Của Các Nhtm Việt Nam -

Tác Động Của Rủi Ro Tín Dụng Đến Hiệu Quả Kinh Doanh Của Nhtm

Tác Động Của Rủi Ro Tín Dụng Đến Hiệu Quả Kinh Doanh Của Nhtm

Xem toàn bộ 175 trang tài liệu này.

Nguồn: Tác giả tổng hợp từ các nghiên cứu có liên quan

3.2 MÔ HÌNH TÁC ĐỘNG CỦA RỦI RO TÍN DỤNG ĐẾN HIỆU QUẢ KINH DOANH CỦA CÁC NHTM

Trong các nghiên cứu của các tác giả Nicolae Petria (2013), Hasan Ayaydin (2014), Aremu Mukaila Ayanda (2013), khi nghiên cứu các yếu tố ảnh hưởng đến HQKD của NHTM, các nghiên cứu trên đều kết luận: tỷ lệ nợ xấu và dự phòng RRTD có tác động đến HQKD của NHTM. Xuất phát từ mô hình của các tác giả trên, tác giả xây dựng nên mô hình nghiên cứu tác động của RRTD đến HQKD ngân hàng. Sử dụng biến ROE làm biến phụ thuộc, RRTD được đại diện bằng biến tỷ lệ nợ xấu (NPL) và tỷ lệ dự phòng RRTD (LLR), các biến kiểm soát khác cũng được đưa vào mô hình thông qua vectơ X. Mô hình hồi quy đa biến sử dụng, tham khảo từ các các nghiên cứu của Athanasolou và cộng sự (2006), Aremu Mukaila Ayanda (2013), Hasan Ayaydin (2014), Alshatti (2015) cụ thể như sau:

(ROEit, ROAit) = α+ β1NPLi,t + β2PLLi,t + βjXi,t + vi + εi,t (2)

Trong đó:

α là hệ số chặn

β1 và β2 là tác động của NPL và LLR đến ROE, ROA.

Xi,t là vector các biến: bao gồm biến nội tại trong ngân hàng: EFFi,t, LEVi,t,

NIIi,t, SIZEi,t và các biến vĩ mô: GGDPt , INRt , INFt , UNRt , EXRt βj là tác động của các biến độc lập i đến ROE, ROA

vi là các đặc điểm riêng không quan sát được giữa các NHTM. εi,t là phần dư của mô hình.

RRTD là một trong những biến số chính ảnh hưởng đến hiệu quả hoạt động của NHTM, vì nó thể hiện xác suất của người đi vay không thể thực hiện đầy đủ nghĩa vụ của họ cho ngân hàng. Quan tâm đến việc RRTD xảy ra tác động đến HQKD của ngân hàng, tác giả sử dụng mô hình hồi quy đa biến với các biến độc lập chính trong mô

hình 2 là tỷ lệ nợ xấu (NPL) và tỷ lệ dự phòng RRTD (LLR). Tác giả mong đợi tác động nghịch chiều của 2 biến số này HQKD của ngân hàng.

Tác giả sẽ ước lượng bằng bốn mô hình Pooed OLS, Fixed Effect và Random Effect và FGLS trên dữ liệu bảng để xem xét sự tác động của của RRTD đến HQKD của các NHTM. Các giả thuyết của mô hình hồi quy theo phương pháp OLS cũng sẽ được xem xét và khắc phục nhằm mang lại kết quả mô hình với các ước lượng tốt nhất để phân tích cho bài nghiên cứu.

Các nghiên cứu trước đã sử dụng nhiều phương pháp tiếp cận tiếp cận liên quan đến việc đo lường HQKD của ngân hàng. Hai tỷ số thường được sử dụng để đo lường hiệu quả là tỷ số ROE (lợi nhuận sau thuế trên vốn chủ sở hữu), và tỷ số ROA (lợi nhuận sau thuế trên tổng tài sản). Athanasoglou và cộng sự (2005), cho rằng so với việc sử dụng ROE, việc sử dụng tỷ số ROA sẽ đưa vào tài sản các rủi ro xuất phát từ các việc sử dụng đòn bẩy nợ - đây là yếu tố chủ chốt làm tăng tỷ suất sinh lợi của ngân hàng. Một nhược điểm nữa của việc tính toán tỷ số ROA là đưa vào các tài khoản ngoại bảng, trong đó có nhiều nguồn quan trọng ảnh hưởng tới lợi nhuận. Vì vậy, Goddard (2004) lập luận rằng việc sử dụng ROE là thích hợp hơn ROA. Trong nghiên cứu này, sử dụng biến ROE là biến phụ thuộc và dùng để đo lường cho HQKD của NHTM. ROE càng cao cho thấy ngân hàng càng hoạt động kinh doanh hiệu quả.

Giả thuyết 12: Có mối tương quan ngược chiều giữa NPL, LLR với ROE và

ROA

Bảng 3.2: Mô tả các biến sử dụng trong mô hình 2

Cách tính | Kỳ vọng | |

Lợi nhuận (ROE) | Lợi nhuận sau thuế/Vốn chủ sở hữu | |

Lợi nhuận (ROA) | Lợi nhuận sau thuế/Tổng tài sản | |

Tỷ lệ nợ xấu (NPL) | Nợ xấu/Tổng dự nợ | - |

Dự phòng RRTD (LLR) | Dự phòng rủi ro tín dụng/Tổng dư nợ | - |

Tổng huy động/Tổng tài sản | - | |

Thu nhập ngoài lãi (NII) | Thu nhập ngoài lãi/Tổng thu nhập | + |

Quy mô (SIZE) | Logarit Tổng tài sản | + |

Kém hiệu quả (EFF) | Chi phí hoạt động/Thu nhập hoạt động | - |

Biến kinh tế vĩ mô | ||

Lạm phát (INF) | Tỷ lệ lạm phát | +/- |

Tăng trưởng GDP (GGDP) | Tỷ lệ tăng trưởng GDP | + |

Lãi suất danh nghĩa (INR) | Lãi suất danh nghĩa | - |

Tỷ lệ thất nghiệp (UNR) | Tỷ lệ thất nghiệp | - |

Tỷ giá hối đoái (EXR) | Tỷ giá VND/USD | +/- |

Nguồn: tác giả tổng hợp từ các nghiên cứu có liên quan

3.3 DỮ LIỆU

Dữ liệu nội bộ ngân hàng được lấy từ báo cáo tài chính đã kiểm toán và của 26 NHTM Việt Nam từ năm 2005 đến năm 2015. Tác giả sử dụng số liệu của 26 NHTM, tổng tài sản của 26 NHTM chiếm trên 75% tổng tài sản NHTM tại Việt Nam, đảm bảo tính đại diện cho các NHTM Việt Nam đồng thời do dữ liệu của một số NHTM công bố không đầy đủ nên tác giả khó khăn để thu thập đầy đủ số liệu của NHTM trong thời gian khá dài từ 2005 -2015. Việc lựa chọn mẫu có tính chất đại diện như trên cũng được tác giả Louzis et al (2010) sử dụng trong bài nghiên cứu yếu tố vĩ mô và yếu tố từ phía ngân hàng tác động đến nợ xấu tại 9 ngân hàng lớn nhất Hy Lạp trong những năm 2003- 2009. Nicolae Petria (2013), nghiên cứu các yếu tố ảnh hưởng đến lợi nhuận ngân hàng của 27 nước EU từ năm 2004-2011. Hoặc tại Việt Nam thì tác giả Đỗ Quỳnh Anh, Nguyễn Đức Hùng (2013) sử dụng dữ liệu bảng được để nghiên cứu 10 ngân hàng từ năm 2005 đến 2011 về các nhân tố ảnh hưởng đến nợ xấu của

các NHTM Việt Nam. Dữ liệu vĩ mô được trích xuất trong ADB Indicators từ năm 2005 đến năm 2015.

TÓM TẮT CHƯƠNG 3

Nội dung chương này phân tích và lựa chọn mô hình hồi quy phù hợp với mục tiêu nghiên cứu. Đo lường các yếu tố ảnh hưởng đến RRTD của các NHTM Việt Nam với dữ liệu bảng động (Dynamic Panel Data); biến phụ thuộc là tỷ lệ nợ xấu đại diện cho RRTD. Nghiên cứu tác động của RRTD đến HQKD. Các biến vĩ mô và các biến nội tại trong ngân hàng đã được lần lượt phân tích và lựa chọn. Các giả thuyết được trình bày cụ thể nhằm xác định chiều hướng tác động của các biến.

CHƯƠNG 4: KẾT QUẢ NGHIÊN CỨU VÀ THẢO LUẬN

4.1. TÌNH HÌNH KINH TẾ VĨ MÔ

Theo các nghiên cứu thực nghiệm cho thấy rằng: các yếu tố kinh tế vĩ mô có tác động đến RRTD cũng như HQKD của NHTM. Trong thời gian qua kinh tế Việt Nam có nhiều biến động trước tác động của khủng hoảng tài chính toàn cầu, trong điều kiện Việt Nam đang hội nhập quốc tế trên nhiều lĩnh vực kinh tế. Sự thay đổi trong tăng trưởng GDP, lạm phát, lãi suất, tỷ giá sẽ làm thay đổi tình hình kinh tế vĩ mô. Sự thay đổi trong chính sách tiền tệ, lãi suất sẽ ảnh hưởng đến kênh tín dụng của ngân hàng từ đó phát sinh nợ xấu, ảnh hưởng đến HQKD của NHTM.

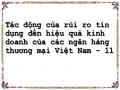

- Tăng trưởng GDP

Biểu đồ 4.1: Tăng trưởng GDP của Việt Nam

Nguồn: VietNam Key Indicators (2015), ADB

Tăng trưởng GDP của Việt Nam có chiều hướng suy giảm từ năm 2005 đến năm 2009. Từ mức 7,55% vào năm 2005, thì đến năm 2009 tăng trưởng GDP chỉ còn 5,4%. Kể từ năm 2009, GDP đã tăng trưởng lên mức 6,42% và và 6,24% vào các năm

2010 và 2011. Tăng trưởng GDP của Việt Nam thấp hơn 6% vào các năm sau đó, cụ thể: 5,25% vào năm 2012, 5,42% vào năm 2013 và 5,98% vào năm 2014. Vào năm 2015, tăng trưởng GGP đã vượt lên mức 6,68%, đây là mức tăng trưởng ấn tượng trong vòng 7 năm qua. Trong những năm gần đây, lạm phát được kiểm soát tốt, GDP tăng trưởng ổn định và lãi suất danh nghĩa được giữ ở mức hợp lý.

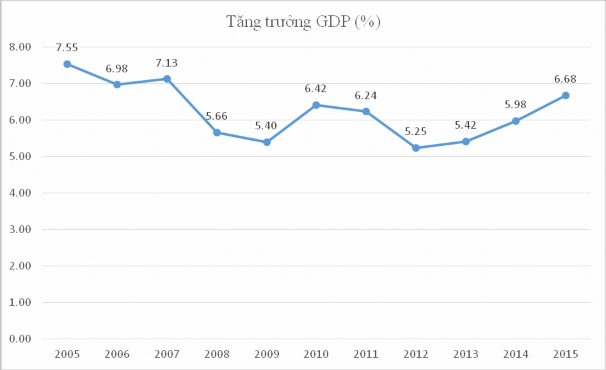

- Lạm phát:

Biểu đồ 4.2: Tỷ lệ lạm phát tại Việt Nam

Nguồn: VietNam Key Indicators (2015), ADB

Trước khủng hoảng kinh tế thế giới 2008, tình hình lạm phát của Việt Nam diễn biến ổn định ở mức một con số. Năm 2006, tỷ lệ lạm phát của Việt Nam đã giảm xuống từ mức 8,28% năm trước đó còn mức 7,4%. Đến năm 2007, lạm phát tăng cao ngay khi Việt Nam gia nhập WTO (11/1/2007), đồng thời do tác động của khủng hoảng kinh tế thế giới trong năm 2008. Năm 2008, tỷ lệ lạm phát của Việt Nam tăng rất cao và lên tới mức 23%. NHNN đã có nhiều biện pháp nhằm kiềm giữ lạm phát, trong đó có việc tăng lãi suất lên mức hai con số trong năm 2008. Bước sang năm

2009, với những nỗ lực kiềm chế lạm phát, tỷ lệ lạm phát của Việt Nam đã giảm mạnh và đây cũng là lúc tăng trưởng kinh tế chậm hơn các năm trước.

Sau khủng hoảng tài chính toàn cầu, từ năm 2009 trở đi, Chính Phủ thực thi chính sách kích cầu hỗ trợ lãi suất, tăng cung tiền dẫn đến lạm phát tăng trở lại trong năm 2010, 2011. Đặc biệt, đến năm 2011, tỷ lệ lạm phát của Việt Nam một lần nữa lại vượt trên mức hai con số, lên tới 18,58%. NHNN Việt Nam đã tiếp tục tăng lãi suất để kiểm giữ lạm phát một lần nữa. Sau đó, trong năm 2012, 2013 và 2014, tỷ lệ lạm phát đã hạ xuống mức 2 con số và đạt 4,09% vào năm 2014. Năm 2015, tỷ lệ lạm phát giảm đến mức thấp nhất trong 10 năm qua và chỉ đạt 0,63%.

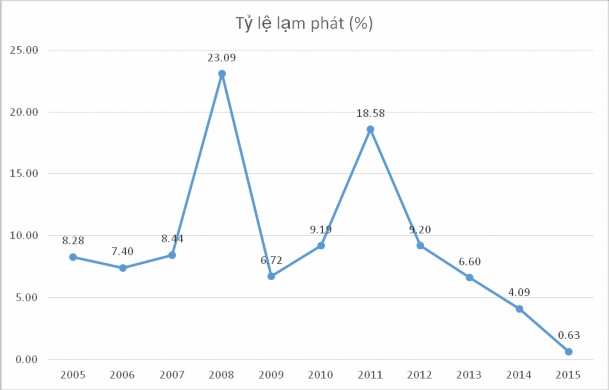

- Lãi suất

Biểu đồ 4.3: Lãi suất danh nghĩa tại Việt Nam

Nguồn: VietNam Key Indicators (2015), ADB

Lãi suất danh nghĩa của Việt Nam có diễn biến tương tự như tình hình lạm phát. Trước khủng hoảng năm 2008, lãi suất danh nghĩa của Việt Nam ở mức từ 8.4 đến 8.8%. Đến năm 2008, trước tình hình lạm phát tăng cao, lãi suất danh nghĩa của