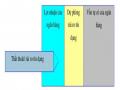

Hình 2.3: Tác động của vốn cao hơn tới sự ổn định của ngân hàng

(Nguồn: Eisenbach & Cộng sự, 2014)

Khi vốn chủ sở hữu tăng lên, khả năng hấp thụ các khoản lỗ của ngân hàng cũng tăng lên. Ngân hàng sẽ vẫn có thể tồn tại và trụ lại với một khoản thu nhập trên tài sản thấp do tổng nợ phải trả ít hơn. Ngoài ra, vì có ít các khoản vay ngắn hạn, ngân hàng sẽ có nhiều tài sản sẵn sàng để bán hơn nhằm đáp ứng các khoản rút tiền, từ đó các ngân hàng ít bị tổn thương hơn. Các quy định của nhà nước, chẳng hạn như yêu cầu về vốn cao hơn hoặc những hạn chế về tỷ lệ đòn bẩy, sẽ có tác động đến tính ổn định này.

Về mặt lý thuyết, việc thiết lập yêu cầu về vốn phải đối mặt với một tình huống tiến thoái lưỡng nan khi phải đánh đổi giữa tính ổn định trong hoạt động và chi phí vốn cao. Trong khi những chủ nợ thận trọng yêu cầu sự bảo đảm trong việc nhận được đầy đủ số tiền nghĩa vụ của người vay, thì chủ sở hữu có xu hướng sử dụng một tỷ lệ lớn các khoản nợ để tạo ra một khoản lợi nhuận rất cao. Koehn và Santomero (1980), Kim và Santomero (1988), và Rochet (1992) nhận thấy chi phí vốn cao hơn nhiều so với chi phí nợ vay; do đó việc giảm tỷ lệ đòn bẩy sẽ dẫn đến hạ tỷ suất lợi nhuận của ngân hàng. Trong trường hợp này, theo quan điểm kinh doanh, chủ sở hữu của ngân hàng sẽ xem xét các chính sách mà trong đó rủi ro cao hơn nhưng lợi nhuận cũng cao hơn, chính sách này có thể dẫn đến xác suất vỡ nợ cao hơn. Chủ nợ, những người luôn luôn nhận được một khoản thanh toán cố định không phục thuộc vào mức lợi nhuận hoạt động của người vay, không muốn phải

trải qua giai đoạn tài chính không lành mạnh. Tuy nhiên, thực tế là chủ sở hữu các ngân hàng có lợi thế trong việc tiếp cận thông tin nội bộ được sử dụng trong các quyết định đầu tư, làm tăng sự lo ngại của bên cho vay về khả năng vỡ nợ. Vì vậy, các nhà quản lý ngân hàng đã dành thời gian để thiết lập một kế hoạch hợp lý để làm hài lòng tất cả các bên liên quan, trong đó quy định một lượng nguồn vốn cố định đầy đủ, cụ thể là vốn cốt lõi, để bù trừ cho những khoản lỗ bất ngờ, có thể làm giảm những rủi ro đạo đức, qua đó chia sẻ gánh nặng tiềm năng với người gửi tiền.

Trong trường hợp phần lớn các khoản nợ là ngắn hạn và có thể phải thanh toán nhanh chóng và phần lớn tài sản là dài hạn chỉ có thể được bán với giá chiết khấu. Để đảm bảo ổn định tài chính ngân hàng có thể sử dụng các khoản tài trợ dài hạn hơn thay vì nợ ngắn hạn và giữ nhiều tài sản bằng tiền mặt thay vì các tài sản có rủi ro.

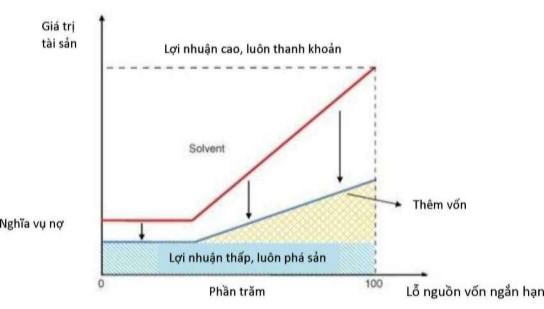

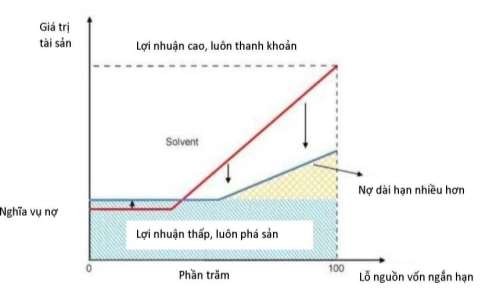

Hình 2.4: Tác động của kỳ hạn nợ dài hơn và mức độ giữ tiền mặt nhiều hơn tới sự ổn định của ngân hàng

Có thể bạn quan tâm!

-

Cơ Sở Lý Thuyết Và Tổng Quan Nghiên Cứu

Cơ Sở Lý Thuyết Và Tổng Quan Nghiên Cứu -

Đo Lường Mức Độ Chấp Nhận Rủi Ro.

Đo Lường Mức Độ Chấp Nhận Rủi Ro. -

Sự Cần Thiết Phải Đảm Bảo Tính Ổn Định Tài Chính.

Sự Cần Thiết Phải Đảm Bảo Tính Ổn Định Tài Chính. -

Tác Động Của Mức Độ Chấp Nhận Rủi Ro Đến Ổn Định Tài Chính Của Các Ngân Hàng Thương Mại.

Tác Động Của Mức Độ Chấp Nhận Rủi Ro Đến Ổn Định Tài Chính Của Các Ngân Hàng Thương Mại. -

Tác Động Của Chính Sách Tiền Tệ Đến Mức Độ Chấp Nhận Rủi Ro Của Các Ngân Hàng Thương Mại.

Tác Động Của Chính Sách Tiền Tệ Đến Mức Độ Chấp Nhận Rủi Ro Của Các Ngân Hàng Thương Mại. -

Xây Dựng Mô Hình Tác Động Của Chính Sách Tiền Tệ Đến Tính Ổn Định Tài Chính Của Các Ngân Hàng Thương Mại Việt Nam.

Xây Dựng Mô Hình Tác Động Của Chính Sách Tiền Tệ Đến Tính Ổn Định Tài Chính Của Các Ngân Hàng Thương Mại Việt Nam.

Xem toàn bộ 203 trang tài liệu này.

(Nguồn: Eisenbach & Cộng sự, 2014)

Với nợ ngắn hạn ít hơn, ngân hàng mất ít chi phí vốn hơn. Ngoài ra khi nắm giữ nhiều tài sản bằng tiền mặt, lượng rút tiền ít gây thiệt hại hơn vì nó không mất các chi phí thanh lý tốn kém đối với các tài sản có rủi ro. Từ đó, giảm khả năng sụp đổ ngân hàng do thiếu thanh khoản. Tuy nhiên, khả năng vỡ nợ cũng có thể tăng trong tình huống này, do gánh nặng nợ tăng lên, vì các khoản vay dài hạn có chi phí cao hơn các khoản vay ngắn hạn. Ngân hàng phải hoàn trả tổng chi phí cao hơn và

có thể bị mất khả năng thanh toán một cách thường xuyên hơn. Việc nắm giữ tiền mặt cao hơn, lợi nhuận trên tiền mặt thường thấp hơn lợi nhuận kỳ vọng đối với tài sản có rủi ro. Vì vậy, trong khi nắm giữ nhiều tiền hơn sẽ giúp an toàn trước những đợt rút tiền ngắn hạn nhưng sẽ làm giảm lợi nhuận dài hạn của ngân hàng và làm tăng nguy cơ mất khả năng thanh toán.

Như vậy, mối quan hệ giữa lợi nhuận, tài sản có rủi ro sẽ tạo thành ổn định tài chính ngân hàng thông qua mức độ thanh khoản của NHTM. Việc tăng vốn sở hữu sẽ tăng khả năng hấp thụ các khoản lỗ của ngân hàng (tăng tính ổn định ngân hàng). Với nợ ngắn hạn ít hơn, ngân hàng mất ít chi phí vốn hơn từ đó giảm khả năng sụp đổ do thiếu thanh khoản.

2.3.4 Đo lường ổn định tài chính của ngân hàng.

Việc tìm ra một phương pháp để đo lường sự ổn định tài chính của các ngân hàng và dự báo trước những bất ổn có thể xảy ra để ngăn chặn bất ổn tài chính là một trong những mối quan tâm hàng đầu của NHTW. Theo Basel thì chỉ tiêu quan trọng nhất để đo lường ổn định tài chính là hệ số an toàn vốn (CAR). Hệ số an toàn vốn (CAR) là tỷ lệ vốn của ngân hàng liên quan đến tài sản có rủi ro. Nó được quyết định bởi các ngân hàng Trung ương để ngăn chặn các ngân hàng thương mại sử dụng đòn bẩy vượt mức gây mất khả năng thanh toán trong quá trình hoạt động. Tỷ lệ này được sử dụng để thúc đẩy sự ổn định của các hệ thống tài chính trên toàn thế giới (De Moraes, 2016).

Trong lịch sử, các quy định về vốn đã được triển khai bởi chủ nợ lớn nhất của ngân hàng là Chính phủ với mong muốn tránh những chi phí phát sinh trong khủng hoảng tài chính. Giống như những người cho vay tư nhân, Chính phủ hoặc Ngân hàng Trung ương yêu cầu hệ thống bảo hiểm tiền gửi bảo vệ họ khỏi những thiệt hại không mong muốn. Ngoài ra, một lý do khác nữa chính là chính phủ có thể sử dụng yêu cầu về vốn để giảm xác suất vỡ nợ của ngân hàng. Vỡ nợ của một ngân hàng có thể gây nguy hiểm cho một ngân hàng khác có liên quan thông qua thị trường cho vay liên ngân hàng hoặc thông qua tài khoản của khách hàng đang chờ chuyển tiền từ ngân hàng đầu tiên trong hệ thống thanh toán, sau đó lây lan mạnh mẽ đến toàn bộ ngành, thậm chí toàn bộ nền kinh tế.

Asarkaya và Ozcan (2007) xem xét những yêu tố quyết định cơ cấu vốn trong các ngân hàng Thổ Nhĩ Kỳ, giải thích lý do tại sao các ngân hàng nắm giữ

lượng vốn cao hơn yêu cầu trong giai đoạn 2002 - 2006. Thông qua một mô hình thực nghiệm, nghiên cứu cho rằng vốn trì hoãn, tăng trưởng kinh tê, rủi ro danh mục đầu tư, và lợi nhuận trên vốn cổ phần liên quan tích cực đến tỷ lệ an toàn vốn trong khi tiền gửi ảnh hưởng tiêu cực đên vốn đệm.

Trong nỗ lực để xác định lượng đòn bẩy ngân hàng, Bevan (2000) chú trọng vào hiệu ứng của quy mô, tài sản rủi ro, các khoản nợ và lợi nhuận giữ lại của ngân hàng. Nghiên cứu cho kết quả mối tương quan nghịch giữa đòn bẩy và tài sản rủi ro, nợ; điều đó nhấn mạnh tầm quan trọng của vốn trong việc đảm bảo quỹ tiền gửi.

Song (1998) khảo sát hành vi của ngân hàng Hàn Quốc đối với các quy định an toàn vốn của Basel trong năm 1992. Ông phát hiện ra rằng phương pháp luận dựa trên rủi ro có trọng số có hiệu quả trong việc ngăn ngừa khả năng trả nợ do ngân hàng trong nước không có xu hướng thực hiện điều chỉnh nâng cao tỷ lệ vốn của họ. Ngoài ra, theo cách tiếp cận quản lý rủi ro, Karles (1989) đã tiến hành một cuộc điều tra về mối quan hệ giữa những rủi ro thị trường khác nhau và tỷ lệ an toàn vốn trên cả hai phương pháp định tính và định lượng. Từ mẫu của 24 ngân hàng, nghiên cứu chứng minh một quan hệ tỷ lệ nghịch giữa rủi ro thị trường và vốn đệm trong báo cáo lý thuyết.

Trong khi đó, Saunders, Strock và Travlos (1990) nhận thấy rằng mức độ ưa thích rủi ro của người quản lý có thể ảnh hưởng đến vốn đệm. Theo nghiên cứu này, do lợi ích cá nhân, người quản lý ngân hàng có động lực để từ chối những dự án rủi ro. Do đó, những người quản lý có xu hướng bù đắp danh mục tài sản rủi ro cao bằng cách sử dụng đòn bẩy thấp, điều đó tạo ra một mối quan hệ tích cực giữa những thay đổi trong rủi ro và thay đổi vốn như trong Shrieves và Dahl (1992). Nói cách khác, các ngân hàng sẽ tăng số vốn của họ để đối phó với rủi ro cao hơn trong danh mục cho vay.

Nói chung, những giá trị của lý thuyết quy định an toàn vốn được chấp nhận và đánh giá cao bởi nhiều nhà nghiên cứu và các nhà phân tích, nhưng câu hỏi ngân hàng nên được yêu cầu giữ lượng vốn bao nhiêu vẫn còn gây tranh cãi.

Năm 2010, Ngân hàng Nhà nước Việt Nam ban hành thông tư 13/2010/TT- NHNN, để xác định tỷ lệ an toàn cho các tổ chức tài chính. Theo thông tư này, Ngân hàng Nhà nước ban hành các quy định liên quan đến nguồn vốn để đảm bảo an toàn cho hoạt động của ngân hàng cũng như hạn chế các ngân hàng mới gia nhập

thị trường tài chính, bao gồm: vốn điều lệ tối thiểu đã tăng từ 1.000 tỷ đồng lên

3.000 tỷ đồng; quỹ dự trữ bắt buộc hàng năm tích lũy ở mức 10% thu nhập ròng, thu giữ 25% vốn điều lệ và hệ số an toàn vốn tối thiểu (riêng và chung) cho các ngân hàng thương mại đã tăng từ 8% lên 9%. CAR được định nghĩa là vốn/tài sản trọng số rủi ro. Trong đó, vốn là tổng vốn cấp I (tổng vốn điều lệ, quỹ dự phòng, quỹ đầu tư phát triển, lợi nhuận giữ lại, và thặng dư vốn cổ phần được phép) và vốn cấp II (tổng tài sản đánh giá lại, quỹ dự phòng tài chính, trái phiếu chuyển đổi và các công cụ nợ khác thỏa mãn nhiều điều kiện). Tuy nhiên, vốn cấp 2 là cần thiết để đáp ứng một số hạn chế, trừ đi các khoản khấu trừ (số tiền được khấu trừ gồm tổng các phần khấu trừ từ vốn cấp 1 và cấp 2, bao gồm lợi thế thương mại, lỗ lũy kế, mua lại cổ phiếu); RWA - Tài sản trọng số rủi ro là tổng giá trị tài sản và giá trị tương đương của tài sản ngoại bảng trong hạn mức rủi ro. Dựa trên khung sáu trọng số (0%, 20%, 50%, 100%, 150%, 250% - trọng số cuối cùng dành cho các khoản vay bất động sản), tài sản sẽ được chuyển thành tài sản trọng số rủi ro.

Như vậy, khi đo lường ổn định tài chính thông qua hệ số an toàn vốn (CAR), luận án đã đáp ứng được các yêu cầu sau:

Thứ nhất, luận án đáp ứng được yêu cầu về lý thuyết khi sử dụng hệ số an toàn vốn dựa trên định nghĩa về ổn định tài chính đã được quy ước trong Basel cũng như Basel đã xem hệ số an toàn vốn là một chỉ tiêu quan trọng hàng đầu để đảm bảo tính ổn định tài chính. Lý do là hệ số an toàn vốn đã bao gồm: rủi ro tín dụng vì xét đến tài sản có rủi ro mà phần lớn chính là nợ xấu ở mẫu số; rủi ro thanh khoản vì bản chất của CAR thể hiện tính thanh khoản và khả năng đáp ứng của ngân hàng trước khoản lỗ dự kiến thể hiện thông qua tỷ số vốn chia cho tài sản có rủi ro; ngoài ra, theo Basel II thì CAR còn thể hiện rủi ro hoạt động.

Thứ hai, luận án đáp ứng được yêu cầu về thực tiễn khi sử dụng CAR, cụ thể NHNN đã thí điểm Basel II vào năm 2014 và yêu cầu các NHTM thực hiện vào cuối năm 2019 để tạo bàn đạp thực hiện Basel III, điều này cho thấy tầm quan trọng của Basel trong chính sách của NHNN để đảm bảo tính ổn định tài chính tuân theo hiệp ược Basel. Thị trường tài chính Việt Nam muốn được đánh giá cao đảm bảo tính ổn định thông qua việc áp dụng và thực hiện theo các tiêu chí chung chuẩn quốc tế mà trong đó Basel là điều không thể thiếu.

Thứ ba, luận án đáp ứng được yêu cầu về tính kế thừa trong nghiên cứu khoa học khi sử dụng CAR đo lường cho ổn định tài chính (De Moraes, 2016).

2.4 Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại.

Hiện nay điều hành chính sách tiền tệ của các nước đang có sự điều chỉnh theo hướng chú trọng đến việc theo đuổi mục tiêu ổn định tài chính, giám sát các điều kiện tín dụng nhằm hạn chế các rủi ro và được đặt trong khuôn khổ mục tiêu linh hoạt.

Đã có nhiều nghiên cứu về ảnh hưởng của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại. Trong đó có 2 cách giải thích về việc chính sách tiền tệ mở rộng có thể làm tăng/giảm tính ổn định tài chính của ngân hàng thương mại.

Chính sách tiền tệ mở rộng làm tăng giá trị tài sản trong đó có tài sản thế chấp và thu nhập của các ngân hàng, do đó nâng cao năng lực chịu đựng rủi ro của các ngân hàng, hay gia tăng khả năng ổn định tài chính của ngân hàng.

Một chính sách tiền tệ mở rộng cũng có thể tạo ra những hiệu ứng cạnh tranh. Việc giảm tỷ lệ lãi suất sẽ làm giảm lãi suất huy động nhưng lãi suất cho vay không giảm tương ứng do đó tăng lợi nhuận ngân hàng. Ngoài ra, việc giảm lãi suất có thể làm tăng lợi nhuận ngân hàng, từ đó làm thiểu rủi ro mất khả năng thanh toán của ngân hàng. Lãi suất thấp hơn cũng có thể làm giảm nguy cơ vỡ nợ của người đi vay vì chi phí tài chính giảm và sản lượng của họ tăng lên, từ đó tăng tính ổn định tài chính ngân hàng.

Lãi suất giảm khi ngân hàng Trung ương thực thi chính sách tiền tệ mở rộng ảnh hưởng đến hành vi của khách hàng tiền gửi, khách hàng gửi tiền sẽ chuyển sang các kênh đầu tư khác có mức sinh lời cao hơn, hấp dẫn hơn so với tiền gửi tại các ngân hàng như chứng khoán, bất động sản. Điều đó sẽ làm cho ngân hàng thương mại đối mặt với mức độ rủi ro mất khả năng thanh toán cao, khó huy động vốn cho hệ thống ngân hàng, đặc biệt trong bối cảnh huy động vốn chưa phải là cao, phụ thuộc nhiều vào nguồn tái cấp vốn của ngân hàng Trung ương ở các nền kinh tế mới nổi.

Khi Ngân hàng Trung Ương thực hiện chính sách tiền tệ mở rộng, các ngân hàng có thể nới lỏng các tiêu chuẩn cho vay và tăng tín dụng cho các khách hàng có

nguy cơ cao hơn khi chính sách tiền tệ được dỡ bỏ và có sự bùng nổ về rủi ro tín dụng từ đó làm giảm tính ổn định tài chính.

Một cơ chế ngược lại cũng diễn ra khi NHTW thực hiện CSTT thu hẹp.

2.5 Tác động của chính sách tiền tệ đến mức độ chấp nhận rủi ro của các ngân hàng thương mại.

Từ sau khủng hoảng tài chính 2008 đã có thêm khá nhiều nghiên cứu cả về lý thuyết và thực nghiệm tại một số quốc gia về tác động của CSTT đến mức độ chấp nhận rủi ro của các TCTD. Các nghiên cứu này cho đến nay đều xác nhận rằng lãi suất thấp được duy trì trong thời gian dài thông qua nới lỏng CSTT không những khuyến khích ngân hàng cấp tín dụng cho khách hàng như mô tả trong kênh cấp tín dụng truyền thống mà còn khuyến khích các ngân hàng chấp nhận mức rủi ro cao hơn (Altunbas và cộng sự, 2010).

Về cơ bản, các nghiên cứu lý thuyết đã cung cấp bốn phương thức chính mà lãi suất thấp có thể khuyến khích việc chấp nhận rủi ro quá mức.

Thứ nhất, lãi suất thấp thúc đẩy việc chấp nhận rủi ro thông qua ảnh hưởng của lãi suất tới định giá, thu nhập và dòng tiền. Lãi suất thấp làm tăng giá trị tài sản ròng và giá trị tài sản thế chấp của doanh nghiệp và dân chúng, từ đó làm tăng khả năng chấp nhận rủi ro của hệ thống ngân hàng khi cấp tín dụng cho khách hàng (Borio và cộng sự, 2001). Cơ chế này tương tự với kênh tín dụng với ảnh hưởng qua bảng cân đối tài sản của khách hàng đi vay, đề xuất bởi Bernanke và Gertler (1999), ngoại trừ việc kênh chấp nhận rủi ro tiếp cận từ phía cấp tín dụng của người cho vay chứ không phải người đi vay. Do đó, lãi suất giảm có xu hướng làm gia tăng rủi ro trong các thị trường đang tăng trưởng. Một lý do khác là giá tài sản tăng do lãi suất thấp, giá trị vốn chủ sở hữu của ngân hàng liên quan đến việc tăng nợ, do đó dẫn đến giảm đòn bẩy. Việc giảm đòn bẩy dẫn đến năng lực dự phòng trên bảng cân đối kế toán lớn hơn mức cần thiết. Từ đó ngân hàng sẽ gia tăng tỷ lệ nắm giữ các khoản đầu tư rủi ro (Adrian và Shin, 2010).

Thứ hai, lãi suất thấp tạo ra động lực cho nhà quản lý ngân hàng và doanh nghiệp tìm kiếm lợi nhuận từ đó có xu hướng chấp nhận rủi ro cao hơn. Sự giảm xuống trong mức lãi suất danh nghĩa do NHTW thực thi CSTT nới lỏng sẽ dẫn tới việc thay đổi trong hành vi kinh doanh của các chủ thể trong nền kinh tế được bắt nguồn từ nhiều nguyên nhân. Các nguyên nhân này bao gồm nguyên nhân đến từ

yếu tố tâm lý, quy định trong các hợp đồng và pháp luật (Rajan, 2005). Nghiên cứu của Ngân hàng Trung ương Canada (2012) chỉ ra thời kỳ lãi suất thấp kéo dài đã khuyến khích các ngân hàng tăng lượng cấp tín dụng cho các khách hàng có mức độ rủi ro cao hơn, dẫn đến tình trạng danh mục tín dụng của ngân hàng tăng lên. Hơn nữa, các ngân hàng lại có xu hướng không điều chỉnh kỳ vọng về lãi suất trong tương lai sẽ được điều chỉnh tăng lên (mà kỳ vọng lãi suất sẽ tiếp tục được NHTW duy trì ở mức thấp như hiện tại). Môi trường lãi suất thấp sẽ khuyến khích của các nhà quản lý tài sản tham gia vào các dự án rủi ro nhiều hơn. Cơ chế này chủ yếu hoạt động thông qua mối quan hệ giữa mức lãi suất ngắn hạn thấp và tỷ lệ lợi nhuận mục tiêu. Các tổ chức có cam kết dài hạn như quỹ hưu trí và các công ty bảo hiểm có các khoản nợ danh nghĩa được xác định trước ở mức lãi cố định dài hạn, khi lãi suất thấp, các tổ chức này chuyển sang các tài sản rủi ro hơn với lợi suất cao hơn, để đáp ứng các nghĩa vụ của họ. Bởi vì trong trường hợp đó, đầu tư vào tài sản an toàn (như trái phiếu chính phủ) sẽ không tạo ra lợi nhuận cần thiết như khi lãi suất cao. Tương tự, lãi suất rất thấp thường làm giảm mức chênh lệch giữa lãi suất cho vay và tiền gửi của các ngân hàng, điều này sẽ làm giảm biên lợi nhuận của các ngân hàng và buộc các ngân hàng phải gia tăng rủi ro để đạt lợi nhuận mong muốn. Nghiên cứu sự tồn tại của sự bất cân xứng thông tin giữa các ngân hàng, Keeley (1990) và Dell 'Ariccia và Marquez (2006) cho rằng lãi suất thấp hơn làm giảm các vấn đề lựa chọn bất lợi, từ đó dẫn đến cạnh tranh cao hơn cùng với việc mở rộng tín dụng. Từ đó, các ngân hàng sẽ tham gia vào các dự án rủi ro hơn với lợi nhuận kỳ vọng cao hơn để tăng tỷ suất lợi nhuận của họ.

Thứ ba, lãi suất thấp làm tăng giá trị vốn chủ sở hữu và khuyến khích tổ chức tài chính chấp nhận rủi ro nhiều hơn. Lãi suất thấp làm gia tăng biên lãi suất và tăng giá trị của các tổ chức tài chính, từ đó làm giảm đòn bẩy tài chính và vì thế tăng khả năng chấp nhận rủi ro (Adrian và Shin, 2009, 2010).

Thứ tư, mức độ minh bạch thông tin và cam kết chính sách của NHTW tăng lên làm giảm đi sự bất ổn định, khiến các chủ thể tham gia trên thị trường đánh giá thấp rủi ro, từ đó làm tăng mong muốn chấp nhận rủi ro của ngân hàng. (Altunbas và cộng sự, 2009; Gambarcota, 2009). Trong bối cảnh này, tính minh bạch và dự đoán cao hơn đi kèm với chính sách tiền tệ đối với các quyết định chính sách trong tương lai có thể làm giảm sự không chắc chắn của thị trường, từ đó làm giảm ngân