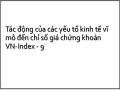

4.2.2. Xác định độ trễ tối ưu

Bảng 4.2. Xác định độ trễ tối ưu

Nguồn: tác giả tự tính toán bằng Stata

Tác giả dựa vào tiêu chuẩn AIC để xác định độ trễ tối ưu, độ trễ tối ưu là độ trễ tại đó giá trị AIC nhỏ nhất, bằng phương pháp ước lượng Vec, độ trễ tối ưu được xác định là 10.

Có thể bạn quan tâm!

-

Tóm Tắt Kỳ Vọng Tương Quan Giữa Các Yếu Tố Kinh Tế Vĩ Mô Và Ttck

Tóm Tắt Kỳ Vọng Tương Quan Giữa Các Yếu Tố Kinh Tế Vĩ Mô Và Ttck -

Phân Tích Biến Động Của Chỉ Số Giá Chứng Khoán Vn-Index

Phân Tích Biến Động Của Chỉ Số Giá Chứng Khoán Vn-Index -

Kết Quả Kiểm Định Tính Dừng Của Chuỗi Dữ Liệu

Kết Quả Kiểm Định Tính Dừng Của Chuỗi Dữ Liệu -

Một Số Khuyến Nghị Về Chính Sách Kinh Tế Vĩ Mô

Một Số Khuyến Nghị Về Chính Sách Kinh Tế Vĩ Mô -

Hạn Chế Của Đề Tài Và Hướng Nghiên Cứu Tiếp Theo

Hạn Chế Của Đề Tài Và Hướng Nghiên Cứu Tiếp Theo -

Bảng Số Liệu Được Chuyển Sang Logarith Cơ Số E

Bảng Số Liệu Được Chuyển Sang Logarith Cơ Số E

Xem toàn bộ 121 trang tài liệu này.

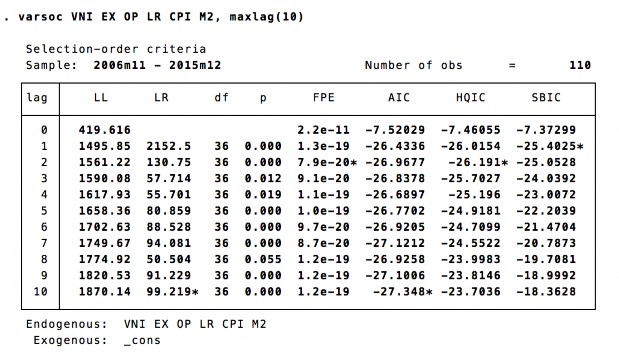

4.2.3. Kết quả kiểm định đồng liên kết

Bảng 4.3. Kiểm định đồng liên kết

Nguồn: tác giả tự tính toán bằng Stata

Kết luận: kết quả kiểm định đồng liên kết có giá trị “Trace” = 232.9983 > giá trị “Critical” = 94.15 và giá trị “Max” = 93.1108 > giá trị “Critical” = 39.37 => bác bỏ giá thuyết H0 ở mức ý nghĩa 5%, tức là phát hiện có tồn tại vector đồng liên kết, có mối quan hệ dài hạn của các biến nghiên cứu LnVNI, LnEX, LnOP, LnLR, LnCPI, LnM2.

Như vậy, sự tồn tại của vector đồng liên kết cho thấy tồn tại ít nhất một mối quan hệ nhân quả một chiều giữa các biến và có mối quan hệ dài hạn giữa các biến nghiên cứu.

4.2.4. Kết quả xác định quan hệ trong dài hạn giữa các biến nghiên cứu

Để xem xét mối quan hệ dài hạn giữa các biến kinh tế vĩ mô và chỉ số giá chứng khoán, ta ước lượng mô hình hồi quy với biến phụ thuộc là chỉ số giá chứng khoán Vn- Index và các biến độc lập là các biến kinh tế vĩ mô tỷ giá hối đoái, lãi suất, giá dầu, lạm phát và cung tiền M2. Tuy nhiên, mối quan hệ này chỉ thực sự tồn tại khi giữa các biến trong mô hình hồi quy có quan hệ đồng liên kết (kết quả đã được kiểm định ở mục 4.2.3). Để ước lượng mối quan hệ trong dài hạn, sử dụng mô hình vector hiệu chỉnh sai số VECM.

𝐿𝑛𝑉𝑁𝐼 = −16.5102 + 2.10487𝐿𝑛𝐸𝑋 + 0.58486𝐿𝑛𝑂𝑃 − 0.22454𝐿𝑛𝐿𝑅

− 5.26226𝐿𝑛𝐶𝑃𝐼 + 1.85689𝐿𝑛𝑀2 + 𝜋

Kiểm định ý nghĩa thống kê của hệ số trong mô hình:

Nghiên cứu sử dụng giá trị thống kê t (t-statistic) để kiểm định xem biến độc lập có thực sự ảnh hưởng đến biến phụ thuộc hay không. Với mức ý nghĩa 𝛼 cho trước và k là biến số trong mô hình:

𝑡𝑐

𝛽̂𝑗− 0

𝑗

= 𝑠𝑒(𝛽̂ )

, (𝑗 = 1,2,3, … , 𝑘)(𝑡 − 𝑠𝑡𝑎𝑡𝑖𝑠𝑡𝑖𝑐)

Với: |𝑡𝑐| > t ( 𝛼 /2, n-k), bác bỏ giả thuyết 𝐻0�𝛽𝑗 = 0�và chấp nhận giả thuyết

𝐻1(𝛽𝑗 ≠ 0). Ta có t ( 𝛼 / 2 , n-k) = TINV(𝛼 , n-k)

Kết quả trong mô hình nghiên cứu (tham khảo phụ lục 1) cho thấy giá trị thống kê t hay t c (t-statistic) của biến LnEX là [3.74], biến LnOP là [6.93], biến LnLR là [-2.03], biến LnCPI là [-10.14] và biến LnM2 là [8.57], trong khi đó hàm TINV (1%, 114) cho giá trị t = 2.619645. Với kết quả này cho thấy các biến số: tỷ giá, giá dầu, lạm phát, cung tiền có ảnh hưởng đến biến VN-Index trong dài hạn với độ tin cậy 99%. Riêng biến số lãi suất thì không có ý nghĩa thống kê. Ngoài ra, với R-squared = 60,33% cho thấy mức độ giải thích của các biến giải thích cho VN-Index là trên mức trung bình, bên cạnh đó, hệ số Adjusted R – squared = 58,59% cũng gợi ý rằng còn một số biến giải thích tốt nên đưa vào mô hình nghiên cứu.

4.2.5. Thảo luận kết quả ước lượng mô hình trong dài hạn

Kết quả kiểm định theo VECM cho thấy tồn tại mối quan hệ dài hạn giữa VN- Index với các biến: tỷ giá, giá dầu, lạm phát, cung tiền. Cụ thể:

Tỷ giá có tương quan dưong (+) với VN-Index: Khi tỷ giá (tỷ giá USD/VND) tăng 1% thì VN-Index tăng 2,1%, kết quả này giống với nghiên cứu của Asmy Mohamed, Rohilina Wisam, Hassama Aris và Fouad Md (2009) và phù hợp với giả thiết ban đầu. Kết quả này cũng cho thấy triển vọng của hoạt động xuất khẩu Việt Nam. Cán cân thương mại Việt Nam những năm 2012-2014 cho thấy những tín hiệu khả quan, với giá trị thặng dư tăng dần lên (năm 2012 xuất siêu 780 triệu USD, năm 2014 thặng dư thương mại đạt 2 tỷ USD) nhờ sự nỗ lực của Chính phủ và cộng đồng các doanh nghiệp. Vì thế khi tỷ giá tăng sẽ có lợi cho các doanh nghiệp xuất khẩu và tạo triển vọng cho giá chứng khoán tăng lên. Mặc dù sang năm 2015 thì Cán cân thương mại hàng hóa cả nước thâm hụt 3,54 tỷ USD, cho thấy năm này nước ta có xu hướng nhập siêu nhưng vẫn chưa đến mức ảnh hưởng tiêu cực đến TTCK. Vì vậy có thể nói trong giai đoạn này, tỷ giá tăng sẽ có lợi cho các doanh nghiệp xuất khẩu và tạo triển vọng cho giá chứng khoán tăng lên.

Giá dầu thế giới có tương quan du ng (+) với VN-Index: khi giá dầu tăng lên 1%

thì chỉ số Vn-Index tăng 0,58%. Kết quả phù hợp với giả thiết và của một số nghiên cứu như Gan & Lee (2006), Hosseini & Ahmad (2011), Phan Thị Bích Nguyệt & Phạm Dương Phương Thảo (2013). Theo lý thuyết, mối tương quan giữa giá dầu và giá chứng khoán có thể dương hoặc âm, giá dầu sẽ có tương quan dương với giá chứng khoán tại những nước xuất khẩu dầu mỏ và tương quan âm tại những nước nhập khẩu dầu mỏ. Việt Nam là nước xuất khẩu dầu thô nên giá dầu thô tăng trong thời gian nghiên cứu tác động đến giá chứng khoán VN-Index tăng nhẹ có thể là kết quả đáng tin cậy.

Lạm phát có tu ng quan âm (-) với Vn-Index: khi lạm phát tăng 1% thì giá

chứng khoán giảm 5,26%, kết quả này phù hợp với lý thuyết kinh điển và một số nghiên cứu thực nghiệm tại Việt Nam: Nguyễn Minh Kiều (2013), Lê Thị Lanh (2014), Phan Thị Bích Nguyệt (2013)... Thực tế cho thấy, những năm giá chứng khoán sụt giảm mạnh mẽ là những năm chỉ số giá tiêu dùng (đại diện cho lạm phát) cao kỷ lục. Năm 2008 chỉ số

giá tiêu dùng cao nhất ở mức tăng 19,89%, đến năm 2010 mức tăng còn 11,75% nhưng sang năm 2011 lại tăng 18,13%. Trong bối cảnh lạm phát cao, đồng tiền mất giá, kỳ vọng về nền kinh tế kém sáng sủa sẽ ảnh hưởng đến tâm lý của nhà đầu tư làm cho giá chứng khoán sụt giảm. Bên cạnh đó, lạm phát cao kéo theo chi phí đầu tư tăng lên làm sụt giảm lợi nhuận của doanh nghiệp, giá trị kỳ vọng trong tương lai sụt giảm làm cầu chứng khoán giảm. Các biện pháp kiềm chế lạm phát của Chính phủ đã làm cho lạm phát giảm đáng kể, so với mặt bằng giá năm 2013 thì lạm phát năm 2014 tăng 4,09% và CPI năm 2015 chỉ tang 0,63% so với năm 2014. Điều này giúp cho thị trường chứng khoán ổn định hơn và VN-Index tăng điểm trở lại.

Cung tiền tưong quan du ̛ng (+) với VN-Index: khi cung tiền tăng 1% thì VN-

Index tăng 1,48%. Kết quả này phù hợp với lý thuyết kinh điển và kỳ vọng của tác giả cũng như các nghiên cứu thực nghiệm khác (Nguyễn Minh Kiều (2013), Adman Hussian, Irfan Lal, Muhammad Mubin (2009)...). Có thể thấy rằng trong giai đoạn thời gian nghiên cứu (2006 – 2015), nền kinh tế Việt Nam đã trải qua nhiều biến động đáng kể, và TTCK cũng không ngoại lệ. Chính phủ đã nỗ lực dùng nhiều biện pháp để kích thích tăng trưởng kinh tế, khi đó việc gia tăng cung tiền, giảm lãi suất thì tổng phương tiện thanh toán sẽ dư thừa, từ đó gia tăng tiêu dùng hàng hóa và dòng tiền đầu tư vào chứng khoán cũng gia tăng làm cho chỉ số giá chứng khoán tăng.

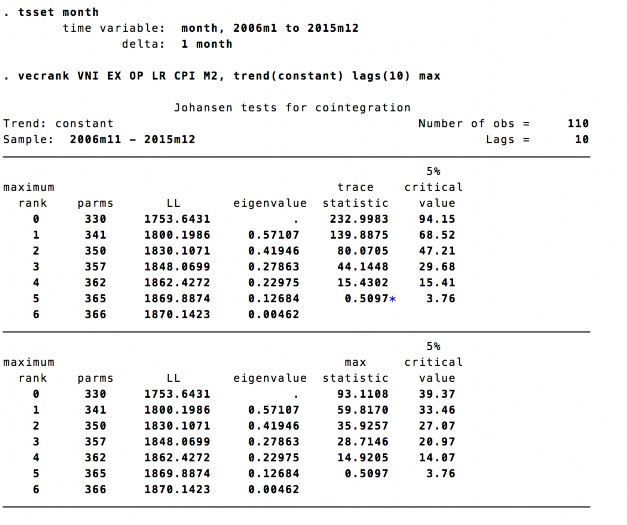

4.2.6. Kết quả kiểm định tự tương quan phần dư từ mô hình VECM

Bảng 4.4. Kiểm định tự tương quan

Nguồn: tác giả tự tính toán bằng Stata

Theo bảng kết quả trên, mô hình VECM thỏa mãn điều kiện chuỗi phần dư không có tự tương quan.

CHƯƠNG 5: KẾT LUẬN VÀ KHUYẾN NGHỊ

5.1. Kết luận

Với mục tiêu phân tích và đánh giá mức độ tác động của các yếu tố kinh tế vĩ mô: tỷ giá, giá dầu, lãi suất, chỉ số sản xuất công nghiệp, lạm phát và cung tiền đến chỉ số Vn- Index tại thị trường chứng khoán Việt Nam từ năm 2006 đến 2015. Nghiên cứu sử dụng phương pháp kiểm định đồng liên kết, từ kết quả tồn tại vector đồng liên kết để tìm ra mối quan hệ trong dài hạn bằng mô hình vector hiệu chỉnh sai số (VECM. Từ đó bài nghiên cứu đã đạt được kết quả sau: có tồn tại mối quan hệ dài hạn giữa các biến kinh tế vĩ mô với TTCK, trong đó các biến tỷ giá (EX), giá dầu (OP) và cung tiền (M2) có tương quan dương với TTCK, lạm phát (CPI) có tương quan âm.

Hy vọng kết quả nghiên cứu sẽ làm phong phú thêm các bằng chứng thực nghiệm về mức độ và chiều hướng tác động của các yếu tố kinh tế vĩ mô lên TTCK Việt Nam thông qua chỉ số giá chứng khoán VN-Index.

5.2. Định hướng phát triển TTCK Việt Nam giai đoạn 2016 – 2021

Sau chặng đường 16 năm hoạt động, TTCK Việt Nam đã và đang trở thành kênh dẫn vốn quan trọng của nền kinh tế, góp phần tích cực vào các hoạt động đầu tư, đẩy mạnh cổ phần hóa DNNN và qua đó thúc đẩy tái cấu trúc mạnh mẽ nền kinh tế. Để tiếp tục phát triển về quy mô cũng như chất lượng, TTCK trong thời gian tới có những định hướng như sau:

Mục tiêu tổng quát

Phát triển thị trường chứng khoán ổn định, vững chắc, cấu trúc hoàn chỉnh với nhiều cấp độ, đồng bộ về các yếu tố cung – cầu; tăng quy mô và chất lượng hoạt động, đa dạng hóa các sản phẩm, nghiệp vụ, đảm bảo thị trường hoạt động hiệu quả và trở thành kênh huy động vốn trung và dài hạn quan trọng của nền kinh tế.

Bảo đảm tính công khai minh bạch, các tiêu chuẩn và thông lệ quản trị công ty, tăng cường năng lực quản lý, giám sát và cưỡng chế thực thi, bảo vệ lợi ích của nhà đầu tư và lòng tin của thị trường.

Chủ động hội nhập thị trường tài chính quốc tế, từng bước tiếp cận với các chuẩn mực và thông lệ quốc tế.

Mục tiêu cụ thể

- Tăng quy mô, độ sâu và tính thanh khoản của thị trường chứng khoán:

Phấn đấu đưa tổng giá trị vốn hóa thị trường cổ phiếu vào năm 2020 đạt khoảng 70% GDP; đưa thị trường trái phiếu trở thành một kênh huy động và phân bổ vốn quan trọng cho phát triển kinh tế.

Đa dạng hóa cơ sở nhà đầu tư, phát triển hệ thống nhà đầu tư tổ chức, khuyến khích đầu tư nước ngoài dài hạn, đào tạo đầu tư cá nhân.

- Tăng tính hiệu quả của thị trường chứng khoán:

Tái cấu trúc mô hình tổ chức thị trường chứng khoán theo hướng cả nước chỉ có 01 Sở giao dịch chứng khoán và từng bước cổ phần hóa Sở Giao dịch chứng khoán để bảo đảm sự thống nhất trong hoạt động, thuận tiện trong việc nâng cao năng lực quản trị và thu hút vốn từ các thành viên thị trường.

Hiện đại hóa cơ sở hạ tầng, đa dạng hóa phương thức giao dịch và sản phẩm nghiệp vụ của Sở Giao dịch chứng khoán, Trung tâm Lưu ký chứng khoán; từng bước kết nối với các Sở Giao dịch chứng khoán, Trung tâm Lưu ký chứng khoán trong khu vực Asean.

Nâng cao sức cạnh tranh của các định chế trung gian thị trường và các tổ chức phụ trợ trên cơ sở sắp xếp lại các công ty chứng khoán, từng bước tăng quy mô, tiềm lực tài chính của công ty chứng khoán, đa dạng hóa các hoạt động nghiệp vụ theo thông lệ và chuẩn mực quốc tế; mở cửa thị trường cho các trung gian tài chính nước ngoài phù hợp với lộ trình cam kết và mức độ cạnh tranh đối với các tổ chức trong nước.

Tăng cường năng lực quản lý, giám sát, thanh tra và cưỡng chế thực thi của cơ quan quản lý nhà nước trên cơ sở cho phép Ủy ban Chứng khoán Nhà nước có đủ quyền lực để thực thi tốt các chức năng quản lý, giám sát, thanh tra và cưỡng chế