sát.

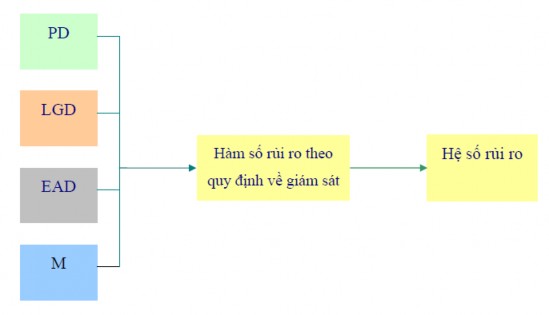

Yếu tố rủi ro – ước tính biến số rủi ro của các ngân hàng hoặc cơ quan giám

Hàm số về hệ số rủi ro – các phương tiện giúp thành tố rủi ro được chuyển

đổi thành tài sản có rủi ro và từ đó tính toán nhu cầu vốn.

Yêu cầu vốn tối thiểu – các chuẩn mực tối thiểu phải đạt đến đối với một ngân hàng muốn áp dụng phương pháp IRB.

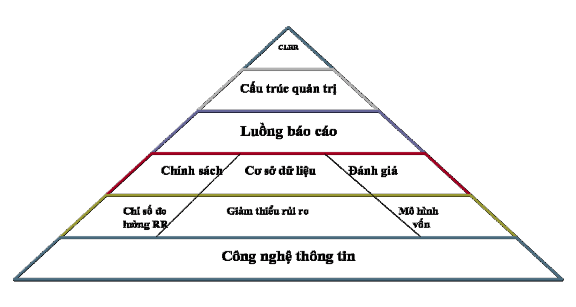

Sơ đồ 1.2: Cấu trúc cơ bản của phương pháp IRB

Ủy ban đã cho phép các ngân hàng có hai sự lựa chọn khi áp dụng IRB, một là phương pháp IRB cơ bản và hai là phương pháp IRB nâng cao. Nếu sử dụng IRB cơ bản, theo quy định chung, các ngân hàng tự ước tính PD và dựa trên ước tính của cơ quan giám sát về các thành tố rủi ro khác. Nếu sử dụng IRB nâng cao, ngân hàng sẽ phải tự đưa ra ước tính cho tất cả các thành tố rủi ro bao gồm PD, LGD và EAD, đồng thời tự tính toán biến số M, nhưng phải tuân theo các chuẩn mực tối thiểu. Đối với cả hai phương pháp cơ bản và nâng cao, các ngân hàng phải luôn sử dụng hàm số hệ số rủi ro theo quy định cụ thể của Hiệp ước.

PD và LGD được đo bằng số thập phân hoặc tỉ lệ phần trăm; EAD được đo lường bằng đơn vị tiền tệ (ví dụ như EUR, USD) ngoại trừ có những quy định đặc biệt khác được ghi chú.

Uỷ ban Giám sát ngân hàng cũng đặt ra những tiêu chí tối thiểu mà ngân hàng phải đáp ứng nếu muốn được phép thực hiện theo phương pháp IRB cơ sở hay phương pháp IRB nâng cao. Mục đích của việc này là nhằm hạn chế sự khác biệt giữa cách thức áp dụng phương pháp IRB ở các ngân hàng, qua đó giúp cho cơ quan giám sát có thể so sánh, đánh giá chất lượng các ngân hàng khác nhau.

(i.2) Đối với rủi ro tác nghiệp

Basel II định nghĩa “rủi ro tác nghiệp” là rủi ro xảy ra tổn thất do các quy trình, hệ thống hay con người trong nội bộ ngân hàng vận hành không tốt hoặc do các nguyên nhân bên ngoài. Đây là một trong những loại rủi ro quan trọng mà ngân hàng thường gặp phải trong quá trình hoạt động của mình.

Bản Hiệp ước mới đưa ra 3 phương pháp tính toán rủi ro tác nghiệp:

- Phương pháp chỉ số cơ bản (BIA – The Basic Indicator Approach);

- Phương pháp chuẩn hoá (The Standard Approach);

- Phương pháp đo lường nâng cao (AMA – Advanced Measurement Approach).

Khi hoạt động của ngân hàng càng phức tạp thì cần phải áp dụng phương pháp có độ phức tạp cao hơn, đồng thời không cho phép các ngân hàng chuyển ngược trở lại phương pháp đơn giản một khi đã được chấp thuận sử dụng các phương pháp nâng cao. Ngược lại, nếu các ngân hàng được đánh giá là không đủ điều kiện để tiếp tục sử dụng phương pháp nâng cao thì cần phải quay trở về phương pháp cơ bản cho đến khi đáp ứng được những yêu cầu này.

(a). Phương pháp chỉ số cơ bản và phương pháp chuẩn hoá

Hai phương pháp này chủ yếu áp dụng đối với những ngân hàng không phải đối mặt với mức độ rủi ro tác nghiệp lớn do đặc điểm tính chất về nội dung hay phạm vi hoạt động. Tuy nhiên, để được phép áp dụng phương pháp chuẩn hoá, ngân hàng phải có hệ thống quản lý rủi ro tác nghiệp thoả mãn đầy đủ những yêu cầu tối thiểu quy định tại Basel II.

Cả hai phương pháp này đều đỏi hỏi ngân hàng phải duy trì số lượng vốn tương ứng với một tỷ lệ phần trăm (%) nhất định so với tổng giá trị rủi ro tác nghiệp xác định được. Theo phương pháp chỉ số cơ bản, để tính toán số vốn tối thiểu cần đảm bảo đối với rủi ro tác nghiệp, ngân hàng lấy tổng thu nhập bình quân hàng năm trong 3 năm gần nhất nhân với hệ số 0,15 (hệ số này do Uỷ ban quy định).

KBIA = GI x α

Trong đó:

KBIA : Số vốn tối thiểu theo phương pháp Chỉ số cơ sở

GI : Tổng thu nhập bình quân hàng năm trong 3 năm gần nhất

α : Hệ số do Uỷ ban quy định, thể hiện mối tương quan giữa mức vốn tối thiểu chung của toàn hệ thống với mức chỉ số chung của toàn hệ thống.

Theo phương pháp chuẩn hoá, các nội dung hoạt động của ngân hàng được chia thành 8 lĩnh vực bao gồm: tài trợ doanh nghiệp, các hoạt động mua bán, hoạt động ngân hàng bán lẻ, hoạt động ngân hàng thương mại, dịch vụ thanh toán, dịch vụ đại lý, quản trị tài sản và môi giới bán lẻ. Ngân hàng sẽ tính toán số vốn tối thiểu cần đảm bảo cho từng lĩnh vực kinh doanh bằng cách nhân thu nhập thuần từ lĩnh vực kinh doanh đó với các hệ số tương ứng theo quy định của Uỷ ban Giám sát ngân hàng. Số vốn tối thiểu đối với rủi ro tác nghiệp của toàn ngân hàng sẽ bằng tổng vốn tối thiểu của từng ngành/lĩnh vực kinh doanh.

KTSA = ∑(GI1-8 x β1-8)

Trong đó:

KTSA : Số vốn tối thiểu theo phương pháp chuẩn hoá

GI1-8 : Tổng thu nhập bình quân hàng năm trong 3 năm gần nhất đối với từng lĩnh vực kinh doanh

β1-8 : Tỷ lệ cố định do Uỷ ban quy định, thể hiện mối tương quan giữa mức vốn cần có với mức thu nhập của từng lĩnh vực kinh doanh, cụ thể tại Bảng 1.3 như sau:

Bảng 1.3: Mối tương quan giữa mức vốn cần có với mức thu nhập của từng lĩnh vực kinh doanh

Hệ số beta | |

Tài trợ doanh nghiệp – Corporate Finance (β1) | 18% |

Các hoạt động mua bán – Trading and Sales (β2) | 18% |

Hoạt động ngân hàng bán lẻ - Retail Banking (β3) | 12% |

Hoạt động ngân hàng thương mại – Commercial Banking (β4) | 15% |

Thanh toán – Payment and Settlement(β5) | 18% |

Dịch vụ đại lý – Agency Services (β6) | 15% |

Quản lý tài sản có – Asset Management (β7) | 12% |

Môi giới bán lẻ - Retail Brokerage(β8) | 12% |

Có thể bạn quan tâm!

-

Mức Độ Tác Động Của Các Loại Rủi Ro Đối Với Hoạt Động Kinh Doanh Của Nhtm

Mức Độ Tác Động Của Các Loại Rủi Ro Đối Với Hoạt Động Kinh Doanh Của Nhtm -

Quản Trị Rủi Ro Trong Kinh Doanh Của Nhtm Theo Hiệp Ước Basel

Quản Trị Rủi Ro Trong Kinh Doanh Của Nhtm Theo Hiệp Ước Basel -

Nội Dung Quản Trị Rủi Ro Trong Kinh Doanh Của Nhtm Theo Hiệp Ước Basel Ii

Nội Dung Quản Trị Rủi Ro Trong Kinh Doanh Của Nhtm Theo Hiệp Ước Basel Ii -

Nhóm Các Nguyên Tắc Về Hệ Thống Quản Trị Rủi Ro Thanh Khoản

Nhóm Các Nguyên Tắc Về Hệ Thống Quản Trị Rủi Ro Thanh Khoản -

Lộ Trình Thực Hiện Yêu Cầu Về Vốn Theo Hiệp Ước Basel Iii

Lộ Trình Thực Hiện Yêu Cầu Về Vốn Theo Hiệp Ước Basel Iii -

Bài Học Rút Ra Từ Thực Tiễn Áp Dụng Hiệp Ước Basel Trong Quản Trị Rủi Ro Tại Một Số Nước Trên Thế Giới

Bài Học Rút Ra Từ Thực Tiễn Áp Dụng Hiệp Ước Basel Trong Quản Trị Rủi Ro Tại Một Số Nước Trên Thế Giới

Xem toàn bộ 277 trang tài liệu này.

Nguồn: BIS 2004

(b). Phương pháp đo lường nâng cao

Theo phương pháp đo lường nâng cao, mức vốn tối thiểu ngân hàng cần duy trì sẽ tương đương với mức rủi ro ngân hàng tính toán được bằng hệ thống đo lường rủi ro tác nghiệp nội bộ của mình. Hệ thống không chỉ thống kê thiệt hại bên trong và bên ngoài thực tế mà còn phân tích theo trình tự thời gian các yếu tố liên quan đến môi trường kinh doanh cũng như môi trường kiểm soát nội bộ của ngân hàng. Tuy nhiên, để được áp dụng phương pháp đo lường nâng cao này, một ngân hàng phải thoả mãn các tiêu chí định lượng và định tính do Uỷ ban đặt ra và phải được cơ quan thanh tra giám sát chấp thuận. Ngoài ra, Ủy ban Basel về giám sát ngân hàng cũng đã tổng kết 4 vấn đề chính bao hàm 10 nguyên tắc vàng trong quản trị rủi ro tác nghiệp và khuyến nghị các ngân hàng cần thực hiện như sau:

Thứ nhất: Tạo ra môi trường quản trị rủi ro phù hợp, gồm 3 nguyên tắc:

Nguyên tắc 1: Hội đồng quản trị nên được biết rõ các khía cạnh chính của ngân hàng, cung cấp một định nghĩa tổng thể cho toàn ngân hàng về rủi ro tác

nghiệp, cũng như các nguyên tắc, cách xác định, đánh giá, giám sát, kiểm soát và giảm thiểu rủi ro.

Nguyên tắc 2: Hội đồng quản trị phải bảo đảm rằng khung quản trị rủi ro tác nghiệp của ngân hàng là tùy thuộc vào hiệu quả của kiểm toán nội bộ. Kiểm toán nội bộ không nên trực tiếp chịu trách nhiệm về quản trị rủi ro tác nghiệp.

Nguyên tắc 3: Quản lý cấp cao phải có trách nhiệm triển khai thực hiện các khung quản trị rủi ro tác nghiệp được phê duyệt của Hội đồng quản trị. Khung phải được triển khai thực hiện nhất quán trong toàn bộ hệ thống ngân hàng và tất cả các nhân viên nên hiểu rõ trách nhiệm của mình với việc quản trị rủi ro tác nghiệp.

Thứ hai: Quản trị rủi ro: xác định, đánh giá, giám sát, kiểm soát, gồm 4 nguyên tắc:

Nguyên tắc 4: Các ngân hàng cần xác định và đánh giá rủi ro tác nghiệp trong tất cả các rủi ro hiện có trong tất cả sản phẩm, hoạt động, quy trình và hệ thống của ngân hàng.

Nguyên tắc 5: Các ngân hàng nên thực hiện một quy trình để thường xuyên giám sát mức độ ảnh hưởng và tổn thất do rủi ro tác nghiệp gây ra.

Nguyên tắc 6: Các ngân hàng nên có chính sách, quy trình và thủ tục để kiểm soát và đưa ra chương trình giảm thiểu rủi ro.

Nguyên tắc 7: Ngân hàng cần phải có kế hoạch duy trì kinh doanh đảm bảo khả năng hoạt động liên tục, hạn chế tổn thất trong trường hợp rủi ro xảy ra bất ngờ.

Thứ ba: Vai trò của cơ quan giám sát, được thực hiện thông qua hai nguyên

tắc:

Nguyên tắc 8: Cơ quan giám sát ngân hàng nên yêu cầu tất cả các ngân hàng

phải có một khung quản trị rủi ro tác nghiệp hiệu quả để xác định, đánh giá, giám sát và kiểm soát/giảm thiểu rủi ro tác nghiệp.

Nguyên tắc 9: Cơ quan giám sát phải chỉ đạo trực tiếp hoặc gián tiếp thường xuyên, độc lập đánh giá chính sách, thủ tục và thực tiễn liên quan đến rủi ro tác nghiệp của ngân hàng.

Thứ tư: Vai trò của việc công bố thông tin, gồm một nguyên tắc:

Nguyên tắc 10: Các ngân hàng cần phải thực hiện công bố đầy đủ và kịp thời thông tin để cho phép những người tham gia thị trường đánh giá khách quan.

Nếu thực hiện đúng và đủ các nguyên tắc trên, phù hợp với điều kiện thực tế của ngân hàng, công tác quản trị rủi ro tác nghiệp của ngân hàng sẽ đi theo chuẩn mực và thực hiện được mục tiêu mà ngân hàng dự kiến.

Hình 1.2: Khung quản trị rủi ro tác nghiệp cơ bản

Nguồn: KPMG

(i.3) Đối với rủi ro thị trường

Rủi ro thị trường theo Ủy ban Basel đó là rủi ro xảy ra sự mất mát trong trạng thái giao dịch khi giá cả biến động thất thường. Thông thường, rủi ro thị trường sẽ gắn liền với bốn loại rủi ro cơ bản trên các giao dịch sổ sách là rủi ro lãi suất, trạng thái vốn, rủi ro tỷ giá và rủi ro hàng hóa.

Vốn tự có theo quy định của Basel I bao gồm vốn cấp 1 và vốn cấp 2. Tuy nhiên, quy định của Basel II khi đánh giá rủi ro thị trường cho phép các ngân hàng tính thêm phần vốn cấp 3 gồm các khoản nợ ngắn hạn với mục đích dự trữ. Theo đó, ngân hàng chỉ được sử dụng vốn cấp 3 để đối phó với rủi ro thị trường, còn các loại rủi ro tín dụng và rủi ro gây ra từ phía đối tác chỉ được xem xét trong phạm vi

vốn tự có theo quy định của Basel I. Vốn cấp 3 này bị giới hạn 250% vốn cấp 1 dùng để đối phó với rủi ro thị trường.

Việc tính toán yêu cầu vốn đối với rủi ro thị trường được thực hiện bằng cách lấy phần ước tính rủi ro thị trường nhân với 12,5 và cộng vào kết quả tổng tài sản có rủi ro tương ứng với rủi ro tín dụng. Rủi ro thị trường được đo lường phổ biến bằng giá trị VAR (value at risk).

(a) Phương pháp chuẩn

Yêu cầu vốn đối phó với rủi ro thị trường theo phương pháp chuẩn sẽ được xem xét đối với từng yếu tố rủi ro bao gồm: rủi ro lãi suất, rủi ro trạng thái vốn, rủi ro tỷ giá và rủi ro hàng hóa. Các quy định cụ thể về cách tính toán yêu cầu vốn tối thiểu đối phó với bốn loại rủi ro này theo phương pháp chuẩn được quy định chi tiết trong phần A (từ A1 đến A5) của tài liệu “Amendment to the Capital Accord to incorporate market risks – Bản sửa đổi Hiệp ước vốn để đưa rủi ro thị trường vào” do Ủy ban Basel thông qua vào tháng 11 năm 2005. Đối với rủi ro tỷ giá, các ngân hàng sẽ theo dõi trạng thái ròng đối với mỗi loại tiền bằng cách tổng hợp trạng thái các giao dịch giao ngay, giao dịch kỳ hạn, giao dịch bảo đảm, vị thế thu nhập/chi phí của giao dịch giao sau…

(b) Phương pháp mô hình nội bộ

Để có thể sử dụng phương pháp mô hình nội bộ khi đánh giá rủi ro thị trường, các ngân hàng thương mại cần được sự chấp thuận từ phía cơ quan giám sát ngân hàng. Yêu cầu tối thiểu mà mỗi ngân hàng phải đáp ứng bao gồm:

Phải có hệ thống quản trị rủi ro tương thích, hiện đại và đầy đủ dữ liệu cần thiết.

Có đủ số lượng chuyên viên được trang bị kỹ năng sử dụng các mô hình phức tạp không chỉ trong giao dịch mà còn trong quản trị rủi ro, kiểm toán.

Mô hình của ngân hàng được cơ quan giám sát đánh giá có chất lượng, đã qua kiểm định về tính hợp lý và chính xác khi đo lường rủi ro. Một khi đã được chấp thuận thực hiện phương pháp mô hình nội bộ, các ngân hàng sẽ xây dựng mô hình quản trị rủi ro theo các tiêu chuẩn như:

Đối với rủi ro lãi suất, phải xác định được các nhân tố ảnh hưởng đến lãi suất của mỗi đồng tiền liên quan đến danh mục đầu tư của ngân hàng trên cơ sở nhạy cảm rủi ro lãi suất kể cả các khoản mục trong và ngoài bảng cân đối kế toán.

Đối với rủi ro tỷ giá (bao gồm cả biến động giá vàng), hệ thống quản trị rủi ro phải kết hợp các nhân tố rủi ro liên quan đến từng loại tiền riêng lẻ.

Đối với sự biến động giá cả của các loại hàng hóa: ít nhất phải thiết kế được hệ thống theo dõi biến động giá cả loại hàng hóa đó trên phạm vi thế giới, vị thế mua bán hoặc lời lỗ đối với từng giao dịch liên quan đến sự biến động này.

Trên cơ sở những tiêu chuẩn về mô hình quản trị rủi ro này, các ngân hàng sẽ xác định được giá trị tại rủi ro VAR của mỗi giao dịch, của các danh mục và của toàn bộ hoạt động ngân hàng. Độ tin cậy của việc tính toán này theo yêu cầu phải đạt tối thiểu 99%.

(i.4) Đối với rủi ro thanh khoản

Mặc dù theo quan điểm của Basel, rủi ro thanh khoản không được đưa vào công thức xác định tỷ lệ yêu cầu vốn tối thiểu, song, Ủy ban Basel cũng đưa ra khuôn khổ cho việc đo lường và quản lý rủi ro thanh khoản với những nguyên tắc cụ thể, giúp việc quản lý rủi ro thanh khoản được thực hiện một cách hiệu quả.

Đến thời điểm hiện tại (2012), nền kinh tế thế giới vẫn chưa vượt qua khỏi cuộc khủng hoảng tài chính tiền tệ nặng nề, mà khởi thủy của nó bắt đầu từ hệ thống ngân hàng thương mại, trong đó rủi ro thanh khoản là nội dung cốt lõi. Để tăng cường năng lực của các cơ quan giám sát ngân hàng của các nước thành viên BIS, cũng như giới thiệu một cơ chế mới giúp các NHTM quản lý tốt hơn rủi ro thanh khoản của mình, BIS đưa ra “Những nguyên tắc để quản trị và giám sát rủi ro thanh khoản một cách chắc chắn - Principles for Sound Liquidity Risk Management and Supervision, September 2008”, trong đó đề ra 17 nguyên tắc bao gồm:

i. Nhóm nguyên tắc cơ bản

(1) Nguyên tắc 1: Ngân hàng phải có trách nhiệm quản lý một cách chắc chắn rủi ro thanh khoản của mình, phải xây dựng cho mình một khuôn khổ quản trị rủi ro đủ mạnh để đảm bảo rằng lúc nào cũng phải có đủ thanh khoản và các tài sản