4.4.2 Hạn chế và thách thức 71

5CHƯƠNG 5: ĐỀ XUẤT GIẢI PHÁP, KIẾN NGHỊ NÂNG CAO KHẢ NĂNG TIẾP CẬN CHUẨN MỰC BASEL II TRONG CÔNG TÁC QUẢN TRỊ RỦI RO TÍN DỤNG TẠI NGÂN HÀNG TMCP CÔNG THƯƠNG VIỆT NAM CHI NHÁNH VĨNH LONG. 75

5.1 Định hướng phát triển của Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Long trong quản trị rủi ro tín dụng theo chuẩn mực Basel II. 75

5.1.1Định hướng phát triển của Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Long. 75

5.1.2Định hướng quản trị rủi ro theo chuẩn mực Basel II của Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Long. 76

5.2 Đề xuất các giải pháp nâng cao khả năng tiếp cận chuẩn mực Basel II trong quản trị rủi ro tín dụng tại ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Long. 78

5.2.1 Đẩy mạnh công tác quản trị nhân lực và đào tạo cán bộ 78

5.2.2 Hoàn thiện hệ thống xếp hạng tín dụng 78

5.2.3 Hoàn thiện quy trình tín dụng chuẩn 79

5.2.4 Kế hoạch đảm bảo chất lượng an toàn vốn 80

5.2.5 Xây dựng các kịch bản đảm bảo về tỷ lệ an toàn vốn 80

5.2.6 Các biện pháp giảm thiểu rủi ro tín dụng 81

5.2.7 Kiểm tra, kiểm soát nội bộ 82

5.2.8 Phát triển hạ tầng công nghệ thông tin 83

5.2.9 Hoàn thiện hệ thống dấu hiệu cảnh báo sớm 83

5.2.10 Đa dạng hóa danh mục đầu tư 84

5.2.11 Nâng cao hiệu quả công tác thẩm định tín dụng 84

5.2.12 Nâng cấp hệ thống thông tin đánh giá khách hàng 86

5.3 Một số kiến nghị 87

5.3.1 Đối với ngân hàng Nhà nước 87

5.3.2 Đối với Ngân hàng TMCP Công thương Việt Nam 89

5.4 Hạn chế của luận văn và hướng nghiên cứu tiếp theo 89

KẾT LUẬN 91

TÀI LIỆU THAM KHẢO

PHỤ LỤC 1 - DANH SÁCH CÁC CHUYÊN GIA

PHỤ LỤC 2 – BẢNG CÂU HỎI PHỎNG VẤN CHUYÊN GIA

DANH MỤC TỪ VIẾT TẮT TIẾNG ANH

Nghĩa tiếng anh | |

BCBS | Basel committee on Banking supervision |

CAR | Capital Adequacy Ratio |

CIC | Credit Information Center |

EAD | Exposure at Default |

EL | Expected Loss Model |

IRB | Internal Rating-Based Approach |

GDP | Gross Domestic Product |

ICAAP | Internal Capital Adequacy Assessment Process |

FIRB | Internal Rating Based - Foundation |

KRI | Key Risk Indicator |

LGD | Loss Given Default |

NPL | Non-Performing Loan |

PD | Probability of Default |

RCSA | Risk Control Self Assessment |

ROA | Return on assets |

ROE | Return on Equity |

RWA | Risk Weighted Assets |

VAMC | Viet Nam Asset Management Company |

VIETINBANK | Ngân hàng Thương mại Cổ phần Công thương Việt Nam |

Có thể bạn quan tâm!

-

Quản trị rủi ro tín dụng theo chuẩn mực Basel tại Ngân hàng thương mại cổ phần Công thương Việt Nam chi nhánh Vĩnh Long - 1

Quản trị rủi ro tín dụng theo chuẩn mực Basel tại Ngân hàng thương mại cổ phần Công thương Việt Nam chi nhánh Vĩnh Long - 1 -

Xác Định Vấn Đề Nghiên Cứu Về Quản Trị Rủi Ro Tín Dụng Theo Chuẩn Mực Basel Tại Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam Chi Nhánh

Xác Định Vấn Đề Nghiên Cứu Về Quản Trị Rủi Ro Tín Dụng Theo Chuẩn Mực Basel Tại Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam Chi Nhánh -

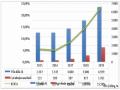

Hiệu Quả Hoạt Động Của Vietinbank Vĩnh Long Giai Đoạn 2015 - 2019

Hiệu Quả Hoạt Động Của Vietinbank Vĩnh Long Giai Đoạn 2015 - 2019 -

Chỉ Tiêu Trích Lập Dự Phòng Và Bù Đáp Rủi Ro Tín Dụng

Chỉ Tiêu Trích Lập Dự Phòng Và Bù Đáp Rủi Ro Tín Dụng

Xem toàn bộ 127 trang tài liệu này.

DANH MỤC TỪ VIẾT TẮT TIẾNG VIỆT

Kiểm soát rủi ro | |

NHNN | Ngân hàng Nhà nước |

NHTM CP | Ngân hàng thương mại cổ phần |

QTRR | Quản trị rủi ro |

RRHĐ | Rủi ro hoạt động |

RRTD | Rủi ro tín dụng |

TCTD | Tổ chức tín dụng |

QTRRTD | |

XHTDNB | Xếp hạng tín dụng nội bộ |

KTKSNB | Kiễm tra, Kiểm soát nội bộ |

HĐQT | Hội đồng quản trị |

KToNB | Kiểm toán nội bộ |

DANH MỤC HÌNH VẼ, BẢNG BIỂU

Bảng2.1Các chỉ tiêu tài chính cơ bản 8

Bảng 2.2Một số chỉ tiêu cảnh báo rủi ro tín dụng tại Vietinbank Vĩnh Long 10

Bảng3.1 Thang xếp hạng các khoản tín dụng của Standard & Poor’s (S&P) 35

Bảng 3.2 Trọng số rủi ro theo chuẩn mực Basel II 37

Bảng 4.1 Diễn biến tình hình quản trị rủi ro tính dụng của Vietinbank Vĩnh Long giai đoạn 2015 – 2019. 53

Bảng 4.2 Tỷ lệ an toàn vốn Vietinbank Vĩnh Long giai đoạn 2015 – 2019 54

Bảng4.3. Tỷ lệ an toàn vốn hợp nhất – thực hiện trụ cột 1 61

Bảng 4.4 Tổng hợp kết quả khảo sát ý kiến các chuyên gia 64

DANH MỤC SƠ ĐỒ, BIỂU ĐỒ

Biểu đồ 2.1 Hiệu quả hoạt động của Vietinbank Vĩnh Long giai đoạn 2015 - 2019 10

Hình3.1Quy trình quản trị rủi ro tín dụng 23

Hình 3.2 Mô hình Basel IINguồn: Moody’s Analytics Risk 31

Biểu đồ4.1. Tỷ lệ an toàn vốn (Car) của Vietinbank Vĩnh Long 60

Hình 4.1 : Quy trình quản trị rủi ro tại Vietinbank Vĩnh Long 56

Hình4.2: Quy trình thẩm định phê duyệt tín dụng 58

TÓM TẮT LUẬN VĂN THẠC SĨ

- Tiêu đề: Quản trị rủi ro tín dụng theo chuẩn mực Basel tại Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Long.

- Tóm tắt:

Lý do lựa chọn đề tài nghiên cứu: Quản trị rủi ro tín dụng giúp các ngân hàng tăng cường năng lực cạnh tranh và giảm thiểu rủi ro. Trong đó, Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Longđã chủ động triển khai và áp dụngcác chuẩn mực Basel trong quản trị rủi ro, đặc biệt là quản trị rủi ro tín dụng.

Mục tiêu nghiên cứu: Đánh giá thực trạng rủi ro tín dụng và quản trị rủi ro tín dụng theo chuẩn mực Basel II tại Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Long.

Phương pháp nghiên cứu: Phương pháp định tính, thống kê, tổng hợp.

Kết quả nghiên cứu: Quản trị rủi ro tín dụng đối với ngân hàng là vô cùng quan trọng, sau khi nghiên cứu tác giả đưa ra các giải pháp để hoàn thiện rủi ro.

Kết luận và hàm ý: Kết quả nghiên cứu có ý nghĩa với Ngân hàng TMCP Công thương Việt Nam chi nhánh Vĩnh Longtrong việc hoàn thiện quản trị rủi ro tín dụng theo chuẩn mực Basel II.

- Từ khóa: Quản trị rủi ro tín dụng, Basel II, Vietinbank Vĩnh Long.

ABSTRACT

- Title: Credit risk management under Basel standards at Vietnam Joint Stock Commercial Bank for Industry and Trade, Vinh Long branch.

- Abstract:

Researching reason: Credit risk management not only provides protections to credit actively but also enhances competitive ability of Vietinbank. As the result, The Bank has deployed and implemented the standard of Basel Accord proactively.

Objective: Actual situation of credit risk management under Basel II standards at Vietnam Joint Stock Commercial Bank for Industry and Trade, Vinh Long branch.

The method of study: Quanliative, statistical and symthetic methods.

Results: Credit risk management plays a crucial part in banking system, after studying the author raises solutions to improve credit risk management.

Conclusion: The results of the study are significant for Vietnam Joint Stock Commercial Bank for Industry and Trade of Vinh Long branch in perfecting credit risk management according to Basel II standards.

Key word: Credit risk management, Basel II, Vietinbank Vĩnh Long

CHƯƠNG 1. GIỚI THIỆU ĐỀ TÀI

1.1 Sự cần thiết của vấn đề nghiên cứu

Bất cứ một cuộc khủng hoảng kinh tế tài chính nào cũng dẫn đến hậu quả nợ xấu tăng cao, tạo thành gánh nặng, nhiều khi làm tan vỡ tất cả mọi biện pháp khôi phục sự phát triển kinh tế. Từ những năm 1997 – 2007, thế giới đã chứng kiến hai cuộc khủng hoảng tài chính lớn là khủng hoảng tài chính ở Châu Á năm 1997 và khủng hoảng tín dụng dưới tiêu chuẩn ở Mỹ từ những năm 2000. Kết quả sau các cuộc khủng hoảng này là sự gia tăng những khoản vay có khả năng thanh toán thấp. Khủng hoảng ngân hàng xảy ra có ảnh hưởng nghiêm trọng đến hệ thống thanh toán, suy giảm mạnh lòng tin của các nhà đầu tư trong và ngoài nước, thu hẹp sản lượng đầu ra của khu vực sản xuất, tạo sức ép nặng nề về mặt chính trị. Ngoài ra, chi phí ngân sách của các nước dành để giải quyết những cuộc khủng hoảng này khá cao và trực tiếp gây tổn hại lớn đến GDP của nền kinh tế.Theo ước tính của Cục dữ trữ liên bang Mỹ, tổn thất lợi nhuận của các ngân hàng Mỹ trong cuộc khủng hoảng tại Mỹ giảm từ 35,2 tỷ đô la xuống còn 5,8 tỷ đô la trong Quý 4/2017, tương

đương giảm 83% so với cùng kỳ năm trước.

Nhìn lại sau các cuộc khủng hoảng tài chính, nếu nguyên nhân bên ngoài là việc lạm dụng đòn bẩy tài chính, việc cấp tín dụng dưới chuẩn tràn lan, việc đưa ra quá nhiều công cụ tài chính rắc rối và gây ảo tưởng cho mọi người tạo nên các bong bóng tài chính thì có thể nói: nguyên nhân thực sự bên trong chính là sự yếu kém về cơ chế, bộ máy và công cụ quản lý rủi ro của các thành viên tham gia thị trường tài chính toàn cầu.

Trên bình diện đó, chuẩn mực vốn Basel II – phiên bản mới của Basel I được ban hành năm 06/2004 và chính thức có hiệu lực từ 01/2007. Mục tiêu của Basel II là nâng cao chất lượng và sự ổn định hệ thống ngân hàng quốc tế, tạo lập và duy trì sân chơi bình đẳng các ngân hàng và đẩy mạnh việc chấp nhận các thông lệ nghiêm ngặt hơn trong lĩnh vực quản lý rủi ro.

Thị trường tài chính tại Việt Nam hoạt động ngày càng phức tạp và có nhiều biến đổi nhanh chóng làm cho các TCTD càng phải đối mặt với hàng loạt rủi ro