đức nghề nghiệp của cán bộ, nhân viên cũng như những bất cập còn tồn tại trong cơ chế lương thưởng của ngân hàng. Tuy nhiên mặt khác, nó cũng cho thấy khả năng nhận diện và kiểm soát tương đối có hiệu quả của Vietinbank đối với các dấu hiệu rủi ro phát sinh từ gian lận và tội phạm nội bộ, để hạn chế đến mức thấp nhất có thể các sự kiện rủi ro thực tế xảy ra bởi nhóm dấu hiệu này.

Nhóm dấu hiệu rủi ro liên quan đến cơ chế, chính sách, quy định ngày càng giảm, năm 2019 chỉ còn 138 dấu hiệu, bằng 42% so với năm 2015. Điều này chứng tỏ Vietinbank đã không ngừng hoàn thiện hệ thống các văn bản nội bộ, chính sách, quy trình của mình nhằm hạn chế các dấu hiệu rủi ro phát sinh liên quan.

Dựa trên chỉ tiêu xác suất xuất hiện các dấu hiệu rủi ro

Bảng 2.6. Xác suất xuất hiện dấu hiệu rủi ro của Vietinbank giai đoạn từ năm 2015-2019

Đơn vị tính: %

Loại dấu hiệu rủi ro | 2015 | 2016 | 2017 | 2018 | 2019 | |

1 | Mô hình tổ chức, cán bộ và an toàn nơi làm việc | 0,05 | 0,047 | 0,032 | 0,028 | 0,017 |

2 | Cơ chế, chính sách, quy định | 0,021 | 0,029 | 0,023 | 0,016 | 0,009 |

3 | Gian lận và tội phạm bên | 0,0027 | 0,0038 | 0,0025 | 0,0018 | 0,0012 |

4 | Gian lận và tội phạm nội bộ | 0,0014 | 0,0016 | 0,0013 | 0,0009 | 0,0007 |

5 | Quy trình xử lý công việc | 0,067 | 0,066 | 0,054 | 0,049 | 0,038 |

6 | Công nghệ thông tin | 0,0027 | 0,0026 | 0,0018 | 0,0015 | 0,0016 |

Có thể bạn quan tâm!

-

Kinh Nghiệm Quản Lý Rủi Ro Tác Nghiệp Của Một Số Ngân Hàng Thương Mại Khác

Kinh Nghiệm Quản Lý Rủi Ro Tác Nghiệp Của Một Số Ngân Hàng Thương Mại Khác -

Tổng Tài Sản Của Vietinbank Giai Đoạn Từ Năm 2015-2019

Tổng Tài Sản Của Vietinbank Giai Đoạn Từ Năm 2015-2019 -

Tình Hình Rủi Ro Tác Nghiệp Tại Ngân Hàng Tmcp Công Thương Việt Nam 2015 - 2019

Tình Hình Rủi Ro Tác Nghiệp Tại Ngân Hàng Tmcp Công Thương Việt Nam 2015 - 2019 -

Hệ Thống Văn Bản, Quy Định Nội Bộ Về Quản Lý Rủi Ro Tác Nghiệp Của Ngân Hàng Tmcp Công Thương Việt Nam

Hệ Thống Văn Bản, Quy Định Nội Bộ Về Quản Lý Rủi Ro Tác Nghiệp Của Ngân Hàng Tmcp Công Thương Việt Nam -

Bản Đồ Xác Định Mức Độ Rủi Ro Nội Tại Và Hiệu Quả Bpks

Bản Đồ Xác Định Mức Độ Rủi Ro Nội Tại Và Hiệu Quả Bpks -

Thực Trạng Quy Trình Quản Lý Rủi Ro Tác Nghiệp Của Vietinbank.

Thực Trạng Quy Trình Quản Lý Rủi Ro Tác Nghiệp Của Vietinbank.

Xem toàn bộ 238 trang tài liệu này.

(Nguồn: [39])

Xác suất xuất hiện các dấu hiệu rủi ro được tính bằng tỷ lệ phần trăm giữa số lượng SKRR phát sinh trên số lượng nghiệp vụ đã thực hiện của toàn Ngân hàng. Chỉ tiêu này được tính cho từng loại dấu hiệu rủi ro.

Xác suất xuất hiện các dấu hiệu rủi ro thuộc nhóm sáu loại rủi ro đã trình bày trên đây của Vietinbank đều có xu hướng giảm trong giai đoạn từ năm 2015-2019. Trong đó, xác suất xuất hiện của nhóm rủi ro có liên quan đến cơ chế, chính sách và quy định thấp nhất với 0,009% vào năm 2019. Tốc độ giảm xác suất xuất hiện của nhóm dấu hiệu rủi ro có liên quan tới mô hình tổ chức, cán bộ và an toàn nơi làm

việc của Vietinbank là cao nhất, năm 2019 xác suất xuất hiện nhóm dấu hiệu rủi ro này chỉ bằng 34% so với năm 2015.

Những con số trên chứng tỏ công tác QLRRTN của Vietinbank đã giúp giảm nhiều lỗi, sự kiện rủi ro xảy ra, bước đầu đem lại hiệu quả tích cực, đặc biệt trong việc theo dõi các giao dịch nghi ngờ, bất thường.

Dựa trên chỉ tiêu số lượng các sự cố phát sinh trong kỳ

Số lượng SKRR phát sinh của Vietinbank theo từng nhóm rủi ro điển hình liên tục giảm qua các năm trong giai đoạn từ năm 2015-2019. Năm 2019, tổng số SKRR phát sinh là 74.403 sự kiện, giảm 35,4% so với năm 2018 và giảm hơn 73% so với năm 2015. Tốc độ giảm bình quân các SKRR của Vietinbank trong giai đoạn 2015-2019 đạt hơn 14%/năm.

Bảng 2.7. Số lượng SKRRTN phát sinh trong giai đoạn từ năm 2015-2019

Đơn vị tính: SKRRTN

Loại rủi ro | 2015 | 2016 | 2017 | 2018 | 2019 | |

1 | Mô hình tổ chức, cán bộ và an toàn nơi làm việc | 3.963 | 3.327 | 2.698 | 2.398 | 2.141 |

2 | Cơ chế, chính sách, quy | 287 | 137 | 87 | 28 | 16 |

3 | Gian lận và tội phạm bên | 16.169 | 17.953 | 12.047 | 12.719 | 11.395 |

4 | Gian lận và tội phạm nội bộ | 14.134 | 12.356 | 11.865 | 9.378 | 7.367 |

5 | Quy trình xử lý công việc | 239.512 | 174.797 | 118.165 | 89.154 | 52.157 |

6 | Công nghệ thông tin | 2.015 | 1.854 | 1.580 | 1.508 | 1.327 |

Tổng cộng | 276.080 | 210.424 | 146.442 | 115.185 | 74.403 | |

(Nguồn: [39])

Trong đó số lượng SKRR liên quan đến quy trình xử lý công việc năm 2015 chiếm số lượng lớn nhất là 239.512 SKRR, song đến năm 2019, con số này đã giảm xuống đáng kể nhưng vẫn ở ngưỡng cao, còn 52.157 lỗi. Số lượng lỗi liên quan đến cơ chế, chính sách, quy định của Vietinbank có tốc độ giảm lớn nhất, gần 19%/năm với số lượng 16 lỗi vào năm 2019 so với 287 lỗi năm 2015.

SKRR phát sinh do gian lận và tội phạm nội bộ có xu hướng giảm, tuy nhiên vẫn còn ở mức cao, chiếm 9,9% so với tổng số lượng SKRR phát sinh năm 2019, so với con số này là 5,12% năm 2015. Những SKRR do gian lận và tội

phạm nội bộ có nguy cơ gây ra tổn thất rất lớn cho ngân hàng cả về mặt tài chính và uy tín. Yêu cầu đặt ra cho ngân hàng là cần có những biện pháp hạn chế và khắc phục tổn thất mà loại rủi ro này gây ra.

SKRR do gian lận và tội phạm bên ngoài của Vietinbank tuy có giảm qua các năm nhưng về số tuyệt đối vẫn còn tương đối cao, nhất là tính chất ngày càng đa dạng và tinh vi. Một phần vì số lượng giao dịch với khách hàng tăng lên qua các năm với tốc độ tăng trung bình 23%/năm, một phần có thể do sự lỏng lẻo trong quản lý của ngân hàng, cán bộ thực hiện giao dịch bị quá tải và sự tinh vi ngày một tăng của tội phạm bên ngoài dẫn đến khó khăn cho ngân hàng trong công tác nhận diện và ngăn ngừa rủi ro.

Các nhóm rủi ro còn lại đều ở mức chấp nhận được, dựa trên xác suất xuất hiện dấu hiệu rủi ro và số lượng dấu hiệu dấu hiệu rủi ro được phát hiện.

Dựa trên chỉ tiêu tổng số tổn thất (tính bằng tiền) xảy ra trong kỳ báo cáo

Theo chỉ tiêu tổng số tổn thất tính bằng tiền, trong giai đoạn từ năm 2015- 2019 Vietinbank đã ghi nhận thiệt hại hơn 102 tỷ đồng, trong đó giá trị tổn thất khắc phục được là 89,8 tỷ đồng và con số chưa khắc phục được là 12,16 tỷ đồng. Giá trị tổn thất bình quân của Vietinbank giai đoạn từ năm 2015-2019 do các SKRRTN gây ra là hơn 2,4 tỷ đồng.

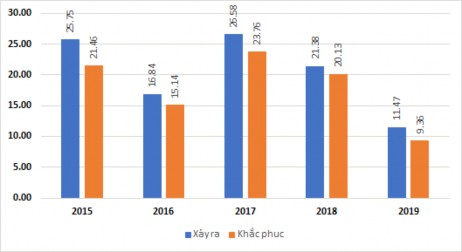

Biểu đồ 2.5. Kết quả khắc phục tổn thất của Vietinbank từ năm 2015-2019

Đơn vị tính: tỷ đồng

(Nguồn: [39])

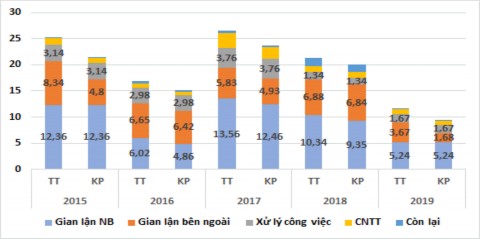

Giá trị tổn thất của Vietinbank năm 2019 đạt 2,1 tỷ đồng, chỉ bằng 49,3% năm 2015. Trong tổng giá trị tổn thất đã xảy ra với Vietinbank giai đoạn này, phần tổn thất chiếm tỷ trọng lớn nhất thuộc về nhóm rủi ro gian lận nội bộ, tiếp đến là rủi ro do gian lận và tội phạm bên ngoài với con số trung bình lần lượt là 45,94% và 31,72% giá trị tổn thất. Với chỉ một số ít các vụ việc liên quan đến gian lận và tội phạm nội bộ, giá trị tổn thất gây ra cho ngân hàng đã lên đến hàng trăm triệu hoặc hàng tỷ đồng.

Bên cạnh đó, tổn thất gây ra cho ngân hàng do hoạt động tội phạm bên ngoài mặc dù có giảm qua các năm song vẫn ở mức cao. Chỉ riêng năm 2019, mức tổn thất này mới được giảm xuống rõ rệt, ở mức 31,99% tổng giá trị tổn thất do rủi ro tác nghiệp gây ra, với số tuyệt đối là 3,67 tỷ đồng, trong đó giá trị tổn thất đã được khắc phục là 1,68 tỷ đồng. Trong số đó tổn thất lớn nhất gây ra bởi loại rủi ro này xuất phát từ việc kẻ xấu làm giả dấu, chữ ký, chứng từ hòng chiếm đoạt tiền, tài sản của khách hàng và ngân hàng (chiếm đến 94% giá trị tổn thất gây ra bởi gian lận và tội phạm bên ngoài)

Biểu đồ 2.6. Tổn thất theo từng nhóm rủi ro của Vietinbank từ 2015-2019

Đơn vị tính: tỷ đồng

(Nguồn: [39])

Có thể thấy, tổn thất gây ra do nhóm rủi ro liên quan đến mô hình tổ chức, cán bộ và an toàn nơi làm việc và rủi ro liên quan đến quy trình, quy định luôn chiếm tỷ trọng thấp trong tổng giá trị tổn thất rủi ro tác nghiệp gây ra cho ngân hàng, chỉ ở mức chưa đến 1%, riêng năm 2018 con số này tăng đột biến lên 7,7%

với số tuyệt đối lên tới 1,65 tỷ đồng giá trị tổn thất và 1,46 tỷ đồng giá trị tổn thất đã được khắc phục. Nguyên nhân là trong năm này một loạt máy ATM và các tài sản hữu hình khác đã bị ảnh hưởng và hư hại nghiêm trọng do mưa lớn và lũ lụt gây ra trên địa bàn các tỉnh miền núi phía Bắc và đồng bằng Bắc Bộ khiến Vietinbank buộc phải thay thế mới các tài sản cố định hữu hình nói trên, gây ra thiệt hại về mặt tài chính cho ngân hàng.

Đối với tổn thất gây ra do CNTT, nhìn chung giá trị không quá lớn và số khắc phục chiếm khoảng 75-80% giá trị tổn thất, song nhìn về tổng thể, tổn thất này lại là dấu hiệu cảnh báo ngân hàng về mức độ an toàn và vững chắc của nền tảng công nghệ trong việc quản trị rủi ro nói chung và quản trị rủi ro tác nghiệp nói riêng. Trong giai đoạn từ năm 2015-2019, tổn thất gây ra do CNTT của Vietinbank có thể đánh giá chấp nhận được nếu so sánh với quy mô ngân hàng và số lượng giao dịch phát sinh.

Nhìn chung, giá trị tổn thất do rủi ro tác nghiệp gây ra đối với Vietinbank trong giai đoạn từ năm 2015-2019 là tương đối thấp với giá trị tổn thất được khắc phục tương đương, đây là kết quả của công tác quản lý rủi ro tác nghiệp, đồng thời là yếu tố giúp ngân hàng không những giảm được chi phí hoạt động mà còn nâng cao uy tín, niềm tin nơi khách hàng. Vấn đề đặt ra là con số tổn thất này cần được so sánh, xem xét với số lượng vốn phân bổ cho rủi ro tác nghiệp theo hướng dẫn của Basel II, từ đó mới có thể kết luận được rằng ngân hàng đã có biện pháp dự phòng hiệu quả hay chưa trong việc khắc phục những tổn thất có thể có do rủi ro tác nghiệp gây ra.

2.3. Thực trạng quản lý rủi ro tác nghiệp của Ngân hàng TMCP Công Thương Việt Nam

2.3.1. Cơ sở pháp lý về quản lý rủi ro tác nghiệp của Ngân hàng TMCP Công thương Việt Nam

2.3.1.1. Hệ thống văn bản chính sách về quản lý rủi ro tác nghiệp của Ngân hàng Nhà nước

Hệ thống các ngân hàng TMCP Việt Nam trong những năm gần đây có nhiều tiến bộ và bứt phá cả về quy mô và chất lượng hoạt động, góp phần to lớn vào công

cuộc phát triển kinh tế của đất nước. Tuy nhiên, với những kết quả đạt được về kết quả hoạt động kinh doanh, các ngân hàng thương mại cũng đã phải gánh chịu rất nhiều tổn thất và đang phải từng bước phục hồi, trước mắt còn phải đối mặt với không ít rủi ro trong mọi hoạt động kinh doanh. Các số liệu thống kê về các sự kiện rủi ro, đặc biệt là rủi ro tác nghiệp ngày một gia tăng, gây tổn thất rất lớn cho các ngân hàng trong hệ thống.

Nhận thức được điều đó, đồng thời đánh giá công tác quản lý rủi ro tác nghiệp của các ngân hàng thương mại muốn đạt hiệu quả cần phải có một hành lang pháp lý minh bạch, chặt chẽ và nhất quán, Ngân hàng Nhà nước Việt Nam đã từng bước ban hành các văn bản chính sách, quy định, quyết định, thông tư hướng dẫn về các chính sách, hướng dẫn, hỗ trợ nhằm quản lý và điều chỉnh kịp thời hoạt động của các ngân hàng, cụ thể như sau:

Quyết định số 457/2005/QĐ-NHNN ngày 19/4/2005 của Thống đốc NHNN Việt Nam về việc ban hành “Quy định về các tỷ lệ bảo đảm an toàn trong hoạt động của Tổ chức Tín dụng”. Việc tuân thủ các giới hạn an toàn này giúp các NHTM kiểm soát được hoạt động phù hợp với năng lực quản trị và kiểm soát rủi ro của mình. Năm 2010, Quyết định này được thay thế bằng Thông tư 13/2010/TT-NHNN ngày 20/5/2010 của Thống đốc NHNN về việc quy định các tỷ lệ đảm bảo an toàn trong hoạt động của tổ chức tín dụng. Thông tư này đã bổ sung khá nhiều các nội dung phù hợp hơn đối với hoạt động của các tổ chức tín dụng. Thông tư cũng sửa đổi/bổ sung khái niệm về giới hạn tín dụng, tỷ lệ khả năng chi trả, tỷ lệ cấp tín dụng do với nguồn vốn huy động… Năm 2014, Thống đốc NHNN cũng đã ban hành Thông tư số 36/2014/TT-NHNN (được sửa đổi bởi thông tư số 06/2016/TT-NHNN ngày 27/5/2016) quy định các giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài thay thế cho Thông tư 13/2010/TT- NHNN. Đến ngày 15/11/2019, Thông tư số 22/2019/TT-NHNN đã được ban hành sửa đổi, bổ sung nhiều nội dung trong Thông tư 36/2014/TT-NHNN và sẽ chính thức có hiệu lực thi hành từ ngày 01/01/2020.

Quyết định 35/2006/QĐ-NHNN ngày 31/7/2006 của Thống đốc NHNN về việc “Quy định các nguyên tắc QLRR trong hoạt động Ngân hàng Điện tử” với những quy định khá chặt chẽ về QLRR do hệ thống CNTT trong hoạt động Ngân hàng như: Quy định về xây dựng Chính sách QLRR trong nội bộ tổ chức tín dụng như xây dựng phương án hoạt động Ngân hàng Điện tử, nguyên tắc quản lý rủi ro đối với bên thứ ba, quản lý rủi ro trong giao dịch đối với khách hàng, quản lý rủi ro đối với bên thứ ba, quản lý rủi ro trong giao dịch đối với khách hàng, quản lý rủi ro trong các trường hợp xảy ra sự cố… các nội dung QLRR được quy định đảm bảo an toàn cho các NHTM khi thực hiện các giao dịch trong hoạt động Ngân hàng Điện tử.

Thông tư 35/2018/TT-NHNN ngày 24/12/2018 sửa đổi bổ sung một số điều của Thông tư 35/2016/TT-NHNN ngày 29/12/2016 quy định về an toàn, bảo mật cho việc cung cấp dịch vụ ngân hàng trên Internet. Theo đó, ngoài việc thực hiện đảm bảo tính bí mật, toàn vẹn của thông tin khách hàng và tính sẵn sàng của hệ thống Internet Banking để cung cấp dịch vụ một cách liên tục, Thông tư còn yêu cầu các tổ chức tín dụng phải thường xuyên kiểm tra, đánh giá an ninh, bảo mật hệ thống, nhận diện rủi ro, nguy cơ gây ra rủi ro và xác định nguyên nhân gây ra rủi ro, kịp thời có biện pháp phòng ngừa, kiểm soát và xử lý rủi ro trong cung cấp dịch vụ ngân hàng trên Internet.

Bên cạnh đó cũng có một số văn bản liên quan đến QLRRTN và kiểm tra kiểm soát các hoạt động trong Ngân hàng đảm bảo không để xảy ra các SKRRTN như Quyết định số 36/2006/QĐ-NHNN về Quy chế kiểm tra, kiểm soát nội bộ; Quyết định số 37/2006/QĐ-NHNN về Quy chế kiểm toán nội bộ của tổ chức tín dụng; Thông tư số 44/2011/TT-NHNN về quy định hệ thống kiểm tra kiểm soát nội bộ và kiểm toán nội bộ của Tổ chức tín dụng, chi nhánh Ngân hàng nước ngoài. Gần đây nhất là Thông tư số 13/2018/TT-NHNN ban hành ngày 18/5/2018 (đã được sửa đổi bởi Thông tư số 40/2018/TT-NHNN) quy định về hệ thống kiểm soát nội bộ của ngân hàng thương mại, chi nhánh ngân hàng nước ngoài. Ngày 17/3/2014 Ngân hàng Nhà nước ban hành công văn số 1601/NHNN-TTSGNH quy

định 10 Ngân hàng theo lộ trình áp dụng thí điểm Basel II về an toàn vốn (trụ cột thứ nhất của Basel II) – mà sau đó đến cuối năm 2016 được cụ thể hóa tại Thông tư số 41/2016/TT-NHNN (Thông tư 41), trong đó có Vietinbank. Để áp dụng Basel II, các ngân hàng buộc phải chuẩn bị kỹ lưỡng và tăng cường đầu tư cả về nhân lực, công nghệ lẫn chi phí vận hành để chuẩn hóa về quản trị rủi ro theo đúng chuẩn quốc tế - vốn khắt khe hơn nhiều so với tiêu chuẩn của Việt Nam. Áp dụng tiêu chuẩn này, hệ số an toàn vốn (CAR) của các ngân hàng có thể giảm đi khoảng 1,5% cho đến 3%, tức CAR hiện tại từ 10-11% trở lên thì theo chuẩn mới mới có thể đạt trên 8% - là mức tối thiểu theo yêu cầu.

Trong bối cảnh hệ thống tài chính chịu nhiều tác động tiêu cực, NHNN đã có nhiều chỉ thị nhằm tăng cường kiểm soát an toàn tiền gửi và hoạt động thanh toán, hạn chế ảnh hưởng của rủi ro gian lận đến khách hàng và ngân hàng. NHNN đã có các công văn như: Công văn 386a/NHNN-TTGSNH, ngày 08/05/2017; công văn 2245/TTGSNH ngày 12/07/2017… Trong đó NHNN đã có những chỉ đạo sát sao về vấn đề bảo đảm an toàn trong hoạt động ngân hàng, trong đó có vấn đề về các gian lận nội bộ, gây thiệt hại tiền gửi cho người dân.

Đầu năm 2018, NHNN tiếp tục có văn bản số 1126/NHNN-TTGSNH ngày 23/2/2018 (sau khi xảy ra vụ việc mất tiền gửi hàng trăm triệu đồng của khách hàng tại một NHTMCP), trong đó đưa ra bảy yêu cầu đề nghị các ngân hàng thực hiện để đảm bảo an toàn giao dịch tiền gửi, tiền gửi tiết kiệm tại các TCTD, tập trung vào các nhóm giải pháp về công nghệ, quy định/quy trình, cơ cấu tổ chức, công tác cán bộ, truyền thông/thông tin tới khách hàng, tương tác với NHNN và các cơ quan chức năng khi phát sinh vụ việc sai phạm.

Có thể nói, Ngân hàng Nhà nước đang ngày càng hỗ trợ tích cực cho hệ thống ngân hàng thương mại trong công tác quản lý rủi ro nói chung và rủi ro tác nghiệp nói riêng, bằng việc ban hành các văn bản pháp quy và thiết lập hành lang pháp lý ngày một rõ ràng, chặt chẽ và phù hợp với xu thế chung của thế giới cũng như đặc điểm cụ thể của Việt Nam.