vấn đề rủi ro tập trung nhưng các NHTM vẫn có sự ưu tiên danh mục tín dụng của mình cho những lĩnh vực, khu vực, đối tượng mà mình có thế mạnh hoặc theo định hướng phát triển ngành nghề của Chính phủ theo từng giai đoạn.

(ii) Nhóm các công cụ hiện đại

Bán các khoản vay

Bán các khoản cho vay được hiểu là “ngân hàng tạo lập nên khoản vay sau đó bán đi các luồng thu nhập có được từ khoản vay đó cho một bên thứ ba mà không có các thoả thuận truy đòi, bảo đảm, bảo hiểm hay các hình thức tăng cường tín dụng khác” (Gorton và Haubrich, 1990). Kể từ khi nghiệp vụ mua bán nợ bắt đầu xuất hiện tại các NHTM từ đầu những năm 1990s, nó đã trở thành công cụ được sử dụng khá phổ biến và có doanh số giao dịch không ngừng tăng. Trên góc độ quản lý rủi ro tín dụng của danh mục cho vay, việc NHTM gom các khoản vay có chất lượng không tốt rồi đem bán cho các đối tác mua nợ sẽ là công cụ hữu hiệu giúp họ giảm thiểu, phòng tránh tổn thất tín dụng từ những món vay này. Đứng trên phương diện là người quản lý rủi ro trên các tài sản của mình, NHTM cần tham gia vào hợp đồng mua bán nợ với tư cách người bán. Bởi khi thực hiện bán nợ, NHTM sẽ chuyển giao quyền chủ nợ sang cho bên mua nợ trên toàn bộ giá trị hoặc một phần giá trị khoản vay tuỳ theo hợp đồng mua bán. Khi đó, nếu là các khoản nợ có tiềm ẩn rủi ro, NHTM sẽ chuyển giao được rủi ro tín dụng của những khoản vay này sang cho bên mua nợ. Như vậy đối với NHTM, việc quản lỷ rủi ro trên các khoản vay đã bán sẽ được thực hiện triệt để.

Chứng khoán hoá các khoản vay

Chứng khoán hóa là một kỹ thuật tài chính ra đời từ thị trường tài chính Hoa Kỳ vào đầu những năm 1970s. Fannie Mae và Freddie Mac là những công ty đầu tiên tham gia thực hiện và tích cực nhất trong hoạt động chứng khoán hóa, đồng thời đã kiến tạo nên sản phẩm chứng khoán đảm bảo bằng tài sản thế chấp (MBS). Sau đó, các loại chứng khoán đảm bảo bằng tài sản khác (ABS) được ra đời. Chứng khoán hóa được du nhập vào Châu Âu vào giữa những năm 80 đánh

dấu bằng giao dịch chứng khoán hóa đầu tiên được tiến hành ở Anh vào năm 1987 dưới dạng MBS. Tại Châu Á, các giao dịch chứng khoán hóa với việc phát hành các ABS trở nên phổ biến đầu tiên tại Nhật Bản và Hồng Kông - là những quốc gia có thị trường bất động sản rất phát triển vào đầu những năm 1990, sau đó có hai giai đoạn tạm lắng xuống do ảnh hưởng của cuộc khủng hoảng tài chính-tiền tệ vào năm 1997-1998 và 2007-2008.

Theo định nghĩa được OECD (2001) đưa ra thì: “Chứng khoán hoá là quy trình phát hành các loại chứng khoán mới được phép giao dịch và được đảm bảo bằng các tài sản hiện có như các khoản vay thế chấp, các khoản vay khác, các khản nợ từ thẻ tín dụng hoặc các loại tài sản khác (bao gồm cả các khoản phải thu)”. Với một giao dịch chứng khoán hoá tiêu biểu, NHTM sẽ gom các tài sản tài chính có dòng tiền phát sinh cố định hoặc gần như cố định để chuyển cho các trung gian tài chính đặc biệt (Special vehicles-SPVs). Dựa trên đảm bảo là các nhóm tài sản này, SPVs sẽ phát hành các chứng khoán có thể giao dịch được để bán cho các nhà đầu tư. Như vậy, NHTM khởi tạo khoản vay sẽ không cần quản lý các tài sản có rủi ro là các khoản vay nữa, do đó họ sẽ loại bỏ được rủi ro tín dụng trên nhóm các khoản vay này bởi rủi ro tín dụng được chuyển giao sang các nhà đầu tư - những người nắm giữ các chứng khoán được SPV phát hành.

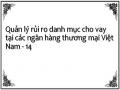

Sơ đồ 2.7: Quy trình chứng khoán hoá tiêu biểu

Nguồn: Andrew (2003)

Trên đây là sơ đồ một quy trình chứng khoán hoá tiêu biểu, bao gồm các bước như sau:

(1) Hợp đồng tín dụng được khởi tạo giữa người đi vay và NHTM

(2)(5) NHTM gom các khoản vay thành các “gói” có đặc điểm tương đồng rồi bán cho SPVs. Với giao dịch này NHTM có thể thực hiện trực tiếp với SPV hoặc thông qua các công ty quản lý tài sản (AMC) trực thuộc NHTM (3a)(3b)(4a)(4b) SPVs thông qua trung gian là các tổ chức bảo lãnh phát hành để phát hành chứng khoán dựa trên tài sản của mình là các “gói” khoản vay để bán cho nhà đầu tư. Khi đó nhà đầu tư nhận chứng khoán và trả tiền, dòng tiền sẽ được chuyển về qua tổ chức bảo lãnh phát hành và đến tay SPVs

(6a)(6b)(7) Định kì người đi vay thanh toán gốc và lãi trên khoản vay cho NHTM, dòng tiền này sẽ được NHTM hoặc thông qua các AMC của mình để chuyển trả cho SPVs.

Các nghiên cứu thực tế giai đoạn đầu những năm 1990s cho thấy hiệu quả đáng kể của chứng khoán hoá trong việc giúp NHTM giảm thiểu rủi ro tín dụng (Greenbaum và Thakor, 1987; Pavel và Phillis, 1987; Hess và Smith, 1988). Sau này, các nghiên cứu đã chỉ ra hiệu quả của chứng khoán hoá đối với việc giảm thiểu rủi ro tín dụng của NHTM còn phụ thuộc vào nhiều yếu tố, trong đó tập trung vào ba yếu tố chính là: chất lượng của các tài sản được đem đi chứng khoán hoá, loại hợp đồng mua bán chuyển giao tài sản giữa NHTM và SPVs, và mức độ rủi ro tổng thể của NHTM.

Sử dụng các sản phẩm phái sinh tín dụng

Khái niệm “Phái sinh tín dụng” có thể còn khá mới mẻ nhưng khái niệm “Tài chính phái sinh” đã xuất hiện từ khá lâu trên thị trường tài chính. Tuy vậy, trong các sản phẩm tín dụng truyền thống cũng đã có xuất hiện của phái sinh tín dụng, ví dụ như thư tín dụng là quyền chọn trên mức độ tín nhiệm của người đi vay, hay cho vay tuần hoàn bao gồm quyền chọn về lãi suất cho người đi vay. Một cách chính thống, khái niệm “Phái sinh tín dụng” liên quan tới thị trường giao dịch chính thức (OTC) của các giao dịch hợp đồng hoán đổi tổng thu nhập (total

return swap), hoán đổi rủi ro tín dụng (credit default swap), trái phiếu liên kết rủi ro tín dụng (credit – linked notes)…xuất hiện từ khoảng năm 1991.

Về định nghĩa, khái niệm “Phái sinh tín dụng” được hiểu là “các công cụ được thiết kế để tách và sau đó chuyển giao rủi ro tín dụng” (Smithson, 2003). Dưới đây là bảng tóm tắt về phân loại các công cụ phái sinh tín dụng theo ba tiêu chí: nhóm công cụ phái sinh tín dụng dựa trên thu nhập từ tài sản cơ sở, nhóm công cụ phái sinh tín dụng dựa trên sự kiện tín dụng và nhóm công cụ phái sinh tín dụng dựa trên lãi suất tín dụng.

Sự kiện tín dụng | Lãi suất tín dụng | |

Total return swap Default contingent forward | Credit default swap Credit linked note First default basket | Spread forward Spread option |

Có thể bạn quan tâm!

-

Các Phương Pháp Đánh Giá Chất Lượng Danh Mục Cho Vay Trong Quá Khứ

Các Phương Pháp Đánh Giá Chất Lượng Danh Mục Cho Vay Trong Quá Khứ -

Ví Dụ Về Phân Tích Mức Độ Vỡ Nợ Theo Tuổi Nợ

Ví Dụ Về Phân Tích Mức Độ Vỡ Nợ Theo Tuổi Nợ -

Sử Dụng Các Công Cụ Quản Lý Rủi Ro Danh Mục Cho Vay

Sử Dụng Các Công Cụ Quản Lý Rủi Ro Danh Mục Cho Vay -

Kinh Nghiệm Quốc Tế Về Quản Lý Rủi Ro Danh Mục Cho Vay Tại Nhtm

Kinh Nghiệm Quốc Tế Về Quản Lý Rủi Ro Danh Mục Cho Vay Tại Nhtm -

Thực Trạng Quản Lý Rủi Ro Danh Mục Cho Vay Tại Các Nhtm Việt Nam

Thực Trạng Quản Lý Rủi Ro Danh Mục Cho Vay Tại Các Nhtm Việt Nam -

Tỷ Lệ Car Của Các Nhtm Việt Nam Giai Đoạn 2017-2019

Tỷ Lệ Car Của Các Nhtm Việt Nam Giai Đoạn 2017-2019

Xem toàn bộ 252 trang tài liệu này.

Bảng 2.7: Phân loại hợp đồng phái sinh tín dụng theo các tiêu chí

Nguồn: Smithson (2003)

(i) Trái phiếu ràng buộc/ Trái phiếu liên kết rủi ro tín dụng (Credit Linked Note)

Trái biếu ràng buộc là một công cụ phái sinh kết hợp các đặc tính của khoản nợ thông thường và hợp đồng quyền chọn tín dụng. Trái phiếu này giúp cho tổ chức vay vốn có thể linh hoạt hơn trong quá trình thanh toán bởi trái phiếu ràng buộc tạo cho tổ chức phát hành một đặc quyền trong việc giảm mức thanh toán nếu xảy ra những sự kiện tín dụng.

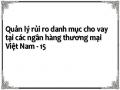

Sơ đồ 2.8: Cơ chế hợp đồng Trái phiếu ràng buộc

Nguồn: Tác giả tổng hợp

(ii) Hợp đồng hoán đổi rủi ro tín dụng (Credit Default Swap)

Đây là loại hợp đồng hoán đổi mà trong đó bên mua hợp đồng sẽ phải trả một khoản phí cho bên bán hợp đồng, khoản phí này được xem là một khoản thu nhập phí đối với bên bán. Khi rủi ro tín dụng xảy ra (người đi vay không trả nợ) thì bên bán phải bồi hoàn lại cho bên mua giá trị của khoản vay theo các điều khoản trong hợp đồng. Ngược lại, rủi ro tín dụng không xảy ra, tức người vay trả trước hết toàn bộ gốc và lãi đúng hạn thì hợp đồng sẽ hết hiệu lực và bên mua mất toàn bộ khoản phí, điều nay giống như bên mua trả một khoản phí để mua bảo hiểm cho khoản vay của mình trước những sự kiện tín dụng bất lợi.

Các giao dịch giữa bên mua và bên bán không được thông tin cho người đi vay, do vậy thông thường bên đi vay không biết có giao dịch này. Điều này được thực hiện để bảo toàn các mối quan hệ với khách hàng vay của NHTM.

Định kì trả phí

Bên mua CDS (người bán rủi ro tín dụng)

2.9: Cơ chế hợp đồng

Thanh toán có điều kiện trên sự kiện tín dụng

Bên bán CDS (người Sơ

mua rủi ro tín dụng)

đồ

hoán đổi rủi ro tín dụng

Nguồn: Tác giả tổng hợp

(iii) Hợp đồng quyền chọn rủi ro tín dụng (Credit Defaut Option)

Hợp đồng quyền chọn rủi ro tín dụng cũng là một công cụ bảo đảm cho giá trị của các khoản cho vay của ngân hàng, trong đó bên mua sự an toàn sẽ trả phí để mua quyền chọn bán các khoản nợ của mình, bên bán sự an toàn sẽ cam kết

thanh toán theo giá thực hiện trong hợp đồng khi sự kiện tín dụng xảy ra. Nếu như khách hàng vay vốn trả nợ như kế hoạch, bên mua sẽ thu được những khoản thanh toán như dự định, hợp đồng quyền chọn sẽ không được sử dụng và bên mua sẽ mất toàn bộ khoản phí trả trên hợp đồng quyền chọn. Nhưng nếu khách hàng không trả nợ hoặc khoản vay bị sụt giảm giá trị, bên mua có quyền yêu cầu bên bán thanh toán giá trị tổn thất theo cam kết.

Định kì trả phí

Bên mua quyền chọn (NHTM)

Bên bán quyền chọn

Thanh toán tổn thất theo cam kết khi người mua thực hiện quyền

Sơ đồ 2.10: Cơ chế hợp đồng quyền chọn rủi ro tín dụng

Nguồn: Tác giả tổng hợp

2.2.3. Các nhân tố ảnh hưởng tới quản lý rủi ro danh mục cho vay tại NHTM

2.2.3.1. Nhân tố từ phía NHTM

Văn hoá quản lý rủi ro và khẩu vị rủi ro

Xây dựng được văn hoá quản lý rủi ro và khẩu vị rủi ro là yếu tố rất quan trọng quyết định sự thành công trong quản lý rủi ro tín dụng của danh mục cho vay. Theo định nghĩa của Ernst Young (2015), văn hoá quản lý rủi ro được hiểu là tập hợp các giá trị, niềm tin, nhận thức, hành vi của các cá nhân trong tổ chức liên quan đến rủi ro phát sinh trong hoạt động, từ đó ảnh hưởng tới hiệu quả hoạt động của tổ chức. Xuất phát từ mục tiêu của NHTM và trình độ, năng lực, năng khiếu của bộ máy lãnh đạo mà văn hoá quản lý rủi ro của các NHTM sẽ được tạo dựng khác nhau. Tuy vậy, văn hoá quản lý rủi ro tập trung vào các hoạt động tạo rủi ro và kiểm soát rủi ro của NHTM.

Khẩu vị rủi ro dường như là một khái niệm trực quan hơn văn hoá quản lý rủi ro. Theo Basel (2013), “khẩu vị rủi ro có thể được định nghĩa là khả năng, cách thức, mức độ và phạm vi chấp nhận rủi ro nhằm đạt được những mục tiêu hoạt động, kinh doanh mà ngân hàng theo đuổi”. Khi NHTM xây dựng được khẩu vị

rủi ro tức là họ định trước mức rủi ro tối đa trong phạm vi năng lực rủi ro của ngân hàng, bao gồm các hạn chế theo quy định của pháp luật. Việc này sẽ ảnh hưởng tới việc kết cấu danh mục cho vay cũng như đưa ra các công cụ quản lý rủi ro danh mục này phù hợp với mức khẩu vị rủi ro đã được xác định.

Việc đánh giá, thẩm định từng khoản vay riêng lẻ trong danh mục

Việc đánh giá mức độ rủi ro của từng khoản vay chưa chính xác do áp dụng phương pháp không phù hợp hoặc sai sót trong đánh giá do lỗi chủ quan của NHTM hoặc nguyên nhân khách quan dẫn đến việc NHTM cấp tín dụng cho những khách hàng có mức độ tín nhiệm thấp, khả năng trả nợ kém hoặc không có khả năng trả nợ. Với từng khoản vay, khách hàng có khả năng trả nợ thấp sẽ ảnh hưởng đến chất lượng tín dụng chung của cả danh mục cho vay của NHTM.

Chính sách phân bổ tín dụng

Việc phân bổ tín dụng theo khu vực, ngành nghề, khách hàng… nằm trong chính sách tín dụng của NHTM do Ban điều hành thiết kế và được phê duyệt bởi Hội đồng quản trị/Hội đồng thành viên. Việc phân bổ tín dụng không đồng đều khiến đối tượng mà NHTM đang tập trung cho vay nếu có diễn biến tiêu cực sẽ gây rủi ro lớn cho danh mục tín dụng của NHTM. Nếu NHTM tập trung tín dụng vào một số lượng ít đối tượng khách hàng, khi khách hàng đó mất khả năng trả nợ, NHTM sẽ phải gánh chịu tổn thất lớn hơn là việc họ thực hiện đa dạng hoá danh mục cho vay vào nhiều đối tượng khác nhau.

Khả năng phân tích, đánh giá ngành, lĩnh vực kinh tế mà NHTM đang cho vay

Khả năng đánh giá, nhìn nhận được các đặc trưng của từng ngành nghề, lĩnh vực kinh tế mà NHTM đang cho vay và các nhân tố ảnh hưởng đến hoạt động kinh doanh của khách hàng vay thể hiện ở việc phân tích tình hình hiện tại cũng như dự báo biến động trong tương lai. Khi một biến số kinh tế vĩ mô hoặc vi mô trong một ngành nghề có sự thay đổi, các khách hàng vay thuộc lĩnh vực đó sẽ chịu ảnh hưởng, làm giảm khả năng trả nợ của họ. Nếu khách hàng không thực hiện được nghĩa vụ trả nợ, khi đó danh mục cho vay của NHTM sẽ bị tổn thất.

Ngoài ra, nếu đánh giá, dự báo được các diễn biến thị trường sẽ giúp NHTM xây dựng, điều chỉnh cơ cấu danh mục cho vay theo hướng hợp lý, tránh rủi ro.

Trình độ quản lý, giám sát các khoản vay hiện hữu trong danh mục

Trình độ quản lý, giám sát các khoản vay thể hiện thông qua việc kiểm sát sau cho vay, đánh giá tình hình của khách hàng sau khi giải ngân, nhìn nhận và dự báo các diễn biến trong tình hình kinh tế, lĩnh vực hoạt động của khách hàng. Trong đó, chất lượng cán bộ tín dụng đóng vai trò quan trọng, họ phải là những người am hiểu khách hàng, lĩnh vực kinh doanh của khách hàng, khu vực địa lý…; phải được đào tạo, có trình độ chuyên môn cao trong việc nhìn nhận và sàng lọc những khách hàng có chất lượng cao; có đạo đức nghề nghiệp; có khả năng dự báo về các vấn đề liên quan đến khách hàng.

2.2.3.2. Nhân tố từ phía khách hàng vay vốn

Mục đích sử dụng vốn, thiện chí trả nợ

Ngay từ khi xin vay vốn, đa số các khách hàng vay đều có ý tưởng, phương án kinh doanh tốt, khả thi và có mong muốn trả nợ. Số lượng khách hàng có ý định sử dụng vốn sai mục đích, không có thiện chí trả nợ, cố tình lừa đảo ngân hàng là không nhiều. Tuy nhiên, trong quá trình sử dụng vốn vay, có nhiều sự kiện từ môi trường kinh tế, môi trường kinh doanh ảnh hưởng đến nguồn trả nợ và việc thực hiện dự án, kế hoạch kinh doanh của khách hàng khiến họ nảy sinh việc không có thiện chí trả nợ. Việc này gần như sẽ dấn tới việc NHTM sẽ bị mất vốn tín dụng từ khách hàng, ảnh hưởng tới toàn bộ danh mục cho vay nói chung. Như vậy, việc kiểm soát khách hàng sử dụng vốn đúng mục đích và duy trì thiện chí trả nợ là khâu thực hiện quan trọng trong kiểm soát, giám sát sau cho vay.

Khả năng quản lý kinh doanh

Khi khách hàng vay vốn ngân hàng để mở rộng quy mô hoạt động sản xuất kinh doanh, đa phần họ tập trung đầu tư vốn vào cơ sở vật chất chứ ít khi đầu tư vào đổi mới phương pháp quản lý, bộ máy giám sát kinh doanh, bộ phận tài chính kế toán theo đúng chuẩn mực. Khi quy mô kinh doanh mở rộng quá lớn so với tư duy quản lý sẽ dẫn tới sự thất bại của các phương án, dự án kinh doanh, đặc biệt