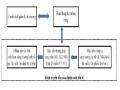

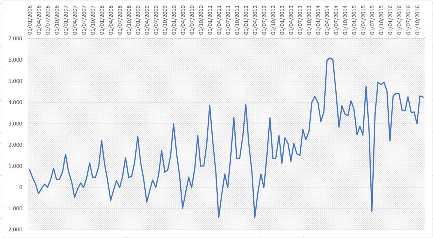

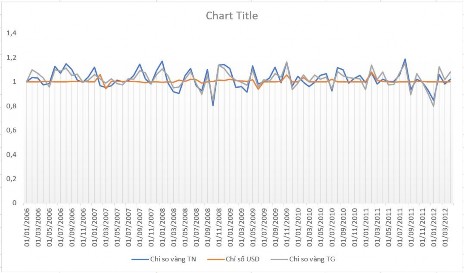

Hình 2.8: Chênh lệch giá vàng trong nước và giá vàng quốc tế quy đổi từ 2006-2009

Nguồn: SJC, Router, SBV 2009

Do vậy, tồn tại biên độ chênh lệch giá vàng nội địa với quốc tế là kết quả tất yếu và do một số nguyên nhân cụ thể sau đây:

2.2.3.1. Mất cân đối giữa cung và cầu vàng nội địa

Về phía cung vàng, lượng cung vàng gần như phụ thuộc vào vàng nhập khẩu nguyên nhân bởi ngành công nghiệp sản xuất vàng trong nước rất nhỏ (chỉ chiếm dưới 1% lượng tiêu thụ vàng hàng năm). Trước năm 2008, vàng được NHNN cấp quota cho phép các doanh nghiệp nhập khẩu. Tuy nhiên với áp lực lan tỏa bất ổn kinh tế toàn cầu sau cuộc khủng hoảng tài chính 2008, NHNN phản ứng thận trọng hơn. Điều này tuy trái với nhu cầu vàng rất lớn của Việt Nam nhưng lượng ngoại tệ thì đây lại là một biện pháp đúng đắn. Cầu vàng luôn luôn lớn mà cung thì thiếu hụt do đó dẫn tới cả tâm ký và hiện trạng khan hiếm vàng trên thị trường.

Có thể bạn quan tâm!

-

Tổng Quan Tình Hình Nghiên Cứu Đề Tài

Tổng Quan Tình Hình Nghiên Cứu Đề Tài -

Mối Quan Hệ Hữu Cơ Giữa Cstt Và Chính Sách Qlnn Thị Trường Vàng

Mối Quan Hệ Hữu Cơ Giữa Cstt Và Chính Sách Qlnn Thị Trường Vàng -

Giai Đoạn Từ 2010 – Nay: Nhnn Kiểm Soát Thị Trường Vàng Bằng Các Công Cụ Hành Chính, Gắn Qlnn Với Mục Tiêu Ổn Định Kinh Tế Vĩ Mô

Giai Đoạn Từ 2010 – Nay: Nhnn Kiểm Soát Thị Trường Vàng Bằng Các Công Cụ Hành Chính, Gắn Qlnn Với Mục Tiêu Ổn Định Kinh Tế Vĩ Mô -

Tình Hình Biến Động Giá Vàng Trong Nước Quanh Thời Điểm 25/11/2012

Tình Hình Biến Động Giá Vàng Trong Nước Quanh Thời Điểm 25/11/2012 -

Hạn Chế Trong Chính Sách Và Công Cụ Qlnn Đối Với Thị Trường Vàng

Hạn Chế Trong Chính Sách Và Công Cụ Qlnn Đối Với Thị Trường Vàng -

Mẫu Nghiên Cứu, Dữ Liệu Nghiên Cứu Và Phương Pháp Phân Tích

Mẫu Nghiên Cứu, Dữ Liệu Nghiên Cứu Và Phương Pháp Phân Tích

Xem toàn bộ 197 trang tài liệu này.

Hình 2.9: Tình hình xuất khẩu ròng đá quý, kim loại quý

Nguồn: SBV 2013

Về phía cầu vàng. Nhu cầu vàng thể hiện qua 3 nhóm sản phẩm chính: vàng đầu tư, vàng trang sức, và vàng sử dụng trong công nghệ, công nghiệp. Trong đó, Việt Nam chưa phải là nước sản xuất có hàm lượng công nghệ cao nên vàng sử dụng trong công nghệ, công nghiệp chỉ chiếm tỷ trọng nhỏ. Trong lịch sử của Việt Nam, đặc biệt là trải qua nhiều năm trong chiến tranh thì, vàng làm trang sức cất giữ như nhẫn, vòng luôn được ưu tiên hàng đầu, do vậy đồ trang sức bằng vàng chiếm tỷ trọng lớn trong nhau cầu tiêu thụ vàng. Tuy nhiên kể từ sau năm 2007 sàn giao dịch vàng ACB thì nhu cầu vàng đầu tư đã có phần nào lấn át vàng trang sức trong tăng trưởng ngắn hạn nhu cầu tiêu thụ vàng nội địa. Đồng thời năm 2009 chứng kiến sự kiện vỡ bong bóng thị trường chứng khoán, bất động sản các dòng tiền dần rút khỏi các kênh này, do đó vàng được coi là một kênh có tiềm năng. Khi NHNN kiên quyết đóng cửa sàn giao dịch vàng, xóa hoạt động kinh doanh vàng trên tài khoản tại thời điểm 07/2010. Do đó ngay lập tức các nhà đầu tư tìm cách đầu tư dưới hình thức khác khiến một lượng vốn lớn trước đây tập trung trên vàng tài khoản chuyển sang sản phẩm vàng vật chất, ngay lập tức làm mất cân đối cung cầu thị trường theo hướng cầu vàng tăng đột biến. Không còn cơ chế liên thông thị trường nội địa với quốc tế làm cộng hưởng chênh lệch giá vàng lên nhiều lần.

Đồng thời một trong những tác động cộng hưởng cho chênh lệch giá vàng trong năm 2012 và 2013 là yêu cầu tất toán trạng thái vàng của các TCTD theo Thông tư 38/2012/TT-NHNN quy định trạng thái vàng của các TCTD.

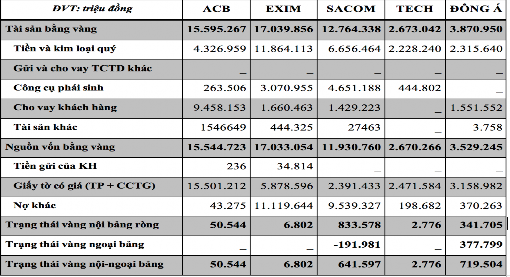

Bảng 2.1: Thống kê trạng thái vàng của một số NHTM tại thời điểm 31/12/2012

Nguồn: Nguyễn Đức Trung (2013)

Quy định của NHNN làm nhu cầu của các NHTM tăng đột biến qua đó làm cầu vàng vượt xa so với cung vàng trong nước dẫn tới việc giá vàng chênh lệch 3-4 tr.đ/ 1 lượng trong các năm 2012 và 2013.

2.2.3.2. Tính biến động cao của giá vàng thế giới

Giữa thị trường nội địa với thế giới luôn tồn tại những tác động theo các chiều hướng và cường độ khác nhau tới giá vàng từ sự khác biệt về áp lực thị trường. Những thị trường khác nhau luôn có những áp lực tác động lên giá vàng khác nhau, điều này hình thành từ cấu trúc nội tại của thị trường. Sự khác biệt nằm ở cả lực lượng, thành phần tham gia của phía cung và cầu thị trường. Thị trường vàng Việt Nam, thế giới không ngoài sự khác biệt này. Khi giá vàng thế giới xác định một xu hướng giảm giá theo biên động rộng nhưng giá vàng trong nước lại giảm theo biên độ nhỏ hơn hoặc theo chiều hướng ngược lại khi giá vàng trong nước xác định xu hướng tăng theo biên độ lớn hơn giá vàng thế giới, khi đó sự chênh lệch về biên độ tăng sẽ làm cho nới rộng khoảng cách về giá vàng nội địa với thế giới, giá vàng nội địa sẽ cao hơn giá vàng quốc tế. Đồng thời xu hướng tăng giá của vàng làm tác động đến tâm lý của nhà đầu tư theo chiều hướng tăng nhu cầu vàng tích trữ, điều này gây áp lực rất lớn cho cầu vàng dẫn tới áp lực kéo dãn khoảng cách giá vàng nội địa và thế giới.

Lịch sử cho thấy giá vàng nội địa thường mang xu hướng tăng nhanh hơn so với giá vàng quốc tế khi giá vàng thế giới tăng và giảm chậm hơn ở chiều ngược lại. Những thông tin tiêu cực của kinh tế thế giới luôn tạo ra những lực hỗ trợ cho giá vàng đi lên, đồng thời những cú sốc về chính trị cũng làm cho giá vàng tăng. Tác động từ giá vàng quốc tế, giá vàng nội địa cũng đã giảm nhưng do cấu trúc thị trường khác nhau đã khiến tốc độ giá vàng trong nước giảm chậm hơn do đó nới rộng khoảng cách chênh lệch giữa giá trong nước và thế giới lớn hơn. Đồng thời nửa năm 2016 trước biến động của hiện tượng Brexit nước Anh tách khỏi châu Âu thì tâm lý lo ngại về biến động cả về chính trị kinh tế châu Âu lần thế giới làm cho các quỹ đầu cơ vàng GETFs thúc đẩy hoạt động mua vàng đồng thời bán ra đồng ngoại tệ châu Âu. Điều này dẫn tới cầu về vàng thế giới tăng mạnh, dẫn tới giá vàng thế giới tăng nhanh.

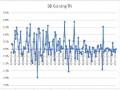

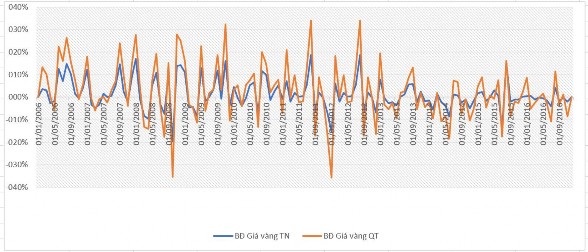

Hình 2.10: Chênh lệch biến động giá vàng nội địa và quốc tế

Nguồn: SJC, Router 2016

Tâm lý đầu cơ của các nhà đầu tư không chuyên, xu hướng theo đám đông đồng thời việc đầu cơ gom vàng cũng cộng hưởng đẩy giá vàng nội địa tăng mạnh bên cạnh yếu tố giá tăng. Việc tăng đột biến kết hợp cùng với nhiều thông tin tác động mạnh tới tâm lý người dân. Khi người dân không nắm được thông tin cùng những tin đồn thất thiệt về chính sách tiền tệ đã làm cho khi giá lên cao. Do yếu tố tâm lý chi phối và được lan rộng một cách khó kiểm soát nên cầu vàng bị khuếch đại vượt quá cung dẫn tới khoảng cách giữa cung và cầu vàng chênh lệch lớn, giá bị khuếch đại một cách bất thường.

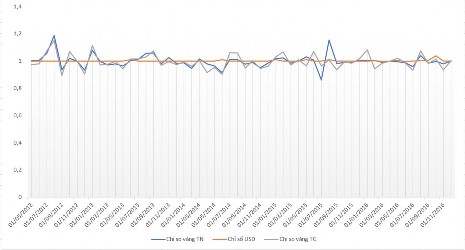

Hình 2.11: Biến động giá vàng nội địa, quốc tế và chỉ số USD trước NĐ 24

Nguồn: SJC, Router, VCB 2012

Hình 2.12: Biến động giá vàng nội địa, quốc tế và chỉ số USD sau NĐ 24

Nguồn: SJC, Router, VCB 2016

Hình 2.11 và 2.12 cho thấy sau Nghị định 24/2012/NĐ-CP có hiệu lực, đặc biệt trong giai đoạn 2014 đến 2016 thì mức độ biến động chỉ số tỷ giá, giá vàng nội địa theo chiều hướng giảm biên độ chênh lệch, ổn định hơn. Trước Nghị định 24/2012/NĐ-CP có 12.000 tổ chức kinh doanh vàng, tuy nhiên hoạt động kiểm soát còn lỏng lẻo về cơ chế quản lý dẫn tới tác động của hiện tượng tâm lý, đầu cơ nâng giá làm giá vàng nội địa cao hơn thế giới. Đồng thời nếu xem xét rộng ra tới toàn thị trường tài chính, nhìn nhận trên quan điểm thống nhất điều hành CSTT thì việc giữ cho thị trường vàng ổn định, giá vàng không còn biến động bất ổn do yếu tố đầu cơ, tâm lý đám đông của nhà đầu tư lại là cần thiết. Khi Nghị định 24/2012/NĐ-CP hiệu lực, tỷ giá giữ ổn định hơn do tâm lý coi vàng như một phương tiện thanh toán đã giảm mạnh, người dân đã dần có tâm lý “chán vàng” CSTT ổn định hơn làm cầu tích trữ vàng của dân cũng ổn định, đồng thời gần như loại trừ hoàn toàn những cú sốc đến từ tâm lý người dân, giá vàng biến động ngay lập tức tạo ra xu thế mua gấp, bán gấp theo từng đợt sóng giá vàng.

2.3. Đánh giá các biện pháp QLNN thị trường vàng của NHNN

2.3.1. Mục tiêu QLNN thị trường vàng của NHNN

Thị trường vàng là một thị trường mang tính lịch sử, là thành phần hữu cơ quan trọng của nền kinh tế vĩ mô. Những bất ổn của thị trường vàng ngay lập tức ảnh hưởng tiêu cực đến sự ổn định kinh tế vĩ mô và an ninh tài chính quốc gia. Nhằm nâng cao vai trò QLNN, đưa thị trường vàng vào kỷ luật, tổ chức sắp xếp một cách chặt chẽ, Chính phủ đã ban hành Nghị định 24/2012/NĐ-CP về quản lý hoạt động kinh doanh

vàng. Theo đó, “NHNN là cơ quan thay mặt Chính phủ thống nhất quản lý các hoạt động kinh doanh vàng theo quy định tại Nghị định này”. Vai trò quản lý thị trường vàng của NHNN được quy định cụ thể, NHNN thực hiện chức năng xây dựng chiến lược, đề xuất các chương trình kế hoạch phát triển thị trường vàng, sử dụng văn bản pháp luật để điều tiết QLNN hoạt động kinh doanh vàng. NHNN đã thực thi quyết liệt và có lộ trình rõ ràng nhiều biện pháp quản lý theo đúng định hướng của Nghị định 24 theo những mục tiêu cụ thể:

Thứ nhất, tăng cường chống vàng hóa một cách toàn diện. Trước khi Nghị định 24/2012/NĐ-CP ban hành, thị trường vàng được lưu thông và trao đổi thông qua mạng lưới thông qua hệ thống gồm 12.000 đơn vị kinh doanh vàng bao gồm: các doanh nghiệp, các đơn vị kinh doanh nhỏ lẻ dưới dạng cửa hàng cửa tiệm. Thông quan mạng lưới trên thì vàng miếng dần trở thành một phương tiện thanh toán phổ biến, điều này sẽ gây khó khăn không nhỏ cho công tác quản lý. Đồng thời lượng vàng trong các TCTD trên bảng cân đối kế toán cả khoản mục cho vay và huy động gây áp lực đến hệ số nhân tiền của hệ thống ngân hàng thông qua một phần chức năng tiền tệ. Khi có biến động về vĩ mô tác động đến tâm lý người dân thì xẩy ra hiện tượng mua vàng đầu cơ tăng cao, nguồn tiền chính để mua vàng được rút ra từ các TCTD dây nên hiệu ứng bất ổn cho nền kinh tế. Qua đó cũng tạo ra đầu cơ thao túng thị trường, làm cho giá vàng bị biến động rất cao, càng đẩy cao tâm lý giữ vàng của người dân do đó hiện hữu tình trạng vàng hóa. Do vậy, lộ trình của NHNN đưa các sản phẩm vàng ra khỏi bảng cân đối TCTD bằng Thông tư 11/2011 và biện pháp tiếp theo của Nghị định 24 có tính thống nhất rất cao mục tiêu chống vàng hóa nền kinh tế.

Thứ hai, kiểm soát cung vàng miếng ra thị trường một cách nhất quán. NHNN đã ra Quyết định 1623/2012/QĐ-NHNN ngày 23/08/2012 về việc tổ chức và quản lý sản xuất vàng miếng của NHNN. Theo đó, “NHNN quyết định sản xuất vàng miếng trên cơ sở mục tiêu điều hành CSTT và cung cầu vàng miếng trên thị trường“. Đồng thời “NHNN trực tiếp giao Công ty trách nhiệm hữu hạn một thành viên Vàng bạc đá quý Sài Gòn - SJC gia công vàng miếng“. Căn cứ nhu cầu thực tế trên thị trường NHNN quyết định giao hạn mức, cấp nguồn và quy định rõ thời điểm để SJC tổ chức sản xuất vàng miếng. Đây là những quy định cần thiết của NHNN để tạo ra kỷ luật thị trường và sự thống nhất mang tính thời điểm đối với hoạt động cung ứng vàng miếng. Qua đó đảm bảo chất lượng, đáp ứng được lợi ích hợp pháp người dân khi sở hữu vàng.

Thứ ba, bình ổn thị trường vàng trong nước gắn chặt bình ổn kinh tế vĩ mô.

Trước đây NHNN bình ổn giá trong nước bằng cách sử dụng các “van quota“ nhập

khẩu vàng nguyên liệu được cấp phép cho các đơn vị có đủ điều kiện. Tuy vậy thực tế hoạt động quota này thường không được sử dụng hết do các đơn vị nhập khẩu ưu tiên cho hoạt động kinh doanh của mình hơn, dẫn đến các “van quota“ thường không được sử dụng hết nên hiệu quả thực thi bình ổn là chưa cao. Đồng thời thay vì có thể sử dụng ngoại tệ phục vụ sản xuất cơ bản cho nền kinh thì lại phải chuyển nguồn về các doanh nghiệp kinh doanh vàng nhập khẩu vàng, gây nên tình trạng vàng hóa nền kinh tế tăng cao đi đôi thiếu hụt ngoại tệ gây áp lực cho VND phá giá. Do vậy đây là một nhóm giải pháp can thiệp có tính đồng bộ của NHNN trong việc loại trừ vàng hóa, trong đó vàng là một phương tiện thanh toán khi có lạm phát tăng cao, nâng cao nguồn lực tín dụng dưới dạng tiền tệ để phục vụ cho nền kinh tế. Thông qua các biện pháp này NHNN tăng cường bình ổn thị trường vàng, tác động rất lớn đến ổn định tỷ giá nâng cao hiệu lực CSTT, ổn định nền kinh tế vĩ mô.

2.3.2. Những mặt tích cực

2.3.2.1. Chính sách chấm dứt huy động và cho vay vốn bằng vàng tại các TCTD

Thông tư số 22/2010/TT-NHNN ngày 29/10/2010 quy định về huy động và cho vay vốn bằng vàng của TCTD của NHNN thể hiện những định hướng ban đầu đối với TCTD trong huy động, vay vốn bằng vàng theo hướng thắt chặt. Cụ thể là các hình thức huy động vàng của TCTD giới hạn trong: “phát hành giấy tờ có giá, cho vay vốn bằng vàng để sản xuất (chế tác) và kinh doanh vàng trang sức”. Hạn chế hoàn toàn các sản phẩm bao gồm: “cho vay để sản xuất, kinh doanh vàng miếng và không được huy động, cho vay bằng VND bảo đảm giá trị theo giá vàng”. Quy định này lập tức mang liệu hiệu quả rõ rệt là đến 31/03/2011 tại các TCTD thống kê cho thấy: sự giảm sút đột ngột số lượng các hoạt động vay vốn bằng vàng, tuy nhiên vẫn có chiều hướng tăng lên với số lượng hoạt động huy động vàng, số dư cho hoạt động chuyển đổi vàng thành tiền có xu hướng giảm, tính tại thời điểm 31/03 thì giữ ở mức giảm 14,7%. Thông tư 22 đã tạo một đà tâm lý rất tốt cho thị trường, giúp tạo 1 tấm niệm cho thị trường. Giá vàng quốc tế liên tục biến động và đạt đỉnh 1.554 USD/ouce, thị trường trong nước lại có dấu hiện ổn định rõ rệt, giá vàng nội địa thấp hơn giá vàng thế giới với biên độ 200-450.000 đồng/ lượng. Có sự đối nghịch nhau về xu hướng giá vàng nội địa và thế giới do tâm lý nhà đầu tư trong thị trường được định hướng ổn định hơn, không còn tâm lý đám đông khi giá vàng thế giới biến động. NHNN ban hành Thông tư số 11/2011/TT-NHNN ngày 29/04/2011 theo chỉ đạo thống nhất của Chính phủ chấm dứt cho vay và huy động vốn bằng vàng của TCTD. Mục tiêu của Thông tư nhằm đảm bảo 2 nhiệm vụ cơ bản là loại bỏ vàng ra khỏi bảng cân đối kế toán của

NHTM trên 2 phía tài sản nợ và có, do đó vàng không còn là một kênh phương tiện dẫn vốn và dần được loại trừ ra khỏi hệ thống tín dụng của hệ thống ngân hàng. Nội dung cụ thể của thông tư là chấm dứt hoạt động cho vay vốn bằng vàng của TCTD đối với cả khách hàng và các tổ chức tín dụng khác (áp dụng cho cả 2 nhóm hợp đồng tín dụng đã ký giải ngân và đã ký chưa giải ngân hoặc đã ký chưa giải ngân hết). “TCTD không được thực hiện cho vay vốn bằng vàng đối với khách hàng và các TCTD khác (kể cả các hợp đồng tín dụng đã ký kết nhưng chưa giải ngân hoặc giải ngân chưa hết); không được gửi vàng tại TCTD khác; không được thực hiện các nghiệp vụ ủy thác, đầu tư và các hình thức cấp tín dụng khác bằng vàng. TCTD không được huy động vốn bằng vàng, trừ trường hợp phát hành chứng chỉ ngắn hạn bằng vàng để chi trả vàng theo yêu cầu của khách hàng khi số vàng thu nợ và tồn quỹ không đủ để chi trả. Việc phát hành chứng chỉ ngắn hạn bằng vàng của TCTD vào ngày 01/05/2012”.

Hình 2.13: Giá vàng trong nước tại thời điểm ban hành TT 11/2011/TT-NHNN

Nguồn: SJC

Thực tế cho thấy để thực thi theo Thông tư 11/2011/TT-NHNN thì các NHTM phải chịu những sức ép không nhỏ cho hoạt động kinh doanh của mình, cập nhật được tình trạng trên NHNN đã tiến hành tháo gỡ bằng cách xây dựng các khoảng giãn chính sách thông qua văn bản quan trọng là Thông tư 12/2012/TT-NHNN 27/04/2012. Thông tư tạo ra độ trễ 07 tháng chính sách so với quy định của thông tư 11 đối với hoạt động cho vay và huy động vàng của TCTD, kéo lùi thời hạn đến 25/11/2012. Đồng thời NHNN cũng tiến hành giảm áp lực cầu vàng để tất toán tài khoản thông qua chỉ thị số 05/CT-NHNN ngày 27/04/2012 về việc “chấn chỉnh việc thực hiện quy định về huy động, giữ hộ vàng và sử dụng vàng huy động, vàng giữ hộ của các NHTM”. Thị trường ngay lập tức trở nên ổn định, biên độ giao động giá vàng