Nguyễn Thị Thanh Huyền (2015) với Luận án tiến sĩ “Quản lý nhà nước đối với hoạt động kinh doanh vàng tại Việt Nam”. Đây là một công trình nghiên cứu có hệ thống về QLNN hoạt động kinh doanh vàng, trong đó tác giả sử dụng phương pháp điều tra xã hội học bằng các bảng câu hỏi. Bài nghiên cứu đã hệ thống hoá được các nội dung mang tính chất nội hàm của QLNN, đồng thời đưa ra được hệ thống các tiêu chí đánh giá mức độ hoàn thiện của chính sách QLNN hoạt động kinh doanh vàng như sau: “(i) Hướng tới mục tiêu phát triển chung, (ii) Đảm bảo tính hợp lý, phù hợp với tình hình thực tế và thông lệ quốc tế (iii) Đảm bảo tính đồng bộ và toàn điện, (iv) Đảm bảo tính ổn định và minh bạc, (v) Có khả thi và hiệu quả”. Bài nghiên cứu đã đánh giá được bức tranh của hoạt động kinh doanh vàng tại Việt Nam theo từng loại hình qua đó đề xuất những kiến nghị chính sách.

Tô Ánh Dương (2009) với nghiên cứu “Quản lý thị trường vàng: Kinh nghiệm quốc tế và gợi ý chính sách cho Việt Nam”. Thông qua khảo sát thực tiễn 2 thị trường là Trung Quốc và Ấn Độ tác giả đã đưa ra những kinh nghiệm QLNN cho thị trường vàng Việt Nam là: (i) Quản lý trên cơ sở tôn trọng nguyên tắc thị trường, quy luật cung cầu, mục tiêu quản lý của NHNN là sử dụng tối ưu nguồn lực này. Dùng nguồn lực vàng nhằm phát triển kinh tế ổn định. (ii) Đề cao quan điểm tự do hoá thị trường, lộ trình cần phù hợp với xu thế chung. Kinh nghiệm Trung Quốc là tiến hành tự do hoá vàng vật chất rồi mới tiến hành tự do hoá vàng Tài khoản. (iii) NHTW là người dẫn dắt và điều tiết thị trường. (iv) Xây dựng phương án Sàn giao dịch vàng tập trung sẽ mang lại nhiều lợi ích kinh tế lớn.

Đỗ Thị Thủy (2010) với bài nghiên cứu “Thị trường vàng Việt Nam năm 2010 - Những tác động đến chính sách tài chính và hoạt động của các NHTM”, Thông qua việc đánh giá tác động của biến vĩ mô như tỷ giá, lạm phát đến giá vàng và khảo sát hoạt động của các NHTM thì nghiên cứu đưa ra những gơị ý chính sách như sau: (i) Kiềm chế lạm phát là biện pháp quan trọng để ổn định đồng nội tệ lấy lại niềm tin của người dân, (ii) Không nên áp dụng các biện pháp hành chính vào quản lý thị trường vàng, thay vào đó nên có những biện pháp mang tính thị trường, (iii) Thành lập sàn vàng quốc gia do NHNN đứng ra quản lý.

Trần Ngọc Thơ (2014) với bài nghiên cứu “Quản lý thị trường vàng: Sứ mệnh của Ngân hàng Nhà nước” bài nghiên cứu chỉ ra vàng chính là tiền (ultimate money). Do đó quản lý thị trường vàng chính là công cụ của CSTT nhằm quản lý cung tiền. Đồng thời bằng những biện pháp tất toán trạng thái vàng, đưa vàng ra bảng cân đối kế toán NHTM thì đã góp phần ổn định nền kinh tế vĩ mô. Tác giả đề xuất cần một định

chế tài chính chuyên biệt SPV (Special Purpose Vehicle) cho điều tiết quản lý thị trường vàng, tuy nhiên nền tảng cho việc thực hiện chính sách chính là niềm tin nhân dân vào đồng nội tệ.

1.4.3. Khoảng trống nghiên cứu

Từ các nghiên cứu trong nước và quốc tế, tác giả tổng hợp thành những vấn đề cơ bản liên quan đến nội hàm và phương pháp nghiên cứu chính sách QLNN đối với thị trường vàng như sau:

Thứ nhất, trên giác độ vàng là một tài sản tài chính thì quản lý thị trường vàng có liên quan chặt chẽ đến thực thi điều hành CSTT (Trần Ngọc Thơ, 2014) do đó chủ thể quản lý là NHNN.

Có thể bạn quan tâm!

-

Tác Động Của Cstg Tới Chính Sách Qlnn Thị Trường Vàng

Tác Động Của Cstg Tới Chính Sách Qlnn Thị Trường Vàng -

Kinh Nghiệm Quốc Tế Qlnn Đối Với Thị Trường Vàng Và Bài Học Kinh Cho Việt Nam

Kinh Nghiệm Quốc Tế Qlnn Đối Với Thị Trường Vàng Và Bài Học Kinh Cho Việt Nam -

Tổng Quan Tình Hình Nghiên Cứu Đề Tài

Tổng Quan Tình Hình Nghiên Cứu Đề Tài -

Giai Đoạn Từ 2010 – Nay: Nhnn Kiểm Soát Thị Trường Vàng Bằng Các Công Cụ Hành Chính, Gắn Qlnn Với Mục Tiêu Ổn Định Kinh Tế Vĩ Mô

Giai Đoạn Từ 2010 – Nay: Nhnn Kiểm Soát Thị Trường Vàng Bằng Các Công Cụ Hành Chính, Gắn Qlnn Với Mục Tiêu Ổn Định Kinh Tế Vĩ Mô -

Chênh Lệch Giá Vàng Trong Nước Và Giá Vàng Quốc Tế Quy Đổi Từ 2006-2009

Chênh Lệch Giá Vàng Trong Nước Và Giá Vàng Quốc Tế Quy Đổi Từ 2006-2009 -

Tình Hình Biến Động Giá Vàng Trong Nước Quanh Thời Điểm 25/11/2012

Tình Hình Biến Động Giá Vàng Trong Nước Quanh Thời Điểm 25/11/2012

Xem toàn bộ 197 trang tài liệu này.

Thứ hai, giá vàng trong nước chịu ảnh hưởng bởi các biến vĩ mô như: lạm phát, tỷ giá, lãi suất, giá vàng thế giới … Khi nghiên cứu ảnh hưởng chính sách QLNN thị trường vàng có thể xem xét mối quan hệ giữa các biến số vĩ mô tác động đến thị trường vàng.

Thứ ba, về dữ liệu, phương pháp nghiên cứu: nghiên cứu thực nghiệm các biến số vĩ mô thường lựa chọn theo năm hoặc theo tháng quý. Phương pháp để đánh giá là OLS, GARCH, VAR… Các nghiên cứu trong nước thường sử dụng phương pháp VAR.

Từ tổng hợp trên, luận án nhận thấy còn tồn tại khoảng trống cần bổ sung, hoàn thiện như sau:

- Các nghiên cứu trong và ngoài nước nghiên cứu chỉ nghiên cứu một phần khía cạnh của giá vàng, các hoạt động kinh doanh vàng, QLNN với hoạt động kinh doanh vàng. Tuy nhiên nghiên cứu có hệ thống công tác QLNN đối với thị trường vàng trên giác độ vàng như một tài sản tài chính thì lại là một khoảng trống đề nghiên cứu. Trong đó gắn chặt công tác QLNN đối với thị trường vàng với công tác thực thi CSTT.

- Các nghiên cứu chưa nêu bật được công tác QLNN đối với thị trường vàng với mối quan hệ đồng thời với CSTG, CSTT.

- Nghiên cứu thực nghiệm tại các quốc gia trong từng thời gian khác nhau sẽ có những kết quả khác nhau. Điều này cho thấy những biến tác động hay những cú sốc nội tại hay bên ngoài tới mỗi quốc gia là khác biệt và sự khác biệt luôn có những đề xuất chính sách phù hợp linh hoạt với quốc gia nghiên cứu.

- Chính sách QLNN với thị trường vàng bao gồm nhiều mục tiêu và phương thức điều hành. Mức độ ảnh hưởng của chính sách sẽ có sự khác biệt đối với các lý thuyết nói chung của những nước phát triển. Qua đó vận dụng được 1 mô hình để đánh giá tác động chính sách QLNN thị trường vàng là phù hợp với bối cảnh Việt Nam.

- Luận án sẽ tiếp cận theo hướng hệ thống hóa các kênh tác động CSTT lên chính sách QLNN thị trường vàng, xây dựng mô hình VAR bao gồm nhiều biến số kinh tế vĩ mô có nền tảng là các lý thuyết kinh tế và xây dựng kịch bản các cú sốc từ bên ngoài và từ chính sách QLNN đối với thị trường vàng theo tháng. Việc lượng hóa mối quan hệ này trong mô hình sẽ là một hướng nghiên cứu mang tính ứng dụng thực tiễn cao. Luận án sẽ phân tích ảnh hưởng các cú sốc bên ngoài và chính sách QLNN đối với thị trường vàng trong nước thông qua các biến kinh tế vĩ mô như: lãi suất, tỷ giá, lạm phát, dự trữ ngoại hối quốc gia. Dữ liệu phân tích theo tháng, từ kết quả nghiên cứu thực nghiệm, luận án sẽ đề xuất một số giải pháp liên quan nhằm hoàn thiện chính sách QLNN đối với thị trường vàng tại Việt Nam.

KẾT LUẬN CHƯƠNG 1

Trong chương 1, luận án đã nghiên cứu tập trung một số nội dung sau:

- Hệ thống hoá lý luận về vàng, thị trường vàng, công tác QLNN thị trường vàng.

- Đưa ra một số nghiên cứu thực nghiệm các nước trên thế giới về các nhân tố tác động đến giá vàng là: nhân tố cung cầu, lạm phát, lãi suất, tỷ giá hối đoái, giá dầu và các nhân tố vĩ mô khác.

- Đồng thời nghiên cứu cũng chỉ ra mối liên hệ giữa thực thi CSTT với chính sách QLNN đối với thị trường vàng, qua đó chỉ ra cơ chế NHTW can thiệp vào thị trường vàng khi một nền kinh tế đang phát triển, mở cửa có lạm phát cộng hưởng với thâm hụt cán cân thanh toán.

- Đồng thời chương này cũng nghiên cứu 2 quốc gia Trung Quốc và Ấn Độ trong việc QLNN với thị trường vàng, qua đó đưa ra một số bài học kinh nghiệm cho Việt Nam.

- Chương 1 tác giả đã tiến hành tổng quan các công trình nghiên cứu theo trong nước và nước ngoài theo từng chủ đề tương đồng xoay quanh vàng, thị trường vàng và chính sách QLNN thị trường vàng. Nghiên cứu tác động chính sách QLNN thị trường vàng được một số nghiên cứu thông qua các biến đại diện như giá vàng và thay đổi giá vàng. Kết quả nghiên cứu thực nghiệm vô cùng đa dạng và phụ thuộc rất lớn vào đặc điểm quy mô mẫu chọn. Các nghiên cứu ở Viêt Nam hầu hết đều tiếp cận nghiên cứu chính sách QLNN với thị trường vàng trên tất cả các sản phẩm của vàng. Tuy nhiên nghiên cứu vàng như một tài sản tài chính như một phần của chính sách tiền tệ lại ít được nhắc đến, do vậy đây là một khoảng trống nghiên cứu cho tác giả.

CHƯƠNG 2

THỰC TRẠNG QUẢN LÝ NHÀ NƯỚC ĐỐI VỚI THỊ TRƯỜNG VÀNG TẠI VIỆT NAM

2.1. Thực tiễn thị trường vàng Việt Nam

2.1.1. Khái quát chung

Ở Việt Nam trải qua thời gian dài chiến tranh và bất ổn chính trị, vàng được sử dụng như một cơ chế tiết kiệm truyền thống và thậm chí sử dụng như phương tiện thanh toán và tiêu chuẩn giá cả cho giao dịch tài sản có giá trị lớn. Đông thời vàng luôn là một tấm nệm an toàn để chống lại lạm phát, mất giá của tiền đồng. Cũng tương đồng như Trung Quốc, QLNN đối thị trường vàng luôn có quan hệ hữu cơ với điều hành CSTT ở Việt Nam do những gắn kết cả về luật định và cơ chế.

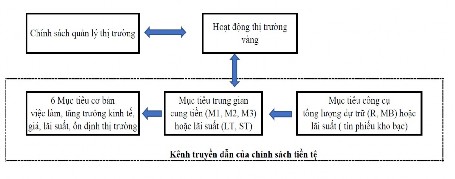

Hình 2.1: Mối quan hệ hữu cơ giữa CSTT và chính sách QLNN thị trường vàng

Nguồn: Tác giả tổng hợp từ nghiên cứu của Salih, Michelle (2006)

Trong giai đoạn 2007-2010, bên cạnh kênh đầu tư chứng khoán và bất động sản thì vàng là một kênh đầu tư có tỷ suất sinh lời cao, tuy nhiên hàm chứa rủi ro rất lớn do giá vàng luôn biến động với biên độ không thể dự báo. Vai trò của vàng tại Việt Nam mở rộng sang đầu cơ, kinh doanh chênh lệch giá vàng dần trở thành phổ biến, khi các sàn giao dịch vàng bùng nổ ở 2 trung tâm lớn là Hà Nội và Hồ Chí Minh. Tuy nhiên, từ sau năm 2010 NHNN Việt Nam tiến hành kiểm soát chặt chẽ thị trường vàng gắn chặt với các mục tiêu của CSTT nhằm cường an ninh ổn định tiền tệ.

2.1.2. Giai đoạn từ trước năm 2006 – Thị trường vàng bắt đầu có sự kiểm soát

Trong giai đoạn trước năm 1999 thị trường vàng của Việt Nam chịu sự điều chỉnh của Nghị định 63-CP ngày 24/09/1993 về QLNN đối với hoạt động kinh doanh vàng. Trong đó “mọi tổ chức và cá nhân đều có quyền nắm giữ hợp pháp vàng dưới dạng vàng khối, vàng thỏi, vàng cục, vàng cốm, vàng lá, vàng sa khoáng, vàng tư

trang”. Đồng thời khẳng định “NHNN quản lý gia công, chế tác, cầm đồ, mua bán, xuất nhập khẩu vàng; QLNN thực hiện bởi sự phối hợp đồng bộ giữa các cơ quan bao gồm NHNN, các cơ quan chức năng liên quan”. Thông qua Nghị định, thị trường vàng định hình có tính rõ nét hơn trong đó quy định rõ “hoạt động kinh doanh vàng phải là doanh nghiệp, hoặc đăng ký kinh doanh có tư cách pháp nhân”. XNK vàng hoàn do NHNN kiểm soát, NHNN cấp phép cho hoạt động xuất khẩu vàng. Thị trường vàng lúc này chỉ mang tính chất nội địa và chưa có tính liên thông với thế giới, quy mô thị trường nhỏ và có tính chất manh mún (Đặng, 2008).

Năm 1999, Chính phủ ban hành Nghị định số 174/1999/NĐ-CP nhằm mở rộng hoạt động kinh doanh trên thị trường vàng. Kể từ khi Nghị định 174/1999/NÐ-CP có hiệu lực, kết hợp cùng Nghị định số 63/1998/NĐ-CP ngày 17/08/1998 về quản lý ngoại hối, thì đã làm rõ được tinh thần chung thống nhất QLNN về ngoại hối, hoạt động ngoại hối là tự do hóa thị trường. Đặc điểm nổi bật của CSTT thời kỳ này là ưu tiên các chính sách hạn chế giảm phát (mức lạm phát được ghi nhận trong năm 2000 là

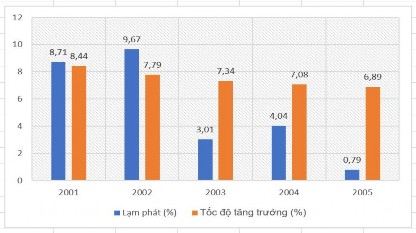

-0,53%). Năm 2003 NHNN sử dụng công cụ tỷ lệ dự trữ bắt buộc để tăng M2 thông qua việc giảm từ 15-4% đối với dự trữ ngoại tệ. Ngay lập tức chính sách đã tạo ra cú hích làm giảm lãi suất ngoại tệ và thúc đẩy hoạt động tín dụng của các NHTM với chi phí vốn thấp đưa vào nền kinh tế. Tuy nhiên chính sách làm cho lạm phát tăng nhanh trở tại từ 0,79% năm 2001 lên mức 9,67% vào năm 2004.

Hình 2.2: Chỉ số lạm phát và tốc độ tăng trưởng 2001-2005

Nguồn: SBV, 2006

Trong năm 2004 để góp phần ổn định kinh tế vĩ mô và hỗ trợ XK, NHNN tiến hành điều chỉnh giảm tỷ giá VNĐ/USD, thu hẹp biên độ chênh lệch giữa tỷ giá niêm yết ở NHTM và tỷ giá ngoài thị trường tự do. Ước tính tăng trưởng tín dụng toàn hệ

thống bình quân 29% một năm. Ngay lập tức thị trường vàng trong nước được hỗ trợ tạo đà phát triển mở rộng cả về quy mô lẫn cấu trúc. Điểm nhấn trong giai đoạn này là NHNN cho phép kinh doanh thêm các loại hình vàng tài khoản. Các sản phẩm tín dụng, huy động của các TCTD là tương đối linh hoạt. Các tổ chức có thể mở tài khoản ở trong lãnh thổ Việt Nam mà còn mở rộng ra nước ngoài, giữa thị trường nội địa và quốc tế có sự kết nối, liên thông.

2.1.3. Giai đoạn từ 2006 đến 2009 – Bùng nổ thị trường vàng

Giai đoạn này, hệ thống NHTM hàng có bước chuyển mình là cải cách dần theo hướng tự do hóa và áp dụng nhiều hơn các tiêu chuẩn với thông lệ quốc tế. Bốn NHTM quốc doanh (Ngoại thương; Nông nghiệp và Phát triển nông thôn, Đầu tư và Phát triển, Công Thương) tiến hành cổ phần hóa với sự tham gia đầu tư góp vốn và quản trị của ngân hàng nước ngoài. Đây là hướng đi mới giúp lành mạnh hóa hệ thống ngân hàng, nâng cao sức cạnh tranh, cũng như từng bước tăng cường hội nhập kinh tế Việt Nam với quốc tế.

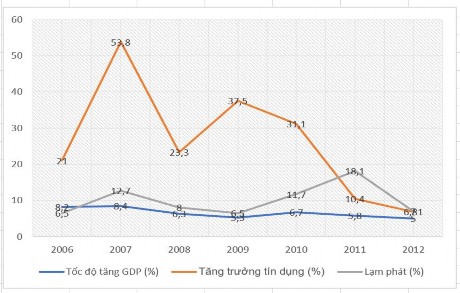

Hình 2.3: Chỉ số lạm phát và tốc độ tăng trưởng 2006-2012

Nguồn: SBV (2013)

Năm 2006, tăng trưởng tín dụng giảm từ khoảng 40% thời điểm đầu năm xuống còn 24% trong tháng 02/2006. Lạm phát ở mức tương đối, 7,5% vào tháng 05/2006 so với mức 8,5% vào tháng 12/2005 với nguyên nhân chính là do chi phí đẩy. Cuối năm 2006, tốc độ tăng trưởng GDP của Việt Nam đạt đến 8,23%, lạm phát chỉ còn 6,57%.

Điều này được giải thích một phần do có sự sụt giảm của tăng trưởng tín dụng (mức tăng chỉ còn khoảng 21,4% so với trên 30% của giải đoạn 2001 - 2005) và quan trọng hơn là do các NHTM đã chú trọng nhiều hơn đến chất lượng tín dụng khi siết chặt hơn quy trình cấp tín dụng. Trước diễn biến của tình hình, vào năm 2007 NHNN bắt đầu nới lỏng CSTT. Điều tiết bằng các công cụ OMO thường xuyên và linh hoạt hơn như cố định phiên mua, chuyển đổi điều kiện cách thức đấu thầu qua đó nâng cao giám sát biến động thị trường tiền tệ một cách tốt nhất thông qua các NHTM. Điều này mang lại những chuyển biến tích cực, tăng trưởng tín dụng tăng 53,89%. Thời kỳ này thị trường vàng trong nước liên tục biến động, luôn phát triển nóng với sự bùng nổ các đơn vị kinh doanh vàng có chức năng sản xuất. Cuối 2006, công ty SJC với chiến lược là người dẫn đầu thị trường, đạt công suất dập vàng miếng lên đến 12.000 lượng/ngày, thậm chí nhu cầu của thị trường lên cao thì công ty có thể nâng mức sản lượng sản xuất lên đến 20.000 lượng/ngày. Vàng Bảo Tín Minh Châu cũng đầu tư dây chuyền công nghệ dập vàng miếng thay cho công nghệ đúc vàng đã cũ để tăng sản lượng. Hai công ty là Công ty vàng Agribank (AAA), SJC cũng đã liên hiệp đưa vào hoạt động hai kho ngoại quan vàng. Việc ra đời các kho ngoại quan sẽ tạo ra bước chuyển biến quan trọng trong việc nhập khẩu, kinh doanh vàng cho thị trường nội địa. ACB công bố thương hiệu vàng mới – vàng ACB Bông lúa với công suất 10.000 lượng/ngày, thông tin này ngay lập tức có tính định hướng thị trường, thúc đẩy động lực cạnh tranh. Cuối năm 2007, Ngân hàng TMCP Phương Nam (Southern Bank) được NHNN cấp phép sản xuất vàng miếng. Ngoài ra, NHNN cấp hạn mức sản xuất vàng miếng cho doanh nghiệp trong năm 2008, quyết định này đáp ứng theo đề nghị của các doanh nghiệp sản xuất vàng miếng. Tổng hạn mức cấp phép khối lượng vàng miếng cho các doanh nghiệp được sản xuất trong năm 2008 là 63.400kg.

Bắt đầu từ năm 2007, các NHTM Việt Nam đưa ra loại hình kinh doanh mới là Sàn giao dịch vàng. Các sàn giao dịch này cho phép khách hàng cá nhân sử dụng tài khoản kinh doanh trạng thái giá vàng trong nước, các tài khoản được sử dụng các khoản vay của ngân hàng. Hình thức này cho phép khách hàng có một mức độ đòn bẩy cao (do có thể sử dụng đòn bẩy với tỷ lệ 90%) tuy nhiên hàm chứa rất nhiều rủi ro. Kinh doanh vàng trên tài khoản gồm có: ACB, Eximbank, Sacombank, Việt Á và Phưong Đông; Công ty SJC, Công ty kinh doanh mỹ nghệ vàng bạc đá quý Agribank, Công ty vàng Agribank HCM.

Trong thời kỳ này, nhằm mục tiêu kiềm chế lạm phát NHNN tiến hành thực hiện CSTT thắt chặt. Các NHTM Việt Nam ngay lập tức chuyển sang lĩnh vực kinh doanh vàng trên tài khoản sau khi NHNN thắt chặt các tiêu chí cho vay đối với các hoạt động