tổng dư nợ và tăng 5.62%, đến năm 2021 dư nợ cho vay ngắn hạn tăng 4.51% so với năm 2020, từ đó ta có thể được PVcomBank- CN Đông Đô đã rất nỗ lực trong việc chú trọng phát triển hoạt động cho vay ngắn hạn.

Nhằm đáp ứng nhu cầu tín dụng trung và dài hạn của các khách hàng, PVcomBank – CN Đông Đô đã không ngừng nỗ lực nâng cao chất lượng các hoạt động. Quy mô cho vay trung - dài hạn tại PVcomBank - CN Đông Đô tăng trưởng đều qua các năm. Cụ thể năm 2019 dư nợ trung và dài hạn của PVcomBank – CN Đông Đô đạt 563.71 tỷ đồng so với năm 2018 tăng 47.46 tỷ đồng. Năm 2020, dư nợ trung và dài hạn của PVcomBank – CN Đông Đô là 600.84 tỷ đồng tăng 6.59% so với năm 2019. Năm 2021, dư nợ cho vay trung - dài hạn của CN đã đạt mức 624.85 tỷ đồng.

Nhìn chung dư nợ cho vay ngắn hạn chiếm tỷ trọng lớn hơn cho vay trung – dài hạn là do khách hàng của chi nhánh chủ yếu là khách hàng vay ngắn hạn đề đáp ứng những nhu cầu cấp bách trong thời gian ngắn. Ví dụ như: cho vay du học, chiết khấu giấy tờ có giá, cho vay mua oto,…Cơ cấu cho vay cơ bản là phù hợp với chính sách khuyến khích các khoản chi tiêu phục vụ nhu cầu cuộc sống của người dân.

Tổng quan chung hoạt động tín dụng của chi nhánh đã có sự phát triển vượt bậc song chưa khai thác được hết tiềm năng. Chi nhánh cần phải định hưỡng rõ ràng hơn nữa các chiến lược mục tiêu, đa dạng hơn nữa các đối tượng khách hàng và các ngành nghề kinh tế cho vay.

Mặt khác để đánh giá hoạt động sử dụng vốn của chi nhánh có tốt hay không đó là tỷ lệ nợ xấu trên tổng dư nợ của Chi nhánh.

Bảng 2.3. Tỷ lệ Nợ xấu/Tổng dư nợ tại PVcomBank - CN Đông Đô từ năm 2018 đến năm 2021

(Đơn vị : tỷ đồng)

2018 | 2019 | 2020 | 2021 | |

Dư nợ cho vay | 1,307.67 | 1,449.65 | 1531.1 | 1597.02 |

Nợ xấu (tỷ đồng) | 22.21 | 25.34 | 28.21 | 32.54 |

Tỉ lệ nợ xấu/ Tổng dư nợ | 1.70 | 1.75 | 1.84 | 2.04 |

Có thể bạn quan tâm!

-

Các Nhân Tố Ảnh Hưởng Tới Phát Triển Hoạt Động Cho Vay Tiêu Dùng Của Ngân Hàng Thương Mại

Các Nhân Tố Ảnh Hưởng Tới Phát Triển Hoạt Động Cho Vay Tiêu Dùng Của Ngân Hàng Thương Mại -

Quy Trình Cấp Tín Dụng Và Công Tác Thẩm Định Tín Dụng

Quy Trình Cấp Tín Dụng Và Công Tác Thẩm Định Tín Dụng -

Tình Hình Hoạt Động Kinh Doanh Của Ngân Hàng Tmcp Đại Chúng Việt Nam

Tình Hình Hoạt Động Kinh Doanh Của Ngân Hàng Tmcp Đại Chúng Việt Nam -

Quy Trình Cho Vay Tiêu Dùng Tại Ngân Hàng Thương Mại Cổ Phần Đại Chúng Việt Nam - Chi Nhánh Đông Đô

Quy Trình Cho Vay Tiêu Dùng Tại Ngân Hàng Thương Mại Cổ Phần Đại Chúng Việt Nam - Chi Nhánh Đông Đô -

Dư Nợ Cvtd Tại Một Số Chi Nhánh Ngân Hàng Trên Địa Bàn Hà Nội Giai Đoạn

Dư Nợ Cvtd Tại Một Số Chi Nhánh Ngân Hàng Trên Địa Bàn Hà Nội Giai Đoạn -

Thực Trạng Phát Triển Hoạt Động Cho Vay Tiêu Dùng Ở Ngân Hàng Thương Mại Cổ Phần Đại Chúng Việt Nam - Chi Nhánh Đông Đô Phản Ánh Theo Các Chỉ Tiêu

Thực Trạng Phát Triển Hoạt Động Cho Vay Tiêu Dùng Ở Ngân Hàng Thương Mại Cổ Phần Đại Chúng Việt Nam - Chi Nhánh Đông Đô Phản Ánh Theo Các Chỉ Tiêu

Xem toàn bộ 131 trang tài liệu này.

(Nguồn: Báo cáo tổng kết tín dụng tại PVcomBank- CN Đông Đô)

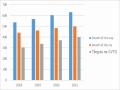

Tỷ lệ nợ xấu cao hay thấp sẽ cho biết chất lượng cho vay của chi nhánh có tốt hay không? Vì vậy ngân hàng cần khống chế nó ở mức độ cho phép để đảm bảo khả năng an toàn của ngân hàng. Tỷ lệ nợ xấu của chi nhánh giai đoạn năm 2018 - 2021 đang nằm trong ngưỡng an toàn nhưng so với mặt bằng chung vẫn ở mức khá cao. Năm 2018 tỷ lệ này là 1.70% và tăng lên 1.75% vào năm 2019. Năm 2020 tỷ lệ này là 1.84%. Và đến 2021, con số này đã tăng lên ở mức 2.04%. Tỷ lệ này tăng lên một phần là do sự tăng trưởng nhanh về dư nợ cho vay. Mặc dù chi nhánh đã có nỗ lực trong việc quản lý và khắc phục rủi ro của hoạt động cho vay tuy nhiên trong giai đoạn nền kinh tế còn tiếp tục đối mặt với nhiều khó khăn nhất là trong thời điểm kinh tế suy giảm cho ảnh hưởng của đại dịch Covid – 19 nợ xấu tại PVcomBank - CN Đông Đô chủ yếu rơi vào các doanh nghiệp nhỏ vay mở rộng sản xuất kinh doanh và CVTD. Vì vậy chi nhánh cần phải thực sự đẩy mạnh hơn nữa công tác quản lý các khoản vay cũng như nâng cao năng lực thẩm định và đánh giá khách hàng cho các CV QHKH.

2.1.2.3 Hoạt động cung cấp các dịch vụ tài chính khác

* Hoạt động kinh doanh thẻ

Phát triển hoạt động kinh doanh thẻ của các ngân hàng đã mang đến cho các ngân hàng một vị thế mới, một diện mạo mới. Ngoài việc xây dựng được hình ảnh

thân thiện với từng khách hàng, triển khai dịch vụ thẻ thành công cũng khẳng định sự tiên tiến về công nghệ của một ngân hàng. Nhận thức được tầm quan trọng của hoạt động kinh doanh thẻ, PVcomBank – CN Đông Đô không ngừng nỗ lực để phát triển hoạt động này. Cụ thể năm 2021, doanh số phát hành thẻ PVcomBank Master Card đạt 7.11 tỷ đồng, tăng 10% so với năm 2020. Số lượng thẻ thanh toán quốc tế phát năm 2021 tăng 3.7% so với cùng kỳ năm 2020. Hiện nay, PVcomBank - CN Đông Đô không ngừng hoàn thiện công nghệ, kỹ thuật, nâng cấp hệ thống đường truyền, hệ thống ATM.

* Đào tạo nguồn nhân lực và phát triển mạng lưới

Con người là nhân tố thành công trong mọi hoạt động kinh doanh vì vậy trong thời gian qua, vấn đề đào tạo nguồn nhân lực luôn được Ban lãnh đạo PVcomBank - CN Đông Đô quan tâm và chú trọng. Chi nhánh thường xuyên cử cán bộ tham gia các khóa đào tạo nâng cao kỹ năng và nghiệp vụ như: Kỹ năng chăm sóc khách hàng nội bộ, kỹ năng bán hàng, đào tạo nghiệp vụ T24,… do PVcomBank và các giảng viên có kinh nghiệm được ngân hàng mời về đào tạo.

2.1.2.4 Kết quả hoạt động kinh doanh tại Ngân hàng TMCP Đại Chúng Việt Nam - Chi nhánh Đông Đô

Trong giai đoạn 2018 – 2021 PVcomBank - CN Đông Đô đã tập trung phát huy các ưu thế để nâng cao chất lượng dịch vụ, trên cơ sở đó chi nhánh đã phát triển và thu hút được nhiều khách hàng tiềm năng. Ta có thể đánh giá hoạt động của CN qua các tiêu chí sau:

Bảng 2.4. Kết quả hoạt động kinh doanh tại PVcomBank - CN Đông Đô từ năm 2018 đến năm 2021

(Đơn vị: tỷ đồng)

2018 | 2019 | 2020 | 2021 | So sánh 2019/2018 | So sánh 2020/2019 | So sánh 2021/2020 | ||||

Số tiền | % | Số tiền | % | Số tiền | % | |||||

1. Tổng thu | 144.44 | 165.17 | 178.85 | 185.94 | 20.73 | 14.35 | 13.68 | 8.28 | 7.09 | 3.96 |

Thu lãi | 98.26 | 110.55 | 119.3 | 124.48 | 12.29 | 12.51 | 8.75 | 7.91 | 5.18 | 4.34 |

Thu dịch vụ | 6.93 | 8.01 | 8.29 | 9.01 | 1.08 | 15.58 | 0.28 | 3.50 | 0.72 | 8.69 |

Thu khác | 39.25 | 46.61 | 51.26 | 52.45 | 7.36 | 18.75 | 4.65 | 9.98 | 1.19 | 2.32 |

2. Tổng chi | 139.65 | 159.88 | 172.91 | 179.35 | 20.23 | 14.49 | 13.03 | 8.15 | 6.44 | 3.72 |

3. Lợi nhuận trước thuế | 4.79 | 5.29 | 5.94 | 6.59 | 0.5 | 10.44 | 0.65 | 12.29 | 0.65 | 10.94 |

(Nguồn: Bộ phận kế toán PVcomBank - CN Đông Đô)

Năm 2019 và năm 2020 chi nhánh có tỷ lệ tăng tưởng tín dụng tốt kéo theo doanh thu và lợi nhuận cũng tăng theo. Trong đó doanh thu từ lãi và các khoản tương đương là chiếm tỷ lệ cao nhất. Năm 2018 tổng thu đạt 144.44 tỷ đồng và đến năm 2019 tăng lên 165.17 tỷ đồng. Tổng thu đạt 178.85 tỷ đồng vào năm 2020,. Mặc dù chịu sự cạnh tranh gay gắt của các chi nhánh NHTM khác trên cùng địa bàn, nhưng với những chính sách và phương hướng hoạt động hợp lý nên PVcomBank – CN Đông Đô vẫn kinh doanh có lãi và đạt được lợi nhuận trước thuế là 4.79 tỷ đồng vào năm 2018 và năm 2019 đạt 5.29 tỷ đồng tương ứng tăng 10.44% so với năm 2018. Năm 2020 chi nhánh đạt lợi nhuận trước thuế là 5.94 tỷ đồng và

đến năm 2021 lợi nhuận trước thuế đạt 6.59 tỷ đồng. Trong cơ cấu tổng thu, thu từ lãi là nguồn thu nhập lớn nhất của chi nhánh, cụ thể năm 2018 là 98.26 tỷ đồng, năm 2019 là 110.55 tỷ đồng (tăng 12.51% so với năm 2018), năm 2020 đạt 119.30 tỷ đồng (tăng 7.91% so với năm 2019) và năm 2021 đạt 124.48 tỷ đồng tăng 4.34% so với năm 2020. Bên cạnh đó thu nhập từ dịch vụ và nguồn khác chỉ chiếm tỷ trọng nhỏ trong tổng thu nhập nhưng cũng có xu hướng tăng đều qua các năm và góp phần vào tăng tổng thu nhập của chi nhánh.

Bên cạnh lợi nhuận thu về thì chi phí phải bỏ ra của PVcomBank - CN Đông Đô cũng chiếm một phần không nhỏ. Tổng chi của chi nhánh cũng tăng dần qua các năm: chi phí phát sinh của năm 2019 là 159.88 tỷ đồng tương ứng với tăng 14.49% so với năm 2018 . Đến năm 2020 tổng chi phí là 172.91 tỷ đồng tương ứng với tăng 8.15% so với năm 2019. Năm 2021 chi phí phát sinh là 179.35 tỷ đồng và tăng 3.72% so với năm 2020. Do cần phải chi cho các hoạt động như: hoạt động cho vay, hoạt động đầu tư trang thiết bị, cơ sở vật chất…

Giai đoạn từ năm 2018 đến năm 2021 tổng quan chung hoạt động kinh doanh của PVcomBank - CN Đông Đô có nhiều biến chuyển tích cực. Chất lượng hoạt động hiệu quả thể hiện qua một số thành tựu như: doanh thu, lợi nhuận tăng. Để thu hút và giữ chân được nhiều khách hàng hơn nữa thì chi nhánh cần phải đổi mới và nâng cao hơn nữa chất lượng hoạt động của chi nhánh.

2.2. Thực trạng hoạt động cho vay tiêu dùng tại Ngân hàng TMCP Đại Chúng Việt Nam - Chi nhánh Đông Đô trong giai đoạn từ năm 2018 đến năm 2021

2.2.1. Quy chế và chính sách cho vay tiêu dùng tại Ngân hàng Thương mại Cổ phần Đại Chúng Việt Nam - Chi nhánh Đông Đô

2.2.1.1 Quy định cho vay tiêu dùng

* Đối tượng khách hàng:

- Khách hàng là cá nhân hoặc các cá nhân đáp ứng đủ điều kiện để được cấp tín dụng theo quy định của PVcomBank, đứng tên và ký hợp đồng tín dụng với PVcomBank. Nếu khách hàng đang trong thời kỳ hôn nhân thì vợ/ chồng của họ cũng được xác định là Khách hàng, trừ các trường hợp khác theo quy định

PVcomBank trong từng thời kỳ.

* Lịch sử quan hệ tín dụng:

- Không có nợ quá hạn tại PVcombank và nợ nhóm 2 tại các TCTD khác tại thời điểm xem xét cấp tín dụng. Nếu CIC thể hiện KH đang có nợ nhóm 2: ĐVKD bổ sung chứng minh KH tất toán khoản vay/ xác nhận của TCTD về dư nợ của KH tại TCTD đó là nợ nhóm 1/Chứng từ trả hết phần nợ quá hạn. Cấp phê duyệt trong trường hợp KH không cung cấp được Chứng từ tất toán khoản vay/Xác nhận của TCTD về dư nợ của KH tại TCTD đó là nợ nhóm 1 được thực hiện theo quy định phân quyền phê duyệt trong từng thời kỳ; CIC tại thời điểm sử dụng còn hiệu lực theo quy định của PVcomBank (không quá 30 ngày).

- Không có dư nợ xấu (nợ từ nhóm 3 trở lên) tại PVcombank và tại các TCTD khác trong vòng 12 tháng gần nhất tính đến thời điểm xem xét cấp tín dụng (trừ nợ xấu thẻ tín dụng dưới 10 triệu đồng).

* Thu nhập tối thiểu: 5 triệu đồng/ tháng

* Mức vay:

- Căn cứ xác định mức cho vay: Nhu cầu vay vốn của khách hàng; khả năng hoàn trả nợ của KH; tài sản đảm bảo cho khoản.

- Mức cho vay: theo quy định của từng sản phẩm, tối đa có thể lên tới 80% nhu cầu vốn của khách hàng theo thẩm định của NH.

* Lãi suất: Theo quy định về phí và lãi suất của PVcomBank trong từng thời kỳ

* Phương thức cấp tín dụng: theo món, theo hạn mức, theo hạn mức tín dụng dự phòng, theo hạn mức thấu chi

* Phương thức trả nợ

- Lãi trả hàng tháng

- Gốc trả hàng tháng/ hàng quý theo dòng tiền của KH

* Bảo đảm tiền vay: Thực hiện theo các quy định hiện hành của PVcomBank về giao dịch bảo đảm trong cho vay

* Kiểm tra và giám sát khách hàng, khoản vay

- Chi nhánh thực hiện kiểm tra và giám sát khoản vay, khách hàng, mục đích sử dụng vốn vay trước và trong quá trình duyệt vay, giải ngân nhằm đảm bảo phù hợp với hồ sơ và thực tế

2.2.1.2 Các văn bản pháp luật liên quan đến hoạt động cho vay tiêu dùng

* Văn bản từ NHNN

- Luật Ngân hàng Nhà nước Việt Nam số 01/1997/QH10 ngày 12 tháng 12 năm 1997, Luật sửa đổi, bổ sung một số điều của Luật Các Tổ chức tín dụng số 10/2003/QH11 ngày 17 tháng 6 năm 2003

- Luật các tổ chức tín dụng số 02/1997/QH10 ngày 12 tháng 12 năm 1997, luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng số 20/2004/QH11 ngày 15 tháng 6 năm 2004.

- Thông tư số 39/2016/ TT - NHNN ngày 30/12/2016 quy định về hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng.

- Thông tư số 43/2016/TT-NHNN ngày 30/12/2016 quy định cho vay tiêu dùng của công ty tài chính

* Văn bản nội bộ của Ngân hàng PVcomBank

- 24608/2020/QĐ-KHCN : Quy định Cho vay Tiêu dùng ưu việt dành cho Khách hàng Cá nhân tại Ngân hàng Thương mại Cổ phần Đại chúng Việt Nam ban hành ngày 24/12/2020

- 24609/2020/QĐ-KHCN : Quy định về việc cho vay Tiêu dùng có tài sản đảm bảo dành cho Khách hàng Cá nhân tại Ngân hàng Thương mại Cổ phần Đại Chúng Việt Nam ban hành ngày 24/12/2020

- 24686/2020/QĐ-KHCN : Quy định Sản phẩm Cho vay mua ô tô tiêu dùng dành cho Khách hàng Cá nhân tại PVcomBank ban hành ngày 25/12/2020

- 325/2021/QĐ-KHCN : Quy định sửa đổi, bổ sung một số điều của QĐ số 24686/QĐ-KHCN ngày 25/12/2020 của TGĐ về SP cho vay mua ô tô tiêu dùng và

QĐ số 24685/2020/QĐ-KHCN ngày 25/12/2020 của TGĐ về SP cho vay mua ô tô kinh doanh dành cho KHCN tại PVcomBank ban hành ngày 12/11/2021

- 09/2021/VBHN-KHCN : Văn bản hợp nhất Quy định sản phẩm cho vay mua ô tô tiêu dùng dành cho khách hàng cá nhân tại Ngân hàng TMCP Đại Chúng Việt Nam ban hành ngày 16/12/2021.

2.2.1.3 Chính sách về cho vay tiêu dùng

* Chính sách về lãi suất cho vay tiêu dùng

Trong bối cảnh khó khăn, PVcomBank - CN Đông Đô đã đẩy mạnh triển khai các sản phẩm tài chính tiêu dùng trên nền tảng số tận dụng ứng dụng CNTT để giảm chi phí bán hàng, hướng tới mức lãi suất cho vay hợp lý để đồng hành, chia sẻ khó khăn với khách hàng; thực hiện kiểm soát chặt chẽ, thực hiện đánh giá định kỳ danh mục sản phẩm, giới hạn doanh số giải ngân hoặc ngừng bán khi chạm ngưỡng giới hạn quản trị rủi ro quy định.

Bên cạnh đó PVcomBank - CN Đông Đô không ngừng nỗ lực nâng cao năng lực phân tích, đánh giá, thẩm định khách hàng, tăng cường kiểm tra giám sát khi cho vay và sau cho vay để bảo đảm chất lượng tín dụng…

Một số chương trình lãi suất ưu đãi PVcomBank - chi nhánh Đông Đô đã triển khai như:

- Chương trình vay mua nhà, xây sửa nhà: Cho vay tới 85% giá trị tài sản, thời gian vay lên đến 30 năm, lãi suất 6 tháng đầu ưu đãi 5%/năm.

- Chương trình vay tiêu dùng thế chấp: hạn mức vay lên đến 10 tỷ đồng, thời gian vay lên tới 120 tháng, lãi suất ưu đãi 3 tháng đầu 7,5%/ năm.

- Chương trình vay tiêu dùng tín chấp: hạn mức vay lên đến 36 lần thu nhập, tối đa 3 tỷ đồng và thời gian vay lên đến 60 tháng, không yêu cầu thế chấp tài sản, lãi suất 12%/năm.

- Chương trình vay mua ô tô: cho vay 80% giá trị xe, thời gian vay đến 72 tháng, phê duyệt trong vòng 4 giờ và lãi suất ưu đãi 6 tháng đầu 6,49%/ năm

* Các chính sách về sản phẩm thu hút cho vay tiêu dùng