Pvcombank – CN Đông Đô

Phòng Dịch vụ khách hàng

Phòng KHCN

Phòng/ Bộ phận Phòng KHDN Phòng/ Bộ phận Hành chính tổng

kế toán hợp

Các chi nhánh chuẩn khác nếu được giao quản lý

Trưởng phòng DVKH

Trưởng quỹ

Trưởng phòng KHCN

-Trưởng phòng

- Phó phòng

- CV QHKH

- ARM

-Trưởng phòng/ TBP

- Kiểm viên

soát

Các đơn vị thuộc Hội sở (nếu có): Bộ

-Trưởng phòng/ phận Quản lý TBP tín dụng,

- Chuyên viên Thẩm định hành chính tổng giá,... hợp

Kiểm soát viên

Bộ phận KHCN

Bộ phận KHDN

siêu nhỏ

- Chuyên viên kế toán

Giao dịch viên

Nhân viên kiểm ngân...

Phòng/ Bộ phận KHƯT

Thuộc quản lý ngành dọc của khối KHCN

Thuộc quản lý ngành dọc của khối Vận hành

Thuộc quản lý ngành dọc của khối KHCN

Thuộc quản lý ngành dọc của khối KHDN

Thuộc quản lý ngành dọc của khối Tài chính kế toán

Thuộc quản lý ngành dọc của Văn phòng

Trực thuộc Khối Vận hành, Tái thẩm&phê duyệt

(Nguồn: Phòng hành chính nhân sự PVcomBank)

Sơ đồ 2.1. Mô hình tổ chức của PVcomBank - CN Đông Đô

Tại Chi nhánh, ban điều hành bao gồm Giám đốc và Phó Giám đốc phụ trách toàn bộ hoạt động của chi nhánh. Cơ cấu bao gồm các phòng ban với các chức năng, nhiệm vụ như sau:

a. Phòng/Bộ phận Dịch vụ khách hàng

+ Chức năng: Phòng/Bộ phận Dịch vụ khách hàng là đơn vị trực thuộc Chi nhánh, chịu sự quản lý theo ngành dọc của Khối KHCN (mảng Dịch vụ khách hàng) và Khối Vận hành (mảng Kho quỹ) tại Hội sở với nhiệm vụ chính là: cung cấp sản phẩm, dịch vụ của ngân hàng cho khách hàng cụ thể như: hoạt động huy động vốn, giao dịch chuyển khoản, bảo hiểm, … và thực hiện các nghiệp vụ khác theo quy định của ngân hàng.

b. Phòng Khách hàng cá nhân, Phòng KHƯT/Bộ phận KHƯT

+ Chức năng: Phòng KHCN, Phòng KHƯT/Bộ phận KHƯT là đơn vị trực thuộc Chi nhánh, chịu sự quản lý theo ngành dọc của Khối KHCN, thực hiện chức năng cung cấp các sản phẩm/dịch vụ tài chính cá nhân cho các đối tượng khách hàng bao gồm KHCN thông thường, khách hàng doanh nghiệp siêu nhỏ, khách hàng cá nhân ưu tiên và các đối tượng khách hàng khác (nếu được phân công) theo từng địa bàn và theo quy định của PVcomBank trong từng thời kỳ.

c. Phòng Khách hàng doanh nghiệp (KHDN)

+ Chức năng: Phòng KHDN là đơn vị trực thuộc Chi nhánh, chịu sự quản lý theo ngành dọc của Khối KHDN tại Hội sở; thực hiện chức năng phát triển thị trường, tìm kiếm khách hàng và cung cấp các sản phẩm/dịch vụ tài chính cho các đối tượng là KHDN và các đối tượng khách hàng khác (nếu được phân công) theo từng địa bàn và theo quy định của PVcomBank trong từng thời kỳ. Nhiệm vụ của các nhân sự thuộc phòng KHDN là tìm kiếm khách hàng, cung cấp SPDV phát triển thị trường, thu hồi nợ và một số các nhiệm vụ khác.

d. Phòng/Bộ phận Kế toán

+ Chức năng: Phòng/Bộ phận Kế toán là đơn vị thuộc Chi nhánh, chịu sự quản lý theo ngành dọc của Khối Tài chính Kế toán tại Hội sở; thực hiện chức năng hạch toán kế toán tài chính, báo cáo thống kê, thuế, hậu kiểm chứng từ tại Chi nhánh.

e. Phòng/ Bộ phận Hành chính - Tổng hợp:

+ Chức năng: Phòng/ Bộ phận Hành chính - tổng hợp là đơn vị thuộc Chi nhánh, chịu sự quản lý theo ngành dọc của Văn phòng tại Hội sở, thực hiện các chức năng, nhiệm vụ liên quan đến công tác hành chính, hỗ trợ vận hành hệ thống công nghệ thông tin, công tác văn thư, lái xe, … tại Chi nhánh theo quy định của PVcomBank và theo phân công của Văn phòng Hội sở.

f. Các đơn vị, bộ phận khác trực thuộc các Khối tương ứng tại Hội sở:

Kiểm soát tín dụng/ Hỗ trợ tín dụng: Là các nhân sự thuộc Khối Vận hành đặt tại Chi nhánh để thực hiện chức năng liên quan đến kiểm soát tín dụng và hỗ trợ tín

dụng đối với các hồ sơ khách hàng phát sinh tại Chi nhánh.

2.1.2. Tình hình hoạt động kinh doanh của Ngân hàng TMCP Đại Chúng Việt Nam

- Chi nhánh Đông Đô

2.1.2.1 Hoạt động huy động vốn

Hoạt động huy động vốn đóng vai trò sống còn trong việc duy trì hoạt động kinh doanh và đảm bảo sự tồn tại cho các ngân hàng. Nhận thức được vai trò quan trọng này PVcomBank - CN Đông Đô ngày càng hoàn thiện hệ và phát triển khá tốt hoạt động huy động vốn của chi nhánh và cơ bản hoàn thành chỉ tiêu đề ra.

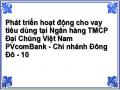

Tình hình huy động vốn của PVcomBank - CN Đông Đô trong ba năm qua được thể hiện qua bảng 2.1 và biểu đồ 2.1 như sau:

Bảng 2.1. Tình hình huy động vốn của PVcomBank - CN Đông Đô từ năm 2018- năm 2021

Đơn vị tính: tỷ đồng

2018 | 2019 | 2020 | 2021 | So sánh 2019/2018 | So sánh 2020/2019 | So sánh 2021/2020 | ||||

Số tiền | % | Số tiền | % | Số tiền | % | |||||

Tổng nguồn vốn huy động | 1,783.73 | 1,860.59 | 1,974.30 | 2,142.88 | 76.86 | 4.31 | 113.71 | 6.11 | 168.58 | 8.54 |

Theo kỳ hạn | ||||||||||

Tiền gửi không kỳ hạn | 252.11 | 258.64 | 271.04 | 280.30 | 6.53 | 2.59 | 12.40 | 4.79 | 9.27 | 3.42 |

Tiền gửi có kỳ hạn dưới 12 tháng | 1249.79 | 1303.74 | 1385.60 | 1536.50 | 53.96 | 4.32 | 81.85 | 6.28 | 150.90 | 10.89 |

Tiền gửi có kỳ hạn trên 12 tháng | 281.83 | 298.21 | 317.67 | 326.08 | 16.38 | 5.81 | 19.46 | 6.53 | 8.41 | 2.65 |

Theo loại tiền huy động | ||||||||||

Nội tệ (VND) | 1315.07 | 1370.96 | 1464.85 | 1601.47 | 55.89 | 4.25 | 93.89 | 6.85 | 136.62 | 9.33 |

Ngoại tệ (đã quy đổi ra VND) | 468.66 | 489.63 | 509.45 | 541.41 | 20.97 | 4.48 | 19.82 | 4.05 | 31.96 | 6.27 |

Theo thành phần kinh tế | ||||||||||

Tiền gửi của Tổ chức kinh tế | 494.95 | 521.03 | 532.70 | 560.89 | 26.08 | 5.27 | 11.67 | 2.24 | 28.19 | 5.29 |

Tiền gửi của dân cư | 1288.78 | 1339.56 | 1441.60 | 1581.99 | 50.78 | 3.94 | 102.04 | 7.62 | 140.39 | 9.74 |

Có thể bạn quan tâm!

-

Căn Cứ Vào Thời Hạn Cho Vay. Theo Căn Cứ Này, Cho Vay Tiêu Dùng Được Chia Thành Ba Loại:

Căn Cứ Vào Thời Hạn Cho Vay. Theo Căn Cứ Này, Cho Vay Tiêu Dùng Được Chia Thành Ba Loại: -

Các Nhân Tố Ảnh Hưởng Tới Phát Triển Hoạt Động Cho Vay Tiêu Dùng Của Ngân Hàng Thương Mại

Các Nhân Tố Ảnh Hưởng Tới Phát Triển Hoạt Động Cho Vay Tiêu Dùng Của Ngân Hàng Thương Mại -

Quy Trình Cấp Tín Dụng Và Công Tác Thẩm Định Tín Dụng

Quy Trình Cấp Tín Dụng Và Công Tác Thẩm Định Tín Dụng -

Tỷ Lệ Nợ Xấu/tổng Dư Nợ Tại Pvcombank - Cn Đông Đô Từ Năm 2018 Đến Năm 2021

Tỷ Lệ Nợ Xấu/tổng Dư Nợ Tại Pvcombank - Cn Đông Đô Từ Năm 2018 Đến Năm 2021 -

Quy Trình Cho Vay Tiêu Dùng Tại Ngân Hàng Thương Mại Cổ Phần Đại Chúng Việt Nam - Chi Nhánh Đông Đô

Quy Trình Cho Vay Tiêu Dùng Tại Ngân Hàng Thương Mại Cổ Phần Đại Chúng Việt Nam - Chi Nhánh Đông Đô -

Dư Nợ Cvtd Tại Một Số Chi Nhánh Ngân Hàng Trên Địa Bàn Hà Nội Giai Đoạn

Dư Nợ Cvtd Tại Một Số Chi Nhánh Ngân Hàng Trên Địa Bàn Hà Nội Giai Đoạn

Xem toàn bộ 131 trang tài liệu này.

(Nguồn: Phòng phát triển kinh doanh PVcomBank)

Qua bảng số liệu trên ta có thể thấy hoạt động huy động vốn của PVcomBank - CN Đông Đô có mức tăng trưởng tốt trong giai đoạn năm 2018 - năm 2021. Năm 2019 tổng nguồn vốn huy động đạt 1,860.59 tỷ đồng, tăng 4.31% so với năm 2018. Vào năm 2020 tổng mức huy động vốn đạt 1,974.30 tỷ đồng tăng 113.71 tỷ đồng (tương đương 6.11%), đến năm 2021 tổng mức huy động vốn đạt 2,142.88 tỷ đồng, đã tăng 168.58 tỷ đồng tương đương với mức tăng trưởng là 8.54% so với năm 2020. Vốn huy động tăng này đang tạo ra lợi thế rất lớn cho PVcomBank - Chi nhánh Đông Đô trong việc phát triển hoạt động cho vay và gia tăng lợi thế cạnh tranh.

Tiền gửi của KH được chi thành 2 loại là tiền gửi có kỳ hạn và tiền gửi không kỳ hạn. Trong đó tiền gửi không kỳ hạn chỉ chiểm tỷ lệ nhỏ, còn lại chủ yếu là tiền gửi có kỳ hạn, trong đó chiếm tỷ trọng cao nhất vẫn là tiền gửi dưới 12 tháng.

Biểu đồ 2.1. Cơ cấu nguồn vốn huy động theo kỳ hạn tại PVcomBank - CN Đông Đô từ năm 2018 đến năm 2021

(Nguồn: Phòng phát triển kinh doanh PVcomBank)

Dựa vào bảng số liệu và sơ đồ trên ta có thể thấy được về sự thay đổi lượng tiền gửi theo kỳ hạn qua các năm. Chiếm tỷ trọng cao nhất là tiền gửi có kỳ hạn dưới 12 tháng, tiếp đến là tiền gửi có kỳ hạn trên 12 tháng và cuối cùng là tiền gửi không kỳ hạn. Đối với tiền gửi có kỳ hạn dưới 12 tháng là loại tiền gửi có tỷ trọng cao nhất. Năm 2019 đạt 1303.74 tỷ đồng chiếm 70% tổng nguồn vốn huy động được và tăng 53.96 tỷ đồng so với năm 2018. Năm 2020 đạt 1385.60 tỷ đồng chiếm

70.18% tổng nguồn vốn huy động của chi nhánh. Vào năm 2021 lượng tiền gửi này tăng lên đạt 1536.50 tỷ đồng chiếm 71,7% tổng nguồn vốn.. Đối với tiền gửi có kỳ hạn trên 12 tháng qua các năm 2018 - 2021 chiếm tỷ trọng cao sau tiền gửi có kỳ hạn dưới 12 tháng, năm 2019 tăng 5.81% (tương đương 16.38 tỷ đồng) so với năm 2018, năm 2020 đạt 317.67 tỷ đồng, đến năm 2021 tăng lên 8.41 tỷ đồng với tốc độ tăng là 2.65%.. Đây chủ yếu là nguồn tiền gửi của bộ phận dân cư để hưởng lãi suất nên nguồn vốn này có tính ổn định và an toàn cao, sự gia tăng này giúp cho PVcomBank - CN Đông Đô có thể chủ động hơn trong việc sử dụng vốn. Cùng với xu thế tăng của nguồn vốn có kỳ hạn, tiền gửi không kỳ hạn năm 2019 cũng tăng lên tương đối, lượng tiền gửi này đạt 258.64 tỷ đồng tăng 6.53 tỷ đồng so với năm 2018; năm 2021 tăng lên 9.72 tỷ so với năm 2020. Nguyên nhân làm cho lượng tiền gửi không kỳ hạn chiếm tỷ trọng thấp có tác động của nhiều yếu tố khách hàng lẫn chủ quan mang lại, có thể là do mức lãi suất ngân hàng áp dụng đối với tiền gửi không kỳ hạn khá thấp nên không thu hút được nguồn đầu tư theo phương thức này.

Sự tăng trưởng của các loại nguồn vốn đã khiến cho quy mô tổng nguồn vốn huy động của chi nhánh tăng lên đáng kể, khẳng định hiệu quả trong hoạt động huy động vốn của PVcomBank - CN Đông Đô.

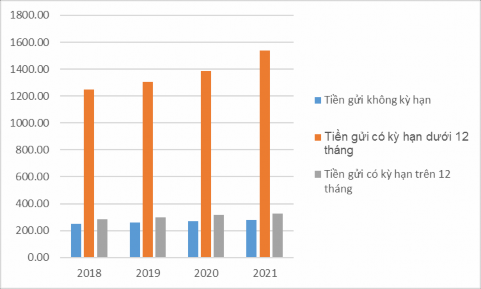

Biểu đồ 2.2. Cơ cấu nguồn vốn huy động theo thành phần kinh tế tại PVcomBank - CN Đông Đô từ năm 2018 đến năm 2021

(Nguồn: Phòng phát triển kinh doanh PVcomBank)

Dựa vào bảng số liệu và sơ đồ trên ta thấy về cơ cấu tiền gửi từ các tổ chức kinh tế, tiền gửi của dân cư luôn chiếm tỷ trọng cao: năm 2018 đạt 1288.78 tỷ đồng (chiếm 72,25% tổng nguồn vốn), đến năm 2019 tăng 50.78 tỷ đồng so với năm 2018; năm 2020 là 1441.60 tỷ đồng, năm 2021 đạt 1581.99 tỷ đồng chiếm 73.82% tổng nguồn vốn và tốc độ tăng trưởng đạt 9.74% so với năm 2020. Điều này cho thấy chi nhánh đã thực hiện tương đối tốt công tác huy động từ khu vực dân cư nhờ các chương trình tiếp thị, các chính sách ưu đãi đối với KH. Bên cạnh đó, nguồn vốn huy động từ các tổ chức kinh tế tăng trưởng đều qua các năm. Năm 2018 nguồn vốn huy động từ các tổ chức kinh tế đạt 494.95 tỷ đồng, và đến năm 2019 đạt

521.03 tỷ đồng, năm 2020 đạt 532.70 tỷ đồng, năm 2021 đạt 560.89 tỷ đồng

Về cơ cấu huy động vốn theo lọai tiền, ta có thể thấy huy động theo ngoại tệ vẫn chiếm tỷ lệ nhỏ trong tổng nguồn vốn còn huy động từ nội tệ chiếm tỷ lệ cao hơn do nguyên nhân chủ yếu là NHNN không khuyến khích KH giao dịch hay gửi tiết kiệm bằng ngoại tệ. Tính đến cuối năm 2019 tiền gửi bằng nội tệ đạt 1370.96 tỷ đồng tăng 4.25% so với năm 2018, tính đến cuối năm 2020 tiền gửi bằng nội tệ đạt 1464.85 tỷ đồng tăng 6.85% so với năm 2019. Cho đến năm 2021, con số này chạm mốc là 1604.47 tỷ đồng tăng 9.33% so với năm 2020. Đây là giai đoạn nền kinh tế có nhiều ảnh hưởng do đại dịch covid tuy nhiên chi nhánh đã có những bước tiến mạnh mẽ trông công tác huy động vốn, ngày càng khẳng định được vị thế và uy tín của chi nhánh so với các chi nhánh NH khác trên cùng địa bàn.

2.1.2.2. Hoạt động sử dụng vốn

Sử dụng vốn là hoạt động chính mang lại thu nhập lớn cho ngân hàng, đảm bảo sự tồn tại và phát triển của ngân hàng đồng thời là bàn đạp thúc đẩy công tác huy động vốn phát triển. Nhận thức được tầm quan trọng của hoạt động sử dụng vốn, trong những năm gần đây PVcomBank - CN Đông Đô luôn bám sát các mục tiêu, giải pháp của cấp trên đề ra, tăng cường cho vay và mở rộng địa bàn sang các tỉnh lân cận. Đặc biệt PVcomBank - CN Đông Đô đẩy mạnh hoạt động CVTD và bổ sung vốn lưu động cho hoạt động sản xuất kinh doanh

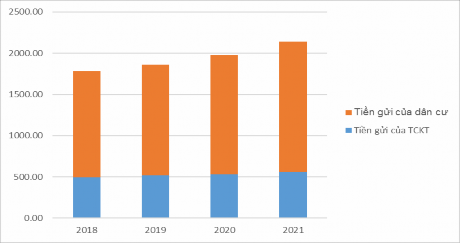

Bảng 2.2. Cơ cấu dư nợ theo thời hạn vay tại PVcomBank - CN Đông Đô từ năm 2018 đến năm2021

(Đơn vị : tỷ đồng)

2018 | 2019 | 2020 | 2021 | So sánh 2019/2018 | So sánh 2020/2019 | So sánh 2021/2020 | ||||

Số tiền | % | Số tiền | % | Số tiền | % | |||||

Tổng dư nợ cho vay | 1,307.67 | 1,449.65 | 1,531.10 | 1,597.02 | 141.98 | 10.86 | 81.45 | 5.62 | 65.92 | 4.31 |

Dư nợ cho vay ngắn hạn | 791.42 | 885.94 | 930.26 | 972.17 | 94.52 | 11.94 | 44.32 | 5.00 | 41.91 | 4.51 |

Dư nợ cho vay trung và dài hạn | 516.25 | 563.71 | 600.84 | 624.85 | 47.46 | 9.19 | 37.13 | 6.59 | 24.01 | 4.00 |

(Nguồn: Báo cáo tài chính PVcomBank - CN Đông Đô từ 2018-2021)

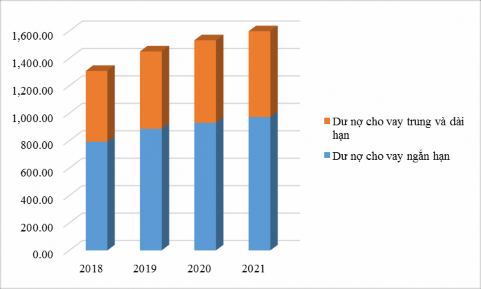

Biểu đồ 2.3. Tổng dư nợ cho vay tại PVcomBank - CN Đông Đô giai đoạn

từ năm 2018 đến năm 2021

(Đơn vị: tỷ đồng)

(Nguồn: Phòng phát triển kinh doanh PVcomBank)

Nhìn vào biểu đồ trên ta có thể thấy tình hình dư nợ cho vay không ngừng tăng trưởng qua các năm. Năm 2018 tổng dư nợ cho vay đạt 1,307.67 tỷ đồng, năm 2019 tổng dư nợ cho vay là 1,449.65 tỷ đồng tăng 141.98 tỷ đồng tương ứng với tăng 10.86% so với năm 2018. Tính đến năm 2020 dư nợ cho vay đạt mức 1,531.10 tỷ đồng tăng 5.62% so với năm 2019. Và đến năm 2021 tổng dư nợ cho vay của chi nhánh đạt 1,597.02 tỷ đồng, tăng 65.92 tỷ đồng tương ứng với tăng 4.31% so với năm 2020. Đặc biệt, năm 2019 dư nợ cho vay ngắn hạn có sự tăng trưởng mạnh đóng góp một phần không nhỏ vào mức tăng trưởng dư nợ cho vay khi tăng từ

791.42 tỷ đồng lên 885.94 tỷ đồng tương ứng với tăng 11.94%. Sự tăng trưởng này cho thấy chính sách của PVcomBank - CN Đông Đô trong việc khuyến khích các khoản vay ngắn hạn.

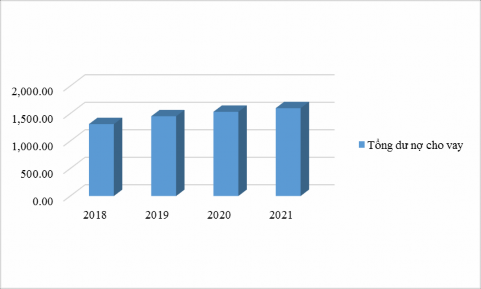

Biểu đồ 2.4. Cơ cấu dư nợ cho vay theo loại hình cho vay tại PVcomBank - CN Đông Đô từ năm 2018 đến năm 2021

(Đơn vị: tỷ đồng)

(Nguồn: Báo cáo tài chính PVcomBank - CN Đông Đô từ năm 2018-2021)

Từ bảng số liệu ta thấy từ năm 2018 đến năm 2021 dư nợ cho vay tiêu dùng ngắn hạn chiếm tỷ trọng chủ yếu và có xu hướng tăng, dư nợ cho vay trung và dài hạn cũng có xu hướng tăng nhưng hạn chiếm tỷ trọng ít hơn dư nợ cho vay ngắn hạn. Cụ thể năm 2019 dư nợ cho vay ngắn hạn chiếm 61.11% tổng dư nợ, tăng

94.52 tỷ đồng so với năm 2018. Năm 2020, dư nợ cho vay ngắn hạn chiếm 60.75%