PVcomBank- CN Đông Đô đã triển khai được một số các sản phẩm cho vay tiêu dùng như: CVTD có TSBĐ, cho vay cầm cố sổ tiết kiệm, cho vay mua ô tô, cho vay tín chấp tiêu dùng, cho vay thông qua nghiệp vụ phát hành thẻ tín dụng… Tuy nhiên, các sản phẩm CVTD của PVcomBank - CN Đông Đô chỉ tập trung dư nợ chủ yếu vào một số sản phẩm chính như vay tiêu dùng tín chấp, vay mua nhà, xây sửa nhà và vay tiêu dùng thế chấp…

+ Sản phẩm cho vay tiêu dùng có TSBĐ

PVcomBank sẽ xem xét cấp tín dụng cho KH với mục đích thanh toán các nhu cầu tiêu dùng của chính KH hoặc/và người thân của KH, phù hợp với quy định của pháp luật như:

- Mua sắm vật dụng, đồ dùng, trang thiết bị gia đình, thiết bị nội thất;

- Thanh toán chi phí học tập trong nước;

- Chi phí cưới hỏi/du lịch/ nghiên cứu khoa học/ khám chữa bệnh;

- Trả phí/ thuế trước bạ tài sản;

- Các nhu cầu thiết yếu phục vụ đời sống cá nhân khác (nếu có).

+ Sản phẩm cho vay mua ô tô:

2.2.2. Quy trình cho vay tiêu dùng tại Ngân hàng Thương mại Cổ phần Đại Chúng Việt Nam - Chi nhánh Đông Đô

Quy trình nghiệp vụ cho vay KHCN ban hành về quy trình xử lý các bước trong quá trình cấp tín dụng cho một khách hàng cá nhân nhằm đảm bảo tính nhất quán trong toàn bộ hệ thống ngân hàng, tuân thủ các quy định của pháp luật.

Quy trình CVTD tại PVcomBank - CN Đông Đô cơ bản gồm các bước sau:

B1. Tìm kiếm tiếp nhận nhu cầu vay vốn và hướng dẫn KH lập hồ sơ vay vốn,

B2. Thẩm định và lập báo cáo thẩm định khoản vay

B3. Phê duyệt & quyết định cho vay

B4. Soạn thảo và ký kết hợp đồng & Hoàn tất thủ tục cho vay

B5. Giải ngân

B6. Kiểm tra sau vay

B7. Thu hồi nợ, tất toán khoản vay

Bước 1: Tiếp xúc và nhận hồ sơ tín dụng: CV QHKH tìm kiếm và tư vấn KH/ KH có nhu cầu vay vốn đến NH làm thủ tục xin vay. Tại đây, CV QHKH hướng dẫn cho KH lập hồ sơ đầy đủ và đúng quy định. Hồ sơ vay vốn thường bao gồm:

Hồ sơ vay vốn: hướng dẫn khách hàng thực hiện theo mẫu quy định của ngân hàng.

Hồ sơ pháp lý: hộ khẩu, chứng minh nhân dân của cá nhân, hộ gia đình và các giấy tờ khác theo quy định

Hồ sơ bảo đảm tiền vay (nếu cho vay có đảm bảo bằng tài sản): được thực hiện theo quy định và thủ tục nhận bảo đảm của PVcomBank.

CV QHKH có trách nhiệm hướng dẫn khách hàng cung cấp các hồ sơ nếu trên theo quy định.

Bước 2: Thẩm định và lập báo cáo thẩm định khoản vay: Đây là khâu quan trọng trong quá trình CVTD, quyết định đến chất lượng tín dụng. CVQHKH thẩm định sai sẽ đưa ra quyết định sai. Quá trình thẩm định bao gồm:

- Thẩm định thông tin khách hàng: độ tuổi, năng lực pháp luật dân sự, năng lực hành vi dân sự, quan hệ xã hội, tư cách, nhân thân của người vay vốn và người có liên quan trực tiếp đến khoản vay

- Thẩm định năng lực tài chính của khách hàng: thẩm định tình hình thu nhập và tài sản của khách hàng để biết được khả năng trả nợ của khách hàng

- Thẩm định mục đích vay vốn và trả nợ : đối chiếu mức thu nhập của KH với khoản xin vay để thẩm định khả năng trả nợ.

- Thẩm định tài sản đảm bảo: Nếu khoản vay được bảo đảm bằng TSBĐ (ô tô, quyền sử dụng đất, quyền sở hữu nhà ở…) ngân hàng cần phải thẩm định tính pháp lý của TSBĐ, giá trị của TSBĐ.

Sau khi hoàn tất công việc thẩm định cho vay, CV QHKH thực hiện chấm điểm KH, lập tờ trình tín dụng theo quy định. Sau khi thẩm định nếu KH không đủ điều kiện vay vốn thì cán bộ tín dụng cần phải thông báo ngay tới KH kết quả thẩm định.

Bước 3: Xét duyệt và quyết định cho vay: Sau quá trình thẩm định, CV QHKH sẽ lập tờ trình thẩm định và trình lên cấp trên để phê duyệt, đưa ra quyết định cho vay và thông báo cho KH biết rõ nội dung.

Tại PVcomBank - CN Đông Đô, giám đốc chi nhánh được phép phê duyệt và ra quyết định cho vay đối với các khoản vay có giá trị đến 3 tỷ đồng và không có ngoại lệ về hồ sơ vay vốn. Các trường hợp còn lại phải chuyển cho Chuyên gia phê duyệt/Hội đồng tín dụng/Ủy ban tín dụng tại Hội sở để phê duyệt khoản vay.

Bước 4: Soạn thảo, ký kết hợp đồng và hoàn tất thủ tục cho vay

Sau khi xét duyệt và quyết định cho vay, CV QHKH có trách nhiệm hoàn thiện và bổ sung các hồ sơ còn thiếu theo quy định. Sau đó CV QHKH phối hợp với KH hoàn thiện các thủ tục và ký kết hợp đồng tín dụng, hợp đồng bảo đảm và các văn bản liên quan khác.

Bước 5: Giải ngân:

Sau khi hoàn tất các thủ tục và ký kết, công chứng, chức thực, tiếp nhận tài sản bảo đảm theo quy định , hồ sơ được chuyển về bộ phận kiểm soát tín dụng Chi nhánh/Hội sở tùy theo hạn mức để rà soát và tiến hành giải ngân cho KH.

Bước 6: Kiểm tra sau vay:

Sau khi giải ngân, cán bộ phụ trách khoản vay phải tiến hành kiểm tra xem KH có sử dụng vốn đúng mục đích hay không và định kỳ kiểm tra năng lực tài chính của KH để đảm bảo chất lượng khoản vay và thu hồi nợ nhằm hạn chế rủi ro cho NH.

Bước 7: Thu hồi nợ, tất toán khoản vay:

Định kỳ, CV QHKH thực hiện nhắc nợ thu gốc, lãi định kỳ hàng tháng tới KH. Thực hiện thanh lý hợp đồng khi KH hoàn thành nghĩa vụ trả nợ đối với Ngân hàng.

2.2.3 Kết quả cho vay tiêu dùng tại Ngân hàng Thương mại Cổ phần Đại Chúng Việt Nam - Chi nhánh Đông Đô

Bảng 2.5. Kết quả cho vay tiêu dùng tại PVcomBank chi nhánh Đông Đô từ năm 2018 đến năm 2021

Đơn vị tính: tỷ đồng

2018 | 2019 | 2020 | 2021 | So sánh 2019/2018 | So sánh 2020/2019 | So sánh 2021/2020 | ||||

Tuyệt đối | Tương đối (%) | Tuyệt đối | Tương đối (%) | Tuyệt đối | Tương đối (%) | |||||

Tổng dư nợ CVTD | 305.22 | 338.13 | 371.52 | 399.69 | 32.91 | 10.78 | 33.39 | 9.87 | 28.17 | 7.58 |

Tỷ lệ nợ xấu CVTD | 1.70 | 1.75 | 1.84 | 2.04 | 0.05 | 3.08 | 0.09 | 5.33 | 0.19 | 10.55 |

Lợi nhuận từ CVTD | 2.88 | 3.14 | 3.46 | 3.78 | 0.26 | 9.03 | 0.32 | 10.19 | 0.32 | 9.25 |

Có thể bạn quan tâm!

-

Quy Trình Cấp Tín Dụng Và Công Tác Thẩm Định Tín Dụng

Quy Trình Cấp Tín Dụng Và Công Tác Thẩm Định Tín Dụng -

Tình Hình Hoạt Động Kinh Doanh Của Ngân Hàng Tmcp Đại Chúng Việt Nam

Tình Hình Hoạt Động Kinh Doanh Của Ngân Hàng Tmcp Đại Chúng Việt Nam -

Tỷ Lệ Nợ Xấu/tổng Dư Nợ Tại Pvcombank - Cn Đông Đô Từ Năm 2018 Đến Năm 2021

Tỷ Lệ Nợ Xấu/tổng Dư Nợ Tại Pvcombank - Cn Đông Đô Từ Năm 2018 Đến Năm 2021 -

Dư Nợ Cvtd Tại Một Số Chi Nhánh Ngân Hàng Trên Địa Bàn Hà Nội Giai Đoạn

Dư Nợ Cvtd Tại Một Số Chi Nhánh Ngân Hàng Trên Địa Bàn Hà Nội Giai Đoạn -

Thực Trạng Phát Triển Hoạt Động Cho Vay Tiêu Dùng Ở Ngân Hàng Thương Mại Cổ Phần Đại Chúng Việt Nam - Chi Nhánh Đông Đô Phản Ánh Theo Các Chỉ Tiêu

Thực Trạng Phát Triển Hoạt Động Cho Vay Tiêu Dùng Ở Ngân Hàng Thương Mại Cổ Phần Đại Chúng Việt Nam - Chi Nhánh Đông Đô Phản Ánh Theo Các Chỉ Tiêu -

Giải Pháp Phát Triển Hoạt Động Cho Vay Tiêu Dùng Tại Ngân Hàng Thương Mại Cổ Phần Đại Chúng Việt Nam

Giải Pháp Phát Triển Hoạt Động Cho Vay Tiêu Dùng Tại Ngân Hàng Thương Mại Cổ Phần Đại Chúng Việt Nam

Xem toàn bộ 131 trang tài liệu này.

(Nguồn: Báo cáo kết quả hoạt động kinh doanh PVcomBank chi nhánh Đông Đô 2018 -2021)

Thứ nhất về dư nợ cho vay tiêu dùng, so với kế hoạch đặt ra thì tỉ lệ hoàn thành kế hoạch dư nợ cho vay tiêu dùng của chi nhánh có xu hướng tăng. Năm 2018 tỷ lệ cho vay tiêu dùng đã vượt kế hoạch đề ra 5.25%, năm 2019 tỷ lệ này là 6.29%. Do ảnh hưởng của dịch bệnh covid - 19 do vậy năm 2020 chi nhánh chỉ đạt được 92.88% kế hoạch cho vay tiêu dùng đã đề ra và năm 2021 chi nhánh hoàn thành được 88.82% kế hoạch. Tổng dư nợ CVTD năm 2018 đạt 305.22 tỷ đồng và tăng trưởng đều qua các năm đến năm 2021 đạt mức dư nợ là 399.69 tỷ đồng tăng 30% so với năm 2018.

Thứ hai về tỷ lệ nợ xấu, nhìn chung tỷ lệ nợ xấu của chi nhánh Đông Đô qua các năm có xu hướng tăng và ở mức khá cao so với các ngân hàng khác. Năm 2018 tỷ lệ nợ xấu chỉ là 1.70% tuy nhiên đến năm 2019 con số đã tăng lên là 1.75%, năm 2020 tỷ lệ này là 1.84% và đến năm 2021 con số này đã đạt ngưỡng là 2.04%. Sở dĩ năm 2020 và năm 2021 tỷ lệ nợ xấu cao như vậy là do ảnh hưởng của dịch Covid - 19 khiến cho nền kinh tế trì trệ, các doanh nghiệp, cá nhân làm ăn thua lỗ không có

khả năng trả nợ. Tuy nhiên theo công tác đánh giá thì PVcomBank đã kịp thời cơ cấu lại thời hạn trả nợ gốc, lãi vay và miễn giảm lãi suất cho các doanh nghiệp, cá nhân bị ảnh hưởng bởi đại dịch đồng thời trích lập dự phòng rủi ro. Vậy nên công tác xử lý nợ xấu về cơ bản đạt kế hoạch đề ra.

Thứ ba về lợi nhuận từ hoạt động cho vay tiêu dùng, lợi nhuận từ hoạt động cho vay tiêu dùng tăng trưởng đều qua các năm từ năm 2018 đến năm 2021. Năm 2019 lợi nhuận từ hoạt động CVTD đạt 3.14 tỷ đồng tăng 9.03% so với năm 2018. Năm 2020 lợi nhuận đạt 3.46 tỷ đồng tăng 10.19% so với năm 2019. Đến năm 2021 lợi nhuận CVTD đạt 3.78 tỷ đồng tăng 9.25% so với năm 2020.

Thư tư về chất lượng cung ứng dịch vụ cho vay tiêu dùng

- Đa số là đánh giá tốt về thái độ phục vụ, không gian giao dịch và thủ tục

- Đa số đánh giá ở mức khá các vấn đề về lãi suất.

- Đánh giá ở mức trung bình về thời gian xử lý hồ sơ, chất lượng tư vấn hỗ trợ.

2.3. Thực trạng phát triển hoạt động cho vay tiêu dùng ở Ngân hàng thương mại cổ phần Đại Chúng Việt Nam - Chi nhánh Đông Đô trong giai đoạn từ năm 2018 đến năm 2021

2.3.1. Thực trạng phát triển hoạt động cho vay tiêu dùng ở Ngân hàng thương mại cổ phần Đại Chúng Việt Nam - chi nhánh Đông Đô phản ánh theo các chỉ tiêu định lượng

Trong số những hoạt động cho vay của PVcomBank – CN Đông Đô thì cho vay tiêu dùng đóng góp một phần quan trọng vào dư nợ bình quan cho vay chung của chi nhánh. Nhận thức được đây là một trong những hoạt động kinh doanh mang lại lợi nhuận cao, chi nhánh đã không ngừng nỗ lực mở rộng quy mô, nâng cao chất lượng CVTD.

Về quy mô cho vay tiêu dùng

Bảng 2.6. Quy mô cho vay tiêu dùng tại PVcomBank chi nhánh Đông Đô từ năm 2018 đến năm 2021

Đơn vị tính: tỷ đồng

2018 | 2019 | 2020 | 2021 | So sánh 2019/2018 | So sánh 2020/2019 | So sánh 2021/2020 | ||||

Số tiền | % | Số tiền | % | Số tiền | % | |||||

Doanh số cho vay | 536.41 | 567.54 | 604.64 | 631.34 | 31.13 | 5.80 | 37.1 | 6.54 | 26.7 | 4.42 |

Doanh số thu nợ | 440.97 | 461.16 | 483.11 | 497.72 | 20.19 | 4.58 | 21.95 | 4.76 | 14.61 | 3.02 |

Tổng dư nợ CVTD | 305.22 | 338.13 | 371.52 | 399.69 | 32.91 | 10.78 | 33.39 | 9.87 | 28.17 | 7.58 |

(Nguồn: Báo cáo kết quả hoạt động kinh doanh PVcomBank chi nhánh Đông Đô 2018 -2021)

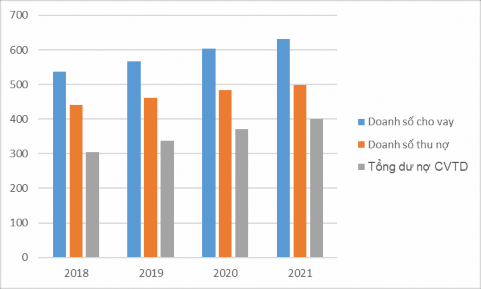

Biểu đồ 2.5. Quy mô cho vay tiêu dùng tại PVcomBank - CN Đông Đô từ năm 2018 đến năm 2021

Đơn vị tính: tỷ đồng

(Nguồn: Tổng kết hoạt động tín dụng của PVcomBank - CN Đông Đô)

Qua biểu đồ trên có thể thấy quy mô hoạt động CVTD của PVcomBank - CN Đông Đô ngày càng tăng. Tổng doanh số CVTD năm 2018 đạt 536.41 tỷ đồng, đến năm 2019 đạt 567.54 tỷ đồng (tăng 5.80% so với năm 2018), vào năm 2020 tổng doanh số đạt 604.64 tỷ đồng tăng 6.54% so với năm 2019. Trong đó, dư nợ cho vay tiêu dùng năm 2021 đạt 631.34 tỷ đồng tăng 4.32% so với năm 2020. Có được kết quả như vậy là do chi nhánh đã có nhiều nỗ lực trong việc marketing, truyền thông để thu hút được nhiều khách hàng đến vay tiêu dùng, ban hành đa dạng các sản phẩm đáp ứng nhu cầu của khách hàng, chất lượng phục vụ cũng được chi nhánh chú trọng và nâng cao.

Bên cạnh đó chi nhánh cũng đã chú trọng hơn đến công tác kiểm soát sau vay và thu hồi nợ. Doanh số thu nợ năm 2019 đạt 461.16 tỷ đồng tương ứng tăng 4.58% so với năm 2018. Năm 2020 doanh số thu nợ CVTD đạt 483.11 tỷ đồng tương ứng tăng 4.76% so với năm 2019. Đến năm 2021 doanh số thu nợ đạt 497.72 tỷ đồng tương ứng tăng 3.02 % so với năm 2020. Trong đó dư nợ cuối kỳ năm 2021 đạt

399.69 tỷ đồng.

Về tốc độ tăng trưởng dư nợ cho vay tiêu dùng

Để nắm rõ hơn tình hình phát triển hoạt động CVTD tại PVComBank - CN Đông Đô, ta sẽ đi sâu phân tích dư nợ CVTD qua các năm. Dư nợ càng cao thể hiện mức độ phát triển của hoạt động CVTD càng mạnh và uy tín của NH ngày càng cao hơn.

Bảng 2.7. Tỷ trọng dư nợ CVTD tại PVcomBank - CN Đông Đô từ năm 2018 đến năm 2021

Đơn vị tính: tỷ đồng

2018 | 2019 | 2020 | 2021 | So sánh 2019/2018 | So sánh 2020/2019 | So sánh 2021/2020 | ||||

Số tiền | % | Số tiền | % | Giá trị | % | |||||

Tổng dư nợ | 1,307.67 | 1,449.65 | 1,531.10 | 1,597.02 | 141.98 | 10.86 | 81.45 | 5.62 | 65.92 | 4.31 |

Tổng dư nợ CVTD | 305.22 | 340.13 | 371.52 | 399.69 | 34.91 | 11.44 | 31.39 | 9.23 | 28.17 | 7.58 |

Tỷ trọng (%) | 23.34 | 23.46 | 24.26 | 25.03 |

(Nguồn: Phòng phát triển kinh doanh PVcomBank)

Từ bảng 2.7 ta thấy, nhìn chung hàng năm tổng dư nợ cho vay và dư nợ CVTD tại PVcomBank- CN Đông Đô tăng trưởng đều, dư nợ CVTD chiếm một phần đáng kể trong tổng dư nợ cho vay. Tổng dư nợ CVTD năm 2019 đạt 340.13 tỷ đồng, tăng 11.14% so với năm 2018 (đạt 305.22 tỷ đồng), đến năm 2020 đạt 371.52 tỷ đồng, năm 2021 đạt 399.69 tỷ đồng. Sở dĩ có sự tăng trưởng như vậy là do trong giai đoạn 2018-2021, PVcomBank - CN Đông Đô có những điều chỉnh chính sách về mặt lãi suất đồng thời phát triển đa dạng các sản phẩm CVTD đáp ứng kịp thời mọi nhu cầu của khách hàng và tối ưu hóa thời gian giải quyết hồ sơ vay vốn, bổ sung nhiều chương trình ưu đãi giảm hay miễn phí phạt trả nợ trước hạn.

Dư nợ CVTD ngày càng chiếm tỷ trọng lớn hơn và đóng góp một phần không nhỏ trong tổng dư nợ. Cụ thể năm 2019 so với năm 2018 tỷ trọng dư nợ CVTD tăng 0.12% , tổng dư nợ CVTD năm 2020 chiếm 24.26% so với tổng dư nợ, năm 2021 dư nợ CVTD chiếm 25.03% trong tổng dư nợ.

Cho vay tiêu dùng ngày càng phát triển và đóng góp một phần không nhỏ vào hiệu quả kinh doanh của chi nhánh. Nhận thức được tầm quan trọng của hoạt động CVTD, ban lãnh đạo chi nhánh đã không ngừng nâng cao chất lượng dịch vụ và bồi dưỡng kỹ năng các CV QHKH để đẩy mạnh hoạt động cho vay tiêu dùng.

Ta có thể so sánh hoạt động phát triển CVTD giữa một số CN trên địa bàn thành phố Hà Nội để thấy rõ hơn về tốc độ tăng trưởng dư nợ CVTD của PVcomBank - CN Đông Đô,

Bảng 2.8. Dư nợ CVTD tại một số chi nhánh của PVcomBank giai đoạn từ năm 2018 đến năm 2021

Đơn vị: tỷ đồng

2018 | 2019 | 2020 | 2021 | So sánh 2019/2018 | So sánh 2020/2019 | So sánh 2021/2020 | ||||

Số tiền | % | Số tiền | % | Số tiền | % | |||||

PVcomBank Đông Đô | 305.22 | 340.13 | 371.52 | 399.69 | 34.91 | 11.44 | 31.39 | 9.23 | 28.17 | 7.58 |

PVcomBank Đống Đa | 290.14 | 306.75 | 335.28 | 361.95 | 16.61 | 5.72 | 28.53 | 9.30 | 26.67 | 7.95 |

PVcomBank Hai Bà Trưng | 299.8 | 331.37 | 365.36 | 389.17 | 31.57 | 10.53 | 33.99 | 10.26 | 23.81 | 6.52 |

(Nguồn: Phòng phát triển kinh doanh PVcomBank)