Đến 31/12/2019, tổng số điểm mạng lưới hoạt động của BIDV là 1073 điểm, trong đó: 193 chi nhánh, 880 phòng giao dịch - đứng thứ 4 trong hệ thống Ngân hàng Thương mại về số lượng điểm mạng lưới và tăng 13 chi nhánh, phòng giao dịch so với năm 2017. Điều này cho thấy BIDV đã thực sự rất chú trọng và thể hiện quyết tâm bám sát chiến lược phát triển mảng hoạt động kinh doanh ngân hàng bán lẻ theo chủ trương của Ban Lãnh đạo.

Về tốc độ tăng trưởng: giai đoạn 2015-2019 có sự tăng trưởng mạnh mẽ về hệ thống mạng lưới với tốc độ tăng trưởng bình quân là 7.3%, trong đó năm 2015 có sự bứt tốc mạnh mẽ về hệ thống mạng lưới với tốc độ lên đến 27.6%, điều này do việc sáp nhập và cơ câu 44 chi nhánh và 200 phòng giao dịch của MHB vào BIDV.

Về hệ thống mạng lưới thanh toán, BIDV là ngân hàng đầu tiên ở Việt Nam phủ rộng mạng lưới ATM tại 63/63 tỉnh thành phố trong cả nước với tổng số 1901 máy ATM. Số lượng giao dịch và doanh số giao dịch qua ATM qua từng năm đều tăng trưởng ở mức cao. Hệ thống ATM/POS đã kết nối với liên minh Banknet, SmartLink và VNBC, ba liên minh ATM lớn nhất của các NHTM ở Việt Nam, theo đó mạng lưới ATM của BIDV hiện nay có thể chấp nhận Visa Card, Master Card và thẻ ghi nợ nội địa từ hầu hết các NHTM ở Việt Nam. BIDV đồng thời cung cấp các dịch vụ gia tăng trên các thẻ ATM, bao gồm thanh toán tiền điện, điện thoại, thanh toán tài khoản trả trước, phí bảo hiểm và dịch vụ thanh toán máy bay. BIDV đã triển khai mở rộng giao dịch chấp nhận thẻ Banknetvn và giao dịch thanh toán USD qua POS trên toàn hệ thống được 10 năm.

2.2.6. Hệ thống sản phẩm dịch vụ:

Trong giai đoạn 2015 - 2019, toàn hệ thống đã nỗ lực triển khai các sản phẩm bán lẻ mới góp phần đa dạng hoá danh mục sản phẩm của BIDV, đáp ứng ngày càng tốt hơn nhu cầu của khách hàng.

- Sản phẩm tín dụng bán lẻ: Tiếp tục chuẩn hoá các sản phẩm TDBL nhằm hoàn thiện hệ thống các sản phẩm tín dụng bán lẻ của BIDV bao gồm: Cho vay sản xuất kinh doanh, Cho vay tiêu dùng, Cho vay cầm cố, chiết khấu, Cho vay chứng

khoán, Cho vay nhà ở, Cho vay ô tô, Cho vay tiêu dùng không có Tài sản đảm bảo, Cho vay du học.

- Sản phẩm tiền gửi: Đáp ứng yêu cầu cạnh tranh quyết liệt trong hoạt động huy động vốn, trong giai đoạn trên BIDV đã triển khai hàng loạt sản phẩm mới với những tính năng và kỳ hạn đa dạng, phong phú, đáp ứng cho các phân đoạn khách hàng khác như: Tiền gửi thanh toán, tiền gửi có kỳ hạn, tiền gửi kinh doanh chứng khoán và dịch vụ chuyên dùng, gói tài khoản…

- Sản phẩm thanh toán: Triển khai các dịch vụ thanh toán đa dạng: Nạp tiền VnTopup; thanh toán hóa đơn trả sau, thanh toán trực tuyến; liên kết nạp rút ví điện tử, hoàn thuế giá trị gia tăng cho người nước ngoài.

- Dịch vụ thẻ: Gia tăng các tiện ích nhằm tăng cường sự trải nghiệm cho từng phân khúc khách hàng với 03 dòng thẻ gồm 18 loại thẻ khác nhau như: các thẻ ghi nợ quốc tế với 05 loại thẻ, thẻ ghi nợ nội địa với 04 loại thẻ, thẻ tín dụng quốc tế với 09 loại thẻ, POS và ATM, trong đó thẻ ghi nợ nội địa đóng góp bình quân 77.5 %, thẻ ghi nợ quốc tế đóng góp 2.7%, thẻ tín dụng quốc tế đóng góp 11.2%, Pos đóng góp 3.3%, Atm đóng góp 5.3% vào cơ cấu thu nhập kết quả kinh doanh thẻ nói chung.

Bảng 2.7: Tỉ lệ đóng góp các dòng thẻ vào kết quả hoạt động kinh doanh thẻ chung

Thẻ | 2015 | 2016 | 2017 | 2018 | 2019 | Bình quân | |

1 | Ghi nợ nội địa | 76 | 76 | 77 | 78 | 79 | 77,5 |

2 | Ghi nợ quốc tế | 3 | 3 | 3 | 3 | 2 | 2,75 |

3 | Tín dụng quốc tế | 13 | 13 | 12 | 9 | 11 | 11,25 |

4 | POS | 2 | 2 | 1 | 3 | 7 | 3,25 |

5 | ATM | 6 | 6 | 6 | 4 | 5 | 5,25 |

Nguồn: [14] | |||||||

Có thể bạn quan tâm!

-

Ứng Dụng Công Nghệ Thông Tin Trong Triển Khai Dịch Vụ Ngân Hàng Bán

Ứng Dụng Công Nghệ Thông Tin Trong Triển Khai Dịch Vụ Ngân Hàng Bán -

Thực Trạng Phát Triển Dịch Vụ Ngân Hàng Bán Lẻ Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam

Thực Trạng Phát Triển Dịch Vụ Ngân Hàng Bán Lẻ Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam -

Tốc Độ Tăng Trưởng Dư Nợ Tín Dụng Bán Lẻ Tại Bidv

Tốc Độ Tăng Trưởng Dư Nợ Tín Dụng Bán Lẻ Tại Bidv -

Kết Quả Phương Sai Đo Lường Sự Hài Lòng Và Lòng Trung Thành Của Khách Hàng Cá Nhân Bidv

Kết Quả Phương Sai Đo Lường Sự Hài Lòng Và Lòng Trung Thành Của Khách Hàng Cá Nhân Bidv -

Nguyên Nhân Các Tồn Tại, Hạn Chế:

Nguyên Nhân Các Tồn Tại, Hạn Chế: -

Định Hướng Và Mục Tiêu Phát Triển Dịch Vụ Ngân Hàng Bán Lẻ Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam:

Định Hướng Và Mục Tiêu Phát Triển Dịch Vụ Ngân Hàng Bán Lẻ Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam:

Xem toàn bộ 195 trang tài liệu này.

- Dịch vụ ngân hàng trực tuyến: Giúp khách hàng dễ dàng tra cứu và quản lý tài khoản cá nhân gồm 04 phân hệ chính: Ngân hàng di động; BIDV online, Dịch vụ ATM và giao dịch bằng công nghệ mới …

- Dịch vụ ngân hàng điện tử:

Hoạt động ngân hàng điện tử tiếp tục có bước phát triển mạnh mẽ trong giai đoạn 2015-2019, đến hết năm 2019: số lượng khách hàng giao dịch qua kênh ngân hàng điện tử đạt 10.5 triệu khách hàng tăng 14% so với năm 2018, đặc biệt năm 2015 tốc độ tăng trưởng cao nhất đạt 53%, tốc độ tăng trung bình 32.8%;

Bảng 2.8: Kết quả dịch vụ ngân hàng điện tử tại BIDV

Chỉ tiêu/năm | 2015 | 2016 | 2017 | 2018 | 2019 | Bình quân | |

1 | Số lượng khách hàng (đơn vị:triệu) | 4 | 5,7 | 7,7 | 9,2 | 10,5 | 7,4 |

2 | Tốc độ tăng trưởng số lượng khách hàng | 53% | 43% | 35% | 19% | 14% | 32,8% |

3 | Số lượng giao dịch (đv:triệu) | 18 | 20,0 | 44,0 | 82,3 | 150,0 | 63 |

4 | Tốc độ tăng trưởng số lượng giao dịch | 20% | 11% | 120% | 87% | 82% | 50,2% |

Nguồn: [14]

Cùng với đó số lượng khách hàng thì số lượng giao dịch qua kênh ngân hàng điện tử có bước tăng trưởng ấn tượng, tốc độ tăng trung bình trong giai đoạn 2015- 2019 đạt 50.2% với tổng số giao dịch trong giai đoạn trên đạt 257.3 triệu, trong đó năm 2017 có mức tăng trưởng ấn tượng đạt 120% đạt 44 triệu giao dịch, đây là năm đầu tiên BIDV triển khai việc ứng dụng mạnh mẽ các ứng dụng triển khai dịch vụ ngân hàng điện tử.

Các kết quả ấn tượng, đến từ việc BIDV đã đẩy mạnh phát triển hoạt động công nghệ gắn với việc phát triển các sản phẩm dịch vụ ngân hàng điện tử một cách mạnh mẽ trong giai đoạn trên và đặc biệt là giao chỉ tiêu phát triển dịch vụ ngân hàng điện tử đến các đơn vị trong hệ thống.

Đơn vị: triệu

Đơn vị: triệu

Nguồn: [14]

Biểu đồ 2.16: Số lượng khách hàng và giao dịch qua kênh ngân hàng điện tử.

Tỷ lệ giao dịch qua kênh ngân hàng điện tử/kênh truyền thống có sự tăng trưởng qua từng năm trong giai đoạn 2015-2019, đạt tỷ lệ bình quân là 27.1%/năm, trong đó năm 2019 đạt mức ấn tượng là 50.3%

2.2.7. Đánh giá theo các chỉ tiêu định tính

2.2.7.1. Lòng trung thành và sự hài lòng của khách hàng

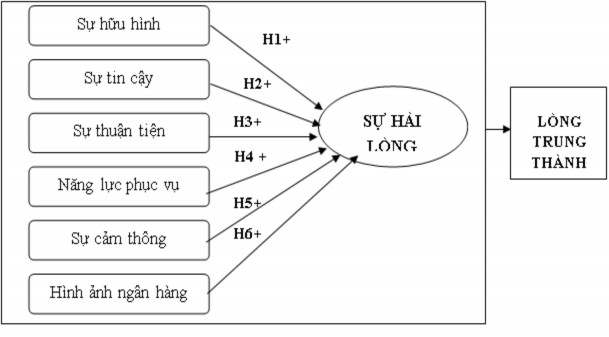

Để đánh giá lòng trung thành và sự hài lòng của khách hàng cá nhân tại BIDV, tác giả đã tiến hành khảo sát 253 khách hàng (đang sử dụng dịch vụ tại BIDV) tại các chi nhánh 04 chi nhánh đại diện cho các khu vực của BIDV là Hà Nội, TP.HCM, Đà Nẵng và Lào Cai, theo sơ đồ như sau:

Hình 2.17: Quy trình nghiên cứu đo lường lòng trung thành và sự hài lòng

Xác định mô hình nghiên cứu và các thang

Thiết kế bảng khảo sát

Phân tích dữ liệu

Đưa ra kết quả nghiên

Mô hình nghiên cứu được thể hiện ở sơ đồ bên dưới:

Xác định mô hình nghiên cứu và các thang đo:

Hình 2.18: Mô hình nghiên cứu đo lường lòng trung thành và sự hài lòng

Các thang đo được xây dựng qua các câu hỏi khảo sát khách hàng dựa trên các mô hình về lòng trung thành, chất lượng dịch vụ, sự hài lòng tuy nhiên có sự điều chỉnh cho phù hợp với thực tế của BIDV.

Thiết kế bảng khảo sát

Bảng hỏi được thiết kế với nội dung đánh giá các nhân tố ảnh hưởng tới lòng trung thành của khách hàng cá nhân tại BIDV. Bảng hỏi gồm 02 phần:

Phần I: Những thông tin chung về khách hàng

Phần II: Các đánh giá của khách hàng trong quá trình sử dụng sản phẩm dịch vụ của BIDV gồm tập các câu hỏi đơn giản, dễ hiểu và dễ lựa chọn nhằm mục đích tìm hiểu quan điểm, ý kiến đánh giá của khách hàng tham gia khảo sát về các nhân tố tác động đến lòng trung thành của khách hàng. Các câu hỏi dược xây dựng dựa trên kế thừa từ các mô hình và nghiên cứu trước cũng như từ thực tế phù hợp với tình huống nghiên cứu và đối tượng khách hàng cá nhân của BIDV.

Các câu hỏi trong phần này sử dụng thang đo

Phân tích dữ liệu

Kết quả sau khi khảo sát được cập nhật, mã hóa và kiểm tra độ tin cậy của thang đo trước khi đưa vào hoạt động thống kê và phân tích. Bài viết này dùng phần mềm SPSS để phân tích. Xử lý và phân tích dữ liệu được chia làm 3 bước như sau:

Bước 1: Làm sạch và mã hóa dữ liệu

Sau khi khảo sát, kết quả thu thập được sẽ được tiến hành lọc lại toàn bộ mã hóa thành một bảng dữ liệu sau đó đưa vào phần mềm SPSS phân tích thống kê. Các bảng trả lời bị thiếu thông tin và bị sai về ý nghĩa sẽ được loại bỏ để dữ liệu có độ tin cậy cao và hoàn chỉnh.

Bước 2: Kiểm định độ tin cậy của thang đo

Phương pháp phân tích hệ số tin cậy Cronbach’s Alpha được sử dụng để đánh giá thang đo. Nhằm loại bỏ các biến không đủ độ tin cậy (có hệ số tương quan biến tổng nhỏ hơn 0.4). Hệ số Cronbach’s Alpha là một phép kiểm định thống kê về mức độ chặt chẽ mà các mục hỏi trong thang đo có hệ số Cronbach’s Alpha > 0.7 thì được coi là đạt độ tin cậy. Các thang đo có hệ số Cronbach’s Alpha từ 0.6 trở lên cũng được sử dụng trong bối cảnh nghiên cứu mới. Đối với luận án này thì ta lấy chuẩn hệ số Cronbach’s Alpha > 0.7.

Bước 3: Phân tích hồi quy mức độ ảnh hưởng của các nhân tố.

Mục tiêu đánh giá chi tiết mức độ ảnh hưởng của từng nhân tố, nhóm nhân tố tới lòng trung thành của khách hàng. Mức độ ảnh hưởng thể hiện qua các con số trên phương trình hồi quy. Những nhân tố nào có hệ số beta lớn hơn sẽ có mức độ ảnh hưởng cao hơn. Những nhân tố nào có hệ số beta âm thì có ảnh hưởng ngược chiều và ngược lại.

Kết quả nghiên cứu:

+ Tổng quan về mẫu nghiên cứu: được thể hiện tại bảng dưới

Bảng 2.9: Tổng quan về mẫu nghiên cứu

Nguồn: Tổng hợp kết quả khảo sát khách hàng

+ Kiểm định Cronbach’s Alpha

Hệ số Cronbach’s Alpha kiểm định độ tin cậy của thang đo, cho phép loại bỏ những biến không phù hợp trong mô hình nghiên cứu. Theo đó, kết quả Cronbach’s Alpha, tất cả 34 biến quan sát thuộc 6 nhân tố đều có hệ số tương quan biến tổng phù hợp (Corrected ItemTotal Correlation) > 0,3 và hệ số Cronbach’s Alpha > 0,6 đáp ứng điều kiện. Vì vậy, tất cả 34 biến quan sát đều đáp ứng các yêu cầu trong việc kiểm tra độ tin cậy của thang đo, do đó phù hợp để thực hiện các bước phân tích tiếp theo.

+ Phân tích các nhân tố khám phá EFA

Quá trình phân tích nhân tố EFA được thực hiện trong 2 lần: Từ 34 biến quan sát thuộc 6 nhân tố được rút ngắn xuống còn 24 biến quan sát và được nhóm lại thành 4 nhân tố. Tất cả các phương sai có giá trị Loand Factor> 0,5

+ Phân tích hồi quy để đánh giá mức độ tác động của các nhân tố tới sự hài lòng và lòng trung thành của KH

Các nhân tố tác động tới sự hài lòng của KH:

SHL = 0,426 + 0.327* NT1 +0,273*NT2+ 0,230*NT3

Trong mô hình nghiên cứu nhân tố nào có hệ số chuẩn hóa lớn nhất sẽ có ảnh hưởng nhiều nhất đến biến phụ thuộc. Với mô hình hồi quy bội nêu trên, NT1 có hệ số = 0,327 là lớn nhất nên tác động nhiều nhất đến sự hài lòng của khách hàng, tiếp đó là NT2 với hệ số = 0,273 và NT3 với hệ số =0,230.

Kết quả phân tích hồi quy cho thấy giả thuyết chất lượng dịch vụ tác động đến sự hài lòng của khách hàng trong mô hình nghiên cứu được chấp nhận.

Các nhân tố tác động tới lòng trung thành của KH: LTT = 0,208*NT1 +0,419 *NT3+0,130 *SHL

Trong mô hình nghiên cứu nhân tố nào có hệ số chuẩn hóa lớn nhất sẽ có ảnh hưởng nhiều nhất đến biến phụ thuộc. Với mô hình hồi quy bội nêu trên, NT3 có hệ số = 0,419 là lớn nhất nên tác động nhiều nhất đến sự trung thành của khach hàng, tiếp đó là NT1 với hệ số = 0,208 và SHL với hệ số =0,130.