PHỤ LỤC 7

Quy trình cho vay nhà ở đối với khách hàng cá nhân

Bước 1:Tiếp thị với KHCN

- Tác nghiệp của nhân viên NH

Cán bộ quan hệ khách hàng cá nhân (CBQHKHCN) trực tiếp tiếp thị tới KH tất cả các sản phẩm có liên quan đến tín dụng đáp ứng nhu cầu nhà ở đối với cá nhân/hộ gia đình để khách hàng biết tới những sản phẩm cho vay này của BIDV. Ngoài ra, trong quá trình tác nghiệp, CBQHKHCN chủ động tư vấn các sản phẩm cho vay phù hợp với khả năng của KH.

- Phương thức tiếp thị

+ Tiếp thị trực tiếp: Phương thức này được áp dụng đối với những KHCN đã và đang sử dụng các sản phẩm dịch vụ của BIDV thông qua việc thường xuyên chăm sóc KH theo chính sách KH và tiếp thị các sản phẩm khác của BIDV. Ngoài ra, phương thức này còn được CBQHKHCN sử dụng đối với các KH tiềm năng là những KH thuộc các tổ chức có quan hệ hợp tác tốt với BIDV, KH có địa vị, thu nhập cao trong xã hội…

+ Tiếp thị phổ thông qua các hình thức như quảng cáo tại các điểm giao dịch truyền thống (tại các chi nhánh, phòng giao dịch, quỹ tiết kiệm) và tại các điểm giao dịch điện tử (các cây ATM và tại các POS của NH), tổ chức sự kiện, tờ rơi, tin nhắn, quảng cáo trên các phương tiện thông tin đại chúng như trên internet thông qua website của BIDV và các website uy tín có lượng người truy cập cao, thông qua facebook, thông qua radio (BIDV đã thực hiện rất tốt khâu tiếp thị này thông qua việc liên kết với VOV giao thông trong khung giờ cao điểm), quảng cáo thông qua các chương trình chuyên đề trên Đài truyền hình, tạp chí chuyên ngành, báo giấy hàng ngày, quảng cáo trên các hãng vận tải hành khách, trên các biển hiệu quảng cáo…

+ Tiếp thị thông qua bên thứ ba có chức năng dưới hình thức hợp tác, cơ chế chi hoa hồng môi giới. Theo đó BIDV thưc hiện liên kết cho vay vốn đối với KHCN tại một số dự án nhà ở với các chủ đầu tư.

- Tiếp thị, bán chéo các sản phẩm dịch vụ khi KH có nhu cầu.

Bước 2:Phỏng vấn, hướng dẫn KH hoàn thiện hồ sơ tín dụng và tiếp nhận hồ sơ

- Phỏng vấn, nắm bắt thông tin về KH

CBQHKHCN tiến hành nắm bắt các thông tin quan trong của KHCN về mục đích vay

vốn đáp ứng nhu cầu nhà ở của họ, các thông tin về tình trạng thân nhân, các thông tin về khả năng tài chính và nguồn trả nợ, các thông tin có liên quan đến hình thức và TSĐB vốn vay, các thông tin khác có liên quan tới KH và khoản vay (nếu có).

- Tư vấn KH về sản phẩm cho vay nhà ở phù hợp

- Hướng dẫn KH cung cấp hồ sơ

CBQHKHCN hướng dẫn KH về hồ sơ, tài liệu cần cung cấp cho NH theo trường hợp cụ thể của KH (sản phẩm, thân nhân, hình thức đảm bảo tiền vay) theo quy định. Thông thường Hồ sơ vay vốn gồm:

Giấy đề nghị vay vốn; Bảng dự trù chi phí; Phương án trả nợ vốn vay.

Giấy chứng minh nhân dân của khách hàng vay; Sổ hộ khẩu; Giấy chứng nhận đăng kí kết hôn (nếu có)

Các giấy tờ xác định mục địch vay vốn: Giấy phép xây dựng, Hợp đồng mua bán nhà đất ở, các văn bản thỏa thuận và hồ sơ liên quan đến đất và nhà ở cần mua, xây dựng, sửa chữa.

Các giấy tờ xác định thu nhập cá nhân của người vay vốn: hợp đồng lao động; Bản xác nhận thu nhập từ lương, thưởng của đơn vị công tác; Giấy chứng nhận góp vốn, đầu tư cổ phiếu; Hợp đồng thuê nhà…

Hồ sơ tài sản đảm bảo nợ vay: Giấy tờ về quyền sở hữu nhà ở, quyền sử dụng đất ở; Biên bản định giá tài sản theo quy định của BIDV, hợp đồng cầm cố, thế chấp…

Trường hợp KH đã có quan hệ với BIDV, CBQHKHCN cần kiểm tra hồ sơ hiện có của KH tại NH và không yêu cầu KH phải cung cấp lại hồ sơ có hiệu lực của KH mà BIDV đã có, KH chỉ cung cấp bổ sung những văn bản theo quy định mà trong hồ sơ NH quản lý chưa có.

- Tiếp nhận hồ sơ của KH và kiểm tra tính đầy đủ, phù hợp của hồ sơ, tài liệu do KH cung cấp: CBQHKHCN trực tiếp tiếp nhận toàn bộ hồ sơ từ KH, thực hiện kiểm tra tính đầy đủ của hồ sơ. Nếu KH chưa cung cấp đầy đủ hồ sơ, CBQHKH yêu cầu KH bổ sung đầy đủ tất cả giấy tờ còn thiếu một lần (tuyệt đối không yêu cầu KH bổ sung nhiều lần).

Bước 3:Đánh giá và phân tích hồ sơ tín dụng của KH

Trên cơ sở của Hồ sơ vay vốn của KHCN, CBQHKHCN thực hiện việc thẩm định khách hàng theo những nội dung sau:

- Đánh giá về thông tin nhân thân KH, tình hình quan hệ tín dụng của nhóm KH liên quan (nếu có)

213

- Đánh giá về mục địch và kế hoạch sử dụng vốn vay/bảo lãnh của KHCN.

- Đánh giá, phan tích về năng lực tài chính của KH

- Đánh giá TSĐB

- Kiểm tra lịch sử quan hệ tín dụng của KH.

- Chấm điểm, XHTD KH.

Để thực hiện các nội dung trên, CBQHKHCN thực hiện việc đối chiếu, xác minh các thông tin khách hàng, thông tin khoản vay, thông tin tài sản, khả năng vay trả; Đối chiếu, đánh giá các điều kiện theo quy định của từng Sản phẩm cho vay nhà ở cụ thể; Phân tích, đánh giá về phương án đầu tư nhà đất ở và khả năng vay trả của khách hàng để xác định hạn mức, thời gian, điều kiện… vay trả cho phù hợp. Bên cạnh đó, đối với việc bảo đảm tiền vay, việc thẩm định TSĐB thực hiện theo quy định của BIDV và các hướng dẫn tại các Sản phẩm cho vay nhà ở cụ thể. Hơn nữa, do khoản cho vay này tiềm ẩn nhiều rủi ro nên CBQHKHCN còn thực hiện việc đánh giá toàn diện rủi ro đối với KH (khách quan, chủ quan), rủi ro sản phẩm tín dụng… Trên cơ sở đó đề xuất các biện pháp, điều kiện phòng ngừa đối với khoản vay của KH, của BIDV phù hợp, giảm tối đa rủi ro có thể xảy ra.

Bước 4:Đề xuất và quyết định cấp tín dụng

Sau khi nghiên cứu, căn cứ vào kết quả thẩm định khách hàng và các điều kiện vay vốn, CBQHKH lập Báo cáo đề xuất thẩm định và phê duyệt tín dụng kèm hồ sơ vay vốn, có ý kiến độc lập về việc đồng ý hoặc không đồng ý cho vay và trình TPQHKH có ý kiến trước khi trình cấp có thẩm quyền phê duyệt cho vay.

- Trường hợp cấp tín dụng không qua thẩm định rủi ro

CBQHKHCN lập báo cáo đề xuất tín dụng và trình Lãnh đạo PQHKHCN/ Lãnh đạo PGD kiểm soát Báo cáo đề xuất tín dụng. Trên cơ sở đó lãnh đạo PQHKHCN/Lãnh đạo PGD/ cấp có thẩm quyền phán quyết tín dụng ra quyết định cấp tín dụng nhà ở đối với KHCN trên cơ sở đề xuất của cấp cơ sở.

- Trường hợp cấp tín dụng qua thẩm định rủi ro tại Chi nhánh

CBQHKHCN lập báo cáo đề xuất tín dụng và trình Lãnh đạo PQHKHCN/ Lãnh đạo PGD ký kiểm soát Báo cáo đề xuất tín dụng. Trên cơ sở đó lãnh đạo chi nhánh phụ trách QHKHCN phê duyệt đề xuất tín dụng.

Toàn bộ Hồ sơ đề xuất tín dụng (ở khâu trên) và các tài liệu có liên quan (theo yêu cầu của Phòng Quản lý rủi ro (PQLRR)) được bàn giao cho PQLRR. Trên cơ sở

214

hồ sơ này, CBQLRR thực hiện thẩm định rủi ro các đề xuất cấp tín dụng theo các nội dung sau:

+ Thẩm định về nhân thân KH

+ Thẩm định năng lực tài chính của KH

+ Tình hình quan hệ tín dụng của nhóm KH liên quan (nếu có)

+ Thẩm định về TSĐB theo quy định về giao dịch đảm bảo hiện hành của

BIDV.

+ Đánh giá các hệ số quản lý của hệ thống: các hệ số đảm bảo an toàn, tỷ lệ cho

vay tối đa với một KH/sản phẩm cho vay nhà ở, cho vay nhà ở đối với nhóm KH liên quan.

+ Đánh giá toàn diện rủi ro và các biện pháp phòng ngừa, gồm các loại rủi ro khách quan, rủi ro xuất phát từ chủ quan của KH, rủi ro xuất phát từ BIDV, các biện pháp phòng ngừa rủi ro của KH, các biện pháp phòng ngừa rủi ro của NH.

Sau khi phân tích thẩm định rủi ro khách hàng CBQLRR tiến hành lập Báo cáo thẩm định rủi ro kèm theo hồ sơ tín dụng trình lãnh đạo PQLRR. Lãnh đạo PQLRR ký kiểm soát báo cáo thẩm định rủi ro để trình cấp có thẩm quyền phê duyệt rủi ro và quyết định cấp tín dụng.

Tùy thuộc vào thẩm quyền phán quyết tín dụng theo quy định của BIDV mà PGĐ QLTD/ GĐ CN/Hội đồng tín dụng cơ sở/ Hội sở chính sẽ ra quyết định cấp tín dụng trên cơ sở hồ sơ đề xuất có thẩm định rủi ro của các cấp.

Đối với trường hợp cấp có thẩm quyền không phê duyệt cấp tín dụng, CBQHKHCN lập Thông báo từ chối cấp tín dụng gửi cho KH trong đó nêu rõ lý do từ chối cho vay.

Bước 5:Ký kết hợp đồng và hoàn thiện các thủ tục pháp lý

CBQHKHCN tiến hành soạn thảo hợp đồng tín dụng và Hợp đồng bảo đảm tiền vay phù hợp, trình Lãnh đạo PQHKHCN/ Lãnh đạo PGD kiểm soát trước khi trình cấp có thẩm quyền ký Hợp đồng.

Người có thẩm quyền của BIDV thực hiện ký kết hợp đồng với KH theo quy định cụ thể của BIDV. Theo đó, Hợp đồng được ký tại Ngân hàng hoặc tại Phòng Công chứng (theo quy định nếu có) và phải được khách hàng vay hoặc đại diện hợp pháp của Hộ gia đình trực tiếp ký

Đồng thời CBQHKHCN cùng KH thực hiện việc công chứng, chứng thực và

215

đăng ký giao dịch bảo đảm theo quy định hiện hành của pháp luật và của BIDV.

Bước 6:Giao nhận hồ sơ và nhập thông tin vào hệ thống SIBS

Khi hoàn tất các nội dung nêu trên, CBQHKH bàn giao toàn bộ hồ sơ liên quan đến khoản vay cho CBQTTD, hồ sơ gồm:

- Hồ sơ đề xuất, phê duyệt cấp tín dụng.

- Hợp đồng tín dụng, Hợp đồng bảo đảm tiền vay.

- Các loại giấy tờ, tài liệu liên quan khác.

Riêng đối với hồ sơ gốc liên quan đến tài sản bảo đảm tiền vay của khách hàng được bàn giao cho Bộ phận kho quỹ để lưu giữ theo quy định của BIDV.Việc giao nhận hồ sơ, giấy tờ phải được lập thành Biên bản bàn giao có chữ ký của bên bàn giao và bên nhận bàn giao.

Trên cơ sở hồ sơ, giấy tờ nhận được từ PQHKH, TPQTTD phân công CBQTTD để nhập thông tin vào hệ thống SIBS. Việc nhập thông tin vào hệ thống SIBS theo hướng dẫn tại từng Sản phẩm tín dụng bán lẻ. Sau đó, PQTTD thực hiện việc lưu trữ hồ sơ theo quy định hiện hành của BIDV.

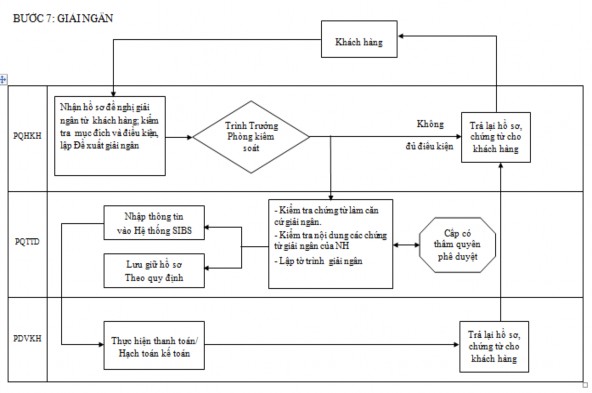

Bước 7:Giải ngân

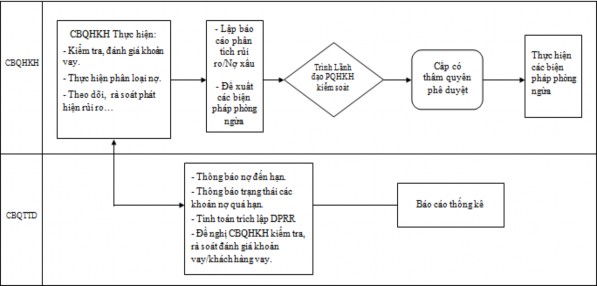

Bước 8:Theo dõi, kiểm tra, đánh giá khách hàng, khoản vay

Bước 9:Điều chỉnh tín dụng (được thực hiện theo trình tự từ bước 1 đến 4)

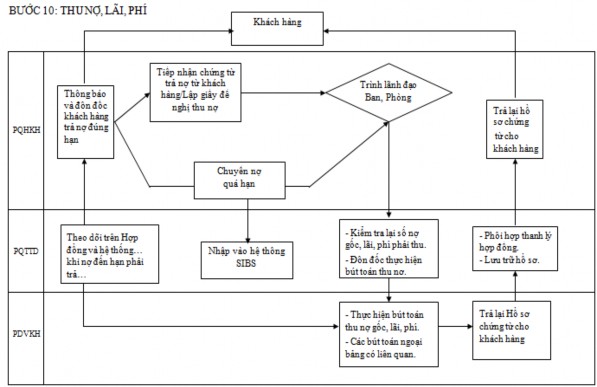

Bước 10:Thu nợ, lãi, phí

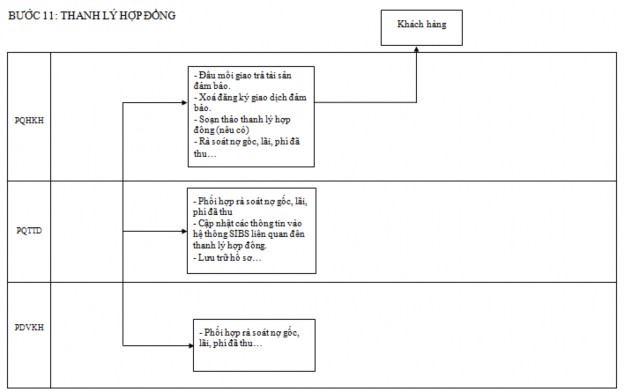

Bước 11:Thanh lý hợp đồng

PHỤ LỤC 8

Các chỉ tiêu chấm điểm khách hàng cá nhân của BIDV

Điểm ban đầu | Trọng số | ||||||

100 | 75 | 50 | 25 | 0 | |||

Phần 1: Thông tin về nhân thân | |||||||

1 | Tuổi | 36-55 tuổi | 26-35 tuổi | 56-60 tuổi | 20-25 tuổi | >60 hoặc 18- 20 tuổi | 10% |

2 | Trình độ học vấn | Trên đại học | Đại học | Cao đẳng | Trung học | Dưới trung học | 10% |

3 | Tiền án, tiền sự | không | có | 10% | |||

4 | Tình trạng cư trú | Chủ sở hữu | Nhà chung | Với gia đình | thuê | khác | 10% |

5 | Số người ăn theo | <3 người | 3 người | 4 người | 5 người | >5 người | 10% |

6 | Cơ cấu gia đình | Hạt nhân | Sống với cha mẹ | Sống cùng gia đình khác | khác | 10% | |

7 | Bảo hiểm nhân mạng | >100tr | 50-100tr | 30-50tr | <30tr | 10% | |

8 | Tính chất công việc hiện tại | Quản lý, điều hành | Chuyên môn | Lao động được đào tạo nghề | Lao động thời vụ | Thất nghiệp | 10% |

9 | Thời gian làm công hiện tại | >7 năm | 5-7 năm | 3-5 năm | 1-3 năm | <1 năm | 10% |

10 | Rủi ro nghề nghiệp | Thấp | Trung bình | Cao | 10% | ||

Có thể bạn quan tâm!

-

Hoàn Toàn Không Đồng Ý; 2- Không Đồng Ý; 3- Bình Thường (Trung Lập); 4 – Đồng Ý; 5- Hoàn Toàn Đồng Ý

Hoàn Toàn Không Đồng Ý; 2- Không Đồng Ý; 3- Bình Thường (Trung Lập); 4 – Đồng Ý; 5- Hoàn Toàn Đồng Ý -

/ Mức Độ Hài Lòng Của Khách Hàng Cá Nhân Vay Vốn Hình Thành Nhà Ở Và Đánh Giá Của Khách Hàng Cá Nhân Về Các Tiêu Chí Chất Lượng Dịch Vụ Cho Vay Nhà Ở

/ Mức Độ Hài Lòng Của Khách Hàng Cá Nhân Vay Vốn Hình Thành Nhà Ở Và Đánh Giá Của Khách Hàng Cá Nhân Về Các Tiêu Chí Chất Lượng Dịch Vụ Cho Vay Nhà Ở -

Phát triển cho vay nhà ở đối với khách hàng cá nhân của Ngân hàng Thương mại Cổ phần Đầu tư và Phát triển Việt Nam - 28

Phát triển cho vay nhà ở đối với khách hàng cá nhân của Ngân hàng Thương mại Cổ phần Đầu tư và Phát triển Việt Nam - 28 -

Phát triển cho vay nhà ở đối với khách hàng cá nhân của Ngân hàng Thương mại Cổ phần Đầu tư và Phát triển Việt Nam - 30

Phát triển cho vay nhà ở đối với khách hàng cá nhân của Ngân hàng Thương mại Cổ phần Đầu tư và Phát triển Việt Nam - 30