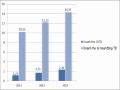

Biểu đồ 2.2. Tổng dư nợ và tăng trưởng dư nợ tín dụng 2011-2013

(Đơn vị: tỷ đồng (cột trái), % (cột phải)

800

25

700

600

500

400

20

15

300

10

Tổng dư nợ

Mức tăng trưởng

200

5

100

0

Tổng dư nợ

Mức tăng trưởng

2011

559,26

18,06

2012

643,25

21,43

2013

756,55

17,62

0

(Nguồn: Phòng Kế hoạch tổng hợp)

Từ định hướng đúng đắn, kết hợp với chính sách đa dạng hóa khách hàng, đa dạng hóa các hình thức đầu tư tín dụng, dư nợ của phòng Giao dịch tăng trưởng khá cao. Qua biểu đồ, ta có thể thấy được sự tăng trưởng tín dụng trong giai đoạn 2011- 2013. Cụ thể năm 2011, tổng mức dư nợ là 559,26 tỷ đồng, tăng 18,06% so với năm 2010. Năm 2012 tổng dư nợ năm 2012 là 643,25 tỷ đồng (tăng 83,99 tỷ đồng, tương ứng tăng số tương đối 21,43% so với năm 2011). Và năm 2013 tổng dư nợ là 756,55 tỷ đồng (tăng số tuyệt đối 113,3 tỷ đồng, tương ứng mức tăng tương đối 17,62% so với năm 2012). Thực trạng cho vay của phòng giao dịch được thể hiện chi tiết như sau:

28

Bảng 2.3. Tình hình dư nợ trong giai đoạn 2011- 2013

Đơn vị : tỷ đồng

Năm 2011 | Năm 2012 | Năm 2013 | So sánh 2012/2011 | So sánh 2013/2012 | ||||||

Số tiền (Tỷ ) | Tỷ trọng (%) | Số tiền (Tỷ ) | Tỷ trọng (%) | Số tiền (Tỷ ) | Tỷ trọng (%) | Số tuyệt đối | (%) | Số tuyệt đối | (%) | |

Tổng dư nợ | 559,26 | 100 | 643,25 | 100 | 756,55 | 100 | 83,99 | 21,43 | 113,3 | 17,62 |

Theo nhóm KH | 559,26 | 100 | 643,25 | 100 | 756,55 | 100 | 83,99 | 21,43 | 113,3 | 17,62 |

Doanh nghiệp | 367,94 | 65,79 | 416,05 | 64,68 | 510,82 | 67,52 | 48,11 | 13,08 | 94,77 | 22,78 |

Cá nhân, hộ gđình | 191,32 | 34,21 | 227,20 | 35,32 | 245,73 | 32,48 | 35,88 | 18,75 | 18,53 | 8,16 |

Theo kỳ hạn | 559,26 | 100 | 643,25 | 100 | 756,55 | 100 | 83,99 | 21,43 | 113,3 | 17,62 |

Ngắn hạn | 350,93 | 62,75 | 388,97 | 60,47 | 443,57 | 58,63 | 38,04 | 10,84 | 54,60 | 14,04 |

Trung và dài hạn | 208,33 | 37,25 | 254,28 | 39,53 | 312,98 | 41,37 | 45,95 | 22,06 | 58,70 | 23,08 |

Theo loại tiền | 559,26 | 100 | 643,25 | 100 | 756,55 | 100 | 83,99 | 21,43 | 113,3 | 17,62 |

VNĐ | 394,61 | 70,56 | 464,29 | 72,18 | 561,81 | 74,26 | 69,68 | 17,66 | 97,52 | 21,01 |

Ngoại tệ quy đổi | 164,65 | 29,44 | 178,96 | 27,82 | 194,74 | 25,74 | 14,31 | 8,69 | 15,78 | 8,82 |

Có thể bạn quan tâm!

-

Phân tích thực trạng hoạt động cho vay tiêu dùng tại ngân hàng tmcp Việt Nam thịnh vượng - phòng giao dịch kim liên - 1

Phân tích thực trạng hoạt động cho vay tiêu dùng tại ngân hàng tmcp Việt Nam thịnh vượng - phòng giao dịch kim liên - 1 -

Phân tích thực trạng hoạt động cho vay tiêu dùng tại ngân hàng tmcp Việt Nam thịnh vượng - phòng giao dịch kim liên - 2

Phân tích thực trạng hoạt động cho vay tiêu dùng tại ngân hàng tmcp Việt Nam thịnh vượng - phòng giao dịch kim liên - 2 -

Thực Trạng Hoạt Động Cho Vay Tiêu Dùng Tại Ngân Hàng Tmcp Việt Nam Thịnh Vượng - Phòng Giao Dịch Kim Liên

Thực Trạng Hoạt Động Cho Vay Tiêu Dùng Tại Ngân Hàng Tmcp Việt Nam Thịnh Vượng - Phòng Giao Dịch Kim Liên -

Phân tích thực trạng hoạt động cho vay tiêu dùng tại ngân hàng tmcp Việt Nam thịnh vượng - phòng giao dịch kim liên - 5

Phân tích thực trạng hoạt động cho vay tiêu dùng tại ngân hàng tmcp Việt Nam thịnh vượng - phòng giao dịch kim liên - 5 -

Phân tích thực trạng hoạt động cho vay tiêu dùng tại ngân hàng tmcp Việt Nam thịnh vượng - phòng giao dịch kim liên - 6

Phân tích thực trạng hoạt động cho vay tiêu dùng tại ngân hàng tmcp Việt Nam thịnh vượng - phòng giao dịch kim liên - 6

Xem toàn bộ 57 trang tài liệu này.

(Nguồn: Phòng Tín dụng)

Xét theo đối tượng cho vay: Dư nợ khách hàng Doanh nghiệp và khách hàng cá nhân, hộ gia đình ngày càng tăng, tỷ trọng khách hàng Doanh nghiệp vẫn chiếm tỷ trọng lớn trong tổng dư nợ.

29

Dư nợ khách hàng doanh nghiệp năm 2011 chiếm tỷ trọng 65,79%. Năm 2012 là 416,05 tỷ đồng, chiếm tỷ trọng 64,68% ( tăng số tuyệt đối 48,11 tỷ đồng, số tương đối 13,08% so với năm 2011). Năm 2013 tăng 94,77 tỷ đồng so với năm 2012 đạt mức dư nợ khách hàng doanh nghiệp là 510,82 tỷ đồng và tỷ trọng cũng tăng lên đến 67,52%. Cùng với đó thì dư nợ cho vay cá nhân và hộ gia đình tuy chiếm tỷ trọng nhỏ nhưng dư nợ cũng tăng lên đáng kể trong giai đoạn này ( tăng từ 191,32 tỷ đồng năm 2011 lên 245,73 tỷ đồng năm 2013). Tổng dư nợ khách hàng cá nhân và hộ gia đình năm 2012 tăng 18,75% so với năm 2011. Năm 2013 tăng 18,53 tỷ đồng so với năm 2012 nhưng mức tăng chỉ 8,16%. Qua đó ta thấy khách hàng doanh nghiệp vẫn là khách hàng chủ yếu của ngân hàng.

Xét theo thời hạn khoản vay: Trong giai đoạn 2011-2013 cho vay ngắn hạn và cho vay trung dài hạn đều có xu hướng tăng, tỷ trọng vay ngắn hạn trên tổng dư nợ có xu hướng giảm, tỷ trọng vay trung và dài hạn trên tổng dư nợ tăng. Như vậy đã có sự dịch chuyển từ kỳ hạn ngắn sang kỳ hạn dài trong cơ cấu cho vay của ngân hàng.

Tình hình các khoản vay ngắn hạn như sau: Năm 2011 vay ngắn hạn là 350,93 tỷ đồng chiếm tỷ trọng 62,75%. Năm 2012 là 388,97 tỷ đồng, chiếm tỷ trọng 60,47% (tăng 10,84% so với năm 2011). Năm 2013 là 443,57 tỷ đồng, chiếm tỷ trọng 58,63% (tăng 14,04% so với năm 2012). Tình hình cho vay trung vay trung và dài hạn trong giai đoạn này cũng có xu hướng tăng lên cả về số tuyệt đối và tỷ trọng: Năm 2011 là 208,33 tỷ đồng, tỷ trọng 37,25%. Năm 2013 tăng lên đến 312,98 tỷ đồng, chiếm tỷ trọng 41,37%. Năm 2012 tăng 22,06% so với năm 2011, năm 2013 tăng 23,08% so với năm 2012.

Nguyên nhân là với với các khoản vay ngắn hạn, chu kỳ sản xuất ngắn nên thời gian thu hồi vốn sẽ nhanh hơn. Đây vẫn là giải pháp an toàn và hiệu quả mà các ngân hàng hướng đến. Mặt khác lãi suất kỳ hạn dài cao hơn kỳ hạn ngắn do kỳ vọng lạm phát giảm cũng nguyên nhân dẫn tới sự dịch chuyển này.

Xét theo loại tiền: Dư nợ cho vay bằng VNĐ vẫn chiếm tỷ trọng chủ yếu trọng tổng dư nợ. Dư nợ cho vay bằng cả VNĐ và ngoại tệ đều có xu hướng tăng lên trong giai đoạn 2011- 2013.

Dư nợ cho vay bằng VNĐ năm 2012 tăng 17,66% so với năm 2011. Năm 2013 đạt 561,81 tỷ đồng, chiếm tỷ trọng 74,26% trong tổng dư nợ (tăng 21,01% so với năm 2012). Tình hình dư nợ cho vay bằng ngoại tệ cụ thể như sau: Năm 2011, dư nợ 164,65 tỷ. Năm 2012 tăng 14,31 tỷ so với năm 2011, tổng dư nợ là 178,96 tỷ. Đến năm 2013 dư nợ cho vay bằng ngoại tệ tăng mạnh, tổng dư nợ đạt 194,74 tỷ đồng (tăng 15.78% so với năm 2012).

Nguyên nhân của sự tăng trưởng này là do VPBank Kim Liên ngày càng mở rộng hoạt động cho vay với một số doanh nghiệp trong lĩnh vực xuất nhập khẩu như Công ty xuất nhập khẩu ITPl, Công ty TNHH sản xuất và dịch vụ thương mại Quốc Tế…Tuy nhiên trong

30

nền kinh tế đang chuyển dịch mạnh từ quan hệ vay mượn sang mua bán theo định hướng của NHNN, lãi suất cho vay VNĐ giảm mạnh hơn lãi suất cho vay USD và giao dịch ngoại tệ đã tạo điều kiện cho tín dụng nội tệ tăng trưởng vượt trội hơn so với tín dụng ngoại tệ. Tín dụng nội tệ luôn chiếm tỷ trọng cao trong tổng dư nợ của ngân hàng.

* Tình hình nợ xấu

Dù đã đạt được những kết quả đáng khích lệ trong hoạt động tín dụng nhưng trên thực tế nợ xấu cũng là một vấn đề cần quan tâm vì đây là nhân tố ảnh hưởng trực tiếp đến kết quả hoạt động kinh doanh của ngân hàng. Thực trạng rủi ro tín dụng của VPBank Kim Liên giai đoạn 2011 – 2013 được thể hiện thông qua chỉ tiêu về nợ xấu và tỷ lệ nợ xấu như sau:

Bảng2.4. Nợ xấu và tỷ lệ nợ xấu giai đoạn 2011 - 2013

Đơn vị: tỷ đồng

Năm 2011 | Năm 2012 | Năm 2013 | |

Tổng dư nợ | 559,26 | 643,25 | 756,55 |

Dư nợ xấu | 11,38 | 10,23 | 10,36 |

Tỷ lệ Nợ xấu/tổng dư nợ | 2,03% | 1,59% | 1,4% |

Dư nợ xấu chuyển ra ngoại bảng (nợ xử lý bằng quỹ DPRR) | 2,68 | 3,23 | 4,98 |

Tỷ lệ Nợ xấu/tổng dư nợ (trong trường hợp không xử lý nợ xấu ra ngoại bảng ) | 2,51% | 2,09% | 2,02% |

(Nguồn: Phòng Kế hoạch tổng hợp)

Mặc dù suy thoái kinh tế ảnh hưởng nhiều đến tình hình tài chính của khách hàng cũng như hoạt động kinh doanh của ngân hàng, song chất lượng tín dụng của VPBank Kim Liên đã được kiểm soát tốt. Năm 2012, Phòng giao dịch tiếp tục kiểm soát chặt chẽ chất lượng tín dụng theo thông lệ quốc tế với các biện pháp giảm nợ xấu được tăng cường một cách có hiệu quả.

Tỷ lệ nợ xấu được khống chế ở mức thấp (dưới 3%): Năm 2011 tỷ lệ nợ xấu là 2,03% , năm 2012 tổng dư nợ của Phòng giao dịchtăng thêm hơn 83,99 tỷ đồng, song tỷ lệ nợ xấu tại phòng giao dịch theo kiểm toán ở mức 1,59%, giảm so với năm 2011. Năm 2012, tỷ lệ nợ xấu lại giảm chỉ còn 1,4% trên tổng dư nợ. Đây là mức thấp so với mặt bằng chung ngành ngân hàng trong bối cảnh kinh tế không có nhiều thuận lợi. Danh mục tín dụng cũng được rà soát thường xuyên để phát hiện kịp thời các khách hàng có biểu hiện yếu kém về tài

31

chính hoặc có nguy cơ không trả được nợ để chuyển xuống nhóm nợ xấu và đồng thời lên ngay kế hoạch, biện pháp xử lý.

Tuy nhiên có một nhân tố ảnh hưởng rất lớn đến dư nợ xấu của ngân hàng đó là ngân hàng đã sử dụng quỹ dự phòng rủi ro để xử lý một lượng lớn nợ xấu ra ngoại bảng nhằm làm trong sạch bảng cân đối tài sản. Nếu tính cả số nợ xấu đã xử lý ra ngoại bảng thì dư nợ xấu cuối năm 2012 khoảng là 13,46 tỷ đồng, và tỷ lệ nợ xấu/tổng dư nợ cuối năm 2012 sẽ ở mức 2.09%. Dư nợ xấu cuối năm 2013 là 15,43 tỷ đồng, tỷ lệ nợ xấu/tổng dư nợ cuối năm 2013 là 2,02%.

Như vậy, tỷ lệ nợ xấu của phòng giao dịch VPBank Kim Liên trong giai đoạn 2011- 2013 ở mức kiểm soát được, thể hiện chất lượng tín dụng đạt mức an toàn.

2.2. Thực trạng hoạt động CVTD tại Phòng giao dịch VPBank Kim Liên

2.2.1. Cơ sở pháp lý cho hoạt động cho vay tiêu dùng.

Cũng giống như tất cả các Ngân hàng và tổ chức tín dụng cung cấp các sản phẩm tín dụng tiêu dùng, hoạt động cho vay tiêu dùng của VPBank Kim tuân theo các văn bản quy định của pháp luật và Ngân hàng Nhà nước như:

- Luật các tổ chức tín dụng 2010.

- Văn bản số 34/ CVTD ngày 07/01/2000 của thống đốc NHNN về việc cho vay không có tài sản đảm bảo đối với cán bộ công nhân viên và thu nợ từ tiền lương, trợ cấp và khoản thu nhập khác.

- Nghị định 178/1999/NĐ - CP ngày 19/12/1999 của chính phủ về bảo đảm tiền vay của tổ chức tín dụng.

- Quyết định 1627/ QĐ - NHNN ngày 31/12/2001 về việc ban hành quy chế cho vay của các tổ chức tín dụng đối với khách hàng.

- Nghị định số 85/2002/NĐ - CP ngày 25/10/2002 của chính phủ về sửa đổi bổ sung nghị định 178/1999/NĐ - CP.

Cùng với việc sử dụng thường xuyên Quyết định do chính phủ, Ngân hàng Nhà nước ban hành… trong hoạt động cho vay phòng giao dịch còn phải tuân theo các quyết định về cho vay tiêu dùng do VPBank ban hành. Đó chính là: Quyết định số 6651/2009/QĐ – VPB của Tổng giám đốc VPBank về Thể lệ cho vay mua xe ô tô; Quyết định số 929/2006/QĐ – VPB của Tổng giám đốc VPBank về Quy trình nghiệp vụ Tín dụng khách hàng cá nhân; Quyết định số 842/2009/QĐ - VPB của Tổng giám đốc VPBank về Thể lệ cho vay mua nhà, đất; xây dựng và sửa chữa nhà; Quyết định số 1722/2006/QĐ - VPB của Tổng giám đốc VPBank về cho vay tiêu dùng đối với cán bộ nhân viên VPBank…Các văn bản này đã tạo ra được sự thuận tiện trong quá trình thực hiện nghiệp vụ cho vay tiêu dùng và các cán bộ

32

tín dụng sẽ gặp ít trở ngại hơn do được hướng dẫn hết sức cụ thể. Từ đó thúc đẩy hoạt động này phát triển hơn.

2.2.2. Quy trình cho vay tiêu dùng tại Phòng giao dịch VPBank Kim Liên

![]()

được tiến hành theo 4 bước:

![]()

Bước 2: Thẩm định cho vay.

![]()

![]() ợ vay và xử lý nợ quá hạn.

ợ vay và xử lý nợ quá hạn.

2.2.2.1. Tiếp nhận và hướng dẫn khách hàng về điều kiện tín dụng và hồ sơ vay vốn.

VPBank Kim Liên thực hiện cho vay tiêu dùng đối với tất cả các cá nhân, hộ gia đình thoả mãn các điều kiện sau:

- ![]()

![]()

- ![]()

- ![]()

vay ngắn hạn, khách hàng phải có vốn tự có tối thiểu 10% trong tổng số vốn cam kết, đối với cho vay trung và dài hạn thì mức tối thiểu là 15%. Khách hàng phải có nguồn thu nhập ổn định để trả nợ cho Ngân hàng.

+ Không có nợ khó đòi hoặc quá hạn trên 6 tháng tại Phòng giao dịch Kim Liên Ngân hàng VPbank cũng như các Phòng giao dịch Ngân hàng khác.

+ ![]()

![]()

hướng dẫn khách hàng đăng ký những thông tin về khách hàng, các điều kiện vay vốn và tư vấn việc thiết lập hồ sơ vay.

![]()

![]()

kiểm tra các điều kiện vay, bộ hồ sơ vay, hướng dẫn khách hàng hoàn thiện hồ cáo lãnh đạo Ngân hàng cho vay và thông báo lại cho khách hàng.

Cán bộ tín dụng tiếp nhận hồ sơ, kiểm tra tính đầy đủ, hợp pháp, hợp lệ về hồ sơ pháp lý, hồ sơ vay vốn, mục đích vay vốn, hồ sơ bảo đảm tiền vay.

![]() :

:

33

- ![]()

![]()

chiếu![]()

- Các giấy tờ cần thiết khác theo qui định của pháp luật.

Hồ sơ vay vốn bao gồm:

- ![]()

- ![]()

lao động.

- Xác ![]()

![]()

nhận tiền kiều hối), ví dụ như hợp đồnh thuê nhà, thuê xe,…

- ![]()

- ![]()

![]()

Hồ sơ bảo đảm tiền vay

![]()

![]()

![]()

![]()

doanh ![]()

![]()

![]()

- Trường hợp bảo đảm bằng tài sản của khách hàng:

+ Giấy ![]()

+ Giấy chứng nhận bảo hiểm tài sản (nếu tài sản phải bảo hiểm theo qui định của pháp luật).

+ Các loại giấy tờ khác liên quan.

- Trường ![]() G

G![]()

trình hình thành tài sản và bàn giao ngay các giấy tờ liên quan đến tài sản khi được hình

thành.

- Trường hợp thế chấp tài sản của bên thứ ba:

+ Hợp đồng thế chấp tài sản của bên thứ ba.

34

+ ![]()

- Hồ sơ thế chấp quyền sử dụng đất:

+ Hợp đồng thế chấp giá trị quyền sử dụng đất.

+ Giấy chứng nhận quyền sử dụng đất.

+ Trích lục bản đồ thửa đất.

+ Chứng từ nộp tiền thuế đất.

+ Và các giấy tờ khác có liên quan.

Tiếp nhận hồ sơ.

- Nếu là cán bộ công nhân viên vay vốn thì do bản thân mang hồ sơ đến nộp trực tiếp cho Ngân hàng.

- Trong trường hợp do cán bộ tín dụng liên kết với người quản lý lao động làm đại lý cho vay cho Ngân hàng thì ![]()

![]()

có trách nhiệm thu lương hàng tháng của người vay để trả nợ Ngân hàng.

- Cán bộ tín dụng kiểm tra nếu thấy hợp lý ![]()

![]()

![]()

2.2.2.2. Thẩm định cho vay.

- Trong trường hợp khách ![]() tình hình hoạt động của cơ quan, đơn vị có cán bộ công nhân viên vay vốn đã được ký hợp đồng lao động dài hạn, đối với cán bộ công nhân hành chính sự nghiệp đã được biên chế, đồng thời xác định mức lương và các nguồn thu nhập khác của cán bộ công nhân viên vay vốn.

tình hình hoạt động của cơ quan, đơn vị có cán bộ công nhân viên vay vốn đã được ký hợp đồng lao động dài hạn, đối với cán bộ công nhân hành chính sự nghiệp đã được biên chế, đồng thời xác định mức lương và các nguồn thu nhập khác của cán bộ công nhân viên vay vốn.

- ![]()

và các thông tin cần thiết.

- ![]() i tiến hành

i tiến hành

thẩm định và lập báo cáo thẩm định các tài sản đảm bảo.

- Kiểm tra tình trạng thực tế của tài sản đảm bảo tiền vay.

- Phân tích, thẩm định tài sản đảm bảo tiền vay.

- Lập báo cáo thẩm định cho vay.

- Xét duyệt cho vay:

- Sau khi thẩm định xong, cán bộ ![]() hạn cho vay, hạn trả nợ cuối cùng, lãi suất cho vay.

hạn cho vay, hạn trả nợ cuối cùng, lãi suất cho vay.

35

- Trưởng phòng tín dụng ghi ý kiến đề nghị giám đốc Ngân hàng phê duyệt sau khi đã kiểm tra phần thẩm định của cán bộ tín dụng.

- Giám đốc phòng giao dịch ký quyết định cho vay hoặc không cho vay.

- ![]()

- ![]()

2.2.2.3. Nhân viên tín dụng lập hợp đồng tín dụng và giải ngân.

![]()

![]() – thu nợ và cùng khách hàng lập hợp đồng tín dụng, giấy nhận nợ, biên bản kiểm tra sau khi cho vay, hợp đồng bảo đảm tiền vay (trong trường hợp cho vay có tài sản đảm bảo).

– thu nợ và cùng khách hàng lập hợp đồng tín dụng, giấy nhận nợ, biên bản kiểm tra sau khi cho vay, hợp đồng bảo đảm tiền vay (trong trường hợp cho vay có tài sản đảm bảo).

![]()

![]()

vay hay không.

Hồ sơ khoản vay được chuyển cho phòng kế toán, phòng ngân quỹ để giải ngân.

2.2.2.4. Theo dõi trả nợ vay và xử lý nợ quá hạn

- Kiểm tra và giám sát khoản cho vay là quá trình thực hiện các bước công việc sau khi cho vay nhằm hướng dẫn, đôn đốc người vay sử dụng đúng mục đích, có hiệu quả số tiền vay, hoàn trả nợ gốc, lãi vay đúng hạn đồng thời thực hiện các biện pháp thích hợp nếu người vay không thực hiện đầy đủ, đúng hạn các cam kết ban đầu.

- ![]() đột

đột

xuất với 100% khoản vay, một hay nhiều lần tuỳ theo độ an toàn của khoản cho vay.

Các thông tin khác về khoản vay.

- ![]()

![]()

người vay.

![]()

![]()

+ Bằng 75% giá trị tài sản đảm bảo nếu hình thức bảo đảm là thế chấp tài sản.

+ Bằng “gốc + lãi giấy tờ có giá - lãi tiền vay” nếu tài sản cầm cố là giấy tờ có giá.

+ ![]()

![]() rong tương lai, riêng giá trị quyền sử dụng đất, mức cho vay tối đa bằng 50%.

rong tương lai, riêng giá trị quyền sử dụng đất, mức cho vay tối đa bằng 50%.

36

- ![]()

![]()

nay lãi suất cho vay bằng VNĐ ngắn hạn là 1,02%/tháng, trung dài hạn là 1,15%/tháng.

- Thời hạn cho vay: phù hợp với đối tượng vay vốn và khả năng trả nợ của khách hàng, nguồn vốn của phòng giao dịch.

- Phạt trả nợ quá hạn: đến kỳ hạn trả nợ hoặc kết thúc thời hạn cho vay, nếu khách hàng không có khả năng trả nợ đúng hạn gốc, lãi và không được điều chỉnh kỳ hạn trả nợ gốc, lãi hoặc không được gia hạn nợ gốc, lãi thì khách hàng phải chịu lãi suất bằng 150% lãi cho vay trên khế ước đối với số nợ gốc chậm trả.

- Trả nợ trước ![]()

![]()

suất cho vay và lãi tiền vay chỉ tính trên số ngày thực vay.

- Trong thực tế quy trình vay vốn của ![]()

![]()

![]()

tượng, mức vay.

- Nếu số tiền vay trong mức ![]()

![]()

![]()

hợp đồng dài hạn đối với công nhân viên trong doanh nghiệp, mức thu nhập).

- ![]()

![]()

thẩm định tài sản thế chấp, nguồn trả nợ ngoài lương của khách hàng.

![]()

![]()

xác nhận của các cơ quan liên quan như xác ![]()

![]()

![]()

mang hồ sơ lên trình trưởng phòng tín ![]() thể chờ để được giải ngân ngay lập tức.

thể chờ để được giải ngân ngay lập tức.

![]()

![]()

![]()

thành nghĩa vụ trả nợ của mình.

37

Như vậy, trong thực tế việc xét duyệt cho vay tiêu dùng diễn ra rất nhanh chóng và thuận tiện, chỉ mất khoảng 2-3 ngày là ![]()

![]()

tâm lý e ngại cho khách hàng khi đến vay vốn. Thu hút được khách hàng về với phòng giao dịch. So với các Ngân hàng khác ![]() phòng giao dịch

phòng giao dịch ![]()

![]()

Cùng với sự phát triển của nền kinh tế, thu nhập và nhu cầu tiêu dùng của người dân tăng lên thì quy mô CVTD tại các ngân hàng cũng tăng. Tuy nhiên với những biến động khó lường của nền kinh tế trong những năm vừa qua đã gây tác động không nhỏ tới việc mở rộng CVTD cũng như làm ảnh hưởng đáng kể tới thị trường CVTD ở nước ta. Hoạt động CVTD ở phòng giao dịch cũng không nằm ngoài sự ảnh hưởng đó.

2.2.3. Phân tích thực trạng hoạt động CVTD qua các năm

2.2.3.1. Về dư nợ CVTD

Dư nợ CVTD trong tổng dư nợ:

Hoạt động tín dụng của phòng giao dịch trước đây gần như chỉ phục vụ đối tượng doanh nghiệp, hộ sản xuất kinh doanh. Trong mấy năm trở lại đây CVTD mới chỉ thực sự được triển khai. Cho đến nay, CVTD vẫn chiếm tỷ lệ khá khiêm tốn trong tổng dư nợ. Năm 2011 dư nợ CVTD chiếm 8,61% tổng dư nợ; năm 2012 dư nợ CVTD chiếm 9,8% tổng dư nợ, và năm 2013 tăng lên 11,72%.

38

Biểu đồ 2.3. Tình hình dư nợ và tỷ trọng CVTD giai đoạn 2011 - 2013

Đơn vị: cột trái (tỷ đồng), cột phải (%)

800

14

700

12

600

CVTD

10

500

8

CV khác

400

6

Tổng dư nợ

300

200

4

Tỉ trọng CVTD

100

2

0

CVTD

CV khác

Tổng dư nợ

Tỉ trọng CVTD

2011

48,05

511,21

559,26

8,61

2012

63,04

589,21

652,25

9,8

2013

88,67

667,88

756,55

11,72

0

(Nguồn: Phòng Kế hoạch – Tổng hợp)

Qua các số liệu trên ta có thể nhận thấy lĩnh vực cho vay tiêu dùng tại Phòng giao dịch ngày càng phát triển, dư nợ năm sau luôn cao hơn năm trước, nhưng tỷ trọng trên tổng dư nợ vẫn còn thấp. Năm 2012 dư nợ cho vay tiêu dùng đạt 63,04 tỷ đồng, tăng 14,99 tỷ đồng, tương ứng mức tăng 31,2% so với năm 2011. Năm 2013 tăng trưởng 40,56% so với năm 2012. Bên cạnh đó tỷ trọng cho vay tiêu dùng trên tổng dư nợ ở ổn định, có xu hướng tăng. Cụ thể năm 2011 tỷ trọng là 8,61%, năm 2012 là 9,8% và năm 2013 đã tăng lên đến 11,72%. Điều này thể hiện cho vay tiêu dùng đang xác định vị trí nhất định trong hoạt động tín dụng của ngân hàng.

Thực tế, việc tăng trưởng dư nợ CVTD của phòng giao dịch như vậy hoàn toàn phù hợp với xu hướng biến động của nền kinh tế giai đoạn 2011-2013: Năm 2011, thị trường CVTD khá sôi động đặc biệt là cho vay hỗ trợ nhu cầu nhà ở, khiến cho dư nợ CVTD tăng đáng kể đạt mức 8,61% tổng dư nợ. Đến năm 2012, do ảnh hưởng của suy thoái kinh tế, thị trường CVTD tăng với tốc độ chậm. Năm 2013, với những chính sách nhằm kích cầu nền kinh tế của Chính phủ như: giảm 50% thuế VAT đối với 19 nhóm mặt hàng và hoãn thu thuế thu nhập cá nhân trong 5 tháng đầu năm, tiếp tục giữ ổn định giá bán xăng, cước vận chuyển hành khách bằng xe buýt, hàng không, nước sạch cho sinh hoạt, điều chỉnh giảm giá dầu đi-e-zel 1.000đ/l đã làm cho tăng trưởng CVTD năm 2013 lên 40,56% so với năm

39