BỘ GIÁO DỤC VÀ ĐÀO TẠO

TRƯỜNG ĐẠI HỌC THĂNG LONG

---o0o---

KHÓA LUẬN TỐT NGHIỆP

ĐỀ TÀI:

PHÂN TÍCH THỰC TRẠNG HOẠT ĐỘNG CHO VAY TIÊU DÙNG TẠI NGÂN HÀNG TMCP VIỆT NAM THỊNH VƯỢNG - PHÒNG GIAO DỊCH KIM LIÊN

Giáo viên hướng dẫn : Ths. Trịnh Trọng Anh Sinh viên thực hiện : Phạm Thùy Dương Mã sinh viên : A16367

Có thể bạn quan tâm!

-

Phân tích thực trạng hoạt động cho vay tiêu dùng tại ngân hàng tmcp Việt Nam thịnh vượng - phòng giao dịch kim liên - 2

Phân tích thực trạng hoạt động cho vay tiêu dùng tại ngân hàng tmcp Việt Nam thịnh vượng - phòng giao dịch kim liên - 2 -

Thực Trạng Hoạt Động Cho Vay Tiêu Dùng Tại Ngân Hàng Tmcp Việt Nam Thịnh Vượng - Phòng Giao Dịch Kim Liên

Thực Trạng Hoạt Động Cho Vay Tiêu Dùng Tại Ngân Hàng Tmcp Việt Nam Thịnh Vượng - Phòng Giao Dịch Kim Liên -

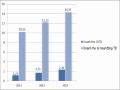

Tổng Dư Nợ Và Tăng Trưởng Dư Nợ Tín Dụng 2011-2013

Tổng Dư Nợ Và Tăng Trưởng Dư Nợ Tín Dụng 2011-2013 -

Phân tích thực trạng hoạt động cho vay tiêu dùng tại ngân hàng tmcp Việt Nam thịnh vượng - phòng giao dịch kim liên - 5

Phân tích thực trạng hoạt động cho vay tiêu dùng tại ngân hàng tmcp Việt Nam thịnh vượng - phòng giao dịch kim liên - 5 -

Phân tích thực trạng hoạt động cho vay tiêu dùng tại ngân hàng tmcp Việt Nam thịnh vượng - phòng giao dịch kim liên - 6

Phân tích thực trạng hoạt động cho vay tiêu dùng tại ngân hàng tmcp Việt Nam thịnh vượng - phòng giao dịch kim liên - 6

Xem toàn bộ 57 trang tài liệu này.

Chuyên ngành : Tài Chính

HÀ NỘI – 2014

LỜI CẢM ƠN

Để hoàn thành khóa luận này, trong suốt quá trình nghiên cứu đề tài em luôn nhận được sự quan tâm giúp đỡ của các thầy cô trường Đại học Thăng Long; Ban lãnh đạo và các anh chị tại Phòng giao dịch khách hàng Ngân hàng Thương mại cổ phần Việt Nam Thịnh Vượng – Phòng giao dịch Kim Liên đã chỉ bảo, hướng dẫn và tạo điều kiện thuận lợi nhất cho em trong quá trình thực tập đồng thời cung cấp số liệu để em hoàn thành khóa luận này.

Đặc biệt, em xin bày tỏ lòng biết ơn tới ThS. Trịnh Trọng Anh đã chỉ bảo tận tình về phương pháp nghiên cứu, cách tiếp cận và phân tích đề tài để em có thể thuận lợi hoàn thành khóa luận.

Em xin chân thành cảm ơn!

Hà Nội, ngày 30 tháng 6 năm 2014

Sinh Viên

Phạm Thùy Dương

LỜI CAM ĐOAN

Tôi xin cam đoan Khóa luận tốt nghiệp này là do tự bản thân thực hiện có sự

hỗ trợ từ giáo viên hướng dẫn và không sao chép các công trình nghiên cứu của người khác. Các dữ liệu thông tin thứ cấp sử dụng trong Khóa luận có nguồn gốc và được trích dẫn rõ ràng.

Tôi xin chịu hoàn toàn trách nhiệm về lời cam đoan này!

Sinh viên

Phạm Thùy Dương

MỤC LỤC

CHƯƠNG 1. NHỮNG LÝ LUẬN CƠ BẢN VỀ HOẠT ĐỘNG CHO VAY TIÊU DÙNG CỦA NGÂN HÀNG THƯƠNG MẠI 1

1.1. Khái quát về hoạt động cho vay của các NHTM 1

1.1.1. Khái niệm cho vay của NHTM 1

1.1.2. Phân loại hoạt động cho vay của NHTM 1

1.2. Hoạt động cho vay tiêu dùng của các NHTM 3

1.2.1. Khái niệm CVTD 3

1.2.2. Đặc điểm CVTD 4

1.2.3. ![]() ..........................................................................5

..........................................................................5

1.2.4. ![]() ......................................................................7

......................................................................7

1.2.5. Quy trình cho vay tiêu dùng 10

1.2.6. Các chỉ tiêu đánh giá hoạt động CVTD 12

1.3. Các yếu tố ảnh hưởng đến CVTD 14

1.3.1. ![]() ...................................................................................14

...................................................................................14

1.3.2. ![]() ...............................................................................17

...............................................................................17

CHƯƠNG 2. THỰC TRẠNG HOẠT ĐỘNG CHO VAY TIÊU DÙNG TẠI NGÂN HÀNG TMCP VIỆT NAM THỊNH VƯỢNG - PHÒNG GIAO DỊCH KIM LIÊN 19

2.1. ![]() .....................................................................19

.....................................................................19

2.1.1. ![]() ,

, ![]() 19

19

2.1.2. Cơ cấu tổ chức của Phòng giao dịch VPBank Kim Liên 19

2.1.3. Một số kết quả hoạt động kinh doanh của phòng giao dịch trong thời gian vừa qua 21

2.2. Thực trạng hoạt động CVTD tại Phòng giao dịch VPBank Kim Liên 32

2.2.1. Cơ sở pháp lý cho hoạt động cho vay tiêu dùng. 32

2.2.2. Quy trình cho vay tiêu dùng tại Phòng giao dịch VPBank Kim Liên 33

2.2.3. Phân tích thực trạng hoạt động CVTD qua các năm 38

2.3. Đánh giá về hoạt động CVTD của VPBank Kim Liên 45

2.3.1. Kết quả đạt được 45

2.3.2. Hạn chế 46

2.3.3. Nguyên nhân của hạn chế 47

CHƯƠNG 3. MỘT SỐ GIẢI GIẢI PHÁP NÂNG CAO HOẠT ĐỘNG CHO VAY TIÊU DÙNG TẠI NGÂN HÀNG TMCP VIỆT NAM THỊNH VƯỢNG - PHÒNG GIAO DỊCH KIM LIÊN 51

3.1. Định hướng nâng cao hoạt động CVTD tại phòng giao dịch 51

3.1.1. Định hướng phát triển chung 51

3.1.2. Những thuận lợi, khó khăn trong thời gian tới 52

3.1.3. Định hướng nâng cao CVTD tại phòng giao dịch 53

3.2. Giải pháp mở rộng hoạt động CVTD tại phòng giao dịch 53

3.2.1. Hoàn thiện chính sách kinh doanh 53

3.2.2. Áp dụng tích cực các chiến lược Marketing 54

3.2.3. Thực hiện tốt và có hiệu quả về quản trị nhân sự; nâng cao chất lượng nguồn nhân lực 59

3.2.4. Tăng cường công tác kiểm tra sau 60

3.2.5. Hiện đại hóa cơ sở vật chất và công nghệ ngân hàng 60

3.3. Một số kiến nghị 61

3.3.1. Kiến nghị với VPBank 61

3.3.2. Kiến nghị với NHNN Việt Nam 62

3.3.3. Kiến nghị với cơ quan liên quan 63

DANH MỤC VIẾT TẮT

Ký hiệu viết tắt Tên đầy đủ

CBCNV Cán bộ công nhân viên

CVTD Cho vay tiêu dùng

NH Ngân hàng

NHNN Ngân hàng nhà nước

NHTM Ngân hàng Thương Mại

TMCP Thương mại cổ phần

TSĐB Tài sản đảm bảo

VHĐ Vốn huy động

VNĐ Việt Nam đồng

VPBank Ngân hàng thương mại cổ phần Việt Nam Thịnh Vượng

DANH MỤC SƠ ĐỒ, BẢNG BIỂU

Bảng 2.1. Kết quả hoạt động kinh doanh năm 2011 – 2013. 22

Bảng 2.2. Tình hình huy động vốn giai đoạn 2011– 2013 25

Bảng 2.3. Tình hình dư nợ trong giai đoạn 2011- 2013. 29

Bảng 2.4. Nợ xấu và tỷ lệ nợ xấu giai đoạn 2011 - 2013. 31

Bảng 2.5. Cơ cấu CVTD theo thời hạn cho vay giai đoạn 2011-2013. 40

Bảng 2.6. Dư nợ CVTD theo mục đích giai đoạn 2011- 2013. 41

Bảng 2.7. Dư nợ CVTD so với giá trị TSĐB. 42

Bảng 2.8. Tình hình nợ quá hạn, nợ xấu CVTD. 44

Biểu đồ 2.1. Tổng VHĐ và tăng trưởng VHĐ giai đoạn 2011-2013. 21

Biểu đồ 2.2. Tổng dư nợ và tăng trưởng dư nợ tín dụng 2011-2013. 28

Biểu đồ 2.3. Tình hình dư nợ và tỷ trọng CVTD giai đoạn 2011 - 2013. 39

Biểu đồ 2.4. Doanh thu từ hoạt động CVTD trong giai đoạn 2011-2013. 43

Sơ đồ 2.1. Sơ đồ tổ chức của phòng giao dịch VPBank Kim Liên. 20

LỜI MỞ ĐẦU

1. Lý do chọn đề tài

Trong những năm vừa qua, sau khi Việt Nam gia nhập tổ chức thương mại thế giới WTO, nền kinh tế nước ta đã có những bước tiến nhảy vọt. ![]()

![]()

![]()

![]()

![]() ... Mặc dù trong những năm gần đây, thu nhập của người dân Việt Nam tăng lên tương đối cao, (năm 2010 đạt mốc bình quân trên 1000 USD/ người – Tổng cục thống kê, 2010

... Mặc dù trong những năm gần đây, thu nhập của người dân Việt Nam tăng lên tương đối cao, (năm 2010 đạt mốc bình quân trên 1000 USD/ người – Tổng cục thống kê, 2010

![]()

![]()

![]()

![]()

d![]() ra một môi trường cạnh tranh gay gắt. Bên cạnh đó, sự tham gia của các ngân hàng bán lẻ nổi tiếng trên thế giới như HSBC, ANZ… đã làm thị trường cho vay tiêu dùng phát triển nhiều sản phẩm dịch vụ mới. Tổ chức cung cấp dịch vụ thanh toán ghi nợ Visa và nhiều tổ chức khác cũng góp phần làm thị trường cho vay tiêu dùng ngày càng trở lên sôi động. Tuy nhiên, theo thống kê của NHNN, tình trạng dư thừa thanh khoản trên toàn hệ thống đã đến mức báo động đỏ: cung dồi dào, cầu vốn yếu; doanh số giao dịch giảm tới 80% so với cùng kỳ 2012, đạt bình quân 15 nghìn tỷ đồng/ngày. Ước tính đến hết tháng 6/2013, tăng trưởng vốn huy động lên tới 8,5% trong khi tăng trưởng tín dụng chỉ 4,5%.

ra một môi trường cạnh tranh gay gắt. Bên cạnh đó, sự tham gia của các ngân hàng bán lẻ nổi tiếng trên thế giới như HSBC, ANZ… đã làm thị trường cho vay tiêu dùng phát triển nhiều sản phẩm dịch vụ mới. Tổ chức cung cấp dịch vụ thanh toán ghi nợ Visa và nhiều tổ chức khác cũng góp phần làm thị trường cho vay tiêu dùng ngày càng trở lên sôi động. Tuy nhiên, theo thống kê của NHNN, tình trạng dư thừa thanh khoản trên toàn hệ thống đã đến mức báo động đỏ: cung dồi dào, cầu vốn yếu; doanh số giao dịch giảm tới 80% so với cùng kỳ 2012, đạt bình quân 15 nghìn tỷ đồng/ngày. Ước tính đến hết tháng 6/2013, tăng trưởng vốn huy động lên tới 8,5% trong khi tăng trưởng tín dụng chỉ 4,5%. ![]()

![]()

tiêu dùng vẫn chưa được khai thác hết tiềm năng (Nguyễn Hoài, 2010).

Xuất phát điểm là một NHTM ngoài quốc doanh, chủ yếu cho vay đầu tư, xây dựng cơ bản, lĩnh vực CVTD chưa phải là mảng kinh doanh phát triển mạnh của VPBank. Với định hướng chung của VPBank là trở thành ngân hàng bán lẻ hàng đầu trong hệ thống các NHTM, phòng giao dịch Kim Liên cũng đặt mục tiêu phát triển trong thời gian tới, trong đó hoạt động cho vay tiêu dùng cũng rất quan trọng.

Nhận thức được những vấn đề trên và xuất phát từ thực tiễn hoạt động CVTD tại phòng giao dịch Kim Liên, em đã quyết định lựa chọn đề tài “Phân tích thực trạng hoạt động cho vay tiêu dùng tại Ngân hàng Thương mại cổ phần Việt Nam Thịnh Vượng - Phòng giao dịch Kim Liên” làm đề tài nghiên cứu của mình.

2. Mục đích trình bày

![]()

![]()

Thứ nhất: Trình bày những lý luận cơ bản về hoạt động cho vay tiêu dùng của ngân hàng thương mại.

![]()

Thứ hai : Phân tích đánh giá thực trạng hoạt động cho vay tiêu dùng, đồng thời đánh giá hoạt động cho vay tiêu dùng tại Ngân hàng TMCP Việt Nam Thịnh Vượng – Phòng giao dịch Kim Liên giai đoạn 2011 – 2013.

Thứ ba: Đề xuất một số giải pháp nhằm nâng cao hoạt động cho vay tiêu dùng tại Ngân hàng TMCP Việt Nam Thịnh Vượng – Phòng giao dịch Kim Liên.

3. Đối tượng và phạm vi nghiên cứu của đề tài

![]()

![]()

Đối tượng nghiên cứu của đề tài: Hoạt động cho vay tiêu dùng tại Ngân hàng TMCP Việt Nam Thịnh Vượng – Phòng giao dịch Kim Liên.

Phạm vi nghiên cứu của đề tài: Hoạt động cho vay tiêu dùng tại Ngân hàng TMCP Việt Nam Thịnh Vượng – Phòng giao dịch Kim Liên giai đoạn 2011 – 2013.

4. Phương pháp nghiên cứu

Các phương pháp phân tích, thống kê và phương pháp so sánh được sử dụng trong khóa luận.

5. Kết cấu của khóa luận

Ngoài lời mở đầu và kết luận, nội dung của khóa luận chia làm 3 chương:

Chương 1: Những lý luận cơ bản về hoạt động cho vay tiêu dùng của Ngân hàng thương mại.

Chương 2: Thực trạng hoạt động cho vay tiêu dùng tại Ngân hàng TMCP Việt Nam Thịnh Vượng – Phòng giao dịch Kim Liên.

Chương 3: Một số giải pháp pháp nâng cao hoạt động cho vay tiêu dùng tại Ngân hàng TMCP Việt Nam Thịnh Vượng – Phòng giao dịch Kim Liên

Qua thời gian thực tập, tìm hiểu thực tế tại Ngân hàng TMCP Việt Nam Thịnh Vượng - phòng giao dịch Kim Liên với sự giúp đỡ của các cán bộ trong phòng giao dịch và đặc biệt là sự tận tình chỉ bảo, hướng dẫn của Thạc sỹ Trịnh Trọng Anh trong suốt quá trình thực hiện khóa luận, với quỹ thời gian thực tập hạn chế cộng với vốn kiến thức còn ít của mình nên khóa luận còn một số sai sót, khuyết điểm. Vì vậy, em rất mong được sự đóng góp ý kiến quý báu của thầy cô giáo và ban lãnh đạo phòng giao dịch để bài khóa luận của em được hoàn thiện hơn.

Hà Nội, ngày 30 tháng 6 năm 2014

Sinh viên

PHẠM THÙY DƯƠNG

CHƯƠNG 1. NHỮNG LÝ LUẬN CƠ BẢN VỀ HOẠT ĐỘNG CHO VAY TIÊU DÙNG CỦA NGÂN HÀNG THƯƠNG MẠI

1.1. Khái quát về hoạt động cho vay của các NHTM

1.1.1. Khái niệm cho vay của NHTM

Hiện nay, có rất nhiều khái niệm, quan điểm về cho vay tiêu dùng được đưa ra trong nhiều tài liệu nghiên cứu và tham khảo như:

- Theo Luật các Tổ chức tín dụng (2010), “cho vay là hình thức cấp tín dụng theo đó bên cho vay giao hoặc cam kết giao cho khách hàng một khoản tiền để sự dụng vào mục đích xác định trong một thời gian nhất định theo thỏa thuận với nguyên tắc có hoàn trả cả gốc và lãi”.

- Theo PGS. TS. Phan Thị Thu Hà (2009), “cho vay là việc ngân hàng đưa tiền cho khách hàng với cam kết khách hàng phải hoàn trả cả gốc và lãi trong một khoảng thời gian xác định”.

Trong phạm vi nghiên cứu, ta có thể hiểu rằng: Cho vay là một giao dịch v

![]()

![]()

tài sản cho bên đi vay sử dụng trong một thời gian nhất định theo thoả thuận, bên đi vay có trách nhiệm hoàn trả vô điều kiện vốn gốc và lãi cho bên đi vay khi đến hạn thanh toán.

![]()

![]() (Cẩm nang quản lý tín dụng Ngân hàng, 2009). Nhưng rủi ro trong các hoạt động Ngân hàng có xu hướng tập trung vào danh mục các khoản cho vay. Vậy thực ra, Ngân hàng đã thực hiện những khoản cho vay nào? Để trả lời câu hỏi này chúng ta cần tìm hiểu một số cách phân loại hoạt động cho vay của NHTM.

(Cẩm nang quản lý tín dụng Ngân hàng, 2009). Nhưng rủi ro trong các hoạt động Ngân hàng có xu hướng tập trung vào danh mục các khoản cho vay. Vậy thực ra, Ngân hàng đã thực hiện những khoản cho vay nào? Để trả lời câu hỏi này chúng ta cần tìm hiểu một số cách phân loại hoạt động cho vay của NHTM.

1.1.2. Phân loại hoạt động cho vay của NHTM

Phân loại cho vay là việc sắp xếp các khoản cho vay theo từng nhóm dựa trên một số tiêu thức nhất định. Việc phân loại cho vay có cơ sở khoa học là tiền đề để thiết lập các quy trình cho vay thích hợp và nâng cao hiệu quả quản trị rủi ro tín dụng. Phân loại cho vay dựa vào các căn cứ sau đây:

1.1.2.1. Theo thời hạn cho vay

- Cho vay ngắn hạn: là các khản vay có thời hạn dưới 12 tháng và được sử dụng để bù đắp sự thiếu hụt vốn lưu động của các doanh nghiệp và các nhu cầu chi tiêu ngắn hạn của các cá nhân.

1

- Cho vay trung hạn: là các khoản vay có thời hạn từ 1 năm đến 5 năm. Cho vay trung hạn chủ yếu được sử dụng để đầu tư mua sắm tài sản cố định, cải tiến hoặc đổi mới thiết bị, công nghệ, mở rộng sản xuất kinh doanh, xây dựng các dự án mới có quy mô nhỏ và thời gian thu hồi vốn nhanh. Bên cạnh đầu tư cho tài sản cố định, cho vay trung hạn còn là nguồn hình thức vốn lưu động thường xuyên của các doanh nghiệp.

- Cho vay dài hạn: là các khoản vay có thời hạn trên 5 năm. Đây là loại hình được cung cấp để đáp ứng các nhu cầu dài hạn như xây dựng nhà ở, các thiết bị, phương tiện vận tải có quy mô lớn, xây dựng các xí nghiệp mới.

1.1.2.2. Theo mức độ tín nhiệm đối với khách hàng

- Cho vay không có bảo đảm: là loại cho vay không có tài sản cầm cố, thế chấp hoặc bảo lãnh của người thứ ba, mà việc cho vay chỉ dựa vào uy tín của bản thân khách hàng đó. Đối với những khách hàng tốt, trung thực trong kinh doanh, có khả năng tài chính mạnh, quản trị hiệu quả thì ngân hàng có thể cấp tín dụng dựa vào uy tín của bản thân khách hàng mà không cần một nguồn thu nợ bổ sung thứ hai.

- Cho vay có bảo đảm: là loại hình cấp tín dụng dựa trên các bảo đảm như thế chấp hay cầm ![]() ba bảo lãnh. Đối với các

ba bảo lãnh. Đối với các ![]()

![]()

pháp lý để Ngân hàng có nguồn thu thứ hai, bổ sung cho nguồn thu nợ ![]()

1.1.2.3. Theo phương thức cho vay

- Cho vay từng lần: là hình thức cho vay tương đối phổ biến của ngân hàng đối với các khách hàng không có nhu cầu vay thường xuyên, không có điều kiện để được cấp hạn mức thấu chi. Một số khách hàng sử dụng vốn chủ sở hữu và tín dụng thương mại là chủ yếu, chỉ khi có nhu cầu thời vụ, hay mở rộng sản xuất đặc biệt mới vay ngân hàng, tức là vốn từ ngân hàng chỉ tham gia vào một số giai đoạn nhất định của chu kỳ sản xuất kinh doanh.

- Cho vay theo hạn mức: là hình thức cho vay theo đó ngân hàng thỏa thuận cấp cho khách hàng hạn mức tín dụng. Được áp dụng đối với những khách hàng có nhu cầu vay vốn ngắn hạn, có quan hệ vay vốn thường xuyên và có mức độ tín nhiệm cao về sử dụng vốn vay, hoạt động sản xuất kinh doanh ổn định, mặt hàng đa dạng. Hạn mức tín dụng được cấp trên cơ sở kế hoạch sản xuất kinh doanh và nhu cầu vay vốn của khách hàng. Trong kỳ khách hàng có thể vay trả nhiều lần, song dư nợ không được vượt quá hạn mức tín dụng. Một số trường hợp ngân hàng quy định hạn mức cuối kỳ. Dư nợ trong kỳ có thể lớn hơn hạn mức. Tuy nhiên đến cuối kỳ, khách hàng phải trả nợ để giảm dư nợ sao cho dư nợ cuối kỳ không vượt quá hạn mức.

2

- Cho vay thấu chi: là hình thức cho vay qua đó ngân hàng cho phép người vay được chi trội trên số dư tiền gửi thanh toán của mình đến một giới hạn nhất định và trong khoảng thời gian xác định. Giới hạn này được gọi là hạn mức thấu chi.

- Phương thức cho vay theo dự án đầu tư cụ thể: áp dụng đối với các khách hàng đủ điều kiện thực hiện dự án đầu tư sản xuất kinh doanh, dịch vụ cụ thể theo quy định. Ngân hàng sẽ giải ngân vốn vay một hay nhiều lần theo hợp đồng tín dụng đã ký kết phù hợp với yêu cầu sử dụng vốn thực tế của khách hàng trong thời hạn giải ngân đã thỏa thuận. Thông thường nguồn trả nợ của khách hàng được lấy từ khấu hao và lợi nhuận của dự án cho vay.

1.1.2.4. Theo mục đích vay

- Cho vay kinh doanh: là loại tín dụng cấp cho các nhà doanh nghiệp, các chủ thể kinh doanh để tiến hành sản xuất và lưu động hàng hóa.

- Cho vay tiêu dùng: là loại cho vay để đáp ứng nhu cầu tiêu dùng của các cá nhân như mua sắm nhà cửa, xe cộ…

Trong khóa luận này sử dụng cách phân loại trên và tập trung vào hoạt động cho vay tiêu dùng của NHTM.

1.1.2.5. Theo đối tượng tham gia quy trình cho vay

- Cho vay trực tiếp: Ngân hàng cấp vốn trực tiếp cho người có nhu cầu, đồng thời người đi vay trực tiếp hoàn trả nợ vay cho ngân hàng.

- Cho vay gián tiếp: Đây là hình thức cho vay thông qua các tổ chức trung gian. Ngân hàng cho vay qua các tổ, đội, hội, nhóm như nhó sản xuất, Hội nông dân, Hội cựu chiến binh, Hội phụ nữ… Các tổ chức này thường liên kết các thành viên theo một mục đích riêng, song chủ yếu đều hỗ trợ nhau, bảo vệ quyền lợi cho mỗi thành viên.

Ngân hàng có thể chuyển một vài khâu của hoạt động cho vay sang các tổ chức trung gian như thu nợ, phát tiền vay…Tổ chức trung gian cũng có thể đứng ra bảo đảm cho các thành viên vay, hoặc các thành viên trong nhóm bảo lãnh cho một thành viên vay. Điều này rất thuận tiện khi người vay không có hoặc không đủ tài sản thế chấp.

Ngân hàng cũng có thể cho vay thông qua người bán lẻ các sản phẩm đầu vào của quá trình sản xuất. Việc cho vay theo cách này sẽ hạn chế người vay sử dụng tiền sai mục đích.

1.2. Hoạt động cho vay tiêu dùng của các NHTM

1.2.1. Khái niệm CVTD

Hiện nay, có rất nhiều khái niệm, quan điểm về cho vay tiêu dùng được đưa ra trong nhiều tài liệu nghiên cứu và tham khảo nhưng có thể hiểu như sau:

3