2.3.2.3 Quy trình thực hiện phương pháp khảo sát

Quá trình thực hiện khảo sát tiến hành qua các bước sau:

Bước 1: Xác định mẫu khảo sát

Đối tượng được phát phiếu khảo sát là các nhà đầu tư có hơn 5 năm kinh nghiệm và những người làm việc trong lĩnh vực chứng khoán (người làm việc trong công ty chứng khoán, Ủy ban Chứng khoán, Sở giao dịch Chứng khoán...)

Về số lượng mẫu khảo sát, tác giả tìm hiểu các tài liệu nghiên cứu và tổng hợp như sau:

(1) Tập mẫu nên ít nhất là 100 mẫu theo các nghiên cứu của (Comrey (1978), Gorsuch (1983), Hair & cộng sự (1998), Velicer & Fava (1998)).

(2) Tỷ lệ số quan sát/ biến đo lường (N/p). Các nghiên cứu của các tác giả theo hướng này là Nunnally (1978), Velicer & Fava (1998), Hair và cộng sự (2010). Họ đưa ra đề nghị tỷ lệ N/p từ 2:1 đến 20:1. Nếu nghiên cứu sử dụng phương pháp EFA thì kích thước mẫu tối thiểu phải là 50, tốt hơn là 100 và tỷ lệ N/p là 5/1, tức cần tối thiểu 5 quan sát cho mỗi biến đo lường (Hair và cộng sự, 2010).

(3) Số quan sát tối thiểu để có thể suy diễn thành chỉ số của tổng thể. Với độ tin cậy 95% thì cần tối thiểu 384 mẫu quan sát (Hair & cộng sự, 1998).

Tác giả kết hợp 3 cách chọn mẫu và lựa chọn tỷ lệ 5:1. Bảng hỏi gồm 7 yếu tố nhóm cơ hội từ người nội bộ và tổ chức phát hành (biến độc lập), 6 yếu tố nhóm cơ hội từ nhà đầu tư (biến độc lập), 6 yếu tố nhóm cơ hội từ cơ quan quản lý (biến độc lập) và 5 cách thức thực hiện hành vi gian lận (biến phụ thuộc). Tổng số phiếu được thu thập là 657 phiếu, tổng số phiếu hợp lệ được sử dụng là 568 phiếu.

Có thể bạn quan tâm!

-

Các Tình Huống Điển Hình Về Giao Dịch Nội Gián

Các Tình Huống Điển Hình Về Giao Dịch Nội Gián -

Các Tình Huống Điển Hình Về Công Bố Thông Tin Sai Lệch

Các Tình Huống Điển Hình Về Công Bố Thông Tin Sai Lệch -

Kết Quả Tổng Hợp Ý Kiến Phỏng Vấn Sâu Về Các Yếu Tố Biến Độc Lập

Kết Quả Tổng Hợp Ý Kiến Phỏng Vấn Sâu Về Các Yếu Tố Biến Độc Lập -

Thực Trạng Hành Vi Gian Lận Trên Thị Trường Chứng Khoán Việt Nam

Thực Trạng Hành Vi Gian Lận Trên Thị Trường Chứng Khoán Việt Nam -

Nghiên Cứu Tình Huống Điều Chỉnh Hoặc Làm Giả Hồ Sơ, Tài Liệu

Nghiên Cứu Tình Huống Điều Chỉnh Hoặc Làm Giả Hồ Sơ, Tài Liệu -

Tổng Hợp Các Cách Thức Thực Hiện Hành Vi Gian Lận Từ Nghiên Cứu Tình Huống

Tổng Hợp Các Cách Thức Thực Hiện Hành Vi Gian Lận Từ Nghiên Cứu Tình Huống

Xem toàn bộ 233 trang tài liệu này.

Bước 2: Thiết kế phiếu khảo sát

Phiếu khảo sát gồm 2 phần, phần 1 là thông tin chung của người được phỏng vấn, phần 2 là các câu hỏi về các yếu tố cơ hội tác động đến hành vi gian lận trên thị trường chứng khoán Việt Nam và các cách thức thực hiện hành vi gian lận theo thang đo Likert 5 mức độ.

Mẫu phiếu khảo sát ở phụ lục 01 được xây dựng dựa trên quy trình ở hình 2.3.

Kết quả tổng quan nghiên cứu trên

thế giới và Việt Nam

Kết quả nghiên cứu các tình huống

điển hình trên TTCK Việt Nam

Xây dựng Phiếu khảo sát và test

thử tới 30 người được khảo sát

Kết quả phỏng vấn sâu các chuyên

gia trên TTCK Việt Nam

Hoàn thiện p

ảo sát và tiến

hành phát phiếu rộng rãi đến các

đối tượng.

hiếu kh

Hình 2.3: Quy trình thiết kế phiếu khảo sát

Kết cấu của phiếu khảo sát:

Phần 1: Thông tin chung về đối tượng khảo sát gồm giới tính, trình độ học vấn, lĩnh vực khác, số năm kinh nghiệm tham gia đầu tư chứng khoán.

Phần 2: Tác giả sử dụng thang đo Likert từ 1 - 5 điểm để đánh giá:

(1) Nhóm các yếu tố cơ hội do người nội bộ và tổ chức phát hành dẫn đến hành vi gian lận trên thị trường chứng khoán Việt Nam.

(2) Nhóm các yếu tố cơ hội do nhà đầu tư dẫn đến hành vi gian lận trên thị trường chứng khoán Việt Nam.

(3) Nhóm các yếu tố cơ hội do quản lý, giám sát thị trường dẫn đến hành vi gian lận trên thị trường chứng khoán Việt Nam.

Bước 3: Thực hiện khảo sát

Tác giả tiến hành phát phiếu khảo sát và thu thập phiếu khảo sát từ tháng 1/2019 - 6/2019. Phiếu khảo sát (Phụ lục 01) được gửi đến cho các đối tượng khảo sát hoặc trực tiếp, gọi điện hoặc thông qua các công ty chứng khoán, thư điện tử và khảo sát online theo biểu mẫu Google forms trên http://docs.google.com.

Thứ nhất là, gửi trực tiếp phiếu khảo sát tới đối tượng khảo sát. Thông qua mối quan hệ quen biết và được giới thiệu, tác giả sẽ trực tiếp gửi phiếu khảo sát đến các

công ty chứng khoán hoặc hội thảo nhà đầu tư do các công ty chứng khoán tổ chức hoặc tại các hội thảo khoa học có nhiều các chuyên gia tài chính, chứng khoán tham gia. Tác giả sẽ chờ thu thập luôn tại hội thảo và tại các công ty chứng khoán. Tại đây, tác giả kết hợp giao lưu với các chuyên gia, các nhà đầu tư kinh nghiệm, tìm hiểu thêm các đề xuất, đánh giá, nhận xét, giải pháp về các vấn đề đang nghiên cứu. Một số các công ty yêu cầu sẽ gửi lại sau 1-2 tuần qua đường bưu điện.

Thứ hai là, gửi qua đường bưu điện. Do khoảng cách về địa lý, nhiều công ty chứng khoán nhiệt tình hỗ trợ, yêu cầu chỉ gửi phiếu khảo sát qua đường bưu điện hoặc chỉ gửi file phiếu khảo sát, phía công ty chứng khoán chủ động in, gửi và thu thập phiếu khảo sát và gửi về cho tác giả thường sau từ 1-2 tuần.

Thứ ba là, gửi link vào room các môi giới và room của các nhà đầu tư. Thông qua mối quan hệ và người giới thiệu, phiếu khảo sát online google form được các nhà quản lý công ty chứng khoán và các nhà môi giới chia sẻ link vào các room để mọi người trả lời. Thường link này sẽ được chia sẻ vào buổi trưa hoặc cuối buổi chiều, sau khi vừa kết thúc phiên giao dịch để tránh việc làm phiền đến thông tin giao dịch chứng khoán của các thành viên.

Thứ tư là, viết maill có kèm link phiếu khảo sát tới các nhà đầu tư. Phần mềm Yet Another Mail Merge được sử dụng để gửi mail cá nhân hóa hàng loạt cho các nhà đầu tư và các chuyên gia để kính mời họ trả lời phiếu khảo sát. Ngoài việc hoàn thành phiếu khảo sát giúp tác giả, nhiều nhà đầu tư còn phản hồi các ý kiến xung quanh vấn đề nghiên cứu hoặc gửi lời đề nghị xin chia sẻ kết quả nghiên cứu.

2.3.2.4 Quy trình xử lý số liệu

Tổng số phiếu thu về là 657 phiếu. Tác giả loại bỏ các phiếu không điền đầy đủ thông tin, không trả lời hết câu hỏi, các phiếu được tích cùng 1 đáp án hoặc các phiếu được tích theo hình zíc zắc một cách ngẫu nhiên. Tổng số phiếu hợp lệ được sử dụng là 568 phiếu.

Kết quả khảo sát được xử lý bằng chương trình SPSS thông qua các bước sau đây: Thứ nhất, đánh giá độ tin cậy của thang đo.

Các tiêu chí được sử dụng khi thực hiện đánh giá độ tin cậy thang đo:

- Các mức giá trị của Cronbach’s Alpha: lớn hơn 0,8 là thang đo lường tốt; từ 0,7 đến 0,8 là sử dụng được; từ 0,6 trở lên là có thể sử dụng trong trường hợp khái niệm nghiên cứu là mới hoặc là mới trong bối cảnh nghiên cứu (Nunally (1978), Peterson (1994), Slater (1995) (trích dẫn trong Hoàng Trọng & Chu Nguyễn Mộng Ngọc (2008)).

- Loại các biến quan sát có hệ số tương quan biến - tổng nhỏ (nhỏ hơn 0,3); tiêu chuẩn chọn thang đo khi có độ tin cậy Cronbach’s Alpha lớn hơn 0,6 (giá trị này càng lớn thì độ tin cậy nhất quán nội tại càng cao) (Nunally & Burnstein (1994) (trích dẫn trong Nguyễn Đình Thọ & Nguyễn Thị Mai Trang (2011)).

- Các biến quan sát có tương quan biến - tổng nhỏ (nhỏ hơn 0,4) được xem là biến rác thì sẽ được loại ra và thang đo được chấp nhận khi hệ số tin cậy Cronbach’s Alpha đạt yêu cầu (lớn hơn 0,7).

Dựa theo thông tin trên tác giả đánh giá độ tin cậy của thang đo với hệ số Cronbach’s Alpha >=0,7 và có hệ số tương quan biến tổng >= 0,3.

Thứ hai, kiểm định giá trị của thang đo.

Phương pháp rút trích nhân tố được sử dụng là phương pháp xoay các nhân tố Varimax. Theo Hair & cộng sự (1998), Factor loading (hệ số tải nhân tố hay trọng số nhân tố) là chỉ tiêu để đảm bảo mức ý nghĩa thiết thực của EFA.

Hệ số tải nhân tố (Factor Loading) hay còn gọi là trọng số nhân tố, giá trị này biểu thị mối quan hệ tương quan giữa các biến quan sát với nhân tố. Hệ số tải nhân tố càng cao, nghĩa là tương quan giữa biến quan sát đó với nhân tố càng lớn và ngược lại.

Theo Hair & cộng sự (1998), hệ số tải nhân tố là chỉ tiêu để đảm bảo mức ý nghĩa thiết thực của phân tích EFA. Thông thường ngưỡng của hệ số này phải lớn hơn

0.5 để bảo đảm giá trị hội tụ. Đồng thời giá trị phân biệt cũng phải thỏa mãn bằng cách là các factor loading lớn nhất và lớn nhì trong cùng 1 hàng phải cách xa nhau ít nhất là 0,3 đơn vị. Nếu factor loading không thỏa mãn thì phải xóa biến quan sát đó ra và thực hiện phân tích EFA lại.

• Factor loading > 0,3 được xem là đạt mức tối thiểu

• Factor loading > 0,4 được xem là quan trọng

• Factor loading > 0,5 được xem là có ý nghĩa thực tiễn

Bên cạnh hệ số tải nhân tố, KMO là một chỉ tiêu dùng để xem xét sự thích hợp của EFA, phân tích nhân tố khám phá thích hợp khi 0,5 ≤ KMO ≤ 1. Theo Kaiser (1974) đề nghị:

• KMO ≥ 0,9: Rất tốt

• 0,8 ≤ KMO ≤ 0,9: Tốt

• 0,7 ≤ KMO ≤ 0,8: Được

• 0,6 ≤ KMO ≤ 0,7: Tạm được

• 0,5 ≤ KMO ≤ 0,6: Xấu

• KMO < 0,5: Không được chấp nhận

Kiểm định Bartlett xem xét giả thuyết các biến không có tương quan trong tổng thể, nếu kiểm định này có ý nghĩa thống kê (Sig. ≤ 0,05) thì các biến quan sát có tương quan với nhau trong tổng thể.

Dựa trên những thông tin trên, tác giả sử dụng kiểm định giá trị của thang đo bằng cách phân tích nhân tố khám phá EFA trong đó yêu cầu hệ số tải nhân tố > 0.5. Hệ số KMO >0.5 và phương sai trích >50% (Hair & cộng sự, 1998). Phương pháp rút trích nhân tố được sử dụng là phương pháp xoay các nhân tố Varimax.

Thứ ba, kiểm định lại độ tin cậy của thang đo với hệ số Cronbach’s Alpha sau khi đã loại bỏ các chỉ báo không phù hợp.

Thứ tư, phân tích tương quan giữa các biến. Thứ năm, phân tích mô hình hồi quy bội

Tóm tắt chương 2

Chương 2 trình bày phương pháp nghiên cứu được sử dụng trong luận án để trả lời các câu hỏi nghiên cứu và hoàn thành các mục tiêu nghiên cứu. Tác giả sử dụng kết hợp phương pháp nghiên cứu định tính và phương pháp nghiên cứu định lượng. Phương pháp nghiên cứu tình huống điển hình để phân tích các cơ hội thực hiện hành vi gian lận và các cách thức thực hiện hành vi gian lận trên thị trường chứng khoán Việt Nam, đồng thời phân tích những tình huống điển hình trong quản lý các hành vi gian lận trên thị trường chứng khoán Việt Nam. Phương pháp phỏng vấn sâu chuyên gia để hoàn thiện phiếu khảo sát về các yếu tố cơ hội dẫn đến hành vi gian lận và các cách thức thực hiện hành vi gian lận trên thị trường chứng khoán Việt Nam. Phương pháp thống kê để tổng hợp phân loại gian lận, tổng số quyết định xử phạt, tổng số tiền phạt... giai đoạn 2010 - 2019. Phương pháp điều tra khảo sát để xác định mức độ tác động của các yếu tố cơ hội dẫn đến hành vi gian lận trên thị trường chứng khoán Việt Nam.

CHƯƠNG 3

THỰC TRẠNG HÀNH VI GIAN LẬN VÀ QUẢN LÝ

NHÀ NƯỚC ĐỐI VỚI CÁC HÀNH VI GIAN LẬN TRÊN THỊ TRƯỜNG CHỨNG KHOÁN VIỆT NAM

3.1 Sơ lược quá trình phát triển thị trường chứng khoán Việt Nam

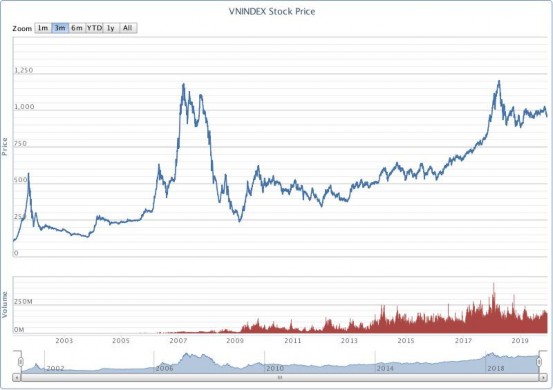

Hiện nay, thị trường chứng khoán Việt Nam được xếp loại là thị trường cận biên, đang trong quá trình nâng hạng lên thị trường mới nổi. Từ khi chính thức đi vào hoạt động đến nay đã 20 năm, thị trường đã có những bước phát triển thăng trầm. Hình

3.1 dưới đây thể hiện chỉ số Vnindex từ năm 2000 - 2019.

Hình 3.1: Chỉ số Vnindex từ năm 2000 - 2019

Nguồn: Công ty chứng khoán Vndirect

Ngày 10 tháng 7 năm 2000, Trung tâm Giao dịch Chứng khoán TP.HCM (HOSE) được khai trương, đây là trung tâm giao dịch chứng khoán đầu tiên của Việt Nam. Phiên đầu tiên diễn ra vào ngày 28 tháng 7 năm 2000 với 2 mã cổ phiếu REE và SAM.

Đến ngày 8 tháng 3 năm 2005, Trung tâm Giao dịch Chứng khoán Hà Nội (HNX) ra đời, là nơi niêm yết giao dịch chứng khoán của các doanh nghiệp vừa và nhỏ. Giai đoạn từ 2000-2005, thị trường còn rất lạ lẫm với các nhà đầu tư, số phiên

giao dịch trong tuần còn ít, lượng hàng hóa không nhiều, vốn hóa thị trường chỉ đạt mức trên dưới 1% GDP.

Năm 2006 được xem là năm bùng nổ của thị trường chứng khoán, số lượng nhà đầu tư liên tục gia tăng, lượng hàng hóa tăng mạnh, số lượng các công ty chứng khoán tăng trưởng mạnh mẽ, vốn hóa thị trường đạt 22,7% GDP. Đây là giai đoạn thị trường tăng trưởng nóng. Mức đỉnh đạt được là 1170 điểm vào tháng 3 năm 2007, đây là năm vốn hóa thị trường tới mức trên 43%. Tuy nhiên, do ảnh hưởng của khủng hoảng tài chính toàn cầu, từ quý 3 năm 2007 thị trường chứng khoán bắt đầu chiều hướng đi xuống, tới năm 2008 mức vốn hóa thị trường chỉ còn 18% GDP, biên độ được giảm mạnh ở cả 2 sàn xuống còn 1% ở HOSE, 2% ở HNX.

Qua năm 2009 - 2011, thị trường bắt đầu hồi phục nhẹ với vốn hóa thị trường đạt 37,71% GDP, phương thức giao dịch trực tuyến được triển khai. Ngày 24/06/2009 chính thức vận hành thị trường UPCoM, đây là thị trường đăng ký giao dịch chứng khoán cho các công ty đại chúng chưa niêm yết. Thị trường UPCoM được kỳ vọng giúp tăng tính minh bạch trên thị trường chứng khoán, tiến tới xây dựng thành thị trường OTC, tuy nhiên, nó chưa thực sự mang lại nhiều hiệu quả do còn nhiều hạn chế. Trong năm 2010, triển khai công nghệ giao dịch không sàn, giúp tăng tính thanh khoản và chính xác trong quá trình giao dịch.

Năm 2012 ra mắt chỉ số VN30 giúp các nhà đầu tư có thêm công cụ đánh giá thị trường. Ngoài ra, việc điều chỉnh ngày thanh toán từ T+4 xuống thành T+3 giúp tăng tính thanh khoản hơn, giá trị giao dịch bình quân năm 2012 đạt 1.918 tỷ đồng/phiên, tăng 38% so với năm 2011. Tuy nhiên, đây vẫn là một năm khó khăn với 21 mã chứng khoán bị hủy niêm yết, trên 50% công ty chứng khoán báo cáo lỗ.

Năm 2013, điều chỉnh biên độ và thời gian giao dịch ở cả 2 sàn, thúc đẩy tăng tính thanh khoản và sôi động hơn trên thị trường. Vốn hóa thị trường ngày càng tăng, đến cuối năm 2014 đạt 31% tổng sản phẩm quốc nội (GDP) (tương đương 1,1 triệu tỷ đồng). Năm 2015 thị trường không nhiều dấu ấn về giá trị giao dịch và tính thanh khoản nhưng là một năm có sự gia tăng đáng kể số cổ phiếu niêm yết mới. Tổng số cổ phiếu và chứng chỉ quỹ niêm yết 2 sàn là 682 cổ phiếu và chứng chỉ quỹ với tổng giá trị niêm yết theo mệnh giá là 528 nghìn tỷ đồng, tăng 24% so với năm 2014 và 571 mã trái phiếu với tổng giá trị niêm yết là 709 nghìn tỷ đồng, tăng 5% so với cuối năm 2014.

Năm 2016 là năm có nhiều sự kiện quốc tế tác động mạnh mẽ tới thị trường chứng khoán trong nước như sự kiện nước Anh rời khỏi EU, Mỹ có tổng thống mới Donald Trump, thị trường chứng khoán Trung Quốc ngắt giao dịch ngày ¼. Tuy nhiên