Hình 4.4: Số lượng chi nhánh DNKT qua các năm

Nguồn: VACPA, 2019

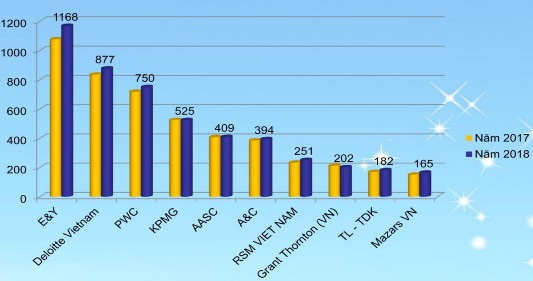

Về quy mô, theo thống kê của VACPA năm 2018 thị trường dịch vụ KTĐL có 10 DNKT có số nhân viên lớn nhất dao động từ 165 đến 1.168 nhân viên; 15 DNKT có từ 100 đến dưới 165 nhân viên; 28 DNKT có từ 50 đến dưới 100 nhân viên và 123 DNKT còn lại có dưới 50 nhân viên. Điều này cho thấy mặc dù số lượng DNKT qua các năm liên tục tăng, nhưng quy mô của các công ty vẫn còn tương đối nhỏ. Hình 4.5 dưới đây chỉ ra 10 DNKT có số lượng nhân viên lớn nhất tại Việt Nam trong năm 2017 và 2018. Đứng đầu danh sách này vẫn là bốn hãng kiểm toán và tư vấn tài chính lớn nhất Big4 và có sự chênh lệch tương đối lớn giữa Big 4 và các công ty còn lại trong top10 về số lượng nhân viên.

Hình 4.5: 10 DNKT có số nhân viên lớn nhất tại Việt Nam năm 2018

Có thể bạn quan tâm!

-

Tổng Hợp Các Nhân Tố Ảnh Hưởng Tới Thời Gian Kiểm Toán Bctc Do Các Dnkt Độc Lập Thực Hiện Tại Việt Nam

Tổng Hợp Các Nhân Tố Ảnh Hưởng Tới Thời Gian Kiểm Toán Bctc Do Các Dnkt Độc Lập Thực Hiện Tại Việt Nam -

Quy Trình Và Phương Pháp Phân Tích Dữ Liệu Định Lượng

Quy Trình Và Phương Pháp Phân Tích Dữ Liệu Định Lượng -

Thực Trạng Về Hoạt Động, Chất Lượng Kiểm Toán Độc Lập Tại Việt Nam

Thực Trạng Về Hoạt Động, Chất Lượng Kiểm Toán Độc Lập Tại Việt Nam -

Kết Quả Nghiên Cứu Định Tính Khám Phá Các Nhân Tố Tác Động Tới Thời Gian Kiểm Toán Bctc Do Các Dnkt Thực Hiện Tại Việt Nam

Kết Quả Nghiên Cứu Định Tính Khám Phá Các Nhân Tố Tác Động Tới Thời Gian Kiểm Toán Bctc Do Các Dnkt Thực Hiện Tại Việt Nam -

Phân Tích Kết Quả Thực Nghiệm Về Các Nhân Tố Ảnh Hưởng Đến Thời Gian Kiểm Toán Bctc Do Ktđl Thực Hiện Tại Việt Nam

Phân Tích Kết Quả Thực Nghiệm Về Các Nhân Tố Ảnh Hưởng Đến Thời Gian Kiểm Toán Bctc Do Ktđl Thực Hiện Tại Việt Nam -

Tổng Hợp Kết Quả Đánh Giá Độ Tin Cậy Thang Đo Thông Qua Khảo Sát Chính Thức

Tổng Hợp Kết Quả Đánh Giá Độ Tin Cậy Thang Đo Thông Qua Khảo Sát Chính Thức

Xem toàn bộ 216 trang tài liệu này.

Nguồn: VACPA, 2019

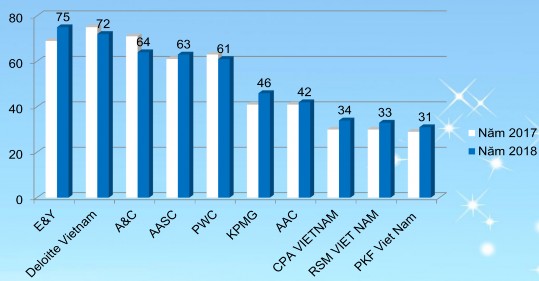

Số lượng KTV hành nghề tính đến năm 2018 của các DNKT được VACPA thống kê như sau: Có 10 DNKT có tổng số KTV hành nghề lớn nhất từ 31 đến 75 người; 28 công ty có từ 15 đến dưới 31 KTV hành nghề; 12 DNKT có từ 10 đến 15 KTV hành nghề; 64 DNKT có từ 6 đến 9 KTV hành nghề và 62 DN còn lại chỉ có 5 KTV hành nghề. Cụ thể các DN có số KTV hành nghề lớn nhất (từ 31 đến 75) được thể hiện qua hình sau:

Hình 4.6: 10 DNKT có số KTV hành nghề lớn nhất (31-75 người)

Nguồn: VACPA, 2019

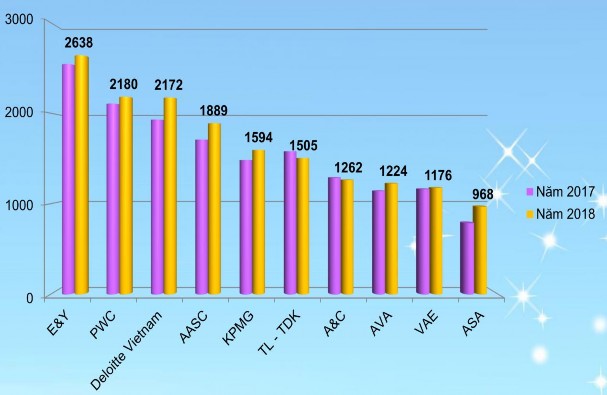

Hình 4.7: 10 DNKT có số lượng khách hàng lớn nhất

Nguồn: VACPA, 2019

Với đặc điểm số lượng nhân viên và KTV hành nghề như trên, NCS tìm hiểu về số lượng khách hàng của các DNKT. Cũng theo báo cáo của VACPA trong năm 2018: Có 10 DNKT có số lượng khách hàng lớn nhất (từ 968 đến 2.638 khách hàng); 47 DNKT có từ 300 đến dưới 968 khách hàng; 55 DNKT có từ 100 đến dưới 300 khách hàng; và 64 DNKT có dưới 100 khách hàng. Số liệu về 10 công ty có số khách hàng nhiều nhất được thể hiện trong Hình 4.7. Khi nhìn vào đồ thị top 10 DNKT có số lượng nhân viên chuyên nghiệp lớn nhất (hình 4.5) và đồ thị top 10 DNKT có số khách hàng lớn nhất (Hình 4.7) ta thấy rằng, với top 3 DNKT thuộc Big4 là E&Y, Deloitte, PwC số lượng nhân viên chuyên nghiệp và số lượng khách hàng giữ vị trí lớn nhất, nhưng với vị trí thứ 4 trong 2 top này có sự thay đổi giữa KPMG và AASC khi AASC có số lượng nhân viên chuyên nghiệp năm 2018 là 409 nhân viên (vị trí thứ 5) nhưng số lượng khách hàng lên đến 1.889 khách hàng (đứng vị trí thứ 4) trong khi đó KPMG có 525 nhân viên (vị trí thứ 4) với số lượng khách hàng là 1.594 (vị trí thứ 5) với số lượng khách hàng của AASC hơn KPMG là 259 trong khi số lượng nhân viên thấp hơn KPMG 116 nhân viên. Và nếu nhìn vào doanh thu thì doanh thu của KPMG cao gấp hơn 2 lần so với AASC trong năm 2018 và 2017. Đối với các DNKT còn lại, có sự chênh lệch khá lớn giữa các DN về số lượng nhân viên chuyên nghiệp và số lượng khách hàng.

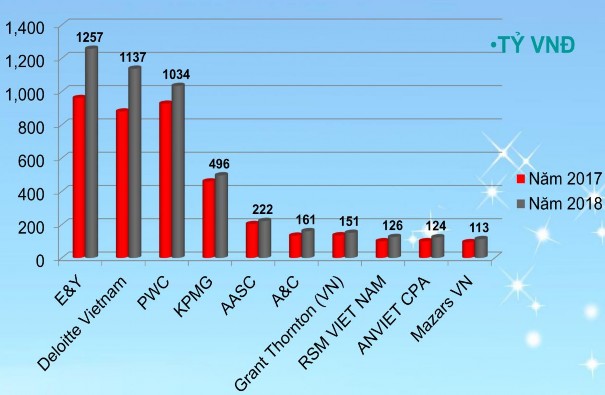

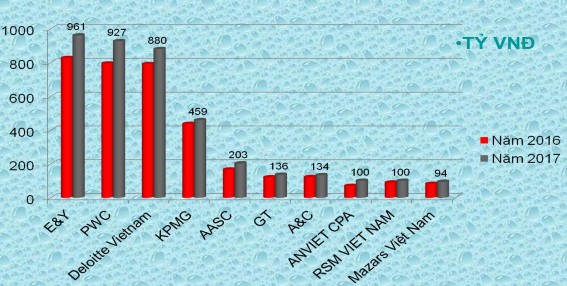

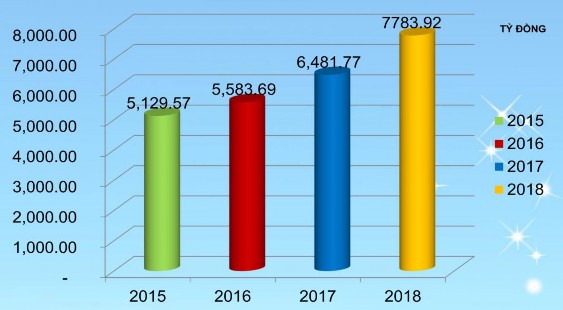

Về doanh thu toàn ngành qua các năm từ 5.129,57 tỷ đồng (2015) đến 7.783,92 tỷ đồng (năm 2018), cụ thể được thể hiện qua Hình 4.9. Trong đó, năm 2018, cơ cấu doanh thu dịch vụ kiểm toán BCTC chiếm 67%, doanh thu dịch vụ kiểm toán báo cáo quyết toán dự án hoàn thành chiếm 33%. Nếu tính riêng cơ cấu doanh thu kiểm toán BCTC thì năm 2018 nhóm 4 công ty Big4 đã chiếm đến 55% tổng doanh thu (năm 2017 là 50%). Cụ thể doanh thu theo của các DN trong năm 2018 như sau: tốp 10 DN có doanh thu từ 113 tỷ đồng trở lên; 50 DN có doanh thu từ 20 đến 113 tỷ đồng; 18 DN có doanh thu từ 15 đến 20 tỷ đồng; 19 DN có doanh thu từ 10 đến 15 tỷ đồng; 33 DN có doanh thu từ 5 đến 10 tỷ đồng và 46 DN còn lại có doanh thu dưới 5 tỷ đồng. Về phân loại theo doanh thu năm 2017 cụ thể: có 10 DN doanh thu cao nhất từ 90 tỷ đồng trở lên; 49 DN có doanh thu từ 15 đến 90 tỷ đồng; 27 DN có doanh thu từ 10 đến 15 tỷ đồng; 36 DN có doanh thu từ 5 đến 10 tỷ đồng và 44 DN còn lại có doanh thu dưới 5 tỷ đồng. Hình 4.8a và 4.8b trình bày Top 10 DNKT có doanh thu lớn nhất năm 2018, 2017, 2016.

Hình 4.8: Top 10 DNKT có doanh thu cao nhất năm 2017,2018

Nguồn: VACPA, 2019

Hình 4.9: Top 10 DNKT có doanh thu cao nhất năm 2016,2017

Nguồn: VACPA, 2019

Qua các đồ thị tổng hợp về số lượng nhân viên, số lượng KTV hành nghề và số lượng khách hàng cùng số liệu về doanh thu của top 10 DNKT theo từng tiêu chí tương ứng cho thấy: đối với nhóm các công ty Big4 với doanh thu luôn chiếm trên 50% tổng doanh thu toàn ngành và tương ứng số lượng nhân viên và KTV hành nghề trong các công ty này cũng luôn đứng trong top đầu.

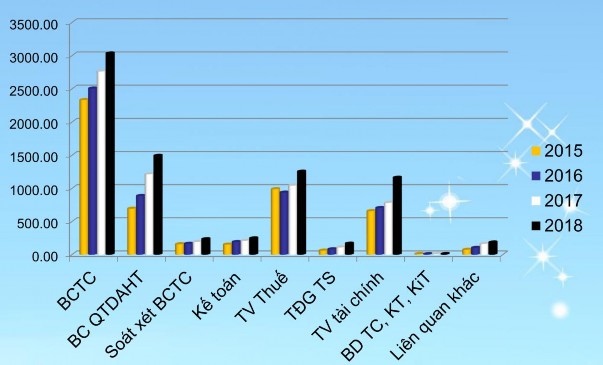

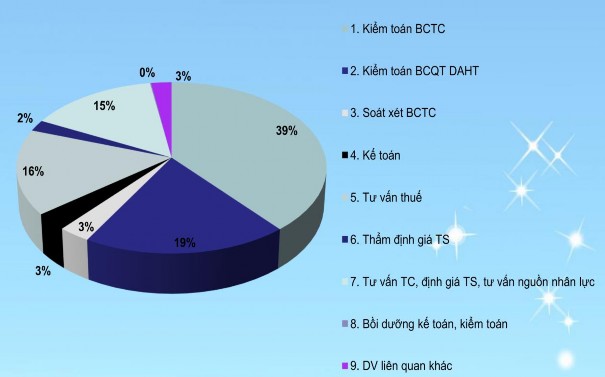

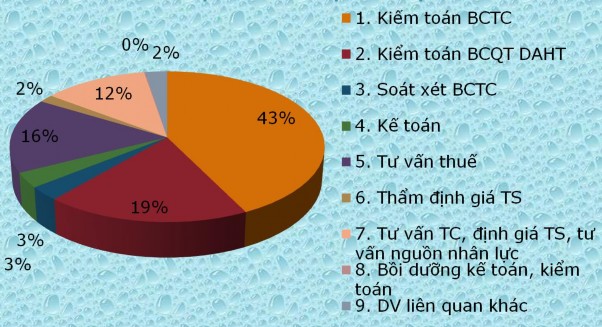

Hình 4.10 và 4.11 cho biết tình hình doanh thu cơ cấu theo loại dịch vụ qua các năm và cơ cấu doanh thu năm 2018 theo loại hình dịch vụ.

Hình 4.10: Doanh thu toàn ngành qua các năm

Nguồn: VACPA, 2019

Hình 4.11: Doanh thu cơ cấu theo loại hình dịch vụ qua các năm

Hình 4.12: Cơ cấu doanh thu năm 2018 theo loại hình dịch vụ

Nguồn: VACPA, 2019

Hình 4.13: Cơ cấu doanh thu năm 2017 theo loại hình dịch vụ

Nguồn: VACPA, 2019

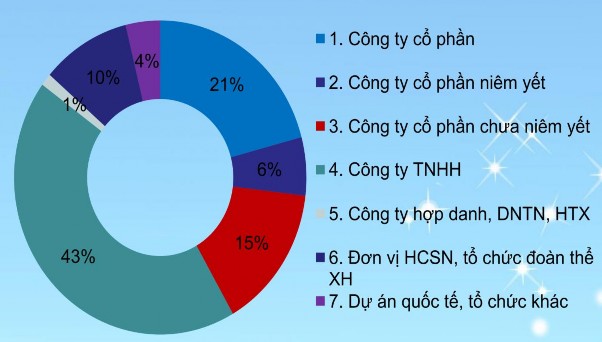

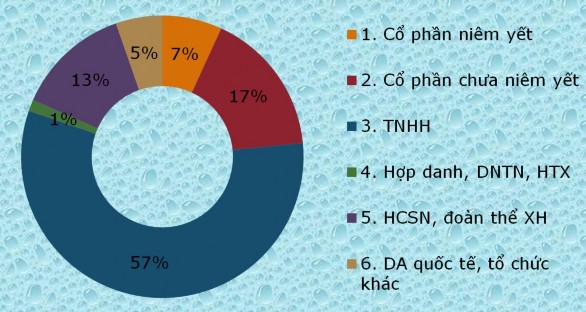

Về cơ cấu doanh thu theo loại hình doanh nghiệp qua các năm 2017 và 2018 được thể hiện qua hình 4.12a và 4.12b.

Hình 4.14: Cơ cấu doanh thu năm 2018 theo loại hình doanh nghiệp

Nguồn: VACPA, 2019

Hình 4.15: Cơ cấu doanh thu năm 2017 theo loại hình doanh nghiệp

Nguồn: VACPA, 2019

Qua phân tích về thị trường kiểm toán Việt Nam những năm gần đây có thể thấy sự phân hóa rõ rệt giữa các hãng kiểm toán quốc tế, đặc biệt nhóm Big4 so với nhóm các DNKT còn lại từ quy mô nhân viên, số lượng khách hàng và doanh thu. Mặc dù thị trường kiểm toán Việt Nam so với các nước khác còn khá non trẻ, nhưng tồn tại sự cạnh tranh khốc liệt giữa các công ty kiểm toán nhỏ hoặc vừa. Vì tính cạnh tranh trên thị trường rất lớn giữa nhóm những công ty ngang quy mô và số lượng nhân viên nên dẫn đến có nhiều trường hợp hạ giá phí kiểm toán xuống mức quá thấp mà thực tế nhiều công ty không hoặc không tìm hiểu và lập kế hoạch về thời gian kiểm toán thực hiện một cách nghiêm túc trước khi đưa ra giá phí kiểm toán, bởi mục tiêu cơ bản của nhiều DNKT là có được khách hàng. Với số liệu thu thập được cho thấy rằng đối với nhóm Big4 thì số lượng nhân viên tương quan so với số lượng khách hàng có tỷ lệ hợp lý hơn rất nhiều so với nhiều DNKT địa phương bởi các hãng quốc tế họ phải tuân thủ những quy tắc, quy trình kiểm toán theo đúng với hãng toàn cầu và có quy trình KSCL kiểm toán chặt chẽ. Đối với các DN địa phương, đặc biệt nhóm các DN không phải là thành viên hay mạng lưới của các hãng quốc tế thì còn tồn tại nhiều vấn đề về KSCL. Khi so sánh số khách hàng với doanh thu của nhiều hãng kiểm toán địa phương thì thấy rằng rất nhiều trường hợp số lượng khách hàng lớn, nhưng tổng doanh thu của DNKT lại thấp hơn rất nhiều so với các hãng khác có số lượng khách hàng ít hơn. Hoặc có nhiều trường hợp số lượng nhân viên chuyên nghiệp thấp nhưng số lượng khách hàng lại nhiều. Điều này dẫn đến những áp lực của KTV về thời gian kiểm toán cho các khách hàng sẽ càng gia tăng hơn, và hệ quả là những hạn chế về KSCL kiểm toán do không đủ thời gian để