682.908 tỷ VND, tăng 48.911 tỷ (+7,6%) so với năm 2013. Cơ cấu vốn huy động thay đổi theo hướng tích cực, tiền gửi dân cư tăng trưởng ổn định, năm 2005 chiếm tỷ trọng 41%/tổng nguồn vốn huy động, năm 2013: 72,9%, năm 2018: 78,6% và đến năm 2019: 79%, giúp NHNN&PTNT chủ động cơ cấu lại nguồn vốn.

- Công tác xóa nợ. Thực hiện chủ chương của Chính phủ, tạo điều iện và tháo gỡ hó hăn cho nông nghiệp, nông thôn, hàng năm, NHNN&PTNT đã xóa nợ hàng trăm tỷ đồng, như xóa nợ cà phê: Thực hiện nội dung chỉ đạo của NHNN tại văn bản số 11502/NHNN-TD ngày 29/10/2007 về “Xử lý tồn tại tài chính của các doanh nghiệp thuộc Tổng Công ty cà phê Việt Nam”. NHNN&PTNT đã triển hai và thực hiện xóa nợ cho 18 doanh nghiệp trực thuộc Tổng Công ty cà phê Việt Nam với số tiền 107 tỷ VND. Năm 2011: Xóa nợ 69 tỷ VND, năm 2013: 10 tỷ VND. Năm 2017: 3,1 tỷ VND.

Năm là, về tài chính

Kết quả inh doanh của NHNN&PTNT giai đoạn 2015-2019 đã có nhiều bước phát triển mới, đột biến được thể hiện qua ết quả sau:

Bảng 3.1. Hoạt động kinh doanh của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam giai đoạn 2015-2019

Đơn vị: Tỷ VND, %

Chỉ tiêu | 2015 | 2016 | 2017 | 2018 | 2019 | |

1 | Lợi nhuận trước thuế | 3.700 | 4.186 | 5.018 | 7.525 | 13.739 |

2 | Thu dịch vụ | 3.054 | 3.642 | 4.443 | 5.378 | 6.695 |

3 | Vốn huy động TT1 | 810.101 | 900.534 | 1.032.404 | 1.186.288 | 1.351.404 |

4 | Dư nợ cho vay nền inh tế | 673.435 | 745.133 | 876.496 | 1.004.762 | 1.121.970 |

5 | Tỷ lệ nợ xấu | 2,01% | 1,89% | 1,54% | 1,51% | 1,46% |

6 | Thu hồi nợ sau xử lý | 3.973 | 11.312 | 12.346 | 11.936 | 12.268 |

Có thể bạn quan tâm!

-

Những Yếu Tố Bên Trong Tác Động Đến Năng Lực Cạnh Tranh Của Ngân Hàng Thương Mại

Những Yếu Tố Bên Trong Tác Động Đến Năng Lực Cạnh Tranh Của Ngân Hàng Thương Mại -

Chi Nhánh Uang Trung - Ngân Hàng Thương Mại C Phần Đầu Tư Việt Nam

Chi Nhánh Uang Trung - Ngân Hàng Thương Mại C Phần Đầu Tư Việt Nam -

Giới Thiệu Về Hoạt Động Kinh Doanh Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long

Giới Thiệu Về Hoạt Động Kinh Doanh Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long -

Chỉ Tiêu Thu Phí Dịch Vụ Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long Giai Đoạn 2015-2019

Chỉ Tiêu Thu Phí Dịch Vụ Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long Giai Đoạn 2015-2019 -

Các Chỉ Số Tài Chính Cơ Bản Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Từ Năm 2010-2019

Các Chỉ Số Tài Chính Cơ Bản Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Từ Năm 2010-2019 -

Những Nguyên Nhân Cụ Thể Làm Suy Yếu Năng Lực Cạnh Tranh Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long

Những Nguyên Nhân Cụ Thể Làm Suy Yếu Năng Lực Cạnh Tranh Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long

Xem toàn bộ 169 trang tài liệu này.

Nguồn: Báo cáo tổng kết hoạt động kinh doanh của NHNN PTNT qua các năm [24].

Năm 2017, lợi nhuận trước thuế đạt 5.018 tỷ VND, tăng 20% so với năm 2016, hoàn thành 112% ế hoạch giao; thu dịch vụ đạt 4.443 tỷ VND, tăng 22% so với năm 2016; tăng trưởng tín dụng 17,6%; vốn huy động tăng trưởng 14,6%; tỷ lệ nợ xấu 1,5% (thấp hơn mục tiêu 1,9%); thu hồi nợ sau xử lý đạt 12.346 tỷ VND, tăng 9% so với năm 2016. Năm 2018 là năm thứ 4 liên tiếp vượt chỉ tiêu Hội đồng thành viên giao và tăng đột biến năm 2019, hơn gấp 3 lần năm 2015, NHNN&PTNT đã hoàn thành toàn diện các chỉ tiêu ế hoạch inh doanh được NHNN và Hội đồng

thành viên giao, nhiều chỉ tiêu ế hoạch đều tăng trưởng gấp hơn hai lần so với thời điểm bắt đầu tái cơ cấu, giữ vững là ngân hàng lớn nhất về tổng tài sản, dư nợ, nguồn vốn, số lượng hách hàng, hệ thống mạng lưới và số lượng lao động.

3.2.1.2. Những thành tựu đạt được của Chi nhánh Ngân hàng Nông nghiệp và Phát triển Nông thôn Thăng Long

Tháng 4 năm 2014, Đại hội Đảng bộ CNTL từ thực trạng hoạt động inh doanh giai đoạn 2009 - 2013 đã xây dựng chỉ tiêu inh doanh chủ yếu trong giai đoạn năm 2015 - 2019 và những năm tiếp theo như sau:

- Xây dựng phát triển nguồn vốn ổn định tăng trưởng 6 - 7%/năm.

- Khắc phục hâu quả nợ xấu, nợ tồn động, tăng trưởng tín dụng bình quân 7%/năm, sử dụng tối đa 70% nguồn vốn inh doanh cho tín dụng.

- Tăng đầu tư cho sản phẩm DVNH từ 10% tăng nguồn vốn lên 15 - 20%.

Trong đó, chủ yếu đầu tư cho công nghệ tin học và hiện đại hóa thiết bị ỹ thuật.

- Củng cố cơ cấu mạng lưới Chi nhánh và các Phòng Giao dịch, sát nhập các đơn vị inh doanh ém hiệu quả, mở rộng địa bàn ở hu vực inh doanh thuận lợi chiếm lĩnh thị trường hu dân cư, triển hai mạng lưới máy rút tiền tự động thu hút nguồn vốn và SPDV.

Mục tiêu định hướng đã được CNTL chấp hành nghiêm chỉnh nên các chỉ tiêu hoạt động inh doanh trong những năm qua đạt được nhiều ết quả đáng ghi nhận (sẽ được phân tích cụ thể ở phần sau). Tuy nhiên còn nhiều chỉ tiêu có dấu hiệu tăng, giảm hông ổn định, cụ thể được thể hiện qua bảng số liệu sau:

Bảng 3.2. Số liệu hoạt động kinh doanh của Chi nhánh Ngân hàng Nông nghiệp và Phát triển Nông thôn Thăng Long giai đoạn 2010-2019

Đơn vị: Tỷ VND, tỷ lệ %

Năm | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

1 | Nguồn vốn | 6.774 | 3.984 | 4.141 | 6.820 | 6.970 | 8.204 | 8.484 | 6.757 | 6.168 | 8.453 |

2 | Dư nợ | 3.203 | 2.863 | 2.255 | 2.046 | 1.905 | 1.796 | 1.703 | 2.076 | 2.763 | 3.513 |

3 | Dịch vụ | 18,9 | 21,8 | 14,9 | 13,8 | 11,2 | 10,6 | 10,4 | 23,8 | 20,2 | 40 |

4 | % Nợ xấu | 12,4 | 30,2 | 19,4 | 26 | 37.2 | 20,36 | 15 | 7,15 | 4,5 | 0,39 |

5 | Lợi nhuận | 130,3 | 145,6 | -557 | 130 | 38 | 95 | 106 | -156 | 489 | 95 |

Nguồn: Tổng hợp số liệu báo cáo tổng kết hoạt động kinh doanh các năm 2010 - 2019 của CNTL

3.2.2. ánh giá thực trạng năng lực cạnh tranh của Chi nhánh Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam

Thông qua các chỉ tiêu đánh giá năng lực cạnh tranh của chi nhánh NHTM phần lý thuyết, luận án đánh giá NLCT của CNTL cụ thể như sau:

3.2.2.1. Về hoạt động huy động vốn của Chi nhánh Ngân hàng Nông nghiệp và Phát triển Nông thôn Thăng Long

Qua bảng số liệu trên bảng 3.2, cho thấy, nguồn vốn của CNTL giai đoạn này tăng, giảm hông ổn định. Đối với nguồn vốn trung và dài hạn giảm mạnh từ năm 2009 đến năm 2014, do cơ chế điều hành lãi suất và cuộc đua cạnh tranh nguồn vốn giữa các NHTMNN và NHTM cổ phần, tuy nhiên lại giảm nhẹ từ 2013- 2014, đến năm 2017, tổng nguồn vốn huy động 6.757 tỷ VND, giảm 1.727 tỷ VND so với năm 2016 chủ yếu do giảm nguồn tiền gửi hông ỳ hạn của Bảo hiểm xã hội Việt Nam. Năm 2018, tổng nguồn vốn huy động 6.168 tỷ VND, giảm 589 tỷ so với năm 2017, do nguồn tiền gửi của Bảo hiểm xã hội Việt Nam giảm 1.413 tỷ VND so với 2017 (trong đó, tiền gửi hông ỳ hạn: 663 tỷ VND, tiền gửi có ỳ hạn giảm: 750 tỷ VND) và tiếp tục tăng trưởng ổn định vào năm 2019, dự iến sẽ tăng đột biến ở năm 2020. Nguồn vốn của CNTL sau hi loại trừ hông ỳ hạn của các Bảo hiểm xã hội và Kho bạc Nhà nước như sau:

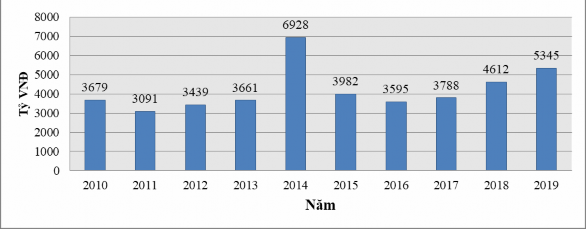

Biểu đồ 3.1. Tổng nguồn vốn thực tế từ 2010-2019

Nguồn: Báo cáo tổng kết hoạt động kinh doanh của CNTL từ 2010-2019 (loại trừ không kỳ hạn của BHXH và Kho bạc Nhà nước).

Tuy nhiên, căn cứ theo diễn biến các số liệu huy động vốn qua các năm, có thể thấy sự tăng giảm tiền gửi từ Bảo hiểm xã hội Việt Nam có ảnh hưởng há lớn, trực tiếp tới tốc độ tăng trưởng tổng nguồn vốn. Do đó, để đánh giá đúng nguồn vốn thực tế, ổn định, bền vững, CNTL đề nghị được loại trừ các hoản tiền gửi gây biến động lớn đến ết quả hoạt động nguồn vốn hàng năm: Tiền gửi Bảo hiểm xã hội Việt Nam, Kho bạc Nhà nước... Tổng nguồn vốn sau loại trừ, chỉ tiêu giảm qua các năm, chủ yếu do: Năm 2008, CNTL được tách thành ba chi nhánh cấp 1, loại 1; giảm cơ cấu tiền gửi các TCTD năm 2008; giảm tiền gửi dân cư, doanh nghiệp, tổ chức hác và do ảnh hưởng lãi suất huy động và cạnh tranh của các chi nhánh NHTM khác trên địa bàn; biến động tiền gửi hông ỳ hạn của Kho bạc, tiền gửi TCKT, có tính chất hông ổn định; biến động tiền gửi các dự án ngoại tệ USD

hông ỳ hạn và tiền gửi ý quỹ của doanh nghiệp.

Năm 2018 và 2019, CNTL đã nỗ lực bằng mọi giải pháp huy động nguồn vốn từ cá nhân đến tổ chức inh tế lớn hác như Tổng Công ty Viễn thông Mobifone: 500 tỷ VND, DATC 80 tỷ VND, Quỹ đầu tư phát triển Thành phố Hà Nội: 220 tỷ VND, Văn phòng Thành ủy Hà Nội 66 tỷ VND... nên đã bù đắp được nguồn vốn giảm, đảm bảo an toàn thanh hoản, ổn định inh doanh và hoàn thành chỉ tiêu ế hoạch của Trụ Sở chính giao.

Bằng nhiều biện pháp đồng bộ có hiệu quả như: Nâng cao chất lượng thanh toán, quan tâm chăm sóc hách hàng, đ c biệt là CNTL có nhiều nỗ lực trong chính sách lãi suất trước sự biến động hôn lường, đưa ra mức lãi suất hợp lý, đảm bảo tính cạnh tranh, thu hút được hách hàng. Nhờ vậy, CNTL giữ vững thị phần trên địa bàn, đến nay tỷ trọng nguồn huy động từ dân cư chiếm trên 40% tổng nguồn vốn, là một thành tựu đáng ể. Ngoài ra, CNTL đã tận dụng những ưu thế s n có của mạng lưới trước đây, triển hai thêm các điểm giao dịch ở những nơi đông dân cư, hu buôn bán lớn, tạo thuận lợi cho hách hàng giao dịch, qua đó nâng cao hiệu quả inh doanh, tạo thế cạnh tranh trên địa bàn. Bên cạnh đó, CNTL đã quan tâm đến ênh thu thập thông tin về nhu cầu hách hàng từ bộ phận giao dịch trực tiếp với hách hàng tại các Phòng Giao dịch đến Hội Sở chính, phản ánh ịp thời đến bộ phận nghiên cứu tổng hợp. Tuy nhiên nguồn vốn hông ỳ hạn đang có dấu hiệu giảm mạnh do những chính sách chưa phù hợp với từng nhóm hách hàng như lớn,

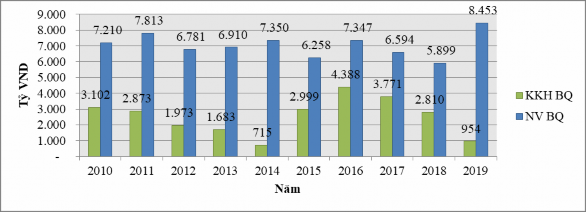

có nguồn vốn rẻ như Bảo hiểm xã hội, Kho bạc nhà nước, Bộ Lao động, Bộ Y tế... và được thể hiện qua biểu đồ liệu sau:

Đơn vị tính: Tỷ VND

Biểu đồ 3.2. Nguồn vốn không kỳ hạn và có kỳ hạn của Chi nhánh Ngân hàng Nông nghiệp và Phát triển Nông thôn Thăng Long từ năm 2010-2019 Nguồn: Báo cáo tổng kết hoạt động kinh doanh của CNTL 2010 - 2019

3.2.2.2. Về dư nợ cho vay của Chi nhánh Ngân hàng Nông nghiệp và Phát triển Nông thôn Thăng Long

Dư nợ của CNTL tăng trưởng hông đều qua các năm, năm 2010, tăng mạnh và giảm dần năm 2011-2012 do chủ trương của NHNN&PTNT. Tuy nhiên, từ cuối năm 2014, chủ trương của NHNN&PTNT lấy chỉ tiêu tăng trưởng dư nợ làm chỉ tiêu để tăng trưởng và phát triển. Đến năm 2015, dư nợ đạt 1.796 tỷ VND giảm 6% so với năm 2014, năm 2016: 1.703 tỷ VND giảm 5% so với năm 2015 do những tháng đầu năm 2016 lãi suất cho vay cao hơn so với các TCTD hác, nhiều hách hàng có hoạt động inh doanh tốt chuyển sang quan hệ tại các TCTD hác. Năm 2017, tổng dư nợ đạt 2.060 tỷ, tăng 21% so với năm 2016 và đạt 104% so với ế hoạch do trong những tháng cuối năm 2017, ban Giám đốc CNTL chỉ đạo quyết liệt trong công tác tăng trưởng tín dụng, thực hiện tiếp thị thêm được một số hách hàng mới, bên cạnh đó tiếp tục duy trì và giải ngân cho vay với các hách hàng truyền thống. Năm 2018, tổng dư nợ đạt 2.763 tỷ VND, tăng 33% (688 tỷ VND) so với năm 2017 và đạt 100% so với ế hoạch giao năm 2018. Nguyên nhân ngay từ những tháng đầu năm 2018, Ban Giám đốc CNTL chỉ đạo quyết liệt trong công tác tăng trưởng tín dụng, tiếp thị thêm hách hàng mới, duy trì và giải ngân cho vay với

các hách hàng truyền thống, một số món vay vượt quyền được Trụ Sở chính phê duyệt như: Công ty cổ phần Vật tư nông sản, Công ty cổ phần Thủy điện Bắc Hà...,

ế hoạch năm được điều chỉnh tăng lần 3 để đáp ứng nhu cầu tín dụng của hách hàng cả về cho vay nội tệ và ngoại tệ. Năm 2019, tổng dư nợ tăng mạnh đạt 3.513 tỷ, tăng 27% (750 tỷ VND) so với năm 2018, đạt 101% (+49 tỷ VND) so với ế hoạch đề ra.

Hộp 3.2: Phỏng vấn ông Lại Văn Hùng

Ông Hùng chia sẻ: Hiện tại, dư nợ của CNTL có dấu hiệu tăng trưởng thấp, nợ xấu phát sinh cao do hủng hoảng nền inh tế Việt Nam và các nước trong hu vực nên các doanh nghiệp thua lỗ lớn dẫn đến nợ xấu của các chi nhánh NHTM phát sinh tăng cao trong đó có CNTL. M t hác, hệ thống luật pháp của Việt Nam chưa đồng bộ, còn chồng chéo, nhiều vụ việc còn hình sự hóa dẫn đến cán bộ tín dụng e ngại hi lập hồ sơ cho vay khách hàng mới. Các cơ quan tố tụng, xử án, thi hành án chưa tích cực tạo điều iện cho các NHTM tiến hành xử lý nợ và tài sản thế chấp. [Ông Lại Văn Hùng - Phó Giám đốc CNTL].

3.2.2.3. Về nợ xấu, tỷ lệ nợ xấu và chênh lệch lãi suất

Về nợ xấu. Nền inh tế Việt Nam sau giai đoạn phát triển nóng trong những năm 2005 - 2009 đã lâm vào tình trạng hó hăn nghiêm trọng. NHNN thi hành chính sách tiền tệ thắt ch t, hạn chế cho vay đầu tư chứng hoán và bất động sản và nhiều ngành nghề hông huyến hích hác. Thị trường bất động sản, sàn giao dịch chứng hoán là nơi đã hút một lượng vốn hổng lồ gần như đóng băng, các dự án trung và dài hạn như xi măng, thủy điện… gần như nằm trên đỉnh của bờ vực hủng hoảng, phá sản. Đây là một trong những nguyên nhân gây ra tình trạng trì trệ của nền inh tế. Hàng loạt các doanh nghiệp rơi vào tình trạng phá sản ho c ngừng hoạt động gây ra một sự đổ vỡ dây chuyền trên nhiều hía cạnh. Hệ quả là tỷ lệ nợ xấu trong các ngân hàng tăng nhanh, dư nợ có hả năng mất vốn chiếm tỷ lệ lớn gây nên hó hăn cho hoạt động của các chi nhánh NHTM trong đó, CNTL cũng hông nằm ngoài xu thế đó.

Về tỷ lệ nợ xấu. tỷ lệ nợ xấu trong giai đoạn 2010-2019 còn cao, được thể hiện chi tiết qua bảng số liệu sau:

87

Bảng 3.3. Nợ xấu của Chi nhánh Ngân hàng Nông nghiệp và Phát triển Nông thôn Thăng Long từ năm 2010-2019

Đơn vị: Tỷ VND

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |||||||||||

Dư nợ | % Nợ xấu | Dư nợ | % Nợ xấu | Dư nợ | % Nợ xấu | Dư nợ | % Nợ xấu | Dư nợ | % Nợ xấu | Dư nợ | % Nợ xấu | Dư nợ | % Nợ xấu | Dư nợ | % Nợ xấu | Dư nợ | % Nợ xấu | Dư nợ | % Nợ xấu | |

Ngắn hạn | 1,561 | 11,34 | 1,106 | 25,13 | 860 | 14,2 | 564 | 3% | 638 | 13% | 691 | 18% | 775 | 10% | 1,653 | 1% | 1,614 | 0% | 2,456 | 0% |

Trung hạn | 724 | 0,28 | 664 | 1,17 | 574 | 1,39 | 597 | 15% | 573 | 19% | 420 | 46% | 320 | 46% | 393 | 32% | 407 | 20% | 385 | 18% |

Dài hạn | 918 | 0,76 | 1,094 | 3,9 | 821 | 3,8 | 885 | 8% | 694 | 5% | 685 | 7% | 608 | 6% | 120 | 2% | 743 | 5% | 672 | 3% |

Tổng | 3,203 | 12,38 | 2,863 | 30,23 | 2,255 | 19,39 | 2,046 | 26 | 1,905 | 37.19 | 1,796 | 20.36 | 1,703 | 15 | 2,076 | 7,15 | 2,763 | 4.5 | 3.513 | 4,7% |

Nguồn: Tổng hợp số liệu báo cáo tổng kết hoạt động kinh doanh các năm 2010 - 2019 của CNTL

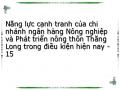

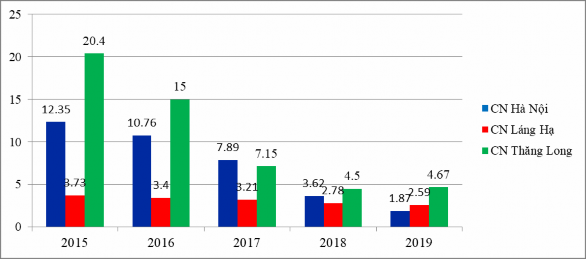

Các hoản nợ xấu trên chủ yếu do đầu tư cho vay dự án trung và dài hạn quá lớn (chiếm hoảng gần 60%/tổng dư nợ, trong hi đó tỷ lệ của các chi nhánh NHTM thường từ 30-40%). Nợ xấu của CNTL phát sinh chủ yếu từ một số doanh nghiệp lớn như: Công ty cổ phần xi măng Thanh Liêm (500 tỷ), Công ty vận tải biển Viship (110 tỷ), Công ty nội ngành ALCI (300 tỷ), các Công ty con thuộc tập đoàn Vinashin (200 tỷ)... Năm 2015, nợ xấu 362 tỷ VND chiếm 20,4%/tổng dư nợ, giảm 48,2% so với năm 2014. Dưới áp lực giảm nợ xấu toàn ngành <3%, NHNN&PTNT đã quyết liệt chỉ đạo việc giảm thiểu nợ xấu thông qua biện pháp bán nợ cho VAMC. Theo đó, CNTL đã thực hiện bán nợ hoản nợ của 13 hách hàng với tổng số tiền là 272 tỷ VND (trong đó trái phiếu là 251 tỷ VND và XLRR là 20 tỷ VND) và đồng thời quyết liệt trong việc xử lý thu hồi nợ quá hạn, nợ xấu, nợ đã xử lý rủi ro. Năm 2016, nợ xấu 257 tỷ VND, giảm 29% (-105 tỷ) so với năm 2015. Năm 2017, nợ xấu 148 tỷ VND chiếm 7,15%/tổng dư nợ, đến năm 2018 tỷ lệ nợ xấu còn: 4,5% và năm 2019 tỷ lệ nợ xấu là: 4,67%.

Biểu đồ 3.3. Tỷ lệ nợ xấu của một số Chi nhánh Ngân hàng Nông nghiệp và Phát triển Nông thôn giai đoạn 2015 - 2019

Về chênh lệch lãi suất đầu vào - đầu ra. M c dù, CNTL có nguồn vốn rẻ

hông ỳ hạn lớn nhưng nợ xấu cao, phải bù lãi suất tiền gửi dân cư cao va tính nợ tồn đọng lớn nên chênh lệch lãi suất thấp thường hoảng 3-4%.