được sử dụng một phần dành cho xây dựng cơ sở vật chất, đầu tư tài sản cố định, góp vốn và đầu tư thương mại, đầu tư trái phiếu, phần còn lại được sử dụng để cấp tín dụng, cho vay. Tỷ lệ vốn chủ sở hữu/tổng tiền gửi có xu hướng giảm (năm 2011: 8,5%; năm 2012: 8,2%; năm 2013: 7,3%; năm 2018: 6,8%). Nguyên nhân do tăng trưởng huy động vốn cao nhưng hông được cấp bổ sung đủ vốn điều lệ. Với quy mô tăng trưởng tài sản, hoạt động cùng với việc tiến dần đến các quy định về bảo đảm an toàn trong hoạt động theo Basel thì vốn chủ sở hữu và vốn điều lệ của NHNN&PTNT còn thấp so với yêu cầu.

Hai là, về hiệu quả lợi nhuận, sinh lời và hệ số an toàn trong kinh doanh. Vài năm trở lại đây, NHNN&PTNT g p nhiều hó hăn trong hoạt động inh doanh, đ c biệt là sự bất ổn và ẩn chứa nhiều rủi ro trong hoạt động inh doanh của các chi nhánh trên địa bàn Hà Nội qua bảng số liệu sau.

Bảng 3.6. Các chỉ số tài chính cơ bản của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam từ năm 2010-2019

Đơn vị: %

Năm | Hệ số an toàn vốn (CAR) | Tỷ suất lợi nhuận (ROE) | Tỷ suất sinh lời/ Tổng tài sản (ROA) | |

1 | 2010 | 4,66 | 10,37 | 0,48 |

2 | 2011 | 5,43 | 8,60 | 0,40 |

3 | 2012 | 6,39 | 7,18 | 0,41 |

4 | 2013 | 7,55 | 4,48 | 0,25 |

5 | 2014 | 7,70 | 4,53 | 0,24 |

6 | 2015 | 7,70 | 5,67 | 0,29 |

7 | 2016 | 9,45 | 8,94 | 0,39 |

8 | 2017 | 8,70 | 10,74 | 0,43 |

9 | 2018 | 9,90 | 13,78 | 0,57 |

10 | 2019 | 9,20 | 17,80 | 0,76 |

Có thể bạn quan tâm!

-

Giới Thiệu Về Hoạt Động Kinh Doanh Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long

Giới Thiệu Về Hoạt Động Kinh Doanh Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long -

Hoạt Động Kinh Doanh Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Giai Đoạn 2015-2019

Hoạt Động Kinh Doanh Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Giai Đoạn 2015-2019 -

Chỉ Tiêu Thu Phí Dịch Vụ Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long Giai Đoạn 2015-2019

Chỉ Tiêu Thu Phí Dịch Vụ Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long Giai Đoạn 2015-2019 -

Những Nguyên Nhân Cụ Thể Làm Suy Yếu Năng Lực Cạnh Tranh Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long

Những Nguyên Nhân Cụ Thể Làm Suy Yếu Năng Lực Cạnh Tranh Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long -

Nguyên Nhân Hạn Chế Cụ Thể Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long

Nguyên Nhân Hạn Chế Cụ Thể Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long -

Những Điểm Mạnh Và Điểm Yếu Tác Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long

Những Điểm Mạnh Và Điểm Yếu Tác Của Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thăng Long

Xem toàn bộ 169 trang tài liệu này.

Nguồn: Tổng hợp báo cáo thường niên của NHNN PTNT.

Hệ số an toàn vốn tối thiểu của NHNN&PTNT rất thấp, so với thông lệ quốc tế chỉ trên dưới 6%. Trong hi tiêu chuẩn Basel I do Ủy ban giám sát ngân hàng Basel ban hành là 8%, Basel II là 12%, đến nay là: 10%. Tỷ suất sinh lời trên vốn chủ sở hữu cũng hông cao và thường xuyên biến động há lớn, tỷ suất sinh lời trên tổng tài sản thấp. Có nghĩa là, NHNN&PTNT vẫn chưa thực sự hai thác có hiệu quả tài sản Có để sinh lời. Chính vì vậy, trong thời gian tới, NHNN&PTNT cũng

cần phải có những động thái cần thiết để gia tăng hả năng sinh lời, củng cố và

hẳng định sức mạnh tài chính, đảm bảo tài chính cho việc xây dựng và triển hai các chiến lược trong tương lai.

Ba là, về các chỉ tiêu từ hoạt động kinh doanh. Trong những năm qua ết quả hoạt động inh doanh của NHNN&PTNT còn ém so với các NHTM có cùng vị thế, có thể so sánh với các NHTM hác như sau:

Bảng 3.7. Hoạt động kinh doanh của một số ngân hàng thương mại giai đoạn năm 2015-2019

Đơn vị: Tỷ VND.

Ngân hàng | Nguồn vốn | Dư nợ | Thu dịch vụ | Nợ xấu | Tài chính | |

(lợi nhuận) | ||||||

2019 | NHNN&PTNT | 1.347.382 | 1.121.900 | 7.276 | 1,46 | 11.248 |

Vietcombank | 1.039.086 | 734.706 | 4.306 | 0,78% | 23.122 | |

BIDV | 1.187.093 | 1.116.997 | 4.266 | 1,75% | 10.732 | |

2018 | NHNN&PTNT | 1.186.288 | 1.004.762 | 5.378 | 1,51% | 7.525 |

Vietcombank | 1.011.840 | 871.801 | 7.022 | 0,98% | 14.622 | |

BIDV | 1.258.486 | 1.080.406 | 6.801 | 1,90% | 7.541 | |

2017 | NHNN&PTNT | 1.074.798 | 880.396 | 4.207 | 1,54 | 3.931 |

Vietcombank | 726.734 | 543.434 | 2.538 | 1,11% | 11.341 | |

BIDV | 933.834 | 866.885 | 2.966 | 1,62% | 8.665 | |

2016 | NHNN&PTNT | 931.170 | 749.091 | 3.474 | 1,89 | 2.990 |

Vietcombank | 600.738 | 460.808 | 1.850 | 1,46% | 8.523 | |

BIDV | 797.689 | 723.697 | 2.513 | 1,87% | 7.668 | |

2015 | NHNN&PTNT | 810.101 | 630.479 | 3.634 | 2,01 | 2.373 |

Vietcombank | 503.642 | 387.151 | 1.872 | 1,79% | 6.827 | |

BIDV | 658.701 | 598.434 | 2.337 | 1,61% | 7.473 |

Nguồn: Báo cáo tổng kết hoạt động kinh doanh năm 2015-2019 của các ngân hàng thương mại

Bốn là, về nguồn vốn. Cơ cấu vốn huy động đã có chuyển biến tích cực nhưng chưa đồng đều giữa các Chi nhánh và hu vực, lãi suất đầu vào còn cao. Nguồn vốn huy động ngoại tệ có xu hướng giảm do lãi suất huy động thấp (0%), phụ thuộc vào nguồn vay tài trợ thương mại lãi suất cao. Vốn huy động của tổ chức

inh tế giảm, nguồn vốn chưa đầu tư tín dụng đã được sử dụng triệt để nhưng lãi suất thấp, đ c biệt là trên thị trường 2 gây hó hăn cho cân đối vốn và điều hành

inh doanh. Để đảm bảo cân đối vốn, Trụ Sở chính phải thực hiện vay tài trợ thương mại và nhận tiền gửi của TCTD, huyến hích chi nhánh tăng cường huy động vốn ngoại tệ thông qua tăng phí thừa vốn, tuy nhiên, vốn huy động USD thị trường 1 tiếp tục giảm, năm 2018. Ngoài những hó hăn chung của thị trường, NHNN&PTNT còn chịu ảnh hưởng hông nhỏ từ việc phá sản Công ty nội ngành ALC II, ảnh hưởng đến uy tín, lan truyền trên mạng xã hội. Nhiều chi nhánh còn thụ động, chưa thay đổi tư duy, tác phong về huy động vốn trong điều iện thị trường hó hăn, ý thức chấp hành chưa nghiêm túc.

Năm là, về tín dụng. Tín dụng tăng trưởng chậm, chỉ tập trung vào những tháng cuối năm làm giảm hiệu quả sử dụng vốn. Một số chi nhánh chưa linh hoạt, quan tâm chủ yếu đến doanh nghiệp, món vay lớn, ít quan tâm tiếp cận, tăng trưởng hộ sản xuất inh doanh và cá nhân. Tâm lý cán bộ, lãnh đạo làm công tác tín dụng còn n ng nề, e ngại, sợ trách nhiệm, trình độ cán bộ nhiều nơi còn yếu. Hội đồng tín dụng các cấp đôi hi còn né tránh, đ t ra nhiều điều iện hó hăn, chưa đảm bảo

hách quan. Quy trình thủ tục, phê duyệt các hoản vay vượt quyền phán quyết còn chậm, ém cạnh tranh, một số hách hàng lớn chuyển sang vay chi nhánh NHTM

hác. Chất lượng tín dụng chưa được cải thiện, ngoài nguyên nhân quy định mới của NHNN còn do nhiều nguyên nhân chủ quan về chất lượng cho vay, quản lý dòng tiền, giám sát, xử lý sau hi cho vay, cho vay liên chi nhánh. Nợ xấu tập trung chủ yếu vào đối tượng doanh nghiệp, nhóm hách hàng liên quan, tập trung tại địa bàn các thành phố lớn, nhiều hoản vay liên quan đến cán bộ hiến quá trình xử lý, thu hồi éo dài. Nhiều hoản nợ xấu chỉ thực sự bộc lộ sau hi có sự thay đổi nhân sự quản lý điều hành chi nhánh ho c sau hi được các đoàn iểm tra làm rõ. M c dù đã triển hai nhiều giải pháp để tháo gỡ hó hăn nhưng tốc độ tăng trưởng vẫn ở mức thấp so với mức bình quân chung toàn ngành.

Cạnh tranh giữa các TCTD gay gắt và ngày càng quyết liệt, các cơ chế chính sách hách hàng, sản phẩm, lãi suất, tỷ giá, phí điều vốn, quản lý hạn mức…) cũng chưa thực sự tạo chủ động cho chi nhánh. Thực hiện đề án tái cơ cấu, sắp xếp lại mô hình tổ chức, nguồn nhân lực để hoạt động hiệu quả hơn, an toàn hơn là một việc cần thời gian và công sức rất nhiều. Việc triển hai, xây dựng các chương trình cho

vay chưa đồng bộ, cụ thể, hạn mức cho vay chưa đủ sức cạnh tranh, chưa xây dựng được chiến lược lôi éo hách hàng lớn. Chưa có chiến lược dài hạn như những năm 2008 - 2012 thiếu vốn cho vay buộc các đơn vị phải giảm dư nợ đến giai đoạn 2013 - 2014 huyến hích tăng trưởng dư nợ, đ c biệt là giai đoạn 2015 đến nay ép buộc các chi nhánh tăng trưởng, dự báo phải giảm dư nợ do an toàn thanh hoản trong thời gian tới.Việc quản lý hạn mức dư nợ trên hệ thống IPCAS mới chỉ thực hiện được với chỉ tiêu tổng dư nợ, chưa có phần mềm quản lý riêng dư nợ trung, dài hạn nên vẫn còn một số chi nhánh cho vay vượt chỉ tiêu ế hoạch.

Sáu là, về thu hồi và xử lý nợ xấu đạt thấp. Kết quả thu hồi, giảm nợ xấu chậm, tỷ lệ thu lãi chỉ đạt 62,1% (năm 2014), tài chính suy giảm. Từ năm 2017 đến nay, việc thu hồi nợ xấu và thu hồi nợ xấu theo nghị quyết 42 của Chính phủ đã đạt được ết quả đang ghi nhận: Chỉ trong 1 năm từ 15/08/2017 đến 15/08/2018, NHNN&PTNT đã thu hồi và xử lý nợ xấu theo Nghị quyết 42 là:

60.105 tỷ VND, chiếm 36,32%/ tổng số nợ còn phải xử lý thu hồi. Thu và xử lý nợ cơ cấu theo Quyết định 780, Thông tư 09, Nghị định 55 là: 15.093 tỷ VND..., toàn hệ thống các TCTD đã xử lý được 163 nghìn tỷ VND nợ xấu. NHNN&PTNT là ngân hàng tiên phong đưa ra nhiều chính sách xử lý dứt điểm nợ xấu đã đạt được ết quả, duy trì tỷ lệ nợ xấu ở mức 1,98% năm 2018. Đến năm 2019: 1,46%, giảm so với mức 2,4% cuối năm 2016. Đây là chỉ tiêu được đánh giá cao, thể hiện nỗ lực của NHNN&PTNT.

Kết quả thu hồi nợ xấu còn thấp, do: (1). Nền inh tế vĩ mô hông ổn định, diễn biến phức tạp, sản xuất inh doanh của doanh nghiệp và hộ sản xuất g p hó

hăn, hàng tồn ho, hông bán được và hả năng hấp thụ vốn của nền inh tế giảm ảnh hưởng đến hả năng trả nợ đối với ngân hàng (2). Thị trường bất động sản tiếp tục trầm lắng ho c quá trình thi hành án éo dài m c dù NHNN&PTNT cũng đã tích cực đấu giá, phát mại tài sản đảm bảo (3). Tài sản đảm bảo của một số hoản nợ đã XLRR chưa hoàn thiện và chưa đầy đủ tính pháp lý, gây hó hăn trong quá trình xử lý (4). Một số hoản nợ đã liên quan đến các vụ án do cơ quan pháp luật đang điều tra, chưa thể thực hiện các biện pháp xử lý để thu hồi nợ (5). Nhiều đơn vị chưa áp dụng quyết liệt, còn trông chờ vào biện pháp bán nợ và xử lý rủi ro, một số chi nhánh có hả năng nhưng chưa tích cực thu hồi nhằm giữ tài chính cho năm sau.

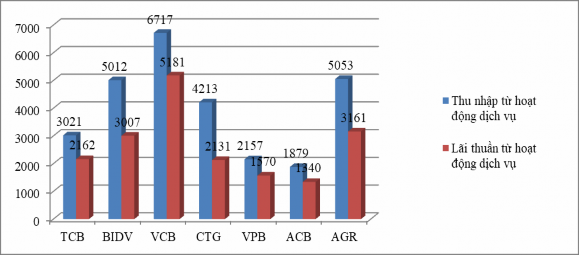

Bảy là, về hoạt động dịch vụ. Tổng thu từ dịch vụ của NHNN&PTNT cao nhưng mới chỉ đứng thứ hai trong hệ thống (sau VietcomBan ), được thể hiện qua năm 2018 cụ thể qua hai biểu đồ sau:

Đơn vị: Tỷ VND

Biểu đồ 3.4. So sánh thu dịch vụ của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam với một số ngân hàng thương mại khác năm 2018

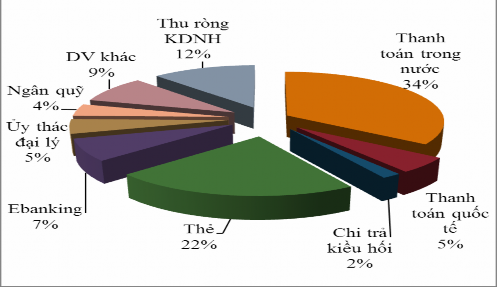

Đơn vị: % tổng thu dịch vụ

Biểu đồ 3.5. Cơ cấu thu dịch vụ Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam năm 2018

Nguồn: BCTC riêng lẻ đã kiểm toán tại các NHTM 2018

Cơ cấu thu về dịch vụ còn phụ thuộc vào nhiều thanh toán trong nước, các dịch vụ về thanh toán quốc tế, inh doanh ngoại hối, chi trả iều hối còn thấp. Lợi thế về hệ thống phân phối sản phẩm là hiển nhiên nhưng nếu nhìn nhận vấn đề ở một góc độ hác, có thể thấy rằng, mạng lưới hoạt động quá lớn, tổ chức quản lý hoạt động của NHNN&PTNT g p hông ít hó hăn. Sự hỗn loạn trong hoạt động và hiện tượng cạnh tranh nội bộ giữa các chi nhánh ở Hà Nội và Thành phố Hồ Chí Minh là minh chứng trong những năm gần đây. Nhưng như thế hông có nghĩa là NHNN&PTNT hoàn toàn thành công trong việc xây dựng và quảng bá thương hiệu, đ c biệt là thông qua lực lượng lao động ở các chi nhánh vẫn còn hông ít người thường xuyên hông quan tâm đến hoạt động ngân hàng. Điều này được thể hiện qua thực tế ết quả điều tra xã hội học 718 khách hàng đến giao dịch tại 20 các Hội sở và Phòng Giao dịch của CNTL và 5 chi nhánh NHNN&PTNT trên địa bàn Hà Nội chỉ có 82 % hách hàng đồng ý và hoàn toàn đồng ý đánh giá thái độ nhân viên lịch thiệp thân thiện, 81 % hách hàng đồng ý và hoàn toàn đồng ý cán bộ s n sàng giải quyết thỏa mãn các nhu cầu với hách hàng. Điều đó tác động rất lớn đến sức thu hút của thương hiệu với người sử dụng dịch vụ chưa thật sự tốt, chưa mang lại hiệu quả như ỳ vọng, nhất là việc triển hai thực hiện ở cấp cơ sở.

3.3.1.2. Những hạn chế bên trong của Chi nhánh Ngân hàng Nông nghiệp và Phát triển Nông thôn Thăng Long

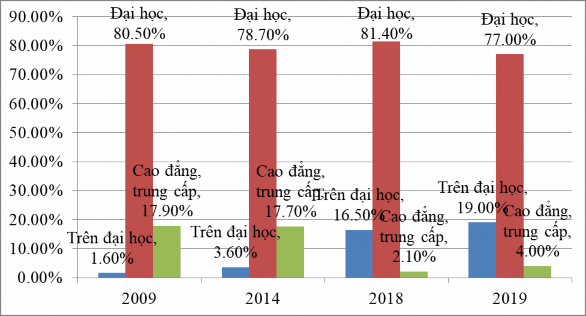

Một là, về công tác đào tạo và phát triển nguồn nhân lực. Trong những năm qua, CNTL luôn quan tâm đến công tác đào tạo và nâng cao trình độ học vấn cho lãnh đạo và cán bộ, tuy nhiên, ết quả cũng chưa cao, được thể hiện qua bảng và biểu đồ dưới đây:

Bảng 3 8 Tỷ lệ đại học, trên đại học v trung cấp, sơ cấp của

Chi nhánh Ng n h ng N ng nghiệp v Phát triển N ng th n Thăng Long qua các năm 2009, 2014, 2018 v năm 2019

Trên đại học | ại học | Cao đẳng, trung cấp | |

2009 | 1.6% | 80.5% | 17.9% |

2014 | 3.6% | 78.7% | 17.7% |

2018 | 16.5% | 81.4% | 2.1% |

2019 | 19% | 77% | 4% |

Biểu đồ 3.6. Trình độ nguồn nhân lực qua các năm 2009; 2014; 2018; 2019

Nguồn: Báo cáo tổng kết hoạt động kinh doanh của CNTL

Trong đào tạo nhân lực của ngân hàng, công tác đào tạo tại nơi làm việc có vai trò rất quan trọng. Ngoài các chương trình, các lớp học đào tạo về chuyên môn nghiệp vụ của NHNN&PTNT mở cho cán bộ, nhân viên các chi nhánh, CNTL cũng đã chú ý công tác đào tạo tại chỗ nhưng chưa có bài bản, chưa hình thành nên các hóa học, lớp học theo chuẩn đào tạo phát triển ngành. Các dịch vụ mới, công nghệ mới, nghiệp vụ mới thì ỷ lại cấp ngân hàng mẹ, chưa tự chủ, tự lực tổ chức các lớp, các hoạt động đào tạo tại nơi làm việc. Do vậy, chất lượng nguồn nhân lực của CNTL cũng như hệ thống NHNN&PTNT chưa đáp ứng yêu cầu phát triển của chi nhánh, nhất là ở các dịch vụ hiện đại. Điều này được thể hiện qua thực tế ết quả điều tra xã hội học 718 khách hàng đến giao dịch tại 20 các Hội sở và Phòng Giao dịch của CNTL và 5 chi nhánh NHNN&PTNT trên địa bàn Hà Nội có 75 % khách hàng đồng ý và hoàn toàn đồng ý đánh giá xử lý nghiệp vụ nhanh chóng, chính xác, 83% hách hàng đánh giá cán bộ hướng dẫn thủ tục đầy đủ dễ hiểu, 73% hách hàng đánh giá nhân viên giải quyết hướu nại nhanh chóng, ịp thời.

Hai là, về hoạt động tín dụng. Dư nợ cho vay tại CNTL liên tục biến động qua các năm, công tác thẩm định trước, trong và sau hi cho vay luôn được chú trọng thực hiện nghiêm túc và hiệu quả. Quy mô tăng trưởng dư nợ, CNTL luôn xây dựng ế hoạch tín dụng dựa trên quy mô nguồn vốn, cơ cấu đầu tư tín dụng

trung và dài hạn chiếm tỷ trọng từ 40 - 60% trở lên (tuy nhiên tỷ lệ này có xu hướng giảm, cụ thể năm 2011 là: 50%, năm 2014 là: 66,5%, năm 2018 là: 41,6%). CNTL phát triển tín dụng luôn gắn liền với phát triển SPDV. Từ những năm 2008 - đến nay, Giám đốc CNTL luôn có chỉ đạo đối với hoạt động dụng là ưu tiên vốn vay đối với những hách hàng truyền thống, có quan hệ giao dịch vốn hai chiều hép ín, sử dụng nhiều dịch vụ tại chi nhánh như: Chuyển tiền, mở L/C, thanh toán D/P… Đối với những hách hàng chỉ vay vốn đơn thuần đã giảm dần để cân đối nguồn vốn cho những hách hàng truyền thống đảm bảo định hướng phát triển hoạt động tín dụng gắn với phát triển dịch vụ.

Ba là, về quản trị rủi ro. Trong chừng mực phân cấp quản trị rủi ro cho chi nhánh, CNTL chưa thực sự nỗ lực áp dụng các biện pháp quản trị rủi ro trong điều

iện của các quan hệ tín dụng Việt Nam. Chi nhánh chưa chủ động, sáng tạo trong áp dụng biện pháp xử lý nợ xấu có hiệu quả và đã được thử nghiệm thành công bởi chính chi nhánh và nhiều NHTM hác trong thời ỳ vừa qua.

Bốn là, về công tác phát triển dịch vụ. Trong những năm gần đây, CNTL đã chú trọng trong công tác phát triển dịch vụ, nhưng ết quả chưa cao, còn thấp nhiều so với các chi nhánh trong và ngoài hệ thống, được thể hiện qua bảng số liệu sau:

Bảng 3.9. So sánh thu dịch vụ của một số chi nhánh trong hệ thống trên cùng địa bàn Hà Nội giai đoạn năm 2015 - 2019

Đơn vị: Tỷ VND

Chỉ tiêu/năm | 2015 | 2016 | 2017 | 2018 | 2019 | |

1 | Chi nhánh Thăng Long | 10,6 | 10,4 | 23,7 | 20,1 | 40 |

2 | Chi nhánh Láng Hạ | 13 | 18,8 | 28,5 | 35,2 | 33 |

3 | Chi nhánh Hà Nội | 43 | 50 | 68 | 68,6 | 64 |

4 | BIDV - Chi nhánh Thăng Long | 45 | 63 | 73,4 | 90 | 80 |

5 | VietcomBank - Chi nhánh Hà Tây | 20 | 25 | 31 | 49 | 55 |

Nguồn: Báo cáo tổng kết hoạt động kinh doanh của các Chi nhánh NHTM giai đoạn 2015-2019

Công tác phát triển SPDV ngân hàng chưa được thực hiện đúng theo định hướng ế hoạch về mở rộng địa bàn, mở rộng quan hệ hách hàng, tăng trưởng các sản phẩm tiện ích ngân hàng theo sự chỉ đạo điều hành của NHNN&PTNT cũng