dịch vụ này là tính tiện lợi. Khách hàng sẽ không cần phải đến ngân hàng hay liên lạc với nhân viên ngân hàng để cập nhật các thông tin cần thiết, khả năng truy vấn thông tin từ bất kỳ nơi nào và vào bất kỳ thời gian nào sẽ góp phần gia tăng các giá trị cho khách hàng.

Dịch vụ ngân hàng trực tuyến : Từ tháng 8/2008 VIB tự hào là một trong những ngân hàng tiên phong trong việc triển khai cung cấp dịch vụ Internet Banking một cách đầy đủ nhất cho các khách hàng của mình. Trong khi, hầu hết các ngân hàng Việt nam mới chỉ dừng lại ở việc cung cấp thông tin cho khách hàng trong một phạm vi nhất định chứ chưa triển khai được dịch vụ tương tác giữa khách hàng và ngân hàng. Tương tự như dịch vụ SMS Banking, dịch vụ Internet banking thế hệ mới được VIB giới thiệu và triển khai nhằm thực hiện mục tiêu trở thành ngân hàng có tài khoản thanh toán tốt nhất Việt nam - kênh giao dịch ngân hàng từ xa đơn giản, an toàn và tin cậy, giúp khách hàng luôn chủ động trong việc quản lý thông tin tài khoản và thực hiện các giao dịch ngân hàng qua internet 24/7 dễ dàng. Đây là dịch vụ hoàn toàn miễn phí và khách hàng có thể truy vấn thông tin tài khoản và các thông tin ngân hàng khác qua Website của VIB là http://www.vib.com.vn ngoài ra, khách hàng còn có thể in sao kê tài khoản, truy vấn các giao dịch gần nhất...

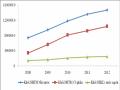

Với những lợi ích gia tăng cần thiết, số lượng khách hàng sử dụng dịch vụ SMS và Internet banking không ngừng tăng qua các năm. Tính đến cuối năm 2011, VIB đang có trên 35 nghìn khách hàng sử dụng dịch vụ SMS Bangking và có gần 20 nghìn khách hàng sử dụng dịch vụ Internet Banking. Với 2 hệ thống này giúp VIB tăng trưởng 11% khách hàng chất lượng và 509% số lượng người sử dụng ngân hàng điện tử.

Biểu đồ 3.16 : Số lượng khách hàng sử dụng SMS và Internet Banking của VIB

40000.0

30000.0

20000.0

10000.0

.0

2007 2008 2009 2010 2011

SMS Banking Internet Banking

Nguồn: Báo cáo kinh doanh thẻ các năm 2007 - 2011 của VIB [24]

c. Dịch vụ thẻ của VIB

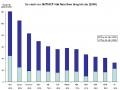

Là ngân hàng đầu tiên liên kết với Vietcombank phát hành thẻ Values Connect 24, đánh dấu việc gia nhập thị trường thẻ của VIB. Sau gần 3 năm, dịch vụ thẻ của VIB đã đạt được kết quả đáng ghi nhận. Số lượng phát hành thêm tăng liên tục qua các năm.

500

450

400

350

300

250

200

150

100

50

0

2005

2006

2007

Phát hành mới

2008

2009

Tổng số thẻ

2010

Thousands

Biểu đồ 3.17 : Số lượng thẻ do VIB phát hành qua các năm

Nguồn: Báo cáo kinh doanh thẻ các năm 2005 - 2010 của VIB [24]

Tháng 6/2008 với sự ra đời sản phẩm thẻ tín dụng quốc tế VIB Chip MasterCard với công nghệ hiện đại, thanh toán tại hàng triệu điểm chấp nhận trên toàn cầu đã làm cho tổng số thẻ phát hành tăng lên mạnh.

Tuy tốc độ tăng trưởng số lượng thẻ tại VIB qua các năm là khá cao, nhưng so với thị trường thẻ thì tổng số thẻ phát hành mà VIB đạt được còn khá khiêm tốn.

Biểu đồ 3.18 : Thị phần phát hành thẻ của các ngân hàng

TECH 4%

VIB

2%

Khác 18%

Năm 2007

VCB 30%

EXIM 1%

ACB 3%

VBA 14%

ICB 15%

BIDV 13%

Năm 2008

EXIM

TECH

5%

VIB 3%

Khác

13%

VCB

25%

2% ACB

3%

BIDV 12%

VBA 16%

ICB 21%

Nguồn: Báo cáo kinh doanh thẻ các năm 2006 - 2011 của VIB [24]

Qua biểu đồ có thể nhận thấy thị phần phát hành thẻ của VIB năm 2008 (3%) tăng lên so với năm 2007 (2%), nhưng đây là một con số khá nhỏ so với toàn thị trường, đòi hỏi VIB phải nỗ lực hơn nữa trong chiến lược mở rộng thị phần thẻ.

Để có thể cạnh tranh với các ngân hàng thương mại đi trước trong hoạt động kinh doanh thẻ. Ngay từ đầu triển khai sản phẩm VIB rất quan tâm đến công nghệ thẻ và tăng tiện ích của thẻ. Hiện nay VIB đã độc lập triển khai 3 loại sản phẩm thẻ chính bao

gồm: Thẻ ghi nợ nội địa VIB Value Platium, thẻ tín dụng quốc tế VIB Chip Master Card và thẻ trả trước GiftCard [20],[22],[58].

Thẻ ghi nợ nội địa phát hành với nhiều tiện ích: Rút tiền mặt, chuyển khoản, sao kê tài khoản, thanh toán phí, mua hàng hóa, dịch vụ,…tại trên 1.000 máy ATM hoạt động 24/24 và trên 8.000 điểm chấp nhận thanh toán thẻ thuộc liên minh thẻ trên toàn quốc. VIB cũng đã triển khai một sản phẩm đa năng dành cho sinh viên, vừa là thẻ ghi nợ nội địa thông thường, vừa là chiếc thẻ sinh viên dùng để ra vào lớp học, thư viện,...còn đối với các giảng viên thì tấm thẻ cũng vừa là thẻ cán bộ vừa là thẻ trả lương và sử dụng tại POS/ATM của VIB.

Với thẻ tín dụng quốc tế: VIB đã có bước đột phá trong việc áp dụng công nghệ chip có độ bảo mật cao và trở thành 1 trong 3 ngân hàng thương mại ở Việt nam sử dụng công nghệ chip. Để phát triển dịch vụ thẻ có hiệu quả thì việc đầu tư công nghệ là hết sức quan trọng. Với sản phẩm thẻ ghi nợ nội địa VIB đã áp dụng công nghệ thẻ hiện đại CTL tích hợp với hệ thống Core-Banking Symbols mới khánh thành và kết nối theo mô hình Switch to Switch với các ngân hàng trong liên minh thẻ VIB, Vietcombank và các thành viên khác. Đây là cột mốc quan trọng và là nền tảng vững chắc để VIB có thể triển khai mạng lưới ATM, POS rộng khắp, phát hành và thanh toán các loại thẻ thông minh quốc tế VISA, MasterCard. Việc đầu tư thành công dự án công nghệ thẻ đã tạo ra hàng loạt các sản phẩm dịch vụ thanh toán chất lượng cao mang lại nhiều lợi ích và giá trị gia tăng cho khách hàng, giúp VIB tiếp tục khẳng định vị thế là một trong số 10 ngân hàng đầu về thẻ trong khối NHTMCP Việt nam.

Chính sách về lãi suất, phí của thẻ: Là ngân hàng tham gia vào thị trường thẻ khá muộn cho nên để cạnh tranh với các ngân hàng thương mại khác và có thể thâm nhập vào thị trường thẻ. Ngay từ đầu, VIB đã nghiên cứu và đưa ra cho mình một chính sách về lãi suất, hạn mức và phí một cách phù hợp và khá linh hoạt.

Bảng 3.7 : Biểu phí dịch vụ thẻ ghi nợ nội địa áp dụng giai đoạn 2008 - 2013

Hạng mục phí | Mức phí | |

1. | Phí phát hành thường | Chưa thu phí |

2. | Phí phát hành nhanh | Chưa thu phí |

3. | Phí thường niên thẻ | Chưa thu phí |

4. | Phí in lại PIN | 20.000 |

5. | Phí dịch vụ chi trả lương | 3.000/lần |

6. | Phí vấn tin | Chưa thu phí |

7. | In sao kê | Chưa thu phí |

8. | Phí chuyển khoản | Chưa thu phí |

9. | Rút tiền mặt | Chưa thu phí |

10. | Phí duy trì tài khoản | 6.000/tháng |

11. | Số dư tối thiểu trong TK thẻ | 100.000 |

Có thể bạn quan tâm!

-

Diễn Biến Tổng Số Vốn Huy Động Của Các Nhóm Ngân Hàng

Diễn Biến Tổng Số Vốn Huy Động Của Các Nhóm Ngân Hàng -

Kết Quả Hoạt Động Kinh Doanh Của Vib Các Năm 2009 - 2013

Kết Quả Hoạt Động Kinh Doanh Của Vib Các Năm 2009 - 2013 -

Doanh Số Và Số Lượng Nghiệp Vụ Bảo Lãnh Tại Vib Các Năm 2008 - 2012

Doanh Số Và Số Lượng Nghiệp Vụ Bảo Lãnh Tại Vib Các Năm 2008 - 2012 -

Vị Thế Cạnh Tranh Về Các Điểm Giao Dịch Và Atm Của Vib Trong Số Các Ngân Hàng Thương Mại Được Lựa Chọn Tính Đến Quý 1/2012

Vị Thế Cạnh Tranh Về Các Điểm Giao Dịch Và Atm Của Vib Trong Số Các Ngân Hàng Thương Mại Được Lựa Chọn Tính Đến Quý 1/2012 -

Đánh Giá Thực Trạng Năng Lực Cạnh Tranh Của Ngân Hàng Thương Mại Cổ Phần Quốc Tế Việt Nam

Đánh Giá Thực Trạng Năng Lực Cạnh Tranh Của Ngân Hàng Thương Mại Cổ Phần Quốc Tế Việt Nam -

Tỷ Lệ Thu Dịch Vụ Trong Tổng Thu Nhập Của Một Số Ngân Hàng Thương Mại Năm 2011

Tỷ Lệ Thu Dịch Vụ Trong Tổng Thu Nhập Của Một Số Ngân Hàng Thương Mại Năm 2011

Xem toàn bộ 190 trang tài liệu này.

Nguồn: Báo cáo hoạt động kinh doanh thẻ của VIB [24]

Như vậy, hầu như khách hàng là chủ thẻ ghi nợ nội địa tại VIB đều hầu như chưa mất một khoản phí giao dịch gì. Chính vì vậy, việc đưa dịch vụ thẻ ghi nợ vào thị trường đã được sự đón nhận của người dân. Đây chỉ là chính sách phí ban đầu mà ngân hàng đưa ra để nhằm thu hút một lượng lớn khách hàng và nâng cao thị phần thẻ.

Bảng 3.8 : Biểu phí dịch vụ thẻ tín dụng quốc tế áp dụng giai đoạn 2008 - 2013

Hạng mục phí | Mức phí | |

1. | Phí phát hành | Chưa thu phí |

1.1. | Thẻ chuẩn | Chưa thu phí |

1.2 | Thẻ vàng | Chưa thu phí |

2. | Phí phát hành nhanh | 20.000 |

2.1 | Thẻ chuẩn | 3.000/lần |

2.2 | Thẻ vàng | Chưa thu phí |

3. | Phí chuyển thẻ tận nhà | Chưa thu phí |

4. | Phí thường niên | Chưa thu phí |

4.1 | Thẻ chuẩn | Chưa thu phí |

4.2 | Thẻ vàng | 6.000/tháng |

5. | Phí Mobile Banking | 100.000 |

Nguồn: Báo cáo hoạt động kinh doanh thẻ của VIB [24]

* Doanh thu trực tiếp từ hoạt động thẻ: Kết quả hoạt động phát hành thẻ tại VIB phần nào đã được phản ánh qua số lượng gia tăng hàng năm và doanh số sử dụng thẻ .

* Doanh thu gián tiếp từ hoạt động thẻ: Việc tính doanh thu gián tiếp chỉ mang tính tương đối vì doanh thu từ hoạt động thẻ không tách rời với doanh thu từ các hoạt động khác của ngân hàng. Cơ sở để tính toán doanh thu từ hoạt động thẻ là doanh thu việc sử dụng số dư trên tài khoản thẻ.

* Chi phí cho hoạt động thẻ : Chi phí cho hoạt động thẻ của VIB bao gồm: Chi phí đầu tư, lắp đặt máy ATM, POS, chi phí phát hành thẻ, đầu tư cơ sở hạ tầng-Công nghệ, chi phí khấu hao máy, chi cho thuê địa điểm đặt máy,...

Quá trình hoạt động nghiệp vụ thẻ những năm qua, có thể nói VIB đã và đang đảm bảo an toàn trong các nghiệp vụ kinh doanh thẻ, đó là nhờ :

- Thị trường phát hành thẻ và thanh toán thẻ tại Việt nam chưa thực sự phát triển mạnh nên các ngân hàng vẫn đang kiểm soát tương đối và đảm bảo hoạt động thẻ phát triển an toàn.

- VIB rất thận trọng trong việc mở rộng mạng lưới thanh toán đối với các loại nghiệp vụ thẻ có mức rủi ro cao, như thẻ tín dụng quốc tế, thẻ ghi nợ,...với các ĐVCNT hoặc cá nhân muốn kinh doanh hoặc sử dụng loại hình dịch vụ này đều được thông báo về khả năng xảy ra rủi ro và được xem xét kỹ lưỡng khả năng thực hiện trước khi cho phép triển khai.

- Công tác thẩm định và xét duyệt yêu cầu phát hành thẻ được thực hiện tương đối tốt. Hoạt động quản lý hệ thống và kiểm soát nghiệp vụ luôn được coi trọng đúng mức và thực hiện nghiêm túc các chương trình quản lý rủi ro của các TCTQT.

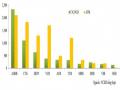

Sự tăng trưởng quy mô mạng lưới đơn vị chấp nhận thẻ (ĐVCNT) và máy ATM: Cùng với hoạt động phát hành thẻ, hoạt động của hệ thống giao dịch tự động ATM, POS của VIB cùng không ngừng tăng trưởng, ngoài việc cung cấp dịch vụ cho khách hàng sử dụng thẻ của VIB, hệ thống máy ATM và POS của VIB còn cung cấp dịch vụ thanh toán & rút tiền mặt cho khách hàng sử dụng thẻ tín dụng quốc tế mang thương hiệu Visa, Mastercard của các ngân hàng trong liên minh Smarlink với hơn 14.000 cây ATM của tất cả các ngân hàng nội địa tại Việt nam.

Biểu đồ 3.19 : Số lượng máy ATM và POS của VIB qua các năm 2006 - 2010

Đơn vị tính : Máy

4000.0

3500.0

3508

3000.0 2432

2500.0

2000.0

1500.0

1000.0

1918

1286

540

500.0

.0

300

12

21

60

107

120

140

2005

2006

2007

2008

SL máy ATM

2009 2010

SL máy POS

Nguồn: Báo cáo kinh doanh thẻ các năm 2006 - 2011 của VIB [24]

Qua biểu đồ cho thấy số lượng máy ATM và máy POS đã tăng lên qua các năm, tuy nhiên so với toàn thị trường thì số lượng máy ATM và POS còn chiếm tỷ lệ rất nhỏ. Đây là một trong những hạn chế cho hoạt động thanh toán thẻ tại VIB.

Sự tăng trưởng và tỷ trọng của doanh số sử dụng thẻ: Cùng với sự phát triển của hệ thống ATM và POS tổng giá trị giao dịch qua ATM và POS cũng không ngừng tăng qua các năm. Doanh số rút tiền mặt giảm dần qua các năm, doanh số chuyển khoản tăng song vẫn chiếm tỷ trọng nhỏ. Tổng giá trị giao dịch thực hiện qua hệ thống ATM, POS trong năm 2008 đạt tiền mặt, 210 tỷ là chuyển khoản và 253 tỷ là doanh số thanh toán. Thanh toán hàng hóa dịch vụ qua hệ thống POS cũng tăng hơn so với năm 2007 đạt tỷ trọng 9,8% so với toàn bộ giá trị giao dịch. Có thể nói tỷ trọng doanh số rút tiền mặt qua các năm vẫn chiếm tỷ lệ lớn (năm 2008 chiếm 82% tổng giá trị giao dịch) trong khi đó tỷ trong doanh số chuyển khoản và thanh toán qua POS chiếm tỷ lệ khá nhỏ (năm 2008 chiếm tỷ trọng tương ứng là 8,2% và 9,8%). Điều này có thể lý giải rằng thói quen tiêu dùng tiền mặt của người dân còn quá lớn.

d. Dịch vụ chi trả kiều hối

Đối với VIB hoạt động kiều hối bao gồm 2 mảng lớn đó là: Kiều hối qua kênh ngân hàng và kiều hối qua kênh công ty chuyển tiền.

* Chuyển tiền qua kênh ngân hàng: Người gửi tiền đến ngân hàng chuyển, làm thủ tục, nộp chuyển số tiền chuyển và phí vận chuyển. Giao dịch sẽ được chuyển qua các ngân hàng đại lý và đến ngân hàng nhận tiền.

* Chuyển tiền qua các công ty chuyển tiền nhanh: Người gửi đến đại lý của công ty chuyển tiền, nộp số tiền chuyển và phí, giao dịch sẽ được nhập lên hệ thống của công ty chuyển tiền, ngân hàng/công ty nhận tiền sẽ truy cập vào hệ thống để kiểm tra và xác nhận chi trả giao dịch.

Bảng 3.9: So sánh các kênh chuyển tiền kiều hối của VIB

Kênh ngân hàng | Kênh công ty | |

- Rộng hơn do có thể chuyển từ bất | Hẹp hơn | |

cứ một chi nhánh ngân hàng nào về | ||

Mạng lưới và hệ | ngân hàng nhận do ngân hàng có mối quan hệ đại lý với nhau. | |

thống trung gian | - Qua nhiều trung gian trong trường hợp ngân hàng gửi và ngân hàng nhận không có mối quan hệ đại lý trực tiếp với nhau | Ít trung gian do sử dụng hệ thống oline kết nối giữa công ty chuyển tiền với các ngân hàng/công ty nhận tiền |

Thủ tục | Phức tạp hơn do NH chịu sự kiểm soát chặt chẽ hơn. | Đơn giản |

Thời gian chuyển | Chậm (thường từ 1-7ngày) | Nhanh (có thể trong ít phút) |

Phí chuyển | Cao nếu số lượng chuyển nhỏ | Thấp |

Giới hạn số tiền trên 1 lần chuyển | Tùy thuộc vào quy định của nước gửi nhưng thông thường có thể chuyển một giao dịch lớn | Tùy thuộc vào công ty chuyển tiền và pháp luật của nước gửi. Thông thường, giao dịch bị giới hạn bởi một lượng nhỏ. |

Mức độ rủi ro | Thấp hơn do hệ thống ngân hàng hoạt động chặt chẽ hơn | Cao hơn (hệ thống online có thể bị truy cập bất hợp pháp) |

Nguồn: Báo cáo hoạt động kinh doanh kiều hối của VIB[23]

Các sản phẩm của kiều hối (hay kênh chi trả), bao gồm 3 loại hình chính: Chi trả tại quầy giao dịch, chi trả tận nhà và chi trả vào tài khoản.