tính rủi ro ngày càng tăng trên thị trường liên ngân hàng, giúp cho VIB tránh được tổn thất lớn mà nhiều đối tác đã phải gánh chịu ở những quý cuối của năm. Chủ động kiểm soát hoạt động cấp tín dụng với khẩu vị rủi ro tín dụng mới với bộ máy quản trị rủi ro được tăng cường, đồng thời nâng cao mức trích lập dự phòng rủi ro nhằm đảm bảo sự an toàn cho cả hệ thống. Mặc dù có sự suy giảm ở một số chỉ số kinh doanh nhưng VIB lại duy chì được thanh khoản của ngân hàng thuộc loại tốt nhất trên thị trường và các chỉ số an toàn cao trong hoạt động với hệ số an toàn vốn CAR luôn ở mức trên 15%.

Bảng 3.1: Kết quả hoạt động kinh doanh của VIB các năm 2009 - 2013

Chỉ tiêu | 2013 (Triệu VNĐ) | 2012 (Triệu VNĐ) | 2011 (Triệu VNĐ) | 2010 (Triệu VNĐ) | 2009 (Triệu VNĐ) | |

1 | Thu nhập lãi và các khoản thu nhập tương tự | 4.790.141 | 8.710.770 | 11.835.087 | 6.821.796 | 3.721.763 |

2 | Chi phí lãi và các chi phí tương tự | (2.854.483) | (5.722.070) | (8.100.793) | (4.727.048) | 2.586.595 |

I | Thu nhập lãi thuần | 1.935.658 | 2.988.700 | 3.734.294 | 2.094.748 | 1.135.168 |

3 | Thu nhập từ hoạt động dịch vụ | 253.952 | 233.141 | 322.282 | 303.864 | 203.138 |

4 | Chi phí hoạt động dịch vụ | (89.408) | (106.201) | (131.285) | (72.514) | 46.873 |

II | Lãi thuần từ hoạt động dịch vụ | 164.544 | 126.940 | 190.997 | 231.350 | 156.265 |

III | Lãi thuần từ hoạt động kinh doanh ngoại hối | 23.026 | 38.199 | 53.948 | 97.562 | 122.213 |

IV | Lãi/(lỗ) thuần từ mua bán chứng khoán đầu tư | 233.446 | (31.110) | (62.540) | 12.798 | 67.443 |

5 | Thu nhập từ hoạt động khác | 248.645 | 414.010 | 52.848 | 119.359 | 164.726 |

6 | Chi phí hoạt động khác | (96.743) | (284.163) | (458.468) | (40.649) | 62.482 |

V | Lãi/(lỗ) từ hoạt động khác | 151.902 | 129.847 | (405.620) | 78.710 | 102.244 |

VI | Thu nhập từ góp vốn, mua cổ phần | 5.070 | 8.410 | 7.942 | 19.196 | 9.931 |

VII | Chi phí hoạt động | (1.561.497) | (1.816.259) | (1.696.284) | (1.190.830) | 866.602 |

VIII | Lợi nhuận thuần từ hoạt động kinh doanh trước chi phí dự phòng rủi ro tín dụng | 952.149 | 1.444.727 | 1.822.737 | 1.343.534 | 702.662 |

Có thể bạn quan tâm!

-

Nâng cao năng lực cạnh tranh của ngân hàng thương mại cổ phần quốc tế trên thị trường Việt Nam - 10

Nâng cao năng lực cạnh tranh của ngân hàng thương mại cổ phần quốc tế trên thị trường Việt Nam - 10 -

Bài Học Kinh Nghiệm Rút Ra Đối Với Ngân Hàng Thương Mại Việt Nam

Bài Học Kinh Nghiệm Rút Ra Đối Với Ngân Hàng Thương Mại Việt Nam -

Diễn Biến Tổng Số Vốn Huy Động Của Các Nhóm Ngân Hàng

Diễn Biến Tổng Số Vốn Huy Động Của Các Nhóm Ngân Hàng -

Doanh Số Và Số Lượng Nghiệp Vụ Bảo Lãnh Tại Vib Các Năm 2008 - 2012

Doanh Số Và Số Lượng Nghiệp Vụ Bảo Lãnh Tại Vib Các Năm 2008 - 2012 -

Số Lượng Khách Hàng Sử Dụng Sms Và Internet Banking Của Vib

Số Lượng Khách Hàng Sử Dụng Sms Và Internet Banking Của Vib -

Vị Thế Cạnh Tranh Về Các Điểm Giao Dịch Và Atm Của Vib Trong Số Các Ngân Hàng Thương Mại Được Lựa Chọn Tính Đến Quý 1/2012

Vị Thế Cạnh Tranh Về Các Điểm Giao Dịch Và Atm Của Vib Trong Số Các Ngân Hàng Thương Mại Được Lựa Chọn Tính Đến Quý 1/2012

Xem toàn bộ 190 trang tài liệu này.

Chi phí dự phòng rủi ro tín dụng | (871.058) | (743.964) | (973.837) | (292.301) | 112.351 | |

X | Tổng lợi nhuận trước thuế | 81.091 | 700.763 | 848.900 | 1.051.233 | 614.311 |

7 | Chi phí thuế thu nhập doanh nghiệp hiện hành | (23.147) | (165.863) | (208.983) | (261.820) | - |

8 | Lợi ích thuê thu nhập doanh nghiệp hoãn lại | (7.696) | (14.511) | (922) | - | - |

XI | Chi phí thuế thu nhập doanh nghiệp | (30.843) | (180.374) | (209.905) | (260.304) | 151.095 |

XII | Lợi nhuận sau thuế | 50.248 | 520.389 | 638.995 | 790.929 | 463.216 |

XIII | Lãi cơ bản trên cổ phiếu | 118 | 1.231 | 1.581 | 2.389 | - |

Nguồn : Báo cáo thường niên VIB các năm 2009 - 2013[20]

Số liệu trên cho thấy, một số chỉ tiêu cơ bản về hiệu quả kinh doanh của VIB như: lãi trên cổ phiếu, lợi nhuận sau thuế, thu nhập lãi và các khoản tương tự,... đều sụt giảm liên tục trong 3 năm gần đây. Tình hình này có nhiều nguyên nhân nhưng cũng ở bối cảnh và xu hướng chung của các ngân hàng thương mại Việt Nam

Bảng 3.2: Bảng cân đối kế toán rút gọn của VIB năm 2009 - 2013

Tài sản | 2013 (Triệu VNĐ) | 2012 (Triệu VNĐ) | 2011 (Triệu VNĐ) | 2010 (Triệu VNĐ) | 2009 (Triệu VNĐ) | |

1 | Tiền mặt, vàng bạc, đá quý | 572.546 | 721.140 | 1.182.590 | 1.425.940 | 607.518 |

2 | Tiền gửi tại NHNN | 1.065.667 | 1.932.929 | 858.275 | 1.257.600 | 937.968 |

3 | Tiền, vàng gửi và cho vay tai các TCTD khác | 7.966.703 | 7.375.719 | 28.665.399 | 25.304.089 | 17.416.619 |

4 | Cho vay khách hàng | 34.313.126 | 33.313.035 | 42.809.646 | 41.257.639 | 27.103.139 |

5 | Chứng khoán đầu tư | 21.595.261 | 13.795.143 | 20.435.754 | 18.949.671 | 8.818.224 |

6 | Góp vốn, đầu tư dài hạn | 177.442 | 183.553 | 222.729 | 241.315 | |

7 | Tài sản cố định | 364.845 | 403.744 | 293.434 | 223.037 | 250.441 |

8 | Bất động sản đầu tư | 852.722 | 24.403 | 37.919 | - | |

9 | Tài sản có khác | 9.940.575 | 7.273.740 | 2.443.795 | 5.167.638 | |

Tổng tài sản | 76.874.670 | 65.023.406 | 96.949.541 | 93.826.929 | 50.240.000 | |

II | Nợ phải trả và vốn chủ sở hữu | |||||

1 | Các khoản nợ chính phủ và NHNN Việt nam | 998.045 | 1.913.899 | 898.152 | 3.601.857 |

Tiền gửi và vay các TCTD khác | 19.036.314 | 11.244.628 | 28.697.353 | 22.653.495 | 18.591.680 | |

3 | Tiền gửi khách hàng | 43.239.428 | 39.061.259 | 44.149.126 | 44.990.328 | 32.364.898 |

4 | Các công cụ tài chính phái sinh và các khoản nợ khác | - | 10.039 | 8.011 | 30.471 | |

5 | Vốn tài trợ, ủy thác đầu tư, cho vay TCTD chịu rủi ro | 455.944 | 390.163 | 361.696 | 209.875 | |

6 | Phát hành giấy tờ có giá | 308 | 1.000.599 | 13.339.532 | 14.573.375 | 1.845.230 |

7 | Các khoản nợ khác | 5.162.005 | 2.967.115 | 1.335.605 | 1.174.367 | |

8 | Vốn và các quỹ | 7.982.626 | 8.371.463 | 8.160.066 | 6.593.161 | 2.948.898 |

Tổng nguồn vốn | 76.874.670 | 65.023.406 | 96.949.541 | 93.826.929 | 50.240.000 |

Nguồn: Báo cáo thường niên VIB năm 2009 - 2013[20]

3.2.2. Thực trạng năng lực cạnh tranh của Ngân hàng TMCP quốc tế Việt Nam

Căn cứ vào các tiêu chí đo lường năng lực cạnh tranh đã nói trên, tác giả đánh giá thực trạng năng lực cạnh tranh của VIB theo các nhóm:

3.2.2.1. Nhóm sức mạnh nội tại:

a. Năng lực tài chính :

Tổng tài sản [16], [20], [22].

Bắt đầu từ năm 2008 là khoảng thời gian đầy biến động của nền kinh tế thế giới và trong nước, ảnh hưởng không nhỏ đến hoạt động sản xuất kinh doanh của nhiều doanh nghiệp, tạo ra nhiều khó khăn và thách thức đối với VIB. Ban lãnh đạo VIB đã chọn phương án tăng trưởng an toàn và bền vững, tập trung cho quản trị rủi ro và tăng trưởng hiệu quả hoạt động thay vì mở rộng thị phần như những năm trước đây, điều chỉnh chính sách, định hướng kinh doanh phù hợp với diễn biến của thị trường .

Biểu đố 3.10: Tổng tài sản của VIB qua các năm

Đơn vị tính : Tỷ đồng

70000.0

93827.0 96950.065023.0 76875.0

60000.0

50240.0

50000.0

39305.040025.0

40000.0

30000.0

19525.0

20000.0

8994.0

10000.0

.0

Nguồn: Báo cáo thường niên các năm 2005 - 2013 của VIB [20]

Tính đến 31/12/2013, tổng tài sản của VIB đạt 76.875 tỷ đồng, tăng gần 20% so với năm 2012. Các năm kinh doanh VIB gần như đều vượt kế hoạch ở hầu hết các chỉ tiêu.

Biểu đồ 3.11 a: So sánh các NHTMCP Việt Nam theo tổng tài sản 2006 - 2008

Đơn vị tính : Tỷ đồng

Nguồn: Báo cáo thường niên của các NHTMCP các năm 2006 – 2008 [58]

Như vậy, nếu xét về tổng tài sản, tính đến hết năm 2008, VIB hiện xếp thứ 7 trong số các ngân hàng thương mại cổ phần Việt Nam, hạ 2 bậc so với năm 2006, nhưng vẫn đứng trong nhóm 10 ngân hàng thương mại cổ phần có quy mô lớn nhất Việt Nam.

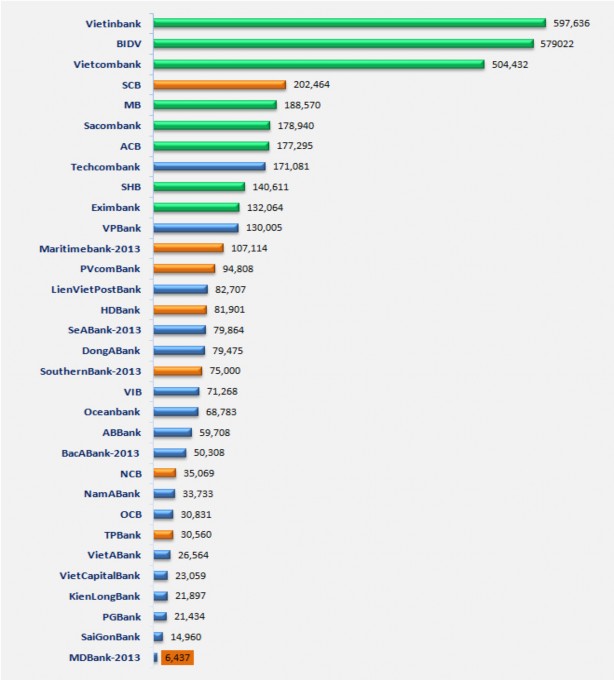

Biểu đồ 3.11 b: So sánh các NHTMCP Việt Nam theo tổng tài sản đến 30/06/2014

Đơn vị tính :Tỷ đồng

Nguồn: http://cafef.vn/tai-chinh-ngan-hang/xep-hang-tong-tai-san-cua-cac-ngan- hang-hien-nay-ra-sao-201408291007123500ca34.chn

Như vậy với mục tiêu chiến lược kinh doanh trong giai đoạn 2008 - 2013, mặc dù VIB đã rất cố gắng và nỗ lực, phấn đấu không những không nằm trong TOP 3 ngân hàng thương mại cổ phần lớn như đã đề ra mà còn tụt hạng rất nhiều về quy mô tổng tài sản, đứng thứ 19 trên bảng xếp hạng và xếp sau một loạt các Ngân hàng có quy mô nhỏ hơn trước kia: VPB, PVCombank, HDBank, DongABank, Seabank, SHB, MSB, Lienvietpostbank,... Nguyên nhân do VIB đã chủ động giảm thiểu trên thị trường liên ngân hàng thông qua việc giảm các hoạt động và số dư của thị trường liên ngân hàng, giảm dư nợ trên thị trường 1 phù hợp với khẩu vị rủi ro mới, khiến cho cả dư nợ và huy động đều giảm mạnh. Việc giảm quy mô của tài sản rủi ro trong bối cảnh nợ xấu toàn hệ thống tăng cao như hiện nay không phải là xấu mà sẽ tăng thêm sự ổn định cho ngân hàng, tối thiểu hóa những ảnh hưởng tiêu cực cho giá trị bên vững của ngân hàng trong bối cảnh kinh tế hết sức ảm đạm với rất nhiều bất chắc. Đây là tín hiệu tốt cho sự phát triển về lâu dài.

Hoạt động huy động vốn:

Thị trường vốn năm 2010 - 2011 khả quan hơn năm 2009, tuy nhiên tăng trưởng huy động vốn chậm dần vào những tháng cuối năm khi các ngân hàng đua nhau tăng lãi suất huy động. Trong năm 2012 huy động vốn đã giảm 30% so với năm 2011, việc huy động giảm là do VIB tuân thủ quy định về trần lãi suất huy động theo quy định của NHNN song vẫn đảm bảo được khả năng thanh khoản và đáp ứng hợp lý nhu cầu vốn cho hoạt động kinh doanh với khẩu vị tín dụng mới. Sang năm 2013 đã có tăng nhẹ trở lại gần 10%.

Biểu đồ 3.12: Tăng trưởng vốn huy động các năm 2009 - 2013

Đơn vị tính : Tỷ đồng

59563 | 57489 | |||

32365 | 40062 | 43239 | ||

80000.0

60000.0

40000.0

20000.0

.0

Nguồn: Báo cáo thường niên các năm 2010 - 2013 của VIB [20]

Thị trường vốn huy động mấy năm về đây gặp nhiều khó khăn khi lãi suất nhiều lần đảo chiều, những tháng cuối năm các ngân hàng đua nhau tăng lãi suất huy động, NHNN áp dung nhiều biện pháp để ổn định thị trường. Trước tình hình đó ngân hàng đã đưa ra các quyết định điều chỉnh lãi suất theo hướng linh hoạt để phù hợp với thị trường, triển khai nhiều chương trình tiếp thị, khuyến mãi. Cùng với hiệu quả từ việc triển khai mô hình kinh doanh và dịch vụ mới, đầu tư vào cơ sở vật chất, xây dựng thương hiệu và phát triển chất lượng dịch vụ ngân hàng đã giúp VIB vừa đảm bảo thanh khoản vừa tiếp tục tối ưu hóa nguồn vốn phục vụ cho kế hoạch sử dụng vốn của ngân hàng. Tính đến 31/12/2010, tổng nguồn vốn huy động từ nền kinh tế đạt 59.563 tỷ đồng tăng hơn 74% so với năm 2009 và vượt kế hoạch 12% cao hơn so với mức tăng truởng của toàn ngành ngân hàng (24%). Trong đó huy động dân cư tăng 44%, huy động khách hàng doanh nghiệp tăng 37%, ngoài ra năm 2010 VIB còn phát hành thành công 12.000 tỷ đồng trái phiếu. Đồng thời với sự tăng trưởng về nguồn vốn, VIB đã duy chì và phát triển được một lượng khách hàng lớn trong năm qua. Năm 2011, có giảm nhẹ so với năm 2010 ở mức 57.489 tỷ đồng và tiếp tục giảm trong năm 2012 song cũng là một kết quả đáng ghi nhận trong thị trường tiền tệ luôn biến động và cạnh tranh gay gắt. Sang năm 2013 đã có tăng nhẹ trở lại gần 10%.

Bảng 3.3: Cơ cấu nguồn vốn huy động từ dân cư và các TCKT của VIB

2009 (Tỷ đồng) | 2010 (Tỷ đồng) | 2011 (Tỷ đồng) | 2012 (Tỷ đồng) | 2013 (Tỷ đồng) | |

Huy động vốn dân cư | 18.893 | 38.211 | 35.539 | 23.038 | 26.018 |

Huy động vốn các TCKT | 15.317 | 21.352 | 21.950 | 17.024 | 17.221 |

Tổng vốn huy động | 34.210 | 59.563 | 57.489 | 40.062 | 43.239 |

Nguồn : Báo cáo thường niên các năm 2009 - 2013 của VIB [20]

Nhìn vào hoạt động huy động vốn có thể thấy so với bình quân toàn ngành và các ngân hàng cạnh tranh trực tiếp : HDBank, SHB, ACB, Techcombank, MBBank, VPBank, MartimeBank…VIB đang có xu hướng tăng chậm lại, thậm chí sụt giảm so với cùng kỳ các năm trước. Trong khi các Ngân hàng này vẫn tăng đều ở mức 1 con số từ 5 – 9%, đây chính là điểm yếu ảnh hưởng đến cạnh tranh mà VIB đang thua kém cần phải khắc phục. Nguồn vốn tăng trưởng mà tốt sẽ là cơ sở đảm bảo cho khả năng thanh khoản và thúc đầy các hoạt động cho vay gia tăng. Có thể kể đến nguyên nhân

sụt giảm là do công tác phát triển các sản phẩm huy động và quản lý dòng tiền không kỳ hạn chưa tốt khiến cho lãi suất huy động cũng bị động không đủ sức cạnh tranh,…

Hoạt động tín dụng và bảo lãnh

Hoạt động tín dụng ngành năm 2010 tăng trưởng chậm trong những tháng đầu năm do ảnh hưởng của chu kỳ kinh tế và các biện pháp kiểm soát của NHNN. Thực hiện chủ trương thắt chặt tín dụng, nâng cao độ an toàn trong hoạt động ngân hàng, NHNN ban hành Thông tư 13 hiệu lực từ 01/10/2010 về hạn chế tăng trưởng tài sản có sinh lời cũng như tăng trưởng tín dụng. Với việc tăng vốn điều lệ kịp thời từ Ngân hàng CBA và các chính sách tín dụng linh hoạt, VIB đã đạt được mức tăng trưởng dư nợ tốt trong 4 tháng cuối năm. Tính đến 31/12/2010, tổng dư nợ tín dụng của VIB đạt 41.731 tỷ đồng tăng 52,6% so với năm 2009, cao hơn mức tăng trưởng chung của ngành ngân hàng (27%). Cùng với tăng trưởng tín dụng, VIB chú trọng đên chất lượng tín dụng, tăng cường quản lý rủi ro trong hoạt động cho vay nhờ đó các khoản vay được kiểm soát chặt chẽ, đảm bảo tính ổn định và bền vững, nợ xấu của VIB ở mức 1.59%, thấp hơn mức 2,2% của toàn ngành ngân hàng. Sang năm 2011, dư nợ tín dụng của VIB tiếp tục tăng trưởng. Tính đến cuối năm 2011, tổng dư nợ tín dụng của VIB đạt 43.497 tỷ đồng, tăng nhẹ so với 31/12/2010. Tuy nhiên sang năm 2012 dư nợ cho vay giảm 22% so với năm 2011 do VIB đã tập trung duy chì và phát triển dư nợ cho vay đối với các lĩnh vực được ưu tiên, đồng thời giảm mạnh dư nợ ở các lĩnh vực và nhóm khách hàng có rủi ro tiềm ẩn cao. Năm 2013 có tăng nhẹ.

Biểu đồ 3.13: Tăng trưởng dư nợ cho vay của VIB

50000.0

40000.0

30000.0

20000.0

10000.0

.0

2009

2010

2011

2012

2013

Đơn vị tính: Tỷ đồng

41257.0 | 42809.0 | |||

27103.0 | 33313.0 | 34313.0 | ||

Nguồn: Báo cáo thường niên các năm 2010 –2013 của VIB [20]