ngân hàng trong tứ phân vị, và sự khác biệt các sai số nhóm cao nhất với thấp nhất sẽ phản ánh sự khác biệt về hiệu quả (Mester (1996)).

1.1.3. Cách tiếp cận phi tham số (Non – Parametric Approach) của cách tiếp cận cấu trúc

Không giống cách tiếp cận tham số, tiếp cận phi tham số không yêu cầu xây dựng hàm sản xuất hay chi phí cho những ngân hàng. Thay vào đó, tiếp cận này cho phép kết hợp nhiều đầu vào với đầu ra trong việc tính điểm hiệu quả.

Cách tiếp cận tham số khá hữu ích khi đo lường hiệu quả trong ngành ngân hàng. Bởi có nhiều mối quan hệ giữa các đầu vào – đầu ra là không xác định, và xem xét mối quan hệ đồng thời của nhiều đầu vào, nhiều đầu ra.

Có hai phương pháp trong cách tiếp cận phi tham số gồm: Phương pháp phân tích bao dữ liệu DEA (Data Envelopment Analysis); và phương pháp xử lý các yếu tố tự do Hull (Free Disposal Hull, FDH).

- Phân tích bao dữ liệu DEA là một kỹ thuật quy hoạch tuyến tính cho phép nhiều đầu vào và đầu ra được đánh giá, và cung cấp số điểm hiệu quả cho từng đơn vị được đánh giá. DEA là phương pháp đặc trưng của cách tiếp cận phi tham số. DEA được phát triển bởi Charnes (1978) khi đánh giá hiệu quả sử dụng nguồn lực của khu vực công với nhiều nguồn lực đầu vào cũng như đầu ra.

- Phương pháp xử lý các yếu tố tự do Hull – FDH đã được phát triển như một tập hợp con của DEA. FDH sử dụng một tập hợp nhỏ hơn của các đơn vị khi xác định hiệu quả biên. Đồng thời, FDH không áp đặt nhiều hạn chế về biên như DEA và đưa đến kết quả ước lượng hiệu quả trung bình lớn hơn so với DEA (Tulkens (2006)).

1.1.4. Phương pháp phân tích bao dữ liệu (DEA)

Đây là một phương pháp trong cách tiếp cận phi tham số, và Farrell (1957) đã đưa ra một thang đo hiệu quả kỹ thuật để phản ánh khả năng của một ngân hàng đạt được đầu ra cực đại từ một tập hợp đầu vào cho trước. Nghiên cứu của Farrell trở thành động lực cần thiết để phát triển những phương pháp và mô hình đánh giá hiệu quả tốt hơn. Charnes et al. (1978) đã dựa trên gợi ý của Farrell phát triển thành mô hình DEA, ý tưởng là áp dụng đường giới hạn khả năng sản xuất (Production

Có thể bạn quan tâm!

-

Mức độ ảnh hưởng của nợ xấu đến hiệu quả ngân hàng tại hệ thống ngân hàng thương mại Việt Nam - 2

Mức độ ảnh hưởng của nợ xấu đến hiệu quả ngân hàng tại hệ thống ngân hàng thương mại Việt Nam - 2 -

Mục Tiêu Nghiên Cứu Và Câu Hỏi Nghiên Cứu

Mục Tiêu Nghiên Cứu Và Câu Hỏi Nghiên Cứu -

Cơ Sở Lý Luận Về Hiệu Quả Ngân Hàng, Nợ Xấu, Và Cơ Sở Lý Thuyết Về Mối Quan Hệ Giữa Nợ Xấu Và

Cơ Sở Lý Luận Về Hiệu Quả Ngân Hàng, Nợ Xấu, Và Cơ Sở Lý Thuyết Về Mối Quan Hệ Giữa Nợ Xấu Và -

Cơ Sở Lý Thuyết Về Mối Quan Hệ Giữa Nợ Xấu Và Hiệu Quả Ngân Hàng

Cơ Sở Lý Thuyết Về Mối Quan Hệ Giữa Nợ Xấu Và Hiệu Quả Ngân Hàng -

Nghiên Cứu Về Hiệu Quả Ngân Hàng Chéo Ở Những Quốc Gia

Nghiên Cứu Về Hiệu Quả Ngân Hàng Chéo Ở Những Quốc Gia -

Các Nghiên Cứu Về Mức Độ Ảnh Hưởng Của Nợ Xấu Đến Hiệu Quả Ngân Hàng, Và Mối Quan Hệ Giữa Nợ Xấu Với Hiệu Quả Ngân Hàng

Các Nghiên Cứu Về Mức Độ Ảnh Hưởng Của Nợ Xấu Đến Hiệu Quả Ngân Hàng, Và Mối Quan Hệ Giữa Nợ Xấu Với Hiệu Quả Ngân Hàng

Xem toàn bộ 200 trang tài liệu này.

Possibility Frontier – PPF) làm tiêu chí đánh giá hiệu quả (mang tính tương đối) giữa các công ty trong cùng một ngành (các DMUs – Decision Making Units, đơn vị ra quyết định). Những công ty đạt đến mức giới hạn khả năng sản xuất sẽ được coi là hiệu quả và không đạt đến PPF sẽ bị coi là kém hiệu quả.

Theo đó, việc đánh giá hiệu quả của các DMU thường phải dựa vào nhiều chỉ số hiệu quả khác nhau bởi một DMU thường sử dụng một tổ hợp các yếu tố đầu vào để thu được một loạt các yếu tố đầu ra. Đến lượt những đầu vào, đầu ra lại rất khác nhau về bản chất, thướt đo…,nên để đánh giá tổng hợp cho từng DMU và so sánh giữa các DMU đòi hỏi phải quy về cùng một thướt đo là tiền tệ. Khó khăn nhất là việc xác định giá cả của tất cả yếu tố đầu vào và đầu ra.

Nếu giả thiết một DMU sử dụng m yếu tố đầu vào x để sản xuất n yếu tố đầu ra y với cách thức phối hợp các đầu vào và đầu ra nhất định theo hai trọng số tương ứng là v và u (u và v là tập hợp giá cả của các biến đầu vào và đầu ra, giả thuyết thông tin là đầy đủ), lúc này hiệu quả DMU được tính như sau:

.// =

3

145

0121

![]()

9

745

6781

i = 1…m; j = 1…n (1.3)

Áp dụng công thức trên để tính toán hiệu quả lần lượt của từng DMU và trên lý thuyết, mỗi DMU sẽ khác nhau về x và y, còn u, v, m, n là giống nhau. Nếu trường hợp không xác định được giá cả, có thể giả thuyết rằng 1 biến đầu vào xi hoặc 1 biến đầu ra yi sẽ được gán cho 1 trọng số vi hoặc ui dựa vào mức độ quan trọng của biến đầu vào hoặc đầu ra đó đối với DMU. Tuy vậy, mỗi DMU sẽ có đánh giá khác nhau về tầm quan trọng của từng biến đầu vào và đầu ra, vì thế mỗi DMU sẽ rất khác nhau về cả u, v, x, và y. Chính vì vậy, phương pháp DEA sẽ can thiệp và giải quyết vấn đề trên.

Và phương pháp DEA về sau được phát triển ở nhiều dạng mô hình khác nhau với ứng dụng rộng rãi cho nhiều ngành nghề, trong đó có ngân hàng (Kumar & Gulati (2013)). DEA tạo hàng thử biểu mức độ hiệu quả kỹ thuật (Technical Efficiency – TE) trên cơ sở biên hiệu quả (efficient frontier) hoặc đường hiệu quả tối ưu thực tế (best practice frontier) cho những DMUs trong nghiên cứu.

Với khuôn khổ bài nghiên cứu, các DMUs được lựa chọn là những ngân hàng thương mại tại Việt Nam (gọi là ngân hàng), và sử dụng những dữ liệu thứ cấp để đo lường hiệu quả ngân hàng. Lúc này, phương pháp DEA được dùng để giải quyết bài toán tuyến tính nhằm xây dựng hiệu quả biên hoặc đường hiệu quả tối ưu thực tế. Trong thực tế, mô hình DEA được xây dựng phát triển khá đa dạng và việc áp dụng để tính toán hiệu quả cũng tùy vào kỹ thuật và mục tiêu khác nhau.

Tuy nhiên, với mục đích phân tích khác nhau, các nhà nghiên cứu thường phân loại những mô hình DEA được sử dụng trong đo lường hiệu quả ngân hàng thành hai nhóm chính (Kumar & Gulati (2013)): (i) Nhóm mô hình DEA không phân bổ (non – allocation DEA models); (ii) nhóm mô hình DEA phân bổ (allocation DEA models).

Nhóm mô hình DEA không phân bổ (non – allocation DEA models)

Nhóm mô hình DEA không phân bổ tính điểm hiệu quả kỹ thuật cho từng ngân hàng đơn lẻ mà không sử dụng bất cứ thông tin về giá cả của đầu vào và đầu ra. Theo đó, hiệu quả kỹ thuật (Technical Efficiency – TE) là một điểm số nhận giá trị từ 0 đến 1, và TE đề cập việc chuyển đổi các đầu vào thành đầu ra sao cho tối ưu nhất. Hay TE của ngân hàng là khả năng chuyển đổi nhiều nguồn lực đầu vào thành nhiều dịch vụ tài chính (Bhattacharyya et al. (1997)), và một ngân hàng gọi là kém hiệu quả khi hoạt động dưới biên hiệu quả.

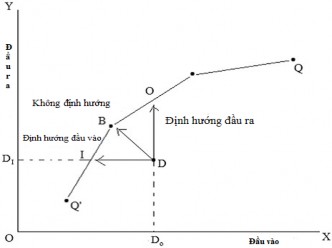

Theo Abraham Charnes et al. (1994), để tính điểm TE thì có ba cách tiếp cận bằng ba mô hình: (i) mô hình định hướng đầu vào (input – oriented models); (ii) mô hình định hướng đầu ra (output – oriented models); và (iii) mô hình không định hướng (non – oriented models).

- Mô hình định hướng đầu vào (input – oriented models) là mô hình mà ngân hàng tạo ra sản lượng đầu ra với lượng đầu vào ít nhất. Theo định hướng này, các ngân hàng trong nghiên cứu được cho là không hiệu quả (inefficient) khi đem so sánh với vùng biên hiệu quả. Lúc này, các ngân hàng cần gia tăng hiệu quả bằng cách quản lý tốt hơn hoặc tiết giảm chi phí đầu vào để mức sản lượng đầu ra vốn có.

- Mô hình định hướng đầu ra (output – oriented models) là mô hình mà ngân hàng tạo ra giá trị đầu ra tối đa với một lượng đầu vào nhất định. Theo định hướng này, các ngân hàng không hiệu quả được vạch một đường thẳng lên vùng biên hiệu quả nhằm gia tăng sản xuất thêm đầu ra. Tối đa hóa sản lượng có thể bắt buộc sử dụng khi các yếu tố đầu vào bị hạn chế, và nhấn mạnh việc gia tăng đầu ra.

- Mô hình không định hướng (non – oriented models) là mô hình mà ngân hàng đạt hiệu quả khi tối ưu hóa cả đầu vào và đầu ra. Theo định hướng này, các ngân hàng không hiệu quả sẽ được vạch một đường thẳng đến vùng biên hiệu quả, nhằm gia tăng hiệu quả bằng cách giảm đầu vào và tăng đầu ra sao cho đạt mức tối ưu.

Theo Kumar & Gulati (2013), Hình 1.1 có thể mô tả các định hướng trong từng mô hình DEA với trường hợp đơn giản một đầu vào và một đầu ra. QQ’ là đường hiệu quả biên, ngân hàng D là đơn vị ra quyết định (DMU) không hiệu quả. Điểm I là điểm chuẩn cho cho hiệu quả ngân hàng của ngân hàng D theo mô hình định hướng đầu ra. Hiệu quả tương đối của ngân hàng D là tỷ số giữa DII/DID. Điểm O là điểm chuẩn cho hiệu quả ngân hàng D theo mô hình định hướng đầu ra. Hiệu quả tương đối của ngân hàng D lúc này là tỷ số giữa DDO /DOO. Cuối cùng điểm B là điểm chuẩn cho hiệu quả ngân hàng D theo mô hình không định hướng.

Hình 1.1: Ba mô hình theo ba cách tiếp cận Abraham Charnes et al. (1994)

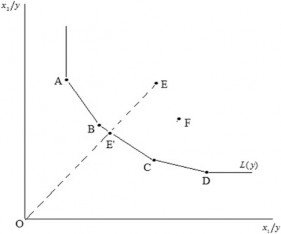

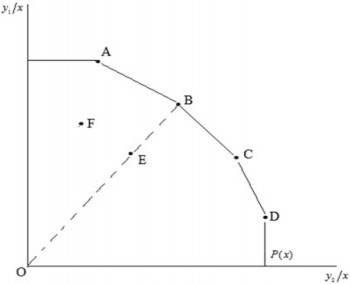

Hình 1.2 mô tả về một trường hợp nghiên cứu thực nghiệm đo lường hiệu quả kỹ thuật TE theo mô hình định hướng đầu vào (input – oriented models). Với sơ đồ

cho thấy hai chiều biên hiệu quả trong không gian đầu vào để sản xuất cùng lượng đầu ra y, nhưng với số lượng khác nhau của các yếu tố đầu vào x1 và x2. Lúc này, biên hiệu quả trong không gian đầu vào được xác định bởi các ngân hàng A, B, C, D (đường L(y)), và các ngân hàng khác muốn đạt hiệu quả phải tối thiểu hóa đầu vào để sản xuất cùng mức sản lượng.

Hình 1.2: Hiệu quả kỹ thuật theo định hướng đầu vào

Ngân hàng A, B, C, D được gọi là những ngân hàng đạt mức hiệu quả kỹ thuật TE tối đa, điểm TE bằng 1. Ngược lại, ngân hàng E, F là những ngân hàng thiếu hiệu quả bởi vì phải cần điều chỉnh đầu vào để sản xuất cùng một mức sản lượng đầu ra. Đo lường hiệu quả kỹ thuật TE như sau:

#;<6=

: = Đầ6 0àA =ố# =C#ể6

Đầ6 0àA =CựF =ế

(1.4)

Điểm TE của ngân hàng E là :H= IHJ, :H< 1, ngân hàng E có thể tiến

#;<6= IH

đến vùng biên hiệu quả bằng cách tiết giảm chi phí đầu vào bởi một lượng bằng EE’.

Hình 1.3: Hiệu quả kỹ thuật theo định hướng đầu ra

Hình 1.3 mô tả điểm hiệu quả kỹ thuật theo mô hình định hướng đầu ra. Trong trường hợp này, các ngân hàng A, B, C, D, E và F tạo ra sản lượng bằng sự kết hợp của hai đầu ra y1 và y2 với một lượng đầu vào. Các tuyến tính từng phần theo đường biên ABCD là quỹ tích của hiệu quả ngân hàng, và các ngân hàng A, B, C, D được gọi là hiệu quả. Ngân hàng E, F là hai ngân hàng không hiệu quả. Theo mô hình định hướng đầu ra, hiệu quả kỹ thuật TE được định nghĩa là tỷ lệ mà sản lượng đầu ra có thể tối ưu hóa mà không cần thay đổi lượng đầu vào. Hiệu quả kỹ thuật TE được tính như sau:

A6=<6=

: = Đầ6 MN =CựF =ế

Oố# đN CóN đầ6 MN

(1.5)

Hai ngân hàng E, F là những đơn vị không hiệu quả kỹ thuật theo mô hình

định hướng đầu ra. Đo lường hiệu quả kỹ thuật TE của ngân hàng E: :H= IH.

A6<6= IR

Ngân hàng E có thể tiến đến hiệu quả tại biên hiệu quả bằng cách gia tăng thêm sản lượng đầu ra bằng một mức EB.

Các mô hình DEA không phân bổ được sử dụng rộng rãi để tính điểm hiệu quả kỹ thuật bao gồm: Mô hình CCR; mô hình BCC; mô hình thêm vào (the additive model); mô hình multiplicative; mô hình SBM (theo slack – based measures

model); mô hình siêu hiệu quả (super – efficiency model), và mô hình DEA với đầu vào/đầu ra không mong muốn.

Nhóm mô hình phân bổ (allocation DEA models)

Nhóm mô hình phân bổ được sử dụng để ước lượng chi phí, doanh thu và lợi nhuận biên để tính điểm hiệu quả tương ứng với ba mục tiêu quan trọng là tối thiểu hóa chi phí, tối đa hóa doanh thu, tối đa hóa lợi nhuận. Những mô hình này có tính đến yếu tố giá của đầu vào, đầu ra hoặc cả hai khi tính điểm hiệu quả cho từng ngân hàng.

Mô hình phân bổ bao gồm: mô hình DEA hiệu quả chi phí (CE – Cost Efficiency), mô hình DEA hiệu quả doanh thu (RE – Revenue Efficiency), và mô hình DEA hiệu quả lợi nhuận (PE - Profit Efficiency).

Theo đó, đo lường hiệu quả chi phí (CE) sẽ cung cấp cách thức làm thế nào để chi phí một ngân hàng đạt đến chi phí của hiệu quả tối ưu thực tế nhằm sản xuất cùng một lượng đầu ra. Còn hiệu quả doanh thu (RE) thì đo lường sự thay đổi doanh thu của ngân hàng có điều chỉnh sai số ngẫu nhiên, so với doanh thu ước tính thu được từ sản xuất ra sản lượng hiệu quả nhất như các ngân hàng có hiệu quả tối ưu thực tế. Cuối cùng là hiệu quả lợi nhuận (PE), là tỷ số giữa lợi nhuận thực tế với lợi nhuận tối đa, hiệu quả này được được nhờ sự kiểm soát cả chi phí và doanh thu của một ngân hàng.

1.1.5. Các nhân tố ảnh hưởng đến hiệu quả ngân hàng

Những năm qua, nhiều nghiên cứu về hiệu quả ngân hàng được thực hiện ở khắp nơi, đặc biệt là mối quan tâm của nợ xấu với hiệu quả ngân hàng. Các nghiên cứu cũng chỉ ra nguyên nhân một ngân hàng phá sản có liên hệ rất mạnh bởi tỷ lệ nợ xấu cao, và đo lường chất lượng của tài sản có ý nghĩa dự đoán được xác xuất xảy ra vỡ nợ/khủng hoảng (Whalen (1991); Barr et al., (1994); Shaffer (2012)…). Vì vậy, nợ xấu là một nhân tố chính và gây tiêu cực dẫn đến sự kém hiệu quả một ngân hàng.

Berger & DeYoung (1997), Berger & Humphrey (1991), DeYoung (1998) tìm thấy sự khác biệt lớn về hiệu quả ngân hàng giữa các ngân hàng so sánh. Tính không hiệu quả nằm ở khả năng vận hành – sản xuất như vấn đề quản lý, chi phí hoạt động, mâu thuẫn phòng ban…Ước tính không hiệu quả đến từ 20% - 25% chi

phí tại ngân hàng (Berger & Humphrey (1991); DeYoung (1998); Kwan (2006)). Và các chi phí này thường tập trung ở chi phí lao động, chi phí lãi, chi phí tài sản cố định. Vì vậy, đo lường hiệu quả ngân hàng phải bao quát toàn bộ các chi phí quan trọng ở đầu ra thì điểm hiệu quả sẽ phải ánh sự khác biệt giữa các ngân hàng.

Quy mô ngân hàng có ảnh hưởng đến hiệu quả ngân hàng. Nhiều nghiên cứu thực nghiệm cho thấy mối quan hệ giữa lợi thế quy mô kinh tế (scale economies) và hiệu quả hoạt động của ngân hàng như Cornett et al. (2006), Kovner et al. (2015)… Lúc này, các ngân hàng có quy mô lớn hơn thường có hiệu quả ngân hàng hơn.

Tóm lại, đối với hiệu quả ngân hàng thì nợ xấu là nguyên nhân chính dẫn đến sự bất ổn của một ngân hàng. Đồng thời, tính không hiệu quả có liên hệ trực tiếp đến và giải thích được tại sao một ngân hàng trở nên yếu kém. Do đó, hai nhân tố là nợ xấu và tính hiệu quả sẽ được tiến hành phân tích lẫn kiểm chứng ở những phần sau. Riêng nhân tố quy mô ngân hàng có ảnh hưởng đến hiệu quả ngân hàng, nhưng được loại bỏ khi xây dựng mô hình kinh tế lượng trong luận án bởi yếu tố quy mô ngân hàng đã được tính đến khi đo lường hiệu quả ngân hàng.

1.2. CƠ SỞ LÝ THUYẾT VỀ MỐI QUAN HỆ GIỮA NỢ XẤU VÀ HIỆU QUẢ NGÂN HÀNG

1.2.1. Cơ sở lý luận về nợ xấu

1.2.1.1. Các quan điểm về nợ xấu

Theo IMF (2004), một khoản vay được coi là nợ xấu khi quá hạn thanh toán gốc hoặc lãi 90 ngày hoặc hơn; khi các khoản lãi suất đã quá hạn 90 ngày hoặc hơn đã được vốn hóa, cơ cấu lại, hoặc trì hoàn theo thỏa thuận; khi các khoản thanh toán đến hạn dưới 90 ngày nhưng có thể nhận thấy những dấu hiệu rõ ràng cho biết người vay sẽ không thể hoàn trả nợ đầy đủ (người vay phá sản). Sau khi khoản vay được xếp vào danh mục nợ xấu, nó hoặc bất cứ khoản vay thay thế nào cũng nên được xếp vào danh mục nợ xấu cho tới thời điểm phải xóa nợ hoặc thu hồi được lãi và gốc của khoản vay đó hoặc thu hồi được khoản vay thay thế.

Còn Ủy ban Basel về Giám sát Ngân hàng (BCBS) thì không đưa ra định nghĩa cụ thể nào về nợ xấu (Basel 2002). Tuy nhiên, trong các hướng dẫn về các