doanh 6 tháng đầu năm 2011 của các ngân hàng trên địa bàn tỉnh Hòa Bình)

- 01 Ngân hàng Nông Nghiệp với 22 chi nhánh, phòng giao dịch.

- 04 Quỹ Tín dụng Nhân dân: Quỹ Phương Lâm – Đồng Tiến, Quỹ Chăm Mát,

Quỹ Cao Phong, Quỹ Hòa Sơn

- 03 Ngân hàng thương mại cổ phần đang hoạt động: Ngân hàng VPBank,

Ngân hàng Đầu Tư, Ngân hàng Công Thương.

Các đối thủ biết rõ nhau về: năng lực tài chính, mạng luới hoạt động, thị phần hoạt động, lãi suất cho vay và huy động, phí các loại dịch vụ. Vì vậy trong các chiến lược kinh doanh dễ bị đối thủ cạnh tranh đưa ra những chiến lược đối đầu. Mặt khác, các ngân hàng vừa cạnh tranh vừa hợp tác cùng phát triển do đặc điểm uy tín hệ thống. Sự thất bại của một ngân hàng sẽ ảnh hưởng xấu tới an toàn cả hệ thống các tổ chức tín dụng, ảnh hưởng xấu này diễn ra rất nhanh và có tính lan truyền cao, phạm vi ảnh hưởng lớn, mở rộng ra ngoài ngành ngân hàng.

1.5.4 Các yếu tố nội tại của ngân hàng

Ngân hàng là một ngành dịch vụ phức tạp, nhiều rủi ro, chính vì thế, ngành ngân hàng đòi hỏi rất cao các điều kiện về cung như: nguồn nhân lực, nguồn vốn, cơ sở công nghệ và khoa học… Yếu tố nội tại của ngân hàng được đánh giá qua các chỉ tiêu sau:

Có thể bạn quan tâm!

-

Một số giải pháp chiến lược kinh doanh cho ngân hàng VPBank Hòa Bình giai đoạn 2011-2015 - 2

Một số giải pháp chiến lược kinh doanh cho ngân hàng VPBank Hòa Bình giai đoạn 2011-2015 - 2 -

Phân Tích Môi Trường Kinh Doanh Của Doanh Nghiệp

Phân Tích Môi Trường Kinh Doanh Của Doanh Nghiệp -

Khả Năng Sản Xuất, Nghiên Cứu Và Phát Triển (R&d)

Khả Năng Sản Xuất, Nghiên Cứu Và Phát Triển (R&d) -

Cho Vay Mua Nhà – Xây Dựng – Xửa Chữa Nhà

Cho Vay Mua Nhà – Xây Dựng – Xửa Chữa Nhà -

Kết Quả Kinh Doanh Các Năm 2008 – 2011

Kết Quả Kinh Doanh Các Năm 2008 – 2011 -

Phân Tích Môi Trường Kinh Doanh Của Vpbank Hòa Bình

Phân Tích Môi Trường Kinh Doanh Của Vpbank Hòa Bình

Xem toàn bộ 126 trang tài liệu này.

- Nguồn nhân lực: là nguồn lực không thể thiếu ở bất kỳ tổ chức nào. Năng lực cạnh tranh của nguồn nhân lực thể hiện ở những yếu tố như: trình độ đào tạo, trình độ thành thạo nghiệp vụ, động cơ phấn đấu, mức độ gắn bó với doanh nghiệp, ý thức và tác phong làm việc.

- Năng lực về công nghệ: Công nghệ là thành phần quan trọng nhất trong các yếu tố về cơ sở hạ tầng cần thiết trong ngân hàng. Máy móc thiết bị tự động giúp rút ngắn thời gian thao tác, tăng độ chính xác, tiện lợi của các dịch vụ ngân hàng, công nghệ là điều kiện mang tính cơ sở để các ngân hàng triển khai các dịch vụ hiện đại. Công nghệ trong ngân hàng còn bao gồm cả hệ thống thông tin quản lý, hệ thống báo cáo rủi ro trong nội bộ ngân hàng.

- Uy tín ngân hàng: tạo niềm tin cho khách hàng để họ đến giao dịch. Chính

vì thế một ngân hàng có uy tín sẽ có lợi thế trong cạnh tranh thu hút khách hàng.

- Mức độ đa dạng sản phẩm dịch vụ và chất lượng phục vụ khách hàng: Một ngân hàng có nhiều chủng loại sản phẩm và nhiều loại hình dịch vụ cung cấp phù hợp với nhu cầu thị trường và năng lực quản lý của ngân hàng sẽ là ngân hàng có lợi thế. Sự đa dạng hoá về sản phẩm, dịch vụ vừa tạo cho ngân hàng phát triển ổn định hơn vừa giúp ngân hàng phát huy lợi thế nhờ quy mô. Vấn đề đa dạng hoá sản phẩm, dịch vụ cũng phải phù hợp với nguồn lực hiện có nếu không sẽ không mang lại hiệu quả cao.

- Hệ thống mạng lưới hoạt động: là lợi thế kinh doanh nhờ quy mô cũng rất quan trọng đối với hoạt động của ngân hàng, đặc biệt là hiện nay khi các dịch vụ truyền thống của ngân hàng vẫn còn phát triển và hệ thống công nghệ thông tin chưa đáp ứng được cho khả năng triển khai hệ thống ngân hàng hiện đại.

- Năng lực quản lý và cơ cấu tổ chức: Năng lực quản lý thể hiện ở mục tiêu, động cơ, mức độ cam kết của ban điều hành đối với việc duy trì và nâng cao hiệu quả hoạt động của ngân hàng. Chính sách tiền lương và thu nhập đối với tập thể nhân viên, chính sách và quy trình kinh doanh cũng như quy trình quản lý rủi ro, kiểm soát nội bộ. Cơ cấu tổ chức là một chỉ tiêu quan trọng phản ánh cơ chế phân bổ các nguồn lực của ngân hàng có phù hợp với quy mô, trình độ quản lý của ngân hàng, phù hợp với đặc trưng của ngành và yêu cầu của thị trường hay không. Cơ cấu tổ chức của ngân hàng thể hiện ở sự phân chia các phòng ban chức năng, các bộ phận tác nghiệp, các đơn vị trực thuộc, mối quan hệ giữa các bộ phận…

Tóm lại, các doanh nghiệp trong quá trình kinh doanh phải luôn xác định các mục tiêu hàng năm và mục tiêu dài hạn cho mình. Chiến lược kinh doanh chính là con đường và các bước đi trên con đường đạt đến các mục tiêu đó.

TÓM TẮT CHƯƠNG 1

Trong bối cảnh hiện nay, có nhiều thay đổi lớn về môi trường kinh doanh, thị trường cạnh tranh ngày càng được thể hiện khá rõ ràng, ngân hàng muốn thành công, ổn định và phát triển vững chắc nhất định phải có chiến lược kinh doanh. Để xây dựng chiến lược kinh doanh của ngân hàng, chúng ta phải phân tích các yếu tố môi trường bên ngoài cũng như nội bộ của hệ thống để xác định được các nhân tố ảnh hưởng đến hoạt động đó.

Nội dung của Chương I của luận văn đã hệ thống lại toàn bộ những kiến thức chung về chiến lược kinh doanh và quản trị kinh doanh để từ đó vận dụng vào việc xây dựng chiến lược kinh doanh của một doanh nghiệp; bao gồm các vấn đề chính sau đây:

- Sự cần thiết của việc xây dựng chiến lược kinh doanh và cách thức xây dựng chiến lược kinh doanh cho ngân hàng.

- Phương pháp phân tích và đánh giá các yếu tố môi trường kinh doanh bên ngoài và các nhân tố nội bộ ảnh hưởng đến việc xây dựng các chiến lược kinh doanh.

- Đưa ra một số loại hình chiến lược kinh doanh cơ bản thường được áp dụng với ngành ngân hàng: chiến lược tổng quát và chiến lược bộ phận hay chiến lược chức năng được sử dụng ở hệ thông ngân hàng như thế nào.

- Các phương pháp đánh giá chiến lược, thực thi chiến lược và dự đoán khả năng thành công của chiến lược kinh doanh đối với doanh nghiệp.

Những kiến thức cơ bản về lý thuyết chiến lược và quản trị chiến lược kinh doanh trên đây sẽ giúp cho việc đưa ra các giải pháp chiến lược kinh doanh cho ngân hàng Thương Mại Cổ Phần Việt Nam Thịnh Vượng (VPBANK) chi nhánh Hòa Bình sẽ được đề cập đến ở những chương tiếp theo.

CHƯƠNG 2 : THỰC TRẠNG MÔI TRƯỜNG KINH DOANH CỦA

NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN VIỆT NAM THỊNH VƯỢNG CHI NHÁNH HÒA BÌNH

2.1 TỔNG QUAN VỀ NGÀNH NGÂN HÀNG VIỆT NAM

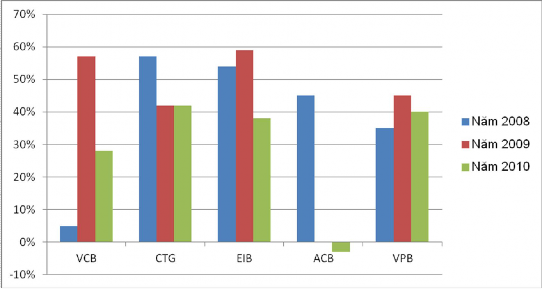

- Tốc độ tăng trưởng lợi nhuận vẫn được duy trì ngay cả trong thời kỳ khủng hoảng: Hai năm qua là thời gian đầy thử thách đối với ngành ngân hàng thế giới. Tuy nhiên, hệ thống ngânhàng Việt Nam đã tránh được những tác động trực tiếp từ cuộc khủng hoảng tài chính toàn cầu với tốc độ tăng trưởng lợi nhuận trung bình năm 2008 đạt 26% và năm 2009 là 47%.Trong năm 2010, mặc dù phải đối mặt với nhiều khó khăn do những quy định mới của ngành ngân hàng nhưng lợi nhuận sau thuế bình quân của các ngân hàng lớn vẫn tăng trưởng trên 23%. (Nguồn: VCSC tổng hợp)

Hình 2.1: Tốc độ tăng trưởng lợi nhuận sau thuế của các ngân hàng

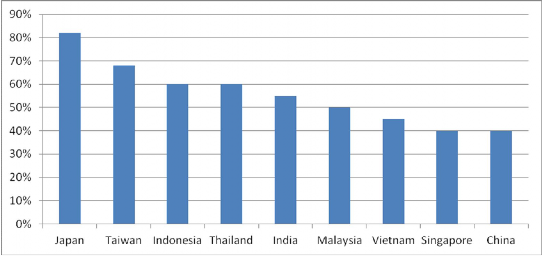

- Tỷ lệ chi phí/lợi nhuận thấp: Tỷ lệ chi phí/lợi nhuận của ngành ngân hàng Việt Nam trung bình khoảng 40%, thấp hơn nhiều so với các ngân hàng khác trong khu vực và chỉ cao hơn các ngân hàng của Trung Quốc và Singapore. Với lợi thế

này, các ngân hàng Việt Nam có thể tăng lợi nhuận và nâng cao các tỷ số sinh lời. (Nguồn: VCSC tổng hợp, The Asian Banker)

Hình 2.2: Chi phí của hệ thống ngân hàng Việt Nam

- Các chỉ số hiệu quả hoạt động tốt: Quy mô vốn nhỏ kết hợp với khả năng quản lý chi phí tốt là những lợi thế giúp các ngân hàng Việt Nam đạt được tỷ suất lợi nhuận cao.

- Tiềm năng phát triển các dịch vụ ngân hàng bán lẻ và các dịch vụ tài chính cho các doanh nghiệp nhỏ và vừa là lợi thế giúp hệ thống ngân hàng Việt Nam nâng cao các tỷ số hiệu quả hoạt động: Năm 2010, tổng sản phẩm quốc nội của Việt Nam đạt trên 100 tỷ USD với GDP bình quân đầu người đạt gần 1.200USD/người, tăng gấp đôi trong vòng 5 năm qua.

2.2 TỔNG QUAN VỀ NGÂN HÀNG VPBANK HÒA BÌNH

2.2.1 Giới thiệu về Ngân hàng TMCP Việt Nam Thịnh vượng CN Hòa Bình

Ngân hàng VPBank CN Hòa Bình là chi nhánh cấp 1 trực thuộc Ngân hàng TMCP Việt Nam Thịnh vượng.

- Tên đầy đủ: Ngân hàng TMCP Việt Nam Thịnh Vượng chi nhánh Hòa Bình

- Tên giao dịch quốc tế:

VIETNAM PROSPERITY JOINT STOCK COMMERCIAL BANK

- Tên viết tắt: VPBank Hòa Bình

- Địa chỉ: 139 - Cù Chính Lan –T.P Hòa Bình – Tinh Hòa Bình

- Điện thoại: (0218) 389 7152 - Fax: (0218) 3897 068

- Email: vpbhb@vpb.com.vn- Website: vpb.com.vn

Được thành lập vào ngày 15 tháng 12 năm 2007 theo giấy chứng nhận đăng ký kinh doanh số 0100233583-030. Là chi nhánh cấp 1 thứ 28 của Ngân Hàng Thương Mại Cổ Phần Việt Nam Thịnh Vượng (tiền thân là Ngân hàng Thương mại Cổ phần các Doanh nghiệp Ngoài quốc doanh Việt Nam (VPBANK).

Các chức năng hoạt động chủ yếu của VPBank Hòa Bình bao gồm:

- Huy động vốn ngắn hạn, trung hạn và dài hạn.

- Cho vay vốn ngắn hạn, trung hạn và dài hạn.

- Bảo lãnh.

- Kinh doanh ngoại hối.

- Thanh toán điện tử liên ngân hàng.

2.2.2 Cơ cấu tổ chức của VPBank Hòa Bình

2.2.2.1 Sơ đồ bộ máy quản lý

VPBank Hòa Bình đã từng bước tiến hành hoàn thiện hệ thống cơ cấu quản trị nhằm phù hợp với tình hình thực tế doanh nghiệp và cơ chế thị trường cạnh tranh ngày càng gay gắt.

PHÒNGKẾ TOÁN GIAO DỊCH

PHÒNG HÀNH CHÍNH

TỔ TIN HỌC

PHÓ GIÁM ĐỐC 1

PHÒNG PVKH CÁ NHÂN

PHÒNG PVKH DOANH NGHIỆP

BAN QUẢN LÝ TÍN DỤNG

PHÒNG GIAO DỊCH SÔNG ĐÀ

GIÁM ĐỐC

Hình 2.3: Cơ cấu tổ chức của VPBank Hòa Bình

2.2.2.2 Sự phân công trách nhiệm

- Giám Đốc (GĐ): Có trách nhiệm quản lý, điều hành hoạt động kinh doanh của Chi nhánh, phòng Giao dịch trực thuộc đảm bảo thực hiện thành công định hướng và chiến lược phát triển của VPBank Hòa Bình góp phần đưa thương hiệu VPBank trở thành thương hiệu mạnh tại địa bàn tỉnh. Thực hiện nhiệm vụ khác do Ban Lãnh đạo có thẩm quyền phân công.

- Phó Giám Đốc (PGĐ):Giúp việc Giám đốc trong chỉ đạo điều hành nhằm duy trì hoạt động kinh doanh có hiệu quả, đảm bảo tính cạnh tranh so với các Ngân hàng thương mại trên địa bàn và góp phần cùng cả hệ thống VPBank phát triển. Đồng thời trực tiếp quản lý, tổ chức thực hiện các mảng nghiệp vụ cụ thể do Giám đốc Chi nhánh Hòa Bình giao cho.

- Phòng Phục vụ Khách hàng Doanh nghiệp (PVKH DN): Quản lý, phát triển, cho vay, giám sát hoạt động Tín dụng Doanh nghiệp, đảm bảo thực hiện đúng các quy định, quy trình, quy chế cho vay của Ngân hàng Nhà nước và của VPBank. Đồng thời phòng PVKH DN còn tổ chức, giám sát thực hiện các hoạt động kinh doanh nhằm đảm bảo hiệu quả, an toàn và hoàn thành các chỉ tiêu kinh doanh được giao.

- Phòng Phục vụ Khách hàng Cá nhân (PVKH CN): Quản lý, phát triển, cho vay, giám sát hoạt động tín dụng Cá nhân, đảm bảo thực hiện đúng các quy định, quy trình, quy chế cho vay của Pháp luật, Ngân hàng Nhà nước và theo định hướng phát triển của VPBank.

- Phòng Kế toán – Giao dịch (KT-GD): Quản lý, điều hành hoạt động kế toán, giao dịch kho quỹ đảm báo đúng pháp luật, đúng thể lệ, chế độ của Ngân hàng Nhà nước và của VPBank. Phòng KT – GD tổ chức thực hiện hoàn thành chỉ tiêu kế hoạch kinh doanh được giao trong kỳ.

- Phòng Hành Chính (HC):Quản lý, điều hành hoạt động của phòng Hành chính trong công tác hành chính - quản trị và các công tác khác. Phòng HC cung cấp các thông tin trực tiếp cho Giám đốc trong công tác văn phòng và quản lý hành chính - nhân sự.

- Ban quản lý Tín dụng (CA): Có chức năng thẩm định, kiểm tra, hoàn thiện, theo dõi hồ sơ cấp tín dụng cho các khách hàng của phòng PVKH DN, phòng PVKH CN và các PGD trực thuộc Chi nhánh nhằm phục vụ một cách tốt nhất cho khách hàng, đảm bảo tính cạnh tranh của VPBank Hòa Bình..

- Phòng giao dịch Sông Đà (PGD Sông Đà): Quản lý hoạt động Tín dụng và huy động vốn của phòng Giao dịch đúng luật, đúng thể lệ, chế độ của Ngân hàng Nhà nước và của VPBank đảm bảo hoàn thành chỉ tiêu kế hoạch kinh doanh được giao trong kỳ.

2.3 CÁC LOẠI HÌNH SẢN PHẨM DỊCH VỤ

VPBank Hòa Bình ngày càng nỗ lực đa dạng hoá sản phẩm, dịch vụ tài chính ngân hàng, không chỉ dừng lại ở các nghiệp vụ truyền thống là nhận tiền gửi và cho vay mà còn đưa ra thị trường nhiều sản phẩm dịch vụ ngân hàng hiện đại