Bảng 3.8 tác giả tiến hành kiểm định ADF chuỗi dữ liệu EBITA, với độ trễ là 2, ta thấy chuỗi này không có tính dừng. Tiến hành lấy sai phân một lần ta được kết quả như (bảng 5) Chuỗi dừng ở mức ý nghĩa 1%.

![]()

Bảng 3.9 là kiểm định điểm dừng ADF chuỗi dữ liệu EQUITYA, với độ trễ là 0, ta thấy chuỗi này không có tính dừng. Tiến hành lấy sai phân một lần ta được kết quả như (bảng 6) Chuỗi dừng ở mức ý nghĩa 1%.

![]()

Bảng 3. 6. Kiểm định điểm dừng EQUITYA

Panel unit root test: Summary Series: EQUITYA

Date: 10/05/20 Time: 09:34 Sample: 2016 2016

Exogenous variables: Individual effects, individual linear trends Automatic selection of maximum lags

Automatic lag length selection based on SIC: 0

Newey-West automatic bandwidth selection and Bartlett kernel Balanced observations for each test

Cross-

Method Statistic Prob.** sections Obs Null: Unit root (assumes common unit root process)

-13.3747 | 0.0000 | 2 | 4 | |

Breitung t-stat | 2 | 2 |

Có thể bạn quan tâm!

-

Mô Hình Z-Score Và Điểm Số Tín Dụng Tiêu Dùng:

Mô Hình Z-Score Và Điểm Số Tín Dụng Tiêu Dùng: -

Dự Báo Nợ Xấu Dựa Vào Mô Hình Logit-Probit Trên Phần Mềm Eviews 8 Và Dự Báo Phá Sản Dựa Vào Mô Hình Z-Score

Dự Báo Nợ Xấu Dựa Vào Mô Hình Logit-Probit Trên Phần Mềm Eviews 8 Và Dự Báo Phá Sản Dựa Vào Mô Hình Z-Score -

Quy Trình Tín Dụng Đối Với Khách Hàng Doanh Nghiệp:

Quy Trình Tín Dụng Đối Với Khách Hàng Doanh Nghiệp: -

Mô hình toán học Logit - Probit hồi quy và Z-Score trong phân tích và dự báo nợ xấu tín dụng tại Ngân hàng Nayoby Chi nhánh tỉnh Oudomxay - Lào - 11

Mô hình toán học Logit - Probit hồi quy và Z-Score trong phân tích và dự báo nợ xấu tín dụng tại Ngân hàng Nayoby Chi nhánh tỉnh Oudomxay - Lào - 11 -

Mô hình toán học Logit - Probit hồi quy và Z-Score trong phân tích và dự báo nợ xấu tín dụng tại Ngân hàng Nayoby Chi nhánh tỉnh Oudomxay - Lào - 12

Mô hình toán học Logit - Probit hồi quy và Z-Score trong phân tích và dự báo nợ xấu tín dụng tại Ngân hàng Nayoby Chi nhánh tỉnh Oudomxay - Lào - 12

Xem toàn bộ 96 trang tài liệu này.

** Probabilities are computed assuming asympotic normality

(Nguồn: Tác giả tổng hợp từ Eviews 8.0)

Bảng 3. 7. Kiểm định điểm dừng LTLA

Panel unit root test: Summary Series: LTLA

Date: 10/05/20 Time: 09:35 Sample: 2016 2016

Exogenous variables: Individual effects, individual linear trends Automatic selection of maximum lags

Automatic lag length selection based on SIC: 0

Newey-West automatic bandwidth selection and Bartlett kernel Balanced observations for each test

Cross-

Method Statistic Prob.** sections Obs Null: Unit root (assumes common unit root process)

1.36308 | 0.9136 | 4 | 8 | |

Breitung t-stat | 4 | 4 |

** Probabilities are computed assuming asympotic normality

(Nguồn: Tác giả tổng hợp từ Eviews 8.0)

Ta tiến hành kiểm định ADF chuỗi dữ liệu LTLA, với độ trễ là 1, ta thấy chuỗi náy có tính dừng. Tiến hành lấy sai phân một lần ta được kết quả như (bảng 7) Chuỗi dừng ở mức ý nghĩa 1%.

![]()

Bảng 3. 8. Kiểm định tính dừng của SALESA

Panel unit root test: Summary Series: SALESA

Date: 10/05/20 Time: 09:41 Sample: 2016 2016

Exogenous variables: Individual effects, individual linear trends Automatic selection of maximum lags

Automatic lag length selection based on SIC: 0

Newey-West automatic bandwidth selection and Bartlett kernel Balanced observations for each test

Method Statistic Prob.** Cross- sections Obs

Null: Unit root (assumes common unit root process)

2.94379 | 0.9984 | 3 | 6 | |

Breitung t-stat | 3 | 3 |

** Probabilities are computed assuming asympotic normality

(Nguồn: Tác giả tổng hợp từ Eviews 8.0)

Ta tiến hành kiểm định ADF chuỗi dữ liệu SALESA, với độ trễ là 2, ta thấy chuỗi này không có tính dừng. Tiến hành lấy sai phân một lần ta được kết quả như (bảng 8) Chuỗi dừng ở mức ý nghĩa 1%.

![]()

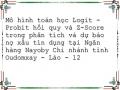

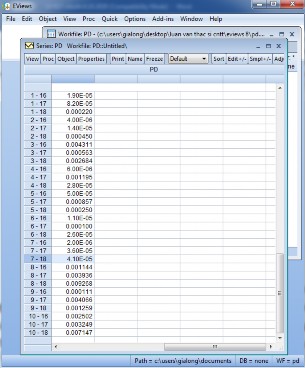

1.2. Xác xuất PD

Các tác giả đã xây dựng mô hình như sau:

PD=1 / (1+exp (2.86 + 3.46LTLA + 3.52EBITA + 11.18EQUITYA + 0.43SALESA))

Doanh nghiệp AVS

PD (2016) = 1 / (1+exp (2.86 + 3.46(0.2732) + 3.52(0.0783) + 11.18(0.5915)

+ 0.43(0.3678))) = 0.000019

PD (2017) = 1 / (1+exp (2.86 + 3.46(0.1958) + 3.52(0.0720) + 11.18(0.6040)

+ 0.43(0.3243))) = 0.000082

PD (2018) = 1 / (1+exp (2.86 + 3.46(0.1171) + 3.52(0.0597) + 11.18(0.7066)

+ 0.43(0.2667))) = 0.000220

Doanh nghiệp KNV

PD (2016) = 1 / (1+exp (2.86 + 3.46(0.1979) + 3.52(0.0162) + 11.18(0.7785)

+ 0.43(0.4956))) = 0.000004

PD (2017) = 1 / (1+exp (2.86 + 3.46(0.0360) + 3.52(0.0100) + 11.18(0.7357)

+ 0.43(0.7207))) = 0.000014

PD (2018) = 1 / (1+exp (2.86 + 3.46(0.0326) + 3.52(0.0067) + 11.18(0.7275)

+ 0.43(0.2719))) = 0.000450

Bảng 3. 9. Biến xác suất phá sản của 10 doanh nghiệp

Tên doanh nghiệp | PD | |||

2016 | 2017 | 2018 | ||

1 | AVS | 0.000019 | 0.000082 | 0.000220 |

2 | KNV | 0.000004 | 0.000014 | 0.000450 |

3 | IMM | 0.004311 | 0.000563 | 0.002684 |

4 | EBC | 0.000006 | 0.001195 | 0.000028 |

5 | RTB | 0.000050 | 0.000857 | 0.000250 |

6 | LAA | 0.000011 | 0.000100 | 0.000026 |

7 | DFD | 0.000002 | 0.000036 | 0.000041 |

8 | KKC | 0.001144 | 0.003936 | 0.009268 |

9 | RBP | 0.000111 | 0.004066 | 0.001259 |

10 | REL | 0.002502 | 0.003249 | 0.007147 |

(Nguồn: Tác giả tổng hợp trên Eviews 8.0) Xuất phát từ thực tiễn, bài nghiên cứu giới thiệu việc sử dụng mô hình Logit (Logistics), đánh giá khả năng trả nợ của 10 nhóm khách hàng khi vay tại Ngân hàng NAYOBY Lào. Trên cơ sở đó đưa ra một số nhận xét và dự báo nợ xấu của Ngân hàng. Khi xác xuất vỡ nợ càng cao thì khả năng trả nợ của khách hàng càng thấp dẫn tới nợ xấu của ngân hàng tăng. Nhìn chung doanh nghiệp AVS năm 2016 đến năm 2018 tăng 0.000201. Doanh nghiệp KNV từ năm 2016 tới năm 2018 đã tăng 0.000446. Doanh nghiệp IMM chỉ số năm 2016 tới năm 2018 đã giảm 0.001627. Doanh nghiệp EBC năm 2016 bằng 0.000006 cho tới năm 2017 đã tăng 0.001189 nhưng tới năm 2018 đã giảm tới 0.001161. Doanh nghiệp RTB thì có tăng nhẹ từ năm 2016 tới năm 2008 tăng 0.000200. Doanh nghiệp LAA nhìn chung thì có sự tăng nhẹ từ năm 2016 tới năm 2018 là 0.000015. Doanh nghiệp DFD có sự tăng dần theo từng năm từ năm 2016 tới 2018 đã tăng 0.000039. Doanh nghiệp KKC có sự tăng từ năm 2016 tới 2017 là 0.002792 và có sự tăng mạnh từ năm 2017 tới 2018 là 0.005332. Doanh nghiệp RBP có sự thay đổi từ năm 2017 tới 2018 đã giảm 0.002807. Doanh nghiệp REL có sự tăng đần từ năm 2016 tới 2018 là

0.004645.

OK (Nguồn: Tác 5 class= lazyload > Hình 3. 7. Nhập dữ liệu vào để phân 5" class="lazyload"> Graph… > OK (Nguồn: Tác 5" class="lazyload">

OK (Nguồn: Tác 5 class= lazyload > Hình 3. 7. Nhập dữ liệu vào để phân 5" class="lazyload"> Graph… > OK (Nguồn: Tác 5" class="lazyload">

Hình 3. 7. Nhập dữ liệu vào để phân tích Z-Score

View > Graph… > OK

(Nguồn: Tác giả tổng hợp trên Eviews 8.0) Biểu đồ 3. 1. Sự biến động của xác xuất phá sản của Ngân hàng NBB

Bảng 3. 10. Kiểm định tính dừng của biến PD

Series: PD | ||||

Date: 11/06/20 Time: 09:43 | ||||

Sample: 2016 2016 | ||||

Exogenous variables: Individual effects, individual linear trends | ||||

Automatic selection of maximum lags | ||||

Automatic lag length selection based on SIC: 0 | ||||

Newey-West automatic bandwidth selection and Bartlett kernel | ||||

Balanced observations for each test | ||||

Method | Statistic | Prob.** | Cross-sections | Obs |

Null: Unit root (assumes common unit root process) | ||||

Levin, Lin & Chu t* | -1.18541 | 0.1179 | 7 | 14 |

Breitung t-stat | 7 | 7 | ||

** Probabilities are computed assuming asympotic normality | ||||

(Nguồn: Tác giả tổng hợp từ Eviews 8.0)

Giả thuyết kiểm định:

H0: = 0 (Yt là chuỗi dữ liệu không dừng)

H1: < 0 (Yt là chuỗi dữ liệu dừng)

Theo kết quả chạy kiểm định ADF, chuỗi dữ liệu của biến PD không có tính dừng. Ta tiến hành xử lý bang cách lấy sai phân một lần để được chuổi dừng kết quả như (bảng 10), với độ trễ bằng 0.

![]()

Ta thấy giá trị ![]() nhỏ hơn các giá trị tới hạn mức ý nghĩa 1%.

nhỏ hơn các giá trị tới hạn mức ý nghĩa 1%.

3.3. Dự báo phá sản dựa trên mô hình Z-Score tại các Doanh nghiệp khách hàng của Ngân hàng

Để áp dụng tính Z-Score, tác giả dùng báo cáo tài chính của một doanh nghiệp đang niêm yết trên sàn chứng khoán Lào để thể hiện cách tính Z-Score.

Tác giả đã lấy công thức của Giáo sư Edward I.Altman , Đối với doanh nghiệp đã cổ phần hóa, ngành sản suất, Z-Score được tính theo công thức:

Z = 1.2X1 + 1.4X2 + 3.3X3 + 0.64X4 + 0.999X5

Nếu Z > 2.99: Doanh nghiệp nằm trong vùng an toàn, chưa có nguy cơ phá sản.

Nếu 1.8 < Z < 2.99: Doanh nghiệp nằm trong vùng cảnh báo, có thể có nguy cơ phá sản.

Nếu Z < 1.8: Doanh nghiệp nằm trong vùng nguy hiểm, nguy cơ phá sản cap.

Bài toán để phân tích Z-Score

Theo công thức của Altman Z = 1.2X1 + 1.4X2 + 3.3X3 + 0.64X4 + 0.999X5

Lấy dữ liệu từ bảng các biến độc lập

AVS (2016) = 1.2(0.2228) + 1.4(0.06) + 3.3(0.0783) + 0.64(0.82) +

0.999(0.3678) = 1.502122122

AVS (2017) = 1.2(0.2084) + 1.4(0.0568) + 3.3(0.072) + 0.64(0.72) +

0.999(0.3243) = 3.331225842

AVS (2018) =1.2(0.0603) + 1.4(0.0442) + 3.3(0.0597) + 0.64(0.08) +

0.999(0.2667) = 2.645950723

KNV (2016) = 1.2(-0.1575) + 1.4(0.0111) + 3.3(0.0163) + 0.64(0.33) +

0.999(0.4956) = 0.58651886

KNV (2017) = 1.2(0.0251) + 1.4(0.0013) + 3.3(0.0101) + 0.64(0.42) +

0.999(0.7207) = 1.467363493

KNV (2018) =1.2(0.0268) + 1.4(0.006) + 3.3(0.0068) + 0.64(0.21) +

0.999(0.2719) = 2.134348117

71

Bảng 3. 11. Các biến độc lập mô hình Z-Score

2016 | 2017 | 2018 | |||||||||||||

X1 | X2 | X3 | X4 | X5 | X1 | X2 | X3 | X4 | X5 | X1 | X2 | X3 | X4 | X5 | |

AVS | 0.2228 | 0.06 | 0.0783 | 0.82 | 0.3678 | 0.2084 | 0.0568 | 0.072 | 0.72 | 0.3243 | 0.0603 | 0.0442 | 0.0597 | 0.8 | 0.2667 |

KNV | -0.1575 | 0.0111 | 0.0163 | 0.33 | 0.4956 | 0.0251 | 0.0013 | 0.0101 | 0.42 | 64.09 | 0.0268 | 0.006 | 0.0068 | 0.21 | 0.2719 |

IMM | 0.1642 | 0.0565 | 0.0681 | 0.39 | 0.0933 | 0.0559 | 0.0169 | 0.0242 | 0.52 | 0.0467 | 0.0903 | 0.0182 | 0.0262 | 0.4 | 0.0472 |

EBC | -0.0631 | -0.0285 | -0.0267 | 0.25 | 0.1221 | -0.067 | 0.007 | 0.0081 | 0.38 | 0.0912 | -0.137 | 0.0001 | 0.001 | 0.27 | 0.112 |

RTB | 0.4908 | 0.0112 | 0.0156 | 0.65 | 0.196 | 0.5264 | 0.0333 | 0.042 | 1.7 | 0.262 | 0.3859 | 0.0487 | 0.0627 | 1.22 | 0.3432 |

LAA | 0.2302 | 0.0094 | 0.0137 | 0.25 | 0.3533 | 0.1851 | 0.0071 | 0.0107 | 0.32 | 0.3486 | 0.1756 | 0.0016 | 0.0042 | 0.13 | 0.3345 |

DFD | 0.0666 | -0.113 | -0.112 | 1.48 | 0.357 | -0.025 | -0.121 | -0.121 | 2.72 | 0.4228 | -0.371 | -0.114 | -0.114 | 9.34 | 0.5066 |

KKC | -0.016 | 0.0828 | 0.0974 | 2.05 | 0.1277 | 0.3541 | 0.0638 | 0.0724 | 1.37 | 0.1197 | 0.1047 | 0.0302 | 0.032 | 0.81 | 0.0742 |

RBP | -0.025 | 0.0007 | 0.0007 | 0.26 | 0.0799 | -0.106 | 0.0118 | 0.0128 | 0.97 | 0.0557 | -0.14 | 0.0104 | 0.0131 | 0.68 | 0.0783 |

REL | 0.0004 | 0.0000 | 0.0081 | 0.21 | 0.1739 | 0.0003 | 0.0000 | 0.0119 | 0.2 | 0.0329 | 0.0003 | 0.0000 | 0.0078 | 0.08 | 0.095 |

(Nguồn: Tác giả tính toán trên Microsoft Excel)