Fitch được đánh giá là một trong những công ty xếp hạng tín dụng hàng đầu trên thế giới, có trụ sở đặt tại New York và Luân Đôn. Fitch là hãng xếp đánh giá tín dụng có quy mô nhỏ nhất trong ba hãng đánh giá tín nhiệm. Hãng chỉ chiếm một thị phần nhỏ trong họat động xếp hạng tín dụng so với hai hãng Standard& Poor và Moody. Đối với hoạt động đánh giá tín dụng, Fitch ratings sử dụng chung hệ thống đánh giá cùng với Standard& Poor, thể hiện trong Bảng 1.1 (Trang 14).

1.2.2 Mô hình điểm số tín dụng doanh nghiệp của Edward I. Altman

Các chỉ số tài chính riêng biệt thường được sủ dụng trong chấm điểm XHTD không thể dự báo chính xác xu hướng khả năng xảy ra khó khăn về tài chính của doanh nghiệp vì phụ thuộc vào nhận thức riêng của từng người.

Nhằm tăng cường tính chính xác khi dự dự báo nguy cơ vỡ nợ của doanh nghiệp trong các mô hình chấm điểm XHTD, các NHTM có thể sử dụng những mô hình dự báo nhiều biến số. Có nhiều phương pháp dự báo nguy cơ vỡ nợ của doanh nghiệp đã được xây dựng và công bố. Tuy nhiên, ít có phương pháp được kiểm tra kỹ lưỡng và chấp nhận rộng rãi như hàm thống kê Z-score của Altman, còn gọi là chỉ số Z.

Chỉ số Z được xây dựng bởi Edward I. Altman (1968), Đại Học New York. Sau đó được Steele (1984), Morris (1997) và các nhà nhiên cứu khác phát triển thêm. Dạng tổng quát của mô hình là Z=c+∑ciri (Trong đó: c là hàng số, ri là các tỷ suất tài chính và chỉ tiêu phi tài chính được sử dụng như những biến số, ci là các hệ số của mỗi biến số trong mô hình). Chỉ số Z là công cụ được cả hai giới học thuật và thực hành, công nhận và sử dụng rộng rãi nhất trên thế giới. Chỉ số này dựa trên phương pháp thống kê với công cụ phân tích biệt số đa yếu tố (MDA).

Chỉ số Z bao gồm 5 tỷ số X1, X2, X3, X4, X5:

X1= Vốn luân chuyển / Tổng tài sản

- Đo lường tỷ trọng tài sản lưu động ròng của doanh nghiệp trong tổng tài sản.

- Vốn luân chuyển = tài sản ngắn hạn – nợ ngắn hạn

- Những khoản thua lỗ trong hoạt động kinh doanh sẽ làm giảm tỷ số X1

X2 = Lợi nhuận giữ lại / Tổng tài sản

- Tỷ số này đo lường lợi nhuận giữ lại tích lũy qua thời gian.

- Sự trưởng thành của công ty cũng được đánh giá qua tỷ số này. Các công ty mới thành lập thường có tỷ số này thấp vì chưa có thời gian để tích lũy lợi nhuận. Theo một nghiên cứu của Dun & Bradstreet (1993), khoảng 50% công ty phá sản chỉ hoạt động trong 5 năm.

X3= EBIT / Tổng tài sản

Có thể bạn quan tâm!

-

Hoàn thiện hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại ngân hàng TMCP bưu điện Liên Việt - 1

Hoàn thiện hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại ngân hàng TMCP bưu điện Liên Việt - 1 -

Hoàn thiện hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại ngân hàng TMCP bưu điện Liên Việt - 2

Hoàn thiện hệ thống xếp hạng tín dụng khách hàng doanh nghiệp tại ngân hàng TMCP bưu điện Liên Việt - 2 -

Vai Trò Của Xếp Hạng Tín Dụng Trong Quản Trị Rủi Ro

Vai Trò Của Xếp Hạng Tín Dụng Trong Quản Trị Rủi Ro -

Ý Nghĩa Của Việc Hoàn Thiện Hệ Thống Xhtd Khdn Đối Với Các Nhtm

Ý Nghĩa Của Việc Hoàn Thiện Hệ Thống Xhtd Khdn Đối Với Các Nhtm -

Mô Hình Chấm Điểm Xhtd Doanh Nghiệp Tại Chi Nhánh Của Lienvietpostbank

Mô Hình Chấm Điểm Xhtd Doanh Nghiệp Tại Chi Nhánh Của Lienvietpostbank -

Chấm Điểm Các Chỉ Tiêu Tài Chính Của Công Ty Cp A

Chấm Điểm Các Chỉ Tiêu Tài Chính Của Công Ty Cp A

Xem toàn bộ 127 trang tài liệu này.

- Sự tồn tại và khả năng trả nợ của công ty sau cùng đều dựa trên khả năng tạo ra lợi nhuận từ các tài sản của nó. Vì vậy, tỷ số này, theo Atlman thể hiện tốt hơn các thước đo tỷ suất sinh lợi.

X4 = Giá thị trường của vốn cổ phần / Giá sổ sách của nợ

- Nợ = nợ ngắn hạn + nợ dài hạn

- Vốn cổ phần = cổ phần thường + cổ phần ưu đãi

- Tỷ số này cho biết giá trị tài sản của công ty sụt giảm bao nhiêu lần trước khi công ty lâm vào tình trạng mất khả năng thanh toán. Đây là một phiên bản đã được sửa đổi của một trong các biến được Fisher sử dụng khi nghiên cứu tỷ suất sinh lợi của trái phiếu (1959). Nếu tỷ số này thấp hơn 1/3 thì xác suất công ty phá sản là rất cao.

- Đối với công ty chưa cổ phần hóa thì giá trị thị trường được thay bằng giá trị sổ sách của vốn cổ phần.

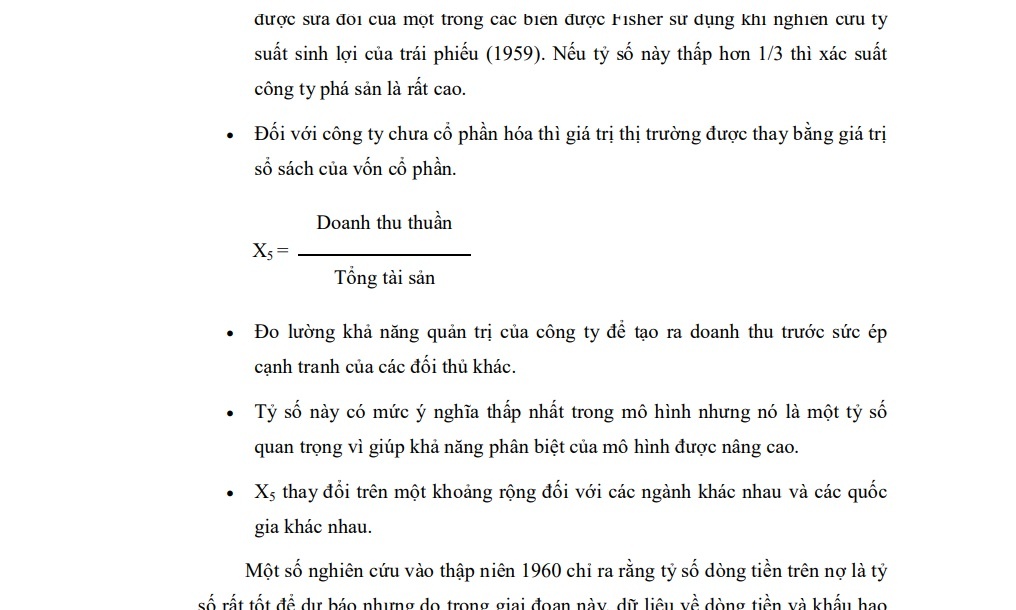

X5 = Doanh thu thuần / Tổng tài sản

- Đo lường khả năng quản trị của công ty để tạo ra doanh thu trước sức ép cạnh tranh của các đối thủ khác.

- Tỷ số này có mức ý nghĩa thấp nhất trong mô hình nhưng nó là một tỷ số quan trọng vì giúp khả năng phân biệt của mô hình được nâng cao.

- X5 thay đổi trên một khoảng rộng đối với các ngành khác nhau và các quốc gia khác nhau.

Một số nghiên cứu vào thập niên 1960 chỉ ra rằng tỷ số dòng tiền trên nợ là tỷ số rất tốt để dự báo nhưng do trong giai đoạn này, dữ liệu về dòng tiền và khấu hao của các doanh nghiệp không nhất quán nên chỉ số Z của Altman không bao gồm các tỷ số có liên quan đến dòng tiền. Điều này khá phù hợp với thực trạng về thông tin tài chính của doanh nghiệp Việt Nam hiện nay, hơn nữa chỉ số Z đã được sử dụng hiệu quả ở Mỹ (dự báo chính xác 95% đối với mẫu dữ liệu) và nhiều nước khác thì rất có thể cũng sẽ thực hiện tốt tại Việt Nam trong lĩnh vực xếp hạng tín nhiệm hay dự báo phá sản.

Từ một chỉ số Z ban đầu, Altman phát triển thêm Z’ và Z” để có thể áp dụng theo từng loại hình của doanh nghiệp:

Đối với doanh nghiệp đã cổ phần hoá, ngành sản suất:

Z = 1,2X1 + 1,4X2 + 3,3X3 + 0,64X4 + 0,999X5

- Nếu Z >2,99: Doanh nghiệp nằm trong vùng an toàn, chưa có nguy cơ phá sản

- Nếu 1,8< Z <2,99: Doanh nghiệp nằm trong vùng cảnh báo, có thể có nguy cơ phá sản

- Nếu Z <1,8: Doanh nghiệp nằm trong vùng nguy hiểm, nguy cơ phá sản cao.

Đối với doanh nghiệp chưa cổ phần hoá, ngành sản suất:

Z’ = 0,717X1 + 0,847X2 + 3,107X3 + 0,42X4 + 0,998X5

- Nếu Z’ > 2,9: Doanh nghiệp nằm trong vùng an toàn, chưa có nguy cơ phá sản

- Nếu 1,23 < Z’ < 2,9: Doanh nghiệp nằm trong vùng cảnh báo, có thể có nguy cơ phá sản

- Nếu Z’ <1,23: Doanh nghiệp nằm trong vùng nguy hiểm, nguy cơ phá sản cao.

Đối với các doanh nghiệp khác:

Chỉ số Z” dưới đây có thể được dùng cho hầu hết các ngành, các loại hình doanh nghiệp. Vì sự khác nhau khá lớn của X5 giữa các ngành, nên X5 được bỏ ra.

Z” = 6,56X1 + 3,26X2 + 6,72X3 + 1,05X4

- Nếu Z” >2,6: Doanh nghiệp nằm trong vùng an toàn, chưa có nguy cơ phá sản

- Nếu 1,1 < Z” < 2,6: Doanh nghiệp nằm trong vùng cảnh báo, có thể có nguy cơ phá sản

- Nếu Z” <1,1: Doanh nghiệp nằm trong vùng nguy hiểm, nguy cơ phá sản cao.

Chỉ số Z (hoặc Z’ và Z”) càng cao thì người vay có xác suất vỡ nợ càng thấp. Để tăng được chỉ số này đòi hỏi phải nâng cao năng lực quản trị, rà soát để giảm những tài sản không hoạt động, tiết kiệm chi phí hợp lý, xây dựng thương hiệu. Đó chính là sự kết hợp gián tiếp của nhiều yếu tố tài chính và phi tài chính trong mô hình mới được gọi là chỉ số an toàn.

1.2.3 Sự tương đồng giữa mô hình điểm số tín dụng của Edward I. Altman và xếp hạng tín nhiệm của Standard & Poor

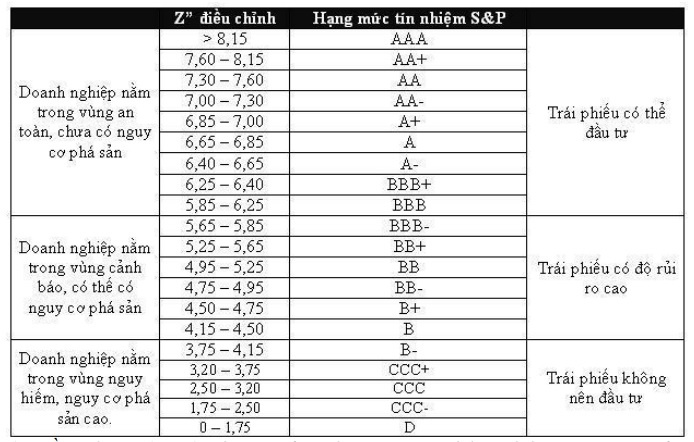

Ngoài tác dụng cảnh báo dấu hiệu phá sản, Altman đã nghiên cứu trên 700 công ty để cho ra chỉ số Z” điều chỉnh:

Z”điều chỉnh = 3,25 + Z” = 3,25 + 6,56X1 + 3,26X2 + 6,72X3 + 1,05X4

Z” điều chỉnh có tương đồng khá cao với các hạng mức tín nhiệm trái phiếu của S&P. Hàm ý rằng các mô hình toán học có thể sánh ngang với phương pháp chuyên gia.

Bảng 1.3: Tương quan giữa chỉ số Z” điều chỉnh của Altman với hệ thống ký hiệu xếp hạng của S&P

(Nguồn: Altman (2003), The use of Credit scoring Models and the Importance of a Credit Culture, New York University. Lâm Minh Chánh (2007), “Dùng chỉ số Z để ước tính Hệ số Tín Nhiệm”)

1.3 Kinh nghiệm xếp hạng tín dụng doanh nghiệp của một số NHTM tại Việt Nam

Trong quản trị rủi ro, NHTM chủ yếu sử dụng hệ thống XHTD để đánh giá khách hàng. Tuy nhiên trong một số trường hợp, NHTM cũng cần tham khảo thông tin xếp hạng tín nhiệm được công bố của các NHTM và tổ chức kiểm toán trong nước, nhất là đối với những khách hàng có quan hệ tín dụng với nhiều ngân hàng khác nhau.

1.3.1 Hệ thống xếp hạng tín nhiệm của CIC

Trung tâm thông tin tín dụng của NHNN (CIC) thực hiện xếp hạng tín nhiệm doanh nghiệp theo hướng dẫn của NHNN Việt Nam nhằm tiến tới tiêu chuẩn hóa đánh giá các chỉ tiêu tài chính có thể áp dụng cho các NHTM trong nước. CIC hiện đang sử dụng mười một chỉ tiêu tài chính để chấm điểm theo hướng dẫn tại quyết định số 57/2002/QĐ-NHNN ngày 24/01/2002 của NHNN. Mô hình này còn có hạn chế do hạn chế trong việc cập nhật dữ liệu tài chính theo ngành nghề, thiếu đánh giá đồng bộ và đầy đủ các chỉ tiêu tài chính và phi tài chính theo tiêu chuẩn quốc tế hiện hành.

1.3.2 Hệ thống xếp hạng tín dụng của Vietinbank

Hệ thống các chỉ tiêu tài chính được đánh giá trong mô hình XHTD của Vietinbank dựa theo hướng dẫn của NHNN và có một số điều chỉnh hệ số thống kê ngành theo tính toán từ dữ liệu hệ thống thông tin tín dụng của Vietinbank.

Thông thường mỗi chỉ tiêu tài chính trong XHTD của Vietinbank đánh giá có năm khoảng giá trị chuẩn tương ứng là năm mức điểm 20 – 100 (các điểm ban đầu). Và mỗi nhóm chỉ tiêu phi tài chính cũng được phân thành năm mức như trên, nhưng trong từng nhóm chỉ tiêu phi tài chính lại bao gồm năm nhóm chỉ tiêu chi tiết với hai thang điểm 4, 8, 12, 16, 20 và 2, 4, 6, 8, 10 (các điểm ban đầu). Tổng điểm đạt được sau khi đã nhân điểm ban đầu với trọng số sẽ là kết quả để xếp loại DN.

Mô hình XHTD doanh nghiệp tại Vietinbank bao gồm 11 chỉ tiêu tài chính, phân theo 4 nhóm ngành và 3 mức quy mô doanh nghiệp. Các nhóm chỉ tiêu phi tài chính trong mô hình đánh giá có trọng số khác nhau giữa DNNN, DN có vốn đầu tư nước ngoài và DN khác, bao gồm: Lưu chuyển tiền tệ, năng lực kinh nghiệm quản lý, uy tín giao dịch với ngân hàng gồm quan hệ tín dụng và quan hệ phi tín dụng, môi trường kinh doanh, các đặc điểm hoạt động khác.

Bảng 1.4: Điểm trọng số các chỉ tiêu tài chính và phi tài chính chấm điểm XHTD doanh nghiệp Vietinbank

| Thông tin tài chính không được kiểm toán | Thông tin tài chính được kiểm toán | |

| Các chỉ tiêu phi tài chính | 60% | 45% |

| Các chỉ tiêu tài chính | 40% | 55% |

(Nguồn: Vietinbank)

Để tính tổng điểm đạt được cuối cùng, XHTD của Vietinbank còn phân loại doanh nghiệp theo hai loại là doanh nghiệp đã được kiểm toán và doanh nghiệp chưa được kiểm toán như trình bảy trong Bảng 1.4. Kết quả xếp hạng được phân thành mười mức theo hệ thống ký hiệu giảm dần từ AA+ đến C.

Mô hình chấm điểm XHTD doanh nghiệp chú trọng đến các chỉ tiêu tài chính với trọng số tương đối lớn. Tuy nhiên, tỷ trọng các chi tiêu tài chính và phi tài chính vẫn tương đồng với nhau với độ lệch không quá lớn.

1.3.3 Hệ thống xếp hạng tín dụng của Vietcombank

Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) xây dựng hệ thống XHTD theo nguyên tắc hạn chế tối đa ảnh hưởng chủ quan của các chỉ tiêu phi tài chính bằng cách thiết kế các chỉ tiêu phi tài chính và cung cấp những huớng dẫn chi tiết cho việc đánh giá chấm điểm các chỉ tiêu. Đây là một trong những NHTM tại Việt Nam đi đầu trong việc áp dụng phân loại nợ theo Điều 7 của Quyết định 493/2005/QĐ-NHNN.

Các chỉ tiêu tài chính được đánh giá dựa theo khung hướng dẫn của NHNN và có điều chỉnh vài hệ số thống kê ngành theo tính toán từ dữ liệu thông tin tín dụng của Vietcombank. Các chỉ tiêu tài chính đánh giá có mười khoảng giá trị chuẩn tương ứng với năm mức điểm 10, 20 đến 100 (điểm ban đầu), các chỉ tiêu phi tài chính đánh giá có năm khoảng giá trị chuẩn tương ứng với năm mức điểm 20, 40, 60, 80, 100 (điểm ban đầu), nhìn chung thang điểm các chỉ tiêu tài chính của Vietcombank có sự chia tách rõ ràng hơn.

Doanh nghiệp được phân loại theo ba nhóm: doanh nghiệp thông thường, doanh nghiệp mới thành lập và doanh nghiệp tiềm năng để xác định rõ mục đích của XDTD đối với doanh nghiệp đó. Trong đó quy mô đối với doanh nghiệp thông thường là bốn nhóm quy mô lớn, vừa, nhỏ và siêu nhỏ, trong đó quy mô siêu nhỏ đánh giá theo thang điểm riêng với các nhóm còn lại.

Đối với các doanh nghiệp thông thường sẽ được chấm điểm theo hệ thống gồm 4 nhóm chỉ tiêu tài chính tương ứng với năm mươi hai nhóm ngành. Hệ thống nhóm chỉ tiêu tài chính gồm: nhóm chỉ tiêu thanh khoản (Khả năng thanh toán hiện hành, Khả năng thanh toán nhanh, Khả năng thanh toán tức thời), nhóm chỉ tiêu hoat động (Vòng quay vốn lưu động, Vòng quay hàng tồn kho, Vòng quay các khoản phải thu, Hiệu suất sử dụng tài sản cố định), nhóm chỉ tiêu cân nợ (Tổng nợ phải trả/tổng tài sản, Nợ dài hạn/vốn chủ sở hữu) và nhóm chỉ tiêu thu nhập (Lợi nhuận gộp/doanh thu thuần, Lợi nhuận sau thuế/doanh thu thuần, Lợi nhuận sau thuế/vốn chủ sở hữu, Lợi nhuận sau thuế/tổng tài sản bình quân, Lợi nhuận trước thuế và lãi vay/lãi vay phải trả).

Hệ thống chỉ tiêu phi tài chính gồm hơn 40 chỉ tiêu đánh giá thuộc năm nhóm được trình bày tại Bảng 1.5.

Bảng 1.5: Điểm trọng số các chỉ tiêu phi tài chính chấm điểm XHTD doanh nghiệp của Vietcombank

| Nhóm chỉ tiêu | DNNN | DN có vốn đầu tư nước ngoài | DN khác | ||

| DN có vốn đầu tư thuộc khối OECD | DN có vốn đầu tư nước ngoài khác | Công ty cổ phần đại chúng | DN khác | ||

| Đánh giá khả năng trả nợ của khách hàng | 6% | 7% | 5% | 6% | 5% |

| Trình độ quản lý và môi trường nội bộ | 15% | 10% | 13% | 11% | 15% |

| Quan hệ với ngân hàng | 50% | 50% | 50% | 50% | 50% |

| Các nhân tố ảnh hưởng đến ngành | 8% | 8% | 8% | 8% | 8% |

| Các nhân tố ảnh hưởng đến hoạt động của DN | 21% | 25% | 24% | 25% | 22% |

(Nguồn: Ngân hàng TMCP Ngoại thương Việt Nam)

Hệ thống XHTD của Vietcombank còn phân loại doanh nghiệp theo ba nhóm chính là doanh nghiệp nhà nước, doanh nghiệp có vốn đầu tư nước ngoài (thuộc và ngoài khối OECD) và doanh nghiệp khác để tính điểm trọng số các chỉ tiêu phi tài chính. Ngoài ra Vietcombank còn phân loại doanh nghiệp theo hai loại là doanh nghiệp đã được kiểm toán và chưa được kiểm toán đối với quy mô doanh nghiệp thông thường và doanh nghiệp siêu nhỏ như trình bảy trong Bảng 1.6.

Bảng 1.6: Điểm trọng số các chỉ tiêu tài chính và phi tài chính chấm điểm XHTD của Vietcombank

| Doanh nghiệp thông thường | ||

| Thông tin tài chính không được kiểm toán | Thông tin tài chính được kiểm toán | |

| Phần chỉ tiêu tài chính | 30% | 35% |

| Phần chỉ tiêu phi tài chính | 65% | 65% |

| Doanh nghiệp siêu nhỏ | Thông tin tài chính không được kiểm toán | Thông tin tài chính được kiểm toán |

| Phần chỉ tiêu tài chính | 25% | 30% |

| Phần chỉ tiêu phi tài chính | 70% | 70% |

(Nguồn: Ngân hàng TMCP Ngoại thương Việt Nam)

Căn cứ vào tổng điểm đạt được đã nhân với trọng số như đã trình bày nêu trên, doanh nghiệp được XHTD theo 16 nhóm giảm dần từ AAA đến D như trình bày trong Bảng 1.7.

Bàng 1.7: Hệ thống ký hiệu xếp hạng doanh nghiệp của Vietcombank

| Tổng điểm | Xếp hạng | Phân loại rủi ro |

| 94-100 | AAA | Rủi ro rất thấp |

| 88-93,9 | AA+ | Rủi ro rất thấp |

| 83-87,9 | AA | Rủi ro tương đối thấp |

| 78-82,9 | A+ | Rủi ro tương đối thấp |

| 73-77,9 | A | Rủi ro tương đối thấp |

| 70-72,9 | BBB | Rủi ro thấp |

| 67-69,9 | BB+ | Rủi ro thấp |

| 64-66,9 | BB | Rủi ro thấp |

| 62-63,9 | B+ | Rủi ro thấp |

| 60-61,9 | B | Rủi ro trung bình |

| 58-59,9 | CCC | Rủi ro trung bình |

| 54-57,9 | CC+ | Rủi ro trung bình |

| 51-53,9 | CC | Rủi ro trung bình |

| 48-50,9 | C+ | Rủi ro trung bình |

| 45-47,9 | C | Rủi ro cao |

| Dưới 45 | D | Rủi ro rất cao |

1.3.4 Hệ thống xếp hạng tín dụng của ACB

Thông qua chương trình tư vấn của Công ty TNHH Ernst & Young Việt Nam (E&Y), Ngân hàng TMCP Á Châu (ACB) cũng dần hoàn thiện hệ thống XHTD theo nguyên tắc hạn chế tối đa rủi ro tín dụng trong danh mục các khoản cấp tín dụng của ngân hàng.

ACB đang tiến hành thí điểm việc áp dụng phân loại nợ theo Điều 7 của Quyết định 493/2005/QĐ-NHNN, và ước tính dự phòng rủi ro tín dụng theo chuẩn mực quốc tế IAS39. Những cải thiện về hệ thống này giúp ACB phân loại nợ và và trích lập dự phòng một cách chính xác hơn và tiến gần tới chuẩn mực quốc tế hơn.

Hệ thống các chỉ tiêu tài chính và phi tài chính được ACB xây dựng, bao gồm hai phần: Hệ thống chấm điểm phục vụ cho xét duyệt và Hệ thống chấm điểm phục vụ cho phân loại nợ (sau khi cho vay và định kỳ 3 tháng/lần).

Việc đánh giá các yếu tố tài chính dựa trên phương pháp định lượng qua việc phân tích báo cáo tài chính năm gần nhất, các chỉ tiêu tài chính được xem xét bao gồm: Nhóm chỉ tiêu thanh khoản, Nhóm chỉ tiêu hoạt động, Nhóm chỉ tiêu cân nợ, Nhóm chỉ tiêu thu nhập. Các chỉ tiêu phi tài chính được đánh giá bằng phương pháp định tính và định lượng có năm khoảng giá trị chuẩn tương ứng với năm mức điểm 20, 40, 60, 80, 100; tỷ trọng cho từng chỉ tiêu thay đổi phụ thuộc vào quy mô và ngành nghề của doanh nghiệp.