Qua bảng số liệu trên, ta có thể thấy nợ xấu biến đổi tăng dần qua các năm. Trong khi năm 2017 và năm 2018 nợ nhóm 3 giảm đáng kể xuống con số lần lượt là

– 49.27% và nợ nhóm 4 giảm xuống là – 15.41%. Thành tích này đặt được từ những biện pháp cứng rắn được áp dụng đồng bộ: nâng cao chất lượng thẩm định, tập trung nguồn vốn vào những phương án kinh doanh thật sự có hiệu quả, tăng cường công tác kiểm tra trong và sau khi cho vay.

3.1.3.3. Quy trình tín dụng đối với khách hàng doanh nghiệp:

Bước 3: Trình tự duyệt hồ sơ vay vốn, phán quyết cho vay

Xét duyệt cho vay là khâu quan trọng giúp chi nhánh lựa chọn những khách hàng tốt, hạn chế rủi ro tín dụng, nợ xấu tín dụng. Công tác thẩm định xét duyệt cho vay đối với các DN tại NBB được tổ chức thực hiện theo quyết định cho vay hiện hành của NHNN cũng như toàn hệ thống NBB, cụ thể quy trình cho vay đối với khách hàng doanh nghiệp được thực hiện các bước sau:

Bước 1: Hướng dẫn khách hàng lập hồ sơ tín dụng, tiếp nhận và kiểm tra hồ sơ

Bước 2: Thẩm định

Bước 4: Tiến hành đàm phán, kỳ kết hợp đồng

Bước 6: Quản lý, giám sát rủi ro và thu hồi vốn vay

Bước 5: Giải ngân

(Nguồn: Tác giả tổng hợp)

Bước 1: Hướng dẫn khách hàng lập hồ sơ tín dụng, tiếp nhận và kiểm tra hồ sơ.

Khi khách hàng có nhu cầu vay vốn, bộ phận bán hàng phải tiếp xúc và hướng dẫn khách hàng lập hồ sơ. Hồ sơ do khách hàng lập và cung cấp cho ngân hàng bao gồm: hồ sơ pháp lí, hồ sơ tài chính, hồ sơ về tài sản đảm bảo, hồ sơ về sử dụng vốn vay và một hồ sơ khác.

Bước 2: Thẩm định

Sau khi nhận đầy đủ các hồ sơ cần thiết, cán bộ tín dụng cần phải tiến hành thu thập các thông tin về khách hàng như: Phương án hay dự án vốn, ngành nghề kinh doanh, môi trường hoạt động, lịch sử quan hệ với ngân hàng… làm cơ sở phân tích đánh giá một cách toàn diện về khách hàng.

Với những lực pháp lí: Đây là đầu tiên quan trọng nhất để ngân hàng xem xét tài trợ nhằm xác định trách nhiệm pháp lý trước pháp luật về việc hoàn trả nợ vay. Những tiêu chuẩn ngân hàng yêu cầu: có giấy phép thành lập của cấp có thẩm quyền, có giấy phép kinh doanh, được nhân danh DN tham gia hoạt động kinh tế thông qua người đại diện.

Với tình hình tài chính: Khách hàng có tiềm lực tài chính mạnh là cơ sở quan trọng đảm bảo tính tự chủ trong hoạt động kinh doanh, đảm bảo khả năng cạnh tranh trên thị trường và khả năng hoàn trả các khoản nợ đúng hạn trong tương lai. Ngân hàng sử dụng các chỉ số tài chính để phân tích bao gồm các chỉ số khả năng thanh toán, khả năng thanh toán, khả năng hoạt động, khả năng cân đối vốn… Khi đánh giá, ngân hàng sẽ so danh giữa các thời kì để thấy được mức độ phát triển của DN , so sánh với các DN khác trong ngành, từ đó đưa ra nhận định chủ quan về hiệu quả hoạt động kinh doanh của DN trong những năm tiếp theo.

Với phướng án, dự án vay vốn: Trước tiên phải có thẩm định mục đích sử dụng vốn vay, tính hợp lí, hợp pháp của kế hoạch sản xuất kinh doanh có phù hợp

với giấy phép kinh doanh hay không. Sau đó, ngân hàng sẽ thẩm định tính khả thi của dự án, phương án vay vốn. Cán bộ sẽ đánh giá hiệu quả kinh doanh, xác định các chỉ tiêu kinh tế, xác định mức độ vốn vay. Ngoài ra, cán bộ tín dụng phải xem xét các yếu tố khác như: yếu tố đầu ra, yếu tố đầu vào, phương thức sử dụng vốn vào hoạt động kinh doanh, từ đó đưa ra quyết định cho vay và phương án cho vay.

Bước 3: Trình tự duyệt hồ sơ vay vốn, phán quyết cho vay:

Trên cơ sở tờ trình tín dụng đã lập, cán bộ tín dụng phải đưa ra ý kiến độc lập của mình, rồi trình bới cấp có thẩm quyền phê duyệt.

Bước 4: Tiến hành đàm phán, ký kết hợp đồng

Sau khi quyết định tài trợ cho khoản nợ vay, cán bộ tín dụng phải chuẩn bị các hợp đồng và văn bản liên quan để trình với lãnh đạo kí, bao gồm: hợp đồng tín dụng, khế ước nhận nợ, hợp đồng cầm cố hoặc thế chấp. Tiếp đó, tiến hành kí kết các hợp động văn bản liên quan đến khoản vay đã được hai bên thỏa thuận. Khách hàng cũng giao nhận hồ sơ tài sản đảm bảo cho ngân hàng.

Bước 5: Giải ngân

Bộ phận kinh doanh phải trình lãnh đạo kế hoạch giải ngân tới cấp có thẩm quyền để phê duyệt giải ngân cho khách hàng. Hồ sơ vay vốn của khách hàng được truyển xuống cho bộ phận kế toán thực hiện phát tiền cho khách hàng. Đồng thời, cán bộ tín dụng hướng dẫn khách hàng nhận, kiểm trả hồ sơ, chứng từ giải ngân.

Trong quá trình giải ngân sẽ có sự tham gia của nhiều bộ phận khác, Bộ phận kế toán sẽ kiểm tra quá trình thanh toán giải ngân đảm bảo đúng qui định, nhập kho tài sản đảm bảo, hạch toán theo dòi khoản vay. Đối với những khoản vay liên quan đến hoạt động thanh toán L/C thì bộ phận thanh toán quốc tế phải kiểm tra chứng từ thanh toán quốc tế đảm bảo đúng qui định.

Bước 6: Quản lí, giám sát rủi ro và thu hồi vốn vay:

Để đảm bảo nguyên tắc sử dụng vốn vay đúng mục đích, hoàn trả gốc và lãi đúng hạn, cán bộ tín dụng phải tiến hành kiểm soát sau khi cho vay. Bộ phận kinh doanh phải có mối quan hệ chặt chẽ với khách hàng để thu thập và đánh giá tình hình sản xuất kinh doanh, tài chính thu thập của khách hàng thường xuyên. Từ đó có những tư vấn về hoạt động kinh doanh của khách hàng, đảm bảo vốn vay được sử dụng đúng mục đích, hiệu quả. Theo dòi tình hình thanh toán nợ gốc và lãi. Quản lí tài sản đảm bảo tiền vay, phát hiện về đề xuất biện pháp xử lý khi có tình huống phát sinh.

Bước 7: Tất toán và thanh lí hợp đồng

Đến thời điểm hết hạn hợp đồng, khách hàng phải thanh toán cả gốc và lãi cho ngân hàng, thanh lí hợp động tín dụng. Cán bộ ngân hàng tất toán khế ước, lưu hồ sơ theo quy định, tìm hiểu các thông tin phản hồi từ phía khách hàng. Bộ phận tín dụng sẽ trả lại những hồ sơ về tài sản đảm bảo, cung cấp những chứng từ tất toán khoản vay cho khách hàng.

3.2. Dự báo nợ xấu dựa trên mô hình toán học Logistic - Probit hồi quy tại NHNBB trên phần mềm Eviews 8.0:

3.2.1. Mô hình hồi quy Logistic - Probit:

Mô hìn hồi quy Logistic là phương pháp phổ biến thường được sử dụng dể đánh giá rủi ro tín dụng, nợ xấu tín dụng và xây dựng mô hình xếp hàng tín dụng khi có biến yếu tố rủi ro đã được sắp xết thành các thang điểm. Hồi quy Logistic, như hầu hết các phương pháp xây dựng mô hình dự báo khác, được sử dụng để xây dựng một hàm các yếu tố rủi ro có khả năng dự đoán cao khả năng có thể xảy ra (Likelihood) hoặc xác suất (Probability) của một kết quả được lựa chọn nghiên cứu.

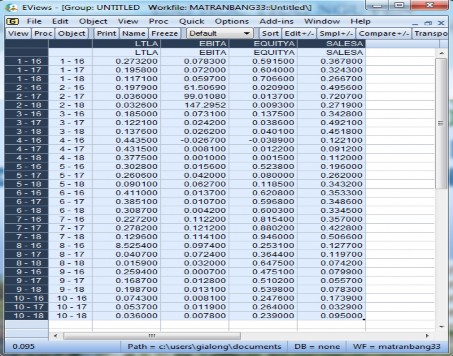

Tác giả đã sử dụng nguồn thông tin công khai là báo cáo tài chính của các doanh nghiệp đã niêm yết trên thị trường chứng khoán (TTCK) Lào. Các số liệu được thu thập trong giai đoàn 2016 – 2018 để phân tích, chạy thử sau đó lựa chọn

bộ số liệu được lấy tại thời điểm 31/12/2016 – 31/12/2018 làm số liệu chính thức trong nghiên cứu.

3.2.1.1. Ứng dụng phần mềm Eviews 8.0

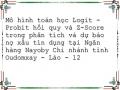

1. Phần mềm Eviews 8.0

EViews (Econometric Views) là phần mềm chuyên về kinh tế lượng, nghiên cứu với dữ liệu chuỗi thời gian, dữ liệu chéo, dữ liệu mảng…

Với khả năng linh hoạt trong thao thác, quản lý dữ liệu dễ dàng, kết quả hiển thị nhanh và dễ dàng hiểu được đã giúp Eviews đang trở thành một trong những phần mềm thống kê và phân tích dự báo được các nhà nghiên cứu sử dụng phổ biến nhất.

1 class= lazyload > Hình 3. 2. Phần mềm Eviews 8.0 Create a 1" class="lazyload"> sau đó thêm thông tin vào > 1" class="lazyload">

1 class= lazyload > Hình 3. 2. Phần mềm Eviews 8.0 Create a 1" class="lazyload"> sau đó thêm thông tin vào > 1" class="lazyload">

Hình 3. 2. Phần mềm Eviews 8.0

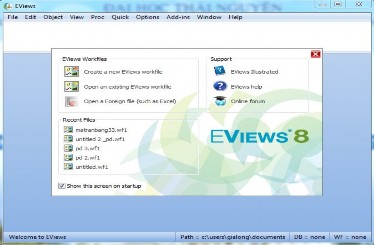

Create a new Eviews Workfile > sau đó thêm thông tin vào > OK

Hình 3. 3. Lặp bảng để phân tích mô hình Logit

1.1. Phân tích theo mô hình Logit

Tác giả đã nhập dữ liệu từ Phụ lục 2: Biến phụ thuộc của mô hình Logit vào như sau:

Common Sample Hình 3. 5. Mô hình 3 class= lazyload > Hình 3. 4. Nhập dữ 3" class="lazyload"> Descriptive Stats > Common Sample Hình 3. 5. Mô hình 3" class="lazyload">

Common Sample Hình 3. 5. Mô hình 3 class= lazyload > Hình 3. 4. Nhập dữ 3" class="lazyload"> Descriptive Stats > Common Sample Hình 3. 5. Mô hình 3" class="lazyload">

Hình 3. 4. Nhập dữ liệu vào

View > Descriptive Stats > Common Sample

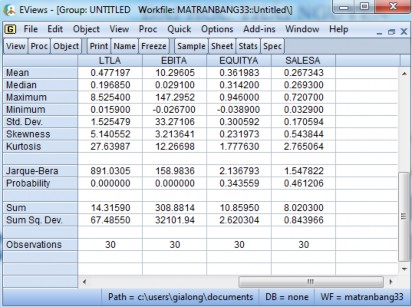

Hình 3. 5. Mô hình thống kê các biến của mô hình

Bảng 3. 3. Mô tả thống kê các biến của mô hình

TLA | EBITA | EQUITYA | SALESA | |

Mean | 0.477197 | 10.296050 | 0.361983 | 0.267343 |

Median | 0.196850 | 0.029100 | 0.314200 | 0.269300 |

Maximum | 8.525400 | 147.295200 | 0.946000 | 0.720700 |

Minimum | 0.015900 | -0.026700 | -0.038900 | 0.032900 |

Std. Dev | 1.525479 | 33.271060 | 0.300592 | 0.170594 |

Observations | 30 | 30 | 30 | 30 |

Có thể bạn quan tâm!

-

Cơ Sở Toán Học Và Các Khái Niệm Liên Quan Nghiên Cứu Liên Quan Đến Mô Hình Logit.

Cơ Sở Toán Học Và Các Khái Niệm Liên Quan Nghiên Cứu Liên Quan Đến Mô Hình Logit. -

Mô Hình Z-Score Và Điểm Số Tín Dụng Tiêu Dùng:

Mô Hình Z-Score Và Điểm Số Tín Dụng Tiêu Dùng: -

Dự Báo Nợ Xấu Dựa Vào Mô Hình Logit-Probit Trên Phần Mềm Eviews 8 Và Dự Báo Phá Sản Dựa Vào Mô Hình Z-Score

Dự Báo Nợ Xấu Dựa Vào Mô Hình Logit-Probit Trên Phần Mềm Eviews 8 Và Dự Báo Phá Sản Dựa Vào Mô Hình Z-Score -

Dự Báo Phá Sản Dựa Trên Mô Hình Z-Score Tại Các Doanh Nghiệp Khách Hàng Của Ngân Hàng

Dự Báo Phá Sản Dựa Trên Mô Hình Z-Score Tại Các Doanh Nghiệp Khách Hàng Của Ngân Hàng -

Mô hình toán học Logit - Probit hồi quy và Z-Score trong phân tích và dự báo nợ xấu tín dụng tại Ngân hàng Nayoby Chi nhánh tỉnh Oudomxay - Lào - 11

Mô hình toán học Logit - Probit hồi quy và Z-Score trong phân tích và dự báo nợ xấu tín dụng tại Ngân hàng Nayoby Chi nhánh tỉnh Oudomxay - Lào - 11 -

Mô hình toán học Logit - Probit hồi quy và Z-Score trong phân tích và dự báo nợ xấu tín dụng tại Ngân hàng Nayoby Chi nhánh tỉnh Oudomxay - Lào - 12

Mô hình toán học Logit - Probit hồi quy và Z-Score trong phân tích và dự báo nợ xấu tín dụng tại Ngân hàng Nayoby Chi nhánh tỉnh Oudomxay - Lào - 12

Xem toàn bộ 96 trang tài liệu này.

(Nguồn: Tác giả tính trên phân mềm Eviews 8.0)

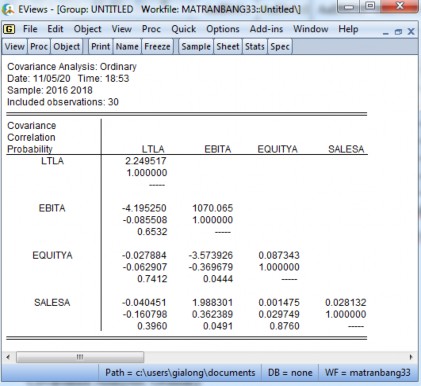

Đề tài sử dụng ma trận hệ số tương quan giữa các biến sử dụng để phân tích, như trong bảng sau:

View > Covariance > Analysis… > Dấu các (Probability|t|=0, Convariance, Correlation) > OK

Hình 3. 6. Ma trận tương quan giữa các biến

Bảng 3. 4. Ma trận tương quan giữa các biến

Date: 10/04/20 Time: 10:15 | ||||

Sample: 2016 2018 | ||||

Included observations: 30 | ||||

Covariance | ||||

Correlation | ||||

Probability | LTLA | EBITA | EQUITYA | SALESA |

LTLA | 2.249517 | |||

EBITA | -4.195250 | 1070.065 | ||

EQUITYA | -0.027884 | -3.573926 | 0.087343 | |

SALESA | -0.040451 | 1.988301 | 0.001475 | 0.028132 |

(Nguồn: Tác giả tính trên phần mềm Eviews 8.0) Dựa vào bảng số liệu trên có thể kết luận khả năng xuất hiện đa cộng tuyến trong mô hình hồi quy là không lớn do các cặp hệ số tương quan giữa các biến không có trường hợp nào có trị tuyệt đối vượt qúa 0.8. Tuy nhiên, để chắc rằng hiện tượng đa cộng tuyến không xảy ra giữa các biến nghiên cứu tác giả tiếp tục kiểm tra qua giá trị hệ số nhân tử phóng đại phương sai (Variance flation Factor được viết tắ là VIF). Theo Gujarati (2004) nếu VIF 10 thì kết luận mô hình bị đa cộng tuyến. Theo như kết quả bảng trên thì tất cả các biến độc lập điều có hệ số VIF vượt qua 3, tức là mô hình nghiên cứu không có hiện tượng đa cộng tuyến giữa các biến độc

lập.

Bảng 3. 5. Kiểm định điểm dừng của EBITA

Panel unit root test: Summary Series: EBITA

Date: 10/05/20 Time: 09:32 Sample: 2016 2016

Exogenous variables: Individual effects, individual linear trends Automatic selection of maximum lags

Automatic lag length selection based on SIC: 0

Newey-West automatic bandwidth selection and Bartlett kernel Balanced observations for each test

Method Statistic Prob.** Cross-sections Obs

Null: Unit root (assumes common unit root process)

2.11886 | 0.9829 | 6 | 12 | |

Breitung t-stat | 6 | 6 |

** Probabilities are computed assuming asympotic normality

(Nguồn: Tác giả tổng hợp từ Eviews 8.0)