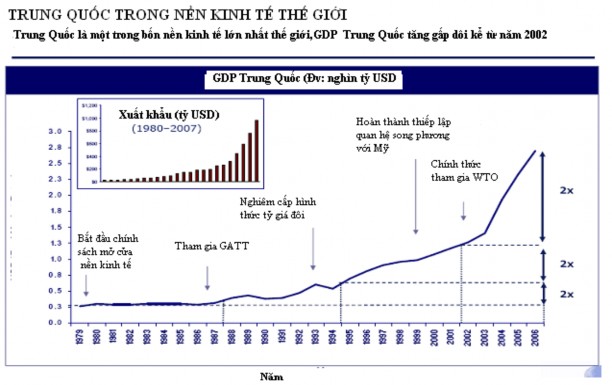

phát triển nhanh nhất thê giới hiện nay. Năm 1978, Trung Quốc đã tiến hành một cuộc cải cách lớn và từ đó đạt được tốc độ tăng trưởng nhanh chóng. Cuộc cải cách mở cửa này đã giải phóng được nhiều nguồn lực kinh tế tiềm tàng trong nền kinh tế Trung Quốc, thu hút được nhiều hơn lượng vốn đầu tư nước ngoài, tạo ra bước tiến khoa học kỹ thuật, tăng xuất khẩu và GDP. Trong suốt những năm từ 1978 đến hiện nay, GDP hàng năm của Trung Quốc luôn tăng trên mức 8%/ năm. Từ năm 1998 đến 2001 mới chỉ đạt ở mức mới chỉ đạt ở mức 7,5%, năm 2002 đạt 8% và từ năm 2002 trở đi, GDP Trung Quốc tăng đều đều gấp đôi các năm trước đó.Đến năm 2008, GDP Trung Quốc vấn tiếp tục tăng 9%. Các nhà kinh tế nhận định, nền kinh tế Trung Quốc ít nhất vẫn có thể duy trì được nền kinh tế tăng trưởng ở mức cao từ 8%-10% cho tới năm 2025.

Hình 2.11. GDP Trung Quốc từ 1979-2006

Nguồn: Báo cáo Deloitte.

Trung Quốc có được sự tăng trưởng ổn định như vậy là nhờ có động nội lực kinh tế và môi trường ngoại lực thuận lợi. Nội lực kinh tế bao gồm chủ yếu các mặt về xã hội, chính trị, cải cách kinh tế, môi trường tự nhiên, đặc biệt chính sách cổ phần hóa các SOE là một nhân tố quan trọng trong việc giúp nền kinh tế Trung

Quốc đạt được những bước tiến nhanh. Bên cạnh đó, môi trường ngoại lực thuận lợi hơn rất nhiều khi Trung Quốc chính thức trở thành một thành viên của WTO. Hiện nay, Trung Quốc được mệnh danh là “nông trại” và công xưởng” của thế giới. Theo dự báo của các chuyên gia, Trung Quốc sẽ vượt qua Nhật vào năm 2020 và vượt qua Mỹ đến năm 2040 để trở thành một nước có quy mô GDP lớn nhất thế giới.

2.1.2. Toàn cầu hóa.

Là một phương thức phân bổ nguồn vốn hiệu quả của nền kinh tế, M&A đóng một vai trò quan trọng trong quá trình toàn cầu hóa. Những thương vụ M&A xuyên quốc gia đã bắt đầu xuất hiện từ những năm 1990 và ngày nở rộ mạnh khi cổ phần hóa các công ty đã trở thành một xu hướng toàn cầu . Trung Quốc gia nhập WTO và trở thành một thị trường tiềm năng và giá trị đối với các nhà đầu tư nước ngoài. Ngoài ra, kể từ năm 2001, nền kinh tế Trung Quốc mở cửa, môi trường Trung Quốc lúc này là sự cạnh tranh khốc liệt giữa các doanh nghiệp Trung Quốc, công ty nước ngoài, các tập đoàn xuyên quốc gia, tất cả tạo một lực đẩy vô hình buộc các công ty nội địa, đặc biệt là các SOE, phải cơ cấu lại doanh nghiệp, tăng khả năng cạnh tranh của mình. Cùng với nền kinh tế chuyển đồi là cả một hệ thống chính sách về công nghiệp, thuế, kế toán, và các quy tắc thực hiện M&A tại Trung Quốc, từ đó mở ra một làn sóng lớn trong thị trường M&A và họat động tái cơ cấu doanh nghiệp.

2.1.3. Cải cách kinh tế và cổ phần hóa doanh nghiệp.

Có thể bạn quan tâm!

-

Những Cuộc Sáp Nhập Lớn Nhất Trên Thế Giới Năm 2008

Những Cuộc Sáp Nhập Lớn Nhất Trên Thế Giới Năm 2008 -

Quá Trình Hình Thành Và Phát Triển M&a Tại Trung Quốc.

Quá Trình Hình Thành Và Phát Triển M&a Tại Trung Quốc. -

Họat Động Outbound M&a Của Trung Quốc Từ 1979-2007

Họat Động Outbound M&a Của Trung Quốc Từ 1979-2007 -

Các Văn Bản Pháp Lý Liên Quan Đến Hoạt Động M&a Tại Trung Quốc.

Các Văn Bản Pháp Lý Liên Quan Đến Hoạt Động M&a Tại Trung Quốc. -

Những Cơ Hôi, Thách Thức Cho Các Nhà Đầu Tư Khi Tham Gia Vào Hoạt Động M&a Tại Trung Quốc.

Những Cơ Hôi, Thách Thức Cho Các Nhà Đầu Tư Khi Tham Gia Vào Hoạt Động M&a Tại Trung Quốc. -

Năm Thương Vụ M&a Lớn Nhất Tại Trung Quốc Năm 2008.

Năm Thương Vụ M&a Lớn Nhất Tại Trung Quốc Năm 2008.

Xem toàn bộ 122 trang tài liệu này.

Bắt đầu từ những năm 1970 và cho đến thời điểm này, Trung Quốc vẫn đang tiếp tục thực hiện quá trình cải cách kinh tế. Vấn dề cốt lõi của những cuộc cải cách này là cơ cấu lại những SOE, bao gồm có thay đổi chủ sở hữu, cấu trúc doanh nghiệp và hệ thống quản trị. Chính phủ Trung Quốc đã thực hiện việc chuyển đổi 305000(sô liệu năm 2001) SOE trở thành các công ty cổ phần bằng cách mở cửa cho các nhà đầu tư nước ngoài và đầu tư trong nước mua lại cổ phần. Chính phủ Trung Quốc sẽ chỉ nắm giữ các doanh nghiệp lớn trong các ngành công nghiệp mũi nhọn như truyền thông, hóa chất, điện tử, thép, hàng không. Cách thức làm việc của các SOE đã không còn hiệu quả và phù hợp trong một nền kinh tế mới, chính các doanh nghiệp đó sẽ phải tự nâng cao khả năng cạnh tranh của mình nếu như muốn

tiếp tục hoạt động. Ngoài ra, Trung Quốc cũng tiến hành cải cách hệ thống tài chính của mình. Cho đến năm 2002, SOE vấn tiếp tục chiếm 44% các khoản nợ đối với các ngân hàng nhà nước Trung Quốc, hơn nữa còn có rất nhiều các khoản nợ của SOE không được thống kê. Khi tái cơ cấu lại các SOE này, chính phủ Trung Quốc đồng thời cơ cấu lại các ngân hàng nhà nước và mối liên hệ giữa người sử dụng vốn và người sở hữu vốn. Qua cuộc cải cách này, Trung Quốc sẽ hoàn thành ba sự chuyển đổi: từ một nền kinh tế kế hoạch sang một nền kinh tế thị trường, từ một nền kinh tế nông nghiệp sang một nền kinh tế công nghiệp, và từ một hệ thống chính phủ tập quyền sang một hệ thống chính phủ quản trị dựa trên tham vấn của các bên ( from a centralized to a participatory system of governance).

2.1.4. Thú hút vốn đầu tư nước ngoài.

Trung Quốc là một trong những thị trường nhận được rất nhiều vốn đầu tư nước ngoài. Sau đây là một số nguyên nhân chính của dòng vốn FDI này:

- Kể từ khi Trung Quốc thực hiện cuộc cải cách kinh tế năm 1978 và cổ phần hóa các SOE, nền kinh tế nước này đã thu hút được nhiều sự chú ý của các nhà đầu tư nước ngoài. Cùng với chiến lược cải cách kinh tế, tốc độ tăng trưởng kinh tế Trung Quốc đã tăng rõ rệt từ những năm 1985, do đó các nhà đầu tư nước ngoài càng có thêm nhiều niềm tin vào sự thay đổi tích cực của nền kinh tế này. Đặc biệt, từ năm 2001 khi Trung Quốc gia nhập WTO, một hệ thống các chính sách được sửa đổi với xu hướng nhằm thu hút mạnh dòng vốn đầu tư nước ngoài và để phù hợp với những quy tắc quốc tế. Chính sách Công nghiệp hóa đã trở thành một trong những phương thức quan trọng để kiểm soát hoạt động đầu tư nước ngoài tại Trung Quốc.

- Môi trường tự nhiên phong phú, cơ sở hạ tầng hiện đại là một trong những yếu tố thu hút được nhiều các nhà đầu tư. Nguồn tài nguyên của Trung Quốc phong phú, đa dạng, có nhiều nguồn khoáng sản quý hiếm, điều này đã biến Trung Quốc thành một trong những ít nước có lợi thế hơn hẳn trong việc thu hút hoạt động đầu tư nước ngoài tìm kiếm các nguồn tài nguyên quý giá phục vụ cho quá trình sản xuất.

- Môi trường chính trị, văn hóa, xã hội đáp ứng được nhu cầu các nhà đầu tư nước ngoài. Tình hình chính trị của Trung Quốc tương đối ổn định, văn hóa xã

hội không còn quá hà khắc như các thời ký trước đó. Bên cạnh đó, Trung Quốc còn có một lương lao động dồi dào, nhân công rẻ, điều này đã thu hút nhiều nhà đầu tư nước ngoài hoạt động trong những ngành công nghiệp phải sử dụng nhiều nhân công. Mặt khác, Trung Quốc cũng đồng thời sở hữu một số lượng lớn lao động lành nghề, được đào tạo kỹ lưỡng, đáp ứng được yêu cầu khắt khe của các nhà đầu tư nước ngoài trong các ngành công nghệ cao.

Hình 2.12. Dòng vốn FDI vào Trung Quốc từ năm 1983-2007

Nguồn: Cục thống kê Trung Quốc, EIU

Hình trên đã cho thấy lượng vốn FDI đầu tư vào Trung Quốc tăng mạnh kể từ năm 1993. Năm 1999 và 2001, lượng FDI có giảm đôi chút nhưng vẫn giữ được tốc dộ tăng đều trong các năm tiếp theo.

2.1.5. Thúc đẩy sự phát triển của thị trường chứng khoán.

Sự ra đời của hai sàn chứng khoán Thượng Hải và Thẩm Quyến mở đầu cho sự ra đời của nhiều sàn giao dịch chứng khoán sau này. Thị trường chứng khoán tạo điều kiện thuận lợi cho các thương vụ M&A bởi lúc này, trị giá các công ty sẽ được đánh giá dễ dàng và chính xác hơn. Trong giai đoạn đầu của thị trường chứng khoán Trung Quốc, một điểm nổi bật của thị trường đó lúc này là phần lớn các công ty được niêm yết đều là các doanh nghiệp nhà nước. Điều này sẽ làm tăng sự cạnh tranh về các nguồn lực đối với những công ty đang cần nguồn vốn. Một sân chơi

mới thực sự đã được hình thành cho các thương vụ M&A kể từ khi thị trường chứng khoán ra đời và phát triển.

2.2. Đặc điểm thị trường M&A của Trung Quốc.

2.2.1. Tốc độ tăng trưởng của hoạt động M&A tại Trung Quốc.

Hoạt động M&A tại Trung Quốc dã tăng mạnh kể từ nhứng năm 1990 cho đến hiện nay.

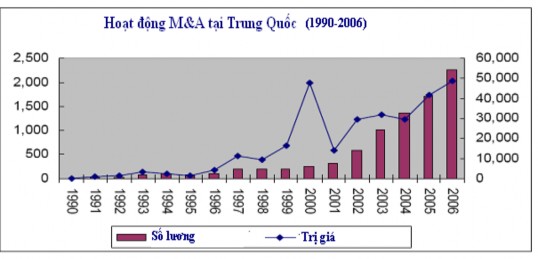

Hình 2.13. Hoạt động M&A của Trung Quốc từ 1990-2006

Nguồn: Thomson Financial.

Hình 2.13 miêu tả khối lượng giao dịch M&A từ năm 1990 đến năm 2006. Số lượng các thương vụ M&A với giá trị 1 triệu USD hoặc lớn hơn đã tăng từ 4 vào năm 1990 đến hơn 2000 vào năm 2006. Từ năm 1990 dến năm 1999, tốc độ tăng truởng M&A tại Trung Quốc đạt trung bình khoảng 1.2%. Đến năm 2000, khối lượng trị giá giao dịch M&A dột nhiên tăng mạnh đỉnh điểm đạt 47,6 triệu USD, nhưng sang đến năm 2001 do khủng hoảng kinh tế, lượng giao dịch M&A sụt giảm những 70% so với năm trước và chỉ đạt 14,1 triệu USD. Từ năm 2002 đến năm 2004, lượng giao dịch M&A tại Trung Quốc đạt trị giá khoảng 30 triệu USD mỗi năm và tíếp tục được khôi phục tử năm 2004 đến năm 2006.

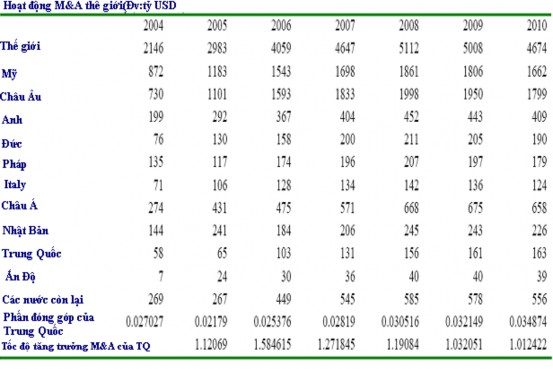

Bảng 2.3. Hoạt động M&A trên thế giới

Nguồn: Economic Outlook, xuất bản bởi Oxford Economics, 2007.

Bảng 2.3 đã cho thấy tốc dộ tăng trưởng M&A tại Trung Quốc từ năm 2004 đến năm 2008 khá đều đặn. Năm 2005, tốc độ tăng trưởng của thị trường M&A tăng 1,12% so với năm 2004. Năm 2006 và 2007, số lượng cũng như giá trị các thương vụ M&A tại Trung Quốc tăng khá cao, điều này được thể hiện ở tốc độ tăng trưởng M&A ở hai năm này lần lượt là 1,58% và 1,27 %. Tuy nhiên, sang đến năm 2008, có sự sụt giảm nhẹ trong thị trường M&A Trung Quốc, tốc độ tăng trường M&A hiện chỉ còn 1,19%. Theo như dự báo của các chuyên gia kinh tế, M&A Trung Quốc sẽ đạt tốc độ tằng trưởng khoảng 1.03% và 1.01% vào năm 2009 và năm 2010.

2.2.2. Những phương thức giao dịch M&A tại Trung Quốc.

Tại Trung Quốc, các hình thức giao dịch M&A có một vài điểm khác biệt so với giao dịch M&A tại những thị trường khác.Giao dịch mua lại và sáp nhập có thể được thực hiện dưới một trong sáu dạng cơ bản sau: mua bán tài sản (Asset acquisition), đầu tư cho lợi tức chính (Investment for majority interest), mua bán cổ phiếu với sự đồng thuận (Stock acquisition by agreement), trao dổi tài sản (Asset

exchange), mua lại cổ phiếu qua thị trường thứ cấp (Stock acquisition through secondary market), tái cơ cấu cổ phần SOE (Restructure state-owned shares). Những hình thức giao dịch này được quyết đinh bởi các hình thức sở hữu nhất định của những công ty Trung Quốc được niêm yết. Do đó, mỗi hình thức giao dịch sẽ đưa lại những hậu quả pháp lý, trách nhiệm, thủ tục thực hiện mua lại và sáp nhập, nghĩa vụ thuế cũng sẽ khác nhau.

Mua bán tài sản (Asset acquisition): trong giao dịch M&A nay, công ty chủ động sẽ tiến hành mua lại một phần hoặc toàn bộ tài sản của công ty mục tiêu. Công ty mục tiêu vẫn tiếp tục tồn tại một cách hợp pháp mặc dù nó có thể bị đóng cửa sau khi đã bán phần lớn tài sản của mình để đổi lấy tiền cho các cổ đông. Một điểm lợi thế ở vụ giao dịch M&A theo phương thức này đó là công ty mục tiêu sẽ trở thành một chi nhánh của công ty mua lại. Tuy nhiên, điểm bất lợi của hình thức mua lại và sáp nhập này là cả công ty mua lại và công ty mục tiếu sẽ cần thêm nhiều vốn để duy trì hoạt động của mình. Có thể nói, đây không phải là một hình thức M&A có chi phí hiệu quả, một khi cuộc sáp nhập thất bại, mối nguy hiểm cho cả hai công ty sẽ rất cao.

Đầu tư cho lợi tức chính (Investment for Majority Interest): đây là một trong những phương thức đầu tư hiệu quả về mặt chi phí. Lượng đầu tư của những công ty mua lại tương đương với số cổ phần của công ty mục tiêu. Mục đich của hình thức M&A này không phải là lợi nhuận thu được từ việc đầu tư, cụ thể mục tiêu của công ty mục tiêu chính là quyền sở hữu thực sự đối với công ty mục tiêu. Một giao dịch M&A theo hình thức này có những bản chất nhất định như sau: thứ nhất, quyền sở hữu của công ty mục tiêu trong một công ty mới khi hai công ty sáp nhập được xác định bằng giá trị tài sản ròng của công ty mục tiêu đó, quyền sở hữu của công ty mua lại được xác đinh bằng giá trị của nguồn vốn đầu tư trong công ty mới đó. Thứ hai, sau khi sáp nhập, công ty mục tiêu sẽ trở thành một chi nhánh của công ty mua lại hay nói cách khác, công ty mua lại sẽ nắm phần lớn cổ phiếu của công ty mục tiêu. Hình thức giao dịch này có lợi thế sau: Đây là một hình thức M&A sử dụng chi phí hiệu quả, hơn nữa, cổ đông của công ty mục tiêu có mối quan hệ tốt với các doanh nghiệp và cơ quan chính phủ ở địa phương, điều này sẽ giúp

cho việc kinh doanh tại địa phương của công ty mới sẽ đạt được hiệu quả hơn. Tuy nhiên, khi tiến hành hình thức M&A này, công ty mua lại sẽ phải đối mặt với nhiều sự phán đối của cổ đông trong công ty mục tiêu hơn là so với hình thức M&A – Asset Acquisition.

Mua bán cổ phiếu với sự đồng thuận (Stock Acquisition by Agreement). Hình thức M&A này được tiến hành thông qua sự đồng thuận của cả hai bên tham gia giao dịch M&A khi công ty mua lại mua một phần hoặc toàn bộ cổ phiếu của công ty mục tiêu. Cổ phiếu trong loại hình giao dịch M&A này thường là cổ phiếu nhà nước nắm giữ hoặc cổ phiếu ưu đãi. Bởi vì trong mỗi một công ty được niểm yết sẽ có một số lượng cổ phần nhất định do nhà nước nắm giữ, nên các giao dịch này thường chiu những quy định rất khắt khe của pháp luật. Loại hình giao dịch này thường xuất hiện giữa các công ty được niêm yết hoặc giữa công ty được niêm yết và các SOE

Trao đổi tài sản (Asset Exchange): Loại hình giao dịch M&A này thường xuất hiện khi các công ty niêm yết trao đổi tài sản có chất lượng xấu lấy tài sản tương đương có chất lượng tốt. Giao dịch này thường xảy ra giữa công ty niêm yết và công ty mẹ của công ty niêm yết đó. Động lực cho những thương vụ M&A này bao gồm: thứ nhất, những công ty mẹ muốn giữ những “ vỏ” nguồn lực để tiếp tục gây vốn thông qua thị trường chứng khoán. Thứ hai, những công ty mẹ muốn tập trung chuyên môn vào một thị trường nào đó. Đối với các công ty con, trao đổi tài sản là một phương pháp tốt để thay đổi hệ thống cơ sở vật chất của công ty, hoặc thay đổi chiến lược kinh doanh và cũng là cách tốt nhất để tăng được lợi nhuận nhanh. Một ví dụ cho loại hình giao dịch M&A này như: Tập đoàn Harbin Eastern Group đã bán các công ty con đang kinh doanh trên các lĩnh vực dược phẩm, du lịch, sản xuất trong khi đó lại thâu tóm lại các công ty hoạt động về xây dựng kiến trúc và nội thất trang trí. Mục đích của thương vụ M&A này chính là để tăng cường chuỗi giá trị của việc kinh doanh bất động sản của công ty.

Mua lại cổ phiếu qua thị trường thứ cấp (Stock Acquisition through Secondary market): Những nhà quản trị công ty coi hình thức M&A này là một phương thức mua lại cổ phiếu thông qua thị trường thứ cấp hơn là một phương thức thấu tóm thù địch. Về bản chất, hình thức giao dịch M&A này tương tự như hình