M&A đầu tiên cuối cùng cũng đã kết thuc bằng sự sụp đổ thị truờng tài chính vào cuối năm 1903.

- Giai đoạn thứ hai – Những năm 1919/22 – 1929.

Trong giai đoạn này, sự phát triển của hoạt động quảng cáo nhờ có sóng phát thanh truyền hình và sự phát triển của các phương tiện giao thông hiện đại đã phần nào thuc đẩy các vụ M&A chiều ngang. Hoạt động phân phối bán hàng của các doanh nghiệp sản xuất có thể được tiến hành trên phạm vi rộng lớn hơn, nhờ đó họ có thể điều hành các kênh phân phối của mình hiệu quả hơn.

Nét đặc trưng của giai đoạn này lượng giao dịch sáp nhập theo chiều ngang lớn cùng với là tỷ lệ sáp nhập dọc cũng tăng lên. Trong gia đoạn trước thì các vụ sáp nhập có xu hướng độc quyền (một tập đoàn kiểm soát thị trường) thì trong giai đoạn này sáp nhập có xu hướng liên minh đọc quyền (một số ít các doanh nghiệp liên minh với nhau để kiểm soát thị trường). Tại Mỹ trong giai đoạn này nổi lên là các vụ sáp nhập ngân hàng, bên cạnh đó, 60% các vụ M&A theo chiều dọc diễn ra giữa các ngành thực phẩm, hóa chất bán lẻ, than đá, mỏ…

- Giai đoạn thứ 3 - Những năm 1960:

Những mô hình sáp nhập tập đoàn đã dần hình thành với những thương vụ vô cùng lớn. Thời kì này đặc trưng bởi sự mua bán của các tập đoàn kinh tế đa lĩnh vực diễn ra ở cả nước ngoài. Tại Mỹ, đạo luật chống độc quyền ra đời, đã bao phủ cả việc mua bán tài sản và chứng khoán của các tập đoàn. Các công ty muốn mở rộng phạm vi hoạt động kinh doanh của mình chỉ còn một cách duy nhất là mua các công ty bên ngoài. Trong quá trình này, một nửa các tập đoàn đựoc coi là một khối liên minh độc quyền chủ yếu là trong các ngành công nghiệp vũ khí và vũ trụ.

- Giai đoạn thứ tư – Những năm 1980:

Trong giai đoạn này, số vụ sáp nhập tổ hợp kinh tế giảm đi rõ rệt cùng sự suy thoái của thị trường tài chỉnh. Đầu những năm 80 xuất hiện trào lưu mua bán “không thân thiện”. Bên cạnh đó, những đổi mới trong ngành tài chính ngân hàng đã làm manh nha xuất hiện các thương vụ M&A ngân hàng trong thời kì này. Các ngân hàng, công ty nhỏ yếu đều đứng trước nguy cơ bị thâu tóm. Toàn cầu hóa trong các ngành sản xuất đã kéo theo sự toàn cầu hóa trong ngành tài chính ngân hàng.

- Giai đoạn thứ năm – Giai đoạn những thương vụ M&A có giá trị khổng lồ - bắt đầu từ năm 1993:

Bắt đầu từ những năm 1993, những thương vụ M &A khongr lồ đã bắt đầu xuất hiện, hoạt động M&A không chỉ diễn ra ở Mỹ, Châu Âu mà đã lan ra toàn thế giới. Các vụ M&A của giữa các công ty Châu Âu và Mỹ cũng đã bắt đầu phổ biến. Cùng với sự phát triển của Ủy ban Châu Âu và sự chuyển đổi cơ cấu thị trường Châu Âu trở thành một khối thị trường, tiền tệ thống nhất thì các các công ty Châu Âu bắt đầu mở rộng phạm vi các hoạt động mua bán sáp nhập ra toàn bộ Châu Âu và rộng hơn nữa. Hoạt động M&A đồng thời cũng phát triển mạnh mẽ tại các nước Châu Á trong thời kỳ này. Tuy nhiên, các giao dịch M&A mang giá trị khổng lồ thường diễn ra tại các nước công nghiệp phát triển như Mỹ, Anh, Châu Âu… các nước thuộc khối Châu Á thường chỉ diễn ra các thương vụ M&A với giá trị nhỏ hơn. Bên cạnh đó, đặc điểm của hoạt động M&A thời kỳ này đó là các thương vụ M&A diễn ra chủ yếu trong các lĩnh vực nguyên vật liệu, tái chính ngân hàng, năng lượng và ngành công nghệ cao.

Có thể bạn quan tâm!

-

Kinh nghiệm M&A của Trung Quốc và bài học cho Việt Nam - 1

Kinh nghiệm M&A của Trung Quốc và bài học cho Việt Nam - 1 -

Kinh nghiệm M&A của Trung Quốc và bài học cho Việt Nam - 2

Kinh nghiệm M&A của Trung Quốc và bài học cho Việt Nam - 2 -

Quá Trình Hình Thành Và Phát Triển Của Hoạt Động M&a Trên Thế Giới.

Quá Trình Hình Thành Và Phát Triển Của Hoạt Động M&a Trên Thế Giới. -

Quá Trình Hình Thành Và Phát Triển M&a Tại Trung Quốc.

Quá Trình Hình Thành Và Phát Triển M&a Tại Trung Quốc. -

Họat Động Outbound M&a Của Trung Quốc Từ 1979-2007

Họat Động Outbound M&a Của Trung Quốc Từ 1979-2007 -

Thúc Đẩy Sự Phát Triển Của Thị Trường Chứng Khoán.

Thúc Đẩy Sự Phát Triển Của Thị Trường Chứng Khoán.

Xem toàn bộ 122 trang tài liệu này.

Bảng 1.2. Những cuộc sáp nhập lớn nhất trên thế giới năm 2008

Nguồn: Báo cáo của Tập đoàn tài chính Thomson Corp.

3.2. Thực trạng M&A trên thế giới trong những năm gần đây.

Trên thế giới, trong 10 năm trở lại đây, hoạt động M&A diễn ra rầm rộ và tạo thành cơn sốt ở nhiều nước phát triển và đang phát triển. Các vụ sáp nhập với giá trị giao dịch lớn thường diễn ra ở các nước công nghiệp phát triển như Mỹ, Châu Âu, trong khi đó tại các nước đang phát triển như Trung Quốc, Ấn Độ, Trung Đông, Singarpore…, số lượng các thương vụ M&A gia tăng ngày cáng mạnh mẽ. Kể từ năm 2000 đến năm 2006, tổng giá trị giao dịch M&A của Mỹ đã tăng 88%, của Châu Âu tăng tới 133%, và đặc biệt tổng giả tị giao dịch M&A của các nước còn lại trên thế giới tăng 200%.

Hình 1.1. Trị giá giao dịch M&A trên giới từ năm 2001-2006

Nguồn: Báo cáo UNTACD.

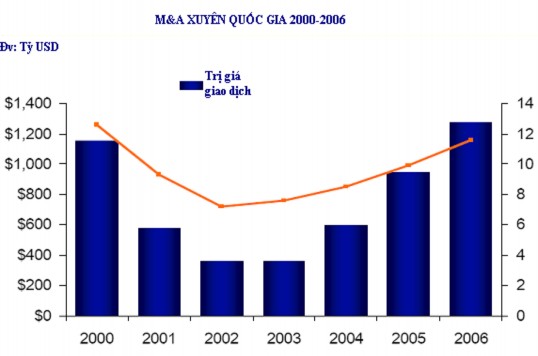

Số lượng các thương vụ giao dịch M&A xuyên quốc gia năm 2006 tăng 35% vượt kỷ lục được lập tại năm 2000. Số lượng FDI được thực hiện theo hình thức M&A chiếm tỉ trọng lớn từ 57% - 80% tổng FDI thế giới.

Hình 1.2.Trị giá giao dịch M&A xuyên quốc gia của thế giới từ năm 2000-2006

Nguồn: Báo cáo UNTACD.

Hoạt động M&A xuyên quốc gia đạt kỷ lục vào năm 2000 với tổng giá trị giao dịch gần 1200 tỷ USD. Tuy nhiên trong các năm tiếp theo, M&A xuyên quốc gia có xu hướng giảm xuống, tổng giá trị giao dịch năm 2002 và năm 2003 đạt giá trị thấp nhất với chỉ gần 400 tỷ USD. Bước sang 2006, với sự tham gia nhiều các nước châu Âu và các nước đang phát triển, hoạt động M&A xuyên quốc gia đã lập được kỷ lục mới với tổng giá trị giao dịch trên thế giới đạt 1300 tỷ USD, tăng 35% so với năm 2000.

Năm 2008, suy thoái kinh tế cùng với sự không ổn định của thị trường chứng khoán thế giới và thị trường ngoại hối, tổng giá trị giao dịch của hoạt động M&A trên thế giới đạt 729,9 tỷ USD, giảm 24,2% so với năm 2007 và là tổng giá trị M&A thấp nhất kể từ quý 3 năm 2006. Tại Châu Âu , giá trị giao dịch M&A tăng nhẹ 2% so với năm 2007, trong khi đó Nhật Bản và Châu Á có chiều hướng ngược lại với tổng giá trị giao dịch M&A lần lượt giảm 52,2% và 4%. Tại Mỹ, tổng giá trị giao dịch M&A giảm mạnh tới 51,1%, tương ứng với 26,8% tổng giá trị giao dịch trên thế giới. Như vậy, năm 2008 kết thuc với tổng khối lượng giao dịch M&A sụt

giảm trên toàn thế giới do diễn biến bất ổn định của nền kinh tế thế giới. Tuy nhiên, các nhà kinh tế dự báo hoạt động M&A sẽ lấy lại được đà tăng trưởng vào cuối năm 2009 khi nền kinh tế thế giới có dấu hiện phục hồi.

3.3. Đặc điểm hoạt động M&A trên thế giới.

Hoạt động M&A trên thế giới có một số đặc điểm chính sau:

Thứ nhất, hầu hết các thương vụ M&A đều được diễn ra giữa các công ty của các nước phát triển. Theo Báo cáo đầu tư thế giới của UNCTAD, chỉ có 8% các vụ sáp nhập lớn diễn ra ở các quốc gia nằm ngoài các nước công nghiệp hóa. Các vụ sáp nhập lớn thường diễn ra ở Anh và Mỹ và bên cạnh việc điều tiết bằng luật cạnh tranh là điều chỉnh việc mua bán sáp nhập bằng các tiền lệ, ở châu Âu lục địa và các nước đang phát triển thường chỉ diễn ra các vụ sáp nhập, mua bán nhỏ - chủ yếu là sáp nhập, mua bán các công ty nhỏ và có tính chất gia đình.

Thứ hai, các vụ sáp nhập, mua lại thường chỉ tập trung vào chủ yếu ngành ngân hàng, công nghiệp dầu khí, các công ty dược phẩm, công nghệ thông tin và ngành công nghiệp ôtô với sự chi phối bởi những hoàn cảnh cụ thể liên quan đến một ngành công nghiệp nhất định. Ở các ngành khác, các vụ M&A lớn ít diễn ra. Song song với các vụ M&A lớn là một xu hướng phân tán đầu tư, bởi các công ty tìm kiếm trọng tâm mạnh hơn trong lĩnh vực kinh doanh chủ lực của mình.

Thứ ba, sự ghi nhận về sáp nhập, mua lại không phải lúc nào cũng tích cực. Nghiên cứu cho thấy hầu hết các vụ sáp nhập, mua lại không đạt được các lợi ích như dự kiến. Theo một số nguồn tin: chỉ khoảng 15% các vụ sáp nhập đạt được các mục tiêu hợp lực của chúng, 15% các vụ sáp nhập khác dẫn đến những kết quả bi thảm, 70% còn lại chỉ có một ảnh hưởng không rõ rệt.

Thứ tư, trên thế giới, M&A được xem xét, điều tiết chủ yếu từ góc độ của pháp luật về cạnh tranh. Nhìn chung các điều khoản về sáp nhập, mua lại trong Luật cạnh tranh ở các nước trên thế giới không có tính bắt buộc. Cụ thể là không cần thiết phải rà soát một cách hệ thống và thông qua tất cả các vụ sáp nhập, mua lại. Yêu cầu thông báo về mọi vụ sáp nhập, mua lại sẽ tạo ra gánh nặng không đáng có cho cơ quan quản lý, làm phát sinh các khoản chi phí không hợp lý và làm chậm quá trình sáp nhập, mua lại.

Thứ năm, quan niệm phổ biến về M&A trên thế giới được hiểu bao gồm không chỉ sáp nhập, mua lại mà còn gồm cả hợp nhất và giành quyền kiểm soát đối với doanh nghiệp.Có thể nói hoạt động M&A không phải là hoạt động đầu tư theo nghĩa thông thường mà về bản chất đó là sự tối ưu hóa đầu tư.

CHƯƠNG HAI: ĐÁNH GIÁ KINH NGHIỆM HOẠT ĐỘNG M&A CỦA TRUNG QUỐC.

1. GIỚI THIỆU THỊ TRƯỜNG M&A TẠI TRUNG QUỐC.

1.1. Nguyên nhân hình thành M&A tại Trung Quốc.

Trước năm 1985, Trung Quốc không hề cho phép bất cứ một hình thức M&A nào. Đến năm 1985, trước tình trạng làm ăn thua lỗ của các SOE, chính quyền các địa phương đưa ra phương pháp thử nghiệm: sáp nhập các SOE đang rơi vào tình trạng khó khăn với các SOE đang có hoạt động kinh doanh hiệu quả. Kết quả là hoạt động kinh doanh của các SOE này đạt được hiệu quả hơn hẳn so với trước đây. Thành phố Baoding là nơi đầu tiên diễn ra vụ sáp nhập giữa các SOE và sau đó, làn sóng này đã lan ra nhiều tỉnh và thành phố khác tại Trung Quốc. Đây chính là những manh nha đầu tiên của hoạt động M&A tại Trung Quốc.

Tuy nhiên,chỉ đến đầu những năm 1990, khi nền kinh tế Trung Quốc bắt đầu phát triển sang một giai đoạn mới, làn sóng M&A đầu tiên của Trung Quốc mới thực sự bắt đầu khi các nhà đầu tư nước ngoài dần được cho phép thực hiện các giao dịch “tương tự” như M&A, tuy nhiên điều này chỉ áp dụng với những công ty có vốn đầu tư nước ngoài. Những thương vụ mua bán này được thực hiện thông qua việc mua bán cổ phiếu trên sàn giao dịch chứng khoán của các công ty đã được niêm yết trên sàn, hoặc có thể mua từ các nhà đầu tư nước ngoài khác.

Từ nửa những năm sau của những năm 1990 trở đi, chính phủ Trung Quốc bắt đầu chính thức tạo điều kiện phát triển cho các loại hình công ty phương tây (western-style) và công ty cổ phần. Rất nhiều các doanh nghiệp nhà nước (SOEs) được chuyển đổi thành những công ty cổ phần, điều này tạo cơ hội cho các nhà đầu tư nước ngoài mua trực tiếp cổ phiếu của những doanh nghiêp trên. Thực chất, hoạt động mua lại và sáp nhập được chính phủ Trung Quốc bắt đầu cho phép tiến hành là do chính phủ nước này muốn thông qua M&A để giảm bớt số lượng các SOE làm ăn thua lỗ. Sau khi công cuộc cải cách được thực hiện, bắt đầu từ năm 1979, một số lượng lớn các SOE của nước này rơi vào tình trạng thua lỗ vì không đủ sức cạnh tranh. Năm 1995, khoảng 45% các SOE có nguy cơ bị phá sản. Trong suốt giai đoạn

này, do tình trạng phá sản của các SOE không phải là một sự lựa chọn thích hợp nên chính phủ Trung Quốc đã tạo điều kiện cho các SOE có nguy cơ phá sản được sáp nhập với các doanh nghiệp vững mạnh trong nươc hoặc nước ngoài, Tuy rằng, những cuộc sáp nhập giữa những cuộc sáp nhập giữa những công ty nước ngoài đang tìm kiếm một chỗ đứng trong nền kinh tế này và những công ty trong nước không phải là phổ biến với tất cả các SOE của Trung Quốc, nhưng số vụ sáp nhập tại Trung Quốc đã tăng đáng kể trong giai đoạn này. Chính sách này dường như đã đem lại hiệu quả lớn, từ năm 1995-2002, số lượng SOE giảm xuống 46% trong khi đó tổng lợi nhuận tính bằng Nhân dân tệ tăng 163,6% (số liệu của ủy ban hành chính và giám sát tài sản Nhà nước TQ năm 2004)

Trước năm 1992, không một doanh nghiệp tư nhân nào của Trung Quốc được tham gia vào thị trường M&A. Tất cả những vụ chuyển nhượng tải sản đều phải diễn ra trong khu vực kinh tế thuộc sở hữu Nhà nước. Kể từ sau năm 1992, tư tưởng xã hội chủ nghĩa ở nước này đã cho phép việc tư nhân hóa các SOE. Cuộc họp thứ 15 của Quốc hội Trung Quốc diễn ra vào năm 1997 đã coi sở hữu tư nhân là một thành phần quan trọng của nền kinh tế. Từ đó, đã có rất nhiều các công ty nhỏ được hình thành và phát triển thành công trên các lĩnh vực thích hợp. Hơn nữa, chính sách nắm giữ các SOE lớn và giải phóng các SOE nhỏ - tức là tư nhân hoá các SOE nhỏ- đã khuyến khích các doanh nghiệp này tham gia vào hoạt động M&A. Đây là một công cụ kinh tế rất quan trọng của chính phủ Trung Quốc trong việc chuyển dổi hình thức sở hữu từ SOE sang các loại hình doanh nghiệp tư nhân, cổ phàn, TNHH…

Như vậy, so với nền thị trưởng Việt Nam, hoạt động M&A tại Trung Quốc đã diễn ra sớm hơn rất nhiều. Trong những năm cải cách, hoạt động mua lại và sáp nhập đã nhận được nhiều sự quan tâm của chính phủ Trung Quốc, từ đó hoạt động mua lại giữa công ty nước ngoài và công ty Trung Quốc cũng như hoạt động sáp nhập giữa các công ty Trung Quốc mới có nhiều cơ hội phát triển. Năm 2002, cuộc họp quốc hội lần thứ 15 đã thông qua “các gợi ý cho kế hoạch phát triển kinh tế xã hội 5 năm lần thứ 15”, hỗ trợ cho “việc sử dụng hợp lý các khoản đầu tư quốc tế và thử nghiệm thành công các hoạt dộng M&A, các quỹ đầu tư, đầu tư chứng khoán và