Hình 2.3. Hoạt đông M&A tại Trung Quốc năm 2006-2007

Nguồn: Thomson Financial.

Sang năm 2008, với 867 thương vụ M&A, hoạt động mua lại và sáp nhập tại Trung Quốc vào quý bốn đã giảm 4% so với cùng thời kỳ năm 2007. Tuy nhiên, hoạt động M&A năm 2008 đã băt đầu với 24% tăng trưởng trong 6 tháng đầu , bao gồm 1476 vụ, trị giá giao dịch lên tới 72 tỷ USD.

Hình 2.4. Hoạt động M&A tại Trung Quốc năm 2008

Nguồn: Thomson Financial.

Đặc điểm thứ hai: Bên cạnh thu hút mạnh vốn đầu tư nước ngoài cho nền kinh tế, chính phủ Trung Quốc đã thực sự xây dựng được một thị trường chứng khoán phát triển và nở rộ. Thị trường chứng khoán phát triển mạnh là một lực đẩy quan trọng cho các thương vụ M&A trong một nền kinh tế. Đến năm 2007, thị trường chưng khoán Trung Quốc đã có số vốn lên tới 2400 tỷ USD. Lúc này, xu hướng giao dịch trên thị trường chứng khoán không chỉ có xu tăng lên cả về số lượng và trị giá giao dịch, mà thị trường chứng khoán Trung Quốc còn thực sự theo sát được thị trường thế giới. Đến thời điểm năm 2007, đã có thêm 1300 công ty được niêm yết, trong đó 900 công ty có ban kiểm soát từ cơ quan chính phủ (government agencies) với những cấp độ khác nhau. Rất nhiều các thương vụ M&A tại Trung Quốc được quyết đinh bởi các cơ quan này,đây chính là một trong những điểm đặc trưng của hoạt động mua lại và sáp nhập tại Trung Quốc. Lượng USD của các vụ M&A xuất hiện tại thị trường chứng khoán đã tăng mạnh trong những năm gần đây, đặc biệt từ sau đợt tăng mạnh giao dịch M&A kể từ năm 2004. Cho dến những năm gần đây, thị trường chứng khoán Trung Quốc đã thực sự vững mạnh và trờ thành một trong những trung tâm tài chính quan trọng của thế giới.

Đặc điểm thứ ba: Cùng với sự phát triển của nền kinh tế nước mình và xu hướng hội nhập thế giới, M&A của Trung Quốc lúc này không chỉ đơn thuần diễn ra trong nội bộ đất nước Trung Quốc và các bên chủ thể tham gia giao dịch M&A không chỉ đơn thuần là những nhà đầu tư nước ngoài và các SOE hay các công ty tư nhân của Trung Quốc như các giai đoạn trước kia nữa. Hiện nay, các công ty tư nhân của Trung Quốc (Private-owned enterprise – POE) đang nổi lên trong các thương vụ M&A, các POE tham gia M&A vượt trội hơn hẳn SOE về số lượng các thương vụ. Ngoài ra, hoạt động mua lại và sáp nhập tại Trung Quốc rất đa dạng, bao gồm hoạt động M&A của các nhà đầu tư nước ngoài tiến hành tại Trung Quốc (Inbound M&A), hoạt động M&A của các nhà đầu tư Trung Quốc tại nước ngoài (Outbound M&A) và hoạt động M&A giữa các doanh nghiệp Trung Quốc (Domestic-domestic M&A). Đặc biệt trong những năm gần đây, xu hướng Outbound M&A của Trung Quốc diễn ra khá mạnh mẽ. Sau đây tác giả sẽ đưa ra thực trạng tổng quan của từng hoạt động M&A của Trung Quốc.

Có thể bạn quan tâm!

-

Quá Trình Hình Thành Và Phát Triển Của Hoạt Động M&a Trên Thế Giới.

Quá Trình Hình Thành Và Phát Triển Của Hoạt Động M&a Trên Thế Giới. -

Những Cuộc Sáp Nhập Lớn Nhất Trên Thế Giới Năm 2008

Những Cuộc Sáp Nhập Lớn Nhất Trên Thế Giới Năm 2008 -

Quá Trình Hình Thành Và Phát Triển M&a Tại Trung Quốc.

Quá Trình Hình Thành Và Phát Triển M&a Tại Trung Quốc. -

Thúc Đẩy Sự Phát Triển Của Thị Trường Chứng Khoán.

Thúc Đẩy Sự Phát Triển Của Thị Trường Chứng Khoán. -

Các Văn Bản Pháp Lý Liên Quan Đến Hoạt Động M&a Tại Trung Quốc.

Các Văn Bản Pháp Lý Liên Quan Đến Hoạt Động M&a Tại Trung Quốc. -

Những Cơ Hôi, Thách Thức Cho Các Nhà Đầu Tư Khi Tham Gia Vào Hoạt Động M&a Tại Trung Quốc.

Những Cơ Hôi, Thách Thức Cho Các Nhà Đầu Tư Khi Tham Gia Vào Hoạt Động M&a Tại Trung Quốc.

Xem toàn bộ 122 trang tài liệu này.

- Hoạt động Domestic M&A: kể từ năm 2001, các giao dịch M&A giữa các công ty Trung Quốc ngày càng phát triển. Năm 2001 , tổng giá trị giao dịch M&A do các công ty Trung Quốc tiến hành là 6162,6 triệu USD thi đến năm 2002, tổng giá trị giao dịch đã tăng lên gấp ba, đạt 18368,6 triệu USD. Tuy nhiên từ năm 2003 đến năm 2005, tổng giá trị giao dịch Domestic M&A có xu hướng giảm dần đôi chút từ 16416,2 triệu USD năm 2003 xuống còn 4987,6 triệu USD năm 2005. Từ sau năm 2005 đến năm 2007, Domestic M&A lại có xu hướng tăng trưởng trở lại.

Hình 2.5. Hoạt động M&A nội địa Trung Quốc từ 1997-2005

Nguồn: Thomson Fianancial.

Tuy nhiên từ nữa cuối năm 2007 đến năm 2008, do biến động kinh tế trên thê giới nói chung và nền kinh tế Trung Quốc nói chung, Domestic M&A vẫn có xu hướng tăng nhưng tốc độ tăng chậm dần. Mục đích chủ yếu của các thương vụ M&A loại này là thông qua M&A, các công ty trong nước có thể mở rộng thị phần của mình hoặc thực hiện các chiến lược kinh doanh mới. Giao dịch Domestic M&A luôn giữ đà tăng trưởng trong suốt những năm qua với sự trợ giúp nhiều từ phía chính phủ Trung Quôc và sự tái cơ cấu hàng loạt của các SOE. Domestic M&A diễn ra nhiều nhất ở các ngành công nghiệp mũi nhọn của Trung Quốc như : sản xuất thép, xi măng, các ngành công nghiệp chế tạo, năng lượng, công nghệ thông tin,

sản xuất điện, sinh học, lĩnh vực phân phối lẻ…Theo PWC nhận xét, Domestic M&A tại Trung Quốc vẫn sẽ tiếp tục được hưởng lợi từ ba yếu tố mũi nhọn sau: cơ hội nền kinh tế thị trường đem lại (market opportunity), tính thanh khoản cao (liquidity) và sự hỗ trợ của chính phủ Trung Quốc(government support).

- Hoạt động Inbound M&A: Trong suốt những năm vừa qua, các công ty trên thế giới từ nhiều quốc gia như Mỹ,Nhật Bản, singarpore,các nước ở Châu Âu đã tiến hành nhiều thương vụ mua lại và sáp nhập các công ty của Trung Quốc và coi đây là một hình thức đầu tư hiệu quả. Mặc dù các thương vụ M&A còn chiếm tỷ lệ khiêm tốn trong tổng giá trị hoạt động đầu tư nước ngoài tại Trung Quốc nhưng M&A đang dần trở thành một hình thức đầu tư chiếm hẳn ưu thế hơn so với các hình thức đầu tư truyền thống như liên doanh hay thành lập doanh nghiệp 100% vốn nước ngoài. Các thương vụ Inbound M&A tại Trung Quốc đạt tổng giá trị 2710,4 năm 2001 và tiếp tục tăng, đến năm 2004, tổng giá trị Inbound M&A đạt gấp đôi so với năm 2001.

Hình 2.6. Hoạt động M&A nội địa Trung Quốc 2006-2008

Nguồn: Thống kê McKinsey.

Sang năm 2006, tổng giá trị giao dịch Inbound M&A tiếp tục tăng đạt 18,3 tỷ USD và tiến tới đỉnh cao đạt 25,1 tỷ USD năm 2007. Tuy nhiên, sang năm 2008, cùng với sự suy thoái nền kinh tế của các nước phương tây, tổng giá trị giao dịch Inbound M&A giảm mạnh chỉ còn hơn 7 tỷ USD. Trong tất cả các ngành kinh tê,

ngành kinh tế diễn ra hoạt động Inbound M&A mạnh nhất là lĩnh vực tài chính với sự tham gia của các ngân hàng lớn như Ngân hàng Trung ương Hoa Kỳ, HSBC, Ngân hàng hoàng gia Scotland...Xếp ở vị trí thứ hai sau ngành tài chính là các ngành sản xuất máy tính, các ngành công nghiệp, sản xuất ô tô và dụng cụ thể thao, tiếp đó là các ngành sản xuất nguyên vật liệu và sản xuất đinh ghim. Mục đích chính của các nhà đầu tư nước ngoài này không phải là nhằm thu được lợi nhuận trong một thời gian ngắn, ngược lại họ là những nhà đầu tư chiến lược, mục tiêu của họ là tiếp cận thị trường Trung Quốc thông qua M&A và mong muốn tăng giá trị cổ đông.

- Hoạt động Outbound M&A của Trung Quốc: Trong những năm gần đây, các công ty Trung Quốc đã gây ấn tượng mạnh với thế giới bởi các hoạt động mua lại và sáp nhập của công ty Trung Quốc đối với các tập đoàn nước ngoài. Thương vụ Outbound M&A lớn nhất đầu tiên của Trung Quốc đó là vụ mua lại Tập đoàn tivi Thomson của hãng sản xuất tivi Trung Quốc TCL được thực hiện vào năm 2003. Tiếp đó đến năm 2004, thế giới một lần nữa lại bất ngờ khi Tập đoàn máy tính Lenovo của Trung Quốc đã mua lại hãng máy tính nổi tiêng IBM. Những sự kiện này đã đưa ra một hình ảnh mới về các công ty Trung Quốc trước toàn thể thế giới. Hoạt động Outbound M&A của Trung Quốc lúc đầu chỉ tập trung tại khu vực Châu Á tại một số lĩnh vực như than đá, dầu hỏa, gas bởi sự hạn chế về nguồn cung. Tuy nhiên, sau đó, hoạt động mua lại của các công ty Trung Quốc đã mở rộng ra phạm vi Châu Á, tiến tới các công ty của Mỹ, Châu Âu và được tiến hành trong nhiều lĩnh vực.

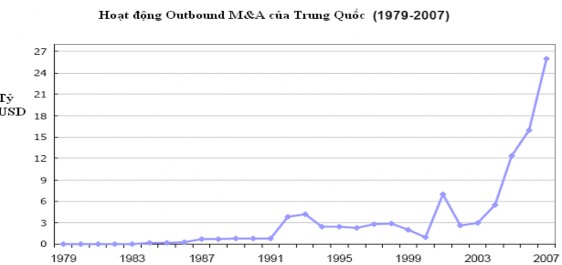

Hình 2.7. Họat động Outbound M&A của Trung Quốc từ 1979-2007

Nguồn: ODCE, Bộ thương mại và Cục thống kê Trung Quốc.

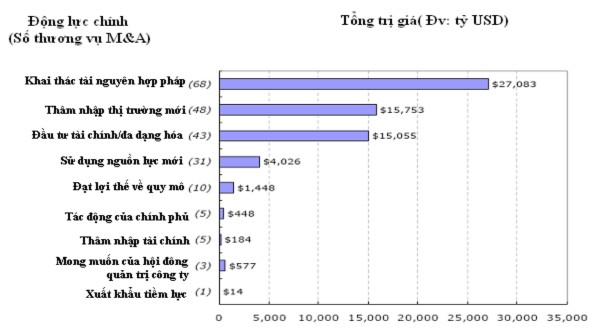

Hình trên đã cho thấy hoạt động Outbound M&A của Trung Quốc tăng mạnh kể từ năm 2003. Có rất nhiều nguyên nhân của tốc độ tăng trường Outbound M&A tại Trung Quốc, bên cạnh các nguyên nhân như sự phát triển của nền kinh tế Trung Quốc dẫn đến lực lượng các công ty Trung Quốc vững mạnh hơn hay sự trợ giúp của chính phủ Trung Quốc, còn có một nguyên nhân quan trọng, đó là tầm nhìn của bản thân lãnh đạo của các doanh nghiệp Trung Quốc. Các doanh nghiệp Trung Quốc tiến hành hoạt động mua lại và sáp nhập với các công ty nước ngoài bởi khá nhiều động lực. Động lực đầu tiên đó là: thâm nhập được vào thị trường nước ngoài nhằm cung cấp các nguyên vật liệu thô, động lực này là nguyên nhân chủ để thực hiện M&A đối với các công ty thuộc lĩnh vực sắt thép và năng lượng. Đông lực lớn thứ hai đó là nhằm giành được mục tiếu khai thác tài nguyên của nước ngoài. Điều này được các tập đoàn trong lĩnh vực than đá, dầu mỏ đặc biệt quan tâm. Bên cạnh đó còn rất nhiều động lực khiến các doanh nghiệp Trung Quốc tiến hành hoạt động M&A xuyên biên giới. Hình 2.8 thống kê những động lực chính của các doanh nghiệp Trung Quốc đằng sau các thương vụ M&A xuyên quốc gia.

Hình 2.8. Động lực chính tham gia M&A của các công ty Trung Quốc

Nguồn: Thống kê của Mckinsey, năm 2008.

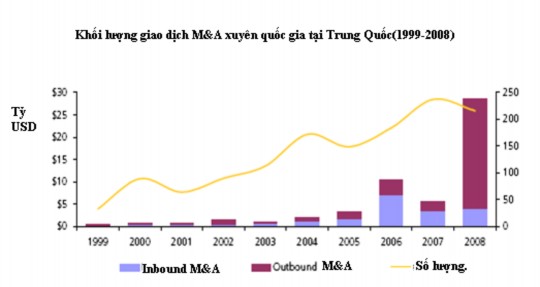

Bước sang năm 2008, hoạt động Outbound M&A của Trung Quốc vẫn tiếp tục tăng, ngược hẳn với xu thế giảm chung của hoạt động M&A thế giới. Riêng 6 tháng đầu năm 2008, tổng giá trị giao dịch của Outbound M&A của Trung Quốc đã đạt 32 tỷ USD từ 102 thương vụ, vượt xa con số trong năm 2007 – tổng giá trị giao dịch là 26 tỷ USD với 166 thương vụ.

Hình 2.9.Hoạt động M&A xuyên quốc gia của Trung Quốc (1999-2008)

Nguồn: Thống kê Thomson.

Nhìn vào Hình trên có thể thấy hoạt động Outbound của Trung Quốc năm 2008 tăng mạnh nhất trong những năm kể từ 2001. Trong những năm gần đây, hoạt động Outbound M&A của Trung Quốc đặc biệt chuyển hướng sang các công ty thuộc Châu Mỹ La Tinh và Châu Phi, điều này đã thể hiện sức mạnh các công ty Trung Quốc đang lan dần ra thế giới.

Tuy hiện nay, các công ty Trung Quốc còn gặp nhiều khó khăn về mặt tiềm lực tài chính cũng như về trình độ kỹ thuật, nhân sự, văn hóa…nhưng theo dự đoán của JP Morgan-hãng dịch vụ tài chính lớn thứ ba tại Mỹ- hoạt động Outbound M&A của Trung Quốc sẽ vẫn tiếp tục tăng trong những năm tiếp theo. Dự đoán đến năm 2020, Trung Quốc sẽ đạt mưc tiết kiệm quốc dân ở con số 16,4 nghìn tỷ USD, cho rằng mỗi năm Trung Quốc sẽ trích ra 5% của lượng tích kiệm quốc dân đó cho hoạt động đầu tư ra nước ngoài, điều này có nghĩa với việc mỗi năm Trung Quốc sẽ xuất khẩu 822 tỷ USD.

Hình 2.10. Tích kiệm quốc dân của Trung Quốc

Nguồn: CEIC, JP Morgan.

2. THỰC TRẠNG HOẠT ĐỘNG M&A CỦA TRUNG QUỐC.

2.1. Môi trường đầu tư cho M&A.

Hiện nay, có thể nói, Trung Quốc là một trong những môi trường đầu tư đầy hứa hẹn của những nhà đầu tư nước ngoài. Dòng vốn FDI đổ xô vào Trung Quốc là một điều kiện thuận lợi để cho hoạt động M&A phát triển. Bên cạnh đó, nền kinh tế Trung Quốc đã phát triển rất nhanh so với những năm trước khi gia nhập WTO, nhanh chóng trở thành một trong những nền kinh tế lớn trên thế giới, đây cũng là một trong những điều kiện quan trọng làm lực đẩy cho thị trường M&A tại nước này. Dưới đây là một số đặc điểm quan trọng làm nền móng cho hoạt động M&A của nền kinh tế Trung Quốc.

2.1.1. Tốc độ tăng trưởng kinh tế cao.

Nền kinh tế Trung Quốc có tốc độ phát triển nhanh chóng, môi trường kinh tế vĩ mô ngày càng được cải thiển. Năm năm trước đây, bất cứ một quốc gia nào cũng không thể tưởng tượng được Trung Quốc là một trong những nước có tốc độ