Mỹ khắt khe hơn so với yêu cầu của Basel II ở những điểm sau:

- Tính toàn diện: khuôn khổ Kiểm tra sức chịu đựng bao gồm (1) mục tiêu xác định rõ ràng; (2) kịch bản xây dựng phù hợp với đặc thù kinh doanh và rủi ro của ngân hàng; (3) các giả định và phương pháp, mô hình phải được văn bản hóa, có thể đánh giá được tác động đối với tình hình tài chính của tổ chức; (4) có các báo cáo quản trị có giá trị thông tin; (5) có quy trình thực hiện hiệu quả và được đánh giá lại; (6) có những khuyến nghị hành động cần thiết dựa trên kết quả Kiểm tra sức chịu đựng .

- Kiểm tra sức chịu đựng đánh giá kịch bản cú sốc từ môi trường bên ngoài, đồng thời cả những sự kiện bất lợi của riêng ngân hàng. Đây là điểm khác biệt với IMF và Ủy ban Basel, vì Basel chỉ đánh giá các rủi ro bên ngoài –các tác động kinh tế vĩ mô, và giả định danh mục cho vay của ngân hàng đã được đa dạng hóa để không còn rủi ro riêng của từng khoản vay đơn lẻ.

- Kiểm tra sức chịu đựng , theo Fed, cần được tích hợp, thể hiện ở chỗ được kết nối với hệ thống dữ liệu có chất lượng của ngân hàng, và sử dụng những giả định thực tế, nhằm đảm bảo kết quả Kiểm tra sức chịu đựng có ý nghĩa trong quá trình ra quyết định kinh doanh. Ngoài ra, ngân hàng cần có cơ cấu điều hành, hạ tầng công nghệ đảm bảo khuôn khổ Kiểm tra sức chịu đựng hoạt động hiệu quả.

Trên cơ sở các khái nhiệm trên, luận án sẽ xem xét Kiểm tra sức chịu đựng từ góc độ vi mô, theo tiêu chuẩn quốc tế Basel II, với những đặc trưng sau:

- Kiểm tra sức chịu đựng là một công cụ quản trị rủi ro quan trọng tại mỗi ngân hàng, và được các cơ quan quản lý khuyến khích sử dụng trong khuôn khổ về an toàn vốn của Basel II.

- Kiểm tra sức chịu đựng được xây dựng phù hợp với quy mô danh mục tín dụng của một trong những NHTM lớn, có sự phân bổ rủi ro đa dạng, nhưng chịu sự tác động lớn của chu kỳ kinh tế như Vietinbank. Do vậy, Kiểm tra sức chịu đựng cần đánh giá được khả năng duy trì được tỷ lệ an toàn vốn tối thiểu theo quy định khi xảy ra những cú sốc kinh tế vĩ mô rất bất lợi, hiếm gặp, nhưng vẫn có khả năng xảy ra tại Việt Nam.

Có thể bạn quan tâm!

-

Các Nghiên Cứu Về Kiểm Tra Sức Chịu Đựng Ở Nước Ngoài

Các Nghiên Cứu Về Kiểm Tra Sức Chịu Đựng Ở Nước Ngoài -

Tác Động Của Kinh Tế Vĩ Mô Đối Với Rrtd Trong Xây Dựng Kịch Bản Kiểm Tra Sức Chịu Đựng

Tác Động Của Kinh Tế Vĩ Mô Đối Với Rrtd Trong Xây Dựng Kịch Bản Kiểm Tra Sức Chịu Đựng -

Các Nghiên Cứu Về Kiểm Tra Sức Chịu Đựng Vi Mô Tại Việt Nam

Các Nghiên Cứu Về Kiểm Tra Sức Chịu Đựng Vi Mô Tại Việt Nam -

Phương Pháp Thực Hiện Kiểm Tra Sức Chịu Đựng Theo Cách Lựa Chọn Biến Số Đo Lường Rrtd

Phương Pháp Thực Hiện Kiểm Tra Sức Chịu Đựng Theo Cách Lựa Chọn Biến Số Đo Lường Rrtd -

Ứng Dụng Kiểm Tra Sức Chịu Đựng Vi Mô Đối Với Rrtd Trong Quản Trị Ngân Hàng

Ứng Dụng Kiểm Tra Sức Chịu Đựng Vi Mô Đối Với Rrtd Trong Quản Trị Ngân Hàng -

Xác Định Đúng Mục Tiêu Thực Hiện Kiểm Tra Sức Chịu Đựng

Xác Định Đúng Mục Tiêu Thực Hiện Kiểm Tra Sức Chịu Đựng

Xem toàn bộ 185 trang tài liệu này.

- Kiểm tra sức chịu đựng có tính toàn diện, được tích hợp và có tính dự báo, phục vụ cho quá trình ra quyết định của ngân hàng. Nó bao gồm (1) mục tiêu xác định rõ ràng; (2) kịch bản xây dựng phù hợp với đặc thù kinh doanh và rủi ro của ngân hàng; (3) các giả định và phương pháp, mô hình phải được văn bản hóa, có thể đánh giá được tác động đối với tình hình tài chính của tổ chức; (4) có các báo cáo quản trị có giá trị thông tin; (5) có quy trình thực hiện hiệu quả và được đánh giá lại;

(6) có những khuyến nghị hành động cần thiết dựa trên kết quả Kiểm tra sức chịu

đựng .

2.2. Phân loại Kiểm tra sức chịu đựng vi mô

Khi bắt đầu, chúng ta cần phân loại mục tiêu thực hiện Kiểm tra sức chịu đựng nhằm xác định đúng các yếu tố nào cần đưa vào kịch bản Kiểm tra sức chịu đựng , các biến kết quả, mô hình thống kê phù hợp, cuối cùng, ý nghĩa kết quả Kiểm tra sức chịu đựng sẽ được truyền thông và sử dụng như thế nào.

a) Căn cứ vào loại rủi ro thực hiện kiểm định, Kiểm tra sức chịu đựng chia thành:

- Kiểm tra sức chịu đựng rủi ro đơn lẻ, ví dụ: Kiểm tra sức chịu đựng cho rủi ro tín dụng, Kiểm tra sức chịu đựng cho rủi ro hoạt động, Kiểm tra sức chịu đựng cho rủi ro thị trường..

- Kiểm tra sức chịu đựng tổng thể nhiều loại rủi ro, bằng cách xác định sự tác động của kịch bản cú sốc lên qua nhiều kênh rủi ro lên chất lượng tài sản, kết quả hoạt động và mức độ an toàn vốn của ngân hàng. Trước thực tiễn các sản phẩm ngân hàng ngày càng phức tạp, BCBS đã lưu ý các Kiểm tra sức chịu đựng tổng thể cần bao quát cả những loại rủi ro đặc thù như (BCBS, 2009) như hệ quả của các biện pháp giảm thiểu rủi ro như hedging, bù trừ, sử dụng tài sản bảo đảm; các sản phẩm chứng khoán hóa, bao gồm các hợp đồng chính và các cam kết kèm theo; rủi ro liên quan đến bảo lãnh và chứng khoán hóa (pipeline risk và warehouse risk); rủi ro uy tín (reputational risk); rủi ro từ các khách hàng có tỷ lệ đòn bẩy cao (wrong- way risk).

b) Căn cứ vào nội dung kiểm tra, Kiểm tra sức chịu đựng chia thành:

- Khả năng đảm bảo đủ vốn tối thiểu (Solvency Stress Testing): các Kiểm định có ích cho ngân hàng trong công tác quản trị và xây dựng phân bổ vốn. Thông thường, Solvency Stress Testing được tiến hành đồng thời với quy trình phân tích đảm bảo vốn quy định của ngân hàng, phân tích tác động tiêu cực tới các chỉ số vốn của ngân hàng trong thời gian dự báo tối thiểu hai năm. Ngoài ra, Solvency Stress Testing cũng được sử dụng khi ngân hàng lựa chọn phương án mở rộng kinh doanh, thành lập thêm mảng nghiệp vụ mới. Dựa trên kết quả Solvency Stress Testing, lãnh đạo ngân hàng sẽ có thêm thông tin đánh giá về rủi ro của mảng kinh doanh mới, có nên triển khai không, và nếu triển khai thì có cần vốn bổ sung không.

- Khả năng đảm bảo thanh khoản (Liquidity Stress Testing): đây là loại Kiểm định mới được phát triển sau khi Basel III bổ sung các quy định về chỉ số thanh khoản. Tương tự như Kiểm định an toàn vốn, Kiểm định thanh khoản đánh giá tác động của các kịch bản xấu lên dòng tiền, các trạng thái thanh khoản, khả năng huy động tiền gửi và các vốn khác của ngân hàng.

c) Căn cứ vào phương pháp thực hiện, Kiểm tra sức chịu đựng được chia thành:

- Phương pháp dựa trên thông tin bảng cân đối tài chính (balance-sheet based approach Stress Testing) đánh giá tác động của các yếu tố thay đổi trong kịch bản cú sốc làm sụt giảm chất lượng bên tài sản cho vay đầu tư hoặc sụt giảm nguồn vốn huy động được của ngân hàng. Phương pháp này rõ ràng, dễ hiểu, có thể ứng dụng tại các nước đang phát triển có thị trường chứng khoán, phái sinh ít thanh khoản và chưa hoàn hảo. Nhược điểm của phương pháp này là yêu cầu nhiều số liệu, số liệu quá khứ không cập nhật liên tục, bị ảnh hưởng bởi chế độ kế toán, trích lập dự phòng ngân hàng, khó đánh giá mức độ tương tác và rủi ro lan truyền giữa các ngân hàng, giữa các loại sản phẩm dịch vụ…

- Phương pháp dựa trên thông tin giá thị trường (market-based approach Stress Testing). Dựa vào số liệu đầu vào là giá các công cụ tài chính được giao dịch thường xuyên trên thị trường như cổ phiếu, trái phiếu, quyền chọn cổ phiếu.., người ra tính toán xác suất rủi ro của từng khách hàng, nhóm sản phẩm

ngân hàng, của cả ngân hàng hay toàn hệ thống. Ưu điểm của phương pháp này là số liệu giá giao dịch có tính khách quan cao hơn, liên tục hơn. Tuy nhiên, việc giải thích kết quả Kiểm tra sức chịu đựng gặp nhiều khó khăn do không rõ nguồn phát sinh rủi ro; không tồn tại mối liên kết rõ ràng giữa nền kinh tế và hệ thống ngân hàng; kết quả Kiểm tra sức chịu đựng đôi khi bị “nhiễu” bởi biến động giá ngắn hạn; và đặc biệt là không ứng dụng tại các nước chưa có thị trường tài chính phát triển.

d) Căn cứ vào cách dự phóng kịch bản cú sốc, Kiểm tra sức chịu đựng chia làm:

- Kịch bản cú sốc dự báo theo mô hình (Structural stress scenario) là sự liên kết giữa các chỉ số đại diện cho kinh tế vĩ mô với các chỉ số đại diện cho hoạt động của ngân hàng. Khi đó, người ra sẽ xây dựng một mô hình kinh tế định lượng, mô phỏng độ nhạy của biến cần đánh giá (ví dụ NPL, PD, ROA, ROE…) dưới tác động của các biến độc lập của nền kinh tế (ví dụ GDP, CPI, lãi suất..). Những Kiểm tra sức chịu đựng với kịch bản xây dựng kiểu này sẽ giúp cấp lãnh đạo ngân hàng, cơ quan nhà nước dễ hiểu vì sự gắn kết chặt chẽ giữa biến đổi trong môi trường kinh doanh với hoạt động ngân hàng.

- Kịch bản xây dựng trên số liệu quá khứ (Reduced-form stress scenario hay Historical-based stress scenario) mô phỏng trực tiếp trạng thái của biến kết quả với một giá trị của biến giải thích. Ví dụ, Kiểm tra sức chịu đựng sẽ đánh giá mức độ đảm bảo vốn của ngân hàng nếu tỷ lệ không trả được nợ của khách hàng tăng thêm 0.2%. Kết quả của các Kiểm tra sức chịu đựng rất khó sử dụng vì không xác định được xác suất không trả được nợ của khách hàng trong năm tới có tăng hay không, tăng 0.2% là nhiều hay ít, dưới tác động của các yếu tố nào. Reduced-form Stress Testing rất phổ biến trước khủng hoảng 2007-2008. Theo một nghiên cứu của Ngân hàng thanh toán quốc tế (BIS) năm 2004, hầu hết các ngân hàng kiểm định rủi ro tín dụng bằng cách tăng tỷ lệ PD và LGD (Committee on the Global Financial System, 2005).

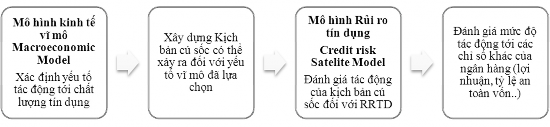

2.3. Mô hình Kiểm tra sức chịu đựng vi mô

Kiểm tra sức chịu đựng bao gồm hai mô hình chính: mô hình kinh tế vĩ mô (Macro-Economic Modelling) nhằm xác định các yếu tố vĩ mô có ảnh hưởng tới chất lượng tín dụng của ngân hàng / hệ thống ngân hàng và mức độ ảnh hưởng và mô hình đánh giá RRTD (Credit Risk Satellite Modelling) nhằm tính toán tác động của kịch bản lên chất lượng tín dụng của ngân hàng (Drehmann, 2008 và Foglia, 2008). Tiếp nối giữa mô hình thứ nhất và mô hình thứ hai là bước xây dựng kịch bản cú sốc có thể xảy ra cho biến vĩ mô được xác định là có vai trò quan trọng đối với RRTD ngân hàng. Cuối cùng, ngoài đánh giá tác động của cú sốc lên chất lượng tín dụng, người ta còn đánh giá thêm tác động đối với các chỉ tiêu khác của ngân hàng như tỷ lệ lợi nhuận hoặc tỷ lệ an toàn vốn (CAR).

Hình 2.1: Quy trình Kiểm tra sức chịu đựng vi mô

Nguồn: Tổng hợp từ Drehmann (2008) và Foglia (2008)

Kiểm tra sức chịu đựng là một tập hợp công cụ mà người sử dụng có thể tự do lựa chọn cho phù hợp với mục đích thực hiện Kiểm tra sức chịu đựng , chứ không phải là một khuôn mẫu mô hình cố định. Vì vậy, tùy thuộc vào mục đích thực hiện, mức độ phức tạp của hệ thống tài chính ngân hàng và nền kinh tế, cũng như sự sẵn sàng của số liệu mà người thực hiện sẽ lựa chọn phương pháp, biến số độc lập và phụ thuộc phù hợp.

2.3.1. Các mô hình kinh tế vĩ mô (Macroeconomic Modeling)

Theo BCBS (2011), người ta có thể sử dụng ba loại mô hình cơ bản để đánh giá tác động của nền kinh tế vĩ mô đối với hệ thống tài chính ngân hàng, cụ thể là:

2.3.1.1. Các mô hình hồi quy chuỗi thời gian phi cấu trúc

Mô hình tự hồi quy vec-tơ (Vecto autoregressive – VAR) do tác giả

Christopher đề xuất vào năm 1980 được sử dụng ở các biến thể khác nhau để đo lường sự phụ thuộc và tương quan tuyến tính giữa nhiều biến theo chuỗi thời gian. Tất cả các biến trong một vectơ tự hồi quy được đối xử ngang nhau theo cấu trúc, mỗi biến sẽ có một phương trình giải thích sự phát triển của biến đó dựa trên độ trễ của chính biến nghiên cứu và độ trễ của các biến khác trong mô hình. Mô hình VAR không đòi hỏi sự hiểu biết các lý thuyết kinh tế về mối quan hệ nội sinh giữa biến, mà đơn giản nghiên cứu sự tương tác giữa các biến theo thời gian. Có khá nhiều tác giả sử dụng mô hình này như Glenn và Lea (2005), Jimenez và Mencıa (2009). Như được đề cập tại nghiên cứu của Asberg và Shahnazarian (2008), ưu điểm của mô hình VAR là dễ diễn giải kết quả do sử dụng ít biến số. Tuy nhiên, nó có yếu điểm là dễ bỏ sót biến, hay kết quả mô hình VAR đi ngược lại những lý thuyết kinh tế. Do đó, Bernanke và cộng sự (2004) đề xuất nên sử dụng mô hình có cấu trúc tốt hơn, các nhà kinh tế học sử dụng nhiều phương pháp trung gian khác để khắc phục những điểm yếu trên như VAR cấu trúc (SVAR).

Một số nghiên cứu sử dụng mô hình SVAR (VAR có cấu trúc) ví dụ, nghiên cứu về các cú sốc vĩ mô đối với hệ thống tài chính Malaysia giai đoạn 1997-2002 của Mohammad-Reza và cộng sự (2013) dựa trên lý thuyết Mô hình IS-LM (Investment / Saving - Liquidity preference / Money supply, mô hình Hicks- Hansen) về sự kết hợp của thị trường tài chính (tiền tệ) với thị trường hàng hóa và dịch vụ. Theo đó, tỷ lệ nợ xấu NPL của ngân hàng phụ thuộc vào ba yếu tố quan trọng nhất là GDP, lãi suất và chỉ số giá tiêu dùng CPI (lạm phát). Tuy nhiên, theo BCBS (2011), các mô hình này bản chất vẫn đơn giản và phi cấu trúc, do mới dừng lại ở mức độ sử dụng lý thuyết kinh tế - tài chính để xác định các biến số vĩ mô nào nên đưa vào mô hình định lượng.

Mô hình tự hồi quy vec-tơ toàn cầu Global VAR (GVAR) là một biến thể của VAR, trog đó có bổ sung thêm biến số bên ngoài quốc gia được nghiên cứu. Ví dụ, tác giả Alessandri và cộng sự (2007), mô tả mối quan hệ giữa tăng trưởng GDP, CPI, lãi suất cho vay qua đêm, chỉ số giá cổ phiếu của hai nước Anh và Mỹ đối với kết quả hoạt động của các ngân hàng Anh. Mô hình này là cơ sở cho hệ thống giám

sát RAMSI (Risk Assessment Model for Systemic Institutions) của Ngân hàng Trung ương Anh.

Mô hình hiệu chỉnh sai số vecto (VECM) cũng được phát triển từ VAR, nhưng lại có dạng của một mô hình hiệu chỉnh sai số ECM bao gồm (i) Các quan hệ ngắn hạn giữa ∆Yt và trễ của nó là ∆Yt-j thể hiện qua các tham số Ci; (ii) quan hệ dài hạn thể hiện qua thành phần hiệu chỉnh sai số ПYt-1. Tuy nhiên điều khác biệt giữa VECM và ECM là thành phần hiệu chỉnh sai số của VECM có dạng một Vectơ đồng tích hợp thể hiện mối quan hệ đồng tích hợp giữa các biến. Với cấu trúc như vậy, mô hình VECM chứa thông tin về điều chỉnh cả ngắn hạn và dài hạn với những thay đổi trong Yt, thông qua dự báo, ước lượng của tham số C và phần hiệu chỉnh sai số Π tương ứng. Qua đó, nó cho phép đo lường sự đồng liên kết giữa các biến trong mô hình. Điển hình là nghiên cứu của Asberg và Shahnazarian (2008) khi nghiên cứu mối quan hệ Xác suất vỡ nợ dự kiến (EDF) của các doanh nghiệp Thụy Điển với các biến vĩ mô CPI, lãi suất ngắn hạn và chỉ số công nghiệp.

2.3.1.2. Các mô hình cân bằng tổng thể động

Có thể coi mô hình chu kỳ kinh doanh thực (real business cycle) của Prescott và các cộng sự (1982) là mô hình cân bằng tổng thể động (DSGE - Dynamic Stochastic General Equilibrium Modeling) đầu tiên được ra đời để khắc phục những hạn chế mà Lucas (1976) đã chỉ ra đối với các mô hình kinh tế vĩ mô quy mô lớn trước đây như tham số không mang tính cấu trúc và sự vắng mặt của yếu tố kỳ vọng. Cùng với sự phát triển của các phương pháp ước lượng mô phỏng (ví dụ Markov Chain Monte Carlo), mô hình cân bằng tổng thể ngẫu nhiên (Dynamic Stochastic General Equilibrium – DSGE) đã trở thành công cụ quan trọng trong quá trình ra quyết định về chính sách tiền tệ của các ngân hàng trung ương trên thế giới như Cục Dự trữ liên bang Mỹ (Fed), NHTW châu Âu (ECB), NHTW Anh quốc, Canada và nhiều nước phát triển khác. DSGE là hệ thống mô hình phức tạp, phi tuyến tính, trong đó, hành vi của mọi thành phần trong nền kinh tế và mối quan hệ giữa chúng đều được mô phỏng và lượng hóa.

Hầu hết các mô hình DSGE hiện nay đều theo trường phái kinh tế Neo-

Keynes, cho phép quan sát kỹ chu kỳ lên xuống của nền kinh tế. DSGE đã được sử dụng cho các nghiên cứu về Kiểm tra sức chịu đựng RRTD, điển hình như Goodhart và cộng sự (2009). Tuy nhiên, hậu quả các khủng hoảng gần đây khiến các học giả đang tiếp tục hoàn thiện, cụ thể đưa ngân hàng thành một yếu tố trong các mô hình, thay vì chỉ bao gồm hộ gia đình, doanh nghiệp và chính phủ. Các ngân hàng bị bỏ qua bởi các nhà kinh tế học vĩ mô cho rằng chúng chỉ đơn giản là cầu nối giữa người tiết kiệm và người đi vay, chứ không phải là những doanh nghiệp tìm kiếm lợi nhuận và có thể ảnh hưởng lớn đến nền kinh tế.

2.3.1.3. Các mô hình dữ liệu bảng

Các mô hình dữ liệu bảng cho phép nghiên cứu dữ liệu của các ngân hàng trong hệ thống theo chuỗi thời gian. Điểm ưu việt của panel-data model là tăng số liệu quan sát, giúp tăng độ chính xác vè dự báo, cũng như đánh giá được tác động của cú sốc trong cùng một thời điểm đối với các ngân hàng có khác nhau không. Do các ngân hàng thường có quy định tương đối nhất quán về báo cáo số liệu, nên panel-data là mô hình phù hợp và thường được sử dụng trong phân tích định lượng. Điển hình là nghiên cứu của Luizis và cộng sự (2012) phân tích nợ xấu tại chín ngân hàng Hy Lạp giai đoạn từ quý 1 năm 2003 đến quý 1 năm 2009; Vasiliki và cộng sự (2014) khi nghiên cứu khu vực châu Âu giai đoạn 2000-2008; của Nguyễn Trâm (2014) tại 13 ngân hàng Việt Nam giai đoạn 2007-2013.

2.3.2. Xây dựng kịch bản Kiểm tra sức chịu đựng vi mô

Một trong những nguyên tắc quan trọng của Kiểm tra sức chịu đựng , theo Basel (2009), là kịch bản cú sốc phải đại diện cho các sự kiện có khả năng xảy mà khi xảy ra, sẽ gây tổn thất rất lớn cho ngân hàng. Để xác định điều này không đơn giản. Trong một nghiên cứu, Borio và cộng sự (2012) đã kết luận, Kiểm tra sức chịu đựng đã thất bại khi chúng cần nhất: không Kiểm tra sức chịu đựng nào phát hiện được mức độ dễ bị tổn thương của hệ thống ngân hàng trước khủng hoảng. Tuy nhiên, một kịch bản quá xấu không dễ được chấp nhận sử dụng, vì bị coi là không thực tế, yêu cầu tỷ lệ an toàn vốn quá cao, trong khi ngân hàng cần vốn để kinh doanh. Để giải quyết mâu thuẫn này, cần trả lời ba câu hỏi sau: