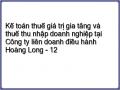

Hình 2.8: Tờ khai thuế Nhà thầu nước ngoài tháng 3/2014

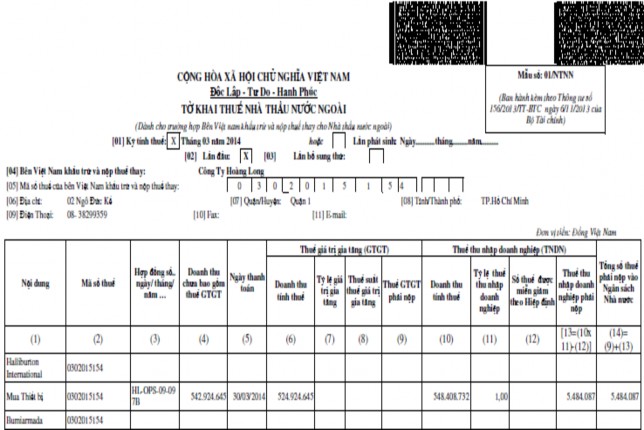

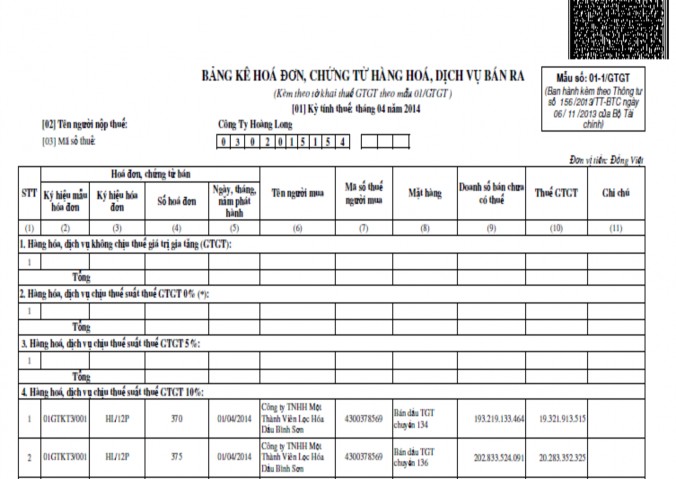

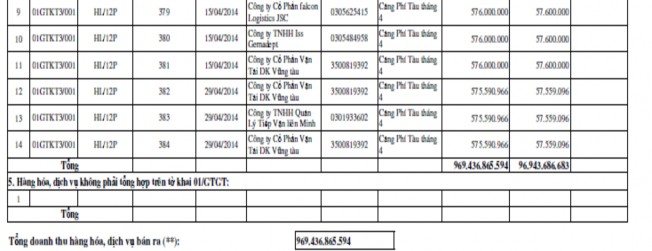

Hình 2.9. Báo cáo tình hình thuế VAT tháng 4/2014 Công ty Hoàng Long JOC gửi PVEP

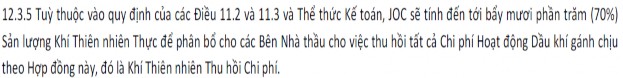

Ref. No | Creditors/Beneficiary | Amount | Account No | Bank name | Description |

JV1405003 | Cục Thuế Thành Phố Hồ Chí Minh | 345,477,288 | 741.01.00.03099 | Kho Bạc Nhà Nước Tp.HCM | Thuế GTGT tháng 04/2014 Chương 152 , tiểu mục 1704 Mã Số Thuế: 0302015154 |

TOTAL | 345,477,288 | ||||

Note: All bank charges to be debited to account: Cong ty Hoang Long Finance Manager | General Manager | ||||

Có thể bạn quan tâm!

-

Mối Quan Hệ Liên Kết Với Các Đơn Vị Khác Trong Hoạt Động Của Công Ty

Mối Quan Hệ Liên Kết Với Các Đơn Vị Khác Trong Hoạt Động Của Công Ty -

Trích Bảng Cân Đối Kế Toán Từ Phần Mềm Của Công Ty Hoàng Long

Trích Bảng Cân Đối Kế Toán Từ Phần Mềm Của Công Ty Hoàng Long -

Chênh Lệch Thuế Gtgt Đầu Vào Của Thuế Nhà Thầu Nước Ngoài

Chênh Lệch Thuế Gtgt Đầu Vào Của Thuế Nhà Thầu Nước Ngoài -

Kế toán thuế giá trị gia tăng và thuế thu nhập doanh nghiệp tại Công ty liên doanh điều hành Hoàng Long - 11

Kế toán thuế giá trị gia tăng và thuế thu nhập doanh nghiệp tại Công ty liên doanh điều hành Hoàng Long - 11 -

Kế toán thuế giá trị gia tăng và thuế thu nhập doanh nghiệp tại Công ty liên doanh điều hành Hoàng Long - 12

Kế toán thuế giá trị gia tăng và thuế thu nhập doanh nghiệp tại Công ty liên doanh điều hành Hoàng Long - 12

Xem toàn bộ 98 trang tài liệu này.

![]() APPLICATION TO VIETCOMBANK

APPLICATION TO VIETCOMBANK

![]()

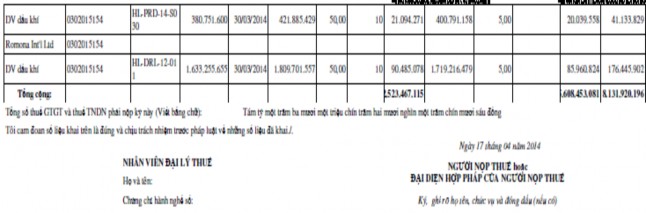

Hình 2.10 – Thanh toán thuế GTGT tháng 4/2014 cho cơ quan thuế

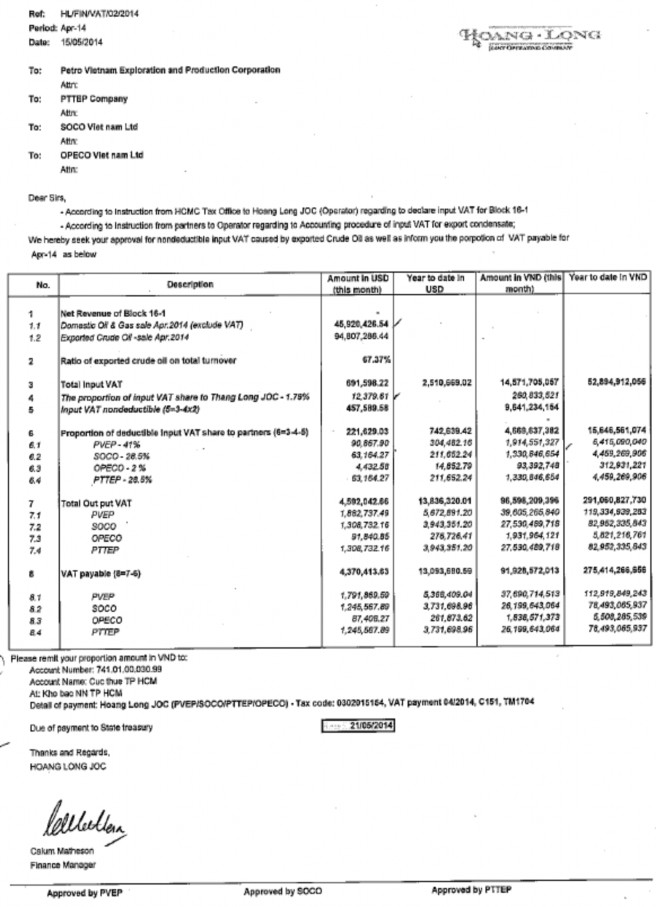

Hình 2.11 – Bảng kê hoá đơn, hàng hoá dịch vụ bán ra tháng 4/2014

Đối với các doanh thu bất thường không liên quan đến hoạt động dầu khí và doanh thu bán dầu khí như chi phí cảng phí tàu không bến phát sinh tại Nhà điều hành có phát sinh sinh thuế GTGT đầu ra, HLJOC sẽ kê khai và nộp thuế GTGT đầu ra chưa được khấu trừ vào thuế GTGT đầu vào theo quy định của Luật Thuế GTGT.

2.4. Thực trạng kế toán thuế TNDN tại Công ty Liên doanh Điều hành Hoàng Long.

2.4.1. Tình hình kế toán thuế TNDN tại công ty.

Thuế thu nhập doanh nghiệp kê tại lô 16.1 được thực hiện theo quy định của HĐDK của lô 16.1 và các quy định của luật hiện hành như Thông tư 32/2009/TT-BTC, Thông tư 156/2013/TT-BTC.

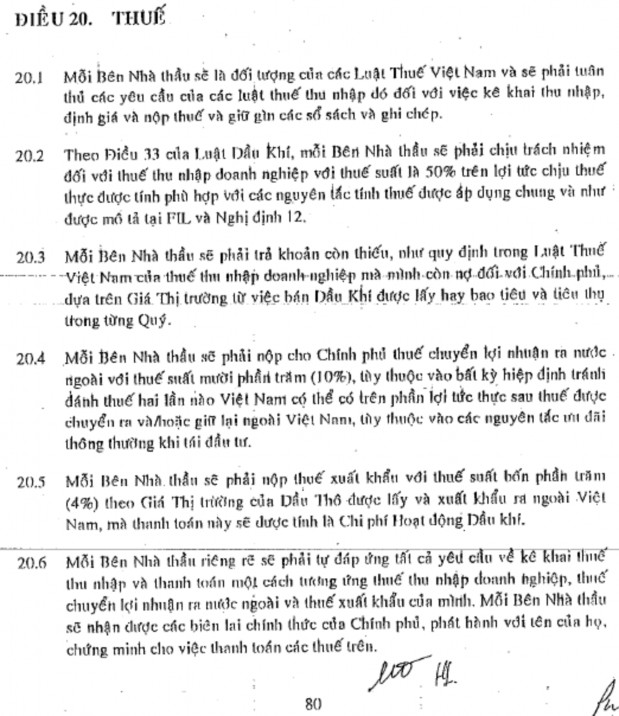

Theo quy định Điều 20 của HĐDK, HLJOC với tư cách là Nhà điều hành không có trách nhiệm nộp các khoản thuế liên quan phát sinh từ doanh thu bán dầu khí như thuế tài nguyên, thuế xuất khẩu, thuế thu nhập doanh nghiệp (TNDN), các Bên Nhà thầu có trách nhiệm đóng thuế TNDN. Tuy nhiên, theo quy định tại mục 2 Điều 2 của Thông tư 32/2009/TT-BTC, hướng dẫn thực hiện quy định đối với các tổ chức cá nhân tiến hành hoạt động tìm kiếm thăm dò và khai thác dầu khí theo quy định của Luật Dầu khí. Vì vậy, theo quy định của HĐDK và Thông tư 32 HLJOC sẽ kê khai thuế TNDN theo uỷ quyền của các Bên Nhà thầu và các Bên Nhà thầu vẫn có trách nhiệm nộp thuế TNDN.

Do đó, HLJOC không ghi chép, hạch toán kế toán thuế TNDN phát sinh từ doanh thu bán dầu khí.

Kỳ tính thuế thu nhập doanh nghiệp là năm dương lịch.

Hình 2.12. Quy định về thuế tại Công ty Liên doanh Điều hành Hoàng Long

Nguồn: Hợp đồng Dầu khí

2.4.2. Xác định thuế thu nhập doanh nghiệp

2.4.2.1. Xác định thu nhập chịu thuế

Theo điều 14, mục III, phần II thông tư 32/2009/TT-BTC, công thức xác định thu nhập chịu thuế như sau:

Thu nhập chịu thuế

=

trong kỳ tính thuế

Doanh thu từ hoạt động tìm kiếm thăm dò và khai thác dầu thô, khí thiên nhiên trong kỳ

tính thuế

Chi phí

- được trừ trong kỳ

tính thuế

+

Thu nhập khác trong kỳ tính

thuế

2.4.2.1.1. Thu nhập chịu thuế dầu thô

Do thuế thu nhập doanh nghiệp của dầu thô được nộp theo từng chuyến theo tỷ lệ thuế TNDN tạm tính nên doanh thu bán dầu thô được xác định theo từng chuyến.

Doanh thu dầu thô bán từng chuyến =

Khối lượng dầu thô bán

từng chuyến

Giá bán dầu thô từng

x chuyến theo hợp đồng giao

dịch sòng phẳng

Doanh thu dầu thô

Chi phí được khấu trừ

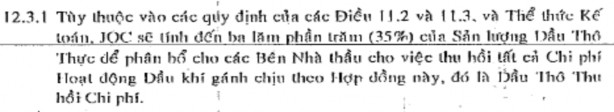

Theo Mục 3.1 Điều 12 của HĐDK chi phí thu hồi dầu thô không vượt quá 35% doanh thu bán dầu thô, tỷ lệ chi phí này khớp với quy định với Mục 2 Điều 14 Thông tư 32/2009/TT-BTC.

Hình 2.13 - Mục 3.1 Điều 12 của HĐDK

Nguồn: Hợp đồng Dầu khí

2.4.2.1.2. Thu nhập chịu thuế khí thiên nhiên

Do thuế thu nhập doanh nghiệp của khí thiên nhiên được nộp theo từng tháng theo tỷ lệ thuế TNDN tạm tính nên doanh thu khí thiên nhiên được xác định theo tổng lượng xuất bán từng tháng.

Doanh thu khí thiên nhiên

Doanh thu khí thiên nhiên Khối lượng khí thiên từng lần = nhiên bán từng lần

Giá bán khí thiên nhiên

x từng lần theo hợp đồng

giao dịch sòng phẳng

Chi phí được khấu trừ

Theo Mục 2 Điều 14 Thông tư 32/2009/TT-BTC chi phí thu hồi khí thiên nhiên không vượt quá 35% doanh thu bán khí thiên nhiên. Tuy nhiên Mục 3.5 Điều 12 của HĐDK, tỷ lệ chi phí này là 70% nên hiện tại HLJOC đang khai và nộp thuế TNDN cho các Bên Nhà thầu với tỷ lệ thu hồi khí thiên nhiên không vượt quá 70% doanh thu bán khí thiên nhiên và phần này sẽ được trình chi tiết hơn ở phần sau.

Hình 2.14 - Mục 2 Điều 14 Thông tư 32/2009/TT-BTC

2.4.2.1.3. Xác định thuế thu nhập doanh nghiệp

Theo quy định tại Điều 20.2 của HĐDK và Điều 33 của Luật Dầu khí, thuế suất thuế thu nhập doanh nghiệp áp dụng tại lô 16-1 là 50% trên thu nhập chịu thuế.

Số thuế thu nhập doanh nghiệp nộp theo từng

chuyến/tháng

=

Thu nhập chịu thuế theo

từng chuyến/tháng

x

Thuế suất thuế thu nhập

doanh nghiệp

2.4.3. Báo cáo thuế TNDN thực tế tại công ty

2.4.3.1. Khai nộp thuế thu nhập doanh nghiệp

- Tại HLJOC, kê khai và nộp thuế thu nhập doanh nghiệp tạm tính của bán dầu thô được thực hiện theo từng lần xuất bán theo quy định của Mục 2.a.1 Điều 24 Thông tư 156/2013/TT-BTC . Thời hạn nộp hồ sơ khai thuế thu nhập doanh nghiệp từng lần xuất bán dầu thô chậm nhất là ngày thứ 35, kể từ ngày xuất bán (đối với dầu thô bán nội địa) hoặc 35 ngày kể từ ngày hoàn thành thủ tục hải quan theo quy định của pháp luật hải quan (đối với dầu thô xuất khẩu).

- Tại HLJOC, kê khai và nộp thuế thu nhập doanh nghiệp tạm tính của xuất bán khí thiên nhiên được thực hiện theo từng tháng theo quy định của Mục 2.b.1 Điều 24 Thông tư 156/2013/TT-BTC. Thời hạn nộp hồ sơ khai thuế thu nhập doanh nghiệp tạm tính theo tháng: chậm nhất là ngày thứ 20 (hai mươi) của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

- Thuế thu nhập doanh nghiệp tạm tính

= | Doanh thu bán dầu thô, khí thiên nhiên | x | Tỷ lệ thuế TNDN tạm tính |