báo cáo theo quy định của HĐDK và Hợp Đồng Phân Chia Sản Phẩm (cũng là hình thức của HĐDK) trong đó hầu như đều có điểm chung là chế độ kế toán được thực hiện theo những Nguyện Tắc Kế Toán Quốc Tế Được Chấp Nhận (GAIAP). Hiện nay BTC đang lấy ý kiến để xây dựng chế độ, chính sách kế toán riêng cho nghành thăm dò khai thác dầu khí, dự định sẽ ban hành trong năm nay nhưng tới giờ vẫn chưa thây ban hành do cũng còn nhiều tranh cãi.

- Phương pháp hạch toán hàng tồn kho: phương pháp bình quân gia quyền

- Nguyên tắc ghi nhận hàng tồn kho: ghi nhận theo giá gốc được quy định cụ thể cho từng loại vật tư, hàng hóa.

2.2.3.2. Tài khoản kế toán:

Công ty có hệ thống tài khoản tự lập riêng, dựa trên hệ thống tài khoản kế toán Việt Nam và Quốc tế, dưới sự phê duyệt của Bộ Tài chính, hoạt động từ năm 2000 đến nay. Ví dụ: TK 15201 – Vật tư nhập kho, TK 13101 – Phải thu khách hàng, TK 3000X – Phải trả khách hàng X, TK 13302 – Thuế GTGT đầu vào nhà thầu nước ngoài, TK 30008 – Thuế GTGT đầu ra, TK 8XXXX - Chi phí được thu hồi, …

TRIAL BALANCE (by Category) | Printed 17/07/2014 15:00 | |||||

(Format code: NTB2) | ||||||

Accounting Period: 03/2014 | ||||||

To: 03/2014 | ||||||

ACC | Opening | Period | Period | Period | Closing | |

Balance | Debits | Credits | Balance | Balance | ||

11111 | Petty Cash-VND | 5.327,51 | 37,35 | (107,29) | (69,94) | 5.257,57 |

11112 | Petty Cash-Foreign Currency | 17.852,31 | 0,00 | 0,00 | 0,00 | 17.852,31 |

11211 | Bank-VCB VND | 1.665.973,83 | 4.102.680,49 | (4.886.315,14) | (783.634,65) | 882.339,18 |

11212 | Bank-VCB US$ | 570.136,79 | 39.639.205,98 | (34.817.820,60) | 4.821.385,38 | 5.391.522,17 |

11215 | Charity Fund - VCB US$ | 37.620,09 | 0,00 | (6,38) | (6,38) | 37.613,71 |

11244 | Bank -JPM Oversea US$ | 600,50 | 0,00 | (100,12) | (100,12) | 500,38 |

---------------- | ---------------- | ---------------- | ---------------- | ---------------- | ||

CASH & BANK | 2.297.511,03 | 43.741.923,82 | (39.704.349,53) | 4.037.574,29 | 6.335.085,32 | |

13101 | Receivables-third parties | 14.223.440,38 | 3.302.778,81 | (7.217.557,75) | (3.914.778,94) | 10.308.661,44 |

13102 | Receivables-inter company | 2.609.994,55 | 414.805,69 | (3.386,51) | 411.419,18 | 3.021.413,73 |

13103 | Receivables-employees | 9.309,39 | 2.323,34 | (1.899,26) | 424,08 | 9.733,47 |

13301 | VAT-Domestic | 1.850.968,81 | 1.509.504,35 | (891.490,84) | 618.013,51 | 2.468.982,32 |

13302 | VAT-Foreign Contractors | 812.820,37 | 22.930,41 | (69.235,90) | (46.305,49) | 766.514,88 |

13308 | Deferred VAT | (1.027,19) | 1.659,85 | (234,54) | 1.425,31 | 398,12 |

13801 | Receivables-Other | 11.595,36 | 0,00 | 0,00 | 0,00 | 11.595,36 |

---------------- | ---------------- | ---------------- | ---------------- | ---------------- | ||

RECEIVABLES | 19.517.101,67 | 5.254.002,45 | (8.183.804,80) | (2.929.802,35) | 16.587.299,32 |

Có thể bạn quan tâm!

-

Kế toán thuế giá trị gia tăng và thuế thu nhập doanh nghiệp tại Công ty liên doanh điều hành Hoàng Long - 5

Kế toán thuế giá trị gia tăng và thuế thu nhập doanh nghiệp tại Công ty liên doanh điều hành Hoàng Long - 5 -

Thực Trạng Kế Toán Thuế Gtgt Và Thuế Tndn Tại Công Ty Liên Doanh Điều Hành Hoàng Long

Thực Trạng Kế Toán Thuế Gtgt Và Thuế Tndn Tại Công Ty Liên Doanh Điều Hành Hoàng Long -

Mối Quan Hệ Liên Kết Với Các Đơn Vị Khác Trong Hoạt Động Của Công Ty

Mối Quan Hệ Liên Kết Với Các Đơn Vị Khác Trong Hoạt Động Của Công Ty -

Chênh Lệch Thuế Gtgt Đầu Vào Của Thuế Nhà Thầu Nước Ngoài

Chênh Lệch Thuế Gtgt Đầu Vào Của Thuế Nhà Thầu Nước Ngoài -

Báo Cáo Tình Hình Thuế Vat Tháng 4/2014 Công Ty Hoàng Long Joc Gửi Pvep

Báo Cáo Tình Hình Thuế Vat Tháng 4/2014 Công Ty Hoàng Long Joc Gửi Pvep -

Kế toán thuế giá trị gia tăng và thuế thu nhập doanh nghiệp tại Công ty liên doanh điều hành Hoàng Long - 11

Kế toán thuế giá trị gia tăng và thuế thu nhập doanh nghiệp tại Công ty liên doanh điều hành Hoàng Long - 11

Xem toàn bộ 98 trang tài liệu này.

Hoang Long JOC

Bảng 2.4. Trích Bảng cân đối kế toán từ phần mềm của công ty Hoàng Long

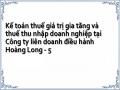

Hình 2.3. Hạch toán sơ đồ chữ T một số tài khoản của công ty

2.3. Thực trạng kế toán thuế GTGT tại Công ty Liên doanh Điều hành Hoàng Long.

2.3.1. Tình hình kế toán thuế GTGT tại công ty

Thuế GTGT được kê khai và nộp vào NSNN theo tháng.

HLJOC với tư cách nhà điều hành dự án, nên các tài sản khi mua sắm mới không được vốn hóa và được tính luôn vào chi phí trong kỳ, phản ánh vào báo cáo chi phí. Do đó, HLJOC cũng không theo dõi, tính toán khấu hao tài sản. Tuy nhiên, Công ty phải quản lý số lượng, giá trị các tài sản này và thực hiện kiểm kê tài sản hằng năm. Thuế GTGT đầu vào của tài sản cố định do đó cũng không hạch toán.

Hiện nay vấn đề chia sẻ chi phí giữa Hoàng Long JOC với Thăng Long JOC là vấn đề chi phối nhiều đến công tác thuế hiện tại của công ty Hoàng Long, đặc biệt là thuế GTGT và thuế TNDN. Vì diện tích khai thác của hai công ty có vùng trùng lấn nên Tập đoàn Dầu khí Việt Nam yêu cầu hai công ty cùng phối hợp khai thác, cụ thể là sản phẩm dầu và khí của mỏ HSD/HST sẽ được kết nối với thiết bị của mỏ TGT. Theo đó, Công ty Hoàng Long có trách nhiệm thuê và nâng cấp các thiết bị mỏ của Mỏ TGT để chia sẻ nhu cầu khai thác mỏ HSD/HST của Công ty Thăng Long. Công ty Hoàng Long trực tiếp đứng ra thuê và nâng cấp tàu FTSO, chi trả các chi phí phát sinh, bao gồm thuế. Trên cơ sở ghi nhận và tính toán tỷ lệ phần trăm sử dụng của Thăng Long JOC theo thỏa thuận, Hoàng Long JOC dùng Đề nghị thanh toán gửi cho đối tác Thăng Long và công ty này có trách nhiệm hoàn trả chi phí cho Hoàng Long JOC.

Nhìn chung các giao dịch giữa hai công ty là các giao dịch thu hộ, chi hộ không phát sinh bất cứ khoản doanh thu cũng như lợi nhuận nào. Các giao dịch này cũng không phát sinh GTGT cho bất cứ bên nào như trong thỏa thuận. Tuy nhiên, thỏa thuận chia sẻ này đã làm phát sinh ra các nghiệp vụ mới, hai công ty phải gửi công văn lên Bộ Tài chính nhiều lần.

2.3.2. Kế toán thuế GTGT đầu vào

Với vai trò là Nhà điều hành chung, HLJOC nhận được các hóa đơn từ các nhà cung cấp cho các hạng mục công việc liên quan đến các công việc điều hành dự án dầu khí. Phần thuế giá trị gia tăng được ghi nhận vào phần thuế giá trị gia tăng được khấu trừ. Trong bảng cân đối kế toán, phần thuế giá trị gia tăng này được ghi nhận trong phần các khoản phải thu. Công ty làm thủ tục với cục thuế địa phương để tiền hoàn thuế được chuyển thẳng đến các Nhà thầu.

2.3.2.1. Tài khoản Thuế GTGT đầu vào:

TK 13301 – Thuế giá trị gia tăng được khấu trừ nội địa. Tài khoản này dùng để ghi nhận GTGT đầu vào của hàng hoá, dịch vụ cung cấp bởi các tổ chức, cá nhân trong nước theo Thông tư 219/2013/TT-BTC.

TK 13302 – Thuế giá trị gia tăng được khấu trừ của nhà thầu nước ngoài. Tài khoản này dùng để ghi nhận GTGT đầu vào của hàng hoá, dịch vụ cung cấp bởi các tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam (gọi tắt là Thuế nhà thầu nước ngoài) theo Thông tư 60/2012/TT-BTC.

2.3.2.2. Các nghiệp vụ phát sinh

![]() Mua hàng hoá, dịch vụ có thuế GTGT đươc khấu trừ bởi nhà cung cấp trong nước

Mua hàng hoá, dịch vụ có thuế GTGT đươc khấu trừ bởi nhà cung cấp trong nước

Hạch toán khi nhận hoá đơn

TK 8XXXX – Chi phí thu hồi | |

Nợ | TK 13301 – GTGT đầu vào nội địa |

Có | TK 30001 – Phải trả cho khách hàng |

Hạch toán khi thanh toán

TK 30001 – Phải trả cho khách hàng | |

Có | TK 11212 – Tài khoản ngân hàng |

Ví dụ:

Công ty trả hoá đơn thuê văn phòng hàng tháng có thuế suất GTGT 10%. Giả sử tiền thuê văn phòng trước thuế GTGT là 231.663.636 VNĐ, thuế GTGT là 23.166.363 VNĐ, kế toán Công ty hạch toán như sau:

Ghi nhận hoá đơn

TK 87222 – Chi phí thuê văn phòng | 231.663.636 VNĐ | |

Nợ | TK 13301 – GTGT đầu vào nội địa | 23.166.363 VNĐ |

Có | TK 30001 – Phải trả cho khách hàng | 254.829.999 VNĐ |

Ghi nhận thanh toán

TK 30001 – Phải trả cho khách hàng | 254.829.999 VNĐ | |

Có | TK 11212 – Tài khoản ngân hàng | 254.829.999 VNĐ |

![]() Mua hàng hoá, dịch vụ có thuế GTGT đươc khấu trừ bởi các tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam

Mua hàng hoá, dịch vụ có thuế GTGT đươc khấu trừ bởi các tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam

Tất cả các hợp đồng cung cấp hàng hoá, dịch vụ ký kết với nhà thầu nước ngoài tại HLJOC đều chưa bao gồm thuế GTGT và thuế TNDN để đảm bảo rằng nhà thầu nước ngoài tránh rủi ro do thay đổi chính sách thuế và nhận đủ số tiền được ghi trên hợp đồng. Như vậy, Công ty phải tự khai, tự nộp thuế GTGT và thuế TNDN thay cho nhà thầu nước ngoài. Để xác định số thuế GTGT phải nộp, doanh thu tính thuế GTGT phải được quy đổi thành doanh thu có thuế GTGT trước khi tính thuế GTGT phải nộp theo Thông tư 60/2012/TT-BTC.

Thuế GTGT đầu vào của nhà thầu nước ngoài sẽ được kê khai để được khấu trừ ngay trong kỳ nộp tiền.

Hạch toán khi nhận hoá đơn

TK 8XXXX – Chi phí thu hồi | |

Nợ | TK 13302 – GTGT đầu vào nhà thầu nước ngoài |

Có | TK 30004 – Phải trả thuế nhà thầu |

Có | TK 30001 – Phải trả cho khách hàng |

Hạch toán khi thanh toán cho khách hàng

TK 30001 – Phải trả cho khách hàng | |

Có | TK 11212 – Tài khoản ngân hàng |

Hạch toán khi nộp thuế GTGT nhà thầu nước ngoài

TK 30004 – Phải trả cho khách hàng | |

Có | TK 11212 – Tài khoản ngân hàng |

Ví dụ: Công ty trả hoá đơn dịch vụ tư vấn có thuế suất GTGT 10%, tỷ lệ thuế TNDN tính trên doanh thu tính thuế 5%, tỷ lệ GTGT tính trên doanh thu tính thuế 50%. Giả sử chi phí trả cho nhà thầu nước ngoài (net) là 50.000 USD, kế toán Công ty hoạch toán như sau:

Thuế GTGT đầu vào Công ty phải trả thay cho nhà thầu nước ngoài:

(1) = Doanh thu tính thuế GTGT x tỷ lệ GTGT trên doanh thu tính thuế x thuế suất thuế GTGT

Trong đó:

Doanh thu tính thuế GTGT | = | Doanh thu chưa bao gồm thuế GTGT |

1 - Tỷ lệ % GTGT trên doanh thu x thuế suất thuế GTGT |

Tại Điểm 2.1.1 Mục III Phần B Thông tư số 134/2008/TT-BTC

Tại Điểm 3.1 Mục III Phần B Thông tư số 134/2008/TT-BTC

= | Doanh thu không bao gồm thuế TNDN |

1 - Tỷ lệ thuế TNDN tính trên doanh thu tính thuế |

Doanh thu chưa bao gồm thuế GTGT | tỷ lệ GTGT tính trên doanh thu tính thuế | thuế suất thuế GTGT |

x | x | |

1 - tỷ lệ GTGT tính trên doanh thu tính thuế x thuế suất thuế GTGT |

50.000

% x 50% x 10%

= 2.770,08 USD

=

1-5

![]()

1-(50% x 10%)

Ghi nhận hoá đơn

TK 85201 – Chi phí tư vấn | 50.000 USD | |

Nợ | TK 13302 – GTGT đầu vào nhà thầu nước ngoài | 2.770,08 USD |

Có | TK 30004 – Phải trả cho khách hàng | 2.770,08 USD |

Có | TK 30001 – Phải trả cho khách hàng | 50.000 USD |

Ghi nhận thanh toán cho khách hàng

TK 30001 – Phải trả cho khách hàng | 50.000 USD | |

Có | TK 11212 – Tài khoản ngân hàng | 50.000 USD |

Ghi nhận nộp thuế GTGT nhà thầu nước ngoài

TK 30004 – Phải trả cho khách hàng | 2.770,08 USD | |

Có | TK 11212 – Tài khoản ngân hàng | 2.770,8 USD |

2.3.2.3. Phân bổ thuế GTGT được khấu trừ, hoàn thuế

Do dầu thô có thể được xuất khẩu ra nước ngoài hoặc bán nội địa cho nhà máy lọc hoá dầu Bình Sơn nên Thuế GTGT đầu vào sẽ được khấu trừ theo nguyên tắc như sau:

Tỷ lệ thuế GTGT đầu vào được khấu trừ =

Doanh thu bán ra chịu thuế trong kỳ Tổng doanh thu bán ra trong kỳ

Tỷ lệ thuế GTGT sẽ được quyết toán hàng năm dựa trên tổng doanh thu hàng hoá, dịch vụ bán ra trong năm và doanh thu hàng hoá, dịch vụ bán ra chịu thuế trong năm.

Ví dụ:

Doanh thu bán ra trong tháng 4/2014: 965.982.092.695 đ Tổng doanh thu bán ra tháng 4/2014: 2.960.348.170.268 đ

Tỷ lệ thuế GTGT đầu vào trong tháng 04/2014 tính theo công thức trên là 32,630% Thuế GTGT mua vào cần phân bổ trong kỳ: 14.310.871.536 đ

Thuế GTGT được khấu trừ trong kỳ: 14.310.871.536 x 32,630% = 4.669.637.380đ.

Số liệu cụ thể trong Bảng phân bổ thuế GTGT trong tháng 04/2014

Thuế GTGT được khấu trừ trong kỳ là 4.669.637.380 đ giải thích cho mục 25 Tờ khai thuế GTGT tháng 4/2014.