trưởng với tổng dư nợ đạt hơn 132 nghìn tỷ đồng. Chất lượng tín dụng của TPBank được kiểm soát chặt, với mức nợ xấu ở mức 1,17%, thấp hơn so với năm 2019.

“Hoạt động huy động vốn: Huy động thị trường 1 tại 31/12/2020 đạt 143.803 tỷ đồng, tăng 34% so với năm 2019. Trong đó tiền gửi không kỳ hạn của khách hàng đạt 22.459 tỷ đồng, chiếm 15,7% huy động thị trường 1. Huy động bằng ngoại tệ đạt

9.120 tỷ đồng chiếm 6,4% trên huy động thị trường 1. Năm 2020, Ngân hàng tập trung thúc đẩy huy động nguồn vốn không kỳ hạn đối với phân khúc khách hàng cá nhân để có thể cân đối lãi suất huy động và cho vay cho phù hợp với hoàn cảnh nền kinh tế đang bị ảnh hưởng bởi Covid-19.

Huy động tăng trưởng theo đúng định hướng, phù hợp với nhu cầu vốn của Ngân hàng. Các sản phẩm huy động đã tập trung đa dạng hóa danh mục sản phẩm tiết kiệm nhằm đáp ứng các nhu cầu của khách hàng, đáp ứng được yêu cầu về sử dụng vốn và tiết kiệm được chi phí vốn.

Hoạt động tín dụng: Năm 2020, do ảnh hưởng của đại dịch Covid-19, tăng trưởng tín dụng bị kéo chậm lại trong nửa đầu năm nhưng chuyển biến tốt hơn trong 6 tháng cuối năm, khi tình hình dịch bệnh đã được kiểm soát tốt trong nước. Ngoài việc tiếp tục phát triển các lĩnh vực cho vay chủ đạo, các khối kinh doanh đã triển khai đẩy mạnh tăng trưởng dư nợ, kiểm soát nợ xấu và gia tăng thị phần nhằm đảm bảo lợi nhuận cho ngân hàng. Dư nợ tín dụng thị trường 1 đến cuối năm 2020 toàn hàng đạt 132.347 tỷ đồng, trong đó dư nợ cho vay khách hàng đạt 121.042 tỷ đồng, trái phiếu doanh nghiệp đạt 11.305 tỷ đồng.

Hoạt động kinh doanh sản phẩm thẻ: Theo thông tin từ Chi hội Thẻ - Hiệp hội Ngân hàng Việt Nam, doanh số sử dụng thẻ tín dụng quốc tế của TPBank tăng 33%/năm trong giai đoạn 2018-2021.

Biểu đồ 2.1: Doanh số sử dụng thẻ tín dụng quốc tế giai đoạn 2018- 2021

(Nguồn: Chi hội Thẻ - Hiệp hội Ngân hàng Việt Nam, 2021)

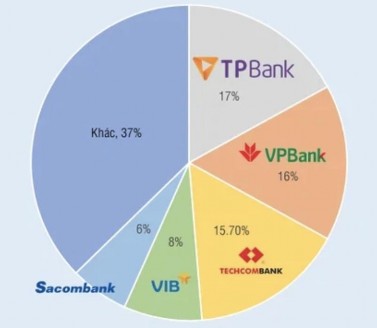

Doanh số sử dụng thẻ tín dụng quốc tế tăng 33%/năm trong giai đoạn 2018- 2021. Nửa đầu năm 2021, doanh số tăng 32% so với cùng kỳ, đạt 219.611 tỷ đồng. Top 5 ngân hàng dẫn đầu thị phần gồm TPBank (17%), tiếp sau đó là VPBank (16%), Techcombank (15,7%), VIB (8%).

Những số liệu trên cho thấy rằng TPBank dẫn đầu thị phần doanh số doanh số sử dụng thẻ tín dụng quốc tế.

Hoạt động đầu tư, kinh doanh, ngoại tệ, vàng: Với mục tiêu quản lý tốt danh mục đầu tư theo hướng đảm bảo khả năng sinh lời, khả năng thanh khoản và tuân thủ đúng quy định của NHNN, kết thúc năm 2020, tổng đầu tư của TPBank vào TPCP và trái phiếu các TCTD khác đạt xấp xỉ 36 nghìn tỷ đồng, tăng trên 70% so với đầu năm giúp đảm bảo dự trữ thanh khoản của Ngân hàng cũng như đa dạng hóa cơ cấu danh mục đầu tư.

Thị trường Trái phiếu Chính Phủ trong năm 2020 có nhiều cơ hội và TPBank đã tận dụng tốt các cơ hội này, đưa ra các quyết định hợp lý để kết quả kinh doanh trái phiếu Chính phủ ở mức 140% so với chỉ tiêu kế hoạch năm 2020.

Mặc dù chịu ảnh hưởng của dịch Covid 19 nhưng số lượng khách hàng mới giao dịch ngoại hối tăng lên đáng kể, doanh số ngoại tệ đạt 4,85 tỷ USD, kết thúc Quý 3/2020 TPBank xếp vị trí thứ 13 trong Top các NH TMCP có thị phần mua bán ngoại tệ lớn nhất Việt Nam (vượt trội so với năm 2019 vị trí thứ 17-18).

Năm 2020 giá vàng thế giới giao dịch tăng hơn 26%, giá vàng SJC tăng 30%, đạt mức cao nhất từ trước đến nay. Trong năm, Ngân hàng đã tận dụng được hầu hết các đợt sóng giá vàng, thu được lợi nhuận đáng kể.”

- Kết quả Hoạt động kinh doanh của Ngân hàng TMCP Tiên Phong giai đoạn 2018- 2020

Bảng 2.1: Kết quả hoạt động kinh doanh của Ngân hàng TMCP Tiên Phong giai đoạn 2018- 2021

Đơn vị tính: Tỷ đồng

2017 | 2018 | 2019 | 2020 | 2021 | |

Lợi nhuận trước thuế | 1.206 | 2.258 | 3.868 | 4.389 | 6.038 |

Kế hoạch | 780 | 2.200 | 3.200 | 4.068 | 5.500 |

Tỷ lệ hoàn thành kế hoạch | 103,43% | 102,64% | 120,88% | 107,89% | 109,78% |

Có thể bạn quan tâm!

-

Lý Luận Chung Về Hoạt Động Marketing Tại Ngân Hàng Thương Mại

Lý Luận Chung Về Hoạt Động Marketing Tại Ngân Hàng Thương Mại -

Chính Sách Sản Phẩm Dịch Vụ - Product

Chính Sách Sản Phẩm Dịch Vụ - Product -

Các Yếu Tố Ảnh Hưởng Đến Hoạt Động Marketing Dịch Vụ Ngân Hàng

Các Yếu Tố Ảnh Hưởng Đến Hoạt Động Marketing Dịch Vụ Ngân Hàng -

Biểu Lãi Suất Cho Vay Của Một Số Ngân Hàng Tính Đến Thời Điểm 31/12/2021

Biểu Lãi Suất Cho Vay Của Một Số Ngân Hàng Tính Đến Thời Điểm 31/12/2021 -

Chính Sách Bằng Chứng Hữu Hình – Physical Evidence.

Chính Sách Bằng Chứng Hữu Hình – Physical Evidence. -

Nhân Tố Ảnh Hưởng Đến Hiệu Quả Hoạt Động Marketing Tại Ngân Hàng Tmcp Tiên Phong Giai Đoạn 2018 - 2021

Nhân Tố Ảnh Hưởng Đến Hiệu Quả Hoạt Động Marketing Tại Ngân Hàng Tmcp Tiên Phong Giai Đoạn 2018 - 2021

Xem toàn bộ 99 trang tài liệu này.

(Nguồn: Tác giả tổng hợp từ Báo cáo thường niên năm 2017- 2018- 2019- 2020 và

Báo cáo kết quả kinh doanh 2021 của TPBank)

Giai đoạn từ năm 2017 đến nay, TPBank liên tiếp đạt tỷ lệ hoàn thành kế hoạch trên 100% với lợi nhuận trước thuế. Đây không phải là một kết quả đáng bất ngờ bởi dưới sự chỉ đạo sáng suốt cùng chiến lược bám sát thị trường, đội ngũ Ban lãnh đạo và Quản lý cấp cao của TPBank cùng với sự phát triển không ngừng của các sản phẩm mới phong phú, đáp ứng đa dạng nhu cầu ngày một phát triển của khách hàng. “Huy

động tăng trưởng theo đúng định hướng, phù hợp với nhu cầu vốn của ngân hàng. Các sản phẩm huy động đã tập trung đa dạng hóa danh mục sản phẩm tiết kiệm, đáp ứng các nhu cầu vĩ mô của ngân hàng, đồng thời thỏa mãn các nhu cầu của khách hàng trong thị trường tài chính.”

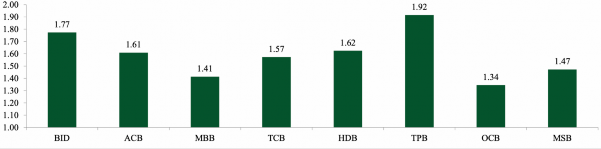

Tốc độ tăng trưởng cao của tín dụng kéo theo tốc độ tăng trưởng cao của lợi nhuận và VCSH tại một số ngân hàng TMCP, trong đó có TPBank giúp hệ số P/B forward duy trì ở mức hấp dẫn. Trong số danh sách các ngân hàng TMCP, TPBank có mức định giá cao nhất, đứng đầu với hệ số 1.92 nhờ vào tốc độ tăng trưởng cao. Điều này cho thấy được mức độ hiệu quả trong hoạt động kinh doanh của TPBank đang từng bước được khẳng định rõ nét hơn trên thị trường ngân hàng.

Biểu đồ 2.2: P/B forward 2022 của các ngân hàng TMCP

(Nguồn: WB, Bloomberg, NHNN, NHTM, VCBS tổng hợp)

Tổng kết kết quả kinh doanh về mặt tài chính: Trong giai đoạn 2018- 2021, tình hình tài chính của TPBank có những lúc gặp rất nhiều khó khăn do ảnh hưởng của đại dịch COVID-19 cùng sự cạnh tranh khốc liệt của các ngân hàng TMCP nhưng TPBank vẫn đảm bảo hiệu quả kinh doanh đạt trên kế hoạch kỳ vọng của năm kinh doanh, đồng thời đảm bảo được chế độ lương, thưởng, đãi ngộ cho cán bộ nhân viên và ngân sách cho các chính sách dành cho hoạt động marketing dịch vụ ngân hàng.

Theo công bố của tổ chức xếp hạng tín nhiệm Moody’s vào ngày 23/06/2017, TPBank được Moody’s đánh giá là B2-Stable, đây là mức xếp hạng cao nhất của các NH TMCP tại Việt Nam. Đồng thời, theo danh sách xếp hạng 500 ngân hàng lớn nhất châu Á Thái Bình Dương của The Asian Banker năm 2017, Ngân hàng Thương mại cổ phần Tiên Phong (TPBank) nằm trong nhóm 10 ngân hàng thương mại được xếp

hạng mạnh nhất tại Việt Nam. Theo đó, bảng xếp hạng được thực hiện với hai tiêu chí: Danh sách 500 ngân hàng hàng đầu trong khu vực theo quy mô tài sản và xếp loại 500 ngân hàng dựa trên sức mạnh của từng ngân hàng thông qua khả năng sinh lời lâu dài từ các hoạt động kinh doanh cốt lõi của các ngân hàng (Strength Rank) hay các ngân hàng mạnh nhất khu vực. Bên cạnh đó, TPBank liên tiếp giành về các vinh danh ấn tượng trong nhiều hạng mục khác nhau như: Nơi làm việc tốt nhất, Đơn vị tuyển dụng được yêu thích nhất, Giải thưởng Sao Khuê cho hạng mục Ngân hàng tự động, Giải thưởng Giải thưởng Ngân hàng số xuất sắc nhất Việt Nam bởi The Asian Banker, … cùng nhiều giải thưởng danh giá khác, đánh dấu những bước tiến vượt bậc của TPBank trên thị trường tài chính ngày càng nhiều đối thủ cạnh tranh.

Để có được các kết quả và ghi nhận trên là sự quyết tâm và nỗ lực của Ban lãnh đạo cùng toàn thể hơn 7000 cán bộ nhân viên Ngân hàng TMCP Tiên Phong, đặc biệt phải kể đến hiệu quả trong hoạt động marketing của Ngân hàng TMCP Tiên Phong đã có những đóng góp tích cực trong sự thành công chung của toàn ngân hàng. Chiến lược hoạt động marketing của ngân hàng được xây dựng trên cơ sở phân tích các yếu tố về môi trường kinh doanh từ đó đưa ra những biện pháp phù hợp với điều kiện hoạt động kinh doanh của ngân hàng trong từng thời kỳ.

2.2. Thực trạng về việc triển khai các chính sách marketing tại ngân hàng TMCP Tiên Phong

2.2.1. Nghiên cứu thị trường và lựa chọn thị trường mục tiêu

- Nghiên cứu thị trường:

Điểm cốt lõi của các nhà marketing dịch vụ ngân hàng phải phát hiện ra các nhu cầu của các nhóm khách hàng để có những sản phẩm và phương pháp phù hợp. TPBank đã tiến hành phân khúc thị trường khách hàng mục tiêu theo các tiêu chí sau: ngành nghề kinh doanh, phân khúc khách hàng theo nhóm nợ, theo khu vực đại lý, theo loại tiền, theo loại hình cho vay, theo thành phần kinh tế.

- Lựa chọn thị trường và khách hàng mục tiêu:

Khách hàng của TPBank là những người trẻ, có thu nhập ổn định tại các thành phố lớn, các thành phố, thị xã, khu vực đang phát triển. Hiện nay, khách hàng chính

của TPBank là khách hàng cá nhân, các doanh nghiệp vừa và nhỏ, và phần lớn thị trường là khách hàng cá nhân, công ty cổ phần, công ty trách nhiệm hữu hạn, doanh nghiệp tư nhân có trụ sở tại các thành phố, thị xã.

Tóm lại, khách hàng mục tiêu của TPBank hiện nay chủ yếu là khách hàng cá nhân và các doanh nghiệp là khách hàng thân thiết, gắn bó lâu dài với ngân hàng trong mọi thời điểm. Có thể nói, đây là lượng khách hàng lớn luôn sẵn sàng tiếp cận với công nghệ, đồng thời lại chính là khó khăn cuả TPBank trong việc triển khai dịch vụ bởi để thoả mãn nhu cầu và giữ chân khách hàng này, TPBank cần phải luôn nỗ lực đổi mới, cập nhật xu hướng công nghệ hiện đại và tiên phong trong quá trình chuyển đổi số trong ngân hàng.

Hiện nay, một số ngân hàng nội đã sớm đi tiên phong trong chiến lược phát triển ngân hàng số để phục vụ và thu hút đối tượng khách hàng trẻ của TPBank như các ngân hàng: VIB, VPBank. Trong cuộc cạnh tranh hướng đến phân khúc khách hàng này cũng không thể không kể đến những fintech với lợi thế về công nghệ tài chính như Timo, hay các ví điện tử như: MoMo, Moca hay Payoo… Để đối phó với thực trạng này ngân hàng đã có nhiều chủ trương, chính sách nhằm duy trì và phát triển vị thế cạnh tranh hàng đầu. Với TPBank, một ngân hàng được định vị dành cho giới trẻ, không chỉ có một mạng lưới chi nhánh hay phòng giao dịch trải rộng mà còn có thể đáp ứng được nhu cầu khách hàng qua sự tiện lợi của hệ thống ngân hàng tự động LiveBank.

Như vậy qua phân tích hoạt động lựa chọn thị trường và khách hàng mục tiêu nêu ở trên. Tác giả đúc kết lại đối với hoạt động lựa chọn thị trường và khách hàng mục tiêu TPBank có những ưu điểm và nhược điểm như sau:

Ưu điểm: Với mạng lới rộng khắp, TPBank tập trung vào đối tượng khách hàng trẻ, đam mê công nghệ tại thành thị và sẵn sàng sử dụng công nghệ của ngân hàng trong hoạt động tài chính.

Nhược điểm: Đối với đối tượng là khách hàng trẻ, do vậy họ sẽ có nhiều lựa chọn trong việc sử dụng dịch vụ ngân hàng, từ đó xuất hiện những yêu cầu cao và

khắt khe hơn về tính tiện lợi, sáng tạo và sự liên thông của các sản phẩm và dịch vụ ngân hàng.

2.2.2. Chính sách sản phẩm dịch vụ - Product

Trong quá trình phát triển không ngừng, TPBank đã cho ra mắt nhiều sản phẩm dịch vụ mới đáp ứng nhu cầu của khách hàng trước sự thay đổi của kinh tế, chính sách, xã hội và khoa học kỹ thuật. Với định hướng đa dạng hoá sản phẩm và lấy khách hàng làm trung tâm để trở thành ngân hàng số số 1 Việt Nam nên tất cả các sản phẩm dịch vụ đều tập trung vào đối tượng và thị trường mục tiêu.

Mặc dù được coi là một “ngân hàng trẻ” và trải qua nhiều giai đoạn tái cơ cấu mạnh mẽ, tuy nhiên, TPBank không chỉ cải thiện về mạnh mẽ về kinh doanh, mà còn không ngừng mở rộng và đa dạng sản phẩm dịch vụ bao gồm: sản phẩm dịch vụ cốt lõi và sản phẩm dịch vụ hỗ trợ.

- Sản phẩm dịch vụ cốt lõi:

TPBank mở rộng đầu tư nghiên cứu và phát triển, thiết kế, đa dạng hóa, sản phẩm hóa những dịch vụ cốt lõi nhằm đáp ứng những nhu cầu cụ thể của từng đối tượng khách hàng riêng biệt, theo thị trường mục tiêu gồm:

Cho vay tín dụng:

Một trong những hoạt động trọng tâm được trú trọng ở mức tối đa là hoạt động tín dụng để có được sự ổn định và tăng trưởng gắt gao, kiểm soát nợ, hoạt động được cơ cấu theo hướng tăng thu nhập từ dịch vụ tài chính. Nhờ vậy, TPBank duy trì được đà tăng trưởng ổn định so với toàn ngành. Theo Báo cáo năm 2020 của Ban điều hành Ngân hàng TMCP Tiên Phong, tổng tài sản tính đến thời điểm 12/2020 đạt trên

206.315 tỷ đồng; tăng 41,9% so với năm 2019; huy động vốn thị trường tại thời điểm 12/2020 đạt 143.803 tỷ đồng, tăng 34% so với năm 2019. Trong đó, tiền gửi không kỳ hạn của khách hàng đạt 22.459 tỷ đồng, chiếm 15,7% huy động thị trường. Giai đoạn 2020- 2021 ngân hàng tiếp tục tập trung thúc đẩy huy động nguồn vốn không kỳ hạn đối với phân khúc khách hàng cá nhân để có thể cân đối lãi suất huy động và cho vay phù hợp với hoàn cảnh nền kinh tế đang chịu ảnh hưởng của COVID-19.

Bảng 2.2: Danh sách sản phẩm cho vay của Ngân hàng TMCP Tiên Phong

Sản phẩm cho vay | Đặc điểm | |

1 | Cho vay xây sửa nhà | Lãi suất ưu đãi 5,9% /năm Hạn mức cho vay lên tới 90% Cho vay với hơn 400 dự án bất động sản trên khắp cả nước |

2 | Vay mua ô tô | Lãi suất ưu đãi 7.6% /năm Hạn mức vay tới 80% Thời hạn vay linh hoạt đến 96 tháng |

3 | Vay tiêu dùng thế chấp | Lãi suất ưu đãi Hạn mức vay tới 100% Giải ngân linh hoạt một lần hoặc nhiều lần |

4 | Vay kinh doanh | Hạn mức gói vay: lên tới 90%, tối đa 7 tỷ. Lãi suất thấp nhất: từ 6.8% Thời gian vay: lên tới 84 tháng. |

5 | Vay thấu chi tín chấp | Không cần thế chấp tài sản bảo đảm Hạn mức thấu chi tối đa lên tới 100 triệu đồng Rút tiền ra hoặc trả vào linh hoạt theo nhu cầu |

6 | Vay thấu chi thế chấp | Chỉ bị tính lãi trên số tiền và số ngày sử dụng Hạn mức vay lên tới 1 tỷ đồng Rút tiền ra hoặc trả vào linh hoạt theo nhu cầu |

7 | Vay tiêu dùng tín chấp | Không cần thế chấp tài sản đảm bảo Vay tối đa tới 300 triệu trong 60 tháng Thủ tục đơn giản, phê duyệt nhanh chóng |

8 | Vay cầm cố giấy tờ có | Tài sản đảm bảo là sổ tiết kiệm của khách hàng |