hợp, hợp tác với nhiều các định chế trong và ngoài nước cũng như kết hợp xác định chiến lược về nhân sự để triển khai ngày càng có chất lượng, khẳng định vị thế tài chính của PVFC trong lĩnh vực tài trợ dự án. Đồng thời, với chủ trương hướng tới cung cấp các sản phẩm dịch vụ đồng bộ, PVFC sẽ nghiên cứu, kết hợp các phần dịch vụ riêng lẻ trở thành một sản phẩm có tính chất bao trùm, liên kết, mang lại sự thuận lợi cho khách hàng khi sử dụng dịch vụ này của PVFC cũng như đảm bảo nhu cầu về vốn lớn của các khách hàng đặc biệt là khách hàng trong ngành dầu khí. Cho đến nay, PVFC đã ký hợp đồng đồng tài trợ vốn với Ngân hàng Đầu tư và Phát triển - Chi nhánh Bắc Quảng Bình cho dự án Nhà máy xi măng lò quay Áng Sơn (Quảng Bình) của Công ty cổ phần Cosevco 6; hợp đồng đồng tài trợ với Chi nhánh Ngân hàng Quân đội Đà Nẵng cho dự án đầu tư mua sắm thiết bị vận chuyển đặc chủng của Công ty Vận tải đa phương thức (Đà Nẵng),…

Thu xếp vốn:

Hoạt động thu xếp vốn không chỉ mang lại lợi ích cho công ty, cho khách hàng mà còn tạo ra nhiều lợi ích cho các tổ chức tài trợ cho nguồn vốn đó. Đối với nhà tài trợ, những người có nguồn vốn chưa sử dụng nhưng lại không có khả năng tiếp cận với nhu cầu vay, PVFC tạo cơ hội cho họ đầu tư, giảm thiểu thời gian và chi phí tiếp cận dự án và luôn được cung cấp thông tin nhanh, đầy đủ chính xác về khách hàng và dự án mà họ đã bỏ vốn cho vay. Hoạt động này còn có ưu thế đối với khách hàng là được đảm bảo nguồn vốn cho dự án với lãi suất cạnh tranh nhất, giảm thiểu chi phí và thời gian tiếp cận vốn, được PVFC chịu trách nhiệm đến cùng với độ ổn định của nguồn vốn, nâng cao hiệu quả kinh doanh, được hỗ trợ kịp thời và có hiệu quả đối với các phát sinh trong quá trình thực hiện dự án.

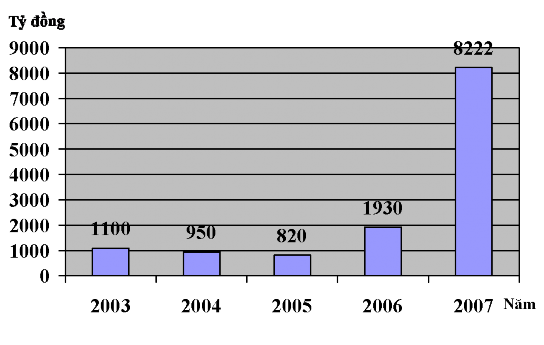

Với chức năng là định chế tài chính của Tập đoàn Dầu khí quốc gia, hoạt động thu xếp vốn cho các dự án của ngành dầu khí được PVFC coi là một nhiệm vụ then chốt. Riêng trong năm 2007, Ban thu xếp vốn của PVFC đã hoàn thành việc thu xếp vốn cho 06 dự án với tổng khoản giá trị thu xếp vốn hơn 8.222 tỷ đồng, trong đó có một số dự án lớn như:

1. Kho nổi chứa dầu FSO5 của PTSC: 91 triệu USD

2. Đóng mới tàu Aframax của PVTrans: 150 triệu USD

3. Đường ống dẫn khí Phú Mỹ của PVGas: 39 triệu USD.

4. Nhà máy giấy An Hoàn của Công ty XNK Tổng hợp Hà Nội: 155 triệu USD và 350 tỷ đồng...

Phí thu được từ thu xếp vốn là hơn 1,27 tỷ đồng.

PVFC cũng đã mở rộng hoạt động thu xếp vốn ra các đơn vị, dự án thuộc nhiều ngành kinh tế khác như điện lực, than, du lịch cao cấp… Điển hình là thoả thuận nguyên tắc thu xếp khoản vốn vay cho Tập đoàn Điện lực Việt Nam (EVN) để đầu tư vào dự án đầu tư đường dây 220 KV Tuyên Quang – Thái Nguyên; Hợp đồng thu xếp vốn cho dự án thủy điện Nậm Chiến với tổng số vốn thu xếp là 400 tỷ đồng được PVFC phối hợp thực hiện cùng EVN và ngân hàng An Bình…

Tình hình cụ thể về tổng số vốn thu xếp qua các năm và số các dự án được PVFC thu xếp vốn được thể hiện qua biểu đồ dưới đây:

Biểu đồ 2.3: Tổng giá trị thu xếp vốn giai đoạn 2003–2007

Tổng số vốn thu xếp được và số dự án tăng dần qua các năm được biểu thị trên biểu đồ là hoàn toàn phù hợp với tốc độ tăng trưởng của quy mô vốn điều lệ của PVFC, một yếu tố chi phối khả năng thu xếp vốn cho dự án thông qua hạn mức tín dụng đối với từng khách hàng của công ty. Trong các năm qua các dự án là trong ngành chủ yếu là được thu xếp bằng nguồn vốn ủy thác hoặc PVFC chỉ đứng ra làm trung gian giữa tổ chức tín dụng và dự án chứ không tài trợ trực tiếp cho dự án.

Cho vay vốn ủy thác:

Cho vay vốn ủy thác là hình thức mà trong đó PVFC nhận được nguồn vốn ủy thác lớn từ các nhà đầu tư và sử dụng nguồn vốn đó để cho vay dự án. Việc cho vay vốn ủy thác giúp công ty có thể tận dụng nguồn vốn của tổ chức khác để cho vay thu lợi, vừa không bị hạn chế về hạn mức tín dụng, vừa không phải huy động nhiều nguồn vốn vào hoạt động cho vay. Mặt khác, hoạt động cho vay ủy thác giúp bên ủy thác đầu tư vốn đúng mục tiêu và quản lý nguồn vốn vay hiệu quả, đáp ứng nhu cầu vay vốn đầu tư của các dự án với các điều kiện cho vay ít ràng buộc hơn đồng thời tạo nguồn thu hợp lý cho các tổ chức tín dụng dựa vào việc sử dụng vốn của bên ủy thác cho vay.

Để đáp ứng nhu cầu vốn cho hoạt động đầu tư tài chính, Công ty đã triển khai thành công dịch vụ nhận uỷ thác đầu tư với nhiều hình thức đa dạng. Đến nay PVFC trở thành một tổ chức tài chính có uy tín nhất trên thị trường tài chính Việt Nam trong hoạt động này với số dư nhận uỷ thác đầu tư của các tổ chức và cá nhân, các dự án và công ty cổ phần đến 31/12/2006 đạt trên 860 tỷ đồng; Nhận uỷ thác đầu tư không chỉ định mục đích đạt 500 tỷ đồng. Riêng trong năm 2007 cho vay uỷ thác đạt 750 tỷ đồng.

2.2.4. Ví dụ minh hoạ hoạt động cho vay dự án của công ty Tài chính Dầu Khí:

Trong hơn 7 năm hoạt động công ty Tài chính Dầu Khí đã thực hiện cho vay đối với rất nhiều dự án với nhiều doanh nghiệp khác nhau. Các dự án thuộc rất nhiều ngành, lĩnh vực của các doanh nghiệp cả trong và ngoài ngành Dầu Khí.

Để hiểu rõ về thực trạng hoạt động cho vay của công ty, ta xem xét một ví dụ cụ thể về hoạt động cho vay dự án của PVFC:

“Dự án mua tàu chở container OCEAN MATE-8515 DWT/580 TEU của công ty cổ phần hàng hải Viễn Dương”

A. GIỚI THIỆU KHÁCH HÀNG VÀ NHU CẦU VAY VỐN:

Giới thiệu khách hàng:

Chủ đầu tư dự án: Công ty cổ phần hàng hải Viễn Dương Tên Tiếng Anh : VienDuong Marine JSC.

Tình hình hoạt động: Công ty cổ phần hàng hải Viễn Dương được thành lập vào 01/2005 với số vốn điều lệ là 90 tỷ đồng.

Ngành nghề hoạt động:

Vận tải hàng hóa bằng đường thủy;

Đại lý hàng hóa; kinh doanh xếp dỡ kho và bãi cảng; kinh doanh vật tư thiết bị hàng hóa; Trục vớt cứu hộ; Đại lý tàu biển và môi giới hàng hải;

Tổ chức nạo vét vùng nước cảng và khu vực lân cận, kết hợp tận thu đất cát sản phẩm trong quá trình nạo vét; Khai thác vật liệu xây dựng các loại;

Đại lý và môi giới vận chuyển hàng hóa;

Vận chuyển hàng hóa bằng đường bộ; Kinh doanh dịch vụ nhà hàng và du lịch lữ hành;

Cung ứng thuyền viên( không bao gồm giới thiệu, tuyển chọn, cung ứng nhân lực cho các Doanh nghiệp có chức năng xuất khẩu lao động);

Nhu cầu vay vốn:

Mục đích vay vốn : Thực hiện Dự án mua tàu chở container OCEAN MATE – 8515 DWT/580 TEU.

Nhu cầu vay : 12.669.000 USD

Thời hạn vay vốn : 08 năm kể từ ngày rút vốn lần đầu tiên

Thẩm định chủ đầu tư:

Tổng Giám đốc hiện tại của công ty cổ phần hàng hải Viễn Dương là Ông Bùi Minh Hưng, Kế toán trưởng là Ông Nguyễn Quang Trung. PVFC đã thu thập các quyết định bổ nhiệm và giấy chứng nhận đăng ký kinh doanh, điều lệ tổ chức đầy đủ

Nhận xét:Công ty CP Hàng hải Viễn Dương thuộc loại hình công ty cổ phần được thành lập và hoạt động theo luật Doanh nghiệp. Công ty có đủ tư cách pháp nhân để vay vốn tại PVFC.

B.THẨM ĐỊNH TÍN DỤNG DỰ ÁN:

I. Thẩm định tình hình tài chính của bên đi vay:

Hoạt động chủ yếu từ khi thành lập đến nay của công ty chưa nhiều, theo báo cáo tài chính 2 năm gần nhất (2006, 2007) tình hình tài chính của công ty khá hiệu quả, Sơ bộ theo Báo cáo tài chính do khách hàng cung cấp có thể khái quát một số chỉ tiêu như sau:

Bảng 2.2: Một số chỉ tiêu tài chính của công ty cổ phần hàng hải Viễn Dương

Đơn vị tính: tỷ đồng

CHỈ TIÊU | 31/12/2006 | 31/12/2007 | So sánh tuyệt đối (tỷ đồng) | So sánh tương đối (%) | |

1 | Tổng tài sản | 531,2 | 652,8 | 121,6 | 22,8 |

2 | Tài sản lưu động | 67,6 | 62,3 | -5,3 | 7,8 |

3 | Tài sản cố định | 463,5 | 590,4 | 126,9 | 27,37 |

4 | Các khoản phải thu ngắn hạn | 7,1 | 10,2 | 3,1 | 41,6 |

5 | Các khoản phải thu dài hạn | 4,4 | - | - | - |

6 | Nợ ngắn hạn | 103,4 | 114 | 10,6 | 10,18 |

7 | Nợ dài hạn | 300,4 | 372,7 | 72,3 | 24,07 |

8 | Vốn chủ sở hữu | 127,4 | 166,2 | 38,8 | 3,42 |

9 | Doanh thu | 191,9 | 221,5 | 29,6 | 15,45 |

10 | Lợi nhuận | 6,1 | 54,3 | 48,2 | 781,87 |

Có thể bạn quan tâm!

-

Các Nhân Tố Ảnh Hưởng Đến Hoạt Động Cho Vay Dự Án Của Công Ty Tài Chính:

Các Nhân Tố Ảnh Hưởng Đến Hoạt Động Cho Vay Dự Án Của Công Ty Tài Chính: -

Sự Hình Thành Và Phát Triển Của Công Ty Tài Chính Dầu Khí

Sự Hình Thành Và Phát Triển Của Công Ty Tài Chính Dầu Khí -

Kết Quả Hoạt Động Của Các Hình Thức Cho Vay Dự Án Tại Công Ty Tài Chính Dầu Khí

Kết Quả Hoạt Động Của Các Hình Thức Cho Vay Dự Án Tại Công Ty Tài Chính Dầu Khí -

Chi Tiết Dư Nợ Đến Thời Điểm 13/03/2008 Của Công Ty Cp Hàng Hải Viễn Dương

Chi Tiết Dư Nợ Đến Thời Điểm 13/03/2008 Của Công Ty Cp Hàng Hải Viễn Dương -

Đánh Giá Hoạt Động Cho Vay Dự Án Của Công Ty Tài Chính Dầu Khí:

Đánh Giá Hoạt Động Cho Vay Dự Án Của Công Ty Tài Chính Dầu Khí: -

Định Hướng Phát Triển Hoạt Động Cho Vay Dự Án Của Công Ty Tài Chính Dầu Khí

Định Hướng Phát Triển Hoạt Động Cho Vay Dự Án Của Công Ty Tài Chính Dầu Khí

Xem toàn bộ 108 trang tài liệu này.

Nhận xét: Qua bảng tóm tắt các chỉ tiêu tài chính nói trên, có thể nhận thấy: Tất cả các chỉ số đều có sự tăng trưởng, trừ có chỉ tiêu về tài sản lưu động giảm xuống 7,82% là do trong năm 2007 công ty đã tập trung vào đầu tư đóng mới và mua tàu đã qua sử dụng về để khai thác. Ấn tượng nhất trong các chỉ tiêu nói trên là sự tăng trưởng mạnh mẽ của lợi nhuận: Từ 6,1 tỷ đồng năm 2006 tăng lên thành 54,3 tỷ đồng chỉ sau một năm. Như vậy, chỉ một năm sau khi cổ phần hoá, với chính sách đúng đắn doanh nghiệp không chỉ tăng trưởng mạnh về quy mô mà hiệu quả kinh doanh đã tăng lên đáng kể. Nguyên nhân là do thặng dư vốn sau khi cổ phần hoá, nhưng phần lớn là do doanh nghiệp đã bán một số con tàu cũ sau khi hết khấu hao với giá cao. Mặt khác, trong cơ cấu lợi nhuận của doanh nghiệp thì lợi nhuận từ hoạt động SXKD chính của công ty mới chỉ chiếm 36% tổng lợi nhuận; phần còn lại là lợi nhuận từ các hoạt động khác. Tuy nhiên, với đặc thù là vận tải đường biển, doanh nghiệp cũng cần phải chú trọng hơn đến những mảng hoạt động chính của mình để tận dụng tối đa lợi thế cạnh tranh cũng như đảm bảo sự phát triển ổn định.

Hơn nữa, Công ty CP Hàng Hải Viễn Dương hiện có 6 tàu với tổng trọng tải là 47.682 DWT

Bảng 2.3: Chi tiết đội tàu của công ty CP hàng hải Viễn Dương:

TÊN TÀU | NĂM ĐÓNG | LOẠI TÀU | TRỌNG TẢI (DWT) | NƠI ĐÓNG | |

1 | Viễn Hồ | 1990 | Hàng khô | 6868 | Nhật Bản |

2 | Viễn Sơn | 1976 | Hàng khô | 10.024 | Nhật Bản |

3 | Viễn Thọ | 1998 | Hàng khô | 10.094 | Nhật Bản |

4 | Viễn Phong | 1994 | Hàng khô | 7.088 | Nhật Bản |

5 | Viễn An | 1995 | Hàng khô | 7.091 | Nhật Bản |

6 | Viến Ba | 2006 | Hàng khô | 6.517 | Nhật Bản |

Như vậy, Qua xem xét bảng đội tàu có thể thấy được so với đội tàu hiện có, tàu chở container OCEAN MATE - 8515 DWT/580TEU được mua ở mức độ trung bình, không phải tàu lớn, do đó nằm trong khả năng quản lý vận hành của doanh nghiệp.

Phân tích khả năng thanh toán:

2005 | 2006 | 31/12/2007 | |

Khả năng TT hiện thời | 0,73 | 0,65 | 0,55 |

Khả năng TT nhanh | 0,65 | 0,53 | 0,46 |

Khả năng thanh toán hiện thời của công ty trong năm 2005, 2006 và cuối năm 2007 ở mức tương đối thấp và có xu hướng giảm dần theo từng năm. Nguyên nhân là do Công ty tập trung vốn lớn vào đầu tư tài sản cố định dẫn tới không đảm bảo nguồn vốn lưu động thường xuyên. Đây cũng là đặc trưng của các doanh nghiệp hoạt động trong lĩnh vực sản xuất và kinh doanh tàu biển. Mặt khác, khả năng thanh toán nhanh của công ty cũng ở mức tương đối thấp.

Phân tích khả năng độc lập tài chính

2005 | 2006 | 31/12/2007 | |

Tỷ suất nợ/TTS | 0,80 | 0,76 | 0,75 |

Tỷ suất VCSH/TTS | 0,20 | 0,24 | 0,25 |

Tỷ suất nợ/VCSH | 3,89 | 3,17 | 2,92 |

Trong năm 2006 tài sản hình thành từ nợ của công ty chiếm 76%, giảm 4% so với năm 2005 là do trong năm công ty đã tăng vốn điều lệ từ 17,38 tỉ đồng lên 89,2 tỉ đồng (tăng 5,1 lần), kéo theo tỷ suất VCSH/TTS tăng từ 20% lên 24%. Tỉ suất nợ/VCSH tuy có giảm qua các năm nhưng vẫn ở mức tương đối cao, cụ thể năm 2005 đạt 389%, năm 2006 giảm xuống còn 317%, và năm 2007 là 292%. Nhìn chung, khả năng độc lập tài chính công ty còn thấp. Công ty cần nâng cao hiệu quả từ việc sử dụng tài sản nhằm hạn chế rủi ro từ việc

sử dụng các khoản nợ, đặc biệt là nợ vạy. Công ty cũng cần có biện pháp tăng vốn chủ sở hữu để nâng cao năng lực tự chủ tài chính.

Phân tích khả năng đảm bảo vốn kinh doanh.

Đơn vị tính: tỷ đồng

2005 | 2006 | 31/12/2007 | |

Nguồn vốn dài hạn | 211.132 | 388.932 | 489,905 |

- Vốn CSH | 56.697 | 115.829 | 151,058 |

- Vay dài hạn | 154.435 | 273.103 | 338,847 |

Tài sản cố định và đầu tư tài chính dài hạn | 229.034 | 421.431 | 536,791 |

Vốn lưu động thường xuyên | (17.902) | (32.499) | (46,886) |

Trong thời gian vừa qua, mặc dù hoạt động kinh doanh của công ty đạt hiệu quả cao, lợi nhuận giữ lại để bổ sung nguồn vốn hoạt động kinh doanh tăng qua các năm, nhưng do công ty đang đầu tư mở rộng quy mô hoạt động kinh doanh, tài sản cố định và đầu tư dài hạn tăng mạnh (năm 2006 tăng 1,8 lần so với năm 2005). Sang năm 2007, cả hai chỉ số về vốn chủ sở hữu và vay dài hạn của công ty đều tăng so với 2006, cụ thể vốn CSH tăng 1,3 lần; vay dài hạn tăng 1,23 lần. Nguồn vốn lưu động thường xuyên của công ty chưa đạt là do có sự mất cân đối cơ cấu tài sản – nguồn vốn. Công ty cần có biện pháp làm tăng vốn chủ sở hữu nhằm tăng khả năng tự chủ của doanh nghiệp.

Phân tích các khoản phải thu

2005 | 2006 | 31/12/2007 | |

Vòng quay các khoản phải thu bình quân (vòng) | 15,0 | 24,1 | 25,93 |

Số ngày phải thu bình quân (ngày) | 24,3 | 15,1 | 13,8 |

Vòng quay các khoản phải thu của công ty trong năm 2006 là 24 vòng (số ngày phải thu bình quân là 15,1 ngày), so với năm 2005 tăng 9,1 vòng, số