Theo đó, chương trình công tác hàng năm của BKS đưa ra đều được bộ phận KTNB của Agribank triển khai thực hiện kiểm toán đầy đủ, có chất lượng, cơ bản hoàn thành theo đúng thời gian quy định. Cụ thể, chương trình công tác năm 2019 được bộ phận KTNB của Agribank thực hiện theo nội dung, phạm vi như sau:

Hộp 2.3 Nội dung và phạm vi KTNB tại Agribank năm 2019

II. Kiểm toán công tác xử lý nợ xấu theo Nghị quyết 42. Nội dung và phạm vi: Kiểm toán công tác xử lý nợ xấu theo Nghị quyết 42/QH14/2017 tại TSC và 08 chi nhánh (SGD, TP.HCM, Bắc TP.HCM, Đà Nẵng, Tây Hà Nội, Thăng Long, Đông Anh); Chọn mẫu xem xét một số khoản vay có áp dụng chính sách thí điểm xử lý theo Nghị quyết 42 phát sinh ngoài 08 chi nhánh. Thời hiệu: 15/08/2017 – 31/10/2019. |

III. Kiểm toán công tác quản lý và sử dụng tài liệu bí mật nhà nước, bí mật kinh doanh, văn thư lưu trữ, bảo mật CNTT trong hệ thống Agribank. Nội dung: Kiểm toán theo đề cương. Phạm vi: Kiểm toán công tác quản lý và sử dụng tài liệu bí mật nhà nước, bí mật kinh doanh, văn thư lưu trữ, bảo mật CNTT tại 93 đơn vị (Ban, Trung tâm tại TSC và các chi nhánh trong hệ thống Agribank). Thời hiệu: 01/09/2018 – 31/03/2019. |

IV. Kiểm toán công tác phòng chống rửa tiền (PCRT). Nội dung: Kiểm toán theo đề cương. Phạm vi: (1) Rát soát các quy định nội bộ do HĐTV, TGĐ ban hành về PCRT; (2) Thực hiện kiểm toán hoạt động PCRT tại 03 chi nhánh (Thanh Hoá, Ninh Bình, CN 12). Thời hiệu: Năm 2018 và từ 01/01/2019 – 30/09/2019. |

V. Kiểm toán Trung tâm vốn. Nội dung: Kiểm toán theo đề cương (Kiểm toán hoạt động quản trị, điều hành; Nghiệp vụ kinh doanh vốn; Nghiệp vụ kinh doanh ngoại tệ). Phạm vi: Thực hiện kiểm toán theo phương pháp chọn mẫu; kiểm toán các tài liệu, báo cáo, hồ sơ chứng từ do Trung tâm vốn cung cấp. Thời hiệu: Năm 2018 và từ 01/01/2019 – 30/09/2019. |

VI. Kiểm toán tại các chi nhánh Agribank. Nội dung và phạm vi: Kiểm toán theo Kế hoạch kiểm tra kiểm toán nội bộ năm 2019 đối với 48 chi nhánh. Thời hiệu: Năm 2018 và đến thời điểm kiểm toán. |

Có thể bạn quan tâm!

-

Thực Trạng Đánh Giá Rủi Ro Tại Nhno&ptnt Việt Nam

Thực Trạng Đánh Giá Rủi Ro Tại Nhno&ptnt Việt Nam -

Mô Hình 03 Tuyến Phòng Thủ Gắn Với Mô Hình Quản Trị Và Cơ Cấu Bộ Máy Quản Lý Tại Agribank

Mô Hình 03 Tuyến Phòng Thủ Gắn Với Mô Hình Quản Trị Và Cơ Cấu Bộ Máy Quản Lý Tại Agribank -

Thực Trạng Thông Tin Và Truyền Thông Tại Nhno&ptnt Việt Nam

Thực Trạng Thông Tin Và Truyền Thông Tại Nhno&ptnt Việt Nam -

Các Nhân Tố Ảnh Hưởng Đến Sự Hữu Hiệu Của Htksnb Tại Agribank

Các Nhân Tố Ảnh Hưởng Đến Sự Hữu Hiệu Của Htksnb Tại Agribank -

Kiểm Định Mức Độ Giải Thích Của Các Biến Quan Sát Đối Với Nhân Tố Ảnh Hưởng Đến Sự Hữu Hiệu Của Htksnb Tại Agribank

Kiểm Định Mức Độ Giải Thích Của Các Biến Quan Sát Đối Với Nhân Tố Ảnh Hưởng Đến Sự Hữu Hiệu Của Htksnb Tại Agribank -

Đánh Giá Chung Về Thực Trạng Hoàn Thiện Hệ Thống Kiểm Soát Nội Bộ Của Nhno&ptnt Việt Nam Theo Tiêu Chuẩn Quốc Tế Coso

Đánh Giá Chung Về Thực Trạng Hoàn Thiện Hệ Thống Kiểm Soát Nội Bộ Của Nhno&ptnt Việt Nam Theo Tiêu Chuẩn Quốc Tế Coso

Xem toàn bộ 225 trang tài liệu này.

Nguồn: Báo cáo về KTNB năm 2019 của Agribank

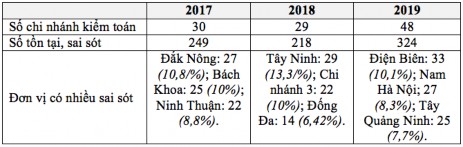

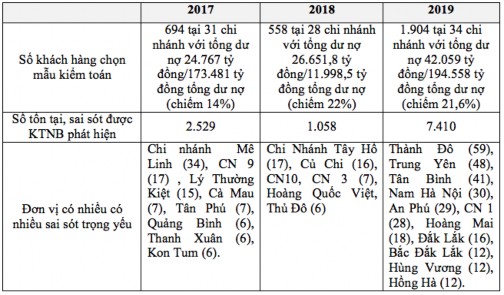

Số lượng các tồn tại, sai sót được phát hiện bởi bộ phận KTNB tại các chi nhánh của Agribank qua các năm liên tục tăng và đã được báo cáo kịp thời BKS, và HĐTV qua các năm, cụ thể:

Bảng 2.4 Kết quả KTNB tại các chi nhánh Agribank về quản trị, điều hành các năm 2017-2019

Nguồn: Báo cáo về KTNB năm 2019 của Agribank

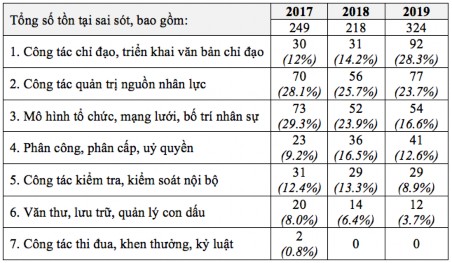

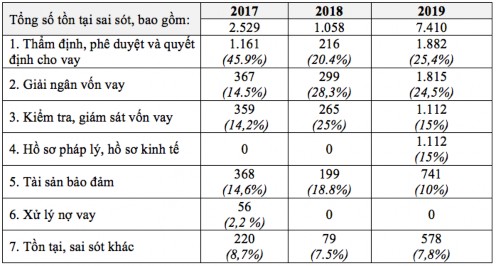

Bảng 2.5 Các loại tồn tại, sai sót tại các chi nhánh Agribank về quản trị, điều hành được KTNB phát hiện các năm 2017-2019

Nguồn: Báo cáo về KTNB năm 2019 của Agribank

Như vậy, các tồn tại, sai sót được KTNB phát hiện trong quản trị, điều hành nếu như năm 2017 tập trung ở mảng tổ chức, mạng lưới, bố trí nhân sự; năm 2018 tập trung ở mảng quản trị nguồn nhân lực thì năm 2019 tập trung ở mảng chỉ đạo, triển khai văn bản chỉ đạo.

Các tồn tại trọng yếu đối với HTKSNB và trong hoạt động nghiệp vụ của các chi nhánh Agribank như rủi ro trong hoạt động cấp tín dụng, hoạt động huy động vốn, kho quỹ... cũng được bộ phận KTNB chỉ ra trong thời gian qua.

Bảng 2.6 Kết quả KTNB tại các chi nhánh Agribank về hoạt động tín dụng các năm 2017 – 2019

Nguồn: Báo cáo về KTNB năm 2019 của Agribank

Bảng 2.7 Các loại tồn tại, sai sót tại các chi nhánh Agribank về hoạt động tín dụng được KTNB phát hiện các năm 2017-2019

Nguồn: Báo cáo về KTNB năm 2019 của Agribank

Theo bảng 2.7, các tồn tại, sai sót được KTNB phát hiện trong hoạt động tín dụng nếu như năm 2017 tập trung ở bước thẩm định, phê duyệt và quyết định cho vay; năm 2018 tập trung ở bước giải ngân vốn vay thì năm 2019 lại quay về tập trung ở bước thẩm định, phê duyệt và quyết định cho vay.

Bên cạnh những kết quả đạt được thì hoạt động KTNB của Agribank vẫn bộc lộ những hạn chế. Thứ nhất, hoạt động KTNB chưa theo kịp các thông lệ về thực hành KTNB mà chủ yếu thực hiện theo kinh nghiệm truyền cho nhau. Thứ hai, công tác KTNB tại Agribank cũng chậm đổi mới qua các năm, không có nhiều cải tiến về phương pháp, nội dung, quy trình… để thực sự là công cụ giúp nhà quản lý, mang lại giá trị gia tăng cho ngân hàng này đúng như vai trò của nó. Thứ ba, số lượng nhân sự KTNB của Agribank hiện còn hạn chế so với tổng số lượng nhân sự cũng như khối lượng công việc khổng lồ cần được kiểm toán trong toàn hệ thống; bên cạnh đó chất lượng nhân sự KTNB cũng chưa toàn diện và đồng bộ, chưa đáp ứng được yêu cầu ngày càng cao về cả năng lực chuyên môn và đạo đức trong điều kiện hoạt động của ngân hàng trong giai đoạn mới nhiều lĩnh vực thách thức phải kiểm toán như CNTT, đầu tư xây dựng cơ bản… Thứ tư, KTNB của Agribank còn chưa phát triển cả về bề rộng lẫn chiều sâu, tỏ ra là một bộ phận rất mờ nhạt trong tổng thể HTKSNB so với các ngân hàng có cùng quy mô và trình độ. Cụ thể, KTNB của Agribank hầu như vẫn chỉ tập trung vào kiểm toán tuân thủ và kiểm toán BCTC mà chưa chú trọng chức năng kiểm toán hoạt động - chức năng mà thông lệ quốc tế khuyến nghị nên tập trung để phát hiện ra những yếu kém trong quá trình vận hành tại đơn vị để đưa ra các đề xuất, khuyến nghị nhằm hoàn thiện hoạt động. Bên cạnh đó, phạm vi của KTNB tại Agribank còn hạn chế so với yêu cầu của Basel, vẫn tập trung vào các mảng hoạt động chính mà bỏ qua các mảng như đầu tư tài chính, đầu tư xây dựng cơ bản, chưa kiểm toán mạnh lĩnh vực CNTT hay cũng chưa tiến hành rà soát độc lập tính hiệu quả của khung quản trị rủi ro vì thực tế Agribank cũng chưa có Khung quản lý rủi ro toàn diện theo Basel. Ngoài ra, việc phân bổ nguồn lực và xác định tần suất kiểm toán cũng chưa chuẩn xác nên đôi khi bỏ qua đơn vị, nghiệp vụ, quy trình… có rủi ro cao vì Agribank còn lúng túng trong việc đánh giá

rủi ro (khả năng xảy ra và mức độ ảnh hưởng) nên việc lập ma trận rủi ro cũng như xác định mức độ (cao, thấp, trung bình) còn hạn chế. Tiếp theo, trong các chức năng của KTNB theo thông lệ quốc tế (kiểm tra, đánh giá, xác nhận, tư vấn và đào tạo) thì KTNB của Agribank mới chỉ tập trung vào chức năng kiểm tra, các khuyến nghị tập trung vào các sai phạm đã xảy ra và mang tính chung chung; việc đưa ra đề xuất, tư vấn còn rất hạn chế. Vì vậy, các sai phạm xảy ra tại Agribank không phải được phát hiện bởi KTNB mà phần lớn là nhờ sự vào cuộc của các cơ quan bên ngoài như Thanh tra NHNN, Kiểm toán Nhà nước, Kiểm toán Độc lập, Thanh tra Chính phủ… Cuối c ng, xem x t đến quy trình KTNB của Agribank cũng chưa tiệm cận với thông lệ khi thông lệ khuyến nghị có bốn bước còn Agribank thì quy định chung chung dẫn tới KTNB đơn thuần chỉ tìm kiếm các sai phạm bề nổi còn nguyên nhân sâu sa mang tính hệ thống thì chưa xác định được; các kiến nghị còn sơ sài và chưa được coi trọng và thực hiện tại đơn vị được kiểm toán do chưa có chế tài đối với việc không thực hiện các kiến nghị của KTNB.

b. Giám sát của Tổng giám đốc tại NHNo&PTNT Việt Nam

Trong mô hình tổ chức của Agribank hiện đang duy trì Hệ thống Kiểm tra kiểm soát nội bộ. Hệ thống này là chuyên trách thuộc bộ máy điều hành của TGĐ thực hiện chức năng kiểm tra tuân thủ độc lập; hoạt động theo Quy chế KSNB do HĐTV của Agribank ban hành. Bộ phận này được xem là công cụ quản lý - cánh tay phải của TGĐ giúp điều hành thông suốt, an toàn và sinh lời và tuân thủ pháp luật. Hệ thống này tại Agribank được tổ chức thành một hệ thống thống nhất theo ngành dọc từ TSC (Ban Kiểm tra - Kiểm soát nội bộ), 02 Phòng Kiểm tra kiểm soát nội bộ tại Văn phòng đại diện do Trưởng văn phòng đại diện quản lý, chỉ đạo và Phòng Kiểm tra kiểm soát nội bộ tại các chi nhánh loại I, loại II, đơn vị sự nghiệp do Giám đốc chi nhánh, đơn vị quản lý, chỉ đạo. Ban Kiểm tra - Kiểm soát nội bộ chịu trách nhiệm xây dựng và trình duyệt chương trình công tác kiểm tra, kiểm soát tới TGĐ. Mô hình này tại Agibank có ưu điểm là hệ thống kiểm tra - kiểm soát gắn liền với công việc diễn ra hàng ngày tại các chi nhánh nên được coi là cánh tay vươn dài của TGĐ góp phần giảm thiểu rủi ro cũng như tổn thất mà rủi ro có thể gây ra, bổ

sung cho hệ thống quản lý rủi ro của ngân hàng. Tất cả các mặt hoạt động của Agribank đều có sự kiểm tra lại của bộ phận kiểm tra kiểm soát nội bộ chuyên trách (Tham khảo Phụ lục 2. Quy định về kiểm tra chuyên đề Thẻ tại Agribank) và KTNB theo một quy trình nhất định với tần suất phụ thuộc vào mức độ rủi ro. Tất cả các đơn vị tại TSC đều có chức năng, nhiệm vụ kiểm tra, giám sát theo chuyên đề thuộc lĩnh vực chuyên môn do đơn vị mình phụ trách. Liên quan đến các nghiệp vụ đều có hướng dẫn chi tiết về việc kiểm tra như hướng dẫn kiểm tra nghiệp vụ tín dụng, đề cương kiểm tra chuyên đề tài chính kế toán, nội dung kiểm tra công tác an toàn kho quỹ tại chi nhánh, nội dung kiểm tra chuyên đề nghiệp vụ thẻ, quy trình và phương pháp kiểm tra sử dụng user và mật khẩu tại chi nhánh, hướng dẫn kiểm tra user trên hệ thống IPCAS ...

Tuy nhiên, bộ phận kiểm tra kiểm soát nội bộ chuyên trách hiện nay của Agribank chủ yếu thực hiện chức năng tuân thủ, tức là đi vào đánh giá xem các hoạt động của Agribank có tuân thủ quy định của pháp luật, Cơ quan quản lý và các quy định nội bộ Agribank mà chưa quan tâm đến các khía cạnh khác của KSNB như đánh giá rủi ro, đánh giá các chính sách cũng như thủ tục kiểm soát. Thứ hai, hoạt động của bộ phận kiểm tra kiểm soát nội bộ chuyên trách hiện còn chồng chéo với hoạt động của bộ phận KTNB, có thể gây hiểu lầm về vai trò của hai bộ phận này tại Agribank. Ví dụ: Phòng Kiểm tra kiểm soát nội bộ cùng thực hiện lập kế hoạch và tiến hành kiểm tra thực địa tại chi nhánh về hoạt động tín dụng, huy động vốn, ngân hàng bán lẻ, kế toán… với phương pháp tiếp cận như nhau là tìm sai sót hoặc gian lận đã xảy ra hoặc kiểm tra việc tuân thủ… Thứ ba, nhân sự kiểm tra kiểm soát nội bộ không chỉ thiếu về số lượng mà còn không đảm bảo về chất lượng. Báo cáo kiểm toán nội bộ từ năm 2017 đến năm 2019 đều chỉ ra tồn tại ở một số chi nhánh trong việc chưa bố trí đủ nhân sự cho phòng kiểm tra kiểm soát. Với tổng khối lượng gần 40.000 nhân viên, nhưng số lượng cán bộ chuyên trách kiểm tra kiểm soát nội bộ của toàn hệ thống Agribank hiện tại là gần 1.000 người và nằm ở các chi nhánh loại I hoặc chi nhánh loại II được xếp hạng 1. Đặc biệt là trình độ cán bộ làm công tác chuyên trách kiểm tra kiểm soát nội bộ không theo kịp sự phát triển quá nhanh của các

hoạt động kinh doanh của Agribank. Bên cạnh đó, một số cán bộ lại chưa chủ động, không đi sâu sát vào công việc, thường n tránh, không xác định được các vấn đề trọng tâm cần kiểm tra kiểm soát, chưa quyết liệt trong việc đưa ra các kết luật và đề xuất. Trình độ, năng lực của một số cán bộ còn hạn chế như vậy dẫn đến chất lượng kiểm tra kiểm soát kém và không phát hiện được vi phạm. Thứ tư, hoạt động kiểm tra kiểm soát nội bộ bị lãnh đạo một số đơn vị trong hệ thống Agribank không coi trọng, bị vô hiệu hoá và bị cản trở; kiến nghị của kiểm tra kiểm soát nội bộ bị bỏ qua hoặc không xử lý triệt để. Thứ năm, phần lớn nghiệp vụ kiểm tra kiểm soát nội bộ hiện tại tập trung vào giải quyết đơn thư khiếu nại, tố cáo hoặc xử lý các sự vụ đã xảy ra nên chưa phát huy được hiệu quả của hoạt động kiểm soát trong công tác phòng ngừa rủi ro. Thứ sáu, hiện tại Agribank vẫn còn sử dụng các chỉ tiêu đánh giá mang tính định tính và dựa vào ý chí chủ quan của người đánh giá như: số lượng biên bản, kết luận; số lượng sai phạm đã phát hiện; số lượng ý kiến đề xuất... Vì vậy, để tăng cường hiệu quả của hoạt động kiểm soát, đòi hỏi nhà quản lý phải đổi mới tư duy trong việc xây dựng các tiêu thức đánh giá kết quả hoạt động KSNB theo hướng xây dựng bảng tiêu chí chấm điểm về mức độ thực hiện.

2.3 NGHIÊN CỨU ĐỊNH LƯỢNG ẢNH HƯỞNG CỦA CÁC NHÂN TỐ TỚI SỰ HỮU HIỆU CỦA HỆ THỐNG KIỂM SOÁT NỘI BỘ TẠI NHNo & PTNT VIỆT NAM THEO TIÊU CHUẨN QUỐC TẾ COSO

2.3.1 Kết quả nghiên cứu định tính khám phá các nhân tố ảnh hưởng đến sự hữu hiệu của HTKSNB tại NHTM

Với mục đích nghiên cứu về thực trạng HTKSNB của Agribank theo hướng hữu hiệu HTKSNB tại ngân hàng này. Luận án sử dụng phương pháp nghiên cứu định tính, cụ thể thông qua phương pháp phỏng vấn sâu với các chuyên gia để xác định các nhân tố ảnh hưởng đến sự hữu hiệu của HTKSNB tại NHTM. Đối tượng được phỏng vấn là những người có trình độ và kinh nghiệm trong lĩnh vực ngân hàng: Nhà quản lý ngân hàng, Cơ quan quản lý nhà nước về ngân hàng, các nhà nghiên cứu và giảng dạy trong lĩnh vực ngân hàng. Các câu hỏi cụ thể bao gồm:

(1) Ông/Bà cho biết theo quan điểm của mình có những nhân tố nào ảnh hưởng đến sự hữu hiệu của HTKSNB tại các NHTM Việt Nam?

(2) Ông/Bà cho biết theo quan điểm của mình có những tiêu chí nào để đo lường sự hữu hiệu của HTKSNB tại các NHTM Việt Nam?

Gắn với quan điểm về sự hoàn thiện của HTKSNB thể hiện ở việc hệ thống đó có đầy đủ các nhân tố và từng nhân tố đều hoạt động trong thực tiễn nhằm giúp ngân hàng đạt được các mục tiêu kiểm soát. Luận án kết hợp kết quả phỏng vấn, sự kế thừa các nội dung của khuôn mẫu KSNB COSO và xác định năm nhân tố sau đây sẽ ảnh hưởng đến sự hữu hiệu của HTKSNB tại NHTM. Đó là: (1) Môi trường kiểm soát (2) Đánh giá rủi ro (3) Hoạt động kiểm soát (4) Thông tin và truyền thông

(5) Giám sát. Trên cơ sở đó, luận án sử dụng phương pháp nghiên cứu định lượng nhằm mục đích đo lường mức độ ảnh hưởng của từng nhân tố đến sự hữu hiệu của HTKSNB tại Agribank.

2.3.2 Kết quả nghiên cứu định lượng ảnh hưởng của các nhân tố tới sự hữu hiệu của HTKSNB tại NHNo&PTNT Việt Nam

2.3.2.1 Mẫu nghiên cứu

Phiếu khảo sát được xây dựng và gửi tới các đối tượng khảo sát (Tham khảo Phụ lục 3. Phiếu khảo sát tại Agribank) là các nhà quản lý, nhân viên của Agribank; được lựa chọn theo các hình thức: (1) Điện thoại; (2) Email; (3) Phỏng vấn trực tiếp. Với 350 phiếu phát ra, tác giả thu về 315 phiếu (đạt tỷ lệ 90%). Qua quá trình làm sạch đã loại bỏ những phiếu không đạt yêu cầu. Số lượng phiếu đã làm sạch và được đưa vào xử lý và phân tích là 278 phiếu, cụ thể:

Bảng 2.8 Thống kê mẫu phiếu khảo sát định lượng

Vị trí công tác | Phiếu khảo sát thu về | Phiếu khảo sát đã làm sạch | |||

Số lượng | Tỷ lệ (%) | Số lượng | Tỷ lệ (%) | ||

01 | Nhà quản lý | 78 | 25% | 75 | 27% |

02 | Nhân viên | 237 | 75% | 203 | 73% |

Tổng cộng | 315 | 100 | 278 | 100 | |

2.3.2.2 Định hướng nghiên cứu:

Với định hướng hoàn thiện HTKSNB tại Agribank để hoạt động an toàn và nâng cao hiệu quả hoạt động của ngân hàng này. Luận án đo lường mức độ ảnh