* Đại lý bảo hiểm

Đại lý là một kênh phân phối chủ yếu trong thị trường bảo hiểm Việt Nam. Tính đến cuối năm 2013, theo số liệu của Cục Quản lý, giám sát bảo hiểm - Bộ Tài chính, số lượng đại lý bảo hiểm phi nhân thọ là 66.084 người (trong đó 36.847 đại lý cá nhân và

29.237 đại lý thuộc tổ chức).

Điều 84, mục 1, chương IV, Luật Kinh doanh Bảo hiểm qui định: “Đại lý bảo hiểm là tổ chức, cá nhân được doanh nghiệp bảo hiểm uỷ quyền trên cơ sở hợp đồng đại lý bảo hiểm để thực hiện hoạt động đại lý bảo hiểm theo quy định của Luật này và các qui định khác của pháp luật có liên quan”[14].

Luật Kinh doanh Bảo hiểm qui định một tổ chức muốn trở thành đại lý phải được thành lập và hoạt động hợp pháp, đồng thời những nhân viên trực tiếp hoạt động đại lý phải có đủ các điều kiện của một đại lý cá nhân. Hiện nay, các DNBH phi nhân thọ ở Việt Nam đang sử dụng có hiệu quả lực lượng đại lý trong việc phân phối các sản phẩm bảo hiểm.

Trên thị trường bảo hiểm Việt Nam hiện nay nhiều công ty bảo hiểm đã phát triển hoạt động bán bảo hiểm qua các ngân hàng, qua bưu điện,... Mặc dù về mặt lý thuyết các kênh phân phối này có các mô hình và phương thức quản lý riêng, nhưng tại Việt Nam việc phân phối qua các kênh này vẫn đang được coi như đại lý thông thường.

Cấu trúc của thị trường bảo hiểm phi nhân thọ Việt Nam tuy đã hình thành khá rõ nét nhưng đang tiếp tục được bổ sung hoàn thiện, đó là đặc trưng của cấu trúc một thị trường bảo hiểm đang phát triển. Số lượng chủ thể tham gia trên thị trường đã tăng dần qua các năm. Khả năng tài chính của các DNBH, tái bảo hiểm, MGBH ngày một lớn mạnh. Chất lượng đội ngũ đại lý ngày một tốt hơn và chuyên nghiệp hơn.

Bảng 2.1: Số liệu về các doanh nghiệp bảo hiểm và trung gian bảo hiểm qua các năm 2008 - 2013

Đơn vị tính: Doanh nghiệp

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

DNBH PNT | 27 | 28 | 29 | 29 | 29 | 29 |

DN tái BH | 1 | 1 | 1 | 2 | 2 | 2 |

DN MGBH | 10 | 10 | 11 | 12 | 12 | 12 |

Số đại lý PNT (người) | 35.155 | 37.561 | 60.071 | 65.676 | 66.084 | 69.035 |

Có thể bạn quan tâm!

-

Phương Thức Giám Sát Thị Trường Bảo Hiểm Phi Nhân Thọ

Phương Thức Giám Sát Thị Trường Bảo Hiểm Phi Nhân Thọ -

Một Số Bài Học Kinh Nghiệm Về Giám Sát Thị Trường Bảo Hiểm Phi Nhân Thọ Của Các Nước Trên Thế Giới

Một Số Bài Học Kinh Nghiệm Về Giám Sát Thị Trường Bảo Hiểm Phi Nhân Thọ Của Các Nước Trên Thế Giới -

Khát Quát Thị Trường Bảo Hiểm Phi Nhân Thọ Việt Nam

Khát Quát Thị Trường Bảo Hiểm Phi Nhân Thọ Việt Nam -

Cơ Quan Giám Sát Thị Trường Bảo Hiểm Phi Nhân Thọ Việt Nam

Cơ Quan Giám Sát Thị Trường Bảo Hiểm Phi Nhân Thọ Việt Nam -

Bộ Máy Tổ Chức Của Cục Quản Lý, Giám Sát Bảo Hiểm

Bộ Máy Tổ Chức Của Cục Quản Lý, Giám Sát Bảo Hiểm -

Dự Phòng Nghiệp Vụ Của Thị Trường Bảo Hiểm Phi Nhân Thọ

Dự Phòng Nghiệp Vụ Của Thị Trường Bảo Hiểm Phi Nhân Thọ

Xem toàn bộ 202 trang tài liệu này.

(Nguồn: Cục Quản lý, giám sát bảo hiểm, thị trường bảo hiểm Việt Nam năm 2008, 2009, 2010, 2011, 2012, 2013)

2.1.2. Qui mô thị trường bảo hiểm phi nhân thọ Việt Nam

2.1.2.1. Qui mô hoạt động của thị trường bảo hiểm phi nhân thọ Việt Nam

Tổng doanh thu thị trường bảo hiểm phi nhân thọ giai đoạn 2008-2013 tăng trưởng bình quân 20% /năm, từ 10.948 tỷ (năm 2008) lên 24.521 tỷ (năm 2013), cao hơn nhiều so với tốc độ tăng trưởng GDP của Việt Nam trong giai đoạn đó. Trong năm 2013, mặc dù tình hình kinh tế thế giới và trong nước không thuận lợi nhưng hoạt động của thị trường bảo hiểm phi nhân thọ vẫn đạt những kết quả và tăng trưởng nhất định. Tổng doanh thu phí gốc đạt 24.521 tỷ đồng, tăng trưởng hơn 7% so với năm 2012. Tính trung bình trong 5 năm qua, đứng đầu thị trường về doanh thu phí bảo hiểm gốc là Bảo Việt, chiếm 25,4% doanh thu phí toàn thị trường, sau đó là PVI với 20,2%, Bảo minh 12%, Pjico 9,1%, PTI 5%, còn lại là các doanh nghiệp khác. Theo đánh giá của chuyên gia ADB về thị trường bảo hiểm phi nhân thọ Việt Nam: “Ngành công nghiệp phi nhân thọ có 05 công ty bảo hiểm phi nhân thọ lớn nhất chiếm khoảng 69% phí bảo hiểm khai thác, trong khi 10 công ty bảo hiểm lớn nhất chiếm khoảng 84% phí bảo hiểm khai thác. Ngành công nghiệp bảo hiểm phi nhân thọ Việt Nam có chỉ số Herfindal-Hirschman khoảng 1240 cho thấy một thị trường tập trung vừa phải”[15]. Một số DNBH khác lại có tỷ lệ tăng trưởng doanh thu phí bảo hiểm gốc nhanh như PVI, Cathay, Phú Hưng, Bảo Long,...

Doanh thu phí bảo hiểm giữ lại hàng năm chiếm khoảng 65 - 70% doanh thu phí bảo hiểm. Bảo hiểm tài sản và thiệt hại, bảo hiểm cháy nổ và bảo hiểm thân tàu biển có xu hướng giữ lại ít, trong khi bảo hiểm rủi ro gián đoạn kinh doanh và bảo hiểm hàng hóa có xu hướng giữ lại nhiều. Có bốn trường hợp ngoại lệ: bảo hiểm xe cơ giới, bảo hiểm sức khỏe tỉ lệ giữ lại là 94%; bảo hiểm trách nhiệm chung được giữ lại 85% và bảo hiểm hàng không được giữ lại ít hơn 15% rủi ro. Tỉ lệ phí bảo hiểm nhượng lại trong nước so với nhượng ở nước ngoài khác nhau đối với từng nghiệp vụ bảo hiểm. Bảo hiểm năng lượng, cháy nổ liên quan đến tài sản và thiệt hại có xu hướng được nhượng lại ở nước ngoài lớn hơn so với các bảo hiểm khác được nhượng lại trong nước. Bảo hiểm hàng không nhượng cho BH nước ngoài gần 90%.

Năm 2013, doanh thu phí bảo hiểm giữ lại của thị trường đạt 16.826 tỷ đồng, tỷ lệ phí giữ lại là 68,6%. Một số DNBH có tỷ lệ giữ lại cao hơn tỷ lệ trung bình của thị trường như ABIC (92,3%), PTI (87,5%), MIC (84,6%),... Một số DNBH có tỷ lệ phí bảo hiểm giữ lại thấp hơn tỷ lệ trung bình của thị trường như PVI (45,8%), UIC (22,3%), ACE (33,9%),...

Đơn vị: Tỷ đồng

Biểu đồ 2.1: Doanh thu phí BH gốc, doanh thu phí giữ lại, bồi thường gốc, bồi thường thuộc trách nhiệm giữ lại PNT (năm 2008 - 2013)

(Nguồn: Cục Quản lý, giám sát bảo hiểm, thị trường bảo hiểm Việt Nam năm 2008, 2009, 2010, 2011, 2012, 2013)

Trong những năm gần đây, tỷ lệ giữa doanh thu phí giữ lại và doanh thu phí bảo hiểm gốc ngày càng giảm dần. Các DNBH đã thực hiện tái bảo hiểm ra thị trường bảo hiểm thế giới ngày một nhiều hơn.

Tỷ lệ bồi thường bảo hiểm gốc của toàn thị trường được kiểm soát trong khoảng 35 - 40%. Bên cạnh đó vẫn có nhiều DNBH vẫn có mức bồi thường cao hơn mức bồi thường chung của thị trường. Tỷ lệ bồi thường thuộc trách nhiệm giữ lại trong khoảng 40 - 50%, cao hơn mức bồi thường chung. Qua đó cũng thấy rằng phần rủi ro được tái ra thị trường nước ngoài chủ yếu là các rủi ro tốt, thị trường trong nước phải tự bảo hiểm và gánh chịu tổn thất do các rủi ro xấu không được nhượng tái.

Về tỷ lệ bồi thường theo từng nghiệp vụ, BH nông nghiệp là nghiệp vụ có tỷ trọng phí rất thấp (1%) nhưng tỷ lệ bồi thường gốc là cao nhất (năm 2012: 38%, năm 2013: 284%). Các nghiệp vụ có tỷ lệ bồi thường bảo hiểm gốc cao như bảo hiểm thân

tàu và TNDS chủ tàu, bảo hiểm cháy nổ, bảo hiểm tín dụng và rủi ro tài chính, bảo hiểm xe cơ giới. Nghiệp vụ có tỷ lệ bồi thường giữ lại cao nhất năm 2013 là bảo hiểm nông nghiệp (136%), bảo hiểm thân tàu và TNDS chủ tàu (91%), bảo hiểm cháy nổ (48%), bảo hiểm xe cơ giới (47%).

Tổng doanh thu phí nhận tái bảo hiểm của các công ty tái bảo hiểm năm 2013 đạt 2.778 tỷ đồng, tăng 5,2% so với năm 2012. Tổng doanh thu phí bảo hiểm giữ lại 745 tỷ đồng, giảm 11% so với năm 2012 (VINARE đạt 500 tỷ, PVI Re đạt 245 tỷ). Số tiền chi bồi thường nhận tái bảo hiểm là 1.375 tỷ đồng, tỷ lệ bồi thường nhận tái bảo hiểm là 49,5% cao hơn năm 2012. Tỷ lệ bồi thường nhận tái bảo hiểm của VINARE tăng lên 73,3% (năm 2012 là 65%). Số chi bồi thường thuộc trách nhiệm giữ lại là 390 tỷ đồng, tỷ lệ bồi thường thuộc trách nhiệm giữ lại là 52,3% trong đó tỷ lệ bồi thường thuộc trách nhiệm giữ lại của VINARE là 67,8%.

Tổng phí bảo hiểm thu xếp qua môi giới tăng trung bình hàng năm là gần 5%. Năm 2013 tổng phí bảo hiểm thu xếp qua môi giới là 5.312 tỷ đồng, chiếm 21,6% phí bảo hiểm toàn thị trường bảo hiểm phi nhân thọ. Doanh thu từ hoa hồng môi giới là 443,58 tỷ đồng, tăng 8,24% so với năm 2012.

2.1.2.2. Khả năng tài chính của thị trường

Khả năng tài chính của thị trường được củng cố và tăng dần qua hàng năm. Năm 2013 toàn thị trường có tổng tài sản là 37.294 tỷ đồng (tăng 5,6% so với năm 2012). Vốn chủ sở hữu đạt 17.381 tỷ đồng. Vốn chủ sở hữu tăng lên một phần do các DNBH phải tăng vốn điều lệ lên 300 tỷ theo yêu cầu của Thông tư 155/2007/TT-BTC và 156/2007/TT-BTC. Mặt khác các DNBH cũng đã chú trọng đầu tư thêm vốn, tăng cường sức mạnh tài chính cho doanh nghiệp.

Bảng 2.2: Khả năng tài chính của thị trường PNT qua các năm 2008 - 2013

Đơn vị tính: Triệu đồng

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

- Tổng tài sản (tỷ đồng) | 22.756 | 27.537 | 34.350 | 34.791 | 35.303 | 37.294 |

- Tổng dự phòng nghiệp vụ (tỷ đ) | 5.503 | 7.416 | 9.426 | 11.770 | 11.617 | 12.090 |

(Nguồn: Cục Quản lý, giám sát bảo hiểm, thị trường bảo hiểm Việt Nam năm 2008, 2009, 2010, 2011, 2012, 2013)

Thị trường đã cung ứng một nguồn vốn đầu tư lớn cho nền kinh tế. Tính đến 2013, tổng số tiền vốn đầu tư của các DNBH phi nhân thọ đạt 26.545 tỷ đồng, của DN tái bảo hiểm là 3.930 tỷ đồng. Tổng doanh thu đầu tư đạt 2.129 tỷ đồng, lợi nhuận từ hoạt động đầu tư 1.623 tỷ đồng (giảm 3% so với 2012). Các DNBH vẫn lựa chọn hình thức đầu tư tiền gửi ngân hàng là chủ yếu, chiếm 70% tổng số tiền đầu tư. 28/29 DNBH đáp ứng đủ yêu cầu về biên khả năng thanh toán.

2.1.3. Sản phẩm của thị trường bảo hiểm phi nhân thọ Việt Nam

2.1.3.1. Hàng hóa, dịch vụ trên thị trường

Theo Luật Kinh doanh bảo hiểm, thị trường bảo hiểm phi nhân thọ Việt Nam đã triển khai 11 nghiệp vụ bảo hiểm: BH sức khoẻ và tai nạn con người; BH tài sản và BH thiệt hại; BH hàng hoá vận chuyển; BH hàng không; BH xe cơ giới; BH cháy, nổ; BH thân tàu và TNDS chủ tàu; BH trách nhiệm; BH tín dụng và rủi ro tài chính; BH thiệt hại kinh doanh; BH nông nghiệp. Đối với từng nghiệp vụ, các DNBH thiết kế các điều khoản cụ thể theo từng DNBH hình thành các sản phẩm bảo hiểm khác nhau. Đến nay, đã có gần 800 sản phẩm bảo hiểm phi nhân thọ được cung cấp trên thị trường, đáp ứng nhu cầu phong phú của khách hàng bảo hiểm. Các DNBH đã chú ý tới nâng cao chất lượng sản phẩm như mở rộng phạm vi hoặc quyền lợi bảo hiểm của khách hàng, sản phẩm được bổ sung thêm quyền lợi cho các khách hàng tham gia bảo hiểm. Phí bảo hiểm tương ứng với mức trách nhiệm, phạm vi bảo hiểm rộng hơn. Quy tắc, điều khoản bảo hiểm được quy định rõ ràng về trách nhiệm và quyền lợi của DNBH, trách nhiệm và quyền lợi của người tham gia bảo hiểm, tạo điều kiện thuận lợi khi triển khai sản phẩm. Doanh nghiệp cũng quan tâm tới việc đổi mới phương thức phục vụ, chăm sóc khách hàng, phát triển hệ thống công nghệ thông tin phục vụ hoạt động kinh doanh, chuẩn hóa các quy trình triển khai nghiệp vụ bảo hiểm. Các dịch vụ bổ sung như hỗ trợ, cứu trợ tai nạn,… cũng đã bước đầu phát triển. Ngoài ra, các DNBH đã xây dựng website riêng để quảng bá sản phẩm, hỗ trợ công tác bồi thường cũng như thu nhận và xử lý các thông tin phản hồi từ khách hàng. Về phía cơ quan quản lý, đã ban hành các quy định về triển khai bảo hiểm bắt buộc trách nhiệm dân sự chủ xe cơ giới, bảo hiểm cháy nổ bắt buộc, góp phần đảm bảo an sinh xã hội. Bên cạnh đó, các sản phẩm mới cần thiết cho an sinh xã hội nhưng khi triển khai DNBH gặp khó khăn thì Chính phủ tham gia hỗ trợ như: chính sách triển khai bảo hiểm nông nghiệp đã góp phần giúp người nông dân giảm thiểu gánh nặng tổn thất do rủi ro xảy ra trong

nông nghiệp, đặc biệt là thiên tai; chính sách bảo hiểm tín dụng xuất khẩu giúp đảm bảo an toàn tài chính cho các thương nhân xuất khẩu, từ đó góp phần đẩy mạnh xuất khẩu, tăng trưởng kinh tế.

Tuy nhiên, vẫn có nhiều loại sản phẩm, dịch vụ bảo hiểm đã có mặt ở nhiều thị trường bảo hiểm khác nhưng vẫn chưa xuất hiện trên thị trường bảo hiểm Việt Nam như bảo hiểm bảo lãnh... Nhiều mảng thị trường còn bỏ ngỏ mặc dù thực tế đã phát sinh nhưng chưa có sản phẩm bảo hiểm cho các hoạt động đó như năng lượng hạt nhân nguyên tử, vệ tinh, bảo hiểm trách nhiệm nghề nghiệp,… chủ yếu các sản phẩm này đều do nước ngoài cung cấp. Hoặc nhiều sản phẩm chưa được quan tâm đúng mức như bảo hiểm chăm sóc y tế, mặc dù đã có văn bản hướng dẫn nhưng việc triển khai sản phẩm này cũng còn gặp nhiều khó khăn. Theo thống kê của Cục quản lý, giám sát bảo hiểm, số lượng sản phẩm nhiều song chủng loại chưa đa dạng. Các sản phẩm mang tính sao chép giữa các DNBH, thậm chí sao chép nguyên sản phẩm của nước ngoài. Doanh nghiệp chưa có nhiều loại sản phẩm cá biệt thích hợp với từng nhóm đối tượng khách hàng. Bên cạnh đó việc hạ phí một cách phi kỹ thuật để cạnh tranh của các DNBH đã làm ảnh hưởng đến chất lượng của sản phẩm cũng như mang lại rủi ro cao cho thị trường. Một trong các nguyên nhân chủ yếu là các DNBH vẫn tập trung khai thác sản phẩm truyền thống, các sản phẩm có lãi ngay; địa bàn khai thác chủ yếu tại các tỉnh thành phố lớn; đối tượng khách hàng chủ yếu là các tổ chức sản xuất kinh doanh lớn và bộ phận người dân có thu nhập khá. Công tác phát triển sản phẩm mới còn chưa được chú trọng do đòi hỏi đầu tư lớn về công nghệ nhưng thời gian thu hồi vốn lâu, đặc biệt các sản phẩm phục vụ đối tượng có thu nhập thấp sinh sống ở các vùng nông thôn. Các DNBH phi nhân thọ trong nước có quy mô nhỏ chưa thành lập bộ phận nghiên cứu, phát triển sản phẩm mới độc lập.

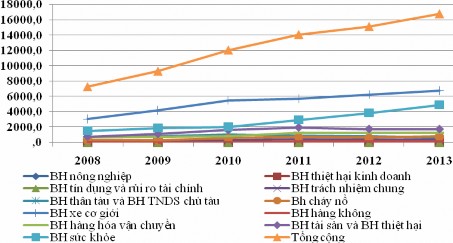

2.1.3.2. Cơ cấu và doanh thu nghiệp vụ bảo hiểm phi nhân thọ

Tỷ trọng doanh thu phí bảo hiểm của các nghiệp vụ vẫn chủ yếu tập trung vào một số nghiệp vụ truyền thống như BH xe cơ giới, BH tài sản và BH thiệt hại, BH sức khỏe và tai nạn con người, BH hàng hoá vận chuyển, BH thân tàu và TNDS chủ tàu, BH cháy nổ. Trong đó, BH xe cơ giới chiếm 28%. Bảo hiểm tài sản và bảo hiểm thiệt hại chiếm 22%. Các dự án tăng trưởng kinh tế, dầu và khí đốt và các hoạt động liên quan đến xây dựng và kỹ thuật đã giúp kích thích nhu cầu về các sản phẩm bảo hiểm phi nhân thọ. Tất cả các nghiệp vụ chính đã có tỉ lệ tăng trưởng mạnh với mức tăng

trưởng trung bình hàng năm từ 25% đến 29%. Bảo hiểm tín dụng chiếm một phần rất nhỏ của thị trường (ít hơn 1% phí bảo hiểm khai thác được) như cho vay tiêu dùng vẫn còn rất thấp.

Biểu đồ 2.2: Doanh thu phí bảo hiểm gốc theo các nghiệp vụ bảo hiểm phi nhân thọ năm 2008-2013

(Nguồn: Cục Quản lý, giám sát bảo hiểm, thị trường bảo hiểm Việt Nam năm 2008, 2009, 2010, 2011, 2012, 2013)

Qua hơn 20 năm phát triển, đặc biệt là 5 năm (từ 2008 - 2013) thị trường bảo hiểm phi nhân thọ Việt Nam đã có những bước phát triển đáng kể, từng bước đáp ứng được yêu cầu phát triển và ổn định nền kinh tế. Cấu trúc thị trường, các yếu tố cấu thành thị trường bảo hiểm ngày càng được bổ sung hoàn chỉnh hơn. Thị trường đã bước đầu hội nhập với thị trường khu vực và quốc tế thông qua việc gia nhập các tổ chức, diễn đàn khu vực và quốc tế.

2.2. THỰC TRẠNG GIÁM SÁT THỊ TRƯỜNG BẢO HIỂM PHI NHÂN THỌ VIỆT NAM

2.2.1. Thể chế giám sát thị trường bảo hiểm phi nhân thọ Việt Nam

2.2.1.1. Hệ thống văn bản pháp luật liên quan đến giám sát thị trường bảo hiểm phi nhân thọ Việt Nam

Hệ thống văn bản pháp luật đã được ban hành tạo hành lang pháp lý cho thị trường bảo hiểm phi nhân thọ hoạt động an toàn và phát triển lành mạnh. Hệ thống

văn bản pháp luật liên quan đến giám sát thị trường bảo hiểm phi nhân thọ được chia thành 2 nhóm chính: (i) Nhóm văn bản pháp luật làm cơ sở để thực hiện hoạt động giám sát trong lĩnh vực bảo hiểm và (ii) Nhóm văn bản trực tiếp điều chỉnh hoạt động giám sát. (Phụ lục số 5: Danh mục các văn bản pháp luật liên quan đến hoạt động giám sát bảo hiểm)

(i) Nhóm văn bản pháp luật làm cơ sở để thực hiện hoạt động giám sát trong lĩnh vực bảo hiểm

Đây là nhóm văn bản pháp luật điều chỉnh hoạt động kinh doanh bảo hiểm, bao gồm các nguồn luật:

- Các luật nền: Bộ Luật Dân sự, Luật Doanh nghiệp,.. đây là những luật được áp dụng cho mọi lĩnh vực trong nền kinh tế trong đó có lĩnh vực bảo hiểm;

- Luật Kinh doanh bảo hiểm 2000 và Luật sửa đổi, bổ sung Luật Kinh doanh bảo hiểm năm 2010. Dưới luật là các văn bản hướng dẫn Luật;

- Các luật liên quan như: Luật Thuế giá trị gia tăng, Luật Đấu thầu, Luật Cạnh tranh, Luật Hàng hải,… có các qui định liên quan đến hoạt động bảo hiểm.

Hệ thống văn bản quy phạm pháp luật đã tạo ra một khuôn khổ pháp lý, điều chỉnh tương đối toàn diện các vấn đề pháp lý về hoạt động kinh doanh bảo hiểm. Các văn bản pháp lý quy định rõ doanh nghiệp được làm gì, phải làm gì; cơ quan quản lý, giám sát có trách nhiệm gì trong tất cả các vấn đề như: cấp phép thành lập doanh nghiệp, quyền và nghĩa vụ của doanh nghiệp; quyền và nghĩa vụ của tổ chức, cá nhân khi tham gia hoạt động bảo hiểm; qui định về bảo vệ quyền lợi của người tham gia bảo hiểm,…

Hệ thống văn bản pháp luật thiết lập trật tự, kỷ cương, ngăn ngừa những hành vi trục lợi, cố ý làm trái các quy định pháp luật; bảo vệ quyền và lợi ích chính đáng của người tham gia bảo hiểm; đồng thời duy trì môi trường cạnh tranh lành mạnh, bình đẳng giữa các DNBH, bảo đảm các quy định của pháp luật về kinh doanh bảo hiểm được thực hiện nghiêm túc.

(ii) Nhóm văn bản trực tiếp điều chỉnh hoạt động giám sát

Nhóm văn bản này gồm Luật Thanh tra năm 2010 và các văn bản hướng dẫn luật, nghị định xử phạt hành chính trong lĩnh vực kinh doanh bảo hiểm. Luật Thanh tra đã qui định quyền hạn của cơ quan thanh tra, kiểm tra, mức độ xử phạt và các biện pháp áp dụng đối với từng hành vi. Việc thanh tra, kiểm tra doanh nghiệp phải