nhưng việc vượt quá không phải điều gì đột xuất trong việc mở rộng kinh doanh của các DNBH mà chủ yếu do tăng vốn điều lệ theo yêu cầu của cơ quan quản lý. Do đó, giới hạn về chỉ tiêu này không thực sự phù hợp và không phản ánh đúng mức độ rủi ro trong giai đoạn 2008 - 2013 vì mức độ biến động lớn quá 50% nhưng có thể vẫn chưa đủ yêu cầu về vốn do thay đổi chính sách. Ví dụ như Công ty TNHH bảo hiểm Samsung ViNa đến 31/12/2009 có vốn điều lệ là 188,3 tỷ VNĐ, chưa đáp ứng đủ 300 tỷ VNĐ theo qui định, nhưng chỉ tiêu về vốn đã biến động 135% (từ 80 tỷ VNĐ lên 188,3 tỷ VNĐ).

Thời điểm cơ quan giám sát xem xét vốn chủ sở hữu thường không phù hợp với diễn biến thực tế của vốn (muộn hơn) nên mức độ đánh giá và cảnh báo muộn.

(*) Biên khả năng thanh toán

DNBH phải luôn duy trì khả năng thanh toán trong suốt quá trình hoạt động kinh doanh bảo hiểm. Theo qui định tại Điều 15 Thông tư 125/2012/TT-BTC, Biên khả năng thanh toán của DNBH được tính như sau:

Biên khả năng thanh toán tối thiểu

- Biên khả năng thanh toán tối thiểu của BH PNT = Max {25% Pr;12,5% (Pg+ Pt)} Trong đó:

Pr: Tổng phí BH giữ lại tại thời điểm tính biên khả năng thanh toán Pg: Tổng phí BH gốc tại thời điểm tính biên khả năng thanh toán Pt: Phí nhận tái BH tại thời điểm tính biên khả năng thanh toán

Đối với các hợp đồng bảo hiểm nhượng tái bảo hiểm không đáp ứng điều kiện về nhượng tái bảo hiểm theo quy định của Bộ Tài chính thì biên khả năng thanh toán tối thiểu được tính bằng 100% số phí bảo hiểm gốc của những hợp đồng bảo hiểm đó.

Biên khả năng thanh toán thực tế: Biên khả năng thanh toán thực tế của doanh nghiệp kinh doanh bảo hiểm, doanh nghiệp tái bảo hiểm, chi nhánh nước ngoài là phần chênh lệch giữa giá trị tài sản và các khoản nợ phải trả tại thời điểm tính biên khả năng thanh toán. Giá trị tài sản được tính theo mức thanh khoản của từng tài sản (Phụ lục 6: Tính thanh khoản của các tài sản khi tính biên khả năng thanh toán)

Các cấp độ can thiệp

- Biên khả năng thanh toán thực tế/Biên khả năng thanh toán tối thiểu >= 100%: không cần can thiệp

- Trường hợp: Biên khả năng thanh toán thực tế/Biên khả năng thanh toán tối thiểu < 100%, DNBH cần chủ động thực hiện ngay các biện pháp tự khôi phục khả năng thanh toán, đồng thời chủ động báo cáo cơ quan quản lý về thực trạng tài chính,

nguyên nhân dẫn đến nguy cơ mất khả năng thanh toán và phương án khôi phục khả năng thanh toán.

Trong trường hợp DNBH không tự khôi phục được khả năng thanh toán thì cơ quan quản lý có quyền yêu cầu doanh nghiệp thực hiện những biện pháp sau: Bổ sung nguồn vốn chủ sở hữu; Tái bảo hiểm; thu hẹp nội dung, phạm vi và địa bàn hoạt động, đình chỉ một phần hoặc toàn bộ hoạt động; Củng cố tổ chức bộ máy và thay đổi người quản trị, điều hành của doanh nghiệp; Yêu cầu chuyển giao hợp đồng bảo hiểm; Các biện pháp khác.

Nếu DNBH không thực hiện được các biện pháp đó Cục QLBH sẽ đưa DNBH vào tình trạng kiểm soát đặc biệt.

Trong trường hợp DNBH không khôi phục được khả năng thanh toán theo yêu cầu của cơ quan quản lý thì DNBH sẽ bị thu hồi giấy phép hoạt động, phải tuyên bố phá sản và thực hiện việc phá sản theo quy định của pháp luật.

Về mặt lý thuyết, cơ quan giám sát có thể tính khả năng thanh toán của từng DNBH vào bất cứ thời điểm nào. Trên thực tế, cơ quan giám sát thường xem xét khả năng thanh toán theo số liệu 31/12 vào tháng 3 năm sau, khi đã có báo cáo tài chính được kiểm toán. Trong những năm qua, cũng có lúc các DNBH rơi vào tình trạng mất khả năng thanh toán, nhưng DNBH đã có các biện pháp khắc phục dưới sự giám sát của Cục QLBH. Thông thường các DNBH khắc phục biên khả năng thanh toán bằng cách tăng vốn chủ sở hữu (vốn điều lệ).

Một số trường hợp tạm thời mất khả năng thanh toán đã xảy ra trong 5 năm gần đây. Thời điểm 31/12/2009 Công ty bảo hiểm Liberty có nguy cơ mất khả năng thanh toán, tỷ lệ biên khả năng thanh toán thực tế/biên khả năng thanh toán tối thiểu của công ty này chỉ đạt 5,29%. Lý do Liberty không đảm bảo khả năng thanh toán là do năm 2009 Công ty này bị lỗ 182 tỷ đồng, đưa tổng số lỗ lũy kế đến thời điểm 31/12/2009 lên đến 299 tỷ đồng, trong khi vốn điều lệ đã góp của Liberty là 321 tỷ đồng. Liberty đã tăng vốn điều lệ thêm 400 tỷ đồng để đảm bảo khả năng thanh toán. Cho đến thời điểm 31/12/2013 vốn điều lệ của Liberty là 1.204 tỷ đồng và tỷ lệ biên khả năng thanh toán/biên khả năng thanh toán tối thiểu của doanh nghiệp này là 433%, tình hình tài chính lành mạnh.

- Tại thời điểm 31/12/2009 Bảo Việt và PJICO là 2 DNBH có Biên khả năng thanh toán thực tế/Biên khả năng thanh toán tối thiểu thấp (25,3% và 25,46%).

- Tại thời điểm 31/12/2010 vẫn có khá nhiều công ty có hệ số biên khả năng thanh toán dưới 100%, đặc biệt có một số DNBH có biên khả năng thanh toán thấp như Bảo Việt (38%), PJICO (52%), VASS (36%), MIC (40%)

- Tại thời điểm 31/12/2011 Công ty cổ phần bảo hiểm Viễn Đông có nguy cơ mất khả năng thanh toán, biên khả năng thanh toán thực tế của công ty này là 1%. Nguyên nhân thua lỗ trong hoạt động tài chính là do vay vàng để đầu tư bất động sản.

Bảng 2.5: Khả năng thanh toán của các DNBH phi nhân thọ

Tên Công ty | Biên KNTT | ||||

2010 | 2011 | 2012 | 2013 | ||

1 | Bảo Việt | 38% | 119% | 142% | 139% |

2 | Bảo Minh | 108% | 392% | 225% | 715% |

3 | PVI | 75% | 75% | 62% | 238% |

4 | PJICO | 52% | 153% | 138% | 113% |

5 | GIC | 161% | 161% | 294% | 838% |

6 | PTI | 62% | 62% | 36% | 103% |

7 | VASS | 36% | 1% | -369% | -239% |

8 | Bảo Long | 74% | 312% | 420% | 292% |

9 | AAA | 94% | 248% | 266% | 242% |

10 | BIC | 95% | 640% | 577% | 487% |

11 | ABIC | 98% | 343% | 357% | 257% |

12 | VBI | 286% | 2.007% | 1.909% | 1.334% |

13 | PAC | 1.972% | 12.565% | 16.304% | 7.875% |

14 | MIC | 40% | 209% | 150% | 217% |

15 | VNI | 216% | 608% | 793% | 726% |

16 | BHV | 1.335% | 2.911% | 908% | 641% |

17 | BSH | 128% | 116% | 115% | 610% |

18 | Xuân Thành | 328% | 870% | 766% | 457% |

19 | UIC | 1.289% | 2.440% | 1.926% | 1.619% |

20 | Bảo Việt Tokio Marine | 331% | 978% | 1.028% | 903% |

21 | Samsung Vina | 533% | 383% | 531% | 389% |

22 | QBE | 478% | 399% | 482% | 1.462% |

23 | AIG | 287% | 795% | 734% | 640% |

24 | Groupama | 3.835% | 5.523% | 3.432% | 11.629% |

25 | Liberty | 98% | 375% | 436% | 433% |

26 | ACE | 1.917% | 3.241% | 2.449% | 2.199% |

27 | Fubon | 1.063% | 2.342% | 2.034% | 1.531% |

28 | MSIG | 358% | 1.018% | 3.835% | 845% |

29 | Cathay | Chưa HĐ | 3.294% | 4.054% | 2.735% |

Có thể bạn quan tâm!

-

Số Liệu Về Các Doanh Nghiệp Bảo Hiểm Và Trung Gian Bảo Hiểm Qua Các Năm 2008 - 2013

Số Liệu Về Các Doanh Nghiệp Bảo Hiểm Và Trung Gian Bảo Hiểm Qua Các Năm 2008 - 2013 -

Cơ Quan Giám Sát Thị Trường Bảo Hiểm Phi Nhân Thọ Việt Nam

Cơ Quan Giám Sát Thị Trường Bảo Hiểm Phi Nhân Thọ Việt Nam -

Bộ Máy Tổ Chức Của Cục Quản Lý, Giám Sát Bảo Hiểm

Bộ Máy Tổ Chức Của Cục Quản Lý, Giám Sát Bảo Hiểm -

Giám sát thị trường bảo hiểm phi nhân thọ ở Việt Nam - 13

Giám sát thị trường bảo hiểm phi nhân thọ ở Việt Nam - 13 -

Đánh Giá Chung Về Hoạt Động Giám Sát Thị Trường Bảo Hiểm Phi Nhân Thọ Việt Nam

Đánh Giá Chung Về Hoạt Động Giám Sát Thị Trường Bảo Hiểm Phi Nhân Thọ Việt Nam -

Định Hướng Giám Sát Thị Trường Bảo Hiểm Phi Nhân Thọ Việt Nam

Định Hướng Giám Sát Thị Trường Bảo Hiểm Phi Nhân Thọ Việt Nam

Xem toàn bộ 202 trang tài liệu này.

(Nguồn: Cục Quản lý, giám sát bảo hiểm, báo cáo đánh giá tài chính các DNBH phi nhân thọ năm 2010, 2011, 2012, 2013)

Theo Báo cáo tài chính đã được kiểm toán của các DNBH nộp về cho Cục QLBH, tính đến 31/12/2013 có 28/29 DNBH đảm bảo đủ khả năng thanh toán,1 DNBH không đảm bảo đủ khả năng thanh toán là VASS.

Theo Quyết định 1826/QĐ-TTg, DNBH được phân loại theo 4 nhóm, cụ thể: Nhóm 1 gồm các DNBH đảm bảo khả năng thanh toán, hoạt động kinh doanh bảo hiểm gốc có lãi từ 2 năm liên tục trở lên; Nhóm 2 gồm các DNBH đảm bảo khả năng thanh toán và hoạt động kinh doanh bảo hiểm gốc không có lãi trong 2 năm liên tục; Nhóm 3 gồm các DNBH có nguy cơ không đảm bảo khả năng thanh toán; Nhóm 4 gồm các DNBH mất khả năng thanh toán bị đặt trong tình trạng kiểm soát đặc biệt. Căn cứ vào các tiêu chí này và báo cáo kết quả tài chính đã được kiểm toán năm 2012 Cục QLBH đã tiến hành phân loại, theo đó có 9 DN thuộc nhóm 1, 19 DN thuộc nhóm 2 và 1 DN thuộc nhóm 3. Căn cứ vào báo cáo tài chính đã được kiểm toán năm 2013 số lượng các DNBH vào nhóm 1 đã tăng lên, có 12 DNBH thuộc nhóm 1, 16 DNBH thuộc nhóm 2 và 01 DNBH (VASS) thuộc nhóm 3, không có DNBH nào thuộc nhóm 4. Cục QLBH đang tiếp tục theo dõi và đôn đốc VASS thực hiện phương án tái cấu trúc vốn chủ sở hữu. (Nguồn: Cục QLBH)

Với cách tính biên khả năng thanh toán như hiện nay của Việt Nam, về mặt định lượng có thể thấy khả năng tài chính của thị trường lành mạnh, đáp ứng khả năng thanh toán khi tổn thất lớn. Tuy nhiên, hệ số khả năng thanh toán không thực sự cao.

Số liệu tính toán là số liệu quá khứ thường sau tối thiểu 3 tháng, nên khả năng hỗ trợ phòng ngừa rủi ro không cao. Thậm chí trong lúc tính toán như vậy thì thực tế mất khả năng thanh toán đã xảy ra. Việc yêu cầu khắc phục khi mất khả năng thanh toán không được xử lý ngay mà phải mất thời gian dài mới thực hiện xong, dẫn đến rủi ro rất lớn cho thị trường nhất là khi xảy ra rủi ro lây lan.

Về cách tính biên khả năng thanh toán của Việt Nam không theo các cách tính biên khả năng thanh toán mà các nước đang áp dụng (tính theo phí bảo hiểm và chi phí bồi thường). Các chuyên gia của ADB và WB đã khuyến cáo Việt Nam nên qui định cách tính biên khả năng thanh toán cho phù hợp vì ở Việt Nam đang tính dựa trên phí bảo hiểm thực giữ lại và phí bảo hiểm gốc. Tức là tính theo tỷ lệ đòn bẩy tối đa chứ không theo cách tiếp cận về biên khả năng thanh toán mà các nước áp dụng.

(*) Dự phòng nghiệp vụ

DNBH phải trích lập dự phòng nghiệp vụ nhằm mục đích thanh toán cho những trách nhiệm bảo hiểm đã được xác định trước và phát sinh từ các hợp đồng bảo hiểm, hợp đồng tái bảo hiểm đã giao kết. Theo qui định tại Thông tư 125/2012/TT-BTC, DNBH phi nhân thọ phải trích lập các loại dự phòng sau:

- Dự phòng phí chưa được hưởng: Có 2 cách trích lập

+ Phương pháp trích lập theo tỷ lệ phần trăm của tổng phí bảo hiểm

+ Phương pháp trích lập theo hệ số của thời hạn hợp đồng bảo hiểm.

- Dự phòng bồi thường: Có 2 phương pháp trích lập

+ Phương pháp trích lập dự phòng bồi thường theo hồ sơ yêu cầu đòi bồi thường: Theo phương pháp này thì DNBH phải trích lập hai loại dự phòng:

Dự phòng bồi thường cho các yêu cầu đòi bồi thường nhưng chưa được giải quyết: được trích lập cho từng nghiệp vụ bảo hiểm theo phương pháp ước tính số tiền bồi thường cho từng vụ tổn thất thuộc trách nhiệm bảo hiểm đã thông báo hoặc đã yêu cầu đòi bồi thường nhưng đến cuối năm tài chính chưa được giải quyết.

Dự phòng bồi thường cho các tổn thất đã phát sinh thuộc trách nhiệm bảo hiểm nhưng chưa thông báo hoặc chưa yêu cầu đòi bồi thường.

+ Phương pháp trích lập dự phòng bồi thường theo hệ số phát sinh bồi thường: Phương pháp này được áp dụng để trích lập dự phòng bồi thường cho từng nghiệp vụ bảo hiểm dựa trên nguyên lý sử dụng số liệu bồi thường trong quá khứ để tính toán các hệ số phát sinh bồi thường nhằm dự đoán số tiền DNBH phải bồi thường trong tương lai.

- Dự phòng bồi thường cho các dao động lớn về tổn thất: Được sử dụng cho các nghiệp vụ bảo hiểm có dao động lớn về tổn thất. Nghiệp vụ bảo hiểm được coi là có dao động lớn về tổn thất khi tổng phí bảo hiểm giữ lại trong năm tài chính của nghiệp vụ bảo hiểm sau khi đã trích lập dự phòng phí chưa được hưởng và dự phòng bồi thường cho khiếu nại chưa giải quyết không đủ để chi trả tiền bồi thường đối với phần trách nhiệm giữ lại của doanh nghiệp đối với nghiệp vụ bảo hiểm đó.

Bộ Tài chính cho phép các DNBH có thể lựa chọn phương pháp trích lập dự phòng nghiệp vụ, song các DNBH đều lựa chọn các phương pháp tính toán đơn giản. Đa phần các DNBH lựa chọn phương pháp tính theo tỷ lệ phần trăm của tổng phí bảo hiểm cho dự phòng phí và phương pháp theo hồ sơ cho dự phòng bồi thường.

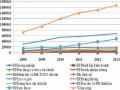

Bảng 2.6: Dự phòng nghiệp vụ của thị trường bảo hiểm phi nhân thọ

Đơn vị: tỷ đồng

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

Dự phòng phí | 3.365 | 4.517 | 5.612 | 6.395 | 6.954 | 7.794 |

Dự phòng bồi thường | 1.472 | 2.052 | 2.769 | 4.274 | 3.684 | 3.389 |

Dự phòng giao động lớn | 666 | 847 | 1.045 | 1.101 | 979 | 907 |

Tổng | 5.503 | 7.416 | 9.426 | 11.770 | 11.617 | 12.090 |

(Nguồn: Cục Quản lý, giám sát bảo hiểm,Thị trường bảo hiểm Việt Nam năm 2008, 2009, 2010, 2011, 2012, 2013)

Cùng với doanh thu phí bảo hiểm tăng lên, việc trích lập dự phòng của toàn thị trường ngày một tăng, góp phần ổn định tài chính cho DNBH, cho thị trường khi rủi ro xảy ra.

Việc trích lập đúng, đủ dự phòng nghiệp vụ là một yếu tố đảm bảo khả năng thanh toán của DNBH. Tuy nhiên còn rất nhiều vi phạm xoay quanh việc trích lập dự phòng nghiệp vụ, như trích chưa đủ dự phòng, sử dụng sai quĩ dự phòng, cách trích lập dự phòng không đồng nhất giữa các DNBH. Trên cơ sở giám sát từ xa khi phát hiện các sai phạm trong trích lập dự phòng cơ quan giám sát đã yêu cầu các DNBH điều chỉnh và tính toán lại số trích lập dự phòng. Nhưng các sai phạm về trích lập dự phòng thường được phát hiện chủ yếu ở các cuộc giám sát tại chỗ, cụ thể:

- Doanh nghiệp đã nhận được hồ sơ yêu cầu bồi thường vào cuối năm nhưng DNBH không thực hiện trích lập quĩ dự phòng nghiệp vụ vì việc trích lập có thể ảnh hưởng tới tình trạng lỗ lãi của DNBH như ACE trích thiếu quĩ dự phòng 34 triệu đồng, SVIC trích thiếu quĩ dự phòng 295 triệu đồng (năm tài chính 2011).

- Thực hiện hạch toán dự phòng bồi thường đối với phần trách nhiệm giữ lại chưa đúng quy định tại Thông tư 125/2012/TT-BTC như Công ty SVIC, VNI, GIC, Cathay, Bảo Ngân, Bảo Long, Bảo Việt, Phú Hưng (năm tài chính 2012) Cơ quan giám sát yêu cầu các doanh nghiệp này phải thực hiện hạch toán lại và điều chỉnh số liệu hạch toán dự phòng bồi thường trên Bảng cân đối kế toán.

Chưa thực hiện nghiêm túc việc trích lập và sử dụng dự phòng dao động lớn theo đúng quy định của pháp luật như PTI, PVI, AIG Việt Nam, Hùng Vương, Liberty. Vẫn trích lập dự phòng bồi thường cho các khiếu nại chưa yêu cầu bồ thường hoặc hồ sơ đã từ chối bồi thường.

Bản thân các DNBH chưa thực sự có ý thức trong việc trích lập dự phòng đầy đủ, có DNBH mang tính đối phó. Để được đánh giá là DNBH có tình hình tài chính lành mạnh, thì các DNBH có thể điều chỉnh mức dự phòng để chuyển tình hình tài chính từ lãi thành lỗ hoặc ngược lại. Trong khi việc giám sát từ xa chưa có đủ cơ sở để xác định tính đúng đắn của số liệu trích dự phòng vì không có hồ sơ trong trường hợp tính dự phòng bồi thường. Số liệu phụ thuộc vào mức độ trung thực của từng DNBH. Việc tính toán chính xác phải dựa vào số liệu của các kiểm toán viên độc lập và dựa vào số liệu giám sát tại chỗ. Nhưng việc giám sát tại chỗ cũng chỉ mang tính chọn mẫu do đó không thể đánh giá hết được tính đầy đủ của số trích lập dự phòng.

(*) Đầu tư tài chính

Cơ quan giám sát qui định danh mục đầu tư để luôn đảm bảo được yêu cầu an toàn và vẫn có đủ khả năng thanh toán khi cần thiết. Các tài sản mà DNBH có thể dùng vào đầu tư là nguồn vốn sở hữu, nguồn vốn nhàn rỗi từ quĩ dự phòng nghiệp vụ và các nguồn vốn hợp pháp khác. Tuy nhiên, do tính chất của các tài sản này là khác nhau, nên có những quy định riêng về đầu tư cho từng loại tài sản. Nguyên tắc của hoạt động đầu tư mà các DNBH phải tuân thủ là đa dạng hóa, phân tán rủi ro và đảm bảo tính thanh khoản cao. Bộ Tài chính đã đưa ra những qui định chặt chẽ nhằm đa dạng hóa các tài sản đầu tư, giá trị, tỷ lệ đảm bảo tương ứng giữa tài sản và trách nhiệm. Theo qui định tại Nghị định 46/2007/NĐ-CP nguồn vốn nhàn rỗi từ quĩ dự phòng nghiệp vụ bảo hiểm được đầu tư vào: Trái phiếu chính phủ, Trái phiếu doanh nghiệp có bảo lãnh, tiền gửi tại các tổ chức tín dụng không hạn chế; Mua cổ phiếu, trái phiếu doanh nghiệp không có bảo lãnh, góp vốn vào các doanh nghiệp khác tối đa 35% vốn nhàn rỗi từ dự phòng nghiệp vụ bảo hiểm; Kinh doanh bất động sản, cho vay tối đa 20% vốn nhàn rỗi từ dự phòng nghiệp vụ bảo hiểm. Đối với nguồn vốn chủ sở hữu sau khi đầu tư vào việc xây dựng và thiết lập cơ sở vật chất kỹ thuật, trang thiết bị phục vụ hoạt động kinh doanh được đầu tư vào các mục như nguồn vốn nhàn rỗi từ quĩ dự phòng nghiệp vụ bảo hiểm. DNBH phải ban hành qui chế hoạt động đầu tư theo qui định tại Điều 36 Nghị định 46/2007/NĐ-CP. Từ năm 2008 - 2013, thị trường bảo hiểm phi nhân thọ đã tăng tổng số tiền đầu tư 14.925 tỷ đồng (năm 2008) lên 26.545 tỷ (năm 2013).

Bảng 2.7: Qui mô đầu tư của thị trường bảo hiểm phi nhân thọ

Đơn vị: tỷ đồng

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

Tiền gửi tại các tổ chức tín dụng | 6.968 | 10.148 | 13.136 | 15.566,8 | 17.209,1 | 18.702,1 |

Trái phiếu chính phủ | 321 | 825 | 363 | 460 | 293 | 427,8 |

Trái phiếu doanh nghiệp có bảo lãnh | - | 308 | 670 | - | 240 | 275 |

Cổ phiếu, TP DN không có bảo lãnh | 2.333 | 1.876 | 1.992 | 2.772,4 | 2.072,5 | 2.852,2 |

Góp vốn vào DN khác | 1.022 | 2.160 | 2.509 | 1.895,4 | 2.246,9 | 1.308,9 |

KD bất động sản | 221 | 502 | 646 | 8,8 | 107,1 | 126 |

Cho vay | 214 | 96 | 95 | 205,2 | 126,3 | 128,8 |

Ủy thác đầu tư | 3.273 | 2.593 | 2.081 | 1.962 | 2.234,1 | 2.502,5 |

Khác | 571 | 804 | 1.560 | 75,2 | 159,2 | 221,7 |

Tổng cộng | 14.925 | 19.313 | 23.052 | 22.945,8 | 24.688.2 | 26.545,1 |

(Nguồn: Cục Quản lý, giám sát bảo hiểm, Thị trường bảo hiểm Việt Nam bảo hiểm Việt Nam năm 2008, 2009, 2010, 2011, 2012, 2013)

Cơ cấu đầu tư chủ yếu tập trung vào tiền gửi tại các tổ chức tín dụng, cổ phiếu doanh nghiệp không có bảo lãnh, ủy thác đầu tư. Danh mục đầu tư là tương đối an toàn, có tính thanh khoản cao, tài sản rủi ro chiếm tỷ trọng không lớn. Theo kết quả tài chính thì lãi của các DNBH trong những năm gần đây chủ yếu là do lợi nhuận của hoạt động đầu tư mang lại. Đầu tư của thị trường bảo hiểm phi nhân thọ có vẻ thận trọng tương đối và mang tính ngắn hạn, chủ yếu đầu tư vào các công cụ có thu nhập cố định. Năm 2013, DNBH PNT đầu tư khoảng 70% là tiền gửi ngân hàng, 1,6% đầu tư vào trái phiếu chính phủ, 9,4% là ủy thác đầu tư. Với tình hình khó khăn của nền kinh tế, các DNBH đã có cơ cấu và dịch chuyển các khoản mục đầu tư, tập trung vào tiền gửi ngân hàng, tăng tỷ trọng về trái phiếu chính phủ. Với việc chủ động điều chỉnh cơ cấu đầu tư giúp DNBH bảo toàn về vốn.

Tuy nhiên việc sai phạm trong đầu tư vẫn còn rải rác ở các công ty bảo hiểm. Hoạt động đầu tư chưa được chuyên môn hóa nên có nhiều sai phạm như: Không hạch toán rạch ròi nguồn tiền đầu tư từ quĩ dự phòng nghiệp vụ bảo hiểm và nguồn vốn chủ sở hữu; phần tiền từ dự phòng nghiệp vụ dùng để đầu tư nhiều hơn quy định không