39

Bảng 2.6: Hoạt động đầu tư (tỷ đồng) của nhóm NHTM G14 giai đoạn 2008 - 2011

NĂM NGÂN HÀNG | 2008 | 2009 | 2010 | 2011 | SS 09/08 | SS 10/09 | SS 11/10 | |

1 | BIDV | 2.778.618 | 3.228.124 | 2.497.449 | 3.676.711 | 16,18% | -22,63% | 47,22% |

2 | Agribank | 962.463 | 797.921 | 855.133 | 916.447 | -17,10% | 7,17% | 7,17% |

3 | VietinBank | 907.724 | 2.500.004 | 2.092.756 | 2.924.485 | 175,41% | -16,29% | 39,74% |

4 | Vietcombank | 3.048.870 | 3.637.730 | 3.955.000 | 2.618.418 | 19,31% | 8,72% | -33,79% |

5 | Eximbank | 765.151 | 766.468 | 927.908 | 1.295.493 | 0,17% | 21,06% | 39,61% |

6 | Sacombank | 603.061 | 1.254.261 | 650.584 | 665.511 | 107,98% | -48,13% | 2,29% |

7 | CB (CP ài Gòn) | 700.906 | 736.402 | 518.515 | 365.097 | 5,06% | -29,59% | -29,59% |

8 | ACB | 1.178.132 | 1.197.348 | 3.004.008 | 3.554.001 | 1,63% | 150,89% | 18,31% |

9 | Techcombank | 66.425 | 65.668 | 69.645 | 76.905 | -1,14% | 6,06% | 10,42% |

10 | MB (Quân đội) | 1.180.427 | 891.469 | 1.576.914 | 1.751.706 | -24,48% | 76,89% | 11,08% |

11 | Maritime Bank | 79.368 | 218.112 | 533.582 | 1.754.772 | 174,81% | 144,64% | 228,87% |

12 | Liên Việt Post | 2.480 | 6.330 | 24.731 | 24.731 | 155,24% | 290,70% | 0,00% |

13 | SeAbank | 156.002 | 182.902 | 199.902 | 218.482 | 17,24% | 9,29% | 9,29% |

14 | VP Bank | 153.477 | 45.778 | 147.738 | 201.479 | -70,17% | 222,73% | 36,38% |

Tổng | 12.583.104 | 15.528.517 | 17.053.865 | 20.044.238 | 40,01% | 58,68% | 27,64% | |

Có thể bạn quan tâm!

-

Hệ Số Beta Trong Phương Pháp Chuẩn Đối Với Rủi Ro Hoạt Động

Hệ Số Beta Trong Phương Pháp Chuẩn Đối Với Rủi Ro Hoạt Động -

Một Số Bài Học Kinh Nghiệm Từ Việc Triển Khai Ứng Dụng Basel Ii

Một Số Bài Học Kinh Nghiệm Từ Việc Triển Khai Ứng Dụng Basel Ii -

Biểu Đồ Tăng Trưởng Tín Dụng Và Tốc Độ Tăng M2 (%) Trong 15 Năm

Biểu Đồ Tăng Trưởng Tín Dụng Và Tốc Độ Tăng M2 (%) Trong 15 Năm -

Hiệu Quả Hoạt Động (Roa, Roe, %) Của Nhóm Nhtm G14

Hiệu Quả Hoạt Động (Roa, Roe, %) Của Nhóm Nhtm G14 -

Khảo Sát Mức Độ Ứng Dụng Hệ Thống Quản Trị Rủi Ro Theo Hiệp Ước Basel Trong Hệ Thống Ngân Hàng Thương Mại Việt Nam

Khảo Sát Mức Độ Ứng Dụng Hệ Thống Quản Trị Rủi Ro Theo Hiệp Ước Basel Trong Hệ Thống Ngân Hàng Thương Mại Việt Nam -

Tổng Hợp Kết Quả Phân Tích Và Rút Ra Kết Luận

Tổng Hợp Kết Quả Phân Tích Và Rút Ra Kết Luận

Xem toàn bộ 139 trang tài liệu này.

Nguồn: Tổng hợp của tác giả từ báo cáo thường niên của các NHTM

40

Trong nhóm NHTM G14, năm 2009 Vietinbank, acombank, Lien Viet Bank, Maritimebank có tốc độ đầu tư tăng mạnh mẽ tương ứng là 175%, 107%, 155%, 174%. Năm 2010 ACB, Lien Viet Bank, VP Bank, Maritimebank nổi lên có tốc độ đầu tư mạnh mẽ tương ứng 150%, 290%, 222%, 144% so với 2009. Năm 2011 hoạt động đầu tư bị giảm nghiêm trọng chỉ còn duy nhất Maritimebank duy trì được tốc độ tăng đầu tư 228% so với 2010. Như vậy chúng ta có thể thấy Maritimebank là hiện tượng nổi bật trong giai đoạn 2008 – 2011, với tốc độ đầu tư liên tục tăng.

2.2.3.3. Hoạt động tín dụng

Nghiên cứu giai đoạn 2001 – 2011, chúng ta có thể thấy tốc độ tăng trưởng tín dụng bình quân hàng năm là 32,48% trong giai đoạn này; Năm 2011 là năm có tốc độ tăng trưởng tín dụng thấp nhất 12%; đi kèm với nó là lạm phát có dấu hiệu hạ nhiệt vào năm 2012. Tuy nhiên xét cả thời kỳ, giai đoạn (2008-2010) có tốc độ tăng trưởng tín dụng rất cao và đi kèm với nó là các hệ quả của việc tăng trưởng nóng.

Bảng 2.7: Tổng dư nợ (tỷ đồng) của các NHTM Việt Nam

Dư nợ cho vay | Tỷ lệ tăng trưởng | Cho vay/Huy động | |

2008 | 1.308.000 | 21,11% | 72,70% |

2009 | 1.869.255 | 42,91% | 76,26% |

2010 | 2.575.535 | 37,78% | 79,90% |

2011 | 2.884.599 | 12,00% | 81,50% |

Nguồn: Công bố của NHNN tại thời điểm 31/12/2011 và tổng hợp của tác giả

Xem xét riêng hoạt động tín dụng của nhóm NHTM G14, chúng ta có kết quả như bảng dưới đây 2.8. Cụ thể như sau:

- Hoạt động tín dụng của nhóm NHTM G14 thường xuyên chiếm trên 74% tín dụng của toàn hệ thống

- Năm 2009 là năm có tốc độ tăng trưởng tín dụng mạnh nhất của G14, tới 38,24%, sau đó năm 2010 giảm nhẹ còn 32,73%, năm 2011 do chính sách tiền tệ thắt chặt tốc độ tăng tín dụng còn 17, %.

41

Bảng 2.8: Hoạt động tín dụng (tỷ đồng) của nhóm NHTM G14

NĂM NGÂN HÀNG | 2008 | 2009 | 2010 | 2011 | SS09/08 | SS 10/09 | SS 11/10 | |

1 | BIDV | 186.489 | 241.196 | 306.687 | 345.660 | 29,34% | 27,15% | 12,71% |

2 | Agribank | 288.940 | 361.739 | 420.419 | 462.461 | 25,20% | 16,22% | 10,00% |

3 | VietinBank | 136.875 | 184.674 | 282.395 | 355.849 | 34,92% | 52,92% | 26,01% |

4 | Vietcombank | 138.985 | 184.452 | 250.895 | 309.094 | 32,71% | 36,02% | 23,20% |

5 | Eximbank | 30.347 | 44.979 | 93.828 | 138.573 | 48,22% | 108,60% | 47,69% |

6 | Sacombank | 41.804 | 74.341 | 102.873 | 89.347 | 77,83% | 38,38% | -13,15% |

7 | CB (CP ài Gòn) | 27.772 | 35.368 | 37.261 | 37.633 | 27,35% | 5,35% | 1,00% |

8 | ACB | 58.775 | 98.554 | 120.439 | 183.096 | 67,68% | 22,21% | 52,02% |

9 | Techcombank | 41.666 | 67.849 | 98.580 | 105.753 | 62,84% | 45,29% | 7,28% |

10 | MB (Quân đội) | 31.503 | 53.203 | 81.710 | 99.074 | 68,88% | 53,58% | 21,25% |

11 | Maritime Bank | 26.879 | 48.908 | 61.989 | 66.150 | 81,96% | 26,75% | 6,71% |

12 | Liên Việt Post | 2.674 | 5.983 | 10.114 | 12.757 | 123,75% | 69,05% | 26,13% |

13 | SeAbank | 16.746 | 24.009 | 20.189 | 17.160 | 43,37% | -15,91% | -15,00% |

14 | VP Bank | 12.986 | 15.813 | 25.324 | 27.856 | 21,77% | 60,15% | 10,00% |

Tổng cộng G14 | 1.042.441 | 1.441.068 | 1.912.703 | 2.250.463 | 38,24% | 32,73% | 17,66% | |

Toàn hệ thống | 1.308.000 | 1.869.255 | 2.575.535 | 2.884.599 | 42,91% | 37,78% | 12,00% | |

G14/ o toàn hệ thống | 79,70% | 77,09% | 74,26% | 78,02% |

Nguồn: Tổng hợp của tác giả từ báo cáo thường niên của các NHTM

2.2.4. Đánh giá một số loại rủi ro dễ gặp trong kinh doanh ngân hàng thương mại Việt Nam

2.2.4.1. Rủi ro tín dụng

Chúng ta có thể thấy rằng cùng với hệ quả duy trì tốc độ tăng trưởng tín dụng ở mức cao và trong thời gian dài thì tất yếu tỷ lệ nợ xấu của hệ thống NHTMVN luôn duy trì ở mức cao tương ứng với tốc độ tăng trưởng này, và được thể hiện cụ thể như hình 2.2

Nợ xấu là nỗi lo kinh hoàng của các ngân hàng. Nợ không thanh toán được (NPL = Non-Performing Loan) là các khoản nợ đến hạn (phải trả một phần gốc và lãi) nhưng con nợ không trả được trong vòng 90 ngày. NPL là một phần quan trọng của nợ xấu.

8,00%

7,00%

6,00%

5,00%

4,00%

3,00%

2,00%

1,00%

0,00%

7,20%

4,74%

3,50%

2,85%

3,18%

3,30%

2,48%

2,00%

2,20%

2,14%

2002 2003 2004 2005 2006 2007 2008 2009 2010 2011

Tỷ lệ nợ xấu

Nguồn: Tổng hợp từ báo cáo thường niên NHNN qua các năm

Hình 2.2: Tỷ lệ nợ xấu (%) của các NHTM Việt Nam qua các năm

Từ năm 2001 đến năm 2007, tình hình nợ xấu đã từng bước được cải thiện, tỷ lệ nợ xấu giảm từ mức 7,2% (2002) xuống còn 2% năm (2007). Tuy nhiên từ năm 2008 tỷ lệ nợ xấu lại có xu hướng tăng cao lên 3,5% mà nguyên nhân chủ yếu là do phát sinh nợ xấu từ lĩnh vực cho vay bất động sản và là hậu quả của việc tăng trưởng tín dụng quá nóng đến 53,58% (bằng 94,40% GDP) gây nên. Năm 2009, 2010 nợ xấu lại có xu hướng giảm nhẹ, nguyên nhân do chính sách kích cầu của chính phủ và xu hướng nới lỏng chính sách tiền tệ.

Năm 2011, tỷ lệ nợ xấu cũng như nợ nhóm 2 của các NHTM đã lại tăng mạnh so với cùng kỳ năm trước. Nợ xấu chung của hệ thống ngân hàng ở mức 3,3% tổng dư nợ, cao hơn so với mức 2,14% vào cuối năm 2010.

Như vậy trong cả giai đoạn 2001 – 2011, hệ thống NHTMVN luôn phải đối mặt với nguy cơ nợ xấu, mất vốn ở mức cao gây bất ổn cho hệ thống. Theo ước tính của IMF, chi phí cho việc tái cấu trúc hệ thống ngân hàng khoảng 5% GDP, tức gần 5 - 6 tỷ U D.

Xét riêng diễn biến của G14 trong năm 2011 chúng ta có kết quả về tỷ lệ nợ xấu như sau: (Xem chi tiết bảng 2.9)

Năm 2008 tỷ lệ nợ xấu trung bình nhóm NHTM G14 là 2,02% tương ứng với tổng nợ là 27.235 tỷ, năm 2009 tỷ lệ nợ xấu trung bình nhóm giảm còn 1,48% tương ứng tổng nợ là 29.387 tỷ, năm 2010 là 2,34% tương ứng 46.442 tỷ. Như vậy trong giai đoạn 2009 – 2011, tỷ lệ nợ xấu có xu hướng tăng, điều này là do quy mô tăng trưởng tín dụng của các NHTM đã tăng lên khá nhiều.

Năm 2011 nợ xấu của G14 là 3,15% cao gần xấp xỉ mức trung bình của ngành là 3,30% tác nhân chính là do Agirbank có tỷ lệ nợ xấu cao tới , 8% và

CB tới 12,4 %. o với cùng thời điểm năm 2010, thì năm 2011 nợ xấu của nhóm G14 có xu hướng tăng cao hơn nhiều lần; đây là hậu quả của chính sách thắt chặt tiền tệ, suy thoái kinh tế và hệ lụy của các năm trước để lại chưa xử lý dứt điểm.

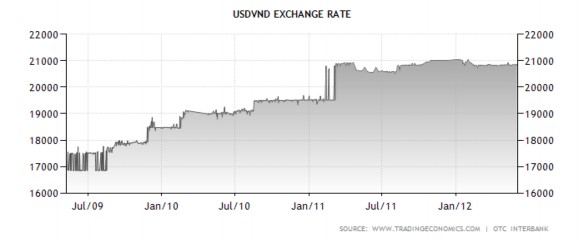

2.2.4.2. Rủi ro về tỷ giá hối đoái

Trong giai đoạn từ năm 2009 đến đầu năm 2012, tỷ giá U D/VND trung bình là 19.395,90 đạt mức cao nhất là 21.040,00 vào tháng hai năm 2012 và mức thấp nhất là 1 .845 trong tháng sáu năm 2009. Biên độ giao động rất lớn của tỷ giá trong giai đoạn này được thể hiện ở hình 2.3 và ẩn chứa các rủi ro khá lớn cho toàn bộ nền kinh tế.

Hình 2.3: Diễn biến tỷ giá (USD/VNĐ) giai đoạn 2009 - 2011

44

Bảng 2.9: Diễn biến nợ xấu (%, tỷ đồng) của nhóm NHTM G14

Tỷ lệ NPL | Số liệu NPL | ||||||||

STT | TÊN NGÂN HÀNG | 2008 | 2009 | 2010 | 2011 | 2008 | 2009 | 2010 | 2011 |

1 | BIDV | 2,71% | 2,82% | 2,71% | 2,96% | 5.053 | 6.801 | 8.311 | 10.231 |

2 | Agribank | 2,68% | 2,60% | 3,70% | 6,68% | 7.743 | 9.405 | 15.555 | 30.892 |

3 | VietinBank | 0,75% | 0,66% | 0,61% | 1,58% | 1.026 | 1.218 | 1.722 | 5.622 |

4 | Vietcombank | 4,61% | 2,47% | 2,83% | 3,90% | 6.407 | 4.555 | 7.100 | 12.054 |

5 | Eximbank | 4,71% | 1,82% | 1,42% | 1,61% | 1.429 | 818 | 1.332 | 2.231 |

6 | Sacombank | 0,62% | 0,69% | 0,52% | 0,56% | 259 | 512 | 534 | 500 |

7 | CB (CP ài Gòn) | 0,57% | 1,28% | 11,40% | 12,46% | 158 | 452 | 4.247 | 4.689 |

8 | ACB | 0,90% | 0,40% | 0,34% | 0,85% | 528 | 394 | 409 | 1.556 |

9 | Techcombank | 2,40% | 2,00% | 2,29% | 2,83% | 999 | 1.356 | 2.257 | 2.992 |

10 | MB (Quân đội) | 1,35% | 1,58% | 1,26% | 1,59% | 425 | 840 | 1.029 | 1.575 |

11 | Maritime Bank | 1,49% | 0,62% | 1,87% | 2,27% | 400 | 303 | 1.159 | 1.501 |

12 | Liên Việt Post | 0 | 0,28% | 0,42% | 2,14% | 0 | 16 | 42 | 273 |

13 | SeAbank | 2,14% | 1,88% | 2,14% | 2,80% | 358 | 451 | 432 | 480 |

14 | VP Bank | 3,41% | 1,63% | 1,20% | 1,82% | 442 | 257 | 303 | 506 |

Trung bình | 2,02% | 1,48% | 2,34% | 3,15% | 27.235 | 29.387 | 46.442 | 77.113 | |

So với ngành | 3,50% | 2,20% | 2,14% | 3,30% |

Nguồn: Tổng hợp của tác giả từ các báo cáo thường niên của nhóm NHTM G14

Trong thời gian qua, biến động về dư nợ tín dụng VND, ngoại tệ và diễn biến tỷ giá, lãi suất ngoại tệ ở khu vực ngân hàng Việt Nam cho thấy có dấu hiệu rằng các doanh nghiệp đã giải bài toán lãi suất cao bằng cách chuyển sang vay ngoại tệ với lãi suất thấp hơn (lãi suất vay VND thường 20% trong khi lãi suất vay U D chỉ khoảng 5%/năm).

Tuy nhiên, trên góc độ rủi ro tỷ giá chúng ta lại thấy rằng, các NHTM đang tự tích lũy rủi ro. Thông qua số liệu tăng trưởng tín dụng bằng ngoại tệ cũng có thể thấy, các NHTM đang tự tích lũy rủi ro tỷ giá khá rò ràng. ố liệu thống kê tương đối và tuyệt đối cho thấy, mức độ rủi ro tỷ giá đang ngày một tăng đối với các NHTM trong vài năm gần đây cũng như những năm tới: năm 2010, tín dụng ngoại tệ tăng 49,3% so với năm 2009 (tổng tín dụng cho nền kinh tế tăng 29,81% so với năm 2009 và trong đó, tín dụng VND tăng 25,3%). ố liệu tăng trưởng tín dụng tháng đầu năm 2011 cũng cho thấy các doanh nghiệp vẫn tiếp tục vay nợ ngoại tệ, tín dụng bằng ngoại tệ tăng 23,4% so với cuối năm 2010 (trong khi dư nợ tín dụng cho nền kinh tế tăng 7,13% so với cuối năm 2010 và tăng 2 ,07% so với cùng kỳ năm 2010; trong đó tín dụng VND tăng 2, 7%.

2.2.4.3. Rủi ro lãi suất

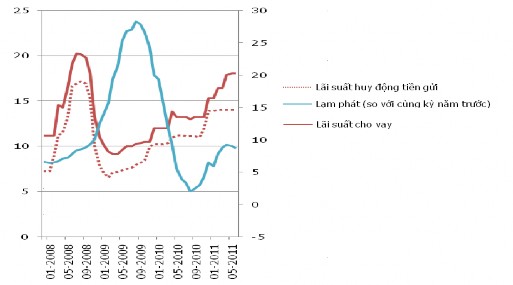

Trong giai đoạn 2001 – 2011, lãi suất cho vay bình quân của các NHTM tăng từ mức 10,2% (tháng 2, 2001) lên mức đỉnh 20,1% (tháng 7,2008), sau đó suy giảm về mức 9,2% (tháng 2, 2009) và lại tăng trở lại 18,1% (tháng 4,2011); hiện tại lãi suất huy động đang giao động ở mức từ 15 đến 18% (tháng , 2012).

Hình 2.4: Diễn biến lãi suất (%) giai đoạn 2001 - 2011

Năm 2011, lãi suất huy động bị đẩy lên quá cao, vì vậy lãi suất cho vay cũng bị đẩy lên cao, doanh nghiệp tiếp cận được nguồn vốn vay của ngân hàng cũng rất khó khăn: Và chỉ một số doanh nghiệp đủ tiềm lực, quan hệ với có thể vay được. Trong bối cảnh NHNN tiếp tục thắt chặt tín dụng, các ngân hàng sẽ chỉ chú trọng việc thu hồi nợ và nhiều ngân hàng chủ trương không giải ngân nữa cũng dẫn tới nhiều doanh nghiệp đình đốn sản xuất, thất nghiệp tăng, và quay vòng lại là nền sản xuất không phát triển, lạm phát tăng và nguy cơ ngân hàng đối mặt với việc mất thanh khoản và tín dụng ngay cả đối với các khách hàng hiện tại.

Ngân hàng là một đối tượng trung gian trong nền kinh tế: cái ngân hàng thu lại được là mức chênh lệch giữa lãi suất đầu ra và đầu vào trừ đi những chi phí quản trị hệ thống. Theo nguyên lý tài chính, việc ngân hàng đạt được mức chênh lệch lãi suất 3,5% là đủ để ngân hàng lãi. Tuy nhiên đối với các ngân hàng lớn có lợi thế hấp thụ được nguồn vốn giá rẻ ký quỹ của ngân sách Nhà nước hoặc các tổng công ty lớn thì mức chênh lệch lãi suất này có thể lên tới gần chục %. Các ngân hàng thương mại có quy mô thấp hơn, không tiếp cận được những nguồn vốn giá rẻ sẽ bắt buộc huy động vốn giá cao, và cho vay ra giá cao. Hậu quả là doanh nghiệp (hầu hết là các doanh nghiệp vừa và nhỏ) sẽ phải chấp nhận vay cao và đối diện với mức lỗ hiển hiện tương lai.

Hơn nữa, rủi ro tín dụng ở các ngân hàng Việt Nam còn do sự gia tăng của hiện tượng bất cân xứng thông tin trong bối cảnh bất ổn vĩ mô mà biểu hiện là hành vi lựa chọn ngược (adverse selection). Trái với quan điểm thông thường cho rằng khi lãi suất cho vay cao sẽ giúp loại bỏ các dự án tồi có suất sinh lợi kém, đồng thời chọn lọc những dự án tốt với mức sinh lợi cao.

Trong điều kiện Việt Nam, khi lãi suất cho vay quá cao thì chính những con nợ rủi ro mới là đối tượng sẵn sàng tiếp cận vốn vay chứ không phải là con nợ an toàn. Nghĩa là, do ngân hàng không có thông tin đáng tin cậy về người đi vay và do đó không thể phân biệt được con nợ tốt với con nợ xấu nên khi lãi suất quá cao đã đặt ngân hàng vào thế lựa chọn bất lợi chứ không hoàn toàn là người đi vay mới bị bất lợi. Như vậy, nhìn ở góc độ này thì việc Ngân hàng Nhà nước (NHNN) không khống chế trần lãi suất cho vay không chỉ gây bất lợi cho người đi vay như một số phân tích mà ngay cả bản thân ngân hàng cũng sẽ gặp rủi ro do lựa chọn ngược.

2.2.4.4. Rủi ro thanh khoản

Việc ngân hàng hiện nay nhiều khi đói vốn: huy động thường được ở kỳ hạn ngắn nhưng nhu cầu vay trung dài hạn của doanh nghiệp ở mức cao. Hơn nữa,