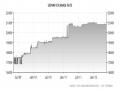

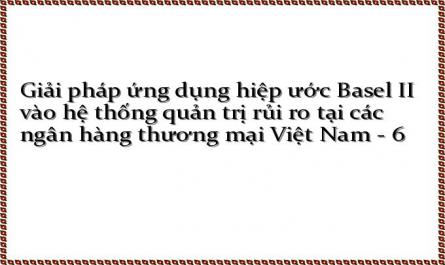

600

500

400

300

200

100

00

1996

1998

2000

2002

2004

2006

2008

2010

2012

Tín dụng cho nền kinh tế (%/năm) Tốc độ tăng M2 (%/năm)

(Nguồn: VnEconomy tổng hợp).

Hình 2.1: Biểu đồ tăng trưởng tín dụng và tốc độ tăng M2 (%) trong 15 năm

2.1.3.2. Xu hướng tái cấu trúc ngân hàng

Ngày /12/2011, Ngân hàng Nhà nước chính thức công bố kế hoạch hợp nhất ba ngân hàng thương mại là CB, Ficombank và TinNghiaBank. Lần đầu tiên trong lịch sử thị trường đón nhận vụ hợp nhất diễn ra một cách nhanh chóng như vậy. Đây cũng là sự cụ thể hóa đầu tiên trong lộ trình thực hiện tái cơ cấu hệ thống ngân hàng mà Trung ương Đảng đề ra, cũng như Ngân hàng Nhà nước đã định hình triển khai.

Về hình thức, sự kiện này cho thấy nhà điều hành đang quyết tâm và nhanh gọn trong việc củng cố lại hệ thống. Còn thử thách và kết quả của việc hợp nhất vẫn ở phía trước. Ngày 23/12/2011, ngân hàng hợp nhất đã tiến hành đại hội cổ đông; ngay sau đó Ngân hàng Nhà nước đã có văn bản chính thức chấp thuận về mặt pháp lý việc thành lập và hoạt động của ngân hàng mới. Tiếp diễn xu hướng đó, quý 1 năm 2012 chúng ta lại chứng kiến sự sát nhập hai ngân hàng TMCP có quy mô nhỏ là HB và HBB thành ngân hàng mới HB cùng với một loạt các tuyên bố, kế hoạch, dự định của các ngân hàng TMCP có quy mô khá và lớn về việc M&A.

2.1.3.3. Bất ổn thị trường liên ngân hàng

Tháng 10/2011, thị trường liên ngân hàng bước vào những bất ổn khi lần đầu tiên trong lịch sử xuất hiện hiện tượng áp cơ chế bảo đảm, thế chấp trong giao dịch giữa các thành viên. Cơ chế này lập tức tạo một không khí ngột ngạt và ảnh hưởng tới sự điều hòa các dòng vốn trong hệ thống, căng thẳng thanh khoản tại một số thành viên. Quan trọng hơn, giá trị lớn nhất của thị trường này là niềm tin đã bị đánh mất khi các thành viên nghi ngờ lẫn nhau.

Đi cùng với cơ chế đó, lãi suất huy động vàng và ngoại tệ biến động và tăng nhanh, khi một số thành viên cần có tài sản để thế chấp gọi vốn trên thị trường liên ngân hàng. Đáng chú ý là cho đến nay vẫn chưa có một sự can thiệp triệt để nào từ Ngân hàng Nhà nước được công bố, để trả lại môi trường vốn có cho thị trường này, cũng như vai trò của nó trong điều hòa các dòng vốn.

2.1.3.4. Xuất hiện “yếu tố nhóm” trong hệ thống

Một câu hỏi được đặt ra: liệu có “lợi ích nhóm” trong những điều chỉnh chính sách tiền tệ gần đây? Câu hỏi này xuất phát từ “yếu tố nhóm” định hình trong chủ trương của Ngân hàng Nhà nước. Cụ thể, ngay sau khi tiếp nhận vị trí lãnh đạo cao nhất ngành, bước đi đầu tiên của Thống đốc Nguyễn Văn Bình là thành lập nhóm 14 ngân hàng lớn với tên gọi được nhắc đến là “G14”, gồm những thành viên lớn và mạnh trong hệ thống. ự kiện này lập tức tạo sự phân biệt trong hệ thống, cả trong tâm lý khách hàng và người gửi tiền. Có ngân hàng trong nhóm đã quảng bá rộng rãi thông điệp “G14” như một “chứng chỉ” trong bối cảnh tâm lý người dân ít nhiều xáo trộn từ thông tin tái cấu trúc hệ thống.

2.1.3.5. Vấn nạn nợ xấu của các NHTM

Kết quả công bố nợ xấu ngành ngân hàng năm 2011 được Ngân hàng Nhà nước (NHNN) đưa ra cho thấy, tỷ lệ nợ xấu toàn ngành năm qua là 3,30%, tăng 1,2% so với năm 2010. Theo tiêu chuẩn quốc tế về phân loại nợ xấu thì tỷ lệ nợ xấu của các ngân hàng Việt Nam còn tăng lên 3–4 lần.

Nợ xấu của các ngân hàng gia tăng bên cạnh nguyên nhân chung là khó khăn của nền kinh tế. Yếu tố chủ quan thì nguyên nhân đầu tiên chính là do các ngân hàng tự gây nên. Đây là sự yếu kém của chính các ngân hàng trong việc kiểm soát cho vay, kiểm soát rủi ro. Điều này có thể nhìn thấy rò khi mới đây, một số NHTM bất đắc dĩ đã phải đứng ra báo lỗ với mức lỗ lên tới hàng chục tỷ đồng.

2.1.3.6. Số liệu thống kê khó chính xác cho hoạt động dự báo.

Nền kinh tế Việt Nam vẫn là nền kinh tế tiền mặt, rất nhiều số liệu kinh tế không thể đo lường. Việt Nam cũng là nước đang phát triển nên các công cụ đo lường, thống kê nền kinh tế còn thiếu, các chế độ thông tin, báo cáo còn nhiều sơ hở và chưa minh bạch, công tác kiểm tra giám sát tính trung thực của các báo cáo cũng đang ở mức độ thấp.

Do vậy, nếu dựa vào các thông tin thống kê của một cơ quan nhất định nào đó để áp dụng vào các mô hình và đưa ra giải pháp thì có thể không hiệu quả, vì độ tin cậy và tính chính xác của các con số thống kê tại Việt Nam chưa được bảo đảm. Vì vậy cần phải tham khảo các nguồn thống kê khác nhau, theo các phương pháp thống kê và đo lường, ước lượng khác nhau để cân nhắc đưa vào mô hình con số thống kê hợp lý trước khi đưa ra các quyết sách về kinh tế.

2.2. Tổng quan về hoạt động của hệ thống ngân hàng thương mại Việt Nam

2.2.1. Quy mô số lượng ngân hàng

Kể từ khi pháp lệnh các tổ chức tín dụng chính thức ra đời vào năm 1991, số lượng ngân hàng trong hệ thống ngân hàng thương mại Việt Nam đã không ngừng tăng lên. Năm 1991 toàn hệ thống mới có 9 NH nhưng năm 199 đã tăng lên 84 NH, đến hết năm 2011 thì lại bùng nổ lên thành 94 NH tăng 944,44% so với 1991. Nhóm NHTM Nhà nước hầu như không có sự biến động trong suốt thời gian vừa qua, năm 1991 là 4 NH sau đó tăng lên 5 vào 199 và duy trì từ đó tới nay; mặt khác trong tương lai gần nhóm NHTM NN cũng dần dần sẽ có sự dịch chuyển cơ cấu vốn chủ sở hữu theo xu hướng giảm tỷ trọng nắm giữ của nhà nước và tăng dần tỷ trọng của các thành phần kinh tế khác.

Bảng 2.1: Hệ thống ngân hàng Việt Nam qua các giai đoạn

1991 | 1996 | 2001 | 2006 | 2011 | 2011 so 1991 | |

NHTM NN | 4 | 5 | 5 | 5 | 5 | 25,00% |

NHTM CP | 4 | 51 | 43 | 35 | 35 | 775,00% |

NHTM LD | 1 | 4 | 5 | 4 | 4 | 300,00% |

CN NHNNg | 0 | 24 | 26 | 27 | 50 | n/a |

Tổng cộng | 9 | 84 | 79 | 71 | 94 | 944,44% |

Có thể bạn quan tâm!

-

Hệ Thống Quản Trị Rủi Ro Của Các Nhtm Việt Nam

Hệ Thống Quản Trị Rủi Ro Của Các Nhtm Việt Nam -

Hệ Số Beta Trong Phương Pháp Chuẩn Đối Với Rủi Ro Hoạt Động

Hệ Số Beta Trong Phương Pháp Chuẩn Đối Với Rủi Ro Hoạt Động -

Một Số Bài Học Kinh Nghiệm Từ Việc Triển Khai Ứng Dụng Basel Ii

Một Số Bài Học Kinh Nghiệm Từ Việc Triển Khai Ứng Dụng Basel Ii -

Hoạt Động Đầu Tư (Tỷ Đồng) Của Nhóm Nhtm G14 Giai Đoạn 2008 - 2011

Hoạt Động Đầu Tư (Tỷ Đồng) Của Nhóm Nhtm G14 Giai Đoạn 2008 - 2011 -

Hiệu Quả Hoạt Động (Roa, Roe, %) Của Nhóm Nhtm G14

Hiệu Quả Hoạt Động (Roa, Roe, %) Của Nhóm Nhtm G14 -

Khảo Sát Mức Độ Ứng Dụng Hệ Thống Quản Trị Rủi Ro Theo Hiệp Ước Basel Trong Hệ Thống Ngân Hàng Thương Mại Việt Nam

Khảo Sát Mức Độ Ứng Dụng Hệ Thống Quản Trị Rủi Ro Theo Hiệp Ước Basel Trong Hệ Thống Ngân Hàng Thương Mại Việt Nam

Xem toàn bộ 139 trang tài liệu này.

Nguồn: Ngân hàng nhà nước và sưu tầm tổng hợp của tác giả

Trong đó đáng kể nhất là sự gia tăng về quy mô của các NHTM cổ phần, thời điểm trước năm 1991 toàn hệ thống có 4 ngân hàng thương mại cổ phần, năm 1996, số lượng đã nhanh chóng tăng lên đến 51 ngân hàng. Kể từ năm 2001 đến nay, số lượng các NHTM cổ phần lại đang có chiều hướng giảm xuống, từ 43 ngân hàng nay chỉ còn 35 ngân hàng trong năm 2011, lý do của sự giảm sút về số lượng này được hiểu là vì chính sách của ngân hàng nhà nước trong việc tái cơ cấu các NHTM, chú trọng phát triển về chất lượng hơn là số lượng.

Bên cạnh đó chúng ta cũng chứng kiến sự bùng nổ của các chi nhánh ngân hàng nước ngoài tại Việt Nam. Năm 1991 không có ngân hàng nào; nhưng đến năm 2011 đã có 50 ngân hàng cho thấy sự quan tâm vượt bậc của các định chế nước ngoài đối với ngành ngân hàng, tài chính của Việt Nam.

2.2.2. Quy mô vốn chủ sở hữu

2.2.2.1.Tình hình chung

Tính đến thời điểm 31/12/2011 hệ thống ngân hàng của Việt Nam đã có tổng cộng 94 ngân hàng (bao gồm nhóm NHTM Nhà nước. NHTM Cổ phần, Ngân hàng liên doanh, Chi nhánh NHNNg) với các kết quả về vốn điều lệ như bảng 2.2. (Xem thêm chi tiết phụ lục 7)

Bảng 2.2: Vốn điều lệ (tỷ đồng) của các nhóm ngân hàng tại Việt Nam

Số lượng NH | Tỷ lệ | Tổng vốn điều lệ | Tỷ lệ | Bình quân | |

Nhóm NH tứ trụ | 4 | 4,26% | 89.282 | 27,78% | 22.320,50 |

Nhóm NHTM G14 | 14 | 14,89% | 176.084 | 54,80% | 12.577,43 |

Vốn trên 10 ngàn tỷ | 7 | 7,45% | 126.224 | 39,28% | 18.032,00 |

Vốn từ 5- 10 ngàn tỷ | 7 | 7,45% | 49.860 | 15,52% | 7.122,86 |

Vốn < 5 ngàn tỷ | 26 | 27,66% | 85.779 | 26,69% | 3.299,19 |

Liên doanh | 4 | 4,26% | 9.597 | 2,99% | 2.399,25 |

CN NHNNg | 50 | 53,19% | 49.887 | 15,52% | 997,74 |

Tổng cộng | 94 | 100% | 321.347 | 3.418,59 |

Nguồn: Công bố của NHNN tại thời điểm 31/12/2011 và tính toán tác giả

Trong đó tổng mức vốn điều lệ của các ngân hàng là 321.347 tỷ đồng; bình quân một ngân hàng có vốn điều lệ là 3.418,59 tỷ đồng.

Nhóm ngân hàng tứ trụ (Agribank, Vietcombank, BIDV, VietinBank) có tổng vốn điều lệ 89.282 tỷ đồng chiếm 27,78%; bình quân vốn điều lệ của nhóm ngân hàng này là 22.320,50 tỷ đồng.

Nhóm ngân hàng G14, bao gồm 14 ngân hàng có vốn điều lệ lớn nhất tính tới 31/12/2011 (Xem thêm phụ lục 7, phần tô màu) có tổng vốn điều lệ là 176.084 tỷ đồng, chiếm 54,80%; bình quân vốn điều lệ của nhóm ngân hàng G14 là 12.577,43 tỷ đồng; đây là nhóm có khả năng chi phối toàn bộ ngành ngân hàng.

Ngoài ra các nhóm ngân hàng có vốn trên 10 ngàn tỷ, từ 5-10 ngàn tỷ, nhóm ngân hàng liên doanh, nhóm ngân hàng nước ngoài có các thông tin như bảng 2.2.

2.2.2.2. Quy mô vốn chủ sở hữu của nhóm ngân hàng thương mại G14

Để hoạt động ngân hàng đi vào nề nếp, khuôn khổ nhưng minh bạch, phục vụ tốt hơn cho nền kinh tế, theo Thống đốc, bước đi đầu tiên là Ngân hàng Nhà nước sẽ thành lập nhóm 14 ngân hàng lớn, chiếm tới 85% thị phần, cùng với Ngân hàng Nhà nước, tạm gọi là “G14 + 1”. Mỗi quý nhóm sẽ họp một lần, nhằm mục đích trao đổi hoạt động nghiệp vụ, để nâng cao hơn nữa tính tương tác giữa thị trường và cơ quan quản lý.

Ngân hàng Nhà nước không công bố danh sách cụ thể 14 ngân hàng nào được chọn vào nhóm G14. Tuy nhiên, theo báo cáo tài chính công bố đến thời điểm 31/12/2010 của các ngân hàng thương mại, thì có 14 ngân hàng lớn nhất (về quy mô tổng tài sản) gồm có 4 ngân hàng thương mại nhà nước và 10 ngân hàng thương mại cổ phần, nếu xét về thị phần cho vay hay huy động vốn (2011), sẽ có sự xáo trộn một chút ở một vài ngân hàng dưới cùng, nhưng hầu hết những ngân hàng sau đây có thể là những gương mặt trong G14 (chiếm 85% thị phần).

Bảng 2.3 mô tả đầy đủ vốn chủ sở hữu của nhóm NHTM G14 như sau:

- o với thời điểm 31/12/2008 đến 31/12/2011 vốn điều lệ của nhóm NHTM G14 có nhiều diễn biến tăng trưởng mạnh mẽ để đáp ứng các yêu cầu của NHNN và yêu cầu của thực tiễn.

Bảng 2.3: Quy mô vốn điều lệ (tỷ đồng) nhóm NHTM G14 từ 2008-2011

Tên ngân hàng | Năm 2008 | Năm 2009 | Năm 2010 | Năm 2011 | Tỷ lệ năm 2011 | SS 2011/2008 | |

1 | Agribank | 10.924 | 11.283 | 21.570 | 29.606 | 16,81% | 171,02% |

2 | BIDV | 8.756 | 10.498 | 14.600 | 23.012 | 13,07% | 162,81% |

3 | VietinBank | 7.717 | 11.252 | 15.172 | 20.230 | 11,49% | 162,15% |

4 | Vietcombank | 12.100 | 12.100 | 13.223 | 19.698 | 11,19% | 62,79% |

5 | Eximbank | 7.219 | 8.800 | 10.560 | 12.355 | 7,02% | 71,15% |

6 | Sacombank | 5.115 | 8.078 | 10.930 | 10.740 | 6,10% | 109,97% |

7 | SCB (CP ài Gòn) | 2.180 | 3.635 | 4.184 | 10.583 | 6,01% | 385,46% |

Tên ngân hàng | Năm 2008 | Năm 2009 | Năm 2010 | Năm 2011 | Tỷ lệ năm 2011 | SS 2011/2008 | |

8 | ACB | 6.356 | 7.814 | 9.377 | 9.377 | 5,33% | 47,53% |

9 | Techcombank | 3.642 | 5.400 | 6.932 | 8.788 | 4,99% | 141,30% |

10 | Maritime Bank | 1.500 | 3.000 | 5.000 | 8.000 | 4,54% | 433,33% |

11 | MB | 3.400 | 5.300 | 7.300 | 7.300 | 4,15% | 114,71% |

12 | Liên Việt Post | 3.300 | 3.650 | 3.650 | 6.010 | 3,41% | 82,12% |

13 | SeAbank | 4.068 | 5.068 | 5.335 | 5.335 | 3,03% | 31,15% |

14 | VP Bank | 2.117 | 2.117 | 4.000 | 5.050 | 2,87% | 138,55% |

Tổng | 78.394 | 97.995 | 131.833 | 176.084 | 100% | 124,61% |

Nguồn: Công bố của NHNN tại thời điểm 31/12/2011 và tổng hợp của tác giả

- Tổng vốn điều lệ của nhóm NHTM G14 tăng 124,61% so với năm 2008 và chiếm tới 54,80% toàn ngành. Mức vốn điều lệ bình quân tăng 5.599,57 tỷ năm 2008 lên mức 12.577,43 tỷ năm 2011.

- Phần lớn các ngân hàng đều có các bứt phá mạnh mẽ về vốn điều lệ với tốc độ gia tăng từ 31,15% (SeaBank) đến 385,46% (SCB) (Ngân hàng TMCP ài Gòn hợp nhất từ ba ngân hàng: NHTM cổ phần ài Gòn, NHTM cổ phần Việt Nam Tín Nghĩa, NHTM cổ phần Đệ Nhất vào cuối tháng 9/2011)

2.2.3. Các hoạt động cơ bản của ngân hàng

2.2.3.1. Hoạt động huy động vốn

Hệ thống ngân hàng ngày càng đóng vai trò quan trọng đối với nền kinh tế quốc dân và được thể hiện ở tốc độ huy động, quy mô huy động ở mức cao;cung ứng một lượng vốn khá lớn cho nền kinh tế.

Xem xét giai đoạn 2001–2011 chúng ta có thể thấy tỷ lệ tăng trưởng huy động vốn thường xuyên được duy trì ở mức cao, với tỷ lệ tăng trưởng bình quân là 31,2 % trong đó có những năm tăng đột biến và có những năm bị ảnh hưởng nặng nề do suy thoái như 2008 còn 18,2%; năm 2011 còn 9,80%.

Bảng 2.4: Tổng huy động vốn (tỷ đồng) của các NHTM Việt Nam

Huy động | Tỷ lệ tăng trưởng | |

2008 | 1.799.222 | 18,20% |

2009 | 2.451.236 | 36,24% |

2010 | 3.223.375 | 31,50% |

2011 | 3.539.266 | 9,80% |

Nguồn: Công bố của NHNN tại thời điểm 31/12/2011 và tổng hợp của tác giả

Xét riêng nhóm G14, ở bảng 2.5 chúng ta có thể thấy rằng tốc độ huy động vốn của nhóm NHTM G14 có diễn biến như sau:

- Năm 2009 đã tăng 25,49%, năm 2010 38,05%, năm 2011 tăng 14,07% như vậy là trừ năm 2009 ra còn tốc độ huy động của G14 là cao hơn mức chung của toàn hệ thống trong các năm còn lại

- Xét về tỷ trọng huy động của nhóm NHTM G14 so với toàn hệ thống, năm 2008 chiếm 7 %, năm 2009 chiếm 70%, năm 2010 chiếm 74% năm 2011 chiếm 77%; điều này cho thấy nhóm NHTM G14 đóng vai trò quan trọng đối với việc huy động và cho vay trong nền kinh tế, có ảnh hưởng lớn đến toàn bộ hệ thống.

2.2.3.2. Hoạt động đầu tư

Xem xét hoạt động đầu tư của 14 NHTM có vốn điều lệ lớn nhất trong giai đoạn 2008 – 2011, chúng ta có kết quả như bảng 2. .

Nhìn chung hoạt động đầu tư của G14 có diễn biến tăng giảm theo chu kỳ của nền kinh tế, năm 2009 có tốc độ tăng trưởng trung bình của nhóm G14 là 40,01% so với 2008; năm 2010 có tốc độ tăng trưởng trung bình của nhóm G14 là 58, 8% so với 2009; tuy nhiên năm 2011 hoạt động đầu tư có sự sụt giảm mạnh mẽ còn 27, 4% so với 2010.

38

Bảng 2.5: Hoạt động huy động vốn (tỷ đồng) của nhóm NHTM G14 giai đoạn 2008 - 2011

NĂM NGÂN HÀNG | 2008 | 2009 | 2010 | 2011 | SS09/08 | SS 10/09 | SS 11/10 | |

1 | BIDV | 221.927 | 269.125 | 333.320 | 371.660 | 21,27% | 23,85% | 11,50% |

2 | Agribank | 368.586 | 444.811 | 482.454 | 523.270 | 20,68% | 8,46% | 8,46% |

3 | VietinBank | 174.905 | 220.681 | 339.699 | 406.888 | 26,17% | 53,93% | 19,78% |

4 | Vietcombank | 230.953 | 196.506 | 277.932 | 315.928 | -14,92% | 41,44% | 13,67% |

5 | Eximbank | 33.936 | 51.134 | 114.482 | 146.192 | 50,68% | 123,89% | 27,70% |

7 | Sacombank | 59.342 | 91.222 | 129.244 | 112.375 | 53,72% | 41,68% | -13,05% |

7 | CB (CP ài Gòn) | 34.605 | 48.964 | 54.439 | 60.525 | 41,49% | 11,18% | 11,18% |

8 | ACB | 91.173 | 134.502 | 183.132 | 234.503 | 47,52% | 36,16% | 28,05% |

9 | Techcombank | 51.581 | 83.295 | 138.143 | 163.444 | 61,48% | 65,85% | 18,32% |

10 | MB (Quân đội) | 38.666 | 59.279 | 96.953 | 120.707 | 53,31% | 63,55% | 24,50% |

11 | Maritime Bank | 29.877 | 59.287 | 107.364 | 102.813 | 98,44% | 81,09% | -4,24% |

12 | Liên Việt Post | 3.801 | 13.399 | 30.421 | 48.148 | 252,51% | 127,04% | 58,27% |

13 | SeAbank | 16.730 | 24.644 | 39.867 | 46.819 | 47,30% | 61,77% | 17,44% |

14 | VP Bank | 15.609 | 24.444 | 48.719 | 57.215 | 56,60% | 99,31% | 17,44% |

Tổng cộng G14 | 1.371.691 | 1.721.293 | 2.376.169 | 2.710.487 | 25,49% | 38,05% | 14,07% | |

Toàn hệ thống | 1.799.222 | 2.451.236 | 3.223.375 | 3.539.266 | 36,24% | 31,50% | 9,80% | |

G14/ o toàn hệ thống | 76,24% | 70,22% | 73,72% | 76,58% |

Nguồn: Tổng hợp của tác giả từ các báo cáo thường niên của các NHTM