trước khi có Nghị định 74 và Luật PCRT thì Kienlongbank vẫn chưa thành lập bộ phận chuyên trách về PCRT, chưa có bất kỳ báo cáo về, ghi nhận về rửa tiền.

4.2.2 Giai đoạn sau khi có các văn bản về PCRT

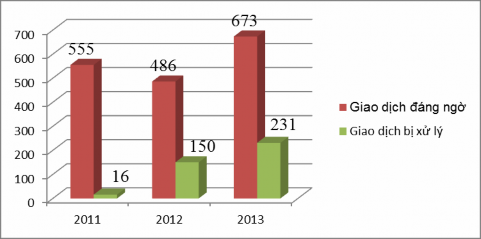

Tuy nhiên từ khi Luật phòng, chống rửa tiền số 07/2012/QH13, Nghị định 116 và các Thông tư 35, Thông tư số 31 thì công tác PCRT mới đạt được một số kết quả đáng khích lệ. Theo cục Phòng chống rửa tiền, chỉ riêng năm 2013, cơ quan này đã nhận được hơn 700 báo cáo giao dịch đáng ngờ và căn cứ vào kết quả xử lý thông tin, báo cáo đã chuyển giao thông tin liên quan đến rửa tiền cho cơ quan điều tra có thẩm quyền để xử lý và có xu hướng tăng mạnh trong những năm gần đây (Nghi Thu, 2015)

Biểu đồ 4.1 Số lượng các giao dịch đáng ngờ và giao dịch bị xử lý

Nguồn: Cục Phòng chống rửa tiền 06/2014

Đối với Ngân hàng TMCP Kiên Long:

Có thể bạn quan tâm!

-

Tổng Hợp Kết Quả Điều Tra Nghiên Cứu

Tổng Hợp Kết Quả Điều Tra Nghiên Cứu -

Bảng Tổng Hợp Kết Quả Phỏng Vấn Nhân Viên Chuyên Trách

Bảng Tổng Hợp Kết Quả Phỏng Vấn Nhân Viên Chuyên Trách -

Thực Trạng Công Tác Phòng Chống Rửa Tiền Tại Ngân Hàng Tmcp Kiên Long

Thực Trạng Công Tác Phòng Chống Rửa Tiền Tại Ngân Hàng Tmcp Kiên Long -

Giải Pháp Nâng Cao Hiệu Quả Công Tác Phòng Chống Rửa Tiền Tại Ngân Hàng Tmcp Kiên Long

Giải Pháp Nâng Cao Hiệu Quả Công Tác Phòng Chống Rửa Tiền Tại Ngân Hàng Tmcp Kiên Long -

Khuyến Nghị Về Chống Rửa Tiền Và Tài Trợ Khủng Bố Của Lực Lượng Đặc Nhiệm Tài Chính Về Chống Rửa Tiền (Fatf)

Khuyến Nghị Về Chống Rửa Tiền Và Tài Trợ Khủng Bố Của Lực Lượng Đặc Nhiệm Tài Chính Về Chống Rửa Tiền (Fatf) -

Lực Lượng Đặc Nhiệm Tài Chính Về Chống Rửa Tiền (Fatf)9:

Lực Lượng Đặc Nhiệm Tài Chính Về Chống Rửa Tiền (Fatf)9:

Xem toàn bộ 121 trang tài liệu này.

Trong những năm qua, công tác PCRT tại Kienlongbank đang có những thay đổi tích cực cả về công tác đào tạo, ban hành các quy trình, quy chế….Cụ thể:

Về công tác báo cáo:

Hiện tại các TCTD sẽ tiến hành báo cáo Cục PCRT các loại báo cáo sau: báo cáo giao dịch đáng ngờ, báo cáo giao dịch có giá trị lớn, báo cáo giao dịch chuyển tiền điện tử.

Báo cáo các giao dịch đáng ngờ: Căn cứ Thông tư 35 thì “khi phát hiện giao dịch đáng ngờ theo quy định tại Điều 22 Luật Phòng chống rửa tiền và Điều 14 Nghị định 116/NĐ-CP ngày 04/10/2013 quy định chi tiết thi hành một số điều của Luật

Phòng, chống rửa tiền, đối tượng báo cáo có trách nhiệm báo cáo cho cục Phòng chống rửa tiền bằng văn bản theo mẫu biểu số 01 đính kèm Thông tư này hoặc bằng tệp dữ liệu điện tử theo quy định tại Điều 10 Thông tư này”. Căn cứ vào những văn bản pháp lý liên quan thì trong những năm gần đây Kienlongbank thực hiện khá tốt công tác báo cáo các giao dịch đáng ngờ.

Cụ thể theo các số liệu có được thì trong năm 2015 Kienlongbank đã phát hiện và báo cáo Cục PCRT sáu trường hợp là doanh nghiệp có các giao dịch nộp rút, chuyển khoản qua lại giữa các công ty. Cụ thể, ghi nhận theo điểm a khoản 3 điều 22 Luật Phòng chống rửa tiền số 07/2012/QH13: “Có sự thay đổi đột biến trong doanh số giao dịch trên tài khoản; tiền gửi vào và rút ra nhanh khỏi tài khoản; doanh số giao dịch lớn trong ngày nhưng số dư tài khoản rất nhỏ hoặc bằng không”. Trong sáu công ty thì có đến bốn công ty đăng ký kinh doanh tại Long An và hai công ty đăng ký tại Tp. Hồ Chí Minh. Các công ty này hoạt động chủ yếu trong lĩnh vực thương mại, xây dựng, bất động sản. Có thể thấy các giao dịch đáng ngờ này chỉ tập trung vào một nhóm các tổ chức có mối quan hệ trong cùng một địa phương, củng hoạt động trong một số ngành nghề.

Báo cáo các giao dịch lớn: Căn cứ Quyết định 20/2013/QĐ –TTg quy định mức giá trị có giá trị lớn phải báo cáo của Thủ tướng chính phủ ngày 18/04/2013 thì mức giá trị có giá trị lớn phải báo cáo là 300.000.000 đồng. Thời hạn gửi báo cáo làđịnh kỳ cuối ngày làm việc, đối tượng báo cáo phải tổng hợp và gửi báo cáo chậm nhất vào 10 (mười) giờ sáng ngày làm việc tiếp theo.

Đối với Kienlongbank: thực thiện khá tốt báo cáo này. Cụ thể nhân viên chuyên trách cho biết “Giao dịch lớn thì hàng ngày sau 16h30 là phải tổng hợp (phòng Kế toán tổng hợp). Bộ phận kế toán sẽ có 1 đứa nó chuyên về cái đó. Thì cứ tới giờ đó, thì nó cứ chạy tổng hợp toàn hàng những giao dịch nào từ 300 triệu trở lên thì nó sẽ chạy ra cái bảng và mã hoá, gửi theo quy định”.

Báo cáo các giao dịch chuyển tiền điện tử: Căn cứ Thông tư 35 và Thông tư 31 các TCTD phải báo cáo giao dịch chuyển tiền điện tử trong nước (gọi tắt là DWT) đối với các khoản chuyển tiền điện tử có giá trị từ 500.000.000 đồng trở lên hoặc ngoại tệ có giá trị tương đương và giao dịch chuyển tiền điện tử quốc tế (gọi tắt là EFT) đối với các khoản chuyển tiền điện tử có giá trị từ 1.000 đô la Mỹ trở lên hoặc ngoại tệ khác có

giá trị tương đương. Cũng giống như báo cáo về giao dịch lớn, báo cáo các giao dịch chuyển tiền điện tử cũng được Kienlongbank thực hiện khá tốt, tất cả đều tự động với sự trợ giúp của hệ thống công nghệ thông tin. “Chỉ có báo cáo chuyển tiền điện tử: chuyển tiền trong nước, ngoài nước; Giao dịch lớn thì báo cáo hàng ngày , còn giao dịch đáng ngờ thì báo cáo khi có phát sinh” nhân viên chuyên trách chia sẻ thêm.

Về phần mềm cảnh báo những giao dịch đáng ngờ:

Hiện tại Kienlongbank vẫn chưa có phần mềm chuyên về cảnh báo các giao dịch có nguy cơ rửa tiền, thay vào đó là bộ phận công nghệ thông tin của ngân hàng tự phát triển, tích hợp chức năng cảnh báo sớm các giao dịch đáng ngờ. Cụ thể khi được hỏi:

- “Hiện nay Kielongbank đã có phần mềm PCRT chưa?”

- “Hiện nay Kienlongbank chưa có phần mềm PCRT vì đầu tư phần mềm rất tốn tiền, mà quy mô của mình (Kienlongbank – Interviewer) thì nhỏ. Hàng năm phân bổ cho Công nghệ thông tin là….là (lấp lửng) cái Quỹ được bao nhiêu tỷ đó, thì người ta chỉ ưu tiên phát triển những phần nào quan trọng thôi, còn PCRT thì thật sự chỉ làm kiểu làm cho có chứ Ngân hàng Kiên Long nó bé lắm.” nhân viên này trả lời.

Nền tảng công nghệ luôn được xem là một trong những công cụ hữu hiệu trong công tác PCRT. Việc Kienlongbank tự phát triển phần mềm làđiều hết sức khích lệ nhưng việc tích hợp một các đơn giãn các giao dịch lớn, các giao dịch chuyển tiền thì đơn giản nhưng để có một phần mềm có thể mô phỏng, cập nhật các tính huống có thể xảy ra tình huống rửa tiền thì chương trình tác nghiệp của Kienlongbank vẫn chưa đáp ứng được.

Về quy trình, quy chế hướng dẫn thực hiện công tác PCRT:

Như trên đã phân tích, hiện tại Kienlongbank đã ban hành những văn bản cơ bản đáp ứng được yêu cầu của công tác PCRT. Tuy nhiên những văn bản của Kienlongbank ban hành còn nặng về hình thức, chưa rõ ràng, chưa hướng dẫn cụ thể để các nhân viên có thể hiểu và thực hiện. Cụ thể: Kienlongbank vẫn chưa xây dựng được quy trình chuẩn về PCRT mà chỉ xây dựng những quy định chung chung dựa vào các Luật, thông tư của NHNN để xây dựng, cập nhật, sửa đổi vì vậy mới xảy ra việc các giao dịch viên khi xảy ra sự việc thường không biết xử lý như thế nào và thường điện trực tiếp cho nhân viên chuyên trách trên Hội sở. Hoặc việc thành lập bộ phận chuyên trách về PCRT và phân công cụ thể của trách nhiệm của từng thành viên thì

mới được Kienlongbank xây dựng cụ thể theo Quyết định 582/QĐ-NHKL ngày 14/03/2016.

Về công tác đào tạo:

Để đánh giá công tác đào tạo các kiến thức về PCRT, tác giả có tiến hành phỏng vấn nhân viên chuyên trách và thực hiện một cuộc khảo sát. Kết quả cho thấy có sự mâu thuẫn kết quả. Cụ thể, nhân viên chuyên trách và là một trong những giảng viên nội bộ của Kienlongbank cho biết tất cả Cán bộ công nhân viên được “đào tạo bài bản chặt chẽ”, đáp ứng được yêu cầu công tác. Đồng thời thừa nhận thực trạng những kiến thức về PCRT của các nhân viên torng một thời gian dài sẽ bị “sói mòn và quên lãng.”

Bài nghiên cứu cũng đã tiến hành phỏng vấn 52 nhân viên, quản lý cấp cơ sở là các giao dịch viên, kiểm soát viên, trưởng phòng kế toán, Phó giám đốc phụ trách công tác kế toán để tìm hiểu thực trạng công tác PCRT của Kienlongbank. Theo đó có hai nhóm câu hỏi: nhóm câu hỏi về thực trạng công tác đào tạo PCRT tại Kienlongbank (từ câu1 đến câu 3) và nhóm câu hỏi về những kiến thức nghiệp vụ của những cán bộ nhân viên trực tiếp tiếp xúc khách hàng. Cụ thể kết quả cho thấy:

Về công tác đào tạo: Trên 70% nhân viên được khảo sát cho thấy công tác đào tạo hiện tại chủ yếu là hình thức trực tuyến do Trung tâm đào tạo kết hợp với Phòng Kiểm toán nội bộ tổ chức trên toàn hệ thống. Thật vậy công tác đào tạo chỉ được tập trung đào tạo kể từ khi có Thông tư 31, theo đó tất cả các TCTD bắt buộc phải đào tạo công tác PCRT cho nhân viên mình. Theo đó có hơn 65% nhân viên được hỏi họ trả lời là chỉ được Ngân hàng đào tạo trong giai đoạn từ năm 2013 đến 09/2016. Và các khoá đào tạo chỉ được thực hiện phần lớn là chỉ một lần duy nhất cho các chức danh là giao dịch viên, kiểm soát viên. Có trên 86% số người được hỏi trả lời họ chỉ được ngân hàng tổ chức 1 khoá đào tạo.

Về kiến thức nghiệp vụ của cán bộ nhân viên trực tiếp làm công tác tiếp xúc khách hàng: Đa số những người được phỏng vẫn chưa nắm đươc các khái niệm cơ bản như: “thế nào là giao dịch đáng ngờ?”, “danh sách đen là gì?”, “danh sách cảnh báo là gì?” hoặc “thế nào là danh sách khách hàng cần lưu ý?”. Cụ thể có đến 65,38% nhân viên được hỏi không phân biệt được thế nào là giao dịch đáng ngờ và chỉ có 34,62% là trả lời đúng; 78,85% nhân viên nhầm lẫn khái niệm về danh sách đen, chỉ có 21,25%

là trả lời đúng; 78,85% nhân viên nhầm lẫn khái niệm danh sách cảnh báo và chỉ có 21,15% số người được hỏi trả lời đúng. Sự nhầm lẫn này còn xảy ra đối với câu hỏi danh sách cần lưu ý, theo đó chỉ có 26,92% người được phỏng vấn trả lời đúng, số còn lại 73,08% là trả lời sai.

Điều này lại hoàn toàn mâu thuẫn với những nhận định của nhân viên chuyên trách về hiệu quả công tác đào tạo PCRT tới cán bộ nhân viên. Và hiện tượng các giao dịch viên khi phát sinh sự việc nghi ngờ rửa tiền thường bối rối và gọi điện trực tiếp lên Hội sở thể hiện rất rõ chất lượng đào tạo của Kienlongbank. Qua đó có thể thấy công tác đào tạo hiện nay chỉ một chiều, thiếu sự trao đổi thông tin qua lại giữa người học và người dạy. Cụ thể như với câu hỏi về: ”Trách nhiệm tham gia Phòng, chống rửa tiền?” thì đa số đều cho đây là trách nhiệm, công việc của các Phòng ban Hội sở, cán bộ nhân viên trực tiếp với khách hàng…mà không xem đây là trách nhiệm của từng cá nhân trong toàn hệ thống ngân hàng dù trực tiếp hay gián tiếp (chỉ có 21,15% số người được hỏi trả lời đúng).

Ngoài ra, các câu hỏi về xử lý tình huống thực tế, do không nắm vững các quy định của Luật phòng chống rửa tiền và các văn bản hướng dẫn nên trong các tình huống xử lý người được phỏng vấn đa số là trả lời theo cảm tính. Cụ thể trong câu hỏi: “Khách hàng Nguyễn Văn A là đối tượng thuộc danh sách PEPs (người có ảnh hưởng chính trị) đến Chi nhánh B giao dịch nộp tiền. Chi nhánh B phải thực hiện các biện pháp gì?” thì có đến 75% số người được phỏng vấn chọn cách xử lý không phù hợp và chỉ có 25% trả lời đúng.

Hoặc câu hỏi: “Đơn vị kinh doanh phải làm gì khi phát hiện giao dịch có dấu hiệu đáng ngờ?” thì hơn 70% người được hỏi tỏ ta bối rối khi xử lý tình huống như ngay lập tức từ chối giao dịch với khách hàng và không kiểm tra thông tin về giao dịch hoặc thực hiện giao dịch như bình thường và theo hướng dẫn từ Bộ phận PCRT; Không để lộ sự nghi ngờ cho khách hàng biết mà không báo cáo lên cấp cao hơn.

4.3 Đánh giá hiệu quả công tác phòng, chống rửa tiền tại ngân hàng TMCP Kiên Long.

4.3.1 Những kết quả đạt được

Từ khi Nghị định 74/2005/NĐ-CP ngày 07/06/2005 rồi đến Luật phòng, chống rửa tiền số 07/2012/QH13 cũng như các Nghị định, thông tư văn bản hướng dẫn về công tác phòng chống rửa tiền có hiệu lực, Ngân hàng Kiên Long cũng đã có một số kết quả đáng ghi nhận.

Thứ nhất, Ngân hàng đã xây dựng được hệ thống các quy định, quy chế hướng dẫn công tác phòng, chống rửa tiền tại Ngân hàng Kiên Long. Đây là cơ sở pháp lý quan trọng, làcăn cứ cho việc cụ thể hoá các quy định pháp luật về PCRT vào mọi hoạt động của Ngân hàng.

Thứ hai, Ngân hàng đã xây dựng được một bộ phận chuyên trách về công tác PCRT (theo Quyết định 434/QĐ-NHKL của Tổng giám đốc Ngân hàng TMCP Kiên Long về việc thành lập bộ phận Phòng chống rửa tiền của Ngân hàng TMCP Kiên Long ngày 02/03/2016) với sự chỉ đạo trực tiếp của một Phó Tổng Giám đốc. Trưởng bộ phận là Giám đốc phòng Kiểm soát nội bộ cùng đại diện của các Phòng/Ban liên quan như Phòng công nghệ thông tin, Phòng thanh toán Quốc tế, Phòng Kế toán – tài chính, Phòng Kiểm soát nội bộ, Phòng quản lý rủi ro. Bộ phận này hoạt động theo cơ chế riêng, có phân công, phân nhiệm rõ ràng cho các thành viên của bộ phận, ý kiến tham gia của các thành viên trong hoạt động của bộ phận PCRT cũng là ý kiến chính thức của các Phòng Ban mà thành viên đó đại diện. Nhiệm vụ của bộ phận PCRT là tham mưu, giúp Tổng giám đốc chỉ đạo và điều phối hoạt động giữa các Phòng/ Ban Hội sở và các Chi nhánh, Phòng giao dịch trong công tác PCRT cùa Ngân hàng TMCP Kiên Long.

Việc thành lập bộ phận chuyên trách mà có sự tham gia đại diện của nhiều Phòng, Ban sẽ giúp Kienlongbank tập trung các nguồn lực cần thiết, bao phủ được hết các hoạt động kinh doanh của Ngân hàng, từ đó giúp ngăn ngừa hiệu quả các hành vi rửa tiền. Qua đó bộ phận PCRT là đầu mối để tiếp nhận, xử lý, hướng dẫn các đơn vị trong toàn hàng thực hiện tốt công tác PCRT trong quá trình tác nghiệp.

Thứ ba, Công tác đào tạo cũng đã được Kienlongbank quan tâm bằng việc tổ chức các khoá cho nhân viên tân tuyển cũng như bổ túc kiến thức cho các nhân viên đang công tác với nhiều hình thức khác nhau nhưđào tạo tập trung, đào tạo trực tuyến vàđào tạo qua E-learning. Tuy chất lượng đào tạo cũng cần phải được nâng cao nhưng việc đa dạng hoá các hình thức đào tạo trên cũng cho thấy nỗ lực của ngân hàng.

Thứ tư, Mặc dù đến nay chưa có bất kỳ sự việc rửa tiền nào bị phát hiện nhưng trong thời gian qua Kienlongbank cũng đã làm khá tốt việc báo cáo các giao dịch đáng ngờ khi có một số cá nhân, tổ chức liên quan với nhau có hành vi chuyển tiền qua lại,

số dư tăng đột biến, doanh số giao dịch lớn trong ngày nhưng số dư tài khoản rất nhỏ hoặc bằng không.

4.3.2 Những tồn tại

Tuy đạt được những kết qủa trên, song trong hoạt động PCRT của ngân hàng Kiên Long vẫn còn nhiều vấn đề tồn tại:

Thứ nhất, Về nền tảng công nghệ: Kienlongbank chưa xây dựng được phần mềm phát hiện các dấu hiệu của rửa tiền.

Thứ hai, Các văn bản quy định của Kienlongbank xây dựng chủ yếu vào Luật PCRT và các thông tư liên quan, chưa sát với thực tế Kienlongbank. Và đến nay Kienlongbank vẫn chưa xây dựng được quy trình phòng, chống rửa tiền.

Thứ ba, Đa số nhân viên được phỏng vấn đều trả lời là chưa nắm hoặc nắm một cách mơ hồ về các quy định của ngân hàng Kiên Long về PCRT.

Thứ tư, Hoạt động PCRT vẫn còn nặng về hình thức, đối phó.

4.3.3 Nguyên nhân

Để tìm hiểu nguyên nhân của những tồn tại vướng mắc, tác giả có tiến hành phỏng vấn đại diện thanh tra Ngân hàng Nhà nước tỉnh Kiên Giang và nhân viên chuyên trách công tác PCRT tại Hội sở Kienlongbank. Trong quá trình phỏng vấn, các chuyên gia và nhân viên chuyên trách đã chia sẽ một số nguyên nhân của những tồn tại khó khăn trong công tác PCRT tại Kienlongbank. Tác giả đã tiến hành chọn lọc, phân nhóm các nguyên nhân. Tựu chung lại có thể chia thành hai nhóm nguyên nhân: chủ quan và khách quan.

Về khách quan:

Thứ nhất: Rửa tiền vẫn là một lĩnh vực còn khá mới đối với các cơ quan quản lý nhà nước và các TCTD. Thật vậy, vấn đề PCRT đã được các nước trên Thế giới quan tâm từ lâu, nhưng ở Việt Nam rửa tiền vẫn là một khái niệm còn khá mới mẻ đối với người dân và ngay cả các NHTM. Đối với Kienlongbank, do là một Ngân hàng nhỏ có lịch sử phát triển tương đối non trẻ vì vậy việc tiếp cận các khái niệm mới mẻ như vấn đề rửa tiền luôn là một khó khăn, một quá trình thay đổi nhận thức từ Ban lãnh đạo cấp cao đến từng cán bộ công nhân viên.

Thứ hai, Vấn đề nội tại của nền kinh tế Viêt Nam - nền kinh tế tiền mặt. Vì vậy việc truy suất nguồn gốc của dòng tiền là cực kỳ khó khăn, chính điều này cũng ảnh

hưởng đến công tác truy xuất nguồn gốc tiền khi khách hàng đến giao dịch. Ví dụ như công tác huy động vốn: Các ngân hàng chưa quan tâm đến nguồn gốc của các khoản tiền gửi, thậm chí còn đua nhau tăng lãi suất để cạnh tranh nhau huy động những khoản tiền gửi đó. Chính đây là một trong những nguyên nhân chính, là một kẻ hở trong nền kinh tế, vô hình chung tiếp tay cho những hoạt động rửa tiền tập trung tại Việt Nam.

Thứ ba, Sự phối hợp của các Cơ quan, ban ngành chưa được thông suốt, chặt chẽ. Thật vậy trong hoạt động của Kienlongbank nói riêng và hệ thống các NHTM nói chung vẫn chưa có sự phối hợp chặt chẽ giữa Ngân hàng với các cơ quan hữu quan khác như Thuế, Tài nguyên môi trường, công chứng….để kịp thời cập nhật thông tin, truy suất nguồn tiền…từ đó làm lành mạnh hệ thống tài chính, ngăn chặn rửa tiền.

Thứ tư, Luật đã có và các văn bản dưới Luật cũng đã có. Tuy nhiên một số nội dung quy định khó thực hiện, tính khả thi chưa cao, một số nội dung còn chung chung, chưa cụ thể. Các NHTM hiện tại xây dựng các quy định của nội bộ ngân hàng mình chủ yếu dựa trên các văn bản quy phạm pháp luật của NHNN. Việc các quy định này không rõ ràng, mang tính chất định tính ở một số khái niệm sẽ rất dễ gây ra tình trạng khó thực hiện, hoặc thực hiện sai so với tình thần của Luật. Sự ảnh hưởng trên sẽ được làm rõ trong quá trình phân tích những bất cập trong văn bản của Kienlongbank.

Về chủ quan:

Thứ nhất: Với lịch sử phát triển tương đối non trẻ, Kienlongbank hiện đang tái cơ cấu lại toàn bộ hoạt động của mình; xây dựng, củng cố lại thương hiệu. Vì vậy nguồn kinh phí được phân bổ cho cuộc chiến chống rửa tiền chưa được chú trọng. Cho nên đến nay vẫn chưa trang bị được phần mềm PCRT. Nhưng cũng cần nhìn nhận rằng chi phí đầu tư cho một phần mềm chống rửa tiền là không nhỏ đối với Kienlongbank là một chi phí khá lớn đối với một Ngân hàng nhỏ như Kiên Long.

Thứ hai: Các quy định về PCRT của Kienlongbank áp dụng các văn bản Luật và dưới luật của NHNN một cách rập khuôn máy móc. Vì vậy một số khái niệm khi đưa vào thực thi mang tính chung chung, không khả thi đối với Kienlongbank. Cụ thể:

- Điểm a Khoản 2 Điều 9 Quyết định số 4287/QĐ – NHKL ngày 28/08/2014 của Tổng giám đốc Ngân hàng TMCP Kiên Long về thông tin chủ sở hữu hưởng lợi. Theo đó yêu cầu “ Phải xác định chủ sở hữu hưởng lợi và áp dụng các biện pháp để