nhau” và tìm mọi cách để giữ chân khách hàng đã giảm và người gửi tiền không còn tình trạng ồ ạt rút tiền từ ngân hàng này sang gửi ngân hàng khác….Bên cạnh đó, việc NHNN khống chế tỷ lệ tăng trưởng tín dụng so với năm 2007 la 30% đã buộc các ngân hàng phải tính tóan kỹ lưỡng “tìm đầu ra” cho nguồn vốn huy động. Chính điều này ảnh hưởng không nhỏ đến tình hình huy động vốn của các ngân hàng.

Trong khi đó, NHNN vẫn tiếp tục thực hiện các chính sách nhằm duy trì ổn định thị trường tiền tệ, tín dụng.Ngày 30/7, Thống đốc NHNN đã ban hành quyế định số 1727/QĐ – NHNN về mức lãi suất cơ bản bằng đồng Việt Nam và Thông báo số 479/TB – NHNN về một số mức lãi suất bằng đồng Việt Nam. Theo đó, kể từ ngày 1/8, giữ nguyên mức lãi suất cơ bản 14% như hiện nay, lãi suất tái cấp vốn của NHNN đối với các TCTD là 13%/năm. Các mức lãi suất này đã được duy trì ổn định kể từ ngày 11/6.

Ngày 19/8, Thống đốc NHNN ban hành Quyết định số 1429/2002/QĐ – NHNN ngày 26/12/2002 của Thống đốc NHNN về lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với các ngân hàng. Theo đó, kể từ nàgy 19/8, mức lãi suất này được điều chỉnh từ mức 0,03%/ngày (10,8%/năm) lên trên 0,04%/ ngày (15%/năm).

Cũng trong ngày 19/8, Thống đốc NHNN ban hành Công văn số 7585/ NHNN – CSTT hướng dẫn việc áp dụng lãi suất vay vốn bằng đồng Việt Nam giữa các TCTD trên thị trường liên ngân hàng. Theo đó, từ ngày 19/8, các TCTD ấn định lãi suất huy động và lãi suất cho vay bằng đồng Việt Nam giữa các TCTD trên thị trường liên ngân hàng không vượt quá 150% của lãi suất cơ bản do NHNN công bố để áp dụng trong từng thời kỳ.

Bắt đầu từ ngày 01/10/2008 NHNN đã tăng lãi suất đối với các khoản dự trữ bắt buộc bằng tiền đồng lên 5% so với mức 3% trứơc đó. Đây là lần thứ hai trong năm NHNN thực hiện thực hiện việc tăng lãi suất đối với các khỏan dự trữ bắt buộc của NHTM.

Chính những chính sách này đã làm cho thị trường tiền tệ dần đi vào ổn định, các ngân hàng đã giảm lãi suất huy động vốn VND từ 0,1% - 0,9%/ năm, USD giảm từ 0,1 – 0,5%/năm. Việc gảim lãi suất cũng đã làm giảm đi “sức nóng” của thị trường huy động vốncủa các ngân hàng. Do vậy, để thu hút và giữ khách hàng, các ngân hàng cần tính toán mức lãi suất thích hợp vừa mang tính cạnh tranh vừa đảm bảo lợi ích của ngân hàng.

Năm 2009 chính phủ thực thi chính sách tiền tệ chính sách tài khóa nới lỏng.Năm 2010 chính sách tiền tệ được điều hành chủ động nhưng diễn biến chung thì lãi suất vẫn cao, VND chịu áp lực mất giá lớn. Các chính sách tài chính – tiền tệ của Chính phủ và NHNN đã tác động trực tiếp đến lãi suất huy động vốn của các ngân hàng. Vì vậy, để đạt hiệu quả cao trong huy động vốn cũng như trong tăng trưởng kinh doanh, các ngân hàng cần phải tính toán mức lãi suất hợp lý cùng với các chính sách khuyến khích khách hàng như: chương trình rút thăm trúng thưởng, tăng quà, tăng lãi suất theo số lượng tiền gửi, kỳ hạn gửi… để thu hút khách hàng nhằm tăng khả năng huy động vốn.

Có thể bạn quan tâm!

-

Thực Trạng Huy Động Vốn Của Ngân Hàng Thương Mại Cổ Phần Ngoại Thương Việt Nam

Thực Trạng Huy Động Vốn Của Ngân Hàng Thương Mại Cổ Phần Ngoại Thương Việt Nam -

Giải pháp phát triển hoạt động huy động vốn tiền gửi cho Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - 7

Giải pháp phát triển hoạt động huy động vốn tiền gửi cho Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - 7 -

Cơ Sở Vật Chất Và Mạng Lưới Hoạt Động:

Cơ Sở Vật Chất Và Mạng Lưới Hoạt Động: -

Giải Pháp Phát Triển Hoạt Động Huy Động Vốn Tiền Gửi Của Ngân Hàng Thương Mại Cổ Phần Ngoại Thương Việt Nam

Giải Pháp Phát Triển Hoạt Động Huy Động Vốn Tiền Gửi Của Ngân Hàng Thương Mại Cổ Phần Ngoại Thương Việt Nam -

Giải Pháp Về Chính Sách Lãi Suất, Khuyến Mại Tặng Thưởng:

Giải Pháp Về Chính Sách Lãi Suất, Khuyến Mại Tặng Thưởng: -

Giải pháp phát triển hoạt động huy động vốn tiền gửi cho Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - 12

Giải pháp phát triển hoạt động huy động vốn tiền gửi cho Ngân hàng thương mại cổ phần Ngoại thương Việt Nam - 12

Xem toàn bộ 106 trang tài liệu này.

1024

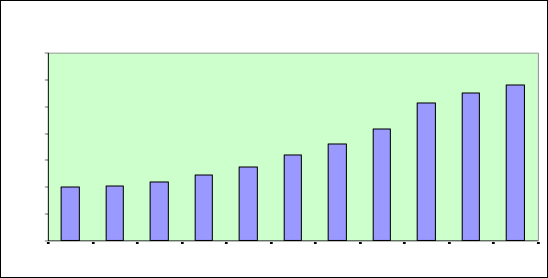

2.4.2.3 Thu nhập bình quân đầu người:

GDP bình quân đầu người (USD)

1400

1200

1100

1160

1000

835

800

639

724

400

200

0

2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010

600

492

553

402

413

440

Biểu đồ 8: GDP bình quân đầu người giai đoạn 2000 – 2010

Nguồn: Báo cáo Thủ tướng Chính phủ về tình hình kinh tế - xã hội năm 2010 và nhiệm vụ 2011

Trong các năm gần đây, đời sống vật chất, tinh thần của người dân nàgy càng được nâng cao; sự tăng lên trong thu nhập sẽ tạo ra sức mua cao hơn trên thị trường không chỉ đối với các sản phẩm hàng hóa phục vụ cho nhu cầu thiết yếu ,à ngay cả khả năng đầu tư lượng tiền nhàn rỗi vào các lĩnh vực như gửi tiết kiệm, đầu tư chứng khoán, kinh doanh vàng, ngọai tệ… cũng tăng theo.

GDP bình quân đầu người năm 2010 đạt 1.160 USD đưa Việt Nam trở thành nước bắt đầu có thu nhập trung bình. Điều này cho thấy cùng với sự phát triển của kinh tế, đời sống nhân dân được cải thiện, nhu cầu tích trữ đầu tư cũng tăng cao.Đây sẽ là cơ hội hấp dẫn cho các ngân hàng trong việc huy động nguồn tiền nhàn rỗi từ dân cư.

2.4.2.4 Tâm lý khách hàng tiền gửi:

Những biến động trên thị trường tài chính tiền tệ trong và ngòai nước, các chínhs ách tiền tệ của chính phủ đều tác động đến diễn biến lãi suất huy động vốn trong nước, vào những năm trứơc năm 2007, lãi suất luôn duy trì ổn định với mức huy động từ 7 – 8 %, cho vay từ 10,5 – 12%, đến tháng cuối năm 2008 lãi suất huy động vốn tăng lên đến 17 – 19%, đa số khách hàng đều gửi ở những kỳ han ngắn, chỉ có một số rất ít khách hàng gửi kỳ hạn trên 1 năm, cho dù mức lãi suất này cao hơn lợi nhuận từ họat động kinh doanh của họ. Đầu năm 2009, nhờ vào sự nỗ lực can thiệp của Chính phủ, ngân hàng nhà nước, mặt bằng lãi suất giảm xuống, một số người đã hối tiếc vì không chọn kỳ hạn dài để gửi (đã gửi kỳ hạn ngắn với kỳ vọng lãi xuất sẽ tiếp tục tăng).

Nhưng đến năm 2010 thì tình hình hoàn toàn đổi khác, những người có số tiền nhàn rỗi lớn đã nhận ra lợi thế của mình, họ chủ động tìm ngân hàng để thương lượng mức lãi suất và chọn gửi tại ngân hàng nào có nhiều lợi ích nhất, một số tin tưởng rằng các ngân hàng cũng chưa thể phá sản, một số khác chọn gửi tại các ngân hàng thương mại quốc doanh tuy lãi suất không cao bằng gửi tại ngân hàng cổ phần nhưng an toàn. Trong khi các ngân hàng kỳ vọng sau khi lôi kéo khách hàng với lãi suất cao gửi kỳ hạn ngắn, khi thị trường có một chiều hướng giảm, họ có thể thương

lượng lãi suất cho kỳ hạn kế tiếp sau khi kết thúc kỳ hạn đầu để giảm mức lãi suất trước hoặc nhiều hơn mức giảm của thị trường để bù lại phần chi phí đã mất khi huy động với lãi suất cao hơn (tất cả vì mục tiêu lợi nhuận). Nhưng khách hàng hiện nay đã cứng rắn hơn rất nhiều, những khách hàng có số tiền nhàn rỗi vài tỷ trở lên là những khách hàng sành sòi trong kinh doanh, họ chủ động liên hệ ngân hàng để lựa chọn ngân hàng có mức lãi suất cao nhất. Vì thế vốn chảy từ ngân hàng này sang ngân hàng khác làm cho lượng vốn huy động của các ngân hàng tăng giảm thất thường, còn khách hàng thì hưởng lợi do sự cạnh tranh về giá giữa các ngân hàng.

Nhìn chung, vốn huy động trong dân vẫn không chảy mạnh vào ngân hàng. Ngân hàng nhà nước cho biết tổng lượng huy động của các ngân hàng trên cả nước tăng 27,2% so với năm 2009. Như vậy, tốc độ tăng trưởng trung bình vào khoảng 2,27%/tháng và đây là con số tăng trưởng thấp. Năm 2007, tốc độ tăng trưởng huy động bình quân của các ngân hàng trên toàn quốc đạt 45,84%/năm, năm 2008 là 23,33%/năm và năm 2009 là 28,6%/năm. Tuy huy động vốn từ năm 2008 trở lại đây thấp hơn so với giai đoạn trước đó nhưng đây vẫn là một tỷ lệ tốt vì vẫn có thể duy trì được tốc độ huy động vốn trong bối cảnh khó khăn chung của nền kinh tế. Nguyên nhân của tình trạng trên đó là,do lạm phát tăng cao đồng thời các ngân hàng đua nhau tăng lãi suất huy động nên đã gây ra tâm l e ngại trong người dân. Bất chấp giá vàng và đô la Mỹ tăng cao nhưng lo sợ đồng nội tệ mất giá nên nhiều người đổ xô mua tích trữ. Thêm vào đó,theo khảo sát của ngân hàng Thế giới: có 35% lượng tiền lưu thông bên ngoài và 50% các giao dịch thanh toán không thông qua ngân hàng vì tính chất nhanh gọn, không mất nhiều thủ tục giấy tờ, cũng như thời gian giao dịch.

2.5 Phân tích mô hình Swot:

2.5.1 Điểm mạnh:

- Vietcombank là một ngân hàng có thương hiệu mạnh và là ngân hàng lớn thứ 3 xét về tổng tài sản

- Hệ thống mạng lưới chi nhánh trải khắp miền và có đội ngũ quản lý mạnh, đội ngũ nhân viên tận tụy, ham học hỏi, có khả năng thích ứng nhanh với kỹ thuật hiện đại.

- Tiềm lực mạnh về bán buôn, tài trợ thương mại, thanh toán quốc tế và ứng dụng công nghệ ngân hàng hiện đại.

- Đội ngũ khách hàng đông đảo, do đó, Vietcombank chiếm thị phần lớn về hoạt động tín dụng, huy động vốn và kinh doanh thẻ.

- Có sự hỗ trợ và quan tâm từ phía ngân hàng Nhà nước.

2.5.2 Điểm yếu:

- Vietcombank chưa có sản phẩm huy động vốn vượt trội so với các ngân hàng khác, các sản phẩm huy động vốn hiện có là các sản phẩm truyền thống nên chưa khắc phục hạn chế của những sản phẩm này.

- Vietcombank chủ yếu kinh doanh trên thị trường tiền tệ và cho vay các doanh nghiệp lớn, còn chưa phát triển được mảng dịch vụ bán lẻ so với các ngân hàng thương mại cổ phần khác. Trong khi đây là thị trường tiềm năng và có nghĩa quyết định đến sự tồn tại của các ngân hàng trong tương lai.

- Sự liên kết mật thiết giữa các ngân hàng thương mại cổ phần còn ít nên chưa phát triển sản phẩm nhằm có thể gia tăng tiện ích của khách hàng

- Việc quảng cáo, quảng bá thương hiệu chưa nhiều trên các phương tiện truyền thông nên nhiều người chưa biết đến thương hiệu Vietcombank.

2.5.3 Cơ hội:

Việc hội nhập WTO đem lại nhiều cơ hộicho ngành ngân hàng như:Tranh thủ được vốn, công nghệ và đàotạo đội ngũ nhân viên, mở rộng phạm vi hoạt động quốc tế,nâng tầm vị thế của Vietcombank trong cácgiao dịch tài chính quốc tế, học hỏi được nhiều kinh nghiệm quatình hình hoạt động của các ngân hàng nướcngoài.

Việt Nam là quốc gia đang phát triển với dân số đông, thành phần dân số trẻ cao, thu nhập bình quân đầu người gia tăng. Hơn nữa, thị trường bán lẻ còn sơ khai, thói quen sử dụng dịch vụ ngân hàng của người dân dần tăng, chính sách khuyến khích thanh toán không dùng tiền mặt của Chính phủ đang được triển khai tích cực.

2.5.4 Thách thức:

- Việc mở cửa thị trường sẽ làm gia tăngsố lượng các ngân hàng có năng lực về tàichính, công nghệ, khiến cho tính cạnh tranhtrong ngành càng khốc liệt. Hơn nữa, việc cạnh tranh không lành mạnh bằng phí sẽ dẫn tới việc làm giảm lợi nhuận thu được cũng như thị phần của Vietcombank.

- Áp lực về việc phải đổi mới công nghệ,thích nghi với kỹ thuật mới để tăng năng lựccạnh tranh.

- Chịu tác động mạnh mẽ của thị trườngtài chính thế giới, đặc biệt là tỷ giá, lãi suất,dự trữ ngoại tệ…

- Chịu ảnh hưởng từ hoạt động kinh doanh của cổ đông lớn, tình hình tài chính,chứng khoán và bất động sản…

2.6 Phân tích kết quả khảo sát:

Luận văn đã phát ra 540 mẫu, thu về 511 mẫu, số mẫu hợp lệ là 500 mẫu với thành phần khách hàng giao dịch gửi tiết kiệm và mở tài khoản tại Ngân hàng thương mại cổ phần Ngoại thương Việt Nam Chi nhánh Bình Dương. Đây là chi nhánh mới được thành lập hơn 10 năm nhưng luôn đạt được tốc độ tăng trưởng nguồn vốn ở mức cao, đến 31/12/2011 vốn huy động của chi nhánh đạt 5.643 tỷ đồng, tốc độ tăng 33,1% so với năm 2010, trong đó vốn VND chiếm 75,5%, ngoại tệ chiếm 24,5%. Phân loại theo tiền gửi dân cư và tổ chức thì: tiền gửi của tổ chức đạt 2.973 tỷ đồng, tiền gửi dân cư đạt 2.670 tỷ đồng. Tính đến cuối năm 2011, Ngân hàng thương mại cổ phần Ngoại thương Việt Nam Chi nhánh Bình Dương xếp hạng thứ 3 sau chi nhánh Vietcombank Sở giao dịch và Vietcombank Thành phố Hồ Chí Minh về hoạt động kinh doanh.

Theo kết quả tổng điều tra dân số và nhà ở trên địa bàn tỉnh, tính đến ngày 1/4/2009dân số tỉnh Bình Dương là 1.482.636 người, tăng 766.208 người so với năm 1999 và Bình Dương là tỉnh có số dân đông thứ 17 trong cả nước, và đông thứ 3 so với vùng Đông Nam Bộ chỉ sau thành phố Hồ Chí Minh và Đồng Nai. Thêm nữa, Bình Dương giáp ranh với các tỉnh phát triển như Đồng Nai, Thành phố Hồ Chí Minh nên thành phần khách hàng của Ngân hàng thương mại cổ phần Ngoại

thương Việt Nam Chi nhánh Bình Dương rất đa dạng. Từ khách hàng của các chi nhánh Vietcombank thuộc địa bàn Thành phố Hồ Chí Minh, Vietcombank Sóng Thần, Vietcombank Khu Công Nghiệp, Vietcombank Biên Hòa, Đồng Nai… hay khách hàng là doanh nghiệp, lao động Việt Nam, lao động nước ngoài thuộc các Khu công nghiệp Việt Nam Singapore 1, Khu công nghiệp Việt Nam Singapore 2 , Khu công nghiệp Sóng Thần, Khu công nghiệp Đồng An đến thành phần khách hàng là người dân cư trú ngay tại địa điểm Thành phố Thủ Dầu Một, Bến Cát, Tân uyên, Thị xã Thuận An, Thị xã Dĩ An Tỉnh Bình Dương, …

Thành phần khách hàng cá nhângửi tiền tiết kiệm chiếm số lượng vốn đáng kể của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam Chi nhánh Bình Dương là thành phần khách hàng dân cư có gốc Hoa. Đây là thành phần khách hàng chuyên kinh doanh lĩnh vực gốm mỹ nghệ truyền thống chuyên xuất khẩu ra nước ngoài tại tỉnh Bình Dương và cũng là khách hàng khó tính đối với ngân hàng. Do loại khách hàng này có kinh nghiệm nhiều trong lĩnh vực kinh doanh cũng như đầu óc kinh doanh giỏi nên họ rất kỹ tính khi ra quyết định vì vậy, việc lựa chọn ngân hàng để gởi tiền vừa có lợi vừa an toàn cũng được họ tính toán kỹ lưỡng Loại khách hàng này khi giao dịch thường thích giao dịch trực tiếp với cán bộ lãnh đạo vì đâysẽ là người đáp ứng thòa mãn những yêu cầu về chính sách ưu đãi dành cho khách hàng. Xu hướng khi giao dịch, đầu tiên loại khách hàng này thường đề cập đến chính sách lãi suất sau đó là những chính sách quà tặng khuyến mãi.Thông thường họ không thích tham gia các chương trình bốc thăm trúng thưởng vì yêu cầu tham gia đối với các chương trình này là kỳ hạn dài và lãi suất thấp hơn so với lãi suất tiền gửi cùng kỳ hạn.Cái họ quan tâm đó là việc nhận ngay được gì khi giao dịch gửi tiền và chế độ chăm sóc dành cho khách hàng đặc biệt.Không chỉ giao dịch cá nhân với ngân hàng mà họ còn là chủ của những công ty thuộc khu công nghiệp. Họ luôn đưa ra những yêu cầu giảm phí như giảm phí phát hành thẻ, giảm phí chi lương chuyển khoản, giảm phí chuyển tiền trong và ngoài nước, … Vì thế, đối với khách hàng là người Hoa hay người gốc Hoa thì trước khi lựa chọn ngân hàng để gửi tiền

hay mở tài khoản giao dịch họ đều so sánh những ưu đãi mà các ngân hàng dành cho họ.

Thành phần khách hàng chiếm số đông về số lượng đó là khách hàng văn phòng và khách hàng là công nhân trong khu công nghiệp.Đối với thành phần khách hàng là công nhân, do có thu nhập thấp và là lao động xa quê nên loại khách hàng này thường xuyên có nhu cầu chuyển tiền về cho người thân. Đối với khách hàng làm việc trong văn phòng, họ thích sử dụng các công cụ điện tử để chuyển tiền tuy nhiên đây là khách hàng có trình độ học vấn cao nên họ thích khám phá khi sử dụng dịch vụ và đòi hỏi ngân hàng phải giải đáp thỏa mãn mọi thắc mắc cũng như khiếu nại của mình. Đây là loại khách hàng thích sử dụng các dịch vụ ngân hàng tự động để tiết kiệm thời gian như: thanh toán hóa đơn tự động, dịch vụ gửi tiết kiệm tự động, tự động báo tin vào điện thoại khi tài khoản có phát sinh, …Tuy mức tiền gửi của thành phần khách hàng này tính trên bình quân đầu người không cao nhưng chiếm số đông về số lượng nên ngân hàng có thể huy động với nguồn vốn lớn.

Đề tài thực hiện khảo sát nhằm đánh giá độ tin cậy của khách hàng đối với Vietcombank, đánh giá về khả năng tiếp cận, đánh giá của khách hàng về sản phẩm, dịch vụ cũng như giá cả và sự hài lòng của khách hàng đối với sản phẩm và dịch vụ của Vietcombank. Về đánh giá độ tin cậycủa khách hàng đối với Vietcombankthể hiệnnội dung: uy tín của Vietcombank, sự bảo mật thông tin, mức độ an toàn khi giao dịch và sự chính xác khi giao dịch cũng như việc giải quyết thòa đáng mọi thắc mắc, khiếu nại của khách hàng. Với khảo sát khả năng tiếp cận thể hiện ở cơ sở vật chất của Vietcombank, địa điểm giao dịch và thời gian giao dịch bố trí thuận lợi cho khách hàng, nhân viên ngân hàng ăn mặc đẹp, bố trí sắp xếp quầy, kệ giao dịch thuận tiện cho khách hàng. Khảo sát đánh giá về sản phẩm Vietcombank thể hiện sản phẩm, dịch vụ Vietcombank có đa dạng, phong phú và đơn giản, thuận tiện cho khách hàng. Khảo sát về giá thể hiện: đánh giá lãi suất và biểu phí của Vietcombank hiện đang áp dụng cũng như các chương trình khuyến mãi và tặng thưởng của Vietcombank. Đánh giá mức độ hài lòng khi sử dụng sản phẩm, dịch vụ của